Что такое банковский сертификат

Обновлено: 25.04.2024

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Банковский сертификат — это ценная бумага, которая является аналогом вклада. Это документ, подтверждающий вложение средств в конкретный банк на конкретных условиях. Как и по вкладам, есть проценты и сроки размещения денег. Но механизм этого инструмента инвестирования несколько другой.

- Что такое банковский сертификат

- Именные банковские сертификаты

- Неименные сертификаты

- Сертификат как инструмент инвестирования

- Получение и обслуживание сертификата

- Вклад или сертификат

- Как сдать ценную бумагу

Что такое банковский сертификат, какими они бывают, актуально ли вообще такое вложение средств. Самое главное — чем он отличается от вклада, какой инструмент инвестирования выбрать. Важная для вкладчиков информация — на Бробанк.ру.

Что такое банковский сертификат

Это ценная бумага, подтверждающая, что гражданин вложил средства в определенный банк. То есть любые финансовые операции будут проводиться только при предъявлении этого документа. Без него ни снять деньги, ни вернуть вложенное невозможно.

При открытии сертификата к нему “прикрепляются” основные характеристики:

- сумма вложения;

- срок действия ценной бумаги (максимум — 3 года);

- процентная ставка;

- номинал, это могут быть только рубли;

- вид документа.

То есть все те же параметры, что характерны для обычного вклада. Только периодичности выплаты процентов нет, они выдаются клиенту разово при погашении (возврате) сертификата.

Сберегательные банковские сертификаты — продукт для физических лиц. Юридические получают депозитные сертификаты.

Именные банковские сертификаты

Это значит, что ценная бумага принадлежит конкретному человеку, и только он сможет обратиться в банк и обналичить средства. Точно также, как и со вкладом. Единственное отличие от вклада — погасить сертификат можно в любом отделении банка, хоть в другом регионе. Вклад же закрывается только в том отделении, где был открыт.

Именной банковский сертификат может быть передан другому человеку в рамках цессии (переуступки прав). Например, отец решил отдать документ и права на деньги ребенку. На обратной стороне ценной бумаги вписывается новый владелец, передача фиксируется в банке.

Именной сертификат оформлен на конкретного гражданина, поэтому может быть изъят в рамках исполнительного производства.

Неименные сертификаты

Иначе их называют на предъявителя. То есть ценная бумага не регистрируется на конкретного человека. Кто ее в банк принесет, тот и получит в итоге деньги. Такие документы были весьма популярными, их могли оформлять и передавать в качестве подарка.

Но банковские сертификаты на предъявителя несли большой риск. В случае кражи или утери кто угодно мог обратиться в банк и забрать деньги раньше отведенного срока. Сертификат, как и вклад, можно погасить досрочно с потерей процентов, и преступники этим пользовались.

Если человек терял сертификат на предъявителя, ему предстояла сложная судебная процедура восстановления своих прав. Первым делом гражданин должен был незамедлительно обратиться в банк и по регистрационным данным заблокировать ценную бумагу, а после идти в суд ее восстанавливать.

В связи с большим ворохом проблем и тем, что сертификаты на предъявителя не были защищены АСВ (система страхования вкладов), с 1 июня 2018 года Центральный Банк запретил выдачу неименных бумаг.

То есть действующие пока что сертификаты на предъявителя погасить можно, а новые получить уже нельзя. Если учесть, что документ действует только 3 года, то вскоре они вообще исчезнут.

Сертификат как инструмент инвестирования

Банковский сертификат — это инструмент по хранению собственных средств. Его покупку рассматривают граждане, изучающие инструменты инвестирования. Но если изучить статистику, россияне отказываются от приобретения этой ценной бумаги в пользу вклада.

Объем действующих сберегательных сертификатов по данным Центрального Банка:

- январь 2017 года — более 485 000 штук;

- июль 2017 года — 460 000 штук;

- январь 2018 — почти 388 000 штук;

- июль 2018 — 363 000;

- январь 2019 года — 151 000;

- июль 2019 года — 53 270 штук;

- январь 2020 — около 33 000;

- июль 2020 — 21 737 штук.

То есть отчетливо прослеживается динамика кардинального снижения количества действующих сберегательных банковских сертификатов. Можно сделать вывод, что люди сдают ценные бумаги и новые не покупают.

Рынок банковских сертификатов контролирует ЦБ РФ. Банки обязаны передавать ему информацию о выданных и погашенных ценных бумагах.

Если рассмотреть предложения крупных российских банков, то они больше не занимаются выдачей и обслуживанием банковских сертификатов. Так, в Сбербанке, ВТБ и Газпромбанке этой услуги для физлиц нет.

Получение и обслуживание сертификата

Если вам удалось найти банк, выдающий такие ценные бумаги, вы можете обратиться в его отделение с паспортом, где на месте будет оформлен сертификат. Банковские сертификаты могут выпускаться только как именные продукты, на выданном бланке будут отражены данные держателя и параметры обслуживания.

Важные моменты:

- вкладчик выбирает срок до 3 лет, он фиксируется на документе;

- по вкладу будет действовать фиксированный процент;

- проценты выплачиваются только после возврата сертификата в банк, то есть одной суммой;

- всегда можно погасить сертификат досрочно, но тогда ставка пересчитается по ставке до востребования, обычно это 0,01% годовых. То есть доходности не будет;

- вложенная по именному документу сумма участвует в системе страхования вкладов. Если банк закроется, инвестор получит возмещение.

Сертификаты банков можно оставлять в наследство (по завещанию, наследование в общем порядке). Также их можно использовать в качестве залога для финансовых сделок с банками.

Вклад или сертификат

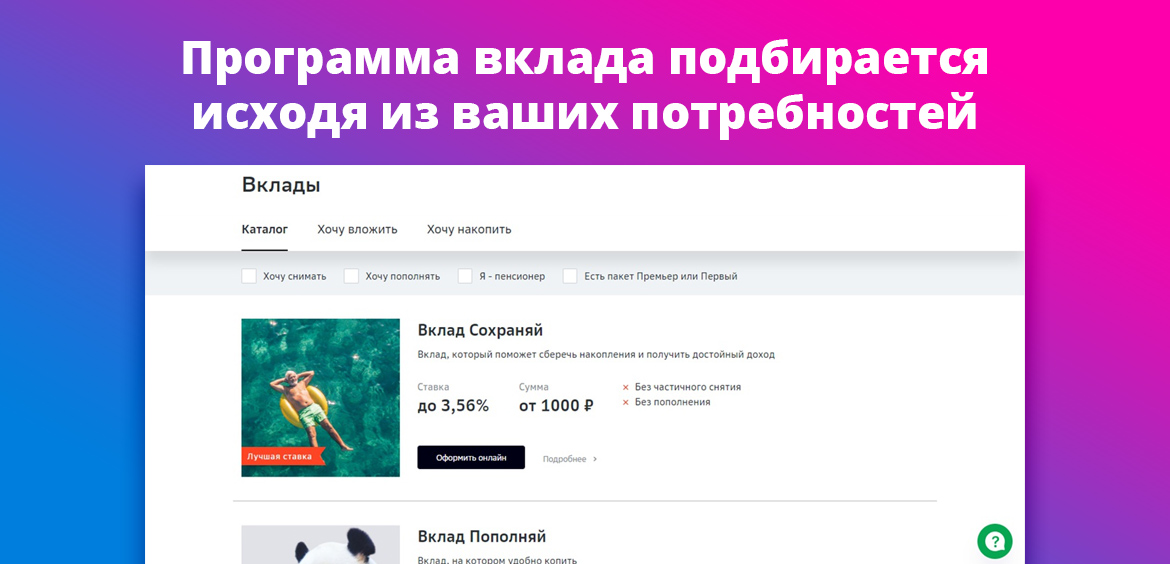

В последнее время россияне практически полностью отказались от сертификатов в пользу вкладов. Доходность по ценной бумаге может оказаться несколько выше, но это превышение несущественное, то есть критической роли в выборе не играет.

Чем стандартный вклад лучше:

- его можно пополнять, если выбрать программу с соответствующей опцией. Это отлично подходит тем, кто планирует делать накопления;

- можно выбрать программу с возможностью частичного снятия, сертификат коммерческого банка такой возможности никогда не предполагает;

- с ним можно проводить операции, просто придя в банк с паспортом. В другом случае обязательно нужно предъявить сертификат;

- при утере сертификата его придется восстанавливать;

- вклад можно пролонгировать по сроку его окончания. Если сертификат закончится, для продления вложения нужен перевыпуск новой бумаги.

Банковский вклад — более удобный и функциональный инструмент инвестирования, поэтому граждане стали выбирать именно его. Раньше востребованность сертификатов была продиктована возможностью выпуска их на предъявителя, но с 2018 года выдаются только именные ценные бумаги.

Как сдать ценную бумагу

Спешить не нужно, для получения заявленной доходности нужно подождать окончание срока действия ценной бумаги. Даже если это сертификат на предъявителя, то он все равно действующий, несмотря на то, что такие бумаги больше не выпускаются.

Вы посещаете любое отделение обслуживающего банка, предоставляете кассиру паспорт и сам сертификат. На месте сразу выдаются деньги. При желании можно сразу открыть здесь же вклад, выбрав любой продукт из линейки.

Частые вопросы

Если это сертификат на предъявителя, обналичить его сможет любой человек. Если ценная бумага именная, только владелец.

Получение ценной бумаги доступно гражданам с 14 лет. Если сертификат оформляется лично несовершеннолетним, он получает полное право распоряжаться им. Если документ на ребенка оформляет родитель, тогда для операций по нему требуется родительское разрешение.

Владелец именного сертификата может составить у нотариуса доверенность на любое лицо. Это лицо сможет погасить сертификат, сняв деньги.

Это ценная бумага, подтверждающая, что вы вложили деньги в банк на определенных условиях. Если вы оформили ее на год, то через год можете прийти в банк, предъявить сертификат и забрать деньги вместе с начисленными процентами.

Основным источником ресурсов финансовых компаний являются привлеченные денежные средства от граждан и юридических лиц. Банки разрабатывают различные программы, предлагают открывать вклады, депозиты, накопительные счета. Депозитный сертификат также предоставляет возможность инвестирования временно свободных денег, которые имеются на расчетном счете клиента. Он предназначен для юридических лиц или ИП. Держатель получает прибыль в виде процента, а банк может размещать средства сертификата по своему усмотрению.

- Что такое депозитный сертификат

- Образец депозитного сертификата

- Особенности депозитных сертификатов

- Свойства депозитных сертификатов

- Варианты выпуска

- Виды депозитных сертификатов

- Срок обращения депозитных сертификатов

- Процедура погашения депозитных сертификатов

- Доходность

- Плюсы и минусы

- Часто задаваемые вопросы

- Можно ли пополнять или частично снимать деньги с депозитного сертификата?

- Можно ли передать именной депозитный сертификат другому владельцу?

- Как можно передать депозитный сертификат на предъявителя другому владельцу?

Предприятия покупают депозитные сертификаты банков, чтобы сберечь временно свободные денежные средства и заработать на них. Этот способ размещения средств предлагают не все банки, т. к. для них он не является самым привлекательным и прибыльным.

Что такое депозитный сертификат

Это ценная бумага (ЦБ), подтверждающая право держателя требовать от банка сумму номинала с процентами. По сути это инвестиционный инструмент, позволяющий держателю сохранить и приумножить денежные средства. Принцип действия этого продукта ничем не отличается от банковского вклада, а юридически ГК РФ относит депозитный сертификат к разновидности депозитных вложений.

Банк, выпускающий сертификат, называется эмитент. Клиент, который его покупает, бенефициар.

Порядок выпуска и обращения ценной бумаги регулируется ГК РФ, ФЗ № 395-1 «О банках и банковской деятельности», Положением ЦБ № 14-3-20, другими нормативными документами и актами Банка России.

После внесения средств, ЦБ передается ее владельцу. Законом установлено, что документ может быть выпущен на условиях обездвиживания. Это означает, что храниться он будет в выдавшем банке, если он имеет депозитарий и осуществляет хранение документарных ценных бумаг. В этом случае владелец не получает депозитный сертификат на руки.

Ценные бумаги выпускаются только банками. Владельцами депозитных сертификатов могут быть только юридические лица или предприниматели. Деньги за него перечисляются с расчетного счета компании. Обращение возможно также только между юридическими лицами.

Образец депозитного сертификата

Бумага, на которой печатается депозитный сертификат, защищена от поделки, бланки выпускаются только в лицензированных центрах. Подделки практически исключены.

Официальный бланк в обязательном порядке содержит следующие сведения:

- Наименование ЦБ, серию с номером и датой выдачи.

- Основание выдачи.

- В какой сумме.

- Срок действия с конкретной датой к погашению.

- Процентная ставка и сумма причитающихся процентов.

- Обязательство кредитной организаций по безусловному возврату средств.

- Возможность погашения ранее установленного срока и какой будет начислен процент.

- Реквизиты кредитной организации-эмитента.

- Если ЦБ именная, реквизиты бенефициара.

- Подпись и печать уполномоченного лица.

Особенности депозитных сертификатов

Особенности депозитных сертификатов обусловлены наличием требований к банку эмитенту, в какой валюте он выпускается, кто может его приобрести. Выпускаются они сериями или в разовом порядке, когда в кредитной организации возникает необходимость в ресурсах.

Какие требования к банку:

- Соблюдение обязательных нормативов и требований по отчисляемым резервам.

- Наличие опубликованной аудиторской отчетности о проверке деятельности.

- Срок после регистрации не менее 2-х лет.

Свойства депозитных сертификатов

Депозитный сертификат является ценной бумагой, выпуск и обращение которой регулируется государством. Он может котироваться на бирже. Этим он отличается от депозита, который можно открыть в кредитной организации для ЮЛ.

Сертификаты на предъявителя могут выступать в качестве платежного средства.

Ценная бумага должна в обязательном порядке содержать все установленные в законодательном порядке реквизиты. В противном случае она является недействительной и не может быть предъявлена к погашению.

Сертификаты обладают свойствами, присущими всем видам ценных бумаг:

- Ликвидность – возможность быть проданной и переведенной в денежный эквивалент.

- Обязательность исполнения, которую принимает на себя банк-эмитент.

- Доходность – бенефициар имеет право на получение дохода в виде процентов.

- Стандартность.

Варианты выпуска

Существует две формы выпуска:

Наиболее распространен серийный выпуск. Он означает, что банк заказывает определенное количество бланков в специальном Центре. И начинает программу по привлечению денежных средств юридических лиц. При продаже ЦБ заполняется и передается владельцу.

Разовые сразу предназначены для конкретного бенефициара и документ уже будет содержать все условия и порядок размещения средств.

Виды депозитных сертификатов

Банки эмитируют именные и неименные сертификаты.

Именные имеют конкретного владельца, реквизиты которого будут в сертификате и обналичить сможет только он.

Сертификат на предъявителя доступен для продажи, передачи другой компании, которая может предъявить его к погашению в банке.

Срок обращения депозитных сертификатов

Стандартно максимальный срок обращения депозитного сертификата устанавливается в 1 год без возможности продления. Если он не предъявлен к оплате в срок, сумма переводится на депозитный счет с начислением процентов по вкладу до востребования. Минимальный срок – 1 месяц.

Процедура погашения депозитных сертификатов

Погасить именной сертификат может только его бенефициар. Если он неименной, погасить его может предъявитель.

Порядок погашения заключен в обращении в банк с соответствующим требованием и предъявлением сертификата.

Доходность

Доходность по ЦБ определяется следующими параметрами:

- Сумма, стандартно, минимальная сумма размещения 10 тыс. руб., максимальная не ограничена.

- Срок.

- Вид сертификата.

Чем больше срок, тем выше доходность. Максимальные проценты начисляются по сертификатам, выданным на срок до 1 года.

В среднем ставка немного выше, чем по стандартным банковским депозитам для юридических лиц, в среднем на 1–2 пункта.

Проценты выплачиваются одновременно с погашением депозитного сертификата после его предъявления.

Доходность по именному сертификату, как правило, выше чем по неименному.

Плюсы и минусы

Достоинства у ЦБ следующие:

- Является альтернативой депозитных программ банков для юридических лиц.

- Это надежный финансовый инструмент для размещения свободных денежных средств и получения дохода.

- Процентная ставка выше, чем по депозитам.

- Может являться обеспечением по кредиту.

- Депозитным сертификатом на предъявителя можно рассчитаться, погасить долг, его можно подарить.

- Быстрое обналичивание.

- Есть возможность досрочного погашения.

Несмотря на хорошие достоинства, депозитные сертификаты имеют достаточно высокие риски, т. к. деньги, размещенные в ЦБ, не подлежат страхованию в АСВ. Если у банка возникнут проблемы с ликвидностью, у клиентов будут трудности с возвратом собственных средств. Поэтому крайне важно выбирать надежную, финансово устойчивую кредитную организацию для размещения денег. Лучше, чтобы банк входил в ТОП-100 по размеру активов.

Какие есть недостатки у депозитных сертификатов:

- В отличие от банковского депозита, капитализация не предусматривается, т. к. держатель получит фиксированную сумму, установленную в сертификате.

- Есть риск кражи утери или утраты ЦБ. Несмотря на то, что в принципе сертификат можно восстановить в банке, но, если он на предъявителя, его могут обналичить раньше, чем пострадавший заметит пропажу.

- Более низкая доходность по сравнению с другими видами инвестиций, например, по паевым инвестиционным фондам.

- С суммы дохода будет удержан налог.

- При дарении ЦБ новый владелец должен уплатить налог в установленном размере.

Для банка главными недостатками депозитных сертификатов являются возможность его досрочного предъявления к погашению, сложность эмиссии. Каждый выпуск проходит регистрацию в Банке России. Это требует время и не удобно ни для банка, ни для клиента.

Часто задаваемые вопросы

Можно ли пополнять или частично снимать деньги с депозитного сертификата?

Нет, это ценная бумага на определенную фиксированную сумму, которая будет выплачена держателю с процентами по номиналу после предъявления.

Можно ли передать именной депозитный сертификат другому владельцу?

Именной депозитный сертификат предъявляется к погашению только его собственником. Передать или продать его можно лишь в результате цессии – специальной процедуры, при которой владельцем назначается другое юридическое лицо.

Как можно передать депозитный сертификат на предъявителя другому владельцу?

Депозитный сертификат на предъявителя передается простым вручением без заключения дополнительных договоров и передаточных надписей.

![]()

Банковский сертификат — это официальное свидетельство банка на право требования денежных средств, оформленное в письменной форме. Другими словами, это разновидность ценных бумаг, подтверждающая право владельца на банковский вклад и проценты по нему. Инвесторами (владельцами сертификата) могут быть любые физические и юридические лица, а эмитентом сертификата (учреждением, выпустившим сертификат) – только банк.

- Виды банковских сертификатов

- Сроки обращения банковских сертификатов и другие значимые условия

- Что такое банковский сберегательный сертификат

- Основные отличия классического банковского вклада и сберегательного сертификата

- Как заработать на банковских сертификатах

- Особенности банковских сертификатов

- Реквизиты банковских сертификатов

- В чем ценность банковских сертификатов?

- Преимущества и недостатки сертификатов по сравнению с накопительными вкладами

- Как оформить сберегательный сертификат?

Виды банковских сертификатов

Сертификаты могут быть именными или на предъявителя. В последнем случае право требования причитающихся по сертификату денежных обязательств имеет каждый, кто предъявляет эти ценные бумаги к оплате. Также сертификаты могут быть сберегательными или депозитными для юридических и физических лиц.

Банковские сертификаты принято дифференцировать по нескольким признакам. Существуют сберегательные и депозитные сертификаты, предназначенные отдельно для юридических и физических лиц. Они различаются не только по форме вклада, но и по формальным признакам и некоторым правилам их оборота, устанавливаемых обычно эмитентом.

Банковские сертификаты существуют не только в сфере гражданского оборота. На межгосударственном уровне страны используют их в качестве способа привлечения внешних ресурсов, в том числе и от иностранных контрагентов. В некоторых случаях права не сертификаты приобретает государство.

Сроки обращения банковских сертификатов и другие значимые условия

Выпущенные единично или серийные банковские сертификаты по срокам обращения могут быть срочными и до востребования. Под срочными понимаются те, обязательства по которым у банка возникают при наступлении определённой даты или по завершении периода действия сертификата. По срочным банковским сертификатам обычно предлагаются более выгодные условия размещения денежных средств с лучшими процентными ставками.

Что такое банковский сберегательный сертификат

Банки предлагают клиентам вместо депозитного счета вложить деньги в сберегательный сертификат, поэтому важно понимать, что такое банковский сберегательный сертификат и стоит ли его покупать. Эта ценная бумага с множеством степеней защиты, по сути, является обычным депозитом. Для хранения денег в банке люди используют депозитные счета, сберегательный сертификат подходит для тех же целей, но его можно подарить, заложить или продать. Клиент приобретает эту бумагу на фиксированный срок, чаще от трех месяцев до нескольких лет. После окончания оговоренного срока банк возвращает клиенту его средства с процентами.

Основные отличия классического банковского вклада и сберегательного сертификата

В отличие от депозитного счета в банке, вложенные средства в сберегательный сертификат на предъявителя не страхуются государством. Сертификат можно погасить досрочно. Как и при депозите, в этом случае держатель ценной бумаги получит проценты по вкладу «до востребования». Обналичить сертификат можно в любом отделении банка в отличие от классического банковского вклада, который закрывают там же, где и открывают.

Основные отличия классического банковского вклада и Сберегательного сертификата в том, что есть возможность передать его другому лицу. Для этого не потребуется писать никаких заявлений в банке или у нотариуса. На обороте ценной бумаги прописывается дата передачи сертификата, паспортные данные дарителя и получателя. Вторым, не менее важным отличием сертификата от депозита, является то, что его можно оставить в залог при кредитовании в любом банке.

Как заработать на банковских сертификатах

Если есть свободная сумма денег, которая не понадобится некоторое время, то ее можно «заставить» поработать. Покупка сертификата является не способом сохранить свои деньги, а скорее получить доход. Клиент вкладывает деньги в ценные бумаги финансовой организации, поэтому должен понимать, как заработать на банковских сертификатах. Степень дохода от ценных бумаг определяется количеством денег, вложенных в банковский сертификат и сроком его действия. Стоит учитывать, что процент по сертификату выше, чем при вкладе на счет, но и риски больше. Сертификаты не застрахованы, поэтому существует вероятность потерять все вложенные финансы.

Особенности банковских сертификатов

Кроме преимуществ имеются не очень хорошие особенности банковских сертификатов. «Именные» сертификаты при передаче третьим лицам попадают под закон об уплате налогов. При обналичивании «именной» ценной бумаги не покупателем, придется заплатить 13% налога от первоначальной стоимости. Избежать лишних трат получится, если предъявить в налоговую инспекцию документы, подтверждающие расходы на приобретение бумаги от банка. Сертификат «на предъявителя» не попадает под этот налог, поэтому пользуется большим спросом. Но и тут есть «подводные камни». Сертификат «на предъявителя» не попадает под закон о страховании вкладов в отличие от «именных». Если банк лишат лицензии или наложат запрет на получение платежей, то держатели сертификатов на предъявителя не получат предусмотренную законом сумму.

Реквизиты банковских сертификатов

Если в банковском сертификате нарушены обязательные реквизиты или особенности оформления, то он признается недействительным. Исправления в этом документе не допустимы, но если возникли во время цессии, то должны быть подтверждены у нотариуса. Банковскими служащими обязательно проверяются все 12 реквизитов. Ценные бумаги изготавливаются промышленным способом по установленному стандарту. Запоминать реквизиты на память нет необходимости, всегда можно посмотреть образец.

Важно запомнить реквизиты банковских сертификатов, которые необходимо заполнить: сумма вложенных денег, временя их истребования, процентная ставка. Необходимо проверить подписи работников банка, их должно быть не менее двух. Внизу ценной бумаги находится «корешок сберегательного сертификата», который имеет номер и серию самого документа. Вписав в него паспортные данные лица, которому есть желание передать сертификат, можно торжественно вручить подарок новому обладателю вместе со всеми правами на этот документ. Для переуступки прав на депозитные сертификаты тоже имеются корешки или приложения, иногда данные прописываются на задней стороне ценной бумаги.

В чем ценность банковских сертификатов?

Особых доходов от этих бумаг ожидать не приходится, поэтому желательно выяснить, в чем ценность банковских сертификатов. Прежде всего, банковский сертификат – это ценная бумага, которой можно распоряжаться на свое усмотрение: подарить, продать, отдать в счет долга, заложить. С помощью документа легко расплатиться по долгам, просто переписав сертификат на кредитора. В критические моменты жизни ценную бумагу можно обменять на деньги, продав частному лицу или сдав в банк. Банковский сертификат – это хороший подарок. В некоторых случаях подобные бумаги используют как документы, подтверждающие наличие денег в банке.

Преимущества и недостатки сертификатов по сравнению с накопительными вкладами

На самом деле между депозитным счетом и банковским сертификатом много общего. Клиент банка использует эти продукты с целью размещения на определенный срок денежной суммы и получения за это процентов. В том и другом случае забрать деньги из банка можно в любое время.

Рассмотрим подробнее преимущества и недостатки сертификатов по сравнению с накопительными вкладами.

- Сертификат является документом на предъявителя, поэтому обналичить его может другой человек, с депозитным вкладом эти действия не допустимы.

- Обналичить сертификат просто в любом городе страны.

- По сертификату применяется повышенная процентная ставка, поэтому доход будет больше, чем при хранении денег на счете.

- Несмотря на то, что годовые проценты по сертификату высокие, при досрочной сдаче документа в банк проценты теряются, клиент получит доход как при вкладе «до востребования».

- После окончания срока действия сертификата не предусмотрено его автоматическое продление.

- Сертификат на предъявителя не участвует в программе страхования вкладов, поэтому процент за бумаги повышенный.

Как оформить сберегательный сертификат?

Рассмотрев все плюсы и минусы, кто-то решится приобрести ценные бумаги от банка. Для этого необходимо понимать, как оформить сберегательный сертификат. Процесс оформления этой ценной бумаги очень простой.

- Следует определиться с количеством приобретаемых сертификатов и сроком их использования. От этого зависят условия приобретения ценных бумаг и непосредственно сумма дохода.

- В отделении банка необходимо будет сотруднику предъявить паспорт и внести необходимую денежную сумму за приобретаемый сертификат. Купить сертификат по желанию клиента возможно двумя способами – заплатить наличными деньгами или произвести оплату с личного счета в банке.

Для безопасности клиента банк предлагает услугу по хранению ценных бумаг, для этого составляется соответствующий договор.

Совет от Сравни.ру: При выборе банковского сертификата обязательно учитывайте порядок выплаты дивидендов. Существует два вида сертификатов: выплачиваемые регулярно по истечении определенного обозначенного расчётного срока (месяц, год), те, по которым проценты выплачиваются в день погашения сертификата. Второй вариант всегда предполагает более выгоден держателям сертификатов. Одновременно с этим, если эмитент регулярно выплачивает текущие процентные платежи по сертификату, это служит дополнительной гарантией его ответственности и платежеспособности.

В качестве альтернативы стандартным программам привлечения свободных денежных средств во вклады и депозиты, отдельные банки предлагают клиентам покупку депозитных и сберегательных сертификатов. Приобретать их могут физические и юридические лица, индивидуальные предприниматели. Ценные бумаги имеют преимущества над стандартными программами вложения средств, но есть и недостатки, которые влияют на выгодность сделки для покупателя.

- Что это за ценные бумаги

- Виды и особенности депозитных и сберегательных сертификатов

- Преимущества

- Недостатки

- Часто задаваемые вопросы

- На какой срок выпускаются сертификаты?

- Почему перестали выпускать неименные сберегательные сертификаты?

Что это за ценные бумаги

Депозитные и сберегательные сертификаты банков – это ценные бумаги кредитных организаций, выпускаемые для инвестирования свободных денежных средств вкладчиков с целью получения дохода.

Сберегательные предназначены для частных лиц, депозитные для юридических. Условия их выпуска и обращения практически не отличаются. Различия связаны с параметрами вложений, процентными ставками и сроками размещения.

Сберегательные сертификаты имеют меньшие риски, т. к. средства частного вкладчика попадают под программу страхования вкладов. Риски по депозитным сертификатам владельцы несут за свой счет.

Виды и особенности депозитных и сберегательных сертификатов

Депозитные и сберегательные сертификаты могут выпускать только кредитные организации, которые соблюдают обязательные нормативы и требования по резервам, имеют достаточный резервный фонд, публично публикуют проверенную аудиторами финансовую отчетность. Срок с момента регистрации не менее 2 лет.

Валюта вложений рубли. Не допускается частичное снятие или довкладывание средств.

Выпуск осуществляется сериями или в разовом порядке, когда в банке возникает необходимость в ресурсах.

Депозитные и сберегательные сертификаты могут погашаться в срок и досрочно. Ставка при досрочном погашении пересчитывается по условиям договора.

Виды ценных бумаг:

- Именные. Документ содержит имя владельца. Предъявить его к погашению может только держатель, передача прав осуществляется через оформление договора цессии.

- Неименные депозитные сертификаты. Ценные бумаги на предъявителя могут погашаться любым юридическим лицом, которое предъявит документ банку с требованием обналичивания. Такие ценные бумаги можно обменять, подарить, отдать в обеспечение по займу.

Преимущества

Плюсами ценных бумаг, как способа инвестирования денежных средств, являются:

- Это надежный финансовый инструмент для размещения свободных денежных средств и получения дохода.

- Процентная ставка выше, чем по депозитам и вкладам.

- Могут выступать обеспечением по кредиту.

- Депозитный сертификат на предъявителя можно передать, погасить долг, подарить.

- Средства на сберегательном сертификате подлежат страхованию в АСВ.

- Быстрое обналичивание.

- Есть возможность досрочного предъявления к погашению.

Недостатки

Минусы у вложений следующие:

- Высокий риск размещения в депозитные сертификаты банков, т. к. средства не попадают под программы страхования.

- Отсутствие капитализации.

- Можно найти более доходные способы инвестирования.

- Мало предложений по покупке от банков.

- С дохода может потребоваться платить налог.

Часто задаваемые вопросы

На какой срок выпускаются сертификаты?

Стандартно максимальный срок по депозитному сертификату 1 год, по сберегательному 3 года.

Почему перестали выпускать неименные сберегательные сертификаты?

Это связано с изменениями в законодательстве РФ. В целях пресечения получения теневых доходов теперь сберегательные сертификаты на предъявителя запрещены.

(введена Федеральным законом от 23.04.2018 N 106-ФЗ)

Сберегательный и депозитный сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в кредитную организацию суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в кредитной организации, выдавшей сертификат. Сберегательный и депозитный сертификаты выдаются кредитной организацией на руки первому владельцу соответствующего сертификата, за исключением сберегательного и депозитного сертификатов, выданных на условиях обездвижения.

Условия, на которых выдаются сберегательные и депозитные сертификаты (далее также - условия выдачи), утверждаются коллегиальным исполнительным органом кредитной организации, если иное не установлено ее уставом. Условия выдачи должны соответствовать требованиям, установленным федеральными законами и нормативными актами Банка России. После утверждения условий выдачи кредитная организация направляет их в Банк России для регистрации, а также раскрывает информацию о них в порядке, установленном Банком России. Порядок и сроки регистрации Банком России условий выдачи, основания для отказа Банка России в их регистрации, перечень документов, представляемых кредитной организацией в Банк России для регистрации условий выдачи, требования к указанным документам и порядок их представления устанавливаются нормативным актом Банка России.

Сберегательные сертификаты выдаются кредитными организациями только физическим лицам, в том числе индивидуальным предпринимателям. Обращение сберегательных сертификатов осуществляется между физическими лицами, в том числе индивидуальными предпринимателями.

Депозитные сертификаты выдаются кредитными организациями только юридическим лицам. Обращение депозитных сертификатов осуществляется между юридическими лицами.

Кредитная организация, имеющая право на привлечение во вклады денежных средств физических и юридических лиц в соответствии с лицензией, выдаваемой Банком России, вправе выдавать сберегательные и депозитные сертификаты. Кредитная организация, имеющая право на привлечение во вклады денежных средств юридических лиц (без права на привлечение во вклады денежных средств физических лиц) в соответствии с лицензией, выдаваемой Банком России, вправе выдавать только депозитные сертификаты.

Переход прав на сберегательный и депозитный сертификаты осуществляется только при условии соблюдения ограничений на обращение соответствующего сертификата, установленных настоящей статьей.

Кредитная организация, выдавшая сберегательный или депозитный сертификат, ведет учет выданных сберегательных или депозитных сертификатов и прав на них.

Права владельца сберегательного или депозитного сертификата удостоверяются записями в системе учета выдавшей его кредитной организации. Внесение в систему учета записи, удостоверяющей права владельца сберегательного или депозитного сертификата, отражается в соответствующем сертификате, за исключением сберегательного и депозитного сертификатов, выданных на условиях обездвижения. Права, удостоверенные сберегательным или депозитным сертификатом, передаются в порядке, установленном для уступки требования (цессии), а также по основаниям, установленным законодательством Российской Федерации. Права на сберегательный или депозитный сертификат переходят к приобретателю с момента внесения соответствующей записи в систему учета выдавшей сберегательный или депозитный сертификат кредитной организации.

Кредитная организация, выдавшая сберегательный или депозитный сертификат, обязана по требованию владельца сберегательного или депозитного сертификата предоставить ему выписку или иной документ, подтверждающие факт внесения записи о его праве на сберегательный или депозитный сертификат в систему учета.

Кредитная организация представляет в Банк России по его требованию список лиц, являющихся владельцами сберегательных и депозитных сертификатов на определенный в указанном требовании день, не позднее чем в течение шести дней со дня поступления указанного требования.

Кредитная организация вправе выдавать сберегательные и депозитные сертификаты, содержащие условие отказа владельца соответствующего сертификата от права на получение вклада по его требованию.

Сберегательный или депозитный сертификат, удостоверяющий внесение вклада на условиях отказа владельца соответствующего сертификата от права на получение вклада по его требованию, должен содержать в своем тексте указание на отказ владельца соответствующего сертификата от права на получение вклада по его требованию.

Если сберегательный или депозитный сертификат предусматривает право владельца соответствующего сертификата на получение вклада по его требованию, кредитной организацией при досрочном предъявлении сберегательного или депозитного сертификата к погашению выплачиваются сумма вклада и проценты в размере, выплачиваемом кредитной организацией по вкладам до востребования, если условиями сберегательного или депозитного сертификата не установлен иной размер процентов.

Состав обязательных реквизитов сберегательных и депозитных сертификатов устанавливается нормативным актом Банка России.

Автор статьи

Читайте также: