Если банковская гарантия больше чем надо

Обновлено: 24.04.2024

Банковская гарантия — один из двух возможных вариантов для поставщика обеспечить исполнение контракта. Второй вариант — обеспечение перечислением денежных средств — является менее предпочтительным, ведь их нужно изымать из оборота. Поэтому большинство поставщиков стремится заручиться гарантией банка. В статье вы найдете ответы на различные вопросы, возникающие по поводу получения и применения банковских гарантий.

Как работает гарантия банка

Банковская гарантия — это обещание банка исполнить финансовые обязательства поставщика перед заказчиком в том случае, если сам он по какой-то причине их не исполнит.

Всегда ли исполнение контракта должно обеспечиваться денежными средствами или гарантией банка? Узнайте об этом, прочитав нашу статью.

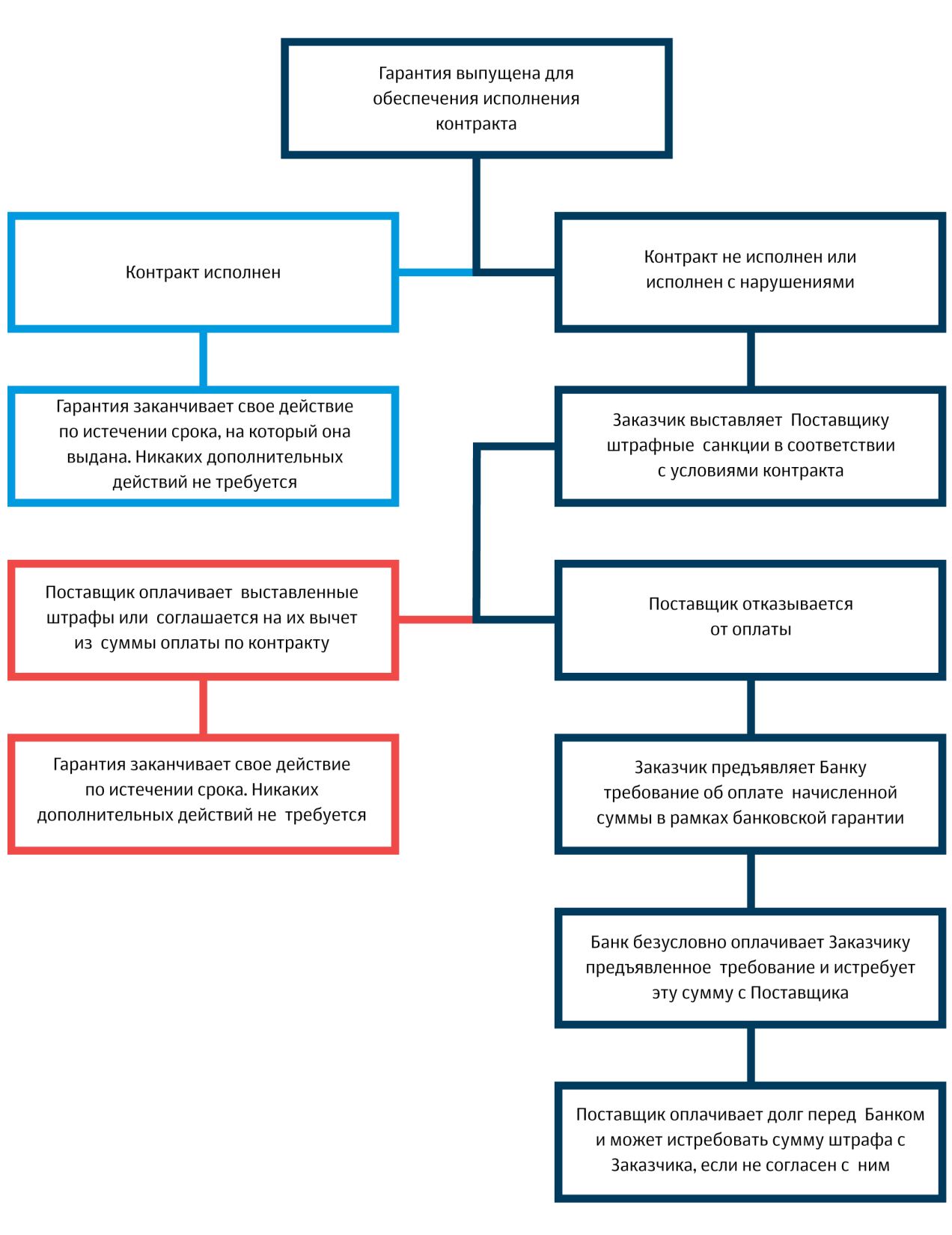

Гарантия, по сути, является страховкой для заказчика. После того как она выдана, ее судьба может сложиться в соответствии с одним из вариантов:

- Поставщик добросовестно исполнилсвои обязательства перед заказчиком. В этом случае гарантия не понадобится. Она просто прекратит свое существование после того, как закончится срок ее действия.

- Поставщик не исполнилконтракт либо исполнилс нарушением. В этом случае заказчик выставит ему штрафные санкции. Если поставщик согласится их выплатить либо уменьшить на их сумму оплату по контракту, то опять же гарантия не понадобится. В противном случае ситуация будет развиваться так:

- заказчик обращается в банк с требованием оплатить начисленные санкции вместо поставщика;

- банк оплачивает затребованные суммы и обращает их взыскание на поставщика;

- поставщик рассчитывается с банком, а в случае, если не согласен с выставленными штрафами, решает этот вопрос с заказчиком.

Важные моменты оформления гарантии

Прежде чем обращаться в банк, необходимо определиться с некоторыми нюансами.

Сумма гарантии

Разброс может составлять от 5% до 30% НМЦК. Более конкретный размер определяет заказчик.

Если в ходе торгов цена снизится более чем на 25%, то обеспечение исполнения контракта должно быть предоставлено в полуторном размере либо поставщик должен подтвердить свою добросовестность.

Как определить размер обеспечения при падении НМЦК, наглядно понятно из следующей схемы.

Размер обеспечения исполнения контракта при падении цены на 25% и более

Срок действия гарантии

По общему правилу гарантия должна действовать в течение срока, превышающего на один месяц действие контракта.

Обратите внимание! Речь идет именно о сроке действия контракта, а не о сроке выполнения работ.

По своему усмотрению заказчик может установить конкретную дату окончания банковской гарантии либо увеличить срок ее действия. Например, прописать, что гарантия должна действовать не менее 3 месяцев после окончания действия контракта.

Параметры гарантии

По усмотрению заказчика к гарантии могут предъявляться определенные требования:

- Составление гарантии по типовой форме. Если заказчик приложит собственную форму, то поставщику придется утрясать этот вопрос с банком. Стоимость такой гарантии может быть повышена.

- Особые требования к тексту документа. Например, заказчик может потребовать, чтобы в гарантии присутствовало положение о рассмотрении споров по месту нахождения заказчика, чтобы были перечислены обязательства, которые покрывает гарантия, а также иные требования.

- Условие о бесспорном списании. Это означает, что в случае обращения в банк заказчик получит причитающиеся ему денежные средства без споров и разбирательств.

- Условие об авансировании. Подразумевается, что в перечень обязательств, которые покрывает гарантия, входит и возврат аванса.

Обратите внимание! Если заказчик выставил к гарантии собственные требования, важно убедиться, что они исполняются. Иначе заказчик может документ не принять.

Срок получения гарантии

Важно не пропустить крайний срок, когда нужно иметь гарантию. После подписания итогового протокола аукциона заказчик направляет победителю контракт в течение 5 дней. Он это может сделать как в последний день срока, так и непосредственно в день подписания протокола. У победителя также будет 5 дней на то, чтобы подписать контракт. Эти сроки нужно иметь в виду при обращении за банковской гарантией.

Проверка образца гарантии

Итак, банк одобрил предоставление гарантии поставщику и выдал ему для ознакомления образец вместе с договором и документами для оплаты. Но не стоит спешить! На этом этапе нужно тщательно проверить гарантию самостоятельно и показать ее заказчику. Особое внимание нужно уделять при проверке срокам, сумме, реквизитам, а также всем требованиям, которые предъявлял к гарантии заказчик. Это очень важно, поскольку если заказчик не примет гарантию, возникнет риск незаключения контракта.

Если все в порядке, можно оплачивать комиссию банка и отправляться за гарантией.

Помните! Большинство банков настаивает на том, чтобы получатель гарантии оплачивал комиссию за ее предоставление со своего расчетного счета. Однако бывает, что на момент обращения за гарантией счет организации заблокирован. В таком случае выход один — искать банк, принимающий оплату от третьих лиц.

Обращение за гарантией заблаговременно

Прежде чем участвовать в аукционе, следует заручиться согласием банка выдать гарантию. Целесообразно обращаться сразу в несколько банков — так шансы увеличатся. Такой способ хорош еще и тем, что даст возможность немного сэкономить на комиссионных. Принцип конкуренции работает и здесь — чем больше предложений получено, тем более выгодные условия можно выбрать.

Пример банковской гарантии

Возможности экономии

Чтобы запросить гарантию у максимального количества банков, иногда целесообразно обратиться к услугам агентов. Они в курсе всех тарифов и могут подобрать наиболее выгодные предложения. Минус в том, что агенту придется платить, к тому же есть шанс наткнуться на недобросовестное лицо. Как вариант, можно разбираться во всем самостоятельно, но на это может уйти немало времени.

Обратите внимание! Изучать тарифы на выдачу гарантии нужно очень внимательно. У некоторых банков есть минимальный лимит комиссии, поэтому при небольшой стоимости контракта обращаться к ним невыгодно. Также стоит учесть, что стоимость может зависеть от конкретных условий контракт.

Однако не стоит зацикливаться только на цене, ведь погнавшись за дешевизной, можно упустить другие важные параметры. А именно сроки, условия, форма гарантии и так далее. В итоге стоит остановиться на оптимальном соотношении цены банковской гарантии и ее качества.

Еще одна возможность сэкономить — попросить банк снизить комиссию из-за того, что срок банковской гарантии уменьшается. Дело в том, что при предварительном обращении за гарантией срок отсчитывается, как правило, от одной из даты:

- даты проведения аукциона;

- даты обращения за гарантией.

Если между обращением в банк и заключением контракта пройдет довольно много времени, то этот срок исключается из гарантии. Соответственно, комиссионные могут быть уменьшены.

Когда заказчик может не принять гарантию

Существует два основания отказать в приеме гарантии:

- Она не соответствует требованию заказчика, изложенному в документации.

- Она не предоставлена в срок, который установлен законом.

Как себя обезопасить от возникновения основания № 1? Необходимо все тщательно проверять. Имеет значение любая мелочь, вплоть до неправильного округления суммы гарантии (когда ее размер увеличивается в связи с падением цены контракта).

Что предпринять, чтобы не опоздать со сроком предоставления гарантии, если он на исходе? Единственный вариант — отсрочить подписание контракта. Это можно сделать, подав протокол разногласий. Он должен быть подан не позднее, чем на 13-й день после того, как опубликован итоговый протокол.

Предоставление банковской гарантии для участия в закупках — процедура, хорошо знакомая банкам и давно отработанная. Сейчас заявка на гарантию рассматривается, как правило, в течение одного рабочего дня. Если сумма превышает 10 млн рублей, то срок может быть увеличен до 3 дней.

Отказ в банковской гарантии

Получить гарантию банка может не любой поставщик. Для этого он должен иметь определенные финансовые показатели, а также быть положительным с точки зрения банков. Например, компаниям, которые недавно зарегистрировались или не имеют в своем активе ни одного исполненного контракта, гарантию с высокой долей вероятности не дадут. Кроме того, препятствием для этого может стать:

- плохая кредитная история самой организации, ее руководителя или собственников;

- наличие судебных разбирательств;

- наличие исполнительных производств.

Что делать в таком случае? Специалисты рекомендуют не терять времени и вносить обеспечение исполнения контракта деньгами. Может быть, в следующий раз банк не откажет поставщику. Ведь не исключено, что его финансовые показатели улучшатся, а прочие негативные обстоятельства исчезнут. К тому же хотя бы пара исполненных контрактов существенно повысит шансы поставщика заполучить банковскую гарантию.

С середины июля вступают в силу некоторые изменения в части банковских гарантий. Расскажем о них, а также о сложностях, которые часто возникают в процессе получения БГ у поставщиков.

Что изменится

С 1 июля 2019 года водится 3 новых правила в части банковской гарантии для торгов по 44-ФЗ:

- Можно будет обеспечивать БГ не только контракты, как сейчас, но и заявки на электронные процедуры.

- Срок предоставления гарантии будет выбирать победитель. Однако в любом случае он должен заканчивается не ранее, чем через месяц после окончания действия контракта.

- Риск отзыва у банка-гаранта лицензии ложится на поставщика. Если это произойдет, то в течение месяца он должен будет предоставить заказчику новую БГ.

Вместе с этим Правительство планирует ужесточить требования к банкам, которые вправе выдавать гарантии в государственных закупках. Они содержатся в Постановлении № 440 от 12 апреля 2018 года. Сегодня требования к банкам такие:

- Собственные средства в размере не менее 300 млн рублей.

- Кредитный рейтинг не ниже «BB-(RU)».

В указанное постановление разработаны поправки. Предполагается, что к 2021 году банки, которые выдают гарантии в госзакупках, должны иметь рейтинг на три ступени выше — «B+(RU)». Из более чем 200 банков, которые сейчас работают с БГ в госзаказе, такой рейтинг имеют порядка 75%.

С какими проблемами сталкиваются поставщики

Заказчик не принимает гарантию

Заказчик должен отклонить гарантию, если она не соответствует требованиям закона и закупочной документации. При этом он не обязан согласовывать заранее текст гарантии. Как застраховаться от подобной ситуаций поставщикам?

- Приложить все возможные усилия для того, чтобы заказчик все же согласовал проект банковской гарантии до ее предоставления.

- Если добиться этого не удалось, изучить требования закона, документации и проверить БГ на соответствие им самостоятельно.

Обратить внимание при проверке стоит на следующие моменты:

-

Срок. Гарантия должна минимум на месяц перекрывать срок действия контракта. Нужно понимать, что срок действия и срок исполнения контракта — понятия разные. Контракт может действовать до конца календарного года, при этом срок исполнения обязательств может заканчивается, например, 30 сентября.

Банк требует «лишние» документы

Нередко поставщики сталкиваются с требованием предоставить большой комплект документов, вплоть до паспортов учредителей. Имеет ли банк на это право? Да, безусловно, ведь это коммерческая организация, и подобные требования она устанавливает сама. Чтобы рассчитывать на получение БГ, нужно быть готовым представить такие документы:

- устав;

- протокол собрания или решение учредителя о назначении директора;

- паспорта всех учредителей (копии всего паспорта или основных страниц — по требованию банка), а также их страховые свидетельства (СНИЛС);

- договор аренды или документы, подтверждающие право собственности на занимаемое помещение;

- выписку с банковского счета;

- сданные налоговые декларации;

- бухгалтерскую отчетность, в том числе промежуточную (квартальную).

По последнему пункту довольно часто возникают вопросы у организаций, которые не формируют отчетность каждый квартал. По закону они обязаны продавать ее только за год. Еще сложнее предпринимателям, ведь они вообще не обязаны вести бухгалтерский учет и формировать финансовую отчетность (баланс, отчет о прибылях и убытках). Однако если банк не идет на компромисс, то остается либо исполнить его требования, либо искать более лояльные кредитные организации. Если поставщик в будущем планирует активно участвовать в закупках и рассчитывает на получение банковской гарантии, нужно сразу понимать, что требуют банки, и свести отчетность к этим требованиям.

Отказ в гарантии

Важно! Если поставщик победил в закупке, но банк не выдал ему гарантию, это не является основанием для отказа от заключения контракта. Если победитель его не подпишет, ФАС может внести данные о нем в Реестр недобросовестных поставщиков. Хотя этого может и не случится, если поставщик докажет, что не подписал контракт из-за отказа банка в гарантии. Но обеспечение заявки будет потеряно в любом случае.

Чтобы сократить вероятность такого исхода, нужно изучить требования банка и подготовить все необходимые документы. Особое внимание следует уделить финансовой отчетности. Например, если прошлый год закрыт с убытком, то гарантию банк вряд ли выдаст. Или, допустим, компания составила квартальную отчетность специально для банка, но в ней не сходятся контрольные соотношения. В таком случае отчетность нужно будет скорректировать, а это требует дополнительного времени, которого в процедуре закупки нет.

Изменение реквизитов

Часто банк дает гарантию при условии, что поставщик откроет в нем расчетный счет, на который впоследствии поступят деньги по контракту. Получается, что изначально на ЭТП поставщик указал один расчетный счет, но в контракте должен фигурировать другой. Как быть такой ситуации?

Тут есть несколько вариантов:

- Составить протокол разногласия и указать новый расчетный счет. Заказчик либо внесет эти изменения в контракт, либо откажет.

- Если заказчик отказал по пункту 1, можно обжаловать его действия в ФАС. Однако на это пойдет не любой поставщик, поскольку мало кто намерен портить отношения с заказчиком.

- Подписать проект контракта, предложенный заказчиком (то есть со старым расчетным счетом), а потом составить к нему дополнительное соглашение.

Однако разумнее все предусмотреть заранее. В банке можно открыть гарантийную линию на несколько месяцев вперед. Тогда в заявке на процедуру будет фигурировать уже правильный расчетный счет, и ничего не придется менять.

Кроме того, типичным является такой случай: в процессе закупки кто-то подал жалобу, поэтому срок подписания контракта был отложен. Соответственно, может быть изменен и срок действия контракта. А гарантия уже получена, и выписана она в расчете на прежний срок. Можно ли его изменить в гарантии?

Если БГ уже выписана, то изменить в ней срок не выйдет. Вариант получить дополнительную гарантию также не подойдет — контракт должен быть обеспечен одной БГ. В таком случае рекомендуется обратиться в банк, тот отзовет выданную гарантию и оформит новую на нужный срок. Конечно, тут многое зависит от гаранта, включая расценки на такие услуги. Можно попробовать предложить заказчику старую гарантию — возможно, он согласится, если поставщик получил ее до изменения срока контракта.

Банковская гарантия является удобным инструментом обеспечения исполнения контракта. Однако получить ее может не любой поставщик. В статье расскажем о том, как ускорить этот процесс и повысить вероятность благоприятного исхода.

Каковы ваши шансы на получение гарантии

Прежде всего поставщику стоит провести адекватную самооценку и убедиться, что все требования закона 44-ФЗ исполняются. Также нужно учесть, что у банков есть собственные критерии отбора лиц, которым они могут выдать гарантию. Например, если компания совсем новая или не имеет опыта в госзакупках, ей могут отказать либо предложить невыгодные условия. Оценить себя лучше по всем критериям.

Требования закона 44-ФЗ

Поставщик в системе госзакупок должен отвечать таким условиям:

Отдельные требования предъявляются к руководству организации:

- директор за последние два года не должен быть привлечен к административной ответственности;

- директор и главный бухгалтер не должны быть лицами, судимыми за экономические преступления.

Финансовые критерии

Для принятия решения о выдаче гарантии банк может запросить у поставщика финансовые документы, которые подтвердят:

- Опыт компании, то есть как давно и успешно она ведет деятельность.

- Отсутствие убытков за определенный период, например, за два последних года. Однако в некоторых случаях убытки не будут являться причиной отказа в выдаче гарантии, например, если они связаны с сезонностью.

- Наличие оборотов по расчетному счету за контрольный период, например, за полгода.

- Опыт работы именно в сфере госзаказа.

- Опыт в той области, в которой проводится закупка. Например, если закупаются строительные работы, то банк попросит компанию подтвердить опыт осуществления таких работ.

- Наличие техники, материалов и прочих необходимых для исполнения контракта элементов, а также кадров.

Надо сказать, что конкретный комплект документов, а также период, за которой будет анализироваться деятельности поставщика, в разных банках могут отличаться.

Стоимость гарантии

Банковская гарантия обычно стоит от 3 до 8% от гарантийной суммы. Конкретная стоимость зависит от разных параметров:

- от суммы гарантийного покрытия;

- от того, насколько срочно нужно выдать БГ;

- от срока ее действия;

- от того, как поставщика оценит банк (например, если финансовое состояние организации оставляет желать лучшего, процент будет повышен).

Иногда банк может принять решение о выдаче гарантии под залог. Так бывает, например, если сумма гарантии большая либо у банка есть сомнения насчет финансового положения компании. В качестве залога принимается:

- поручительство собственников;

- денежные средства на счете в том же банке;

- недвижимость.

Что подготовить заранее

Рассматривая возможность получения банковской гарантии, следует позаботиться о наличии документов, связанных с регистрацией компании:

- Устава , решений или протоколов об учреждении, а также о назначении руководителя и главбуха.

- Свидетельств о регистрации, о постановке на налоговый учет (присвоении ИНН).

- Свежей выписки из ЕГРЮЛ (ЕГРИП) не старше месяца. Можно получить в электронном виде на сайте ФНС (понадобится электронная подпись).

Банк может потребовать справку об отсутствии налоговой задолженности. Запрашивать ее нужно в своей ИФНС или через личный кабинет на сайте службы. Готовится она 10 рабочих дней, поэтому лучше обзавестись ею заранее.

Кроме того, для принятия решения банку понадобятся бухгалтерские и налоговые документы:

- Бухгалтерская отчетность компании — баланс и отчет о финансовых результатах.

- Для ИП на ОСНО — декларация 3-НДФЛ.

- Для всех субъектов, кто применяет «упрощенку» — декларация по УСН.

Однако вполне вероятно, что если поставщик обратиться в «свой» банк, то ему не понадобится собирать обширный комплект документов.

Если поставщик планирует обратиться за гарантией в банк, клиентом которого он не является, целесообразно запастись еще двумя документами:

- справкой об открытых счетах — ее нужно запросить у своего банка;

- оборотно-сальдовой ведомостью по счету 51 «Расчетный счет» за каждый месяц из последних шести — ее нужно взять в бухгалтерии.

Кстати, некоторые банки выдают гарантии исключительно тем компаниям или ИП, которые являются их клиентами.

Кроме всего прочего, в обязательном порядке понадобятся документы, имеющие отношение к закупке. Это может быть:

- проект контракта;

- описание процесса исполнения поставщиком своих контрактных обязательств;

- справка о том, какой техникой и кадрами располагает компания.

На первый взгляд кажется, что для получения гарантии требуется внушительный комплект документов. Однако есть и хорошая новость — готовить его придется только один раз (для одного банка). При последующих обращениях за гарантией нужно будет только обновлять справки.

Сроки получения

Если поставщик обращается в банк за гарантией впервые, в среднем этот процесс может занять 3-7 дней. При повторном обращении срок обычно составляет до 3 дней. Заявку будут рассматривать дольше, если сумма гарантии превышает 10 млн рублей. В этом случае также довольно часто требуется залог или поручительство.

Лучше всего озаботиться получением БГ еще до того, как компания выиграет тендер. Многие банки принимают документы в электронном виде и после их изучения дают предварительное согласие или отказ. Если затянуть до последнего, можно не успеть получить гарантию и попасть в РНП.

Например, в судебной практике есть случай, когда арбитры признали вину поставщика в том, что он не успел оформить гарантию в отведенный срок, хотя большая его часть пришлась на новогодние каникулы, когда банки не работали. Судьи указали, что компания должна была позаботиться об обеспечении исполнения контракта заблаговременно.

Как ускорить процесс

Тем поставщикам, кто серьезно работает в сфере закупок, можно посоветовать следующее:

- Обзавестись квалифицированной цифровой подписью и вести документооборот с банком в электронной форме. Это сократит массу времени даст возможность не привязываться к региону в выборе банка. Гарантия также представляется в электронной форме.

- Заключить соглашение об установлении финансового лимита на БГ. Речь о рамочном договоре с банком, в соответствии с которым он заранее проверяет поставщика и дает ему «добро» на гарантию в пределах определенной суммы. При победе в тендере гарантия оформляется в течение суток.

Обратите внимание! Иногда поставщики сталкиваться с тем, что заказчик не принимает выданную банком БГ. Это значит, что с ней что-то не так. Либо гарантия не соответствует требованиям закона 44-ФЗ, либо отсутствует в реестре, куда гарант должен внести ее в течение одного рабочего дня после подписания. Чтобы минимизировать риски, нужно обращаться в банки из списка, опубликованного на сайте Минфина. Помимо этого, нужно ориентироваться на репутацию кредитной организации.

В статье собраны инструкции для поставщиков в разных ситуациях, связанных с банковскими гарантиями: как сэкономить на гарантии. Что делать, если гарантия получена, а заказчик ее не принимает. Что делать, если банки отказывают в получении банковской гарантии и другие рекомендации

Банковская гарантия — это документ, предоставляемый в качестве обеспечения исполнения контракта (ОИК) в случае победы в аукционе до подписания контракта, выдаваемый банком.

Простыми словами, это документ, согласно которому банк гарантирует исполнение предусмотренных контрактом обязательств компанией-победителем (принципал) перед заказчиком (бенефициар).

Механизм действия банковской гарантии

5 ключевых моментов при получении банковской гарантии

1. Определение размера гарантии

Размер гарантии определяется заказчиком и составляет от 5 до 30% от НМЦК. Согласно ст. 37 44-ФЗ размер БГ может быть увеличен при падении от НМЦК более 25%. В этом случае необходимо предоставлять ОИК в полуторном размере или подтверждать свою добросовестность.

Для удобства мы сделали схему-шпаргалку, которая поможет ориентироваться при определении размера БГ в случае большого падения.

Для целей подтверждения добросовестности считаются не заключенные, а уже исполненные контракты (ст. 37 44-ФЗ).

2. Определение срока действия гарантии и ее параметров

Срок действия банковской гарантии должен превышать срок действия контракта не менее чем на 1 месяц. Для расчета срока действия БГ берется не срок выполнения работ, а срок действия контракта.

Заказчик может установить либо конкретную дату окончания срока действия БГ, либо прописать, что срок действия БГ должен превышать срок действия контракта на любое количество месяцев по своему усмотрению.

Параметры, которые может установить заказчик в требованиях к гарантии:

- Бесспорное списание. Означает, что при неисполнении принципалом своих обязательств заказчик имеет право обратиться с требованием к банку-гаранту и получить без споров и дополнительных разбирательств обеспечиваемую гарантией сумму.

- Авансирование. Является плюсом для поставщика, но предполагает включение в перечень обеспечиваемых гарантией обязательств за возврат аванса, это может повлечь повышение комиссии.

- Форма банковской гарантии. Заказчик может приложить свою типовую форму гарантии, которую необходимо будет согласовывать с банком. Это может повлечь или увеличение цены за выпуск БГ или дополнительные согласования с заказчиком на предмет изменения документа.

- Специфические требования к тексту БГ. Заказчики могут прописать ряд требований, которые должна содержать гарантия:

- например, требование о рассмотрении споров по БГ по месту нахождения заказчика; требование о раскрытии перечня обязательств, покрываемых гарантией; требование о предоставлении оригинала БГ в день подписания или через несколько дней после подписания контракта и другие, в зависимости от требований заказчика.

Крайне важно обращать внимание на эти нюансы и сверять выставленный банком макет гарантии на предмет его соответствия требованиям заказчика.

3. Определение крайнего срока подписания и получения гарантии

4. Проверка макета гарантии и согласование его с заказчиком

После одобрения банк выставляет договор по БГ, макет гарантии и реквизиты для оплаты комиссии. Перед оплатой необходимо проверить макет БГ: сумма, срок, реквизиты и соответствие требованиям заказчика. После проверки обязательно согласовать макет гарантии с заказчиком и только после этого оплачивать комиссию и оформлять БГ.

Почему это важно? При наличии ошибок и несогласованных заранее предложений в БГ — заказчик может отказать в ее принятии, а значит отказаться от заключения контракта. В таком случае победитель закупки признается уклонившимся от подписания контракта и рискует попасть в Реестр недобросовестных поставщиков и лишиться работы по 44-ФЗ сроком на 2 года.

5. Отправка заявки на предварительное одобрение гарантии в несколько банков

Мы рекомендуем заранее, до подведения итогов аукциона, обратиться в несколько банков для получения предварительного решения по банковской гарантии.

Как сэкономить на банковской гарантии

Необходимо грамотно выбирать банк, исходя из совокупности всех вышеперечисленных параметров, и подавать заявку сразу в несколько банков не только для подстраховки, но и для того, чтобы согласовать с банком более выгодный тариф. Ввиду большой конкуренции на рынке БГ, можно согласовать сниженную стоимость гарантии, т.к. банки будут стараться получить выгодного клиента. Несколько практичных советов:

1. Чем больше вариантов, тем выше вероятность подобрать самый дешевый

Надо собрать как можно больше вариантов. Для этого либо выбирать агента, у которого налажено сотрудничество с большим количеством банков-партнеров, либо знать актуальные тарифы банков, быть подписанным на все их информационные рассылки и проводить непрерывный мониторинг.

Тарифы банков отличаются друг от друга и зависят от ряда факторов. Бывает так, что по одной гарантии банк выставляет самую низкую стоимость, а по другой наоборот, неконкурентоспособную. У многих банков есть минимальная комиссия, поэтому при оформлении гарантий на маленькие суммы (например, до 50 тыс.) нужно обращаться в те банки, где минимальная комиссия самая низкая, несмотря на то, что по гарантиям на большие суммы банк может проигрывать в цене. Банки часто проводят акции, такие предложения выгодны, но носят временный характер, из-за чего сложно попасть под их действие именно в тот момент, когда вам нужна гарантия. Поэтому важно быть в курсе всех действующих спецпредложений, скидок, бонусов и акций.

2. Проанализировать параметры гарантии и выбрать банк

Часто победители аукционов получают рассылку от агентов с предварительным расчетом стоимости гарантии. Эта рассылка делается автоматически и обычно учитываются только сумма и примерный срок банковской гарантии.

При этом не принимаются во внимание такие факторы как падение, форма гарантии или наличие авансирования, иногда некорректно определяется срок действия гарантии. Все эти параметры напрямую влияют на комиссию банка и должны учитываться при подборе самого дешевого варианта.

Только полный анализ всей документации и знание тарификаторов банков поможет подобрать вариант с действительно самой низкой ставкой.

3. Подавать заявку сразу в несколько банков

Во-первых, это обезопасит в ситуации, когда один из банков откажет.

Во-вторых, в случае положительного ответа от обоих банков, предоставит возможность выбора наиболее лучших условий.

Кроме того, некоторые банки могут пойти на снижение комиссии, чтобы удержать клиента, зная, что у него есть альтернативное предложение по более низкой комиссии.

4. Пересчет комиссии с учетом уменьшенного срока банковской гарантии

При отправке заявки заранее до подведения итогов аукциона, банк выставляет предложение и в таких случаях комиссия рассчитывается либо от текущей даты, либо от даты аукциона.

Если оформление гарантии затянулось, то принципал имеете право попросить банк перевыставить предложение, пересчитав комиссию за выпуск банковской гарантии от текущей даты.

Что делать если заказчик не принимает банковскую гарантию?

Заказчик может не принять гарантию в двух случаях:

- если гарантия не соответствует требованиям, указанным в документации;

- если гарантия не предоставлена в установленный срок.

Первый случай

Во-первых, необходимо предельно внимательно самостоятельно проверить сумму, срок и реквизиты сторон, а также соответствие текста гарантии требованиям документации.

При увеличении размера гарантии в связи с падением в аукционе (более 25%), сверяйте полученную сумму с той, что указана в документации заказчика и в проекте контракта. Иногда при неправильном округлении заказчик некорректно указывает размер гарантии.

Во-вторых, проверить срок действия гарантии.

В-третьих, проверить учтены ли все требования документации в макете банковской гарантии.

Также в документации может быть предусмотрена конкретная форма гарантии. В таком случае есть два варианта: либо искать банк, который согласует макет заказчика, либо проверять на отсутствие противоречий форму гарантии банка и согласовывать ее с заказчиком.

Чтобы избежать отклонения банковской гарантии по этим причинам, необходимо внимательно проверять макет гарантии и обязательно согласовывать текст гарантии с заказчиком до ее выпуска.

Второй случай

Вторая причина отклонения гарантии — предоставление гарантии позже установленного срока.

Что делать, если нет возможности оформить БГ в регламентированный срок

Что делать, если банки отказывают в БГ

Основные причины отказа банков по заявкам на БГ:

- Компания не проходит по фин. показателям;

- У компании маленький срок существования или отсутствует опыт исполненных контрактов;

- Негативная кредитная история компании, в том числе ее руководителя и учредителя;

- Действующие судебные разбирательства или исполнительные производства.

- Если возникла ситуация, когда ни один банк не готов предоставить банковскую гарантию, а заключать контракт необходимо, можно внести ОИК собственными средствами. Затем (возможно по итогам следующего отчетного периода, когда показатели деятельности улучшатся) снова подать заявку в банк и при получении положительного решения, произвести замену внесенного обеспечения на банковскую гарантию.

Что делать, если не получается оплатить комиссию за БГ со своего счета

Большинство банков принимает оплату за БГ исключительно с р/с компании, оформляющей гарантию. Если у компании на момент оформления гарантии заблокирован счет или по иной причине нет возможности произвести оплату со своего счета, нужно искать банк, который может принять оплату от третьих лиц или предлагает альтернативные варианты оплаты.

Что делать, если заказчик требует оригинал БГ

В соответствии с требованиями 44-ФЗ, предоставление оригинала БГ не является обязательным при заключении контракта по итогам электронного аукциона на ЭТП. Некоторые заказчики в документации прописывают требование о предоставлении БГ в течение нескольких дней со дня подписания победителем аукциона проекта контракта.

Когда у компании есть сомнения в том, что ее контрагент исполнит свои обязательства по контракту, она может потребовать банковскую гарантию. Такое обеспечение часто применяется при госзакупках. Но оно срабатывает далеко не всегда, и тогда приходится требовать деньги у банка. А тот может и не заплатить. Рассказываем, как не попасть в такую ситуацию, на что обращать внимание при спорах с гарантом и какая практика сложилась по таким спорам.

Банковская гарантия – это «поручительство» банка перед компанией за контрагента. Если тот перестает исполнять свои обязательства, то компания может обратиться к гаранту и потребовать выплаты денег в пределах суммы гарантии. Но это в теории. На практике же банки могут отказывать в выплате по самым различным основаниям.

Закон предусматривает всего два основания для отказа в выплате банковской гарантии, и оба прописаны в ст. 376 Гражданского кодекса. Первый – несоответствие требования или приложенных к нему документов условиям независимой гарантии. Второй – обращение за выплатой с опозданием.

Отказы встречаются и в случаях, если бенефициар – лицо, которому полагается выплата – злоупотребляет своими правами.

Обязательство продолжается, а гарантия?

Несмотря на то, что банковская гарантия с основным обязательством формально не связана, редкий банк будет платить по ней, считая, что обеспеченное гарантией обязательство на самом деле не нарушено либо уже исполнено.

Егор Ковалев, адвокат Delcredere Delcredere Федеральный рейтинг. группа Арбитражное судопроизводство (крупные споры - high market) группа Разрешение споров в судах общей юрисдикции группа Антимонопольное право (включая споры) группа Банкротство (включая споры) (high market) группа Интеллектуальная собственность (Консалтинг) Профайл компании ×

По мнению Егора Ковалева, отказывая по такому основанию, банк целенаправленно сводит спор к судебному разбирательству, в котором будет ссылаться на злоупотребление со стороны бенефициара.

Закопаться в бумажках

Банки ищут неточности в заключенных соглашениях, и это, по словам юристов, наиболее частая причина не платить.

Несмотря на то, что тексты зачастую содержат прямое обязательство гаранта заплатить по первому требованию бенефициара, гаранты могут начать апеллировать к наименованию и к якобы не совсем однозначным формулировкам, чтобы избежать оплаты, рассказывает Султанов.

Например, банк может широко трактовать понятие «документы, подтверждающие полномочия лица, подписавшего требование» и отказать при отсутствии протокола о назначении генерального директора или выписки из ЕГРЮЛ.

Отказывают и в случаях, когда на документах, предоставленных банку, нет печати организации. И суды порой встают на сторону банка в таких спорах и признают поведение банка законным (например, в деле № А40-71218/2015). Но ВС в 2017 году признал: если в условиях гарантии не было ничего про печать, то и требовать ее оттиск нельзя (дело № А40-47089/2016).

«В целом, чем больше условий к документам, которые необходимо приложить к требованию по гарантии, и к их оформлению, тем больше причин для отказа в выплате может потом найти банк», – объясняет Ковалев.

Судебная практика: Верховный суд

Практики по банковской гарантии на уровне Верховного суда не так много, но она все же есть. Главный документ – уже упомянутый Обзор практики по вопросам применения законодательства о независимой гарантии. Позиции, зафиксированные судом в обзорах, являются обязательными для применения нижестоящими судами, и на них можно ссылаться при рассмотрении споров по гарантии. Мы подробно разбирали этот документ в материале «Шесть вопросов по банковской гарантии: обзор практики от ВС».

А в 2018 году ВС признал: отзыв лицензии и несостоятельность банка не прекращают обязательств перед кредиторами. Бенефициар может получить исполнение в порядке и размере, которые установлены законом о банкротстве (см. «ВС рассказал, что станет с банковской гарантией после краха банка»).

Есть и дело, где ВС защитил права банка. В конце 2020 года ВС разрешил банку «Открытие» включиться в реестр с регрессным требованием по банковской гарантии – несмотря на то, что он отказался добровольно исполнять свои обязательства перед бенефициаром и перечислил деньги только после судебного решения (см. «Экономколлегия защитила права банка-гаранта»).

Судебная практика: окружные суды

Много практики есть на уровне окружных судов. Так, в деле № А56-16342/2017 АС Северо-Западного округа признал незаконным отказ в выплате банковской гарантии из-за допущенных в документах незначительных опечаток. А в 2015 году тот же суд обратил внимание и на способ отправки требования о выплате банковской гарантии. Компания утверждала, что отправила требование факсом и курьером DHL Express. Но суд не нашел в материалах дела отчета о передаче факса с датой и временем отправления и датой и временем получения его ответчиком. Курьерскую доставку суд также «забраковал», потому что в квитанции от курьерской службы не было информации о наименовании и количестве отправленных документов.

А еще Пленум Высшего арбитражного суда в 2012 году допустил передачу требования по банковской гарантии через систему SWIFT. Но такой способ доставки уведомления должен быть согласован сторонами в договоре, указывал АС Западно-Сибирского округа в деле № А27-3794/2014. При отправке уведомления через SWIFT не имеет значения дата, в которую требование поступило банку: как и в случае с почтовым отправлением, важна лишь дата его отправки.

Если банк один раз отказал в выплате, сославшись на недостаток документов, можно обратиться с требованием повторно. Но надо уложиться в срок действия банковской гарантии (дело № А40-67070/2014). При этом необязательно отправлять еще раз те документы, которые были приложены к первому письму. АС Московского округа в деле № А40-25104/2016 признал: бенефициар вправе рассчитывать на то, что банк учтет ранее представленные документы.

Советы

Самый простой совет – не нужно соглашаться на обеспечение обязательств гарантией от ненадежного банка, который не дорожит своей репутацией. Степан Султанов советует перед заключением договора проверять историю судебных споров конкретного банка на предмет того, насколько часто он был вовлечен в споры по гарантиям.

Кроме того, юрист предлагает настаивать на выдаче гарантии по вашему образцу – это поможет избежать перечисления излишних документов, которые потом будет требовать банк. «Обязуйте принципала организовать выдачу гарантии по вашему образцу – сделайте шаблон гарантии приложением к вашему основному обязательству», – говорит Султанов. Чем четче, прямолинейнее и безусловнее будет прописан образец, тем легче будет получить деньги по гарантии, объясняет юрист.

А перед направлением требования нужно проверять его на соответствие условиям, предъявляемым к направляемым документам или расчетам по гарантии, прописанным в соглашении о гарантии, говорит Кораблева. Если все будет подано правильно, у банка не будет формальных оснований для дополнительной проверки и для отказа в выплате.

Кораблева также напоминает, что направление банку требования о выплате по гарантии уже считается соблюдением досудебного порядка урегулирования спора. Поэтому дополнительно подавать претензию и ждать окончания срока на досудебное урегулирование спора не нужно.

Автор статьи

Читайте также: