Как получить справку о доходах за пределами рф в сбербанке

Обновлено: 23.04.2024

Получать и пристраивать что-то пока еще рано. Но тот час, когда можно оформлять заявку на гарантированную государством доходность с ИИС, (даже если ничего не делать, а просто закидывать 400.000 рублей в год) - уже наступил.

В принципе, материала на данную тему как в интернете, как и на самом Дзене - полно. Но тем не менее, мой опыт получения вычета имеет непосредственно отношение к моему портфелю , а сама сумма вычета станет основанием для дополнительного пополнения в будущем.

Отмечу, что статья про вычет будет по уже фактически пройденному мной сегодня, 16.01.22 пути, пошаговая и с большим количеством картинок, для тех, кто как и я, любит, чтобы прям было понятно , куда тыкать и что куда откуда вписывать.

Кто уже имеет опыт оформления и получения налоговых вычетов - читать дальше вам вряд ли имеет смысл: никаких секретов или фокусов я не открою. Ну а кто, как и я, планирует делать это впервые в этом году, возможно вам будет чуть проще топать по моим следам.

Отмечу необходимые условия для получения вычета:

1. У вас должен быть официальный доход , с которого вы платите НДФЛ. Если дохода нет или вы с него не платите НДФЛ - вычет вам не положен.

2. У вас должен быть открыт именно ИИС у официального брокера, имеющего лицензию ЦБ РФ. Мой был открыт в Сбере в январе 2021 года . При этом с простых брокерских счетов вычет получить нельзя.

3. Вы должны за календарный год на ИИС внести деньги . Вот насчет того нужно ли на эти деньги прям что-то купить - я не уверен, и быстро найти ответ не смог. Впрочем, я сам по умолчанию и регулярно покупаю дивидендные акции с января 2021 года, так что мне этот аспект не столь критичен. Если кому интересна статистика по ИИС за 2021 - цифры есть в моем итоговом отчете по инвестициям .

4. На ИИС законодательно (по состоянию на январь 2022) года можно за календарный год внести не более 1 миллиона рублей. При этом максимальная сумма, принимаемая налоговой для вычета - 400.000 рублей за год . Вносить можно и больше, но вычет будет только с этой суммы и максимум составит 52.000 рублей , если эта сумма налогов ранее была удержана с ваших доходов. Если вы заплатили налогов меньше, то и вернут вам тоже меньше.

5. ИИС должен просуществовать не менее трех лет . По текущему законодательству максимальный срок пока не ограничен. Т.е. вычеты вы можете продолжать получать и на 4й, и на 5й, и даже на 10й год, если ничего не изменится. При этом есть 2 типа ИИС/вычетов: тип А (который мы и рассмотрим) и тип Б (его я рассматривать не буду) - это кто не получает ежегодный вычет по типу А. Если вы получили вычет по типа А, и закрыли ИИС ранее, чем через 3 года после открытия, то вычет точно придется вернуть, а еще могут назначить штраф.

С преамбулами на этом закончу. Кого интересуют дополнительные общие детали - ищите и читайте в интернете и других блогах.

Я же продолжу писать про свой инвестиционный портфель, включая ИИС.

Я за 2021 год на ИИС внес извне 625.000 рублей . Значит я могу претендовать на максимальный налоговый вычет в 52.000 рублей . Если вдруг у кого вопрос и непонятно, зачем вносить больше 400К - то свою личную позицию по данному вопросу я пояснял в отдельной статье .

Подготовительный этап:

У вас должен быть личный кабинет на сайте налоговой . Получить к нему доступ можно через личное посещение вашего налогового отделения, куда вы относитесь по прописке. Там же получают личный ИНН.

Без личного кабинета вы не сможете подать электронную декларацию, вам придется заполнять все на бумагах, что гораздо менее удобно. С таким вариантом я сам не сталкивался (и не планирую), и разбирать его в своем блоге точно не буду.

Я не смог найти информацию о том, можно ли в принципе получить доступ и пароль удаленно. Я сам летал на майские в Челны и ходил ножками в свою налоговую, где мне в порядке очереди по талончикам распечатали на формате А4 и передали логин и пароль .

Понятно, что эта информация максимально конфиденциальная, и никому нельзя ее показывать, тем более в соц.сетях.

Далее стоит зайти в этот личный кабинет, и проверить свои данные в настройках. У меня, например, почему-то был указан неверный адрес регистрации, 10-летней давности. Изменения я сразу внес, на их "фиксацию" тоже потребовалось около недели.

Собрать/получить следующую информацию:

Если у вас еще нет Электронной подписи , то лучше ее сразу сформировать, до основного оформления. Это несложно и уже делается непосредственно на сайте налоговой, в вашем личном кабинете. И тут уже будут скрины.

Привет дорогие налогоплательщики, настал период выплат налогов по ценным бумагам за 2020 год. А на московской биржи появились бумаги иностранных эмитентов в 2020 году, те кто подписал форму w-8ben пришло пора выплачивать 3% в ФНС.

Как это сделать в интернете много информации. А вот как найти некоторые отчёты по этим бумагам в моём случае "доблестном" банке и брокере Сбер. И заинтересовал меня конкретный отчет о выплатах дивидендов и уплате налога в стране регистрации эмитента в данном случае США. В сбербанке этот отчёт называется "Отчет о выплатах по ценным бумагам".

Начался мой поиск, значит пишу я в службу поддержки в приложении сбербанк инвестор, они не понимают о чём я их прошу, думаю "классные сотрудники" поехали дальше, начал гуглить тоже нечего по этому отчёту не нашёл, ну понятно налог первый в этом году и отчёт только сейчас всем нужен будет. Значит я злой захожу снова в эту службу поддержки, в голове ураган думаю закончится мой ИИС уйду с этого брокера, моё мнение не изменилось. снова их достаю мне нужен отчёт для налоговой, они мне: ну узнавайте конкретнее у налоговой какой вам нужен отчёт. Я уже чуть ни матом на них, в итоге дали номер брокерского отдела.

Значит звоню я им говорю так и так, купил бумагу иностранного эмитента пришли дивиденды нужен отчёт о дивидендах, они говорят да есть такая услуга говорит где её взять: (но самое интересное впереди от чего онемел)

Значит заходим в " Сбербанк Онлайн", переходим " Старый дизайн", далее нажимаем "Прочее", выбираем "Счета депо", ищите на каком счёте депо у вас ценные бумаги нажимаете " Операции и отчёты" и там выбираете отчёт о выплатах по ценным бумагам.

Но друзья самое что меня удивило этот отчёт стоит 150р.

У меня дивиденды пришли 23 рубля, налога нужно оплатить 0.7 рубля, а точнее 1 рубль при округлении ну или конкретно налоговая не возьмёт даже этот рубль а проста даст нулевой. Но Сбер берет 150р. за этот отчёт это я не знаю как назвать даже. Запрятали все отчеты, еще заставляют за них платить.

А я просто купил бумагу иностранного эмитента на московской бирже в брокере Сбер на свой ИИС чтобы проверить как работает всё это.

Вот не реклама ни чего но на Тинькофф инвестиции всё это делается в один клик и просто находится, а главное денег за это не требуют.

Когда банк дает кредит, он должен быть уверен, что заемщик сможет его ежемесячно выплачивать. Рассказываем, как доказать банку свою платежеспособность и финансовую стабильность.

Какие требования у банка к доходу и занятости заемщика

Чтобы подать заявку на ипотеку у вас должно быть не менее 6 месяцев стажа на текущем месте работы.

В качестве дохода могут быть учтены:

- заработная плата

- пенсия

- доход от аренды квартиры — в качестве дополнительного (подтвердит его копия декларации 3-НДФЛ и договор аренды, но только если до окончания его срока действия осталось не менее 12 месяцев)

В качестве дохода не учитываются алименты, стипендии, государственные пособия, декретные выплаты по уходу за ребенком. Не берутся в расчет доходы от инвестирования в ценные бумаги, а также от выигрыша в лотереях.

Если вы зарплатный клиент Сбербанка, подтверждать доход и занятость — не нужно

Если вы получаете зарплату или пенсию на карту Сбербанка, подтверждать свой доход и занятость при оформлении ипотеки не нужно. Информация о стаже работы и зачислениях уже есть в распоряжении банка. При использовании Сбербанк Онлайн с помощью технологии Сбербанк ID данные клиента автоматически заполняются.

Важно помнить, что карта или счет могут считаться зарплатными, если работодатель клиента заключил с банком договор о сотрудничестве.

Как подтвердить свой доход, если вы зарплатный клиент другого банка

Для подтверждения дохода можно предоставить справку о доходах и расходах физического лица или справку по форме банка.

Справка о доходах и расходах физического лица

Раньше эта справка называлась 2-НДФЛ и была разработана для того, чтобы организации подавали данные о доходах и перечисленных налогах за своих сотрудников в налоговую инспекцию.

Справку о доходах и расходах физического лица за последние 6 месяцев можно получить в отделе кадров или в бухгалтерии вашего работодателя. Обратите внимание на правильность указания в справке адреса вашей регистрации и паспортных данных. Оформить справку работодатель по Трудовому кодексу должен в течение 3 рабочих дней. Она будет действовать месяц.

Справка по форме банка

Такую справку тоже нужно предоставить за последний год работы. Заказать ее вы также можете в отделе кадров или в бухгалтерии. Если вас за это время переводили (например, была реорганизация или у компании поменялось название), то нужно заполнить 2 справки: с прошлого и текущего мест работы. Справка действительна 30 дней.

Как подтвердить трудовую занятость

Ранее для подтверждения занятости клиенту нужно было предоставлять заверенную работодателем копию трудовой книжки. Этот процесс занимал в среднем от 3 до 5 рабочих дней.

Как получить онлайн-выписку из ПФР для подтверждения занятости

Процедура запроса и предоставления в банк данных из выписки ПФР занимает не более 5 минут.

Но можно и идти по привычному пути — предоставить заверенную копию трудовой книжки. Копия действительна в течение 30 дней, ее можно получить в отделе кадров вашего работодателя.

Что делать, если заемщик — индивидуальный предприниматель

Тогда доход подтвердит налоговая декларация с отметкой из налоговой.

От способа подачи зависит, понадобятся ли дополнительные документы, кроме самой декларации.

- Если декларация предоставляется лично, на ней в налоговой ставят отметку о принятии. В этом случае дополнительных документов не нужно.

- Если декларацию отправляют по почте, то дополнительно нужно приложить извещение об отправке.

- Если отчет подают через сайт Федеральной налоговой службы, нужно извещение о получении электронного документа.

Также ИП нужно предоставить подлинник или нотариально заверенную копию свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя. Копия действует 30 дней.

А если заемщик — самозанятый

Ранее у самозанятых граждан возникала проблема подтверждения доходов при оформлении кредитов, даже при стабильно высоком уровне заработка. Теперь они могут оформить любой ипотечный кредит из базовой линейки Сбербанка, за исключением кредита на индивидуальное жилищное строительство.

Все о том, как оформить ипотеку в Сбербанке, если вы самозанятый, читайте в статье «Как стать самозанятым и взять ипотеку»

Что делать, если заемщик не может подтвердить свой доход и занятость

Если клиент имеет стабильный доход, но не может подтвердить его документально, он может взять ипотечный кредит по двум документам.

Это не отдельная программа, а специальное условие, которое применяется, если клиент при заполнении анкеты на ипотеку указал, что не может предоставить документы о своем доходе.

Если кратко, то суть ипотеки по 2 документам в том, что клиент вносит большой первоначальный взнос, имеет более высокую процентную ставку, но может получить кредит, предоставив минимум документов.

Россияне, имеющие счета в иностранных банках, обязаны соблюдать требования российского валютного законодательства, в частности, уведомлять Федеральную налоговую службу (ФНС) о счетах, открытых за рубежом, и отчитываться о движении денежных средств по таким счетам. Кроме того, граждане РФ, отсутствующие в стране более 183 дней в течение года, обязаны платить налог на доходы по повышенной ставке.

Рассказываем, как это работает и кого касается.

Уведомление об открытии счета в банке за рубежом

При открытии счета в банке за рубежом граждане РФ по закону обязаны уведомить об этом налоговую службу. Сделать это нужно не позднее одного месяца со дня открытия счета.

Подать уведомление в налоговую можно несколькими способами:

Удобней всего посылать уведомления через сайт ФНС, поэтому перед отъездом убедитесь, что у вас имеется подтвержденная учетная запись на «Госуслугах» (ЕСИА), с помощью которой можно авторизоваться на сайте налоговой службы.

Информировать налоговую нужно не только об открытии зарубежного счета, но и об изменении его реквизитов и закрытии счета.

Уведомление о движении средств на счете

Помимо информации о наличии счета за рубежом, нужно уведомлять налоговую о том, сколько денег у вас проходит по этому счету. Для этого придется заполнять специальный отчет о движении средств. Этот документ надо подавать в налоговую ежегодно не позднее 1 июня. Так, если вы открыли счет в 2022 году, отчет о движении средств по нему нужно успеть подать до 1 июня 2023 года.

Может ли налоговая сама узнать про счет за границей?

Существует международный автоматический обмен информацией между налоговыми органами разных стран, в рамках которого ФНС получает сведения о счетах российских налогоплательщиков за границей. Перечень государств, которые обмениваются финансовой информацией, утверждается и обновляется ФНС России.

Таким образом, если открыть счет в банке одной из стран, которая обменивается с Россией налоговой информацией, ФНС в любом случае станет об этом известно.

Что будет, если не подавать уведомления и отчеты?

За нарушение правил информирования ФНС о зарубежных счетах и о движении средств по ним предусмотрены штрафы:

- за непредставление сведений об открытых счетах — от 4 000 до 5 000 рублей;

- за нарушение срока или формы представления — от 1 000 до 1 500 рублей;

- за нарушение срока подачи отчета о движении денег — от 2 500 до 3 000 рублей;

- за повторные нарушения — до 20 000 рублей.

Кто может не предоставлять отчет о движении средств?

От обязанности предоставлять отчет о движении средств на зарубежных счетах освобождаются налоговые нерезиденты. Граждане РФ получают статус налогового нерезидента, если срок их пребывания за пределами России в течение календарного года в совокупности составит более 183 дней.

Как платить НДФЛ, если вы налоговый нерезидент

Ставка налога на доходы человека из России зависит от его налогового резидентства. Чтобы стать российским налоговым резидентом, нужно провести в стране более 183 дней в течение года. Для резидентов РФ ставка налога — 13%, для нерезидентов — 30%. Статус резидента подтверждается сведениями из табеля учета рабочего времени, копиями страниц паспорта с отметками о пересечении границы, документами о регистрации по месту жительства, данными миграционных карт.

Если отсутствовать в стране в течение 183 и более дней за последний год, статус налогового резидента теряется. С этого момента со всех доходов, полученных в РФ с начала года, нужно будет доплатить в бюджет разницу НДФЛ в 17%. Для этого нужно уведомить работодателя о смене налогового статуса, после чего он пересчитает налог по ставке 30%. Недовыплаченные проценты за каждый месяц с начала года будут удерживаться из последующих зарплат.

Если перед отъездом уволиться из российской компании, налог за год придется пересчитать самостоятельно. Для этого нужно будет подать декларацию 3-НДФЛ и уплатить разницу в 17%. Подать декларацию нужно до 30 апреля, а уплатить налог — до 15 июля следующего года.

Доход, полученный налоговым нерезидентом РФ за границей, НДФЛ в России не облагается. Налог с этого дохода нужно будет платить в бюджет другой страны по ставке, которая действует в этой стране.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Если вы открыли счет в зарубежном банке или у иностранного брокера, то об этом нужно сообщить налоговой. Иначе вам могут выписать штраф. Разбираемся, кому нужно отчитываться в ФНС, в какие сроки и как это сделать

Уведомление налоговой о зарубежном счете: кому и в какие сроки это нужно делать

Согласно законодательству, если вы открыли счет или вклад за рубежом, то необходимо уведомить об этом Федеральную налоговую службу (ФНС). Нормы распространяются на все счета, вклады за пределами России в банках или других финансовых организациях, на которых учитываются денежные средства и другие финансовые активы. Таким образом, нужно сообщать ФНС и об открытии иностранных брокерских счетов.

О чем еще нужно уведомлять налоговую:

о закрытии счета или вклада за границей;

об изменении их реквизитов.

Это правило касается резидентов России, то есть граждан страны за исключением:

граждан России, которые постоянно проживают в другом государстве не менее года, в том числе с видом на жительство;

граждан России, которые временно пребывают в иностранном государстве не менее года по рабочей или студенческой визе со сроком действия не менее года.

Резиденты России, которые вместе с тем и налоговые резиденты, должны сообщать эти данные налоговому органу по месту учета не позднее месяца со дня открытия, закрытия счета или вклада либо изменения реквизитов. Резиденты России, которые не являются при этом налоговыми резидентами, также должны отчитываться о зарубежных счетах.

Налоговые нерезиденты — это физлица, которые пребывают в России 183 дней и менее в год.

Однако делать это они должны до 1 июня года, следующего после отчетного. Например, до 1 июня 2022 года нужно отчитаться за открытие счета в 2021 году. «Логика в том, что резидент вы или нерезидент, понятно только после истечения 183 дней, поэтому как раз берется отсечка», — рассказал «РБК Инвестициям» управляющий партнер адвокатского бюро «Проспект» Олег Бычков.

Подать документы о зарубежном счете можно несколькими способами:

по почте с уведомлением о вручении;

онлайн с электронной подписью;

через личный кабинет налогоплательщика на сайте ФНС.

Как зарегистрироваться в личном кабинете налогоплательщика

Возьмем последний способ — через личный кабинет. Если у вас его нет, то перед уведомлением налоговой о зарубежном счете нужно его получить.

Чтобы получить реквизиты доступа в личный кабинет, можно обратиться в любой налоговый орган независимо от места жительства и постановки на учет. Исключения — специализированные инспекции, которые работают как регистрационные центры, а также центры обработки данных и инспекции по работе с крупнейшими налогоплательщиками. Если вы не можете прийти лично, то за вас это может сделать уполномоченный представитель. Для этого ему нужны нотариально заверенная доверенность и свой паспорт.

Зарегистрироваться в личном кабинете также можно с помощью вашей учетной записи на портале «Госуслуги». Для этого она должна быть подтверждена. Самый простой способ подтвердить учетную запись — через приложения банков, с которыми сотрудничают «Госуслуги». Среди них «Сбер», «Тинькофф Банк», ВТБ и другие. Полный список можно посмотреть на портале.

Если вашего банка нет в этом списке, то можете воспользоваться другим способом подтверждения:

прийти лично в центр обслуживания. С собой нужно иметь паспорт и СНИЛС;

с помощью заказного письма или электронной подписи. Это займет от 2 до 14 дней. Инструкцию, как это сделать, можно посмотреть на «Госуслугах».

Теперь разберем пошагово, как уведомить налоговую об открытии счета за границей.

Как уведомить ФНС об открытии счета за рубежом: разбираем шаги

Шаг 1

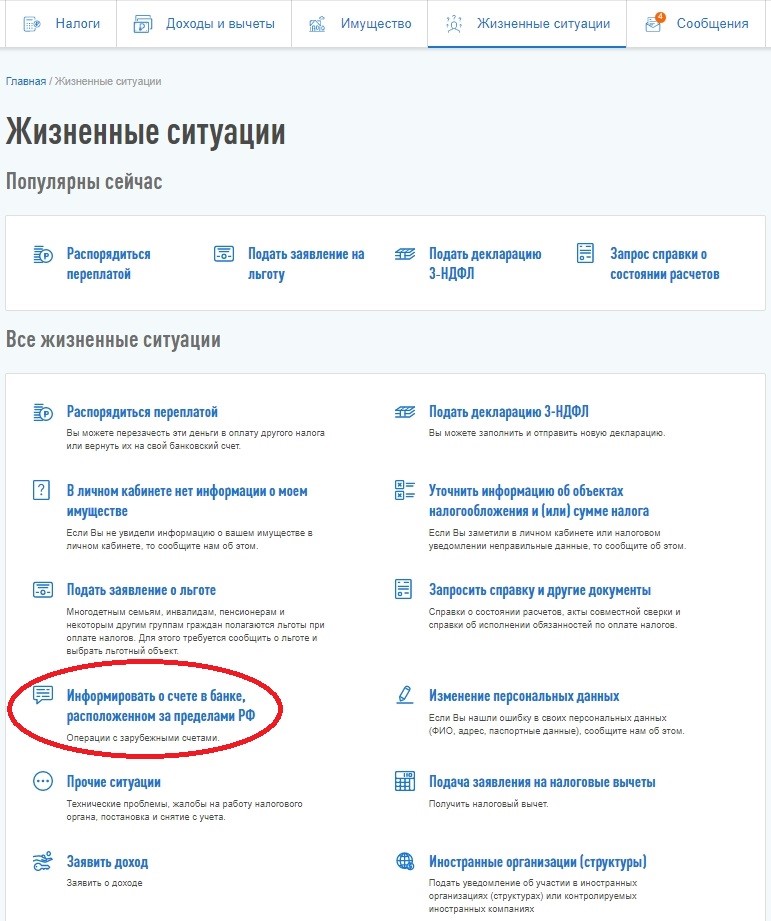

Зайдите в раздел «Жизненные ситуации» и выберете пункт «Информировать о счете в банке, расположенном за пределами РФ».

Шаг 2

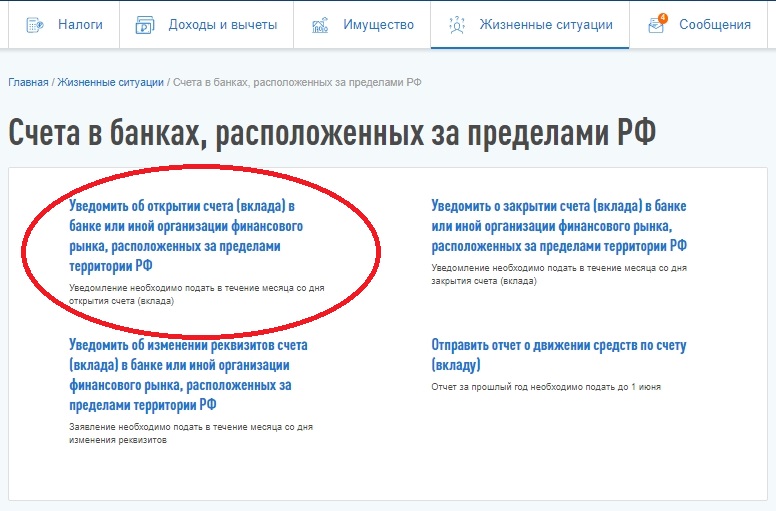

Нажмите на первый раздел «Уведомить об открытии счета (вклада) в банке. ».

Шаг 3

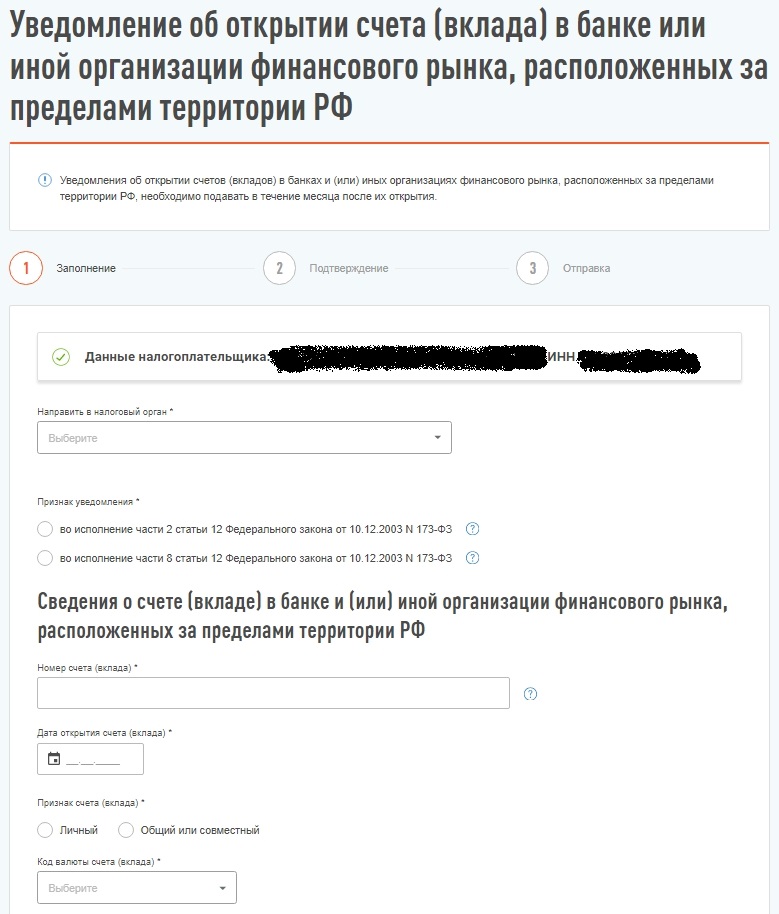

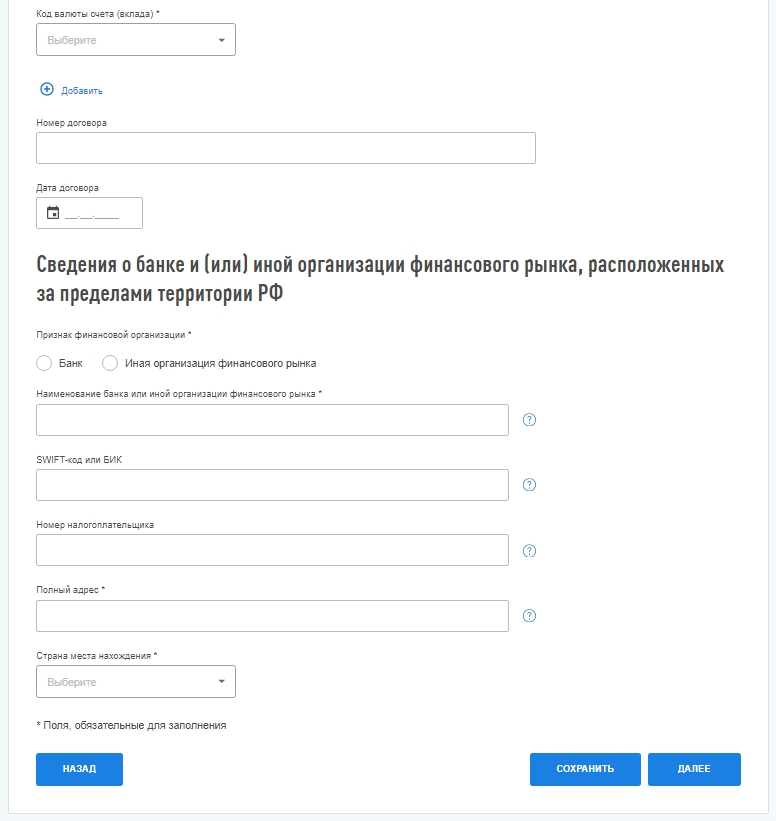

Теперь перед вами должна появиться форма, которую нужно заполнить. Обязательные поля выделены звездочкой. В списке налоговых органов будет только один, выбираем его.

Переходим к полю «признак уведомления», здесь есть две строки. Олег Бычков пояснил, что первая строка предназначена для налоговых резидентов, то есть физлиц, которые пребывают на территории России более 183 дней в год. Вторая строка — для налоговых нерезидентов, добавил он.

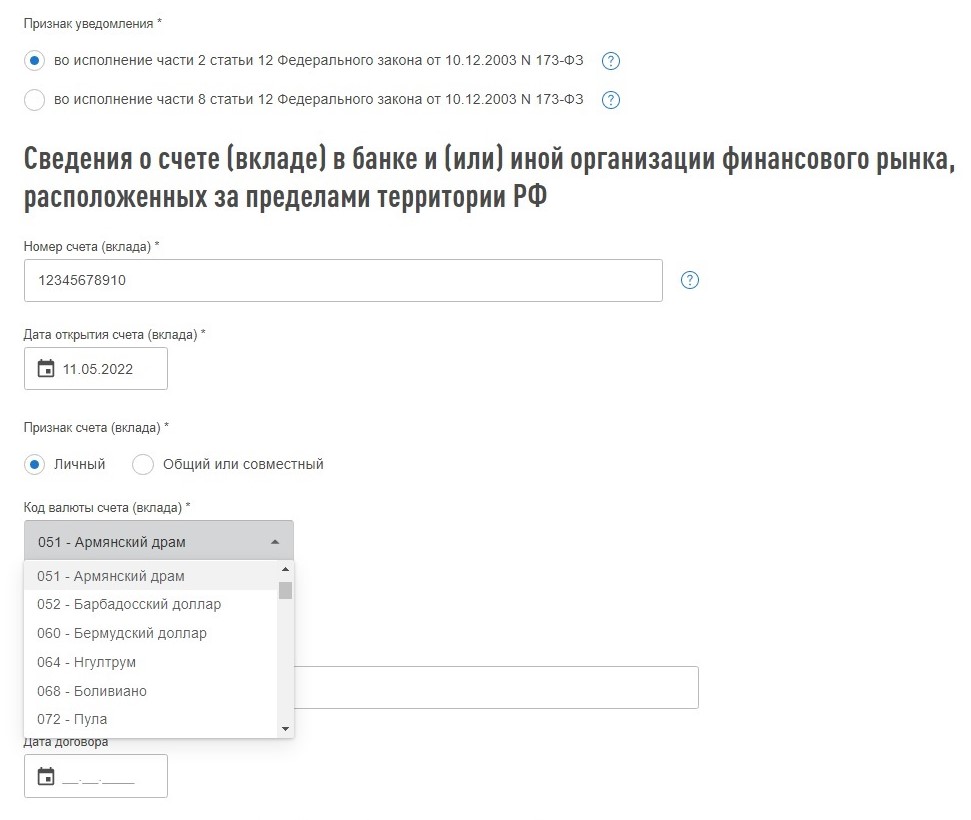

Шаг 4

На этой же странице заполняем сведения о счете: его номер, дату его открытия, потом нужно вписать, какой у вас счет — личный или совместный с другими людьми, а также внести валюту, в которой он открыт. Код валюты искать не нужно, можно выбрать из предложенных вариантов.

Шаг 5

Далее в той же форме заполняем сведения об организации, в которой у вас открыт счет: выбираем, где — в банке или другой финансовой организации, вводим название, ее адрес и страну.

Если у вас есть данные, которые не отмечены как обязательные, то их тоже можно внести. Например, в форме есть поля, куда нужно ввести информацию о номере и дате заключения договора. Поэтому не забудьте при открытии счета за границей взять договор.

В поле «номер налогоплательщика» речь идет о номере, который вам присваивает налоговая другой страны. Например, в Казахстане это индивидуальный идентификационный номер (ИИН) — аналог российского ИНН.

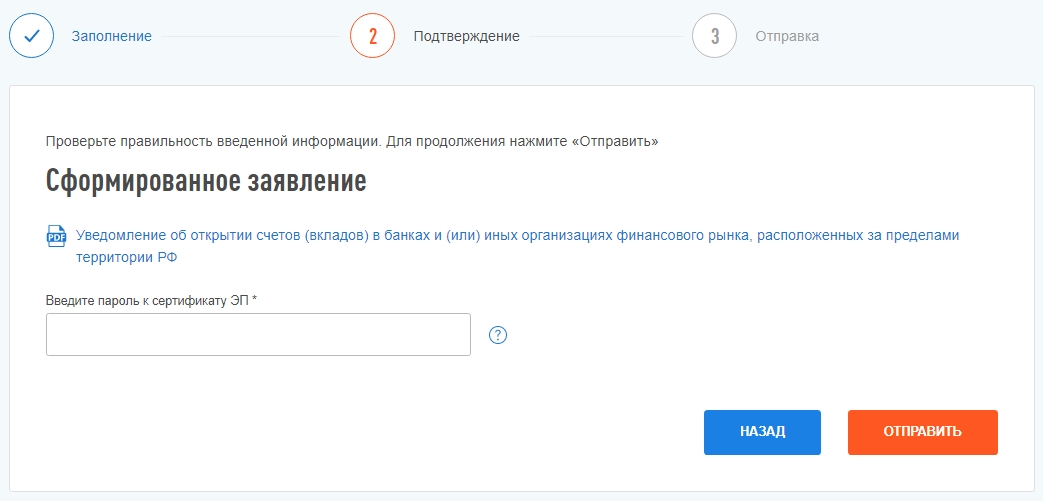

Шаг 6

На следующем этапе необходимо ввести пароль к сертификату электронной подписи (ЭП), поэтому если у вас ее нет, то нужно получить ее заранее.

Что будет, если не подать уведомление?

Россия обменивается налоговыми данными с 79 государствами дальнего зарубежья и 12 территориями. Кроме того, с 2020 года страны СНГ начали автоматический обмен данными о доходах и имуществе бизнеса и граждан, так что ФНС может сама узнать о том, что у вас есть счет за границей.

За нарушения валютного законодательства вы заплатите штраф, в том числе за то, что неправильно заполнили данные или подали уведомление не вовремя.

для граждан: от ₽300 до ₽500, если просрочить подачу отчета не более чем на десять дней, просрочка более чем на десять дней, но менее 30 дней — ₽1 тыс. до ₽1,5 тыс., более чем на 30 дней — от ₽2,5 тыс. до ₽3 тыс.;

для должностных лиц: от ₽5 тыс. до ₽10 тыс.;

для юрлиц: от ₽50 тыс. до ₽100 тыс.

Если не подать уведомление, то размер штрафа может быть таким:

для граждан: от ₽4 тыс. до ₽5 тыс.;

для должностных лиц: от ₽40 тыс. до ₽50 тыс.;

для юрлиц: от ₽800 тыс. до ₽1 млн.

Автор статьи

Читайте также: