Как система частичных банковских резервов влияет на объем денежного предложения

Обновлено: 23.04.2024

Предложение денег (M S ) включает в себя наличность (С) вне банковской системы и депозиты (D) , которые экономические агенты при необходимости могут использовать для сделок (фактически это агрегат М1) :

Современная банковская система- это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов, а остальные используют для выдачи ссуд и других активных операций.. В отличие от других финансовых институтов банки обладают способностью увеличивать предложение денег. Кредитная мультипликация-процесс эмиссии платёжных средств в рамках системы коммерческих банков.

Дополнительное предложение денег, возникшее в результате появления нового депозита:

rr –норма банковских резервов

Коэффициент 1/rr называется банковским мультипликатором или депозитным мультипликатором.

Более общая модель предложения денег строится с учётом роли ЦБ, а также с учётом возможного оттока части денег с депозитов банковской сиситемы в наличность.

Денежная база- это наличность вне банковской системы, а также резервы коммерческих банков,, хранящиеся в Центральном Банке. Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег.

MB- денежная база

R- банковские резервы

M S - предложение денег

D- депозиты до востребования

Денежный мультипликатор (m) – отношение предложения денег к денежной базе

Таким образом, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора. Денежный мультипликатор показывает как изменяется предложение денег при увеличении денежной базы на единицу.

ЦБ может контролировать предложение денег путём воздействия на денежную базу. Изменение денежной базы в свою очередь, оказывает мультипликативный эффект на предложение денег. Процесс изменения объёма предложения денег можно разделить на два этапа:

· Первоначальная модификация денежной базы путём изменения обязательств ЦБ перед населением и банковской системой. (воздействие на величину наличности и резервов)

· Последующее изменение предложения денег через процесс мультипликации в системе коммерческих банков.

Инструменты денежной политики

· Изменение учётной ставки

· Изменение нормы обязательных резервов

· Операции на открытом рынке

Однако ЦБ не может полностью контролировать предложение денег, т.к.

1. Коммерческие банки сами определяют величину избыточных резервов

2. ЦБ не может точно предусмотреть объём кредитов, которые будут выданы коммерческим банкам

3. Величина cr определяется поведением населения и другими причинами, не всегда связанными с действиями ЦБ.

44.Кредитно-денежная политика государства:сущность, цели, инструменты, результаты. Норма обязательных резервов. Роль учетных ставок процента Центрального Банка. Операции на открытом рынке.

В основе денежно-кредитной политики лежит теория денег , которая включает исследование процессов воздействия денег и денежно-кредитной политики на состояние экономики в целом. Это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства.

· Устойчивый платёжный баланс

Промежуточные целевые ориентиры

ü Денежная масса

ü Ставка процента

ü Обменный курс

Ø Лимиты кредитования, прямое регулирование ставки процента

Ø Изменение нормы обязательных резервов

Ø Изменение учётной ставки (ставки рефинансирования)

Ø Операции на открытом рынке

Обязательные резервы - это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном Банке

Нормы обязательных резервов устанавливаются в процентах от объёмов депозитов. Они различаются по величине в зависимости от видов вкладов (например, по срочным вкладам они ниже, чем по вкладам до востребования). Сейчас обязательные резервы не столько выполняют функцию страхования вкладов, сколько служат для осуществления контрольных и регулирующих функций ЦБ, а также для межбанковских расчётов.

Банки могут хранить и избыточные резервы- суммы сверх обязательных резервов, например, для непредвиденных случаев увеличения потребностей в ликвидных средствах.

Чем выше устанавливает ЦБ норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов уменьшает денежный мультипликатор и ведёт к сокращению денежной массы.. Таким образом, изменяя норму обязательных резервов, ЦБ оказывает воздействие на динамику денежного предложения. На практике нормы обязательных резервов пересматриваются довольно редко, поскольку сама процедура носит громоздкий характер, а сила воздействия этого инструмента через мультипликатор значительна.

Другим инструментом кредитно-денежного регулирования является изменение учётной ставки или ставки рефинансирования, по которой ЦБ выдаёт кредиты коммерческим банкам. Если учётная ставка повышается, то объём заимствований у ЦБ сокращается, а следовательно уменьшаются операции коммерческих банков по предоставлению ссуд. Более того, получая более дорогой кредит, коммерческие банки повышают и свои ставки по ссудам. Волна кредитного сжатия и удорожания денег прокатывается по всей системе. Предложение денег в экономике снижается. Снижение учётной ставки действует в обратном направлении.

В отличие от межбанковского кредита ссуды ЦБ, попадая на резервные счета коммерческих банков, увеличивают суммарные резервы банковской системы, расширяют денежную массу и образуют основу мультипликативного изменения предложения денег. Однако объём кредитов, получаемых коммерческими банками, составляет обычно лишь незначительную долю привлекаемых ими средств. Изменение учётной ставки ЦБ стоит рассматривать скорее как индикатор проводимой им политики.

Операции на открытом рынке – это третий способ контроля за денежной массой. Он широко используется в странах с развитым рынком ценных бумаг и затруднён в странах, где фондовый рынок находится на стадии формирования. Этот инструмент кредитно-денежной политики предполагает куплю-продажу Центральным Банком государственных ценных бумаг. Чаще всего это бываю краткосрочные государственные облигации.

Когда ЦБ покупает ценные бумаги у коммерческого банка, он увеличивает сумму на резервном счёте этого банка, соответственно в банковскую систему поступают дополнительные «деньги повышенной мощности» и начинается процесс мультипликативного расширения денежной массы. Масштабы расширения будут зависеть от пропорции, в которой прирост денежной массы распределяется на наличность и депозиты: чем больше средств уходит в наличность, тем меньше масштаб денежной экспансии. Если ЦБ продаёт свои ценные бумаги, процесс протекает в обратном направлении.

Таким образом, воздействуя на денежную массу через операции на открытом рынке, ЦБ регулирует размер денежной массы в экономике. Часто подобные операции совершаются ЦБ в форме соглашений об обратном выкупе ( банк продаёт ценные бумаги с обязательством выкупить их по определённой (более высокой) цене через некоторый срок.

На предложение денег влияет политика центрального банка, коммерческих банков и частных лиц. Центральный банк осуществляет эмиссию денег, регулирует деятельность банковской системы. Коммерческие банки также влияют на предложение денег, потому что они способны создавать кредитные деньги, используя имеющиеся депозиты. Центральный банк требует, чтобы коммерческие банки определенную часть своих депозитов хранили или в виде кассовой наличности, или на его счетах. Он определяет в процентах и объем резервов. Этот процент называется резервной нормой. Если фактические резервы банка превышают обязательные, то разница между ними есть избыточные резервы. Объем резервов, хранящихся в банках, влияет на предложение денег. Чем меньше норма, тем больше денег создадут коммерческие банки.

Банковский мультипликатор - это коэффициент, показывающий, как изменится денежная масса вследствие изменения депозитов коммерческих банков.

М m = 1 / rr, где

rr - норма обязательных резервов.

На предложение денег влияет и соотношение между наличными и депозитами, зависит от решений, принятых экономическими субъектами.

На соотношение, какую часть хранить в виде наличности, а какую положить в банк, влияют следующие факторы:

- Чем выше доля потребления в ВВП, тем большую долю денег населения будет держать на руках;

- Объем наличности зависит от ставки ссудного процента, так как хранение наличности лишает их владельцев прибыли. Поэтому чем выше ставка ссудного процента, тем меньше наличности будет у экономических субъектов;

- Объем наличности зависит от того, насколько легко или сложно изъять деньги из банка, то есть трансакционных издержек изъятия.

Денежная база, или деньги высокой эффективности, равна сумме наличности, находящейся в обращении, обязательных банковских резервов коммерческих банков, а также краткосрочных денежных обязательств государства.

Денежный мультипликатор - это коэффициент, показывающий, как меняется денежная масса вследствие изменения денежной базы.

m = cr +1 / cr + rr, где

cr - коэффициент депонирования денег, отражающая предпочтения населения в распределении денежной массы между наличными и депозитами.

Таким образом, предложение денег находится в прямой зависимости от размера денежной базы и денежного мультипликатора, которые также зависят от коэффициента депонирования и нормы резервирования.

4. Цели и инструменты кредитно-денежной политики. Политика "дорогих" и "дешевых" денег

Кредитно-денежная политика государства - это совокупность мер по регулированию денежного обращения, направленные на обеспечение устойчивого экономического роста при низком уровне инфляции и безработицы.

Проведения учетной политики - это установление центральным банком ставки учетного процента. Это ставка, по которой центральный банк страны продает ресурсы коммерческим банкам, которые, в свою очередь, под ссудный процент предоставляют кредиты субъектам экономики. Размер ставки устанавливается государством в зависимости от хозяйственной конъюнктуры и целей экономической политики. Повышение ставки уменьшает спрос на кредиты, тормозит хозяйственную активность, потому что "дорогой" кредит предприниматели берут меньше, а следовательно, и меньше средств вкладывается в развитие производства. Снижение учетной ставки стимулирует спрос на кредиты и способствует оживлению хозяйственной активности. Кредит становится дешевле, и это стимулирует развитие производства.

Установление размеров обязательных резервов для коммерческих банков предусматривает хранение определенной части их активов в виде резервов на специальном счете в центральном банке страны. Цель этого мероприятия - защита интересов кредиторов и вкладчиков, то есть их страхования, борьба с инфляцией, контроль за ценой национальной денежной единицы путем искусственного ограничения объемов денежной массы. Повышая норму обязательных резервов, ЦБ снижает кредитные возможности коммерческих банков и таким образом уменьшает поступления денег в сферу обращения, снижение норматива увеличивает потоки денег.

Операции на открытом фондовом рынке.

Покупая ценные бумаги у субъектов экономики, государство как бы дает им кредит и таким образом увеличивает количество денег в обращении, стимулирует экономическую активность. Продажа ценных бумаг осуществляется центральным банком через государственные займы для физических или юридических лиц, и это сдерживает экономическую деятельность.

Эмиссия денег направлена на обеспечение экономики средствами обращения, платежа, накопления, а также для покрытия дефицита государственного бюджета.

Умеренная эмиссия способствует оживлению экономики, сокращение денежной эмиссии сдерживает рост цен.

Прямое лимитирование кредитов заключается в установлении верхнего предела кредитной эмиссии, ограничении размеров кредитования в определенных отраслях.

Принцип лимитирования, как правило, сочетается с льготным кредитованием приоритетных секторов экономики.

Прямое регулирование процентной ставки - это установление верхнего или нижнего уровня изменения процентных ставок по кредитам и депозитам коммерческих банков. Верхний предел может устанавливаться в случае спада производства и направлена на стимулирование экономической активности, нижняя граница может устанавливаться в период стремительного роста инфляции.

Различают два основных вида кредитно-денежной политики.

В условиях инфляции проводится политика "дорогих денег". Она направлена на ограничение объема кредитных операций коммерческих банков, на сокращение предложения денег. Центральный банк, проводя такую политику, осуществляет следующие действия: продает государственные ценные бумаги на открытом рынке, увеличивает норму обязательных резервов, повышает учетную ставку. Если эти меры оказываются недостаточно эффективными, ЦБ снижает верхнюю границу кредитной эмиссии, сокращает объем потребительского кредита. Политика "дорогих денег" является основным методом антиинфляционного регулирования.

В период спада производства для стимулирования деловой активности проводится политика "дешевых денег", или так называемая экспансионистская кредитно-денежная политика. Она заключается в расширении масштабов кредитования, ослаблении контроля над приростом денежной массы, в увеличении предложения денег. Для этого центральный банк покупает государственные ценные бумаги; снижает резервную норму и уменьшает учетную ставку. Создаются большие льготные условия для предоставления кредитов экономическим субъектам.

Механизм денежного мультипликатора действует следующим образом. Допустим, коммерческий банк принял в депозит от вкладчика 1000 единиц. Часть открытого депозита должна быть размещена на специальном резервном счете в центральном банке в виде обязательного резерва. Его размер равен определенному проценту отсуммы обязательств коммерческих банков, называемому нормой обязательных резервов.

Деньги на резервном счете представляют собой обязательства центрального банка и одновременно активы коммерческого банка. Если принять за норму обязательных резервов величину, равную 20% (rr), то величина обязательного резерва будет равна 200 ед. Оставшиеся 800 единиц банк может использовать по своему усмотрению. Такие средства представляют собой избыточные резервы коммерческого банка. Эти активы, как и другие активы банка, должны работать, т.е. приносить прибыль. Вкладчики по-прежнему имеют депозиты на сумму 1000 ед., но заемщики держат на руках 800 ед. В результате банк выдаст эту сумму в качестве кредита своим клиентам. Те, в свою очередь, поместят эти средства в банки на свои счета, а банки направят на резервирование еще 20% от оставшейся суммы, т.е. 160 ед. Оставшиеся 640 ед. также будут использовать с максимальной выгодой. Таково действие эффекта расширения депозитов и кредитов. При этом чем больше остатки на депозитных счетах, тем больше эффект денежного мультипликатора. В итоге совокупная величина депозитов в экономике может возрасти в К раз.

Таким образом, для второго банка:

полученные новые депозиты равны 1000 · (1 – rr) = 800.

Обязательные резервы = 1000 · rr · (1 – rr) = 160.

Избыточные резервы = 1000 · (1 – rr) 2 = 640.

Новый кредит = 640.

Этот процесс может продолжаться до той суммы, которую уже нельзя будет использовать для кредитования или приобретения активов, когда банки уже не будут заинтересованы в расширении кредитования.

Если формулу R = rr · D подставить в выражение денежной базы MB = C + R, то получим

,

Теперь приравняем правые части уравнений для депозитов через денежную массу и денежную базу:

,

.

Величина (cr + 1 / cr + rr) называется денежным мультипликатором, который показывает, на сколько увеличивается предложение денег при росте денежной базы на единицу.

Итак, денежный мультипликатор характеризует прирост денежной массы, возникающий вследствие прироста денежной базы.

,

где cr — коэффициент депонирования, а rr — норма резервирования.

Таким образом, предложение денег равно произведению денежной базы и денежного мультипликатора:

,

где MB — денежная база, а m — денежный мультипликатор.

Это уравнение называется функцией предложения денег.

Таким образом, из формулы следует, что предложение денег находится в прямой зависимости от величины денежной базы и денежного мультипликатора, который в свою очередь обратно зависит от нормы резервирования и коэффициента депонирования.

Из этого уравнения можно сделать следующие выводы.

1. Предложение денег пропорционально денежной базе.

2. Чем ниже норма резервирования депозитов, тем выше объем кредитования и тем больше прирост предложения денег.

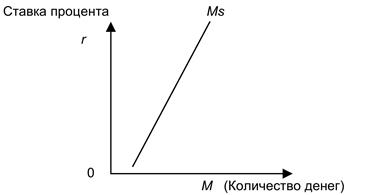

3. Чем ниже коэффициент депонирования, тем меньше наличных денег на руках у населения, а значит, больше объем резервных средств в банках. Следовательно, предложение денег будет расти. В таком случае кривая предложения денег будет иметь восходящий вид (рис. 2).

Рис. 2. График предложения денег

Однако на предложение денег оказывают влияние не только решения центрального банка и коммерческих банков, но и решения населения.

Кривая предложения денег отражает зависимость количества денег в обращении от уровня процентной ставки. Она бывает кратко- и долгосрочная. Краткосрочная для агрегата М1 является вертикальной линией, так как денежный мультипликатор стабилен и не зависит от процентной ставки. В долгосрочном периоде она представлена наклонной линией.

Кривая предложения будет наклонна, когда увеличивается количество денег в обращении и растет ставка процента (существуют колебания ВВП).

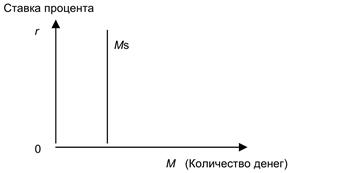

Кривая предложения будет иметь форму вертикальной прямой (рис. 3) в случае, когда центральный банк, контролирующий денежное предложение, будет стремиться поддержать его на фиксированном уровне независимо от изменений процентной ставки. Таким образом, центральным банком будет поддерживаться жесткая денежно-кредитная политика, направленная на сдерживание инфляции.

Рис. 3. Жесткая денежно-кредитная политика центрального банка

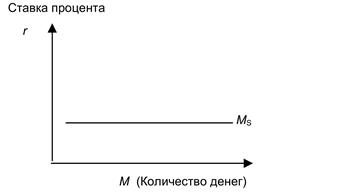

Кривая предложения будет иметь горизонтальную направленность (рис. 4), когда целью политики центрального банка будет являться сохранение стабильным номинального размера ссудного процента. Так, чтобы избежать кризиса неплатежей, будет проводиться мягкая денежно-кредитная политика.

Рис. 4. Мягкая денежно-кредитная политика центрального банка

Функция предложения денег характеризуется двумя переменными: номинальным количеством денег в стране и реальным (т.е. реальными кассовыми остатками). Они характеризуют покупательную способность денег. Кроме того, такие показатели, как ВВП, инвестиции, ставки процента также непосредственно влияют на денежный мультипликатор и, следовательно, на объем производной ликвидности.

Если население не имеет наличности на руках и все свои деньги держит на депозитах в банках, т.е. cr = 0, то денежный мультипликатор превращается в депозитный или банковский:

В целом дополнительное предложение денег можно рассчитать по формуле:

где D — величина банковского депозита.

Банковский мультипликатор показывает общую сумму депозитов, которую может создать банковская система из каждой денежной единицы, вложенной на счет в коммерческий банк:

С помощью банковского мультипликатора можно подсчитать не только величину денежной массы, но и ее изменение.

Изменение предложения денег (Мs) центральный банк может осуществлять посредством воздействия на резервы банков и банковский мультипликатор:

,

где Мs — изменение предложения денег;

K — величина резервов коммерческих банков, выданных в кредит.

Необходимо также учитывать и то, что кроме мультипликативного расширения возможно сокращение денежной массы в обращении (происходит кредитное сжатие). При жестком сокращении денежной базы возможности банковской системы по созданию денег резко сокращаются. Кроме того, банки начинают увеличивать свои избыточные ресурсы на случай непредвиденных обстоятельств, что в конечном счете может привести к финансовому кризису.

Таким образом, если процентная ставка очень низкая и на счетах коммерческих банков скопилось достаточное количество избыточных ресурсов, то эффект мультипликатора будет низким. Если процентная ставка будет расти, позволяя рентабельно использовать банковские кредиты, то наблюдается наибольший мультипликационный эффект. Если же процентная ставка превышает этот барьер, то происходит значительное увеличение скорости денежного обращения, что может привести к резкому снижению действия денежного мультипликатора. Такая картина наблюдалась в России в конце 1990-х годов, когда, внедрив новые технологии расчетов, российские банки стали задерживать платежи клиентов.

Для регулирования денежной массы в обращении, а также для ограничения кредитной активности банков с целью уменьшения денежной массы в экономике страны, Банк России устанавливает норму обязательных резервов для коммерческих банков в процентах от привлеченных средств клиентов.

Необходимость такого регулирования возникает из принципа действия денежного (банковского) мультипликатора:

Рис. 1. Порядок функционирования денежного мультипликатора

Из вышеприведенной схемы видно, что коммерческие банки в любой экономической системе (экономике страны) - «создают деньги». То есть при активном банковском кредитовании совокупная денежная масса в обращении начинает расти, что конечно вызывает инфляционные процессы. Таким образом Центральный Банк, посредством предоставления кредитов коммерческим банкам, проводить кредитную (безналичную) эмиссию, когда это требуется конечно для экономики. Для того чтобы ограничить кредитную активность коммерческих банков и как следствие держать инфляцию в заданных рамках (ориентирах), Центральный Банк и вводит нормы обязательного резервирования для коммерческих банков. Это один из многочисленных инструментов «денежно-кредитной политики» проводимой Банком России.

Денежные средства депонируются на отдельном счете коммерческого банка в РКЦ Банка России и также служат свое рода «страховым фондом» из которого в случае отзыва лицензии у коммерческого банка оплачиваются обязательства перед клиентами, как физическими, так и юридическими лицами.

Норму резервирования денежных средств коммерческими банками, Банк России устанавливает на основании Федерального закона № 86-ФЗ от 10 июля 2002 года «О Центральном Банке Российской Федерации (Банке России) и Положения Банка России № 507-П «Об обязательных резервах кредитных организаций».

Глава 1 данного Положение устанавливает следующие определения:

Пункт 1.1 гласит: «…Нормативы обязательных резервов определяют размер обязательных резервов в процентном отношении к обязательствам кредитной организации.

Под обязательствами кредитной организации… …понимаются обязательства кредитной организации в валюте Российской Федерации и в иностранной валюте, состав и категории которого определяются Главой 2 данного Положения и называются – резервируемые обязательства…».

Пункт 1.3 данного Положения устанавливает: «…Кредитная организация осуществляет депонирование обязательных резервов в Банке России денежными средствами в валюте Российской Федерации…».

Депонирование обязательных резервов кредитной организацией производится в рублях. Расчет суммы обязательных резервов производится банком ежемесячно и соответственно регулируется раз в месяц фактическая сумма, депонированная в РКЦ ЦБ РФ.

Относительно обязательных резервов кредитной организации, ЦБ РФ постоянно выполняет следующие контролирующие функции:

- регулирование суммы обязательных резервов кредитной организацией;

- применяет меры к кредитным организациям за нарушение установленного порядка депонирования средств;

- проводит обязательные проверки кредитных организаций, в том числе с целью проверки правильности начисления обязательных резервов.

ЦБ РФ вправе уменьшать или увеличивать процент средств, подлежащих депонированию, в зависимости от экономической ситуации в стране. Если есть необходимость увеличить объемы кредитования экономики, то ЦБ РФ снижает процент резервирования до минимальных значений – 0,5-2%. Но необходимо учитывать, что со снижением процента резервирования до минимальных значений, увеличивается объем безналичной денежной массы в экономике и начинает работать эффект мультипликатора, тем самым разгоняя инфляционные процессы. Если необходимо сократить безналичную денежную массу в экономике, а также снизить объемы агрессивного кредитования банками своих клиентов, то ЦБ РФ поднимает процент резервирования до максимальных значений – 5-10%.

Для самой кредитной организации сумма обязательных резервов, депонированная в РКЦ ЦБ РФ, конечно является частью самых высоколиквидных денежных активов, которая также может быть использована для стабилизации финансового положения банка в случае возникновения кризисной ситуации. Кредитная организация резервирует определенный ЦБ РФ процент от следующих привлеченных средств:

- от суммы денежных средств на расчетных счетах клиентов – юридических лиц всех форм собственности, а также индивидуальных предпринимателей, в рублях и иностранной валюте;

- от суммы открытых депозитов юридическим лицам всех форм собственности и индивидуальным предпринимателям;

- от суммы средств на бюджетных счетах бюджетов и государственных внебюджетных фондов;

- от общей суммы вкладов физических лиц в рублях и иностранной валюте, в том числе – суммы на карточных счетах;

- от общей суммы денежных средств, затраченных на выпуск облигационного займа банка;

- от общей суммы денежных средств, затраченных на выпуск банком векселей, банковских акцептов и иных гарантий;

- от общей суммы денежных средств, привлеченных с помощью депозитных и сберегательных сертификатов.

ЦБ РФ вправе также менять состав средств (пассивов) банка используемых в качестве базы для расчета суммы обязательных резервов.

Для бухгалтерского учета суммы обязательных резервов, в балансе кредитной организации открывается счет 30202 «Обязательные резервы кредитных организаций по счетам в валюте

РФ, перечисленные в Банк России».

План счетов дает следующее предназначение этого счета:

«. Назначение счета: учет движения обязательных резервов кредитной организации, перечисленных в Банк России. Счет активный. Формирование обязательных резервов кредитной организации производится путем перечисления денежных средств с корреспондентских счетов кредитной организации, открытых в расчетно-кассовом центре Банка России и других кредитных организациях в рублях. Указанные перечисления производятся до осуществления иных платежей в пределах остатка средств на корреспондентских счетах отдельным платежным поручением с отметкой «Формирование обязательных резервов», выписанным в установленном порядке. Включение сумм обязательных резервов в сводные платежные поручения запрещается.

По дебету счета проводятся: перечисления обязательных резервов кредитной организации Банку России; суммы по зачету между причитающимися платежами по результатам регулирования по указанным счетам; возврат средств кредитной организацией в учреждение Банка России, связанный с внутримесячным снижением нормативов обязательных резервов, в корреспонденции с корреспондентскими счетами.

По кредиту счета проводятся: возврат излишне перечисленных сумм обязательных резервов кредитной организации Банку России; суммы по зачету между причитающимися платежами по результатам регулирования по указанным счетам; перевод средств Банком России, связанный с внутримесячным снижением нормативов обязательных резервов; перечисление средств обязательных резервов на корреспондентские счета ликвидационных комиссий в корреспонденции с корреспондентскими счетами.

В аналитическом учете по каждому счету ведется один лицевой счет…».

Практическое задание.

1. Пассив баланса кредитной организации выглядит следующим образом:

| Счета I порядка | Счета II порядка | Наименование статьи | Сумма, тыс. руб. |

| 102 | | Уставный капитал кредитных организаций | |

| 10208 | Уставный капитал неакционерных банков. Доли принадлежащие негосударственным организациям. | 300 000 | |

| 10 2 0 8 | Уставный капитал неакционерных банков. Доли принадлежащие физическим лицам. | 40 000 | |

| 107 | | Резервный фонд | |

| 10701 | Резервный фонд | 82 000 | |

| 404 | | Средства государственных внебюджетных фондов | |

| 40402 | Средства фонда социального страхования РФ | 17 000 | |

| 320 | | Кредиты и депозиты, предоставленные кредитным организациям | |

| 32015 | Резервы под возможные потери по кредитам предоставленным банкам | 18 000 | |

| 40 6 | | Счета организаций, находящихся в государственной (кроме федеральной) собственности | |

| 40 6 03 | Средства некоммерческих предприятий, находящихся в государственной (кроме федеральной) собственности | 50 000 | |

| 407 | | Счета негосударственных организаций | |

| 40702 | Средства негосударственных коммерческих предприятий и организаций | 208 000 | |

| 40703 | Средства негосударственных некоммерческих организаций | 19 000 | |

| 423 | | Депозиты и прочие привлеченные средства физических лиц | |

| 4230 1 | Средства на счетах физических лиц, для расчётов с использованием банковских карт | 42 000 | |

| 4230 4 | Депозиты физических лиц на срок от 91 до 180 дней | 60 000 | |

| 452 | | Кредиты предоставленные негосударственным коммерческим предприятиям и организациям | |

| 45215 | Резервы под возможные потери по кредитам предоставленным негосударственным коммерческим п/п и организациям | 36 000 | |

| 474 | | Расчеты по отдельным операциям | |

| 47411 | Начисленные проценты по вкладам | 2 500 | |

| 47426 | Обязательства банка по уплате процентов | 3 500 | |

| 520 | | Выпущенные облигации | |

| 52003 | Выпущенные облигации со сроком погашения от 91 до 180 дней | 24 000 | |

| 522 | | Выпущенные сберегательные сертификаты | |

| 52202 | Выпущенные сберегательные сертификаты на срок от 31 до 90 дней | 22 000 | |

| 523 | | Выпущенные векселя | |

| 52302 | Выпущенные векселя и банковские акцепты со сроком погашения до 30 дней | 62 000 | |

| 603 | | Расчеты с дебиторами и кредиторами | |

| 60305 | Начисленная заработная плата сотрудникам банка | 7 000 | |

| 706 | | Доходы банка | |

| 70601 | Проценты, полученные за предоставление кредитов | 50 000 | |

| 70601 | Штрафы, пени, неустойки, полученные за предоставление кредитов | 7 000 | |

| | | | |

| Баланс | 1 050 000 | ||

2. Норма обязательного резервирования по счетам в валюте РФ составляет – 8%;

3. В соответствии с Положением ЦБ РФ № 507-П от 01.12.2015 года определить сумму, подлежащую обязательному резервированию в ЦБ РФ.

На июль 2009 г. Банк России установил следующие нормативы для обязательных резервов (резервные требования) (табл. 1.).

Нормативы обязательных резервов (резервные требования), установленные Банком России в 2009 году

| Наименование | Размер | Нормативный акт |

| По обязательствам кредитных организаций перед банками-нерезидентами в валюте Российской Федерации | 1,5% | Указание Банка России от 23 апреля 2009 г. № 2219-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России» |

| По обязательствам перед физическими лицами в валюте Российской Федерации | 1,5% | |

| По иным обязательствам кредитных организаций в валюте Российской Федерации и обязательствам в иностранной валюте | 1,5% | |

| Коэффициент усреднения (для кредитных организаций, кроме расчетных небанковских кредитных организаций, РЦ ОРЦБ) | 0,6% | Указание Банка России от 17 сентября 2008 г. № 2066-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России» |

| Коэффициент усреднения (для расчетных небанковских кредитных организаций, РЦ ОРЦБ) | 1 | Указание Банка России от 13 октября 2004 г. № 1507-У «Об установлении коэффициентов усреднения для расчета усредненной величины обязательных резервов» |

Нормативы обязательных резервов (резервные требования), установленные Банком России в 2013 году

| Наименование | Размер | Нормативный акт |

| По обязательствам кредитных организаций перед юридическими лицами-нерезидентами в валюте Российской Федерации и в иностранной валюте | 4,25% | Указание Банка России от 12 февраля 2013 года № 2970-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России» («Вестник Банка России» от 20 февраля 2013 г. № 7 (1403) |

| По обязательствам перед физическими лицами в валюте Российской Федерации и иностранной валюте | 4,25% | |

| По иным обязательствам кредитных организаций в валюте Российской Федерации и обязательствам в иностранной валюте | 4,25% | |

| Коэффициент усреднения (для кредитных организаций, кроме расчетных небанковских кредитных организаций, небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций) | 0,7% | Указание Банка России от 18 ноября 2013 года № 3116-У «Об установлении коэффициента усреднения» («Вестник Банка России» от 28.11.2013 № 68 (1464); |

| Коэффициент усреднения (для расчетных небанковских кредитных организаций) | 1 | Указание Банка России от 17 сентября 2008 года № 2295-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России» («Вестник Банка России» от 21 сентября 2009 г. года № 55 (1146); |

| Корректировочный коэффициент | 0,2 | Указание Банка России от 17 сентября 2009 года № ОД-620 «О корректировочном коэффициенте» («Вестник Банка России» от 21 сентября 2009 г. № 55 (1146) |

| Коэффициент усреднения для небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций | 1,0 | Указание Банка России от 28 октября 2011 года № 2722-У «Об установлении коэффициента усреднения для небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций» («Вестник Банка России» от 02.11.2011 № 59 (1302)) |

В состав денежной массы входят не только наличные деньги, количество которых жестко регулируется со стороны Центрального банка, но и деньги на текущих и срочных счетах в коммерческих банках. Это свидетельствует о том, что предложение денег зависит не только от политики Центрального банка, но и от действий коммерческих банков.

Например, если представить, что банки занимаются только пассивными операциями: они привлекают деньги клиентов на депозиты, но не выдают кредитов. Следовательно, банки не могут начислять проценты на депозиты. Привлеченные на депозиты денежные средства, не выданные в качестве кредитов, становятся банковскими резервами. В упрощенном случае, когда банки не выдают кредиты, но получают депозиты, направляемые в резервы, мы имеем систему 100%-го банковского резервирования.

Такая система (если бы она существовала) позволила бы банкам чувствовать себя очень уверенно - они могли бы вернуть деньги клиентам, даже если бы последние одновременно обратились за ними в банки. Однако банкиры уже давно обратили внимание на то, что вкладчики не обращаются одновременно в банки с просьбой о снятии денег со счетов (за исключением периодов крупных финансово-экономических потрясений). Кроме того, у банков появляются все новые вкладчики и, таким образом, новые депозиты. Все это позволяет банкам лишь часть полученных депозитов держать на счетах в качестве резервов, а остальную сумму - направлять на кредитование экономики и получать процентные платежи. Такая система называется частичным банковским резервированием.

В условиях частичного банковского резервирования коммерческие банки могут создавать новые деньги, когда они выдают кредиты. Однако, когда должники (население и фирмы) возвращают эти кредиты, новые деньги «уничтожаются» и денежная масса снова сокращается.

Однако следует учесть, что процесс создания новых денег не ограничивается одним банком. В любой стране с рыночной экономикой функционирует большое число коммерческих банков.

процесс создания новых денег будет продолжаться на последующих этапах увеличения депозитов в системе банков, но до определенного предела.

Конкретно оценить масштабы расширения денежной массы в результате создания банками новых денег позволяет депозитный мультипликатор (md). Он рассчитывается по формуле:

md=AM/ AD или md = 1/rrx 100%, где AM - прирост денежной массы, AD - первоначальный прирост депозитов, а rr - обязательная норма банковских резервов.

создание новых денег банками при системе частичного резервирования приводит к увеличению денежной массы, повышению ликвидности, но не к росту национального богатства. Дело в том, что заемщики не становятся богаче после получения кредитов, так как растут их долговые обязательства.

В нашем примере предполагалось, что все деньги, взятые в банках в качестве кредитов, вновь возвращаются туда в форме депозитов. Однако, в реальном мире заемщики могут оставить у себя часть полученной наличности. Это, несомненно, повлияет на величину мультипликатора денежного предложения. Кроме того, коммерческие банки могут иметь фактические резервы в сумме, превышающей обязательные резервы. Эта разница между фактическими и обязательными резервами называется избыточными резервами банков и также влияет на величину мультипликатора денежного предложения. Рассмотрим модель предложения денег с учетом указанных «утечек» в систему текущего обращения.

Предположим, что население имеет коэффициент депонирования, представляющий собой отношение наличности к депозитам, в размере «сг», а банки поддерживают норму банковских резервов на уровне «гг». В таком случае, мы можем записать, что C/D = «cr», a RID= «rr», где С - наличность, R - резервы, a D - депозиты.

Введем понятие денежной базы (B), как суммы денежных средств у населения (наличность) и резервов коммерческих банков. Тогда, денежные агрегаты В и M1 могут быть записаны, как:

Поскольку, по определению С = cr x D, то, подставив это выражение уравнение (3), получим: M1= cr x D + D или Ml = (cr + 1) х D.

Также, по определению R = rr x D и, подставив это выражение в первое уравнение, получим: В = (СГ х D) + (rr x D) или В = (cr + rr) x D.

D = M1/ (cr+1) = B / (cr + rr)

Равенство можно переписать, как:

M1 = (cr+ 1)/(cr+ rr) х В

Таким образом, уравнение свидетельствует, что предложение денег в экономике пропорционально денежной базе. Коэффициент пропорциональности называется денежным мультипликатором и обозначается как rr . Тогда запишем: т = (cr+ 1)/ (cr + rr)

Следовательно, если население не имеет наличности на руках и все свои деньги держит на депозитах в банках (cr = 0), то денежный мультипликатор превращается в депозитный мультипликатор: 1/ rr.

поскольку резервы составляют устойчивую долю от депозитов, любое увеличение резервов позволяет банкам увеличивать депозиты в большей пропорции и депозитный мультипликатор равен обратной величине от нормы банковских резервов. Денежный мультипликатор показывает результат воздействия прироста денежной базы на прирост денежного предложения. Так как денежная база оказывает мультиплицирующее воздействие на предложение денег, то ее часто называют деньгами повышенной силы.

Следовательно, модель предложения денег позволяет рассчитать денежный мультипликатор и показать, что величина денежного предложения находится в прямой зависимости от денежной базы, в обратной зависимости от нормы банковского резервирования и в прямой зависимости от коэффициента депонирования денег.

Важным выводом, вытекающим из анализа модели предложения денег, является то, что Центральный банк не в состоянии полностью контролировать предложение денег в стране. Он, конечно, может жестко регулировать денежную базу, но не может регламентировать фактическую норму банковских резервов, как и соотношение между наличностью и депозитами (коэффициент депонирования денег).

22. Основные инструменты монетарной политики "дешевых" и "дорогих" денег.

Кредитно-денежная (монетарная) политика представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых Центральным банком в целях регулирования деловой активности путем планируемого воздействия на состояние кредита и денежного обращения.

Центральный банк играет ключевую роль в проведении кредитно-денежной политики. Тем самым, он стремиться обеспечить благоприятные условия для экономического роста и преследует конкретные цели: регулирование темпов экономического роста, смягчение циклических колебаний, сдерживание инфляции, достижение сбалансированности внешнеэкономических связей.

Важнейшими инструментами кредитно-денежной политики Центрального банка являются: операции на открытом рынке; учетно-процентная (дисконтная) политика; регулирование обязательной нормы банковского резервирования.

Операции на открытом рынке являются важнейшим направлением кредитно-денежной политики Центрального банка во многих странах с рыночной экономикой. Суть этих операций, воздействующих на предложение денег, - покупка или продажа государственных долговых ценных бумаг.

Учетно-процентная (дисконтная) политика заключается в регулировании величины учетной процентной ставки (дисконта), по которой коммерческие банки могут заимствовать денежные средства у Центрального банка. В России эта процентная ставка называется ставкой рефинансирования коммерческих банков. Кроме того, используется ломбардная ставка, представляющая собой процентную ставку, по которой Центральный банк кредитует коммерческие банки под залог их собственных долговых обязательств. Если снижать учетную ставку в современных условиях, то это ведет к отливу капиталов из страны, что серьезно ослабляет влияние монетарной политики на экономическую конъюнктуру. В то же время повышение учетных ставок в современных условиях часто вызывается не внутриэкономической, а международной ситуацией.

Центральный банк также имеет возможность непосредственно воздействовать на величину банковских резервов путем регулирования обязательной нормы банковского резервирования. Этот инструмент позволяет гибко и оперативно влиять на финансовую ситуацию и проводить необходимую кредитно-денежную политику. Норма банковского резервирования устанавливается Центральным банком и может колебаться от 3% до 20% в зависимости от экономической конъюнктуры.

Следует выделить две разновидности кредитно-денежной политики. Во-первых, мягкую кредитно-денежную политику (ее называют политикой «дешевых денег»), когда Центральный банк:

а) покупает государственные ценные бумаги на открытом рынке, переводя деньги в оплату за них на счета населения и в резервы банков. Это обеспечивает расширение возможностей кредитования коммерческими банками и увеличивает денежную массу.

б) снижает учетную ставку процента, что позволяет коммерческим банкам увеличить объем заимствований и расширить объем кредитования своих клиентов по пониженным процентным ставкам. Это увеличивает денежную массу.

в) снижает обязательную норму банковского резервирования, что ведет к росту денежного мультипликатора и расширению возможностей кредитования экономики.

Следовательно, мягкая кредитно-денежная политика направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок.

Во-вторых, жесткую кредитно-денежную политику (ее называют политикой «дорогих денег»), когда Центральный банк:

а) продает государственные ценные бумаги на открытом рынке, что вызывает сокращение резервов коммерческих банков и текущих счетов населения, уплачивающих за эти ценные бумаги. Это ведет к сокращению возможностей кредитования коммерческими банками и сокращает денежную массу.

б) повышает учетную ставку процента, что вынуждает коммерческие банки прекратить объем заимствований у Центрального банка и повысить процентные ставки по своим кредитам. Это сдерживает рост денежной массы.

в) повышает обязательную норму банковского резервирования, что снижает денежный мультипликатор и ограничивает рост денежной массы.

Следовательно, жесткая кредитно-денежная политика носит рестриктивный (ограничительный) характер, сдерживает рост денежной массы и может использоваться для противодействия инфляции.

Рассмотренные выше примеры политики «дорогих» и «дешевых» денег характеризует дискреционную (гибкую) кредитно-денежную политику. Гибкой она называется потому, что изменяется в соответствии с фазами экономического цикла. Стимулирующая политика проводится в фазе спада, а сдерживающая - в фазе бума.

Автор статьи

Читайте также: