Как создать дополнительный банковский счет в black russia

Обновлено: 24.04.2024

В этой статье я постарался систематизировать всю имеющуюся на текущий момент информацию о том, как можно переместить капитал в том или ином виде через российскую границу.

Где держать деньги безопаснее

Для начала надо определиться, в какую сторону через границу вам нужно перевести деньги.

Аргументы за то, чтобы завести деньги в Россию

Санкции со стороны США и ЕС становятся всё более жесткими, и даже другие, традиционно более нейтральные страны (Швейцария, Сингапур и т.д.), объявили о намерении их поддержать. Какие санкции могут быть введены в будущем и как они повлияют на обычных людей, чьи деньги лежат на зарубежных счетах – пока непонятно.

Даже если санкции напрямую не будут этого требовать, некоторые зарубежные финансовые институты (банки, брокеры и т.д.) могут принять решение прекратить сотрудничество с россиянами в превентивном порядке. В худшем случае возможна блокировка счетов российских граждан и/или резидентов, постоянно проживающих на территории РФ, и (временная?) потеря доступа к средствам на них.

Финансовая инфраструктура, связывающая Россию и другие страны, в настоящий момент распадается: российские банки отключают от системы SWIFT, некоторые зарубежные банки отказываются проводить переводы от/в адрес российских лиц. Существует риск, что в будущем вы просто не сможете завести свои деньги из-за границы в Россию, если вам это понадобится.

Аргументы за то, чтобы вывести деньги из России

Если вы живете не в России, то по озвученной выше причине нарушения финансовой инфраструктуры, вы можете потерять возможность вывести свои деньги из РФ.

Россия сейчас находится в достаточно тяжелой финансовой ситуации: Запад объявил о намерении заблокировать золотовалютные резервы РФ, ряд банков попали под жесткие санкции, а население страны массово снимает валюту наличностью и/или выводит ее за рубеж. Для стабилизации ситуации уже приняты жесткие ограничения на движения валюты: запрет безналичных валютных переводов на зарубежные счета для резидентов, а также запрет на вывоз более $10 тыс. наличными. Велика вероятность, что в будущем вывести деньги из России будет еще сложнее.

Помимо рисков потери доступа к своим средствам, существует также риск их утраты. Представители государства утверждают, что гарантии возврата средств с депозитов незыблемы – что заставляет тех, кто хорошо знаком с экономической историей России, немного напрячься.

На мой взгляд, принятие решения о том, где в текущей ситации стоит держать основную часть своего капитала, напрямую зависит от того, где вы видите свое будущее. Если вы собираетесь оставаться в России во что бы то ни стало, то имеет смысл иметь деньги внутри страны; если же вы проживаете за рубежом или только планируете эмиграцию – стоит озаботиться выводом капитала из РФ.

В любом случае, не стоит забывать о принципе диверсификации – разумно хотя бы какую-то долю капитала иметь и там, и там:

Даже если вы сейчас живете за границей, обострение геополитической ситуации может вынудить вас вернуться в Россию (непродление визы, отзыв вида на жительство, и т.д.). На этот случай может пригодиться финансовая подушка внутри РФ.

Даже если вы решили оставаться в России, финансовая подушка за рубежом может помочь на случай того, если вы вдруг передумаете (потенциал для ухудшения ситуации, как показала практика, есть всегда).

Как вывести деньги из России

На текущий момент осталось несколько работающих способов вывести деньги из РФ за рубеж.

1. Вывезти валюту с собой наличными (не более $10 тыс.). Если я правильно понимаю, то лимит распространяется на каждого члена семьи старше 16 лет (на детей отдельный лимит не выделяется). UPD: Вот в этом пояснении Банк России говорит, что $10 тысяч на каждого члена семьи, без упоминания возраста (но некоторые люди рассказывают, что на границе всё равно есть риск возникновения спора по трактовке наличия лимита на детей).

2. Снять деньги с карточки из банкомата за рубежом. Работает только для банков не под санкциями. Учтите, что в текущей ситуации процедура снятия может пройти как-нибудь криво, с дополнительной конвертацией средств в разные валюты по пути – в особо тяжелых случаях есть риск потерять до ~20% от суммы из-за таких фокусов. Так что лучше сначала проверьте на маленькой сумме и убедитесь, что уровень издержек вас устраивает. Кроме того, будьте готовы, что если вы потом придете в зарубежный банк с желанием положить увесистую котлету налички на счет – будет много вопросов и KYC/AML проверок.

Еще подсказывают вариант, годящийся в том числе для санкционных банков: снимать драмы с карты платежной системы «Мир» в Армении (конвертация идет по курсу ЦБ + 1%).

UPD: 5 марта Mastercard и Visa заявили о том, что обслуживание карт этих систем, выпущенных любыми российскими банками, будет прекращено за рубежом с 10 марта. Так что, помимо «МИРа», актуальным похоже остается только снятие денег в зарубежных банкоматах, поддерживающих китайскую систему UnionPay, с соответствующих карт.

3. Валютный перевод в зарубежную финансовую организацию (банк/брокер) из российского банка, не находящегося под санкциями. Этот способ работает, только если у вас нет российского гражданства или вида на жительство в России — иначе вы как валютный резидент РФ подпадаете под действие указа президента № 79 от 28.02.2022.

Учтите, что проблемы с принятием и обработкой платежей из российских банков теоретически могут также возникнуть со стороны принимающих зарубежных банков и/или банков-корреспондентов – так что, на всякий случай, уточните этот вопрос заранее с принимающим банком.

Также мне известно как минимум несколько случаев, когда Тинькофф пропустил валютный перевод от резидента РФ за рубеж не на свой счет, а на счет жены (после предоставления свидетельства о браке). UPD: ЦБ ограничил переводы за рубеж супругам и родственникам суммой $5 тыс. в месяц. А вот в этом FAQ ЦБ уже пишет, что любые переводы на свои зарубежные счета в любой валюте запрещены.

4. Рублевый перевод в зарубежную финансовую организацию (банк/брокер) из российского банка, не находящегося под санкциями. Это должно работать даже для тех, кто валютный резидент РФ (в частности, для граждан РФ). Опять же, уточните только, что ваши рубли на том конце кто-то ждет и готов принимать – по умолчанию я бы в этом не был уверен (и сразу имейте план, что вы там потом с ними будете делать). UPD: Вот в этом FAQ ЦБ пишет, что любые переводы на свои зарубежные счета в любой валюте запрещены. Но пополнение брокерского счета в Interactive Brokers путем перечисления рублей на российский транзитный счет в Ситибанке вроде бы еще работает (хотя не все банки-отправители соглашаются сделать такой платеж — тот же Тинькофф, вроде бы, блокирует такие платежки).

Ну и, понятно, принимающий счет в зарубежном банке или брокере у вас должен был быть открыт заранее – сейчас так просто резиденту России удаленно счет в большинстве организаций вам не откроют. Если же вы не российский резидент (и можете это доказать банковскими выписками с адресом, платежками за коммуналку и т.д.), то стоит открыть несколько счетов в зарубежных банках/брокерах про запас – на случай, если с вами вдруг где-то попрощаются и потребуется срочно перевести активы в другое место.

Также учтите, что указ президента от 01.03.2022 как будто бы запрещает совершение сделок с ценными бумагами с участием иностранцев, что можно трактовать в том числе как полный запрет гражданам РФ торговать на зарубежных биржах и через зарубежных брокеров. Как это будет контролироваться и какие будут санкции – пока непонятно (кстати, не забывайте, что если вы резидент РФ, то по итогам 2022 года вы будете должны подать отчет о движении денег и ценных бумаг на зарубежных счетах). UPD: Вот здесь ЦБ пояснил, что совершать операции с ценными бумагами с участием недружественных стран можно, «если их учет и хранение предусмотрены за рубежом, а операции идут через счет в иностранном банке, информация о котором есть у ФНС России».

5. Вывод рублей на криптобиржу и покупка криптовалюты. Для этого вам нужен аккаунт на криптобирже типа Binance (в настоящий момент верификация новых пользователей может быть небыстрой – учтите, что вам придется проходить KYC процедуры, как в обычном банке).

Туда вы заводите с банковской карты рубли и покупаете стейблкоин (типа USDT), жестко привязанный к доллару (UPD: завести деньги в Binance с карт, выпущенных российскими банками, больше нельзя). Потом желательно купленную криптовалюту сразу вывести на внешний кошелек (например, Trust Wallet или MetaMask), так как криптобиржи иногда лопаются, ну или потенциально тоже могут блокировать счета «нежелательных» граждан. Еще надежнее — купить физический хардварный кошелек. UPD: MetaMask заблокировали аккаунты из Крыма, Донецка и Луганска и заявили, что будут строго следовать всем санкциям США (такие ограничения не могут привести к полной потере средств, однако могут сделать доступ к ним менее удобным).

Всё, теперь ваши криптоденьги никто так просто не отберет, не заморозит и не ограничит в перемещении (но если вы забудете 12 кодовых слов от кошелька, или их узнает кто-то другой – то с деньгами можно будет попрощаться). Ну, технически, централизованные стейблкоины вроде USDT/USDC могут заблокировать из одного места, но варианты ковровых блокировок россиянам маловероятны (у блокчейн-адресов, всё же, паспорта с гражданством нет). Учтите, что если вы никогда не имели дела с криптовалютами, то разобраться во всем самостоятельно с наскоку может быть сложно – неплохо бы заручиться поддержкой крипто-энтузиаста, которому вы доверяете.

На всё про всё вы потратите примерно 3,3% в виде комиссии Binance, примерно 35 USD за вывод на внешний кошелек, ну и потенциально российский банк за перечисление рублей что-то может взять. Курс рубля к USDT при этом довольно нормальный, близкий к биржевому курсу USD/RUB и часто даже значительно выгоднее него.

Пишут, что можно еще сделать прямую p2p-покупку крипты без лишних комиссий (на биржах есть соответствующий раздел обычно), но здесь есть риск нарваться на недобросовестного контрагента и просто потерять деньги. Если вдруг соберетесь так делать — по крайней мере, ищите контрагента с более 1000 сделок и близкими к 100% положительными отзывами. Учтите также, что активные P2P транзакции могут привести к закрытию вашего счета банком — а еще можно ненароком профинансировать какого-нибудь «террориста» и вообще попасть под статью (вы же не знаете, кто там с другой стороны перевода).

Если вариант с прямым перечислением денег на криптобиржу вам почему-то недоступен, то можно еще снять наличных долларов и пойти перекусить в МакДональдс в Москва-Сити (если вы понимаете, о чем я). Сам не пробовал, но говорят, прямой обмен налички на крипту может выглядеть так: человек списывается с обменником из листинга в Telegram, фиксирует курс, приезжает в оговоренное место с наличкой, уезжает с криптой на кошельке. Про риски поездок с существенной суммой в кармане к незнакомым людям, я думаю, сами всё понимаете.

Как завести деньги в Россию

В принципе, здесь проблем пока всё же гораздо меньше, чем в обратной ситуации. Через SWIFT можно перечислить деньги в любой российский банк, который не находится под санкциями (но многие зарубежные банки уже отказываются совершать такие операции). Помните, что зарубежные брокеры (вроде Interactive Brokers) часто предпочитают перечислять деньги обратно только на те счета, с которых ранее производились пополнения брокерского счета.

Отдельный нюанс касается всех, кто получает доходы в валюте из-за рубежа (это часто программисты, фрилансеры, и т.д.). Если эти доходы поступают в рамках трудового договора, то всё должно быть ок; но если это какой-нибудь договор оказания услуг – то по указу президента надо будет обязательно продавать 80% полученной валюты. Полезным для приема платежей от зарубежных заказчиков может оказаться действующий счет какой-нибудь зарубежной платежной системы типа Wise (при этом учтите, что новые счета резидентам РФ они уже не открывают, а перечислять деньги в адрес банков РФ отказываются).

Но на самом деле, все эти заморочки с приемом зарубежной оплаты – это еще полбеды: даже без ужесточившегося валютного регулирования, риск того, что западные заказчики будут принципиально отказываться от работы с россиянами в любом виде, очень велик.

Полезные ссылки

Памятка от НДФЛ.гуру про зарубежные счета и иностранные активы

Моя заметка о принятии решений в условиях финансовой неопределенности

Эмиграция из России в свободный мир – информация о всех возможных вариантах эмиграции из России

Black Russia – это отличный CRMP-мод, который продолжает набирать популярность. Его успех обуславливается качественной проработкой ролевой системы, удачно созданными локациями и созданными с нуля текстурами. В этой игре можно в самом деле оказаться в России и создать свою бандитскую группировку, зарабатывая деньги и рискуя оказаться при этом в тюрьме. Другим путем заработка – а именно деньги и являются главной целью большинства игроков – станет работа, но это может затянуться надолго.

Поэтому некоторые игроки ищут способ скачать читы на Блэк Раша, чтобы получить взлом на деньги или админку. Подобные нечестные ходы сулят большие возможности, но могут привести к бану на сервере. Поэтому использовать такие способы следует очень аккуратно.

Коротко об игре

Есть немало популярных модов на GTA, но именно данный стал настолько массовым. Причина проста: авторы действительно грамотно и качественно развивают свой проект. Поэтому заходить в него и проводить там время очень приятно.

Вся механика РолеПлея для многих будет в новинку. Вы не сможете тут просто делать, что хотите, как в обычной одиночной кампании. Придется изучать правила – и соблюдать их.

Начиная практически никем, любой игрок может тут прийти к успеху, устроясь на работу, вступив в ту или иную фракцию или создав свою банду. Все это делается очень непросто, но игра стоит свеч. Главное же – что кругом также живые люди с теми же проблемами. Каждый игрок хочет заработать денег, а ролевая система вынуждает для этого общаться с прочими пользователями. Из-за этого играть становится еще интереснее.

Впрочем, такой путь может затянуться. Есть вариант задонатить, но его также могу себе позволить далеко не все. Поэтому нетерпеливые игроки пытаются использовать читы, взламывая Black Russia. Таким образом они хотят получить много денег, но стоит помнить, что это жестко карается администрацией. Если вы готовы к рискам, то можете попытаться пойти на такой шаг.

Какие бывают читы на Блэк Раша

Читы используют для ого, чтобы быстрее получить желаемый результат – или же, чтобы потроллить других игроков. В первом случае нам потребуется взлом на деньги, ведь именно в деньгах сила в данной игре! Ну а во втором стоит поискать чит на админку – ведь каждый хочет почувствовать себя админом!

В некоторых случаях могут помочь читы на бессмертие, скорость или другие вещи, но это уже более частные случаи.

Таким образом, нечестный игрок может скачать чит для Black Russia и попытаться сломать правила игры, действуя не так, как задумано ее создателями. Естественно, у этого действия будет противодействие. Так что поступать так вы можете лишь на свой страх и риск.

Способы установки читов

Установка читов и взломов, как правило, производится просто, но в некоторых случаях придется произвести дополнительные действия.

Так, установка взлома Black Russia с читами на деньги может потребовать следующих действий:

- отключение входа в Google Play Игры, деинсталляция приложения с вашего смартфона;

- для установки apk надо разрешить это действие из сторонних источников – по умолчанию это может быть запрещено;

- некоторые файлы идут сразу с кэшем в формате obb. В этом случае его придется вручную кидать через файловый менеджер в папку sdcard/Android/obb.

Как правило для установки достаточно запустить apk-файл и подтвердить установку, проблем это обычно не вызывает.

Что если взлом не работает?

Разработчики постоянно дорабатывают свой проект и защищают пользователей от нечестных игроков. Поэтому чит может и не сработать. В этом случае остается лишь ждать выхода новых версий – если они вообще появятся.

Что делать, если забанили в игре за читы?

Можно просить разбана у администрации, но стоит признать, что бан за читы вполне справедлив. Вообще в мультиплеерной игре читерить весьма сложно. Так что можно отключить интернет и попытаться играть оффлайн. Конечно, смысл взлома в этом случае потеряется – но других путей, к сожалению, нет.

Если риск вас не пугает, и вы все равно хотите попробовать, то мы предлагаем вам скачать читы на Блэк Раша, которые позволят получить больше денег. Это существенно поменяет игровой процесс и даст вам возможность просто наслаждаться всеми возможностями игры, не отвлекаясь на рутинные процессы, вроде прокачки или устройства на работу. При этом стоит учитывать, что такой геймплей разработчиками не предусмотрен – если у вас есть все с самого начала, играть может оказаться просто не интересно.

Счет в Европе был и остаётся востребованным инструментом для частных лиц и для бизнеса. Хотя открыть его, особенно удалённо, крайне непросто. Расскажем, как это всё-таки можно сделать, что учитывать и в каких странах остаётся шанс на дистанционное открытие счета.

Почему бизнес и физические лица стремятся открыть счет в Европе? Выделим несколько пунктов:

- Доверие к банковской системе Европы выше, чем к российской, украинской, белорусской и другим;

- Наличие счета в Европе – это плюс к вашей репутации;

- Счет в Европе позволяет снизить расходы при работе с европейскими клиентами и партнёрами;

- Физическим лицам проще покупать недвижимость и иное имущество;

- Доступ к более дешёвым кредитам;

- В ЕС действует страхование вкладов на сумму до 100 000 евро;

- Прямой доступ к валюте.

Как открыть европейский счет удалённо: способы открыть счет

Существует два основных способа открыть счет удалённо:

- Через филиал иностранного банка в вашей стране – требуется открыть счет не в филиале, а именно за границей. Об этом нужно отдельно попросить сотрудников.

- Через Интернет, в большинстве случаев при помощи экспертов, оказывающих подобные услуги – здесь работает как рекомендация нового клиента банку, так и профессиональная помощь в подготовке документов и подаче заявки.

Типы счетов за границей

Открывая счет за границей, вы должны помнить, что их существует как минимум три вида:

- Расчётный счет для постоянных транзакций;

- Накопительный или депозитный счет – для средне- и долгосрочных накоплений;

- Инвестиционный счет – для покупки различных активов и инвестиций в целом (кроме депозита).

Отличия европейского счета для физических и юридических лиц

Открыть счет за границей, в том числе в Европе, могут как физические, так и юридические лица. Причём открыть счет можно с любой целью: для расчётов, инвестиций или накоплений.

Главное отличие в том, что по расчётному счету компании может проходить гораздо больше транзакций. Физические лица в большинстве случаев не могут использовать свой иностранный счет для коммерческой деятельности. Большое количество сделок вызовет подозрение, особенно если банк об этом не предупредили заранее.

Следующее различие – это документы.

Физическим лицам требуется предоставить:

- Заверенную копию паспорта;

- Доказательство адреса проживания (счет за коммунальные услуги);

- Доказательство легальности происхождения средств (налоговая декларация, договора купли-продажи имущества и т.п.);

- В некоторых случаях банки просят рекомендации от других банков, от профессионалов, резюме соискателя.

- Уставные документы (меморандум, устав и т.п.);

- Личные документы владельцев и директоров компании;

- Бизнес-план и отчётность (если есть);

- Описание деятельности компании;

- Наличие местных клиентов и подрядчиков – в некоторых странах без этого открыть счет вообще невозможно;

- Документальное подтверждение присутствия в стране регистрации (сабстенс) – многие европейские банки требуют договора аренды, договора с сотрудниками и т.д.;

- Информацию о будущей деятельности по счету: обороты, средний размер сделки; также интересуют основные партнёры, подрядчики и крупные клиенты.

И корпоративные (бизнес) и личные счета можно открыть удалённо или с личным визитом. Это во многом зависит от выбранного вами банка.

Например, есть банки, которые готовы открывать счета удалённо только компаниям. А есть те, которые готовы к работе удалённо со всеми – после тщательной проверки, разумеется.

При удалённом открытии счета в Европе нужно понимать: счет открыть будет непросто и чем сложнее структура доходов и выше риски, тем выше шанс отказа.

Количество банков, которые готовы открывать счета нерезидентам в удалённом режиме падает. Разве что эпидемия коронавируса несколько обратила вспять этот процесс: некоторые банки согласились принимать клиентов, если выполнить дополнительные требования по документам. Например, поставить апостиль почти на всё, что вы отправляете в банк на рассмотрение.

Но это зависит от конкретного финансового учреждения.

Есть платёжные системы и об их отличиях мы поговорим немного ниже.

Pre-approval для открытия счетов в Европе

Риск отказа при открытии счета в Европе достаточно высок. Особенно, если мы говорим про удалённую процедуру. Проверяющие могут «зацепиться» за любую опечатку, нестыковку и вместо того, чтобы разбираться – просто отказать в открытии счета.

Чтобы снизить риск (а также расходы на пересылку документов и оформление новых, которые истекли, пока вы ожидали решение) используется услуга pre-approval.

Суть в том, что вы сначала отсылается документы в электронном виде (фотографии, скан-копии), специалист банка их проверяет и даёт предварительное решение. Обычно рассматривают документы в относительно сжатые сроки: от пары дней до пары недель. Стоимость услуги – в несколько раз ниже, чем за заявку на открытие счета.

В итоге, если отказ, вы сэкономили время и подали заявку в следующий банк. Если ответ положительный, то вы высылаете оригиналы и продолжаете работу. Риск отказа всё равно остаётся, но после pre-approval он падает в несколько раз (по нашему опыту, после положительного pre-approval могут отказать из-за непредсказуемого поведения клиента и явных ошибок в документах).

Pre-approval используется и для открытия счета с личным визитом: прежде, чем ехать в банк, вы получаете предварительный ответ банка, рекомендации по дополнительным документам и уже с полным комплектом отправляетесь в путь.

Уведомление об иностранном счете

Согласно существующим правилам, граждане России обязаны уведомить налоговую службу об открытии иностранного счета в течение 30 дней. В ином случае придётся заплатить штраф: 1500-4000 рублей за первое нарушение и 2500-20 000 рублей за повторное.

Также ежегодно до 1 июня требуется подать отчёт о движении средств по счету. С 2020 года действуют новые правила и теперь отчитываться НЕ нужно, если выполняются следующие условия:

- Счет находится в стране, которая входит в ОЭСР или FATF;

- Накопления за границей не превышают 600 000 рублей;

- Подписан двухсторонний договор об обмене банковской информацией в автоматическом режиме (CRS).

Банки и платёжные системы в Европе для открытия счетов удалённо

Как было сказано раньше – открыть счет в европейском банке удалённо можно, но выбор ограничен и процесс непростой. Гораздо более лояльно к иностранным лицам относятся в платёжных системах.

Платёжные системы – это финансовые сервисы, которые предлагают банковские услуги: открытие счета, переводы, конвертацию валют и тому подобные. Это fintech-проекты со специальными лицензиями.

Такие системы позволяют получить практически тот же сервис, что и в банках, но быстрее и по более доступным ценам.

Для открытия счета требуется, по сути, тот же комплект документов, часто достаточно сканов. Клиента изучают по тем же алгоритмам. Поэтому отказать в открытии счета могут, как и в банке.

Платёжные системы бывают разного профиля: некоторые ориентированы на широкие массы клиентов, а другие предпочитают работать с IT-проектами или только с торговыми компаниями. Есть даже те, которые готовы сотрудничать с оффшорными компаниями.

Выбор подходящей системы (впрочем, как и банка) позволит быстрее открыть счет и сохранить его в долгосрочной перспективе – как минимум потому, что учреждение будет понимать ваш бизнес и ваши сделки.

Открытие счета в платёжных системах занимает от 1 дня для физических лиц до пары недель у юридических. Иногда требуется 10 рабочих дней, иногда меньше, но в целом, сроки гораздо более предсказуемые, чем у банков, которые могут рассматривать заявку 2-4-6 месяцев и даже после отсылки дополнительных документов – способны отказать.

Кстати, именно по этой причине прибегают к услугам профессионалов – они помогают убрать 90% стандартных ошибок и найти оставшиеся 10%, которые препятствуют открытию счета в Европе – как в банке, так и в платёжной системе.

Европейский счет для оффшорной компании?

Счет для оффшорной компании – это вопрос сложный в последние несколько лет. Открыть в Европе счет для оффшора зачастую невозможно: банк на входе предупреждает, что не работает с оффшорами или может открыть счет, только для определенной одной валюты.

Однако есть некоторые банки, например, в Македонии или Люксембурге, которые готовы к сотрудничеству. В некоторых случаях открыть счет в Европе могут, если первый депозит на счет составит от 100 000 евро или больше. Но в целом именно банкинг в Европе для оффшорной компаний – задачка трудная.

Здесь на помощь приходят упомянутые платёжные системы. Опять же, не все из них принимают компании из налогового рая, но есть те, которые готовы рассматривать заявки рискованных клиентов.

Если же вы заинтересованы именно в банкинге, то мы рекомендуем изучить карибские банки. Во-первых, есть возможность открыть компанию и счет в одной стране и это снимет большой объём головной боли. Во-вторых, у них большой опыт работы с подобным типом компаний. Чуть после, когда у вас будет история платежей, отчётность и доверие, вы сможете попробовать и открыть счет в Европе. Возможно, даже удалённо.

На Карибах счет точно можно открыть удалённо.

Где открыть европейский счет удалённо?

Несмотря на все трудности, открыть счет в Европе можно. Ниже несколько стран с кратким пояснением.

Открыть европейский счет в Латвии

В Латвии с начала 90-х было легко открывать банковские счета. Это можно даже было сделать напрямую через Интернет. Однако с 2018 года открыть счет нерезидентам, в частности выходцам и владельцам иностранных компаний из СНГ, стало в разы сложнее. Они считаются рискованными клиентами.

Выход из ситуации? Крупные депозиты, кропотливая подготовка, а также открытие местной компании или представительства – это упрощает вопрос открытия счета в любой стране.

Открыть европейский счет на Кипре

Кипр – ещё одна популярная юрисдикция для открытия счетов. И снова, до недавнего времени. После аудита американскими специалистами банки Кипра стали активно закрывать действующие счета и затруднять открытие новых.

На Кипре есть интересные платёжные системы для IT-проектов, но в целом открывать счет здесь стоит, если вы ориентированы на местный бизнес (компанию).

Открыть европейский счет в Великобритании

Открыть банковский счет в Великобритании для иностранной компании, которая не планирует работать в Великобритании – сложно. Зато есть хорошие, надёжные и крайне востребованные платёжные системы. Счета открывают достаточно быстро, работают стабильно.

Открыть европейский счет в Португалии

Если вы хотите открыть счет и спокойно работать – то вам стоит подумать о Португалии. Процедура открытия счета может показаться замороченной, но зато после неё вы сможете сосредоточиться на бизнесе.

При этом существует возможность открыть счет для оффшорных компаний, хотя основной контингент компании из ЕС и те, что планируют так или иначе работать в Португалии.

Открыть европейский счет в Сербии

Сербия не входит в ЕС, но предлагает страхование вкладов, и пока отсутствие обмена CRS, развитый банкинг и возможность открыть счета удалённо для местных компаний и филиалов. Особенно интересная структура с филиалами: вы можете открыть его на иностранную, в том числе оффшорную компанию, открыть на филиал счет и всё это займёт от пары недель при должной подготовке.

Открыть европейский счет в Чехии

В Чехии не любят открывать счета удалённо, даже у местных компаний должен быть местный директор, чтобы не возникало вопросов. Но снова на помощь приходят платёжные системы – они работают с компаниями по всему миру и предлагают качественный сервис.

Открыть европейский счет в Швейцарии

Швейцария – исконно банковская юрисдикция. Нейтралитет, качественное обслуживание и банковская тайна создали незыблемую репутацию. Сегодня есть некоторые изменения, в частности, доступ к банковским данным получили налоговые службы в рамках автоматического обмена. Однако сервис остался на прежнем уровне.

Открыть счет в Швейцарии удалённо можно, грубо говоря, в двух случаях: если конкретный банк поддерживает удалённое открытие счета (а таких немного, по сути, один) и, если вы планируете вкладывать крупные суммы – от 500 000 евро. Тогда есть шанс, что банкир приедет к вам в гости сам. Если граница не будет закрыта.

Но на открытие счета в Швейцарии могут претендовать только компании имеющие физическое присутствие в стране регистрации и ведущие отчетность.

В целом же Швейцария – это крайне интересное направление для открытия счета, как минимум из-за огромного опыта, а также доступа к широкому перечню услуг и возможностей.

Открыть европейский счет в Люксембурге

Эта юрисдикция, которая популярна в первую очередь у состоятельных лиц. Здесь можно открыть счет для личных и корпоративных целей. Это стоит дороже, чем в других местах, но качество обслуживания, защита личных данных и опыт банков привлекают внимание держателей капитала со всего мира.

Открыть европейский счет в Лихтенштейне

И ещё одна страна Европы, где вы можете открыть корпоративный счет. Компании из Великобритании, Гибралтара и других юрисдикций могут рассчитывать на возможность открыть здесь счет с учетом того, что также, как и в других европейских банках, требуется предоставление документального присутствия в стране регистрации.

Разумеется, потребуется тщательная подготовка, но по крайней мере местные банки не сразу говорят «нет».

Дополнительный расчетный счет (РС) — услуга для ИП и ООО, которую оказывают банки по заявке клиента. Причиной может быть блокировка главного РС, отзыв лицензии у основной банковской организации, желание получить улучшенные условия или иные трудности. Но так ли все просто? Как открыть новый РС в банковской организации? Поговорим об этом детально.

Открытие дополнительного РС в случае блокировки основного

Банки РФ контролируют движение средств по РС клиента, блокируя деньги и услуги при подозрении о нарушении ФЗ №115. Если финансовой организации не понравилась какая-либо транзакция, операции замораживаются, а перемещение средств блокируется. В такой ситуации многие идут на открытие дополнительного расчетного счета, но получить его не удается.

При замораживании РС по ФЗ №115 банк информирует другие финансовые организации о факте нарушения и личности клиента. ИП или ООО вносится в «черный список», открытый для других банковских структур.

В результате получить новый РС без решения проблем с основным аккаунтом не получится. Банки в 99% случаев отказывают в услуге. Человеку необходимо решить проблему с прежним РС, а уже потом обращаться в иное место.

Когда открытие дополнительного расчетного счета актуально

Бывают ситуации, когда клиент нуждается в получении нового РС. Это происходит в таких обстоятельствах:

- Прежний банк потерял лицензию при очередной зачистке ЦБ РФ. В результате выплаты по РС приостанавливаются. Сложней обстоит ситуация, если банковская структура объявляет о банкротстве. Если физлица могут рассчитывать на возврат вклада через АСН, ИП и юридическим лицам можно забыть о деньгах (они последние в очереди). Бывает, что ЦБ РФ запускает санацию — процесс объединения двух банков. В таком случае активы переходят в новую структуру, поэтому деньги клиентов сохраняются. Но движение по РС затрудняется. Во всех указанных обстоятельствах актуально открытие нового расчетного счета, позволяющие продолжить ведение бизнеса, не обращая внимания на проблемы.

- Другая кредитная организация предлагает лучшие условия. На фоне конкуренции многие финансовые структуры привлекают выгодными тарифами (отсутствием абонплаты, дополнительными опциями, низкой комиссией и т. д.). На этом фоне ИП или ООО могут задуматься об открытии дополнительного или смене расчетного счета. Для этого можно пойти двумя путями — закрыть старый и открыть новый или оформить еще один РС.

В ряде банковских структур открытие вспомогательного РС предлагается бесплатно, поэтому предприниматели или компании могут воспользоваться опцией.

Открытие РС

Процесс оформления вспомогательного РС стандартный. Если заявка подается в новый банк, придется собрать полный пакет бумаг и заключить новый договор. При сотрудничестве с текущей финансовой структурой можно обойтись без сбора документов.

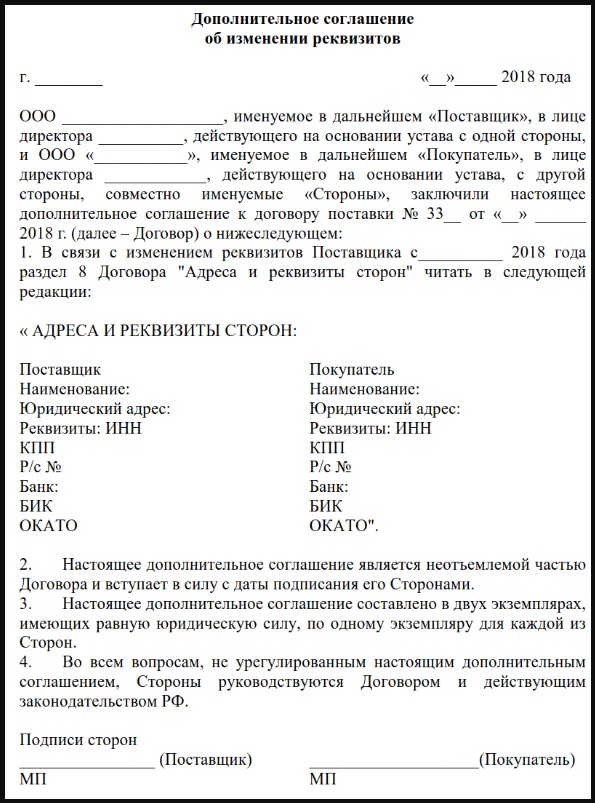

Дополнительное соглашение о смене (изменении) расчетного счета

При изменении реквизитов ИП или ООО обязано информировать контрагентов. Главные параметры сотрудничества прописаны в базовом договоре, поэтому оформляется дополнительный (уточняющий) документ с указанием новых данных для финансового взаимодействия.

В соглашении об изменении (смене) расчетного счета указывается:

- данные документа, номер и дата;

- сведения о базовом договоре (номер и дата);

- личные данные об участниках сделки (берутся из основного соглашения);

- информация об измененных данных, включенных в соглашение;

- дата начала действия правок;

- подписи лиц, которые оформили новый договор.

Форма нового соглашения аналогична той, что применяется для базового документа. Игнорирование требования и отказ от оформления дополнительного договора влечет трудности с расчетами и оформлением бухгалтерских бумаг.

Даже не знаю, что нас ждет еще. Шоппинг-туры в Милан — были, вакцинный туризм — тоже, теперь начали появляться туры для оформления карт Visa и Mastercard в заграничных банках.

В этом тексте я расскажу о своем самостоятельном опыте открытия банковского счета за рубежом в Турции. Без местного внж (я просто заезжий турист), с российским паспортом и за один день. Теперь у меня есть волшебная карточка Mastercard, которая работает по всему миру и с которой я могу оплачивать онлайн-подписки, покупать авиабилеты и даже принимать swift-переводы в долларах от родственников из России (upd: теперь и от себя тоже).

Есть несколько банков, где можно открыть карту в Турции нерезиденту. Со всеми возникают одни и те же вопросы и сложности — как по оформлению счета, так и по использованию карты.

Можно ли открыть карту в Турции россиянам?

Да, турецкие банки открывали счета россиянам без ВНЖ и до событий февраля-2022. Оформляют и сейчас, несмотря на невиданный поток желающих. Единственное что — нельзя открыть карту в Турции удаленно. Нужно ходить ногами, стоять в очередях и общаться на турецком или английском.

Далеко не все банки ждут новых клиентов-иностранцев с распростертыми объятиями. Более того, даже в разных отделениях одного банка вам могут в первом отказать, а во втором — принять.

Мой друг за день прошел 4 отделения в Стамбуле и везде получил отказ. Прилетел в Анталью и без вопросов подал документы в первом же офисе того же банка! Это не значит, что в Стамбуле более невозможно открыть пластиковую карту — ведь у меня же получилось спустя неделю после его приключений.

Хочу сказать важное: ПРОБУЙТЕ. Пробуйте в Стамбуле, пробуйте в Анталье, да хоть в Измире. Пройдите 3, 5, 10 офисов, не сдавайтесь после отказов. Сам процесс открытия счета прост. Вся сложность — в поиске того самого отделения. И, возможно, в коммуникации на английском или через переводчик в телефоне, на русском тут не обслуживают.

Сразу подскажу, на каких сайтах бронировать отели за границей — и для таких поездок «за карточкой», и для обычного туризма, и для чего угодно:

- Островок — отели по всему миру, примет для оплаты и российский мастеркард с визой, и Мир

- Броневик — только для стран СНГ

Еще больше сервисов, но пригодных для поиска жилья только внутри России, в этой статье.

Какую карту можно открыть в Турции нерезидентам?

|  |

Выпустить можно только дебетовую карту, в большинстве случаев мультивалютную (лиры, доллары, евро) и с депозитом. То есть на 1–3 месяца времени деньги, которые вы внесете, будут заморожены на счету и тратить их нельзя. Таковы условия. А размер депозита и его валюта зависят даже не от банка, а от отделения или конкретного менеджера. Таковы реалии.

Вот три банка, которые исправно выдают карты россиянам в 2022 году:

- Denizbank

- Ziraat Bankasi

- VakifBank

Требования по депозитам разные.

Сегодня могут объявить сумму в 10 тысяч лир, а завтра — уже в 50 тысяч; $5000 или $10 000; €2000 или €5000. Самый комфортный депозит в 10 000 лир (это около 60 000 рублей) бывает в Денизбанке. В Зираате чаще всего просят от 30 тысяч лир, а в Вакифе случается и такое, что нужно заплатить только 300–500 лир за выпуск карты. Тут же скажу про минус Вакифа: все международные платежи проходят через лиры, даже если у вас основной аккаунт в долларах. В Денизе и Зираате такого нет.

Дело в том, что четкого регламента нет, и величину депозита определяет менеджер. Одна закономерность, которую я заметил по своему опыту и обсуждениям в интернете, это то, что если банк не желает оформлять счет или перевыполнил план/квоту на нерезидентов (если таковые есть), то он или откажет прямо, или поставит условие в 10 тысяч долларов. Хотя, условно, вчера открыл тому парню из чата за 10 000 лир.

Смотрите. Прилетев в Стамбул в конце марта, я уже начитался чатов и форумов на тему «как открыть банковскую карту за границей» и был уверен, что в городе ловить нечего, все разобрали айтишники. Но все же зашел в ближайший офис Денизбанка, где сотрудник согласился принять документы при внесении на депозит $5000 или 50 000 лир. Хороший знак, подумал я, хотя бы не отшили. Но многовато за депозит. Прогулялся минут пятнадцать до другого Дениза… и тут-то мои устремления и менеджерские планы по привлечению клиентов совпали. Мы заключили взаимовыгодный договор и скрепили это пластиковой карточкой Mastercard (у которой, однако, множество минусов, о чем расскажу ниже).

Какие документы точно понадобятся, чтобы открыть карту в банке Турции:

- Загранпаспорт

- Российский паспорт

- Турецкий инн (делается в два счета)

Еще симкарта и наличные деньги для депозита. Вид на жительство не нужен. Deniz выдает именной пластик в этот же день. Зираат и Вакиф выпускают неименные, через 5–7 дней нужно прийти забрать именную.

Работают ли карты Мир в Турции? И в каких еще странах? Можно ли с них снимать доллары? Ответили на все вопросы в этой статье.

Как открыть банковский счет в Турции? Мой опыт

|  |

Вот мой личный опыт, как открыть счет в турецком банке гражданину России.

Что нужно сделать ДО похода в банк:

Вот так выглядит главная страница сайта для оформления ИНН. Нужное окошко отметил стрелками

- Купить местную симкарту. Операторы Turkcell, Vodafone — без разницы. Хорошая цена — 300 лир за 20 гб интернета. Встречал несколько человек, кто открывал карту на российскую симку, но смски для активации до них не доходили. Перепривязывали на местную в отделении банка. Такая же история и с международными симками вроде DrimSim, как написал читатель в комментариях ниже. Другое дело, что турецкая симка работает всего 90 дней, да и возвращаясь в Россию, все равно лично мне придется менять номер на российский.

- Снять наличку для депозита. Лиры, доллары, евро, что хотите. Перевести деньги на депозит нельзя, только внести наличные. Наш текст про карту Мир подскажет, где в Турции снять с нее лиры.

- Возможно сделать заверенный перевод российского паспорта. Редко, но бывает просят. Я бы делал только если бы мне так сказали в банке. В таком случае нужно идти в бюро переводов (notar), переводить и заверять паспорт. По стоимости примерно 250–300 лир.

Я открыл счет в Denizbank в Стамбуле с депозитом в 10 000 лир на 1 месяц под ставку 17,5%. Для открытия по умолчанию предложили Mastercard (наверное, должны быть и Visa, но я не спрашивал).

Как это происходило:

2. На следующий день я был у отделения в 9:00. Далее стандартные процедуры заключения договора и внесения данных. Кстати, банку нужен ваш адрес прописки в России, его вбивают в систему. Меня попросили просто написать от руки транслитом, а вот от кого-то требуют заверенный перевод.

3. Около 45 минут на стуле, на котором я все подписал и скачал мобильное приложение банка, пара минут в кассе, где я клал наличные 10 000 лир на депозит и еще 1000 на траты, и мне выдали физическую карту с чипом и моим именем, действующую до 2030 года. Карта привязана к счету в лирах, евро и долларах — все можно снимать в банкоматах банка. Рублей нет и не бывает. Приложение с первого взгляда адекватное и понятное, есть английский язык.

На этом квест под названием «можно ли открыть карту в Турции» окончен, с позитивным исходом. Тут же расплатился в кофейне, снял в банкомате Дениза немного лир — все работало. Вечером оплатил Нетфликс (у меня турецкий аккаунт), карту сервис принял. И такая благодать разлилась по телу…

Казалось бы, я теперь счастливый человек. С легитимной в глазах всего мира банковской картой. Но меньше чем за месяц я наговорил со службой поддержки Дениза на час, а то и больше, и три раза ходил в офис. Потому что турецкий банкинг — он такой один… и это совсем не про удобство Тинькофф. Сейчас я посвящу ему целый раздел.

Кстати, Union Pay открывать в Турции не имеет смысла, кто-то на форумах спрашивает зачем-то. Про виртуальные карты тоже, тут, по ощущениям, такого нет — мою карту Denizbank даже к ApplePay не удалось привязать.

Мой опыт использования карты Deniz банка — плюсы и минусы

Перво-наперво! Нужно ли уведомлять налоговую РФ об открытии счета в Турции? Конечно. Десять раз да. Как-то я прошляпил срок (1 месяц) с зарубежным брокерским счетом, пришлось платить штраф (1000 рублей).

Начнем с плюсов.

+ Карта бесплатная в обслуживании — в комментариях к статье я оставил скрин со всеми возможными комиссиями Дениза.

+ Карта мультивалютная — можно оперировать долларами, евро и лирами.

+ Есть англоязычная служба поддержки! Говорят, что для русских есть и русскоязычные сотрудники… не уверен. UPD: действительно есть, но они работают по определенному — таинственному — режиму.

+ Неплохое мобильное приложение.

+ Можно конвертировать доллары в лиры по хорошему курсу банка внутри приложения.

+ Умные банкоматы: если снятие запрашивается в лирах, деньги списываются с лирового счета, а если в долларах, то с долларового. Не нужно переключать в приложении.

+ Можно оплачивать онлайн-подписки. Для этого нужно сделать Yes напротив Internet Transactions в приложении или позвонить на горячую линию и попросить сотрудника. Почему-то по умолчанию в настройках отключена работа карты для заграничных онлайн-сервисов.

+ Можно свободно расплачиваться на территории Турции и за границей (проверяли лично в Европе).

+ Да все что угодно можно делать с картами турецких банков (не только Дениза, но и Зираата, Вакифа), но С ДВУМЯ ОГРОМНЫМИ ЖИРНЫМИ НО.

— Карты любых турецких банков запрещают транзакции свыше 1000 лир на сайтах без 3d-secure! Расшифровываю: вы не сможете оплатить сумму больше 1000 лир (68 долларов) на сервисах, где нет смс-подтверждения об оплате; которые холдят деньги, а списывают позже. В эту корзину идут как минимум Airbnb, Booking, если выбирать опцию оплатить на сайте, и авиакомпания-лоукостер по Европе Easyjet (выяснили это опытным путем, покупая билеты на двоих; но благо, что один билет вписывается в лимит и просто надо оплатить раздельно).

— Дурацкие лимиты! В день по картам можно тратить не больше — внимание — 5000 лир. 340 долларов.

Но никогда, пожалуйста, НИКОГДА, не выставляйте лимиты в приложении для карты Дениза, как в Тинькофф. По умолчанию, лимит стоит 5000 лир в день на покупки. Я решил, ну мало ли, поставлю 500. Впоследствии узнал, что уменьшить лимит можно, а поднять — нет! Более того, этот вопрос нельзя решить со службой поддержки по телефону, нужно идти в отделение. И не в ближайшее к вам, а в то, ГДЕ ВЫ ОТКРЫВАЛИ КАРТУ и писать заявление об увеличении лимита. Я открывал счет в Стамбуле. Сейчас я — в Анталье. Нужно ли описывать степень моего негодования от этой bank policy или добавить, что билет в Стамбул стоит 550 лир?

UPD: решил вопрос с восстановлением лимита. После десяти звонков в службу поддержки, составления трех обращений, СЕМИ визитов в отделение в Анталье и трех заявлений от руки, отправленных по факсу в отделение в Стамбуле! Думаете, эти действия помогли? Нет, подсобила удача: стамбульскому офису понадобилась от меня бумажка с данными, и они просто не смогли проигнорировать мое дополнительно прикрепленное заявление.

P.S. В комментариях читатель оставил более простой способ поменять лимит.

Из минусов поменьше:

— Пэйпассом (бесконтактной оплатой) можно воспользоваться не больше 5 раз в день или на общую сумму в 500 лир. Дальше нужно вставить карту в терминал и ввести пинкод, тогда лимит обнулится.

— Комиссия за свифт-перевод из России в Турцию со стороны Дениза — фиксированные $7 + $0,5% от общей суммы перевода. Без комментариев. На отправление свифта из Дениза такая же комиссия.

— Дневной лимит в $340 на снятие долларов и €300 в банкоматах.

Как итог. Открыть карту в Турции россиянину — можно. Даже туристу. Нужно лишь ваше желание, настойчивость и определенная сумма наличных денег, которую с радостью примет банк — Denizbank, Ziraat или Vakif. Карты турецких банков в чем-то хороши, в чем-то откровенно плохи. Сейчас для меня она годится для swift-переводов, оплаты онлайн-подписок и просто для поддержания платежеспособности в Турции. Однако меня совершенно не устраивают лимиты — что с ними такими вообще делать? Ведь даже дальний авиаперелет не купить. Я молчу о том, что с тем же Аирбнб карты вообще не работают.

Словом, наблюдаем и приноравливаемся дальше. Может быть вы, на момент прочтения статьи, знаете способ, как комфортнее взаимодействовать с турецкой картой? Пишите в комментарии и задавайте любые вопросы.

Автор статьи

Читайте также: