Как узнать дату открытия счета альфа банк

Обновлено: 25.04.2024

Альфа продлила прием заявок на перевод иностранных бумаг к другому брокеру до 23:59 мск вторника, 26 апреля 2022 года. Добавили возможность подать поручение по телефону, в чате мобильного приложения или офлайн в офисе.

Поддержка Тинькофф и Атон не подтверждает договоренности с Альфа Инвестиции по поводу упрощенного перевода бумаг. Брокеры готовы принимать бумаги из Альфы, но в обычном порядке.

Альфа-банк разрешил полный перевод ИИС к другим брокерам после разъяснения ЦБ РФ. В FAQ на сайте банка сказано:

Альфа Инвестиции, после уточнений от ЦБ , разрешили своим клиентам переводить ИИС к другому брокеру с сохранением срока. Ранее на сайте компании утверждалось, что перенос возможен только с закрытием ИИС и потерей всех налоговых льгот.

Как перевести ИИС к другому брокеру от Альфы?

- Оставить заявку на перевод иностранных ценных бумаг до конца сегодняшнего дня. Сделать это можно в личном кабинете, чате мобильного приложения, по телефону, либо при личном визите в офис.

- Открыть ИИС у другого брокера и получить реквизиты счета у своего нового брокера.

- В течение месяца после открытия ИИС у другого брокера оформить заявки в личном кабинете Альфы, чтобы перевести оставшиеся на ИИС в Альфа-Инвестициях активы.

Для переноса российских ценных бумаг: Переводы → Ценные бумаги → Списание → Укажите реквизиты для перевода.

Для переноса кеша: Переводы → Деньги → В другой банк → Укажите реквизиты для перевода.*

* Обратите внимание: передача валют с ИИС зависит от технических возможностей других брокеров. Чтобы с этим не было проблем, лучше переносить рубли. Поэтому если на вашем ИИС есть иностранная валюта, переведите её в рубли до 5 мая включительно.

Как работает? По информации от наших источников, при личном визите в банк, сотрудники стараются всеми силами отговорить клиентов от переноса своих счетов к другому брокеру. В этом случае очень помогает отсылка на сайт ЦБ с пояснениями по этому вопросу.

Перевод активов из Альфы: главные вопросы

У клиентов Альфа-Инвестиций осталось немного времени до дедлайна по переводу иностранных ценных бумаг к другим брокерам. Успеть оставить заявку нужно до 23:59 мск вторника 26 апреля 2022 года в личном кабинете на сайте .

Отвечаем на самые главные вопросы по теме.

Если не успеть, все активы заблокируют?

Российским ценным бумагам (листингованным на Мосбирже) ничего не угрожает. Торговать ими можно без ограничений. Под "заморозку" попадут активы с СПБ биржи. Доступа к ним не будет до тех пор, пока с банка не снимут санкции. Когда это произойдет — никто не знает.

Куда переводить?

Выбрать нового брокера нужно из списка с официального сайта Альфы . Инвесторы пишут, что некоторые компании (Финам, Тинькофф, Атон) не в курсе ситуации и предлагают стандартную схему перевода. По времени она дольше, можно просто не успеть до блокировки.

Возьмут ли деньги за перевод?

Альфа уверяет, что комиссия за перенос активов не взимается. Ходят слухи, что если перевод не удастся с первого раза, то за следующие попытки будут брать деньги. Это маловероятно. Скорее, иностранные активы клиента просто зависнут в Альфе на неопределенный срок, как это случилось в Совкомбанке. Но вот в ВТБ, напротив, перевод все еще возможен, по крайней мере, так заявлено на официальном сайте.

Переведут ли фонды FinEx?

Еще раз. Перевод касается бумаг, которые торгуются на СПБ Бирже. Они хранятся в депозитарии Бест Эффортс Банк (КЦ МФБ,). Активы, которые торгуются на Мосбирже, хранятся в НРД. Фонды FinEx листингованы именно на Мосбирже — перевод их не касается. Но, как всегда, есть нюансы.

У некоторых клиентов фонды FinEx могли оказаться в депозитарии СПБ Биржи. Это могло произойти из-за перевода от предыдущего брокера. Чтобы узнать, где хранятся бумаги сейчас, нужно запросить отчет в Альфе. Как это сделать — читайте в нашей инструкции ниже.

Какие бумаги перенесут, если вы подаете заявление?

Важное уточнение к видео от поддержки Альфы:

Данный перевод касается всех иностранных бумаг с местами хранения в депозитариях ПАО «Бест Эффортс Банк» и Euroclear, к ним так же относятся внебиржевые ценные бумаги. Проще говоря, все бумаги, которые торгуются на СПБ Бирже, уедут к другому брокеру.

Иностранных биржевых фондов Finex этот перевод не касается. Даже если вы заполните заявление на бесплатный перевод, вам их не перенесут, потому что они «живут» в НРД, а не в Бест Эффортс. Тоже самое и с российскими акциями.

Как узнать точный список «переселенцев»?

Проверить место хранения можно в брокерском отчете в приложении: Еще - Личный кабинет - Отчеты (выбрать брокерский)

На первой странице, которая называется «Динамика позиций» будет отображаться информация о бумагах в портфеле клиента.

Выписка по счету в Альфа-Банке – это документ, который предоставляется любому владельцу счета, будь то юридическое или физическое лицо по его запросу. Используется разными способами, в зависимости от потребностей собственника счета.

- Зачем нужна выписка по счету в Альфа-Банке?

- Способы получения выписки по счету в Альфа-Банке

- Мини-выписка

- Полная выписка

- Сводная выписка со счета

- Банковские справки

- Справка о состоянии счета для оформления визы

- Срок получения выписки или справки

- Использование выписки

- Как распечатать выписку?

Зачем нужна выписка по счету в Альфа-Банке?

Выписку по счету в Альфа-Банке можно использовать, для:

- Контроля поступлений денежных средств и их расхода на разные нужды.

- Получение кредита в этом банке или любой другой финансовой организации.

- При подаче документов на получение льгот, субсидий или другой помощи от государства.

- При оформлении визы для посещения отдельных стран мира.

Способы получения выписки по счету в Альфа-Банке

Выписка (она же – справка по счету) выдается владельцу счета разными способами:

- Через личный онлайн-кабинет собственника карты/счета.

- В банкомате/терминале Альфа-Банка.

- В отделении банка.

Мини-выписка

Справки по счету такого формата содержат минимум информации и используются, преимущественно, для того, чтобы отследить основные расходы и доходы. Реально запрашиваются крайне редко. Получить их можно через банкомат или терминал. Для этого, необходимо:

![]()

- Найти ближайший терминал/банкомат. Проще всего это сделать при помощи специального сервиса на сайте банка.

- Подойти к подходящему устройству.

- Вставить карту, выписку по счету которой нужно получить.

- Ввести ПИН-код.

- Выбрать пункт «Выписки» (в некоторых прошивках может называться по-другому).

- Нажать на него и получить требуемую справку. Аналогичным образом можно использовать терминалы.

Полная выписка

Полная выписка по счету в Альфа-Банке, предложенный образец которой можно посмотреть ниже, выдается только в отделениях или через онлайн-кабинет пользователя. Выглядит эта бумага примерно так:

![]()

Про то, как оформить и сохранить ее через онлайн-сервис будет рассказано ниже. В отделении же получить такой документ очень просто, но для этого нужен будет, как минимум, паспорт собственника счета. Общий принцип получения:

- Найти ближайшее отделение банка. По возможности, рекомендуется обращаться в то структурное подразделение Альфа-Банка, в котором клиент открывал счет. Если это по какой-то причине невозможно, подойдет любое другое. Найти отделения на карте можно там же, где и банкоматы:

![]()

Следует учитывать, что в отличие от банкомата, в отделении Альфа- Банка могут выдать справку/выписку не только по карточному, но и по текущему, депозитному или кредитному счету.

Варианты выписок и справок в Альфа-Банке

У Альфа-Банка есть обширный выбор различных вариантов выписок и справок, подходящих для разных ситуаций. Все они несут общую основную информацию о счете и остатке средств на нем, однако предназначаются для разных целей. Рассмотрим основные.

Сводная выписка со счета

Наиболее распространенный вариант справки, включающий в себя всю основную информацию. Он используется как для анализа доходов и расходов, так и при оформлении кредита в банке.

Банковские справки

Справка такого типа показывает движение по счету, а также включает в себя информацию об остатке на момент обращения. Является аналогом сводной выписки и может использоваться тем же образом.

Справка о состоянии счета для оформления визы

Срок получения выписки или справки

Если оформлять выписку или справку в банкомате или через личный кабинет, забрать/загрузить их можно практически мгновенно. Разница между моментом запроса и выдачей информации составляет от силы несколько минут, пока ведется обработка информации (чаще всего – несколько секунд). При обращении в отделение банка срок несколько больше, так как выполнять запрос будет сотрудник отделения. Но и в такой ситуации максимальный срок ожидания редко превышает несколько часов. Большую часть этого времени клиент будет просто ждать своей очереди или пока освободится ответственный представитель Альфа-Банка, имеющий право ставить на запрошенном документе подпись и печать.

Выписка по счету онлайн

Наиболее распространенным способом получения выписки является ее онлайн-оформление. У каждого клиента Альфа-Банка есть свой личный кабинет, в котором он без особых проблем может сформировать любую требуемую выписку/справку самостоятельно. Документ создается программой, без обращения к сотрудникам банка.

Как получить выписку из Альфа-Банка онлайн?

Для того, чтобы получить онлайн-выписку Альфа-Банка, необходимо:

- Перейти на официальный сайт банка.

- Зайти в раздел личного кабинета.

![]()

![]()

![]()

![]()

![]()

Использование выписки

Как уже было сказано выше, выписка может использоваться самыми разными способами, начиная от личного контроля за состоянием счета и заканчивая оформлением визы. В большинстве ситуаций достаточно просто онлайн-версии или распечатанного аналога, без подписей и печатей банка. Но если документ нужно куда-то подавать, есть два основных варианта:

- Самостоятельно сформировать и распечатать выписку. После этого с ней обратиться в любое отделение Альфа-Банка и попросить заверить документ при помощи подписи и печати. Следует учитывать, что не все сотрудники отделений готовы пойти на такое, так как сами они счет не видели и не могут утверждать, что документ соответствует действительности, а не подделка. Именно поэтому более актуальным считается второй вариант.

- Собственник счета лично или через своего представителя (имеющего соответствующую доверенность) обращается в любое отделение банка и заказывает выписку. Нередко такие документы тоже выдаются без подписи и печати, потому необходимо еще на стадии подачи запроса уточнить, что в данном случае требуется официальное заверение. Как доказывает практика, это немного увеличивает срок ожидания, зато позволяет получить уже полностью готовый к предоставлению куда-угодно документ.

Как распечатать выписку?

Распечатать выписку несложно сразу после ее формирования в онлайн-кабинете. Для этого необходимо следовать представленной выше инструкции и создать такой документ. После этого, нужно:

- Пролистать страницу с подготовленной выпиской вниз.

- Найти кнопку «Печать».

![]()

Совершение финансовых операций с использованием карточных продуктов предусматривает знание реквизитов и, прежде всего, номера карты и привязанного к ней номера банковского счета в Альфа-Банке. Владельцам пластика предоставляется на выбор несколько вариантов получения интересующих сведений.

- Для чего может понадобиться номер счета Альфа-Банка?

- Какая разница между номером счета и номером карты?

- Виды реквизитов

- Способы узнать номер своего лицевого счета Альфа-Банка

- В отделении банка

- В договоре

- По номеру телефона

- Через интернет-банк «Альфа Клик»

- В мобильном приложении

Для чего может понадобиться номер счета Альфа-Банка?

Когда происходит оплата с баланса карточки, владельцу не требуется знать ее реквизиты. Ситуация принципиально меняется, если требуется получить денежный перевод на пластик. В этом случае плательщику средств требуется знать один из нескольких обязательных платежных реквизитов, в числе которых два основных – номер карточки и номер лицевого счета. Аналогичные сведения требуется указать в следующих ситуациях:

при обращении к работодателю о переводе зарплаты на карточку работника;

при пополнении баланса пластика с помощью перевода Почтой России;

при оформлении налогового вычета с получением денежных средств на карту Альфа-Банка;

при получении на карточку различных социальных пособий, выплат или пенсий.

![]()

Какая разница между номером счета и номером карты?

При ответе на вопрос, как узнать номер счета карты Альфа-Банка, необходимо четко понимать различия между рассматриваемыми реквизитами. Главными из них являются три:

номер карточки – это последовательность из 16 цифр, а номер счета представляет собой 20-значную комбинацию;

номер карточки индивидуален для каждого пластика, к номеру счета может быть привязано любое количество карт Альфа-Банка;

последовательность цифр в каждом из номеров представляет собой шифр, в котором содержится информация о стране, банке-эмитенте, виде и валюте банковского продукта, пользователе и т.д. Естественно, сведения, заложенные в номере карты и счета, не совпадают.

Виды реквизитов

В подавляющем большинстве случаев для совершения финансовой операции с использованием банковской карты вполне достаточно ее номера, реже требуется указать и номер привязанного счета. В некоторых ситуациях необходим полный набор банковских реквизитов, который включает в себя:

ФИО владельца пластика;

номер лицевого счета;

другие сведения о финансовом учреждении – БИК, корсчет, ИНН и КПП банковской организации.

![]()

Способы узнать номер своего лицевого счета Альфа-Банка

Получить данные о номере карточки предельно просто – для этого достаточно взять пластик в руки и посмотреть на его лицевую сторону. Добыть сведения о номере привязанного к карточке лицевого счета несколько сложнее.

Для этого клиент финансового учреждения может воспользоваться одним из способов, детально описанных ниже.

В отделении банка

Классический вариант получения любой банковской услуги – посещение офиса организации. Сегодня такой способ используется все реже, так как его успешно вытесняют разнообразные дистанционные сервисы.

Чтобы получить номер лицевого счета в отделении Альфа-Банка, необходимо:

найти и прибыть в ближайший офис финансового учреждения;

подтвердить личность клиента, предъявив для этого паспорт;

заказать распечатку реквизитов;

получить документ с «живой» печатью банка и подписью ответственного сотрудника.

В договоре

Еще проще и быстрее узнать номер собственного лицевого счета, внимательно изучив договор, заключенный с банком. В нем обязательно указывается полный набор платежных и банковских реквизитов продукта, включая номера карточки и счета. Поэтому важно хранить документ до окончания срока его действия, а лучше – некоторое время после прекращения отношений с банком.

По номеру телефона

Удобный способ получить информацию о лицевом клиентском счете Альфа-Банка – обращение в колл-центр финансовой организации. Сервис доступен круглосуточно и предоставляет широкий набор функциональных возможностей.

Для получения нужных сведений требуется клиенту необходимо пройти идентификацию. Она предполагает предоставление данных паспорта, номера карточки и кодового слова, указанного при оформлении карточного продукта. После подтверждения личности следует выполнять команды оператора, который доведет до сведения клиента любую интересующую информацию.

Номера горячей линии Альфа-Банка:

для звонков из любого региона страны – 8 800 200-00-00.

Через интернет-банк «Альфа Клик»

Простая и, что особенно важно, оперативная возможность получения данных о карточном счете предоставляется пользователям онлайн-банка «Альфа-Клик». Последовательность действий, предпринимаемых клиентом при выборе такого способа решения проблемы, выглядит следующим образом:

авторизация в личном кабинете, вход в который размещается в правом верхнем углу;

![]()

переход в раздел «Счета», расположенный на главной странице сервиса. Здесь приводится список все счетов, открытых клиентом в Альфа-Банке;

переход во вкладку «Карты». Это позволит получить полный набор банковских реквизитов для совершения любых операций, для чего достаточно кликнуть на нужной карточке;

для распечатки интересующих клиента сведений нужно активировать ссылку «Реквизиты счета» и вывести открывшуюся на экране информацию на принтер.

![]()

В мобильном приложении

Схожий с «Альфа-Кликом» набор функциональных возможностей доступен пользователям мобильного приложения финансового учреждения. Ссылка для его бесплатного скачивания расположена в нижней части главной страницы сайта

После скачивания и установки приложения, которая происходит автоматически при первом запуске, для получения данных о карточном счете клиента требуется произвести такие действия:

авторизоваться в приложении;

перейти во вкладку «Счета» или «Карты» главной страницы онлайн-сервиса;

выбрать нужный банковский продукт;

вывести на экран платежные реквизиты, кликнув на нем или активировав соответствующий пункт контекстного меню.

![]()

Другие способы

Помимо перечисленных выше, клиент для получения данных о банковских платежных реквизитах может использовать и другие способы. В их числе:

изучение информации, размещенной на конверте, в котором размещалась банковская карточка;

использование функционала устройств самостоятельного обслуживания – терминалов и банкоматов Альфа-Банка;

получение данных от физлиц или организаций, уже выполнявших переводы на карточку клиента финансового учреждения

![]()

Альфа-Банк заслуженно входит в число лидеров финансового сектора страны. Одна из причин ведущих позиций организации на рынке – широкий спектр предоставляемых клиентам услуг. В их числе – открытие и обслуживание валютных счетов, доступное как физическим лицам, так и юридическим. Альфа-Банк предлагает частным и корпоративным клиентам открыть счет в евро или долларах на выгодных условиях.

- Для чего нужен валютный счет?

- Особенности валютного счета в Альфа-Банке

- Тарифы на валютные счета

- Как открыть валютный счет в отделении Альфа-Банка?

- Процедура оформления документов

- Плюсы и минусы

- Пошаговая инструкция

- Плюсы и минусы

Для чего нужен валютный счет?

Частные лица и бизнесмены принимают решение открыть валютный счет в Альфа-Банке по совершенно разным причинам. Для первых принципиально важное значение имеет возможность гарантированного сохранения денежных средств. Кроме того, наличие счета в евро или долларах очень удобно при частых зарубежных поездках, так как исключаются дополнительные расходы на конвертацию валюты, а также не требуется тратить время на поиск обменников.

В ситуации с юридическими лицами необходимость открытия валютного счета возникает при осуществлении внешнеэкономической деятельности. Работа с зарубежными партнерами требует платежей в валюте, невозможных без соответствующего финансового инструмента. В любом случае, открытый в Альфа-Банке счет в долларах или евро – популярный продукт, удобный и выгодный при грамотном использовании.

![]()

Особенности валютного счета в Альфа-Банке

Банковское учреждение предлагает совершенно разные условия обслуживания валютных счетов для частных и корпоративных клиентов. Такой подход обусловлен особенностями российского законодательства, предусматривающего жесткие меры валютного контроля при совершении любых внешнеторговых операций. В то же время, конвертация российских рублей в доллары или евро, выполняемая физическими лицами внутри страны, регламентируется заметно слабее.

Тарифы на валютные счета

Открытие и обслуживание валютного счета частного лица осуществляется банком в рамках стандартного пакета услуг, предлагаемого для пользователей дебетовых карт. При этом счет в валюте привязывается к карточному. Продукт получил название «Альфа-Счет» и предусматривает возможность размещения средств как в российских рублях, так и в долларах или евро.

Главным достоинством предложения Альфа-Банка выступает возможность получения процентов на средства, находящиеся на счете. Величина ставки для рублевых сбережений доходит до 6% годовых, для доллара и евро – до 0,70% в год. При этом клиент имеет возможность полноценного использования денежных средств по своему усмотрению – для платежей, конвертации или совершения переводов.

![]()

Для корпоративных клиентов услуга по открытию валютного счета предоставляется в рамках тарифа «ВЭД+». Он включает в себя комплексное обслуживание внешнеэкономической деятельности юридического лица или ИП, в том числе:

- реализацию мероприятий валютного контроля;

- совершение международных платежей;

- конвертацию валюты;

- осуществление валютных операций и т.д.

![]()

Как открыть валютный счет в отделении Альфа-Банка?

Важным достоинством Альфа-Банка заслуженно считается высокий уровень обслуживания, который выражается, в том числе, в лояльном отношении к клиентам. Это в равной степени касается как частных лиц, так и представителей бизнеса.

Типичное проявление такого подхода к обслуживанию клиентов – минимум требований для открытия валютного счета. При этом допускается два варианта решения проблемы – обращение в отделение Альфа-Банка или использование возможностей сайта и мобильных приложений финансовой организации.

Процедура оформления документов

Для открытия Альфа-Счета в валюте в отделении банка достаточно собрать и предоставить стандартный пакет документов, включающий российский паспорт гражданина и копию его ИНН. Кроме того, требуется оформить заявление на открытие счета на бланке, предоставленном сотрудников финансового учреждения. Найти ближайшее отделение Альфа-Банка несложно – для этого достаточно воспользоваться сервисом сайта.

![]()

На основании предоставленных клиентом документов специалисты банка подготовят договор на открытие счета, который требуется подписать обеим сторонам. После этого клиент получает возможность совершения любых предусмотренных условиями обслуживания операций.

Процедура открытия валютного счета юрлицом или ИП практически не отличается от описанной выше. Главное различие – в перечне предоставляемых документов. От организации или предпринимателя требуется подготовить не только заявление, но и стандартный комплект учредительной и регистрационной документации.

Плюсы и минусы

Основное достоинство получения услуг Альфа-Банка непосредственно в отделении – возможность консультирования у опытных и квалифицированных сотрудников финансового учреждения. Помощь грамотных специалистов банка позволит выбрать и оформить оптимальный вариант валютного счета.

Как открыть валютный счет в Альфа-Банке онлайн?

Практически все услуги, предоставляемые Альфа-Банком, доступны сегодня в режиме онлайн. Данное правило полностью применимо и к открытию счета в валюте как частным, так и корпоративным клиентом.

![]()

Пошаговая инструкция

Стандартный порядок действий по открытию валютного счета выглядит следующим образом:

![]()

Плюсы и минусы

Главное достоинство онлайн-открытия счета в валюте – экономия времени и возможность реализации мероприятия в любое время дня или ночи, то есть без привязки к режиму работы офисов банка. При этом необходимо учитывать, что доступные в подобной ситуации онлайн-консультации далеко не всегда позволяют получить счерпывающие сведения об услугах финансовой организации. Поэтому выбор способа открытия счета в валюте всегда предоставляется клиенту.

Какой валютный счет выбрать?

Альфа-Банк постоянно совершенствует предлагаемые клиентам продукты, поэтому при выборе варианта валютного счета требуется тщательно изучить условия обслуживания. Главные из них: стоимость тарифного плана, перечень платных и бесплатных услуг, параметры, влияющие на расценки, и т.д. Такой подход позволит подобрать оптимальный для клиента вид валютного счета, позволяющий в полной мере использовать его достоинства и минимизировать недостатки.

Практически у каждого есть счета в разных банках. Многие их открывают, получают карты и не пользуются. Некоторые удивляются, когда узнают, что в банке раньше был открыт счет. Если сведения о счете попадут в руки мошенников, они смогут оформить микрозайм или кредит на человека, а также используют данные для оформления рассрочки в магазине. Чтобы исключить вероятность мошенничества и навести финансовый порядок в делах, регулярно проверяйте, в каких банках открыты счета.

Расскажем о том, как проверить открытые счета в банках через ФНС и банковские приложения.

Для чего проверять открытия счетов в банках?

Некоторые банки автоматически закрывают счета владельцев через определенное время, если клиент не делает никаких действий. Но так поступают не все финансовые компании. Некоторые банки взимают комиссию за обслуживание, и клиенту приходится платить за наличие счета.

Другая причина, по которой следует проверять наличие открытых счетов в банке — это мошеннические схемы. Если злоумышленники завладеют данными по счету в банке, о котором владелец забыл или не пользуется, мошенник сможет оформить кредит или микрозайм в МФО.

Как мошенники узнают о счетах?

Рассмотрим на примере. Ирина открыла счет в Альфа-Банке два года назад. Пополнила счет однажды и расплатилась за покупки в интернете через мошенническую компанию. Данные о номере счета, включая личные сведения о владельце счета попали злоумышленникам. Они оформили на Ирину микрозайм на сумму 20 тыс. руб.

Ирина не подавала никаких запросов в ФНС и банк, а о счете просто забыла. Через три месяца ей позвонили представители МФО и потребовали вернуть деньги. Ирина добилась через суд и доказала, что она не оформляла никаких микрозаймов в МФО.

Проверка открытых счетов в банках через ФНС

На главной странице нажмите на свои Ф. И. О.

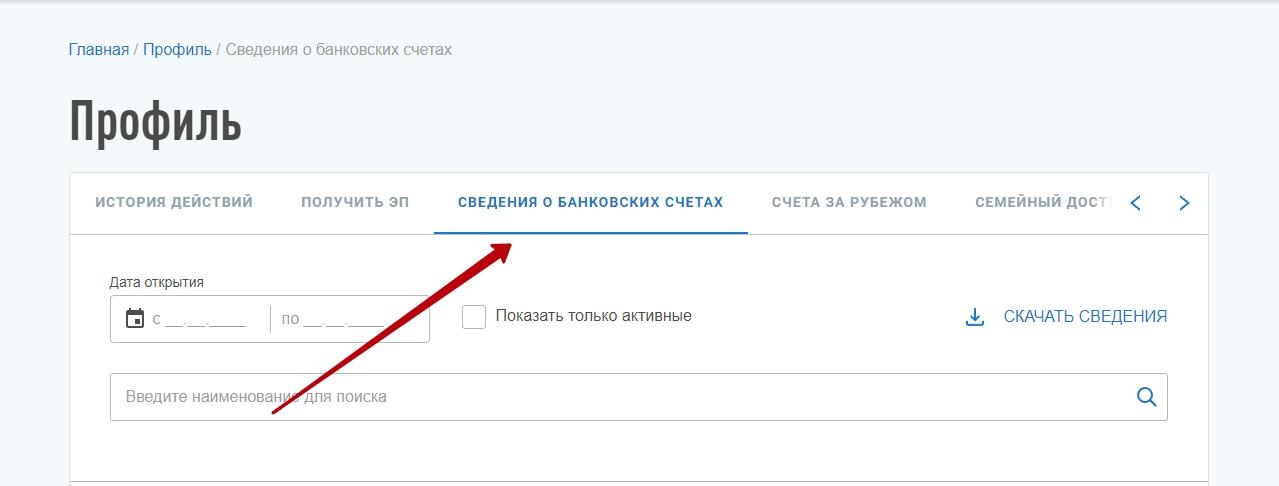

В профиле налогоплательщика выберите вкладку, где указаны сведения о банковских счетах.

![]()

Перед вами появится окно со всеми открытыми счетами с июля 2014 года. Если счет был открыт раньше, придется обращаться в банк.

На сайте ФНС в личном кабинете налогоплательщика можно посмотреть дату открытия счета, название банка. Сведений о переводах на ресурсе нет — эту информацию придется запрашивать в банке.

Как получить информацию о счете через банк?

Если через сайт ФНС установили, что ранее открывали счет в конкретном банке, обращайтесь к менеджерам финансовой компании. Это нужно сделать для того, чтобы узнать по поводу движения денег на счете. Лично приходить в банк не обязательно, т. к. заявку проще подать онлайн.

Например, если нужны сведения по счету банка Тинькофф, сделайте следующее.

Зайдите в мобильное приложение Тинькофф или авторизуйтесь на сайте.

Откройте раздел «Справки».

Выберите опцию — получить справку об открытии счета.

Если несколько счетов, укажите несколько.

Выберите язык получения справки.

Укажите способ получения — в электронном виде или по почте.

Электронная справка придет в личный кабинет в течение часа. Если заказываете доставку по почте, придется ждать две недели. Услуга стоит 290 руб. За доставку по почте нужно платить отдельно.

Как получить справку об открытии счета, если нет мобильного приложения?

Если не пользовались мобильным приложением банка или не получается восстановить данные для входа в личный кабинет, напишите заявление о получении справки на сайте банка. Определенной формы заявления нет, но чтобы в банке отреагировали на вашу заявку и выдали данные о счете и движении денег по нему, укажите следующее.

Контактные данные физлица или юрлица.

Вид справки: справка о состоянии расчетного счета.

Цель получения. Например: «Узнать о движении денег по счету за определенный период».

Способ получения: в электронном или бумажном виде.

Заявку онлайн могут подать и мошенники. Но сотрудники банка перезванивают и если возникают сомнения по поводу личности заявителя, приглашают в отделение банка.

Сколько дней делается справка?

Все будет зависеть от того, где вы заказываете справку. Если через сайт ФНС, то получите документ в течение пяти рабочих дней на указанный электронный адрес. На сайтах банков, например, Тинькофф, ВТБ и Альфа-Банк, время получения справки в электронном виде не превышает часа. Некоторые банки затягивают время с обработкой операции, но выдают справку не позднее 30 дней с момента обращения клиента.

Как еще получить данные об открытии счетов в банках?

Помимо налоговой и самих банков, данные о счетах за определенную плату выдают некоторые юридические и бухгалтерские компании. Но это информация конфиденциальная, которую предоставляют только после подтверждения личности клиента. В среднем стоимость таких услуг по Москве обходится от 3 тыс. руб. до 5 тыс. руб. в зависимости от срочности.

Информацию без разрешения владельца счета банки могут разглашать только государственным органам, например, представителям Счетной палаты или Пенсионного фонда РФ.

Коротко: как узнать, в каких банках открыты счета?

Для проверки счета через ФНС зайдите в личный кабинет, откройте вкладку «Сведения о банковских счетах» — сведения отобразятся сразу.

Получить справку можно через мобильное приложение банка или через личный кабинет. Банки при выдаче справок об открытых счетах берут оплату, которая зависит от политики финансовой компании.

Если нет доступа к мобильному приложению банка, пишите заявление через форму на сайте или на почту кредитора. Сведения банк предоставит максимум в течение месяца.

Узнать о наличии счетов можно через юридические и бухгалтерские компании, которые оказывают такие услуги. Стоимость — 3–5 тыс. руб., зависит от срочности справки.

Будьте с нами — подпишитесь на рассылку . Мы уведомим вас о новых статьях по почте или мессенджеру.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

Автор статьи

Читайте также: