Как закрыть маржинальную позицию в втб

Обновлено: 25.04.2024

Многие слышали, что на бирже можно заработать не только на росте стоимости ценных бумаг, но и на их снижении, что может быть не всегда понятно биржевым новичкам. Подобного рода возможности реализуются с помощью маржинального кредитования — специальной формы брокерского кредита, при котором брокер выделяет трейдеру деньги или ценные бумаги под залог имеющихся у того активов (денежных средств и ценных бумаг) для совершения биржевых сделок. При этом активы трейдера, под которые выделяются средства брокера, называются маржой. В данной статье мы разберём, что такое маржинальная торговля, каким образом она производится и что именно даёт трейдеру.

Маржинальные покупки

Если трейдер уверен в растущем тренде ценной бумаги, то он может взять у брокера дополнительное количество денежных средств и приобрести большее количество акций, что в случае успеха сделки способно принести большую прибыль. Так, если на счёте трейдера один миллион и он берёт у брокера ещё один миллион заёмных средств, то в случае роста бумаги на 10% трейдер получит уже не 100 тысяч прибыли, а 200 тысяч, то есть в два раза больше. Закрыв сделку с прибылью, трейдер возвращает брокеру заёмные средства, оставляя увеличенную прибыль на своём счёте. С маржинальной торговлей тесно связано понятие плеча, или, как его ещё называют, размер кредитного рычага (leverage) — отношение собственных средств к заёмным. Если трейдер не применяет маржинальное кредитование, то он не использует плечо, если же, как в нашем примере, трейдер на один миллион своих средств получил один миллион заёмных (отношение 1:1), то можно сказать, что трейдер взял плечо, размер которого равен единице.

Однако, помимо потенциала повышенной прибыли, использование маржинальной торговли несёт и повышенный риск. Если бы цена акции в подобном примере снизилась на 10%, то трейдер получил бы 200 тысяч убытка вместо 100 тысяч. Помимо риска трейдера, маржинальная торговля предполагает ещё и риск брокера, ведь он занимает средства трейдеру, не имея представления о плане трейдера на сделку и его мотивах. Естественно, брокер контролирует свой риск, вводя два уровня маржи.

При развитии негативного движения по позиции брокер вводит уровень начальной маржи (средств клиента), при достижении которого больше не предоставляются средства в кредит на дополнительное открытие маржинальных позиций. А также при развитии более глубокого убытка может быть достигнут уровень минимальный маржи, при достижении которого брокер закрывает маржинальную позицию, стремясь обезопасить свои средства. Подобную ситуацию ещё называют маржин-колл (margin call). Таким образом брокер обеспечивает свою финансовую безопасность в подобных сделках. Естественно, выдавая средства трейдеру, брокер оценивает ликвидность ценной бумаги, чтобы иметь возможность закрыть позицию трейдера при развитии негативного сценария. И чем ликвиднее ценная бумага, тем большее количество денежных средств готов выделить брокер для её маржинального приобретения.

Подобного рода кредит уже заранее одобрен трейдерам, открывающим торговый счёт, и получать какие-либо дополнительные одобрения не требуется. Чтобы совершить маржинальную покупку, нужно провести стандартную сделку купли на количество средств, превышающих сумму на торговом счёте. Также, чтобы вернуть брокеру деньги, сделку нужно просто закрыть — расчёты произведутся автоматически. Что касается стоимости обслуживания маржинального кредита, то его предоставление внутри дня является бесплатным, а при переносе подобной позиции через ночь со счёта спишется сумма, равная ставке маржинального кредита (в зависимости от выбранного тарифа), разделённой на 365 (количество дней в году), от предоставленной брокером суммы.

Маржинальные продажи

Осуществлять заработок на рыночном снижении позволяют маржинальные продажи, или, как их ещё называют, короткие продажи (short). При реализации данного сценария брокер предоставляет трейдеру ценные бумаги для продажи по текущей рыночной цене. Осуществив продажу, вырученные деньги блокируются (как мера контроля риска брокера) на счёте трейдера. При последующем снижении курсовой стоимости ценной бумаги трейдер её покупает уже по меньшей цене и возвращает акции брокеру, оставляя полученную прибыль себе. Данный способ извлечения прибыли становится возможным, потому что брокер предоставляет в этом случае не деньги, а именно ценные бумаги, чтобы трейдер их сперва продал, а потом откупил по более дешёвой цене и вернул брокеру.

В случае с маржинальной продажей бумаги предоставляются трейдеру под обеспечение его собственными средствами для финансовой безопасности брокера, в случае с маржинальной покупкой обеспечением являются купленные бумаги. То есть если трейдер на один миллион своих средств взял у брокера акций на один миллион, а бумаги снизились на 10%, то трейдер, закрыв сделку, получит 200 тысяч. А если трейдер осуществил подобную продажу и цена бумаги пошла вверх, то брокер также вводит уровни маржи (начальной и минимальной), при достижении которых он сперва перестанет дополнительно финансировать трейдера, а после закроет убыточные позиции, снижая степень риска. Чтобы осуществить короткую продажу, следует продать тот актив, который отсутствует в портфеле трейдера. Закрытием короткой продажи является следующая эквивалентная покупка. Возврат брокеру принадлежащих ему ценных бумаг произойдёт автоматически.

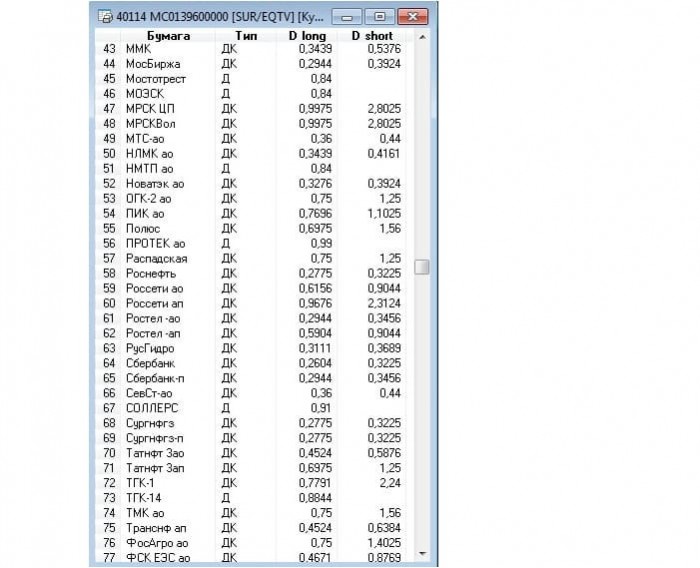

Для короткой продажи доступен определённый перечень ликвидных ценных бумаг, списки для маржинальной покупки и продажи не совпадают. Также может различаться и размер собственных средств трейдера для маржинальных покупок и продаж как по отдельно взятой бумаге, так и по различным бумагам.

Список бумаг для маржинальной торговли можно увидеть в торговом терминале QUIK в таблице «Купить/Продать». В данной таблице представлен перечень бумаг для маржинальной торговли, справа от бумаги в столбце «Тип» отображены доступные маржинальные операции:

- «Д» — длинная позиция — доступна маржинальная покупка;

- «К» — короткая позиция — доступна маржинальная продажа;

- «ДК» — доступны и маржинальная покупка, и маржинальная продажа.

Коэффициенты дисконтирования D long и D short помогают определить, на какое количество средств по бумаге можно открыть соответствующую позицию. Так, если для «Роснефти» D long равен 0,2775, то при наличии на счёте 1 000 000 руб. трейдер может открыть позицию на 3 603 603 руб. Данная сумма денежных средств для открытия маржинальной позиции получилась как частное от деления размера средств трейдера 1 000 000 руб. на коэффициент дисконтирования D long 0,2775, что равняется 3 603 603 руб. Так как трейдер в нашем примере обладает капиталом в 1 000 000 руб., то именно 2 603 603 руб. из 3 603 603 руб. будут заёмными.

Для расчёта размера максимальной короткой позиции следует сумму средств трейдера 1 000 000 руб. разделить на коэффициент дисконтирования D short 0,3225, что будет равно 3 100 775 руб. Таким образом, при наличии одного миллиона средств трейдер может открыть шорт на 3 100 775 руб.

Маржинальное кредитование может создать отличные условия для получения повышенной прибыли и извлечения заработка из рыночных снижений, но при этом несёт в себе и повышенный риск. В связи с этим к данному механизму рыночной торговли стоит относиться крайне осторожно. Каждый трейдер решает самостоятельно, использовать ему данный механизм или торговать только на свои средства.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Чтобы закрыть маржинальную позицию, нужно вернуть то, что вам дали в долг ,— деньги или ценные бумаги.

Например, когда вы купили иностранную акцию, на которую не хватало денег, то вы как бы заняли валюту у брокера, на которую купили эти акции. Эту валюту нужно вернуть брокеру. То есть если на счёте будут рубли, то маржинальная позиция не закроется — нужно купить валюту, чтобы вернуть долг.

Если суммы хватит, то маржинальная позиция автоматически закроется. Если нет — то погасится частично.

- Чат-бот

- Брокерский счёт

- Продукты ВТБ

- Налоги

- Маржинальное кредитование

- Доход по ценным бумагам

- Купить или продать

- Пополнения и выводы

- ИИС

- Сервисы ВТБ

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Размер сделки на бирже всегда являлся одним из важнейших параметров для инвестора. Чтобы ее совершить, как правило, используются собственные средства, но можно взять кредит у брокера. Соотношение собственных и заемных средств на бирже называется «плечом».

Размер плеча и от чего оно зависит

Для использования плеча брокеру необходим залог. На бирже им являются ценные бумаги и деньги. Размер предоставляемого кредита зависит не только от размера залога, но и от его ликвидности, то есть возможности быстро и без значительных потерь в цене быть обмененным на деньги. Для оценки размера плеча существуют 3 параметра:

1. Ликвидность ценных бумаг в вашем портфеле (рассмотрели).

2. Категория клиента, присваиваемая брокером.

3. Ликвидность актива, который собираетесь приобрести.

Исходя из первого и второго параметров, брокер определяет какой процент (ставка риска) от стоимости ценной бумаги ему необходим для обеспечения гарантий. Уточнить, какова же ставка, можно у Вашего брокера. В БКС Брокер есть следующие способы:

Для самостоятельного разбора необходимо определиться с категорией клиента и в соответствии с ней уже посмотреть ставку риска. Чем выше уровень риска, тем больше заемных средств можно привлечь.

Категорий клиентов несколько:

Теперь давайте разберем пример с использованием ставки Dlong (покупка):

У Вас есть 10 тыс. руб. и вы хотите приобрести акции на 100 тыс. руб. То есть 10 тыс. руб. предоставить в залог и 90 тыс. руб. взять в кредит. Ставка по интересующей вас акции с учетом ее ликвидности и вашей категории риска составляет 5%. Это говорит о том, что от суммы сделки вам нужно иметь своих средств всего 5%. Исходя из нашего примера, вы можете приобрести акций на сумму 200 тыс. руб. (10/0,05=200). В итоге после покупки акций на 100 тыс. руб. ваш запас кредита составит еще 100 тыс. руб.

Если на счете уже есть ценные бумаги, то для расчета плеча нужно будет и по ним посмотреть ставки риска и использовать при расчете. Рассмотрим следующий пример:

У Вас 1000 акций конкретной компании и 50 т. руб. Общая рыночная стоимость ваших акций составляет 100 тыс. руб., ставка Dlong по ним 20%. По бумаге, которую хотите приобрести – 40%. Тогда максимальный размер плеча будет состоять из:

1. 50/0,4=125 тыс. руб.

2. 100*(1-0,2)/0,4=200 тыс. руб.

Итого брокер оценит максимальный размер вашего плеча в 325 тыс. руб.

Шорт и продажа. В чем разница

Сделка шорт немного сложнее в своем расчете, но достаточно проста в использовании. Она подразумевает, что вы берете у брокера в займы ценные бумаги и продаете их на рынке. Все это происходит в момент совершения сделки.

Теперь ключевой момент: брокер в любой срок готов вернуть себе ценные бумаги, которые были вами одолжены, вне зависимости от их рыночной цены. Если вы совершили сделку продажи при цене акции 100 руб., а после путем покупки того же объема по цене 90 руб. ее вернули, то ваша прибыль составила 10 руб. Появляется она от того, что при продаже (сделки шорт) вы получили 100 руб., а при покупке (возврате акции) потратили только 90 руб.

Однако по сделкам шорт также нужен залог и есть предел по размеру плеча. Для его расчета, как и со ставкой Dlong, применяется ставка Dshort. Разберем ситуацию на условиях предыдущего примера:

У нас есть ставка Dshort по выбранной для сделки бумаге – 40%. Ставка по активу, который уже есть в вашем портфеле – 50%. В таком случае максимальный размер плеча будет следующим:

1. 50/0,5=100 тыс. руб.

2. 100*(1-0,4)/0,5=120 тыс. руб.

Итого: 220 тыс. руб.

Где можно увидеть размер плеча

Мы разобрали примеры, где в наличии акции только 1 эмитента. Узнать размер плеча с учетом множества акций вручную достаточно сложно. В таком случае брокер обычно предоставляет информацию по размеру плеча через технические средства. В торговом терминале Quik можно его посмотреть в 2-х местах:

1. При выставлении заявки указывается максимально возможное количество лотов для сделки по вашему портфелю.

2. Нажав правой кнопкой мыши по таблице клиентский портфель можно открыть раздел Купить/Продать. Здесь в столбцах Покупка и Продажа отражается максимальный размер плеча по каждой вашей ценной бумаге.

Что если все пошло не туда

Для успешной торговли необходимо понимать рамки ваших кредитных возможностей и иметь «подушку» безопасности на случай резких скачков рынка. Для определения этих рамок используются понятия:

1. Стоимость портфеля = Активы + Денежные Средства - Задолженность

2. Начальная маржа = Активы*Начальная ставка риска

3. Минимальная маржа = Активы*Минимальная ставка риска

Под активами понимаются только те, которые могут выступать обеспечением. Важно учитывать, что при принудительном закрытии риск-менеджер сам выбирает позиции, которые считает нужным закрыть, чтобы уравновесить размер плеча. В терминале Quik за расчет этих параметров отвечает УДС (уровень достаточности средств):

1. =>1 – зеленая зона.

2. От 0 до 1 – желтая зона.

3.

Увидеть УДС можно в таблице Клиентский портфель.

РЕПО и СВОП. Причем тут плечо

Биржа устанавливает правило, что по окончании торгового дня ни у кого из участников не должна быть задолженность перед брокером. Для того чтобы иметь кредитные средства более 1 торгового дня были введены сделки РЕПО и СВОП.

РЕПО – техническая операция переноса задолженности с одного торгового дня на другой. Фактически при наличии денежного долга по окончании торгов, происходит продажа части активов и их обратный выкуп на следующий торговый день перед открытием биржи.

Если у вас открыта сделка шорт, то по окончании торгового дня задолженность закроется путем покупки ценных бумаг и образуется снова через продажу на следующий торговый день до открытия биржи. Такие сделки называются РЕПО, если в ней участвуют ценные бумаги, и СВОП, если участвует валюта.

Сколько это стоит

Условия и размер платы за использование плеча может разниться от брокера к брокеру. Многое зависит от выбранного тарифного плана, в условиях которого должен быть описан данный момент. В БКС Брокер на большинстве тарифов удерживается фиксированная сумма в месяц 118 руб. и ежедневный процент от сделок РЕПО/СВОП (на 22.08.19).

Подробно с условиями тарифов можно ознакомиться здесь.

Почему на рынке фьючерсов и опционов нет плеча

Срочный рынок, где торгуются фьючерсы и опционы, достаточно специфичный. Маржинальное кредитование встроено в данный рынок и не отделимо от него, но имеет другую форму.

Для покупки акций на фондовом рынке вы используете свои или заемные средства, а для покупки контрактов на Срочном рынке Московской биржи у вас блокируется на счете лишь часть от полной стоимости контракта. Это часть называется гарантийным обеспечением (ГО). Следующий пример легко опишет суть:

Полная стоимость фьючерсного контракта на акции Сбербанка (SBRF) стоит примерно 22 тыс. руб. Однако, когда вы покупаете его, на счете блокируется лишь ГО. В зависимости от сделки лонг или шорт оно может немного разниться. У нашего фьючерса для обоих типов сделок оно составляет примерно 4000 руб. То есть ваша прибыль или убыток от торговли будет рассчитываться исходя из полной стоимости контракта (22 тыс. руб.), а блокироваться для открытия позиции лишь часть (4000 руб.) от его цены. Тот же самый принцип и относится к опционам. Нужно учитывать, что размер ГО может меняться. Его размер регулируется биржей и, как правило, оно увеличивается с приближением даты окончания контракта и ростом его полной стоимости. Но снижается при его падении. Поэтому важно иметь запас денежных средств для таких ситуаций.

Важно помнить

Есть моменты, которые на первый взгляд не имеют связи с маржинальным кредитованием, но оказывают на него значительное влияние.

Единый брокерский счет. Услуга объединяет средства на торговых площадках. Если площадки не объединены, то плечо будет рассчитываться и применяться отдельно по каждой площадке.

Брокерские и биржевые комиссии. Если запланировано списание комиссий, а денег на брокерском счете нет, то возникнет задолженность. В связи с этим образуется кредит, и часть активов возьмется под обеспечение в виде сделок РЕПО/СВОП. Поэтому стоит иметь запас средств на счете.

Режимы торгов. На площадках есть разные режимы торгов: T0, T+1 и T+2. То есть расчет может происходить в момент сделки, на следующий торговый день или через день. В связи с этим если вы продали актив с режимом торгов Т+2 и в этот же день покупаете актив с режимом торгов Т+1, то на 1 день образуется кредит. То есть не столько важна дата совершения сделки, сколько дата ее расчета.

Влияние на дивиденды. Если в день отсечки реестра ценные бумаги находились в сделках РЕПО, то по ним срок выплаты может быть больше, чем стандартный. Если на такую дату бумаги были в позиции шорт, то с брокерского счета списывается сумма в объеме дивидендов. Однако дивидендный гэп частично компенсирует потерю.

Таким образом маржинальное кредитование является хорошим способом привлечения дополнительных средств. Он схож с банковским кредитом. Они позволяют привлечь денежные средств в момент, когда их недостаточно и получить дополнительный заработок от их инвестирования.

БКС Брокер

Рынок ускорил снижение. Металлурги теряют более 3%

Что ждать от рынка цветных металлов. Прогноз Норникеля

Рубль успешно сопротивляется информационным попыткам ослабить его курс

Ключевые события недели: дивиденды Газпрома, отчеты Alibaba, NVIDIA, протоколы ФРС

Облигации: взгляд на рынок и рекомендации недели

Шортить теперь можно. Что это значит для рынка?

Отдельный режим торгов для нерезидентов. Как это отразится на акциях

Акции США — купить или продать. Аргументы быков и медведей

Copyright © 2008–2022. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Для каждого нового пользователя ВТБ Инвестиции по умолчанию подключается опция маржинальное кредитование, благодаря которой у инвестора есть возможность совершать сделки, задействовав капитал брокера. О том, каким образом здесь происходят маржинальные сделки и как отключить маржинальное кредитование в ВТБ, читайте подробнее в этом материале.

Особенности маржинальной сделки

Маржинальная сделка предполагает совершение определенных операций на брокерском счете с использованием заемного капитала, принадлежащего брокеру. Такая ссуда может выдаваться деньгами или же ценными бумагами.

Принцип работы маржинальной сделки — инвестор совершает операции на рынке, взяв в долг активы брокера. Что это дает:

- возможность начать инвестировать без стартового капитала;

- выход на более высокую прибыль благодаря увеличению суммы вложений.

В зависимости от типа проводимой операции маржинальные сделки могут проводиться:

В лонг — длинная позиция, при которой инвестор рассчитывает выиграть на росте стоимости ценных бумаг.

Пример: Участник рынка на заемные средства приобрел 50 акций Газпромбанка по цене 83 рубля (за штуку), ожидая их подорожание. Итого его задолженность перед кредитором составляет: 4150 рублей. Через некоторое время его ожидания оправдались и цена акций поднялась до 95 рублей за штуку. Он продал купленные ранее активы, выручив 4750 рублей. Итог: 4150 рублей возвращаются брокеру, а оставшиеся 600 рублей это прибыль инвестора.

В шорт — короткая позиция, здесь ставка делается на падение цены финансового инструмента.

Пример: Инвестор берет у брокера 50 акций Газпромбанка стоимостью 95 рублей за штуку, предвидя падение рынка. Он продает эти активы, выручив 4750 рублей. Его прогноз оказывается правдивым и в скором времени стоимость одной акции падает до 73 рублей за штуку. Инвестор обратно покупает 50 акций Газпромбанка, но по новой цене, заплатив 3650 рублей. Его прибыль составит 1100 рублей.

Инвестируя с нуля, или уже имея опыт в торгах на бирже, выбирайте платформу Тинькофф. Для новичков здесь есть бесплатное обучение с гарантированными акциями в подарок, а для опытных трейдеров возможность участвовать в программе рост акций за 3 месяца! Перейти к надёжному брокеру можно здесь👈

Как совершается маржинальное кредитование в ВТБ?

В ВТБ опция маржинальное кредитование подключается автоматически при открытии брокерского счета. Поэтому если ранее инвестор специально не отключал эту функцию, то чтобы ею воспользоваться достаточно оформить сделку. Порядок действий будет зависеть от типа операции. Здесь возможны следующие варианты:

- Деньги в долг у брокера — для этого в личном кабинете ВТБ необходимо поставить заявку на приобретение нужного количества ценных бумаг. После исполнения в разделе «Лимиты по денежным средствам» красным цветом будет обозначена задолженность инвестора перед брокером (сумма со знаком «—»).

- Заем в виде ценных бумаг — в этом случае пользователю следует сделать заявку на продажу ценных бумаг. По окончанию обработки в разделе «Таблица лимитов по бумагам» красным цветом будет обозначен долг инвестор по бумагам.

Если маржинальная позиция закрывается до истечения дня, то платить проценты не нужно. Если же она переносится на следующий день, то брокер начислит комиссию в соответствии с утвержденными тарифами.

Принудительное закрытие маржинальной сделки: инструкция

При снижении гарантийного депозита (часть активов, принадлежащих инвестору) до определенного уровня, ВТБ может принудительно закрыть маржинальную сделку. Как это происходит:

Чтобы полностью отказаться от маржинального кредитования, нужно выполнить такие шаги:

Заявка будет направлена на обработку. Согласно уведомлению брокера, внесенные изменения начнут действовать только со следующего торгового дня.

Оформите кредитную карту ВТБ с беспроцентным периодом и большим кэшбеком на все категории покупок и переводов! Прекрасный старт в мир инвестиций! Ознакомиться и оформить можно здесь👈

Стоит отметить, что ранее у клиентов ВТБ не было возможности самостоятельно отказаться от такой опции. Однако правила изменились и теперь вопрос о том, как отключить маржинальное плечо в ВТБ, не представляет особой сложности. Достаточно выполнить описанную выше простую инструкцию.

При нехватке денег для совершения операций с брокерским счетом, инвестор может взять нужную сумму «взаймы» у брокера. Эта услуга носит название маржинальное кредитование. Такая опция также доступна пользователям, вышедшим на фондовый рынок, через банк ВТБ. В настоящей статье поговорим о том, как образуется и какие имеет особенности маржинальная задолженность в ВТБ.

Что такое кредитное плечо или маржинальная торговля на бирже в ВТБ?

Как и у большинства других брокеров, на площадке ВТБ также доступна маржинальная торговля. Это специальный режим, при активации которого у инвестора появляется возможность совершать сделки с разными финансовыми активами (например, покупать акции) на заемные деньги или же брать в долг ценные бумаги. В обоих случаях в лице кредитора выступает сам брокер, то есть банк ВТБ.

Инвестируя с нуля, или уже имея опыт в торгах на бирже, выбирайте платформу Тинькофф. Для новичков здесь есть бесплатное обучение с гарантированными акциями в подарок, а для опытных трейдеров возможность участвовать в программе рост акций за 3 месяца! Перейти к надёжному брокеру можно здесь👈

Обязательным условием подключения маржинального кредитования является наличие активов, которые можно было бы оставить в залоге брокеру (маржа). Здесь возможны два варианта: деньги на брокерском счете или ценные бумаги (акции, облигации и т.д.). Кредитное плечо — максимальная сумма заемных средств, на которую может рассчитывать инвестор при исходных данных.

Размер кредитного плеча зависит от следующих факторов:

- активов, которые может оставить в залоге пользователь;

- вида ценной бумаги, приобретаемой в долг;

- ставки риска, установленной для конкретного финансового инструмента (утверждается НКЦ и МФБ).

В ВТБ кредитное плечо активируется автоматически при открытии брокерского счета.

Если купить акцию компании на сумму, превышающую лимит собственных средств, остаток будет предоставлен взаймы. При этом если не закрыть позицию до конца дня, то придется платить проценты.

Особенности маржинальной торговли в долг и проценты за кредитование

Маржинальная торговля имеет следующие отличительные характеристики:

- представленный инвестором залог должен попадать в перечень ликвидных активов, которые брокер готов принять в качестве обеспечения (точный список утвержден в Приложении № 11 к Регламенту банка ВТБ);

- может осуществляться: в лонг (длинная позиция, когда инвестор делает ставки на повышение цены актива) и в шорт (короткая позиция, инвестор берет в долг ценные бумаги и ставит на падение их стоимости);

- в приложении ВТБ («Мои Инвестиции») разрешенный к использованию залог отражается в разделе «Уровень достаточности средств». В зависимости от состояния может приобретать такие оттенки: синий — активов хватает, желтый — в ближайшее время может потребоваться увеличить обеспечение по займу, красный — средств недостаточно.

Маржинальная позиция закрывается только после возврата заемных средств. Если успеть открыть и закрыть ее в течение одного дня, то инвестору не придется платить проценты. Однако при переносе незакрытой позиции на следующий день, будут начисляться проценты.

В ВТБ утверждены свои комиссии по незакрытым маржинальным сделкам. Какие здесь установлены тарифы:

- от 2% до 16,8% годовых — проценты, взимаемые при выполнении длинной позиции;

- от 9% до 13% годовых — такая плата взимается по коротким позициям;

- 13-16,8% — получение валюты в кредит под обеспечение бумагами.

У брокера ВТБ точная величина процентной ставки по каждому отдельному виду сделок зависит от следующих факторов: разновидность позиции (длинная/короткая), валюта предоставляемого займа (рубли, доллары, евро), вид ценных бумаг, передаваемых инвестором в качестве залога (у брокера утверждено два списка).

Стоит ли участвовать в маржинальном кредитовании на платформе ВТБ?

Для того чтобы ответить на этот вопрос, необходимо сопоставить преимущества использования маржинального кредитования в ВТБ с существующими недостатками.

Оформите кредитную карту ВТБ с беспроцентным периодом и большим кэшбеком на все категории покупок и переводов! Прекрасный старт в мир инвестиций! Ознакомиться и оформить можно здесь👈

Из плюсов можно выделить:

- возможность совершать сделки на брокерском счете, даже не имея достаточной суммы;

- перспективы прироста прибыли инвестора (с заемным капиталом заработать можно больше).

Однако если проанализировать отзывы пользователей, имеющих опыт маржинальной торговли в ВТБ, то можно понять, что здесь есть также свои подводные камни. В чем заключаются основные недостатки:

- совершать маржинальные сделки в шорт можно только по ограниченному объему финансовых инструментов, которые не отличаются особой инвестиционной привлекательностью;

- маржинальная торговля подключается автоматически без разрешения клиента. По этой причине у новичков зачастую с самого начала инвестиционной деятельности образуется маржинальная задолженность в ВТБ инвестиции;

- достаточно высокие комиссии за перенос открытой позиции в сравнении с другими брокерами. Например, в Тинькофф установлен лимит, с которого проценты не удерживаются. В ВТБ же платить нужно с любой суммы.

Как видно, минусов у маржинальной торговли от брокера ВТБ достаточно много. Поэтому не стоит спешить использовать инструмент. Если же у инвестора есть четкая цель задействовать заемный капитал, то имеет смысл рассмотреть предложения других брокеров.

Автор статьи

Читайте также: