Как закрыть счет в втб

Обновлено: 18.04.2024

Как известно, даже небольшая неоплаченная сумма на неиспользуемой кредитке может привести к разбирательствам законодательного характера. Даже если ваша карточка сейчас собирает пыль, ее настоящим обладателем остается банк. Счет, который привязан к этому кусочку пластика, остается активным. Сама карточка – всего лишь своего рода ключ к нему. Самостоятельное ее уничтожение не поможет, а наоборот – приведет к большим проблемам. Поэтому важно знать, как правильно закрыть счет в ВТБ физическим лицам.

Причины расторжения договора

В любом деле, есть две стороны медали: взгляд клиента и банка. Из-за чего гражданин может закрыть счет ВТБ:

- желание сменить тип счета;

- срок использования дебетовой карты подходит к концу и продлевать это удовольствие клиент не желает;

- в случае зарплатной карты, очередная причина – увольнение с работы;

- переезд в другой населенный пункт;

- семейные причины;

- смена страны, как постоянного места жительства.

В любом случае, вы можете закрыть счет в ВТБ без объяснения причин.

Согласно Инструкции ЦБ РФ от 30.05.2014 № 153-И и статье 859 Гражданского кодекса, ВТБ имеет право разорвать договор в одностороннем порядке по следующим причинам:

- заявление пользователя счета;

- отсутствие денег и проводимых транзакций в течение двух лет. В таком случае банк обязан уведомить пользователя в письменном виде минимум за 60 дней до расторжения;

- вследствие отказа (2 раза и больше) в проведении транзакции по причине подозрительной деятельности за последние 12 месяцев;

- согласно решению суда по требованию ВТБ из-за отсутствия денежных операций в течении года или по причине того, что остаток средств ниже предусмотренного банком предела;

- согласно решению суда, при наличии доказательств противоправных действий клиента.

Какие операции считают подозрительными? Часто финансовые организации не дают четкого ответа. Однако некоторые источники сообщают о возможных вариантах ответа:

- низкий уровень оплачиваемых налогов (доля оплаты составляет не больше 0,5% от общей суммы);

- практически весь объем поступающих средств снимается в виде наличных в течении первых трех суток после прихода денег (кроме предпринимателей, работающих без наемного персонала);

- отсутствие реквизитов договора с контрагентом и основания платежа в обязательных случаях.

Важный момент: блокировка счета налоговой инспекцией не означает его закрытие. Счет будет активирован после устранения причины блокировки.

Как досрочно разорвать договор по депозиту?

Досрочное закрытие возможно, но сопровождается целым рядом особенностей. В первую очередь это повлияет на порядок расчета. Если с момента заключения до момента закрытия договора прошло до 6 месяцев, клиент получит 0,1% от указанной ставки, в соответствии с правилами ВТБ. Если времени прошло больше, процент составит 0,6%, выплаты будут пересчитаны и покрыты за средства клиента.

Пересчет также имеет место быть, в случае проведения капитализации, поскольку досрочное закрытие счета ее не предусматривает.

Закрытие дебетовой карты ВТБ

Надо сказать, с дебетовым пластиком возни меньше. Кредитный лимит отсутствует, платежного периода нет, как и проблем с начисленными процентами. Порядок закрытия счета в этом случае следующий:

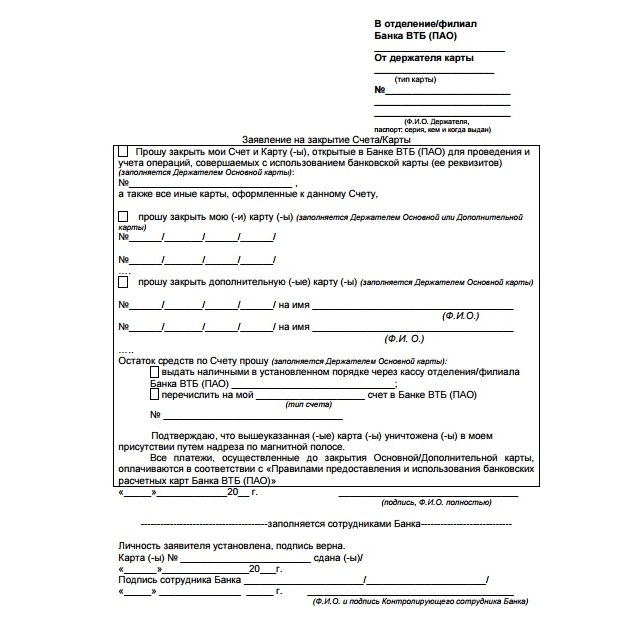

- Визит в пункт обслуживания клиентов ВТБ с картой и документом, подтверждающим личность.

- Написание заявления.

- Вывод информации о выписке и остатке на счету.

- Отметка о принятии заявления (обязательно оставьте себе экземпляр).

- Уничтожение карточки сотрудником ВТБ (повреждение магнитной полосы и чипа). Остатки карты могут выбросить или приложить к документу.

Счет закроется через 45 дней. Затем клиент должен обратиться в отделение банка с запросом справки об отсутствии счета и задолженности на нем. После получения справку нужно хранить еще несколько лет. Это мудрый шаг на случай ошибок, когда счет оказывается незакрытым, проходит какая-то транзакция и он уходит в минус. А банк еще может и оштрафовать.

Также карту можно закрыть через интернет, о чем будет рассказано ниже.

Закрытие кредитной карты ВТБ

Логично, что процедура более сложная. Особенные трудности бывают в случаях активного использования кредитного лимита. Чаще всего закрыть кредитный счет можно до 20 числа каждого месяца. Можно сделать это и раньше, но стоит оставить на нем немного денег для оплаты процентной ставки.

Важно внести оплату своевременно. Особо злостные неплательщики обязуются выплатить штрафы, пеню или пройти через суд. Незначительная просрочка платежа может серьезно загрязнить вашу кредитную репутацию.

Порядок закрытия кредитную карту ВТБ:

- Прийти в офис с картой, паспортом и собственной копией договора.

- Получить на руки выписку с данными по задолженности.

- В течении 45 дней внести необходимую сумму, чтобы закрыть задолженность до момента полного закрытия счета.

- Сохранить копию написанного заявления. Карту необходимо оставить себе, поскольку с ее помощью можно будет погасить долг. В случае, если на счету остались какие-то средства, необходимо указать запасной счет, чтобы ВТБ перевел деньги туда.

- По истечении 45 дней снова посетить банк с намерением получить справку по отсутствию задолженности по процентам перед предприятием. Для кредиток этот пункт является обязательным во избежание путаницы и появления новых процентов.

План действий

На данный момент ВТБ имеет на этот счет два предложения. Первый мы обсудили довольно детально. Чтобы вам было проще, мы собрали для вас таблицу:

| Способы | Документы | Действия |

|---|---|---|

| В отделении ВТБ | Паспорт. Карточка. Копия договора. | Написание заявления (подробнее описано выше). |

| Онлайн | Доступ к данным и системе онлайн-банкинга. | 1. Авторизация. |

| 2. Выбор нужного депозита. | ||

| 3. Подтверждение. | ||

| 4. Указание номера запасного счета, на который будет осуществлен перевод средств с счетов. |

Важно помнить, что банковские услуги – это очень полезная вещь. Однако нужно знать, как извлечь из этого пользу. Просите справку о счете. Не стоит оформлять доверенность, закройте счет самостоятельно. Обязательно следуйте описанным правилам и живите с чистой совестью.

Закрыть можно только пустой счёт, поэтому активы нужно продать и вывести деньги. Затем прийти в офис банка, который оказывает инвестуслуги, и подать заявку на закрытие счёта.

Закрытие счёта занимает от 2 до 30 дней.

- Чат-бот

- Брокерский счёт

- Продукты ВТБ

- Налоги

- Маржинальное кредитование

- Доход по ценным бумагам

- Купить или продать

- Пополнения и выводы

- ИИС

- Сервисы ВТБ

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Банк ВТБ — один из лидеров банковской системы России. Он занимается кредитованием населения по всем направлениям — от оформления карт до выдачи ипотеки и автокредитов. Задолженность в ВТБ может возникнуть при нарушении сроков оплаты по графику или внесения обязательных платежей по кредитке, при превышении лимита по карте.

Также просрочка может быть связана с неоплатой дополнительных услуг, комиссий и сборов, если они предусмотрены договором. В этой статье мы расскажем о том, когда возникает просроченная задолженность по кредитам ВТБ, о способах ее проверки и вариантах действий со стороны заемщика.

Особенности кредитования в ВТБ

Кредит в ВТБ можно получить при обращении в подразделение банка и через онлайн-сервисы. Физические лица могут взять потребительские кредиты и автокредиты, ипотеку. Также банк предлагает несколько видов кредитных карт, в том числе по зарплатным проектам. В зависимости от вида услуги, погашать задолженность нужно:

- в соответствии с графиком и договором (например, по потребительскому кредиту, ипотеке);

- путем внесения каждый месяц платежей по кредитке (точная дата платежа определяется после одобрения кредитного лимита);

- на основании требования банка о расторжении договора, возврате всей суммы долга (например, ВТБ может это сделать при длительной просрочке по кредиту).

Дополнительные обязательства могут быть связаны с оплатой комиссий за обслуживание счета, страховых взносов, подключенных услуг. Сроки внесения таких платежей могут отличаться от даты погашения кредита по графику.

Для обслуживания любого кредита открывается счет. На нем будут отражаться все поступающие платежи, вестись расчеты задолженности, процентов и штрафных санкций.

Заемщик может запрашивать выписки по лицевому счету, чтобы убедиться в зачислении денег, посмотреть остаток долга и размер текущих платежей.

По некоторым видам кредитов ВТБ не взимает плату за открытие и обслуживание счета.

Что будет с кредитом ВТБ после введения санкций

Это крайне актуальный вопрос для всех заемщиков и клиентов ВТБ, так как банк попал под санкции уже в первые дни спецоперации на территории Украины. Это сделало невозможным расчет картами ВТБ за границей. На территории России банк продолжает работу без каких-либо ограничений. Это означает следующее:

- действующие кредиты и карты переоформлять не нужно;

- условия кредитных договоров ВТБ менять не может, в том числе и повышать ставки (исключения могут быть прописаны в условиях договора);

- дебетовые и кредитные карты ВТБ можно без ограничений использовать на территории России;

- платежи по кредитам не приостанавливаются, но банк предлагает собственные программы поддержки заемщикам, оказавшимся в сложной ситуации.

Из-за резкого ухудшения финансовой ситуации в стране ВТБ и другие банки резко подняли ставки по всем типам вновь выдаваемых кредитов. Поэтому рекомендуем не принимать необдуманных решений, даже если вам срочно нужны деньги. При этом по действующим кредитам повышение ставок запрещено, если только это прямо не предусмотрено договором.

Обращаем внимание, что во многих кредитных договорах с ВТБ и другими банками указан пункт о возможности досрочного расторжения из-за чрезвычайных ситуаций, форс-мажорных факторов. Если банк предъявит такое требование, заемщику придется возвращать весь остаток по кредиту. О вариантах действий в данной ситуации вы можете проконсультироваться у наших юристов.

Когда возникает задолженность по кредиту в ВТБ

Оформление кредита изначально влечет образование задолженности перед банком. Пока заемщик платит точно по графику или вносит обязательные платежи по карте, задолженность считается текущей. При нарушении сроков оплаты возникает просрочка, которую ВТБ вправе взыскивать в досудебном и судебном порядке.

Потребительские кредиты, ипотека

По ипотеке, потребительским и автокредитам заемщику предлагается подписать договор, график платежей. Вся сумма выданного кредита разбивается в графике на равные или неравные ежемесячные платежи. Если деньги не поступят на кредитный счет до даты, указанной в графике, возникает просрочка.

В период действия кредитного договора стороны могут менять его условия по взаимной договоренности, соглашению. Изменения могут касаться и графика платежей. Например, реструктуризация долга ВТБ может предусматривать изменение размера платежей и даты их внесения.

Также по программе кредитных каникул, действующей в 2022 году в России, заемщик может получить отсрочку выплат на срок до 6 месяцев.

Задолженность по кредитной карте

Для погашения задолженности по кредитной карте график не оформляется. Когда заемщик начинает тратить одобренный лимит по карте, у него возникает обязанность вносить ежемесячные платежи. Его размер составляет не менее 3% от потраченного лимита, но может быть и больше. Так как по кредиткам графика платежей нет, просрочка может возникнуть:

- при пропуске даты внесения очередного платежа;

- при неоплате начисленных комиссий, сборов за дополнительные услуги, обслуживание карты и счета, взносов по страховке;

- при отказе вернуть всю сумму задолженности по требованию банка.

Сумму текущего платежа и дату его внесения можно в любой момент посмотреть в мобильном приложении. Также можно проверить задолженность через любой банкомат ВТБ, в личном кабинете на сайте банка.

Пользователям карт ВТБ доступен перенос даты платежа на следующий месяц. Сделать это нужно заранее, пока не возникла просрочка. Для добросовестных заемщиков перенос платежа будет доступен несколько раз.

Сверхлимитная задолженность по счету ВТБ

Несколько слов о том, что такое сверхлимитная задолженность по карте ВТБ. При выдаче кредитки банк утверждает лимит средств, предоставленных заемщику. В большинстве случаев владелец карты не сможет потратить больше лимита, так как система сразу заблокирует платеж. Но в некоторых случаях может возникать превышение лимита.

Например, это возможно по технической ошибке, когда система не успеет обработать несколько платежей за короткий срок.

На сумму превышения лимита заемщику начислят повышенные проценты, могут взыскать штраф, блокировать карту. Если пришла смс о сверхлимитной задолженности, рекомендуем незамедлительно ее погасить. Также рекомендуем постоянно контролировать состояние счета и суммы трат, чтобы избежать начисления штрафных санкций.

Как узнать размер задолженности перед ВТБ

Заемщик может в любой момент проверить состояние кредитного счета и карты, посмотреть текущую и просроченную задолженность. О каждой операции банк направит смс-уведомление, если такая услуга подключена при заключении договора или позже. Узнать задолженность по кредиту в ВТБ можно:

- в мобильном приложении (в нем отражаются данные отдельно по каждой карте и кредиту);

- в личном кабинете на сайте ВТБ (там можно не только посмотреть суммы долгов и платежей, но и сформировать выписку);

- в подразделении банка (специалисты ВТБ могут выдать выписку по счету сразу же при обращении);

- через банкоматы ВТБ (на экране будут показаны данные о текущих платежах и общей задолженности, а по чеку видны последние операции и начисления).

Можно позвонить в колл-центр ВТБ, чтобы получить сведения о текущей и просроченной задолженности через консультанта. Для этого нужно знавать свои личные данные, указать кодовое слово. Если не назвать кодовое слово, информацию о долге и кредите не расскажут, так как это персональные данные заемщика.

Как идет взыскание кредитных долгов в ВТБ

ВТБ взыскивает долги только легальными методами. Основания для взыскания возникают уже с первого дня просрочки. Сразу в суд банк обращаться не будет. Сначала отдел взыскания ВТБ будет связываться с заемщиком по телефону, направлять письменные претензии и требования, смс-уведомления. Также информация о необходимости погасить долг появится на стартовом экране мобильного приложения.

Заемщик, оказавшийся в сложной финансовой ситуации, может сам позвонить по телефону отдела взыскания задолженности в ВТБ, обратиться к специалистам в подразделении банка.

Должнику, который сам проявит инициативу в решении кредитных проблем, могут предложить разные варианты действий. Добросовестность со стороны заемщика может повысить шансы на реструктуризацию просрочки, на одобрение кредитных каникул.

Если взаимодействие с заемщиком не принесло результата, специалисты ВТБ могут предпринять следующие меры:

Как и другие банки, ВТБ может продать задолженность коллекторам. Реализация прав требования по основному долгу ВТБ, а также по начисленным процентам и штрафным санкциям, осуществляется путем заключения договора цессии с коллекторской фирмой.

Должника об этом обязательно уведомят в течение 30 дней после заключения договора. Если просрочка ВТБ продана коллекторам, погашать ее нужно уже новому кредитору.

Заемщику нужно обратить внимание на то, что проданная задолженность подлежит одновременному погашению — график ежемесячных платежей, который устанавливал предыдущий кредитор, больше применяться не будет.

Чаще всего через 3-5 месяцев после продажи долга следует иск от коллекторского агентства.

Что делать заемщику, если возникла просрочка по кредиту ВТБ

Ряд действий можно предпринять еще до образования просрочки. Это поможет избежать ухудшения кредитной истории, проблем с начислением штрафных санкций. Заемщик может использовать следующие варианты действий:

- воспользоваться различными программами ВТБ для поддержки заемщиков (это может быть перенос платежа, получение кредитных каникул и т.д.);

- подать заявку на реструктуризацию кредита и задолженности (в этом случае будут внесены изменения в текущий договор и в график платежей в ВТБ);

- пройти рефинансирование кредита через другой банк, чтобы закрыть долг перед ВТБ (таким способом можно погасить сразу несколько действующих кредитов).

Указанные варианты, скорее всего, будут недоступны для заемщика с большой и длительной просрочкой. Поэтому лучше сразу обращаться в ВТБ или другие банки за поддержкой, как только вы столкнулись с финансовыми проблемами.

Если не удалось избежать судебного взыскания, должник может предпринять следующие действия:

- отменить судебный приказ в упрощенном порядке, чтобы получить небольшую передышку до взыскания по иску;

- подавать возражения, жалобы, ходатайства, контррасчеты, если он не согласен с указанной в иске суммой долга или длительностью просрочки;

- просить суд о снижении суммы штрафных санкций, если она несоразмерна основному долгу;

- подать ходатайство об отсрочке или рассрочке выплаты взысканной задолженности.

В редких случаях банк может пропустить сроки на судебное взыскание (3 года). Это позволяет подать заявление о частичном или полном отказе в иске в связи с пропуском сроков давности. Отметим, что по потребительским кредитам и ипотеке давность нужно считать по каждому просроченному платежу. По кредиткам ситуация иная — этот срок начинает течь через 30 дней после направления банком требования.

Можно ли списать долги

Такая возможность есть. Задолженность ВТБ, как и просрочку по кредитам других банков, можно списать через судебное или внесудебное банкротство. Эта процедура доступна при наличии признаков неплатежеспособности, в том числе при больших и длительных долгах.

У банкротства есть ряд рисков и последствий, в том числе при реализации имущества, оспаривании сделок должника. Но если платить действительно нечем, а какое-либо имущество у должника отсутствует, он может освободиться от кредитных обязательств.

О вариантах действий при образовании просрочки перед ВТБ можно проконсультироваться у наших юристов. Рекомендуем обращаться за помощью сразу после возникновения проблем с платежами по кредиту — это позволит использовать все доступные варианты!

Работники финансовой сферы не всегда рассказывают своим клиентам, как закрыть дебетовую карту правильно. Распространено мнение, что если держатель не активировал свою банковскую карточку, то он будет освобожден от уплаты комиссии и некоторых других услуг, предоставляемых финансовым учреждением дополнительно. На самом деле это не так. Чтобы прекратить взимание оплаты за пользование счетом, нужно его закрыть.

- Можно ли закрывать дебетовую карту?

- Причины для закрытия дебетовой карты

- Процедура закрытия дебетовой карты

- Блокировка

- Получение денег

- Как закрыть карту банка Тинькофф через интернет?

- Как правильно закрыть карту Сбербанка?

- Как закрыть карту банка ВТБ 24?

- Как закрыть карту банка Хоум Кредит?

- Как закрыть карту Ситибанка?

Можно ли закрывать дебетовую карту?

Ответ простой: не можно, а нужно! Если дебетовая карточка не используется, клиент обращается в банк, выполняет все действия для ее закрытия. В противном случае ему будет начислена комиссия за обслуживание, которую обязательно придется оплатить.

По данной причине клиенту следует проконсультироваться у менеджера финансовой организации, где он обслуживается, относительно закрытия счета. Специалист расскажет, что нужно сделать.

Причины для закрытия дебетовой карты

Закрыть дебетовую карточку пользователям нужно по разным причинам. К примеру, при переходе с одного места работы на другое зарплатные карты чаще всего не закрываются. При этом некоторые банковские продукты такого типа в рамках зарплатных проектов обслуживаются бесплатно. После увольнения уже через год с пользователя может сниматься комиссия. Кроме того, некоторые учреждения гарантируют первый год бесплатного обслуживания. Затем с клиентов взимается определенная плата, прописанная в договоре.

Еще одна распространенная причина – отсутствие необходимости пользоваться банковским продуктом. Если пользователю не нужна дебетовая карточка, самое время подумать относительно ее аннулирования.

Процедура закрытия дебетовой карты

Закрытие счета осуществляется в течение сорока пяти суток. Если с момента действия на карту поступили деньги, клиент вправе забрать их.

Чтобы проверить, закрыт счет или нет, можно через 1-2 месяца посетить банковское отделение, где клиент подписывал заявление, и попросить менеджера проверить этот факт. При необходимости специалист даст выписку по карте.

Блокировка

Финансовые учреждения могут блокировать доступ к карточкам без запросов держателей. Такое случается при:

- подозрительной активности с транзакциями – со счетом происходят странные действия, указывающие на то, что им завладел мошенник;

- нулевом балансе счета, когда расходы превышают установленный максимум на дебетовой карточке.

При блокировании карты стоит в любой ситуации обратиться в банковское учреждение для выяснения причины.

Получение денег

После момента написания заявления на закрытие дебетовой карточки до фактического события аннулирования счета проходит 45 суток. В течение этого времени лицо может снять остаток средств в кассе банка, предъявив паспорт, или в банкомате финансового учреждения. Комиссия оплачивается согласно тарифам банковской организации на обналичивание средств.

Способы закрытия дебетовой карты на примере банков

В различных банках методы закрытия дебетовых карточек могут отличаться. Ниже будет рассмотрен процесс аннулирования счета в популярных российских финансовых учреждениях.

Как закрыть карту банка Тинькофф через интернет?

Закрытие карточки Тинькофф-банка online выполняется поэтапно.

- Для начала необходимо погасить все долги по карте (когда подключена услуга овердрафта). Получить точные сведения можно у оператора банковского отделения или в личном кабинете интернет-банкинга. Когда счет выйдет в ноль, это значит, что клиент банку ничего не должен.

- Закрытие счета возможно через онлайн-банкинг Тинькофф. На сайте следует выбрать соответствующую опцию, затем нажать «Подтвердить». Также необходимо скачать, после чего заполнить заявление на данную процедуру. Затем клиенту нужно дождаться звонка от представителя банка и подтвердить действие.

- Расторжение карточного договора – это делается за 30 суток до закрытия счета. Следует посетить отделение банка. Менеджер распечатает клиенту договор о закрытии счета. После ознакомления с документом клиенту необходимо заверить подписью согласие с его положениями.

- Возврат карточки банку. Делать это не обязательно – по желанию держателя.

- Проверка статуса карты – активность счета проверяется в соответствующем разделе интернет-банкинга.

- При желании карту можно разрезать и выбросить.

Как правильно закрыть карту Сбербанка?

Чтобы прекратить действие карточки, нужно закрыть счет. Способов закрытия несколько. Основные из них описаны ниже.

В отделении

Клиент может посетить банковское отделение, где была выдана карточка, и написать специальное заявление. Получить форму документа рекомендуется у менеджера финансового учреждения. Она заполняется с проставлением дат, подписью клиента и специалиста.

Важно попросить у менеджера скан заявления на выполнение операции по закрытию карточного счета. Данный документ может пригодиться в будущем.

К примеру, если Сбербанк через несколько лет сообщит бывшему клиенту о наличии задолженности, он может смело отрицать этот факт, предъявив выписку.

Затем клиент обязан сдать карточку. Ему будет выдан мемориальный ордер по принятию ценностей на уничтожение. В данном случае важно проверить документ на наличие опечаток, ошибочных сведений. Карта будет заблокирована, но счет аннулируется через 45 суток после того, как клиентом было подано заявление.

Онлайн

Закрыть карточку можно в Личном кабинете интернет-банкинга Сбербанка после авторизации клиента. В меню следует выбрать пункт «Закрыть карту». Затем необходимо проделать все шаги, которые даются в онлайн-инструкции.

Как закрыть карту банка ВТБ 24?

Необходимо посетить отделение ВТБ 24 и сообщить специалисту о намерении закрыть счет. Затем клиенту выдается распечатанное заявление. Делается копия, на которой специалист ставит отметку, подтверждающую, что документ является действительным.

Если по карте имеются задолженности, их нужно устранить. Закрытие счета будет невозможно, даже если долг составляет несколько рублей. После погашения задолженности следует попросить у менеджера справку о том, что долга нет. Затем карта сдается в банк. Специалист обязан уничтожить ее в присутствии клиента (разрезать, выбросить).

Если все прошло нормально, в реестре финансового учреждения данных по счету не будет. Когда же они обнаружены, нужно показать менеджеру заявление клиента и справку, что задолженность отсутствует. Проблема будет решена.

Как закрыть карту банка Хоум Кредит?

Схема закрытия дебетовой карточки Хоум Кредит такая же, как и в ВТБ 24. Достаточно посетить офис банка, подать заявление на аннулирование счета и карты. Через время также желательно проверить, насколько успешно прошла операция. Для этого нужно повторно посетить банковское отделение и проверить статус карты в реестре финансового учреждения.

Как закрыть карту Ситибанка?

Клиент должен с паспортом посетить отделение банка. Менеджер поможет составить заявление на закрытие карточного счета. В кассе учреждения можно получить на руки деньги – остаток по счету. Если очереди отсутствуют, на закрытие карты уйдет не более 10-20 минут.

Когда сумма остатка счета свыше 600000 руб., в таком случае нужно заказать выплату средств заблаговременно. Как правило, стандартный срок ожидания составляет несколько рабочих дней. Если же деньги необходимы держателю карточки срочно, он должен сообщить о данном факте менеджеру банка по телефону. Карта, которая привязана к определенному счету, будет аннулироваться в присутствии клиента Ситибанка.

Сложности возникают при закрытии счета, когда кроме личных средств имеются кредитные. Тогда пользователь должен погасить всю задолженность. Только после этого возможно закрытие дебетовой карточки.

![Фото автора Полина Кошкаделик]()

Банки постоянно предлагают новые продукты. Выпустить новую карту, как правило, просто и быстро. А вот с закрытием счёта дела обстоят немного сложнее.

Если вы нашли более выгодные условия в другом банке, не спешите выбрасывать старую карту. Заканчивать финансовые отношения с банком нужно в двустороннем порядке, просто прекратить пользоваться картой недостаточно. Даже если на счёте нулевой баланс, и тем более, если там есть деньги или долги.

Если не закрыть счёт официально, то со временем на нём могут возникнуть долги: обслуживание, комиссии, автоматический перевыпуск карт — да мало ли что придумает банк через несколько месяцев. Всё это, естественно, будет за ваш счёт. А если счёт был ещё и кредитный, то на всё это будет начисляться комиссия.

Плюс не факт, что банковский сотрудник будет достаточно упорным, чтобы уведомить вас по телефону о состоянии счёта, которым вы давно не пользуетесь. Да и телефон может измениться, когда вы уже забудете о привязке к нему старого счёта.

Чтобы правильно закрыть счёт, следуйте этому алгоритму.

Алгоритм закрытия счёта в банке

Необходимо убедиться, что вы ничего не должны банку, а он — вам. После этого следует уведомить банк о желании расторгнуть договор оказания услуг и получить соответствующее письменное подтверждение. Не забудьте также позаботиться о том, чтобы банк уничтожил ваши персональные данные.

Шаг 1: выделите время на посещение банка

В первую очередь нужно учесть, что закрытие счёта потребует вашего личного присутствия в банке. Удалённо это сделать практически невозможно. И одним визитом обычно не отделаешься. Поэтому выбирайте удобное отделение и время, возьмите паспорт и пластиковые карты, связанные со счётом, и отправляйтесь в банк.

По возможности обращайтесь в то отделение, в котором вы открывали счёт. Время наименьших очередей часто можно узнать в отделении или в кол-центре.

Возможный подвох: большинство банков разрешают закрывать счёт в любом отделении, но, чтобы зря не тратить время, позвоните в поддержку и уточните этот момент.

Шаг 2: обнулите баланс счёта

Если на счёте остались какие-то средства, переместите их на другой счёт в интернет-банке или снимите в банкомате. В любом случае за остатком в банке вас отправят в кассу. Но, подготовившись, вы сможете сэкономить время.

Шаг 3: напишите заявление на закрытие счёта

В банке вам нужно будет написать заявление на закрытие счёта. Закрытие счёта происходит не мгновенно. Если к нему привязана карта, то срок может доходить до 60 дней. Не слишком вероятный, но возможный подводный камень: если на счёте произойдёт операция за это время, вам придётся повторить шаги 1–3.

Шаг 4: получите официальное подтверждение

Не поленитесь сходить в банк ещё раз за официальным подтверждением, что счёт закрыт, а банк не имеет к вам претензий. Возможно, сотрудники и поднимут удивлённо брови, но бумагу напишут. Она обезопасит вас в случае споров в будущем.

Не ленитесь и не стесняйтесь просить в банке все подтверждения в письменном виде, даже если сотрудник утверждает, что вы первый, кому это понадобилось.

Шаг 5: позаботьтесь об уничтожении персональных данных

Скорее всего, при заключении договора вы дали банку право на сбор, систематизацию, хранение, уточнение, обновление, изменение, использование, передачу и уничтожение персональных данных. Если вы не подадите заявления на отзыв этого разрешения, то даже после закрытия счёта по всем правилам (шаги 1–4) банк может сообщать вам информацию о новых продуктах с помощью SMS и звонков. Теперь вам придётся запретить банку использовать ваши персональные данные.

Образец заявления на отзыв персональных данных вы легко найдёте в Сети. Распечатайте три экземпляра:

Если вы ничего не должны банку (шаг 4), то звонить и присылать вам SMS банк должен прекратить. На этом шаге вы полностью завершите отношения с банком по данному счёту.

Автор статьи

Читайте также: