Какая деятельность лежит в основе деятельности банков и страховых компаний

Обновлено: 19.04.2024

Страховые компании последовательно увеличивают продажи через банковские сети, что позволяет банкам диктовать свои условия этому рынку. Cтрадают от конфликта интересов страховщиков и банков, как правило, их клиенты

Резкий рост сегмента страхования жизни в последние годы привел к изменению структуры страхового рынка не только по видам популярных продуктов, но и по каналам продаж — страховые компании все чаще пользуются услугами банков для распространения полисов.

Всего за три года доля банковского канала в реализации страховых продуктов увеличилась вдвое. Если в 2015 году на него приходилось 17% собранных премий, то в 2016 году — уже 25%, в 2017 году — 31%, а по итогам 9 месяцев 2018 года — 34%. Таким образом, в этом году банки-продавцы стали самым крупным из посреднических каналов, обеспечив страховым компаниям 98 млрд из 131 млрд рублей собранных премий.

Сотрудничество страховщиков и кредитных организаций началось с продажи продуктов, связанных с деятельностью банков, — страхования жизни и здоровья заемщиков, а также страхования залогов. С 2013 года банковский канал стал основным для реализации некредитного страхования жизни. А взрывной рост продаж через банки произошел в 2016 году, и до сих пор доля этого канала растет более высокими темпами, чем показатели других посредников.

Но если и в страховании жизни, и в страховании от несчастных случаев рост премий обеспечивается за счет всех категорий продавцов, то в сегменте страхования имущества граждан банки вытеснили агентов-физических лиц, которые в 2017 году собрали на 1,4 млрд рублей меньше, чем годом ранее. В 2018 году банковские продажи в сегменте страхования имущества оказались больше, чем у других посреднических каналов.

Выгоды и упущения

Зависимость страховщиков от банковской сети продолжает расти. Однако тенденция к превращению банков в финансовые супермаркеты характерна не только для России: интеграция кредитных организаций и страховых компаний давно уже прошла в развитых странах, сейчас эта модель распространяется на развивающиеся рынки.

С одной стороны, простота покупки недорогих коробочных продуктов, экономия времени, отсутствие необходимости предстрахового осмотра дают преимущество банкам перед традиционными агентами в non-life сегменте, тогда как в страховании жизни на первый план выходит квалификация сотрудников, которая должна быть достаточно высокой, чтобы они могли продавать столь сложные страховые продукты.

С другой стороны, европейские клиенты, помимо удобства покупки, выигрывают в том числе и в тарифах за счет снижения затрат страховых компаний. Комиссии банков-посредников за продажи страховых полисов в Европе составляют 7-15%.

В России ситуация прямо противоположная: банки получают гораздо более высокие комиссии, чем агенты и брокеры, и их доля в цене продукта доходит до 50%. В результате комиссионное вознаграждение за продажи страховок составляет около 8% прибыли кредитных организаций. В 2016 году банки получили от страховщиков 77 млрд рублей, в 2017 году — 97 млрд, за 9 месяцев 2018 года — 84 млрд рублей.

С точки зрения владельцев бизнеса, разница невелика: с учетом того, что большинство крупных страховщиков входит в одну финансовую группу с продающими банками, «центр прибыли» просто смещается от страховой к кредитной организации. Но платит за все страхователь.

Для страховщиков банковский канал остается выгодным, так как высокие расходы на привлечение и удержание страхователей компенсируются низкой убыточностью. Тем не менее страховщики пытаются оптимизировать взаимоотношения с банками-посредниками. Это позволило им снизить комиссионное вознаграждение по основным видам банковских продаж — страхованию жизни, от несчастных случаев, имущества физических лиц и финансовых рисков.

Риск и возможности для клиентов

Создание агентской сети требует значительных временных, операционных, финансовых затрат — продажи через банковскую организацию гораздо проще. Однако существует большая вероятность того, что банк-агент станет доминирующей стороной во взаимоотношениях со страховой компанией и начнет диктовать условия сотрудничества.

Отказ влечет потерю значительной части бизнеса, как, например у компании «Капитал Лайф Страхование Жизни» (прежнее название — «Росгосстрах-Жизнь»), которая лишилась возможности продавать полисы через офисы банка «ФК Открытие».

Конфликт интересов страховщика и банка помимо завышенных комиссионных вознаграждений заключается и в агрессивном маркетинге, навязывании страховок при предоставлении кредита, мисселинге в сегменте страхования жизни. От этого страдают уже сами клиенты банков, которые все чаще жалуются в ЦБ на искажение информации при продаже страховых полисов.

Несмотря на то, что банковский канал остается одним из самых дорогих, в ближайшие 3-5 лет он останется основным для сегментов страхования жизни, страхования от несчастных случаев и страхования имущества граждан.

В долгосрочной перспективе альтернативой и банковскому, и другим каналам выступит интернет. Пока объемы получаемых через онлайн-продажи премий невелики, но в будущем они c высокой долей вероятности вытеснят офлайн-посредников.

Повышение доступности информации окажет плохую услугу страховым агентам, а посредники в лице финансовых консультантов останутся для сложных или нишевых продуктов.

Банки истраховые компании: основы взаимодействия

Муликаева Анастасия Маратовна, магистрант

Тюменский государственный университет

Развиваясь, финансовый рынок создал условия для развития сотрудничества банков и страховых компаний. С помощью банка страховая компания получила возможность эффективно размещать финансовые активы, а у банка появилась возможность страховать свои риски. Удовлетворяя взаимные интересы, банки и страховщики начали создавать совместные банковско-страховые продукты и услуги, расширяющие финансовые возможности населения.

С середины 90-х годов Россия присоединилась к процессу слияний и поглощений финансовых организаций, получившему свое развитие в середине 80-х годов в Европе. Стали создаваться финансовые союзы — объединения банков и страховых компаний. Данное явление обусловило возникновение банкострахования и формирование банкостраховых групп [1].

На данный момент существует несколько моделей развития банкострахования (табл.1).

Модели развития банкострахования

Модель

Описание

Преимущества

Недостатки

Страна наибольшего распространения

Соглашение о распространении

Банки действуют как посредники для страховых организаций

Возможность быстро приступить к осуществлению операций. Не требует капиталовложений

Недостаточная гибкость для запуска новых продуктов. Различия в корпоративной культуре

США, Германия, Япония, Южная Корея

Банк сотрудничает с одной или несколькими страховыми организациями

Сложности управления в долгосрочной перспективе

Италия, Испания, Португалия, Южная Корея

Создание новой финансовой организации

Единая корпоративная культура

Франция, Испания, Бельгия, Великобритания, Ирландия

Банки заинтересованы в сотрудничестве со страховыми компаниями:

1) дополнительные доходы;

2) расширение клиентской базы;

3) удержание клиентов при смене их предпочтений;

4) повышение качества обслуживания клиентов.

Для страховщиков в банкостраховании также есть очевидные выгоды:

1) снижение издержек на каналы распространения продуктов;

2) увеличение количества клиентов и выход на новые сегменты рынка;

3) улучшение качества бизнеса [3].

Также стоит отметить, что для повышения доходов и банку, и страховой компании следует находить надежного партнера, так как промахи в сотрудничестве могут вызвать не только финансовые потери, но и нанести удар по деловой репутации, которую сложно не только получить, но и вернуть [2]. Учитывая низкий уровень доверия к финансовым институтам в России, данная проблема особенно актуальна.

По итогам 2015 года объем рынка банкострахования сократился всего лишь на 0,5 % и составил 213 млрд рублей, а кредитное розничное страхование, которое являлось драйвером прошлых лет, сократилось на 20,5 %. Благодаря замещению кредитного страхования некредитным рынок банкострахования избежал сильного падения. Некредитное страхование клиентов банка выросло на 42,5 % за 2015 год, а страхование собственных рисков банков прибавило 30,3 %. Однако страхование розничных заемщиков остается крупнейшим сегментом банкострахования, его доля составила 48,8 % за 2015 год и объем — 104 млрд рублей (Рис.1).

Рис. 1. Динамика структуры рынка банкострахования

Динамика кредитного и некредитного страхования в 2015 году имела разнонаправленный характер, что привело к росту доли розничного страхования клиентов банка, которое не связано с кредитованием, до 38,8 % (на 11,7 п.п. выше доли 2014 года), а объем взносов составил 82,7 млрд рублей (Рис.2).

Рис. 2. Динамика рынка банкострахования

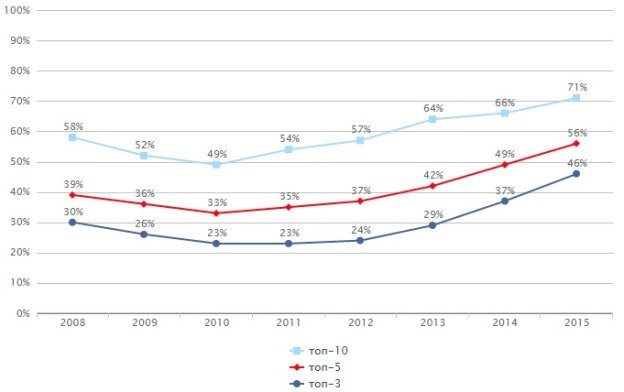

Что касается участников рынка банкострахования, то концентрация рынка продолжает усиливаться. Большая доля взносов (46 %), полученных через банковский канал продаж за 2015 год, пришлась на трех страховщиков, а их доля за 2015 год увеличилась на 9 п. п., доля 10 крупнейших страховых компаний увеличилась на 5 п. п. и составила 71 % (Рис.3). Такую тенденцию можно объяснить ростом некредитного страхования клиентов банков, которое активно продвигают страховщики, афилированные с банками [5].

Рис. 3. Концентрация рынка банкострахования

За 2015 год в тройку лидеров банкостраховния, как и в 2014 году, вошли ООО СК «Сбербанк страхование жизни», ООО СК «ВТБ Страхование» и Страховая группа «Альфастрахование». При этом за 2015 год ООО СК «Сбербанк страхование жизни» и ООО СК «ВТБ Страхование» увеличили свои доли в общем объеме рынка банкострахования на 4 п. п. каждый, а Страховая группа «Альфастрахование» — на 1 п. п.

Также доля страховых компаний, связанных с банками, за 2015 год увеличилась на 14 п. п. и составила 66 % объема банкострахования (Рис.4).

Рис. 4. Динамика доли кэптивных страховщиков в банкостраховании

Развитие отношений между банками и страховщиками подтверждается прогнозом «Эксперт РА» на 2016 год, в котором ожидается рост рынка банкострахования на 20 %. Данный прогноз основан на оживлении кредитования, поэтому ожидается рост кредитного розничного страхования на 15 % за счет страхования жизни и здоровья заёмщиков потребительских кредитов. Что же касается некредитного страхования, то также прогнозируется рост на 30 %. Это объясняется активностью страховщиков, связанных с банками. Здесь драйвером выступит инвестиционное страхование жизни +40 %.

Интенсивный рост различных форм взаимоотношений страховых организаций и банков, как за рубежом, так и в России, а также активные процессы формирования системы корпоративного страхования, в рамках которой реализуется страховая защита банковской деятельности и различных форм финансовых взаимоотношений страховщиков и банков, обуславливают важность развития данного взаимоотношения [4].

Основные термины (генерируются автоматически): банк, млрд рублей, Россия, Испания, концентрация рынка, кредитное розничное страхование, модель развития, Страховая группа, страховая компания, Южная Корея.

В экономике любого государстваважноезначение имеет развитие его финансовых институтов. Важнейшими финансовыми институтами являются банки и страховыеорганизации, занимающие важное место в движении общественного капитала. Успешное развитие страхового и банковского секторов экономики формирует внутренний инвестиционный потенциал страны. Носителями высоких финансово-экономических и социальных рисков являются банки и страховые организации. Реализация данных рисков может привести к нарушению стабильности как финансовой системы, так и всей экономики государства в целом.

Развитие системы страхования банковских рисков и обеспечение надежной и прибыльной инвестиционной составляющей страховых организаций — это путь к финансовой устойчивости и конкурентоспособности данных финансовых институтов, а также к экономическому росту государства. Различные формы финансово-экономических взаимоотношений банков и страховщиков оказываютмультипликативноевлияние на формируемые имисовокупныефинансовые потоки, что, в конечном счете, определяет степень инвестиционного потенциала национальной экономики.

Интеграционныепроцессы банковской и страховой деятельности, происходящие на базе непосредственного взаимопроникновения и на основе взаимодействия посредствомпривлеченияпрофессиональных посредников на рынке финансовых услуг, обеспечивают принципиально новые формы и способы совместной деятельности. Страхованиезалогового имущества банков при осуществлении имикредитных операций при посредническом участии соответствующих специалистов — страховыхброкеров — это перспективная форма взаимодействия банков и страховщиков в России.

Банковский бизнес в России является одной из наиболее рисковых сфер деятельности [1, с.52]. Исходя из данных рисунка 1, можно увидеть финансовое значение участия банков в системе страхования.

Рис. 1. Динамика розничного банкострахования, связанного с кредитованием

Источник: «Эксперт РА»

Страхование банковских кредитов в большей степени приходит к преобладанию страхования жизни и здоровья заемщиков, а также их дееспособности [5]. Таким образом банк обеспечивает возвратность кредита. При ипотечном страховании программа долгосрочного страхования жизни получила развитие, которая не находила место на российском страховом рынке.

Стоит отметить, что для повышения доходов банка важно выбрать надежную страховую компанию, так как нестабильный страховщик грозит не только материальным ущербом, но и может нанести вред репутации финансового учреждения, которую впоследствии трудно восстановить. В России сложился низкий уровень доверия к финансовым институтам, поэтому задача предотвращения данной проблемы представляется особенно актуальной. По данным рис. 2 можно проследить концентрацию рынка банкострахования.

Рис. 2. Концентрация рынка банкострахования

Источник: «Эксперт РА»

Концентрация рынка банкострахования продолжает усиливаться. Большая доля взносов (46 %), полученных через банковский канал продаж за 2015 год, приходится на трех страховщиков, а их доля за 2015 год увеличилась на 9 п. п., доля 10 крупнейших страховых компаний увеличилась на 5 п. п. и составила 71 %. Усиление концентрации ранка банкострахования связано с тем, что растущее некредитное страхование клиентов банков активно продвигают страховщики, аффилированные с банками [5].

В тройку лидеров банкостраховния за 2015 год, как и в 2014 году, вошли ООО СК «Сбербанк страхование жизни», ООО СК «ВТБ Страхование» и Страховая группа «Альфастрахование». При этом за 2015 год ООО СК «Сбербанк страхование жизни» и ООО СК «ВТБ Страхование» увеличили свои доли в общем объеме рынка банкострахования на 4 п. п. каждый, а Страховая группа «Альфастрахование» — на 1 п. п.

Доля страховых компаний, связанных с банками, за 2015 год увеличилась на 14 п. п. и составила 66 % объема банкострахования.

Причина работы банков с избранным кругом страховщиков объясняется стремлением банка выбрать финансово устойчивого и надежного партнера [4]. Такое сотрудничество снижает риск неисполнения страховщиком своих обязательств по выплате страхового возмещения при наступлении страхового случая. Однако со стороны заемщика может быть непонимание, почему он должен прибегать к услугам той или иной страховой организации, так как критерии выбора страховщика у клиента иные — наиболее низкие тарифы. Также существует и другая проблема при страховании, например, ипотечных обязательств. Банк заинтересован в комплексном страховании заемщика: жизнь, здоровье, риск потери основной работы, но сам заемщик воспринимает данный вид страхования иначе: предполагая, если он сломает руку или уволится с работы, то страховщик погасит кредит [3]. Данное недопонимание можно объяснить неправильным истолкованием ипотечного страхования банковскими сотрудниками: навязывание страхового полиса в собственных интересах. Банки для страховщиков являются особыми партнерами, позволяющими получить значительные страховые премии. Данное взаимодействие также устанавливает барьер для входа других страховых компаний, имеющих лицензии на осуществление того или иного вида страхования, что ограничивает конкуренцию. В процессе таких взаимоотношений ущемляются интересы банковских клиентов — лишаются права выбора. Клиенты лишаются возможности получить скидки в уже знакомой им страховой компании и переплачивают страховую премию, которая может оказаться гораздо выше среднерыночной [2,с.40]. Поэтому при реализации банком продуктов страхования имеется три финансовые стороны: банк, страховая компания и заемщик. Важно, чтобы все стороны сделки были финансово заинтересованы. Согласно Закону РФ от 27 ноября 1992 года № 4015–1 «Об организации страхового дела в РФ» гарантиями обеспечения финансовой устойчивости страховщика выступают страховые резервы, достаточные для исполнения принятых обязательств, собственные средства, страховые тарифы и система перестрахования. В рамках процедуры аккредитации банками рассматриваются предлагаемые страховщиком тарифы, анализируются финансовые показатели. Необходимо находить компромисс между интересами банка и его клиента. Нужно предоставлять право самостоятельно выбирать страховую компанию для заключения договора страхования, не только из предложенного банком списка. Но выбранная клиентом компания должна соответствовать требованиям банкам по финансовой устойчивости и условиям страхования.

Для эффективного развития взаимодействия банков и страховщиков, учитывая потенциал и перспективы, важно усовершенствовать организационные основы и нормативно — правовую базу. Во — первых, при подготовке страховых продуктов обучать сотрудников банка работе со страховыми продуктами, чтобы избежать недопонимания со стороны клиента. Во — вторых, в процессе взаимодействия данных финансовых институтов законодательно закрепить требования к страховщикам и банкам при кредитовании и страховании заемщиков в целях соблюдения антимонопольного законодательства. В — третьих, разработать и внедрить единые стандарты оценки финансовой устойчивости и надежности страховщиков для участия в системе страхования рисков заемщика, чтобы позволить банкам принимать страховой полис любого страховщика, удовлетворяющего требованиям. И, в — четвертых, должна быть опробована практика страхования рисков заемщиков за счет банковских организаций. При навязывании страховки сотрудники банка должны понимать, что могут потерять клиента, так как только качественная продажа страхового полиса увеличивает клиентскую базу и имидж самого банка.

Основные термины (генерируются автоматически): банк, концентрация рынка, Россия, страховая компания, страховщик, финансовая устойчивость, вид страхования, ипотечное страхование, Страховая группа, страховой полис.

Статья посвящена вопросу развития в России банкострахования перспективного вида современной деятельности банков и страховых компаний, изучение теоретических аспектов организации данного процесса. Выявлен и обоснован механизм банкострахования и взаимодействие участников процесса.

Ключевые слова: кредитование, страхование, продажа страховых продуктов, банкострахование

Федеральный закон от 02.12.1990 N 395–1 «О банках и банковской деятельности» (ст. 5) прямо запрещает кредитной организации заниматься страховой деятельностью. (Понятие «страховая деятельность» определяется в п. 2 ст. 2 Закона РФ от 27.11.1992 N 4015–1 «Об организации страхового дела в Российской Федерации» (с изм.) как сфера деятельности страховщиков по страхованию, перестрахованию, взаимному страхованию, а также страховых брокеров, страховых актуариев по оказанию услуг, связанных со страхованием, с перестрахованием) [1].

Однако на сегодняшний день одним из наиболее распространенных вариантов реализации страховых продуктов является осуществление банком деятельности страхового агента.

«Банкострахование» предполагает процесс интеграции банков и страховых компаний с целью реализации как страховых, так и банковских продуктов, совмещая каналы продаж и клиентскую базу партнера, страхование рисков самих банков, а также доступ к внутренним финансовым ресурсам друг друга. При этом мотивация вхождения страховых и банковских институтов в банковское страхование сводится к существенному ряду преимуществ как для самих банков и страховщиков, так и для самих клиентов [4].

Расширение спектра услуг путем реализации продуктов «банкострахования» позволяет банкам привлечь новых клиентов и более полно удовлетворять потребности постоянных клиентов. Сотрудничество со страховыми компаниями выгодно и с точки зрения получения дополнительного финансового дохода (прибыли) за счет комиссионного вознаграждения, как продавцу страховых продуктов. Расширение набора услуг при обслуживании клиентов также положительно влияет на имидж банка и дает дополнительные конкурентные преимущества для продвижения собственных программ.

С другой стороны, с развитием страхового рынка страховщики активно ищут альтернативные каналы продажи страховых полисов. Поскольку банки обслуживают значительное число клиентов, они интересны для страховщиков как агенты. У страховой организации появляется возможность использовать базу данных о клиентах банков, снизить расходы по распространению страхового продукта, расширить сеть распределения финансовых услуг. Успех сотрудничества будет зависеть, в первую очередь, от качества сервиса банков и страховщиков [3, с. 73].

По результатам опроса страховых компаний на форуме «Будущее страхового рынка: борьба с убыточностью» 51 % опрошенных прогнозирует рост рынка в 2015 году на 0–5 % по сравнению со значением за 2014 год, 43 % считают, что объем рынка увеличится на 5–10 %. В числе сегментов страхового рынка, которые будут расти быстрее других в 2015 году, были названы страхование жизни (накопительное и инвестиционное страхование жизни — 46 %, кредитное страхование жизни — 15 %) и ДМС (19 %). Наиболее перспективными каналами продаж считаются банковский канал (35 %) и директ-иншуранс (33 %). Годом ранее за то, что банковский канал продаж покажет наибольшие темпы прироста взносов, проголосовал 41 % респондентов, за директ-иншуранс — лишь 25 % — рис. 1 [2].

Рис. 1 Темпы прироста каналов продаж в страховании на ближайшие три года

По данным исследования рейтингового агентства «Эксперт РА», объем рынка банкострахования за 2013 год составил 193 млрд. рублей, что выше значения 2012 года на 15 % — см. рис. 2 [2].

Рис. 2. Динамика доли банкострахования в общем объеме страхового рынка

В разных странах доля банковских продаж различна, однако везде значимость этого канала возрастает, а продажа страховых продуктов тесно связывается с финансовой работой банков. На 2013 год большую долю в структуре «банкострахования» в России занимает розничное страхование, связанное с кредитованием — 74 %, на втором месте — розничное страхование клиентов банков, не связанное с кредитованием (14 %) — см. рис. 2.

Рис. 3. Структура «банкострахования» на 01.01.2014

Банки главный двигатель розницы для страховщиков: 77 % в 100 млрд. руб. премий — это продажа банковскому клиенту полисов титульного страхования, страхования жизни и здоровья, полисов КАСКО. Доля страховых премий, собранных банками в качестве агентов страховых компаний, в общем объеме премий страховщика составляет от 2 % до 15 %. В целом банковский канал играет существенную роль в общих сборах на рынке, так, например, страхование жизни в 70 % продается через банки, а КАСКО — в 20–25 %.

Объем страховых премий в банковском страховании в России неуклонно растет уже несколько лет. Основу роста в эти годы составляло кредитное страхование (страхование жизни и здоровья заемщиков банковских кредитов), которое в отдельные периоды росло даже опережающими темпами по сравнению с самим банковским кредитованием. Такое опережение объясняется рядом причин: во-первых, некоторые банки до определенного момента не предлагали страховые программы, а потом начали, и это дало дополнительный прирост. Во-вторых, рост комиссионных вознаграждений приводил к опережающему росту страховой премии, так как общий размер тарифов увеличивался, чтобы платить все возрастающую комиссию (страховщики, как мы понимаем, от этого ничего не выигрывали, хотя по статистике это проходило как увеличение собираемой премии).

Опыт развитых стран мира показывает, что «банкострахование» является хорошей возможностью для перекрестных продаж. При грамотном построении совместного банковского-страхового проекта по оказанию финансовых услуг банк буден чрезвычайно удобен для удовлетворения нужд потребителей не только в банковских, но и в страховых и инвестиционных услугах. Клиент будет расположен гораздо лояльнее, что в итоге скажется на реальной прибыли от такого сотрудничества. Поэтому можно сказать, что «банкострахование» является удобной и перспективной моделью удовлетворения широкого диапазона нужд потребителей [5].

2. Мазаева М. В. Рынок банкострахования в России: современное состояние и перспективы развития / М. В. Мазаева, А. А. Коновальцева // Финансовые услуги. — 2013. — № 5–6. — С.101–102

4. Манчурак М. В. Бизнес — концепция банкострахования / М. В. Манчурак // Экономика и политика. — 2014. — № 1(2). — С.176–177

Основные термины (генерируются автоматически): страхование жизни, страховой рынок, банк, Россия, банковский канал, банковское страхование, продажа страховых продуктов, страховщик.

В статье рассматриваются подходы к определению термина «банкострахование». Описываются основные виды банковских страховых продуктов. Систематизирован и обобщен материал, касающийся возможных форм сотрудничества банков и страховых компаний.

Ключевые слова: банкострахование, формы сотрудничества, взаимодействие финансовых институтов

The article discusses approaches to the definition of «Bank assurance». Describes the main types of credit insurance products. Systematized and generalized material on possible forms of cooperation between banks and insurance companies.

Keywords: «bancassurance», forms of cooperation, interaction of financial institutions

В России на протяжении последних лет наблюдается тенденция поэтапного процесса интеграции банков и страховых организаций, синтез их услуг с целью реализации как банковских, так и страховых продуктов. Процесс «банкострахования» учитывает максимальные выгоды и минимальные риски всех участников отношений — клиентов, банков и страховых компаний.

Актуальность: Стабильность и динамичное развитие экономики в значительной степени зависит от состояния страхового и банковского сегментов финансового рынка, а также от обоснованно построенной системы их взаимоотношений. Однако взаимоотношения банков и страховых организаций еще не являются достаточно распространенными и эффективными, поэтому изучение данной темы является актуально и возникает необходимость в исследовании основ банкострахования.

Цель, научная новизна: Целью настоящей работы является исследование сущности «банкострахования» и определение эффективности форм взаимодействия страховых компаний и банков на финансовом рынке.

Задачи, методы: Всвязи с указанной целью, необходимо рассмотреть формы сотрудничества банков и страховых компаний, раскрыть понятие «банкострахование» и определить основные тенденции его развития.

В процессе исследования применялись общенаучные методы исследования: методы логического, системного и экономического анализа теоретического и практического материала.

В основе взаимодействия страховых организаций и банков лежат общие интересы при осуществлении своей деятельности. Банковское страхование по своей сути является результатом объединения усилий страховых фирм и банков для того, чтобы координировать общие продажи, объединять банковские и страховые продукты, расширять пути их реализации клиентам, повышать доступность внутренних финансовых ресурсов партнёров.

В современных условиях усиливается взаимодействие финансовых институтов. Цели сотрудничества у банков и страховых компаний во многом схожи, обе стороны хотят расширить клиентскую базу и повысить качество предоставляемых услуг [1].

Выгодное сотрудничество страховой компании с банком состоит в следующем:

– возрастает надежность всех финансовых операций, проводимых страховой компанией и банком;

– банк и страховая компания получают взаимный доступ к новым каналам сбыта;

– увеличивается размер депозитов, за счет размещения свободных средств страховых компаний на счетах банков;

– расширяется спектр услуг, появляется возможность внедрять новые совместные продукты;

– у банка возникает дополнительный источник доходов — комиссионное вознаграждение за реализацию страховых полисов;

– растет клиентская база за счёт доступа к базе одной финансовой организации к другой;

– улучшение качества обслуживания клиентов, за счет получения консультаций от сотрудников банков-партнеров.

Однако помимо очевидных преимуществ интеграция банков и страховых компаний имеет и недостатки, главным из которых является монополизация финансовой отрасли. Например, предприятие берет в банке в лизинг оборудование, при этом банк обязывает его застраховать лизинговое имущество и предлагает ряд страховых компаний, полисы которых он примет. С этими страховыми компаниями он имеет договор о сотрудничестве, или они входят в одну банкостраховую группу. Предприятие, берущее в лизинг оборудование, не имеет права выбрать другую страховую компанию, условия страхования которой могут быть более привлекательны, а стоимость услуг — дешевле, что ограничивает права потребителя финансовых услуг. Таким образом, происходит скрытая монополизация рынка финансовых услуг [1].

На сегодняшний день, понятие «банкострахование» является дискуссионным вопросом и имеет широкое смысловое наполнение и в теоретическом, и в практическом аспектах [5]. К сущности термина можно подойти с двух точек зрения. С институциональной точки зрения «банкострахование» — это способ организации сотрудничества между банками и страховыми компаниями. С функциональной точки зрения «банкострахование» — это организация системы перекрёстных продаж банковских и страховых продуктов через одну точку продаж, в основном через сеть банковских филиалов и отделений банка [3].

Страховые организации сотрудничают с банками по различным видам страхования:

– по страхованию от несчастных случаев кредитополучателей;

– по страхованию залогового имущества;

– по страхованию имущества банков;

– по добровольному страхованию от несчастных случаев и болезней, полученных в период пребывания за границей;

– по обязательному страхованию гражданской ответственности владельцев транспортных средств (в том числе при выезде за пределы государства);

– по страхованию риска непогашения кредита;

– по страхованию финансовых рисков;

– по страхованию банковских пластиковых карточек;

– по страхованию жизни и дополнительной пенсии [2].

Российское законодательство не позволяет объединяться банкам и страховым компаниям в единые организации, представляющие оба вида финансовых продуктов и услуг. И кредитные, и страховые структуры функционируют, во-первых, на основании соответственно банковских и страховых лицензий, во-вторых, осуществляют свою деятельность как исключительную, т. е. не вправе осуществлять иные виды операций. Тем не менее, и банки, и страховые компании могут выступать в качестве площадок для продажи продуктов и услуг друг друга, т. е. выполнять посреднические функции в этом вопросе.

Формат взаимодействия банков и страховых компаний может быть различным.

Форма взаимных услуг. На начальном этапе сотрудничество между банком и страховой компанией ограничивается договорными отношениями обслуживания друг друга — банк держит депозиты страховщика; страховая компания страхует имущественные и, возможно, финансовые риски банка.

Форма агентских отношений. Это следующая фаза и основа более тесного сотрудничества в рамках распространения собственно продуктов — страховых услуг по соглашению с банком через его сеть или, например, кредитов или других банковских услуг клиентам страховщика через его агентскую сеть. В ряде случаев, когда потенциалы клиентских баз примерно равны, обе организации договариваются о совместном распространении своих продуктов.

Форма кооперации. Партнеры образуют договорной альянс, создавая друг для друга на долгосрочной основе «режим наибольшего благоприятствования» в определенной области сотрудничества. Это более высокая ступень сотрудничества между страховщиком и банком, требующая координации совместного бизнеса в форме создания подразделений, осуществляющих на постоянной основе тесные контакты между собой. Одной из моделей организации данной формы контроля является также учреждение совместного предприятия.

Форма контроля. Слияния и поглощения — механизмы развития бизнеса, с помощью которых банк либо страховщик намереваются достигать своих стратегических целей. Поглощение (приобретение пакета акций, достаточного для участия в управлении) компании, наиболее удачным образом дополняющей собственные каналы продаж, продуктовый ряд или клиентский массив, является наиболее распространенной и доказавшей свою эффективность стратегией реализации банковского страхования среди общемировых лидеров финансовых рынков [4].

Каждый банк и страховая компания, с учетом собственных целей, возможностей, перспектив дальнейшего развития, особенностей деятельности, положение на рынке, законодательных ограничений и т. д., должны самостоятельно выбрать наиболее приемлемую форму сотрудничества.

Стремление к эффективному использованию имеющихся активов — наиболее важная причина участия банков в банковском страховании. Налаженные отношения с клиентами — путь к сохранению своих позиций на рынке, а на фоне снижения прибыльности традиционных банковских продуктов из-за растущей конкуренции и неблагоприятной конъюнктуры финансовых рынков банковское страхование как сфера деятельности может помочь в сложившейся ситуации за счет получения комиссионных доходов от реализации страховых услуг. Для достижения этой цели используются массовые продажи недорогих полисов страхования: страхование от несчастных случаев, страхование банковских карт от мошеннических операций, страхование медицинских расходов в зарубежных поездках и т. д. При продаже таких продуктов не требуются специальное обучение сотрудников банков и детальные переговоры с клиентами [2].

Рынок банкострахования имеет огромный потенциал, по мнению большинства специалистов. Деловой тандем «банк — страховщик» позволяет модифицировать банковские продукты в сторону гибкости относительно уровня принимаемого банком риска, создавать новые продукты страхования, которые помогут защитить от экономических рисков и создавать факторы, которые сформируют спрос на банковские продукты и услуги страхования [3]. Взаимоотношения банков и страховых компаний, рынок банкострахования, следует рассматривать как совокупность экономических отношений, при этом оба участника выступают одновременно и как продавцы услуг, и как их потребители.

Таким образом, сотрудничество между банковскими и страховыми учреждениями основывается на общности их финансовых интересов, обусловливается взаимовыгодными условиями деятельности. Банкострахование представляет собой поэтапный процесс интеграции банков и страховщиков с целью реализации как страховых, так и банковских продуктов, совмещая каналы продаж и клиентскую базу партнера, страхование рисков самих банков, а также доступ к внутренним финансовым ресурсам друг друга, благодаря чему достигается повышение эффективности деятельности обоих секторов экономики. В настоящее время освоение банкостраховых операций рассматривается в качестве актуальной задачи, поставленной перед финансовым рынком услуг. К основным тенденциям дальнейшего развития взаимодействия банков и страховых организаций в России следует отнести: упорядочение законодательства в части возможностей полномасштабного взаимодействия банков и страховых организаций; организацию банкостраховых групп; разработку новых финансовых продуктов, произведенных на стыке банковских и страховых услуг; развитие и укрепление различных видов партнерских взаимоотношений банков и страховых организаций.

- Андреева Е. В. Особенности российской системы страхования вкладов / Е. В. Андреева // Страховое дело. — 2006. — № 2. — С. 17–20.

- Будущее страхового рынка: временная передышка: обзор / подгот.: Н. Данзурун, О. Басова, О. Скуратова [и др.]. — М., 2014. — 80 с.

- Донецкова О. Ю. Банкострахование: учебник / О. Ю. Донецкова, Е. А. Помогаева. — М.: Директ-Медио, 2013. — 310 с.

- Пашкова Е. Н. Зарубежный и российский опыт развития банковского страхования / Е. Н. Пашкова // Экономика и управление: анализ тенденций и перспектив развития. — 2013. — № 8. — С. 196–202.

Основные термины (генерируются автоматически): банк, страховая компания, продукт, банковское страхование, компания, друг друга, услуга, клиентская база, поэтапный процесс интеграции банков, финансовый рынок.

Автор статьи

Читайте также: