Когда списывается комиссия брокера втб

Обновлено: 28.04.2024

Банк ВТБ попал под эти санкции. Что важно знать:

Стоит ли открыть брокерский счет или ИИС в ВТБ Брокер в этом году? В данной статье мы рассмотрим тарифы на брокерское обслуживание, нюансы открытия счета, способы пополнения/снятия средств.

Брокер ВТБ считается неплохим вариантом, чтобы начать долгосрочное инвестирование, а также местом для открытия инвестиционного портфеля на фондовом рынке. Через приложение ВТБ мои инвестиции можно покупать на бирже ценные бумаги как отечественного, так и зарубежного типа. При этом покупку можно совершать на обычный брокерский счет, так и на ИИС. Клиентам сотрудничающим с ВТБ доступны акции на Мосбирже и зарубежных площадках, от облигаций до БПИФов. О каких особенностях сотрудничества нужно помнить, рассмотрим далее.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги. Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней.

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

ИИС в ВТБ

С декабря 2019 года стало возможным покупать на ИИС иностранные активы, валюты. ВТБ не требует пополнять счет при открытии. Из преимуществ можно отметить перевод дивидендов на банковский счет, для того чтобы потом их забрасывать на ИИС, для повышения доходности. При закрытии ИИС можно переводить активы на брокерский счет.

Через приложение ВТБ предлагает подключить робоинвайзер от 1 тыс. долларов на счете. Портфель можно составить самостоятельно, учтите, что робоинвайзер работает с лета 2019 года, и отсутствует статистики по результативности.

ВТБ предлагает подключить услугу персонального советника. Услуга не всегда актуальна и эффективна. ВТБ двигает свои биржевые ПИФы, у брокера есть 5 штук, и продает без комиссионных издержек.

ВТБ инвестиции тарифы

По умолчанию всем присваивается новый тариф − мой онлайн. По которому комиссия брокера за сделки 0,05% от суммы. Комиссия биржи за сделки 0,01% от суммы, и комиссия за обслуживание 0 рублей ежемесячно. 150 рублей оплата возникает, если вы подаете заявки голосом или в офисе. Этот тариф считается самым адекватным приложением на рынке.

Следует понимать, что ВТБ поставил за цель увеличить клиентскую базу, поэтому привлекает выгодными тарифами.

Есть тариф инвестор стандарт, который подходит для тех, кто совершает редкие сделки, но на большие объемы. Комиссия пониже 0,04% за сделки, за сделки бирже 0.01% и 150 рублей в месяц, если была заключена минимум 1 сделка.

Третий тариф − профессиональный стандарт. Комиссия зависит от дневного оборота.

Минусы ВТБ

Теперь рассмотрим недостатки ВТБ инвестиции, о которых говорят пользователи.

- Открытие счета. Несмотря на то, что это крупный банк, сотрудники не обладают должным уровнем компетенции. Инфраструктура не самая мобильная, быстрая, поэтому есть существенные недостатки.

- Техническая поддержка работает сносно. Робот-чат работает некорректно.

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Комиссия по сделкам списывается в день расчёта по сделке. День расчёта зависит от режима торгов ценной бумаги и валюты. На бирже есть режимы торгов по ценным бумагам: Т+0, Т+1 и Т+2.

Например, Т+0 — деньги за сделку или акции получите сегодня, Т+1 — на следующий день. А Т+2 — на один рабочий день позже.

Валюта торгуется в режимах TOD и TOM = это равно T+0 и Т+1 соответственно.

Как работает. Мы рассчитываем все комиссии по вашим сделкам с 19:00 прошлого дня до 19:00 текущего дня. Блокируем сумму комиссии с остатка, чтобы списать ее в день расчёта по сделке. На следующий день ваш счёт в портфеле уменьшится на эту заблокированную сумму. В день фактического расчёта по сделке мы спишем эту комиссию с заблокированной суммы.

Если по тарифу есть комиссия за обслуживание, она списывается один раз за календарный месяц, в котором вы совершали сделки на бирже. Если совершили сделку до 19 часов, то комиссия спишется в тот же день. Если позже, то на следующий день после закрытия торгов.

- Чат-бот

- Брокерский счёт

- Продукты ВТБ

- Налоги

- Маржинальное кредитование

- Доход по ценным бумагам

- Купить или продать

- Пополнения и выводы

- ИИС

- Сервисы ВТБ

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

- Доступные рынки

- Статус квалифицированного инвестора

- Тестирование неквалифицированного инвестора

- Структурные продукты

- Маржинальное кредитование (необеспеченные сделки)

- Advisory PRO

- Торговый терминал QUIK

- Приложение ВТБ Мои Инвестиции

- Автоконверсия

- Аналитика

Тарифы

Всем клиентам, которые открыли счет с 1 июля 2019 года через приложение ВТБ Мои Инвестиции и ВТБ-Онлайн, подключается тариф — «Мой онлайн».

Для Клиентов, открывших счет с 9 августа 2021 года через приложение ВТБ Мои Инвестиции и ВТБ-Онлайн и имеющих пакет услуг «Привилегия», «Привилегия (NEW)», «Привилегия-Мультикарта», устанавливается Тарифный план «Мой онлайн привилегия».

Для Клиентов, открывших счет с 9 августа 2021 года через приложение ВТБ Мои Инвестиции и ВТБ-Онлайн и имеющих пакет услуг «Прайм», «Прайм New», «Прайм+», устанавливается Тарифный план «Мой онлайн прайм».

Базовые

Мой онлайн

| Комиссия брокера за сделки с ценными бумагами и валютой: | 0,05 % от суммы. |

| Комиссия биржи за сделки с ценными бумагами: | не менее 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

| Комиссия за расчеты по операциям с ценными бумагами по итогам сделок: | бесплатно. |

Профессиональный стандарт

| Комиссия брокера за сделки с ценными бумагами и валютой: | до 1 млн ₽ — 0,0472%; от 1 до 5 млн ₽ — 0,0295%; от 5 до 10 млн ₽ — 0,02596%; от 10 до 50 млн ₽ — 0,02124%; от 50 до 100 млн ₽ — 0,0195%; больше 100 млн ₽ — 0,015%. |

| Комиссия биржи за сделки с ценными бумагами: | не менее 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

| Комиссия за расчеты по операциям с ценными бумагами по итогам сделок: | 150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются. Если сделок не было — бесплатно. |

Владельцам пакета «Привилегия»

Мой онлайн привилегия

| Комиссия брокера за сделки с ценными бумагами и валютой: | 0,04% от суммы. |

| Комиссия биржи за сделки с ценными бумагами: | не менее 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

Профессиональный привилегия

| Комиссия брокера за сделки с ценными бумагами и валютой: | до 1 млн ₽ — 0,04248%; от 1 до 5 млн ₽ — 0,02714%; от 5 до 10 млн ₽ — 0,0236%; от 10 до 50 млн ₽ — 0,02006%; от 50 до 100 млн ₽ — 0,01825%; больше 100 млн ₽ — 0,01440%. |

| Комиссия биржи за сделки с ценными бумагами: | не менее 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

| Комиссия за расчеты по операциям с ценными бумагами по итогам сделок: | 150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются. Если сделок не было — бесплатно. |

Владельцам пакета «Прайм»

Мой онлайн прайм

| Комиссия брокера за сделки с ценными бумагами и валютой: | 0,035% от суммы. |

| Комиссия биржи за сделки с ценными бумагами: | не менее 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

Профессиональный прайм

| Комиссия брокера за сделки с ценными бумагами и валютой: | до 1 млн ₽ — 0,04248%; от 1 до 5 млн ₽ — 0,02596%; от 5 до 10 млн ₽ — 0,02242%; от 10 до 50 млн ₽ — 0,01888%; от 50 до 100 млн ₽ — 0,015%; больше 100 млн ₽ — 0,012%. |

| Комиссия биржи за сделки с ценными бумагами: | не менее 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

| Комиссия за расчеты по операциям с ценными бумагами по итогам сделок: | 150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются. Если сделок не было — бесплатно. |

По всем тарифам

| Можно купить и продать без комиссии: | Облигации федерального займа для населения (ОФЗ-н); Фонд ВТБ «Рублевые облигации»; Фонд ВТБ «Американские акции»; Фонд ВТБ «Американские облигации»; Фонд ВТБ «Акции развивающихся стран»; ОПИФ «ВТБ — Индекс Мосбиржи»; ОПИФ «ВТБ — Фонд Акций»; ОПИФ «ВТБ — Фонд Казначейский»; БПИФ рыночных финансовых инструментов «ВТБ – Российские корпоративные облигации смарт бета» (VTBB); БПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций американских компаний» (VTBA); БПИФ рыночных финансовых инструментов «ВТБ – Фонд «Американский корпоративный долг» (VTBH); БПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций развивающихся стран» (VTBE); БПИФ рыночных финансовых инструментов «ВТБ – Корпоративные российские еврооблигации смарт бета» (VTBU); БПИФ рыночных финансовых инструментов «ВТБ – Ликвидность» (VTBM); БПИФ рыночных финансовых инструментов «ВТБ – Фонд Золото» (VTBG); БПИФ рыночных финансовых инструментов «ВТБ — Еврооблигации в евро смарт бета» (VTBY); БПИФ рыночных финансовых инструментов «ВТБ — Индекс МосБиржи» (VTBХ); ОПИФ рыночных финансовых инструментов «ВТБ – Фонд Казначейский»; ОПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций»; ОПИФ рыночных финансовых инструментов «ВТБ — Индекс МосБиржи»; ИПИФ ФИ «ВТБ – Фонд Субординированный. Рубли»; ИПИФ ФИ «ВТБ – Фонд Субординированный. Доллары»; ИПИФ ФИ «ВТБ – Фонд Субординированный. Евро». |

| Комиссия брокера за сделки на срочном рынке: | 1 ₽ за контракт. |

| Комиссия брокера за сделки на внебиржевом рынке: | от 0,15% от суммы сделки. |

| Пополнение счета: | бесплатно, за исключением пополнения через приложение ВТБ Мои Инвестиции с банковских карт сторонних российских банков. |

| Вывод денег: | бесплатно. |

| Вывод денег после покупки-продажи валюты: | до 300 000 ₽ в месяц — бесплатно; выше 300 000 ₽ — 0,2% от суммы превышения. Валюта пересчитывается в рубли по курсу ЦБ на дату вывода. |

| Маржинальное кредитование: | Маржинальное кредитование в течение торгового дня (если закрываете необеспеченную позицию в течение торгового дня) — бесплатно. |

Если занимаете деньги (переносите на следующий торговый день необеспеченную денежную позицию на фондовом или валютном рынке) или бумаги (переносите на следующий торговый день необеспеченную позицию по ценным бумагам/ по валюте) больше, чем на день, берется комиссия:

- Покупка валюты за рубли – 13%;

- Покупка рублей за бумаги – 25,0%.

Когда списывается комиссия

Комиссия списывается в день расчета по сделке. День расчета зависит от режима торгов ценной бумаги: Т+1 или Т+2 и режима торгов валюты: TOD и TOM.

Как работает. Мы рассчитываем все комиссии по вашим сделкам с 19:00 прошлого дня до 19:00 текущего дня. Блокируем сумму комиссии с остатка, чтобы списать ее в день расчета по сделке. На следующий день ваш счет в портфеле уменьшится на эту заблокированную сумму. В день фактического расчета по сделке мы спишем эту комиссию с заблокированный суммы.

Подробнее о комиссиях можно прочитать в Практике.

Комиссия за подачу заявок на совершение сделок по телефону

Для клиентов, использующих тарифный план «Мой онлайн» — 150 ₽ за одну заявку.

Для клиентов, использующих тарифный план, отличный от тарифного плана «Мой онлайн»:

- До 5 заявок в день включительно — бесплатно;

- Начиная с 6-ой заявки — 99 ₽ за одну заявку.

Скидки и бонусы

Доступ к трейдинговой программе Quik — бесплатно.

Покупать или продавать активы можно делать по звонку трейдерам — первые пять заявок бесплатны. Исключение: на тарифе «Мой онлайн» все сделки по звонку платные.

Для акционеров ВТБ комиссия за обслуживание меньше:

- 105 ₽ в месяц, если на счете до 1,5 млн акций ВТБ;

- 60 ₽ в месяц, если на счете от 1,5 млн до 45 млн акций ВТБ;

- 30 ₽ в месяц, если на счете 45 млн акций ВТБ.

Также если у владельцев тарифов «Инвестор стандарт» и «Профессиональный стандарт на счете 1,5 млн акций ВТБ, они начинают обслуживаться по более сниженным комиссиям тарифов «Инвестор привилегия» и «Профессиональный привилегия».

Чтобы комиссия была снижена, нужно владеть соответствующим количеством акций ВТБ на дату первой сделки в месяц.

Подробная информация о тарифах

Тарифы маржинального кредитования (совершения необеспеченных сделок)

Перенос позиции на следующий торговый день осуществляется специальными сделками РЕПО, внебиржевыми сделками купли-продажи иностранной валюты и не требует от вас никаких дополнительных действий.

- При заключении сделки для переноса маржинальной позиции на следующий торговый день:

- за привлечение денежных средств в рублях («длинная» позиция по ценным бумагам и валюте) – в размере 19,9% годовых;

- за привлечение ценных бумаг, рассчитываемых в рублях («короткая» позиция по ценным бумагам) – в размере 13% годовых;

- за привлечение ценных бумаг, рассчитываемых в иностранной валюте (короткая позиция)» - 9% годовых;

- за привлечение иностранной валюты («короткая» – по долларам США и евро) – в размере 13% годовых;

- за привлечение долларов США («длинная» позиция, обеспеченная ценными бумагами, включенными в список 1) – в размере 4,5% годовых;

- за привлечение евро («длинная» позиция, обеспеченная ценными бумагами, включенными в список 1) – в размере 2% годовых;

- за привлечение долларов США («длинная» позиция, обеспеченная ценными бумагами, включенными в список 2) – в размере 7% годовых;

- за привлечение евро («длинная» позиция, обеспеченная ценными бумагами, включенными в список 2) – в размере 2% годовых;

При закрытии реестров по ценным бумагам возможны временные изменения в комиссиях. Изменение комиссий анонсируются на сайте.

Ваши расходы состоят из двух частей:

Список фондов под управлением АО ВТБ Капитал Управление активами, за заключение сделок с которыми в ТС Основной рынок Московской биржи устанавливается тариф 0% от суммы сделки.

Банком установлена нулевая комиссия за заключение сделок в ТС Основной рынок Московской биржи со следующими паями ПИФ под управлением АО ВТБ Капитал Управление активами:

- БПИФ рыночных финансовых инструментов «ВТБ – Российские корпоративные облигации смарт бета» (VTBB)

- БПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций американских компаний» (VTBA)

- БПИФ рыночных финансовых инструментов «ВТБ – Фонд «Американский корпоративный долг» (VTBH)

- БПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций развивающихся стран» (VTBE)

- БПИФ рыночных финансовых инструментов «ВТБ – Корпоративные российские еврооблигации смарт бета» (VTBU)

- БПИФ рыночных финансовых инструментов «ВТБ – Ликвидность» (VTBM)

- БПИФ рыночных финансовых инструментов «ВТБ – Фонд Золото» (VTBG)

- БПИФ рыночных финансовых инструментов «ВТБ — Еврооблигации в евро смарт бета» (VTBY)

- БПИФ рыночных финансовых инструментов «ВТБ — Индекс МосБиржи» (VTBХ)

- ОПИФ рыночных финансовых инструментов «ВТБ – Фонд Казначейский»

- ОПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций»

- ОПИФ рыночных финансовых инструментов «ВТБ - Индекс МосБиржи»

- ЗПИКФ «ВТБ Капитал пре-АйПиО фонд»

- БПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций европейских компаний»(VTBL)

Фонды, предназначенные для квалифицированных инвесторов:

- ИПИФ ФИ «ВТБ – Фонд Субординированный. Рубли»

- ИПИФ ФИ «ВТБ – Фонд Субординированный. Доллары»

- ИПИФ ФИ «ВТБ – Фонд Субординированный. Евро»

Список фондов под управлением ООО ВТБ Капитал Пенсионный резерв, за заключение сделок с которыми в ТС Основной рынок Московской биржи устанавливается тариф 0% от суммы сделки

Банком установлена нулевая комиссия за заключение сделок в ТС Основной рынок Московской биржи со следующими паями ПИФ под управлением ООО ВТБ Капитал Пенсионный резерв:

- ЗПИФН «ВТБ Капитал – Рентный доход»

- Закрытый паевой инвестиционный комбинированный фонд «ВТБ Капитал – Рентный доход ПРО»

- ЗПИКФ «ВТБ Капитал — Рентный доход ПРО»

- ЗПИФ «ВТБ Капитал - Рентный доход 2»

При исполнении заявок на сделки по покупке ценных бумаг, список которых приведен ниже и поданных в офисах Банка в оригинале на бумажном носителе взимается комиссия в размере 0,5% от суммы оборота за день по сделкам, заключенным во исполнение таких Заявок.

Сегодня ВТБ — один из самых популярных брокеров в России. Он предлагает тарифы как для инвесторов, так и для трейдеров. Разница между ними заключается в комиссиях за обслуживание, зависящих от дневного оборота и стоимости портфеля. В сервисе «ВТБ Инвестиции» комиссии по текущим сделкам можно посмотреть в разделе «Аналитика портфеля».

Расходы при торговле на бирже

Прежде чем торговать на бирже, нужно внимательно изучить всю информацию о предстоящих расходах.

Каждый инвестор выплачивает несколько видов комиссий:

- брокерскую;

- биржевую;

- ежемесячное депозитарное обслуживание.

Брокерская комиссия — это выплаты банку за осуществление сделок. Процентная ставка по этому виду расчетов может меняться между тарифами. Это делается для того, чтобы предложить выгодные условия как инвесторам, так и трейдерам.

![Аналитика портфеля]()

Посмотреть правильно ли списалась комиссия можно в приложении в разделе Аналитика портфеля.

Биржевая в свою очередь всегда зафиксирована и составляет 0,01%. Ежемесячное депозитарное обслуживание (комиссия ДЕПО) зависит от наличия сделок в месяц. Если их не было, то обслуживание, как правило, бесплатно.

По сделкам ОФЗ (облигациям федерального значения) проценты не удерживаются.

Тарифы ВТБ «Мои инвестиции»

ВТБ предоставляет своим клиентам выгодные тарифы исходя из стоимости их портфеля и стратегии инвестирования.

Базовые

Они доступны сразу при регистрации:

- «Мой Онлайн» подключается новичкам по умолчанию. Общие расходы составляют 0,06%. Также на этом тарифе не предусмотрен платеж за ежемесячное депозитарное обслуживание.

- «Инвестор Стандарт» подойдет более опытным инвесторам, которые вкладывают большие суммы. Общая комиссия — 0,0513%.

- «Профессиональный Стандарт» предназначен для трейдеров. Проценты на этом тарифе зависят исключительно от объема сделок в течение торгового дня.

Владельцам пакета «Привилегия»

Он подключается в случаях, когда вы:

- являетесь зарплатным клиентом с доходом от 200 тыс. руб.;

- разместили 2 млн руб. в банке;

- имеете оборот по карте 100 тыс. руб.

Также с этим пакетом вы получаете доступ к таким, как «Инвестор Привилегия» и «Профессиональный Привилегия», на которых расходы брокера ниже, чем на базовых.

Пакет «Прайм»

Он подключается, если у вас есть счет в банке на сумму от 15 млн руб. Вместе с ним вам открываются тарифы «Инвестор Прайм» и «Профессиональный прайм». Общие расходы составляют от 0,022% до 0,05248%.

![Поменять тариф]()

Поменять тариф можно в личном кабинете или в одном из офисов банка, который оказывает инвестуслуги.

Комиссии за сделки и обслуживание: сколько придется платить брокеру

Комиссии в тарифах различаются для того, чтобы клиенты могли выбрать для себя максимально выгодные, исходя из своей стратегии инвестирования. Проценты по некоторым из них меняются в зависимости от дневного оборота, суммы всех денежных средств по купле-продаже ценных бумаг и валюты в период с 19.00 предыдущего дня торгов до 19.00 текущего.

Комиссия на базовых тарифах (см. таблицу):

Тариф Брокерская Биржевая Обслуживание (руб./мес.) «Мой Онлайн» 0,05% 0,01% бесплатно «Инвестор Стандарт» 0,0413% 0,01% 150 (при наличии сделок в месяц) «Профессиональный Стандарт»

(зависит от дневного оборота)< 1 млн — 0,0472%

1-5 — 0,0295%

5-10 — 0,02596%

10-50 — 0,02124%

50-100 — 0,0195%

> 100 — 0,015%0,01% 150 (при наличии сделок в месяц) Комиссии на тарифах пакета «Привилегия»

Тариф Брокерская Биржевая Обслуживание (руб./мес.) «Инвестор Привилегия» 0,03776% 0,01% 150 (при наличии сделок в течение месяца) «Профессиональный Привилегия»

(зависит от дневного оборота)< 1 млн — 0,04248%

1-5 — 0,02714%

5-10 — 0,0236%

10-50 — 0,02006%

50-100 — 0,01825%

> 100 — 0,01440%0,01% 150 (при наличии сделок в течение месяца) Комиссии на тарифах «Прайм»

Тариф Брокерская Биржевая Обслуживание (руб./мес.) «Инвестор Привилегия» 0,03455% 0,01% 150 (при наличии сделок в течение месяца) «Профессиональный Привилегия»

(зависит от дневного оборота)< 1 млн — 0,04248%

1-5 — 0,02596%

5-10 — 0,02242%

10-50 — 0,01888%

50-100 — 0,015%

> 100 — 0,012%0,01% 150 (при наличии сделок в течение месяца) Комиссия за подачу заявок на совершение сделок по телефону

У брокера ВТБ можно подать заявку на совершение сделки по телефону.

Для клиентов сервиса «Мой Онлайн» стоимость такой услуги составляет 150 руб. за контракт.

Для клиентов других тарифов первые 5 заявок бесплатны, а стоимость последующих составляет 99 руб.

Когда списывается комиссия

Она списывается в день расчета по контракту после закрытия рынка. Этот день в свою очередь зависит от режима торгов ценной бумаги и валюты.

После совершения сделки на вашем счете заблокируется сумма, равная проценту по ней. Она будет списана в день расчета.

![Кода списывается комиссия]()

Комиссия зависит от режима торгов Т+1 или Т+2.

Где посмотреть начисленные и списанные комиссии

Поверхностную информацию об уплаченных процентах можно посмотреть и в приложении ВТБ «Мои инвестиции» в разделе «Аналитика портфеля».

Скидки и бонусы

В ВТБ доступ к программе Quik для трейдеров, дающей право торговать на бирже, бесплатен.

Для акционеров ВТБ возможно снижение платы за обслуживание.

Для этого нужно иметь в своем портфеле необходимое количество акций ВТБ:

- менее 1,5 млн — 105 руб.;

- 1,5-45 млн — 60 руб.;

- 45 млн — 30 руб.

Если у владельца тарифа «Инвестор Стандарт» или «Профессиональный Стандарт» в портфеле находится 1,5 млн акций ВТБ, то комиссии становятся в точности, как на пакете «Привилегия».

Полезные советы: как правильно выбирать тариф

Делать это следует исходя из своей стратегии инвестирования. Нужно обратить особое внимание на 2 момента: сумму и частоту сделок.

На небольших счетах следует выбрать «Мой Онлайн» с низкими процентами.

На счетах с активными торгами — тарифы со снижением комиссии необходимого оборота за день. Такими являются «Профессиональный Стандарт», «Профессиональный Привилегия» и «Профессиональный Прайм».

На больших счетах — «Инвестор Стандарт», «Инвестор Привилегия» и «Инвестор Прайм» с дорогим обслуживанием и низкими процентами по сделкам.

В соответствии с п.1 ст. 207 НК РФ, доход от вложений в акции или облигации тоже облагается НДФЛ. Его может перечислять банк. Согласно инструкции ВТБ, от инвестиций налоги можно оплачивать путем заключения брокерского соглашения.

Порядок удержания налога на доходы физических лиц, заключивших договор на брокерское обслуживание

В этом случае нет необходимости посещать налоговую службу. В установленные законодательством сроки банк перечислит нужную сумму.

![Порядок удержания]()

Чтобы правильно оплатить налог нужно учитывать сумму полученного дохода.

После истечения отчетного года в налоговую службу перечисляется 13% от доходов резидентов РФ и 30% с доходов тех, кто ими не является.

Определение налоговой базы

При заключении брокерского договора следует учитывать, что банком будет оплачен налог только со специального счета, указанного при заключении соглашения, а не со всех доходов клиента. Остальную часть доходов нужно вносить самостоятельно.

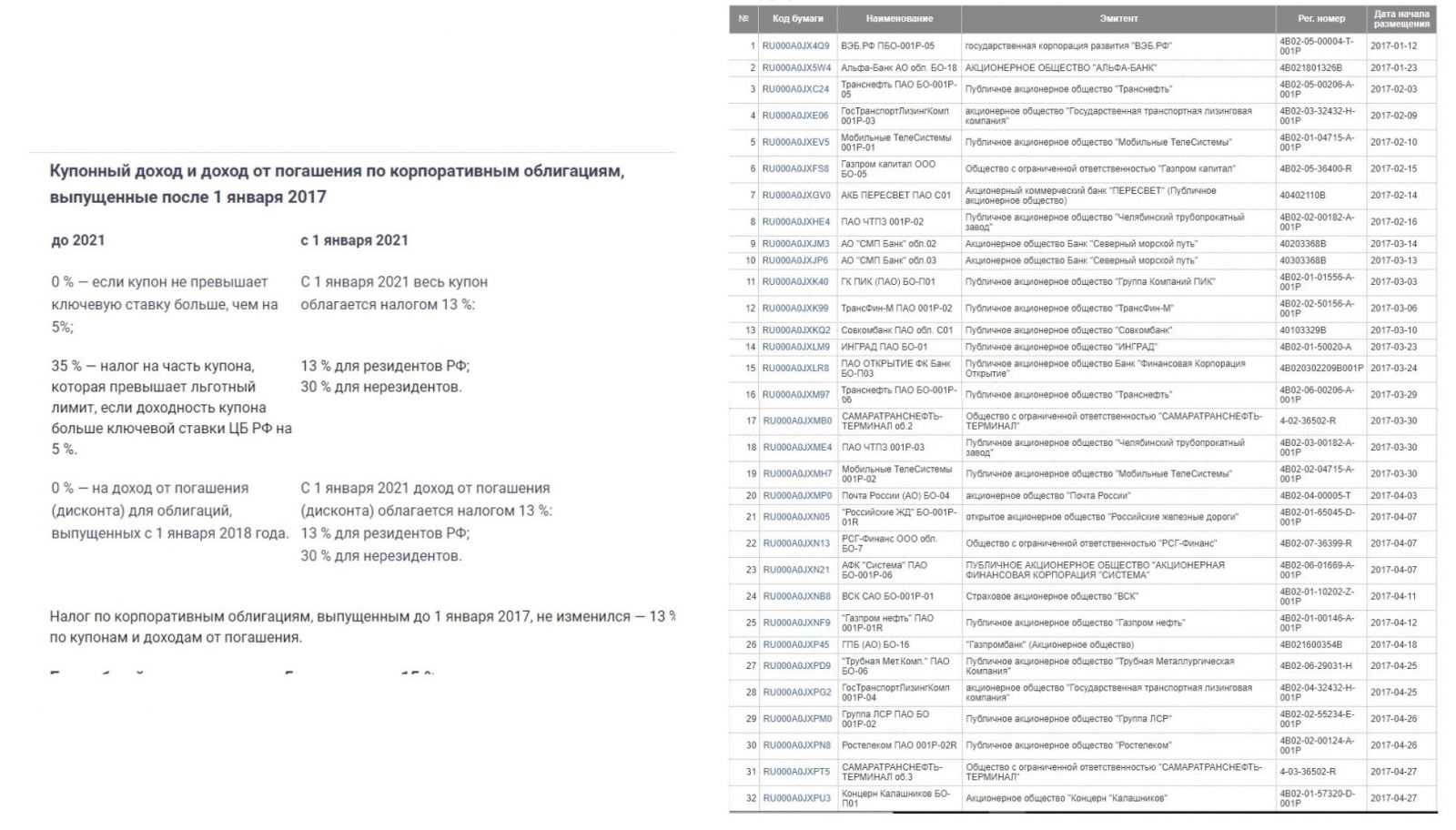

До 2021 г. доход от продажи корпоративных облигаций считали на остаток суммы, превышающей 5% базовой ставки ЦБ. Он составлял 35% для резидентов РФ, 30% — для остальных.

Владельцы облигаций, доходность которых не превышала 5% ставки ЦБ, а также собственники ОФЗ не платили НДФЛ. С 1 января 2021 г. порядок расчета налоговой базы изменен.

Кроме того, учитывался год выпуска облигаций.

Величина НДФЛ от доходов, полученных после 01.01.2021 г., рассчитывается согласно изменениям, внесенным в НК Федеральным законом 23.11.2020 № 372-ФЗ.

При работе с американскими компаниями необходимо заполнить специальную форму, чтобы корректно оплатить налоги.

При этом доходы от реализации ценных бумаг (в т. ч. ОФЗ), независимо от года выпуска, облагаются налогом исходя из общей прибыли от всех источников. Если эта сумма составляет 5 млн руб. и менее, величина НДФЛ составляет 13%. Налог от части доходов, превышающей 5 млн, составит 15%, причем нерезиденты РФ заплатят с этой суммы 30%.

Налоговая база уменьшается на сумму документально подтвержденных расходов. Ими признаются уплаченные комиссии, выплаты за наследство, дарение и другие факторы.

Перечень доходов клиента от операций с ценными бумагами и производными финансовыми инструментами

К прибыли, полученной в результате инвестиций, относятся:

- Доходы, полученные от купли-продажи ценных бумаг: акций, облигаций, чеков и т.п.

- Операции с фьючерсами, опционами.

- Операции РЕПО.

- Операции с короткими позициями.

Нюансы расчета суммы, с которой удерживается налог

Резидентами РФ считаются лица, проживавшие на территории России не менее 183 дней подряд в течение расчетного года. Документы, необходимые для подтверждения этого факта:

- паспорт или подтверждение временной регистрации;

- справка с места работы;

- для иностранного гражданина — виза на въезд, миграционная карта.

Если стоимость акций или облигаций возросла более чем на 5% ставки ЦБ, но они не реализованы в настоящий момент, НДФЛ не платят.

Убыток, полученный после продажи ценных бумаг, уменьшает налогооблагаемую базу.

Где посмотреть

![Где посмотреть]()

В личном кабинете можно формировать различные отчеты, как на текущую дату, так и за весь год.

На электронную почту клиента, заключившего брокерский договор, в период с 8 по 15 января приходит письмо с указанием величины налога, который оплачивают до 21 января.

Кроме того, величину НДФЛ от инвестиций можно посмотреть в «Личном кабинете» на сайте ВТБ. Для этого нужно выбрать раздел «Распоряжения», затем «Заказ документов», «Подать поручение», во всплывающем окне «Выбрать документ», «Тип документа». Затем нажать «Сводный налоговый отчет».

Как списывается налог при выводе денег

При выводе денег могут быть следующие ситуации:

- Средств хватает для вывода денег и уплаты налога. Тогда НДФЛ удерживают с остатка на брокерском счете.

- После вывода средств оставшейся суммы не хватает для уплаты начисленного налога. Но затребованная выплата позволяет уплатить НДФЛ. Тогда на счет владельца ценных бумаг перечислят деньги за вычетом налога.

- Если налог нельзя удержать ни с суммы вывода, ни с остатка на брокерском счете из-за нехватки средств, клиенту перечислят выплату, уменьшенную на 13%. Остальной долг будет списываться в дальнейшем.

Возможные льготы

При расчете суммы, облагаемой налогом, предусматривается ряд льгот. Это касается уплаты НДФЛ от вложений в высокотехнологичные предприятия и владение ценными бумагами в течение 3 или 5 лет.

Не берут налог с вложений в следующие организации:

- ПАО «Институт Стволовых Клеток Человека»;

- «Международный Медицинский Центр Обработки и Криохранения Биоматериалов»;

- завод «ДИОД»;

- ПАО «Фармсинтез»;

- НПО «Наука»;

- АО «Наука-Связь»;

- АО «ВТОРРЕСУРСЫ»;

- ПАО «Группа Компаний «Роллман»;

- Акционерное общество «ВТБ Капитал Управление активами»;

- ООО «ДЭНИ КОЛЛ»;

- АО «МаксимаТелеком».

При долгосрочном владении ЦБ

Обладание инвестиционными документами не менее 3 лет дает право на уменьшение суммы налога в пределах установленной квоты. Она составляет 3 млн руб. за каждый год и за 3 года владения она составит 9 млн руб. Это предельный размер налогового вычета. О необходимости такой льготы нужно подать заявление в филиал ВТБ, занимающийся инвестициями.

При владении ценными бумагами свыше 5 лет налог на инвестиции платить не нужно, если они уже не обращаются на финансовом рынке.

По купонам облигаций

![Льготы облигации]()

Полный список корпоративных облигаций можно посмотреть на сайте Московской биржи.

До введения новых правил, действующих с января 2021 г., прибыль по купонам ОФЗ налогом не облагалась.

Не считают его также для корпоративных облигаций, приобретенных после 01.01.2017 г., с доходностью ниже 5% базовой ставки ЦБ. Если прибыль от этих бумаг составила более установленной ставки, весь остаток облагался налогом в размере 35%.

Для облигаций, купленных после 01.01.2018, налог снова не платят во всех случаях.

С 01.01.2021 г. прибыль от корпоративных облигаций и ОФЗ засчитывается в общую сумму доходов и облагается согласно установленным правилам.

Отчетность по налогам

Если все налоги перечисляет банк ВТБ в рамках брокерского соглашения, налоговую декларацию подавать не нужно, т.к. он является представителем клиента и уже отчитался за уплату НДФЛ. Если существуют дополнительные доходы (например, дивиденды от иностранных акций или прибыль по сделкам конвертации валюты), на оставшуюся сумму нужно заполнить отчет по форме 3-НДФЛ через сайт «Госуслуги» или обратившись лично в отделение ФНС.

Автор статьи

Читайте также:

.jpg)

.jpg)