Кому принадлежит банк траст

Обновлено: 19.04.2024

Санкции в отношении российских банков, блокировка россиянам карт «Виза» и «Мастер кард», давление на российские финансовые структуры, отказ в визах, угрозы блокировки счетов и прочие маленькие радости от США и Евросоюза. Эти ребята никак не могут простить России заявления о нелегитимности киевской власти и желание крымчан войти в состав РФ. Но при этом весьма аккуратно и выборочно осуществляют свои санкции. Чтобы, ни дай Бог, не пострадал кто-нибудь социально близкий, кто дружит с той же революционной Украиной и особо не напрягается по поводу России.

Есть такая удивительная финансовая структура под говорящим названием Национальный банк «Траст». Бывают национальное достоинство, национальное достояние (я не о «Газпроме»), а вот национальный банк «Траст» – это, пожалуй, совсем эксклюзив. Но весьма и весьма странный эксклюзив. Если вы заметили, лицо «Национального банка «Траст» ни кто иной, как «крепкий орешек» Брюс Уиллис, получающий от банка миллионы долларов за участие в рекламной кампании. Но это лишь далекий намек.

Давайте взглянем на некоторые загадочные обстоятельства сегодняшнего дня, а потом вспомним о днях минувших.

Многие олигархи тут же начали перемещение своих структур из излюбленных ими оффшоров в не очень ласковую российскую землю. Однако, некоторые на требование президента, мягко говоря, забили, понимая, что им есть, кем и чем прикрыться в случае чего.

Так Национальный банк «Траст» везде старательно сообщает, что он принадлежит трем российским банкирам – Илье Юрову, Николаю Фетисову и Сергею Беляеву. Причем, даже доли в процентах расписывает. Проверяем, и тут выясняется пикантная деталь о том, что принадлежность банка «Траст» трем вышеозначенным персонажам несколько упрощена.

На самом деле Национальный банк «Траст» на сто процентов принадлежит (внимание!) кипрским оффшорным компаниям. Что называется, большой привет президенту Путину. А уж потом, часть акций этих компаний принадлежит Юрову, Фетисову и Беляеву.

Не верите, что крупная российская финансовая структура, где держат деньги тысячи россиян, является собственностью оффшоров? Смотрите сами:

Основным акционером банка в настоящий момент является ЗАО «УК ТРАСТ» (Россия) — 98,27 %, на 68,65 % принадлежащая кипрскому оффшору ТIB Holdings Ltd (основные владельцы TIB Hodings — Илья Юров- 31,71 %, Сергей Беляев и Николай Фетисов- по 21,14 %).

Еще по 6,40% УК ЗАО «УК «ТРАСТ» принадлежит Neaspal Investments Limited (Сергею Беляеву принадлежит 40% УК Neaspal Investments Limited) и Winsala Investments Limited ( Николаю Фетисову принадлежит 40% УК Winsala Investments Limited). И 9,60% УК ЗАО « УК ТРАСТ » принадлежит Zaploma Investments Limited ( Илье Юрову принадлежит 40% УК Zaploma Investments Limited).

Вот схема, показывающая, кому и каким образом принадлежат 100 процентов Национального банка «Траст». Из неё достаточно ясно то, что к Российской Федерации «национальный» банк не имеет никакого отношения. За исключением разве, что фамилий владельцев оффшоров.

И в качестве приятного дополнения. Самый, что ни на есть, «национальный» банк «Траст», оказывается, в 2007 году продал 8,92 % себя, любимого, американскому банку «Merrill Lynch». Инвестиционный банк Merrill Lynch - один из ведущих мировых трейдеров с оборотами в миллиарды долларов. Отношение американцев из «Merrill Lynch» к России можно понять по их мнению в недавнем отчете "Учитывая развитие событий на Украине, ЕС может задуматься о диверсификации поставок углеводородов, чтобы снизить зависимость от российского газа». Вот такие партнеры в США у оффшорно-национального банка «Траст», позиционирующего себя, как «российская финансовая структура».

Но и это еще далеко не всё. Национальный банк «Траст» , как выяснилось, весьма неплохо чувствует себя и на Украине. А при новой самопровозглашённой власти здоровье банка улучшается не по дням, а по часам.

Итак, украинский ПАО Банк «Траст» представлен в 13 регионах Украины . Владельцы банка те же, но, разумеется, опять-таки через оффшорные структуры.

По информации председателя Правления ПАО Банк «Траст» Н. Голубь, после политических событий на Украине, «банк продолжает работать в обычном режиме – привлекает депозиты и наращивает кредитный портфель. Февраль мы закончили с прибылью (. )». Особо интересно то, что в период захвата власти в Киеве банк «Траст» «вдруг» запланировал открытие восьми новых отделений в разных регионах Украины, причем два из них, в Кривом Роге и Николаеве, должны заработать уже до конца текущего месяца. Похоже, что после победы евромайдана банк «Траст» по настоящему расправил плечи на Украине.

И теперь отчасти становится понято, почему никогда никакие санкции в отношении России не будут применены, скажем, к оффшорно-американско-украинскому «Национальному банку «Траст».

Нынешний владелец "Траста" Илья Юров

с бывшим владельцем Платоном Лебедевым

Продолжение следует. И там будут не менее интересные факты из прошлых лет банка «Траст». А эта контора с очень удивительной историей.

В понедельник 22 декабря Центробанк объявил о санации банка «Траст», известного всей стране по рекламе вкладов. Для их продвижения его владелец, кандидат в мастера спорта по боксу Илья Юров в последние годы выбирал звезд, заявивших о себе в силовых видах спорта, — сначала Владимира Турчинского, затем Брюса Уиллиса. Это помогло банку привлечь средства населения, но не сказалось на его устойчивости: после серии «пропущенных ударов» банк отправился в нокдаун. В чем ошибся Юров и при чем тут кризис?

По словам зампреда ЦБ Михаила Сухова, клиенты забрали из банка более 3 млрд рублей и банк уже не мог исполнять поручения клиентов в полном объеме («Интерфакс»). По данным источника, близкого к банку, отток был значительно больше 3 млрд, но менее 10 млрд рублей. Всего «Траст», по данным его отчетности, привлек у населения более 144 млрд рублей, что составляет 61% от обязательств банка при капитале 29 млрд рублей. С этой недели банк повысил ставки по вкладам до 21% годовых в рублях и 8% в валюте.

«О проблемах банка известно давно: у него невысокий норматив достаточности капитала — 10,76% (необходимый минимум — 10%), а также низкодоходные активы. Если бы не отток вкладов, банк еще долго мог держаться на плаву», — говорит гендиректор «Эксперт РА» Павел Самиев.

«В этом парадокс нашей банковской системы: все «дырявые» банки нормально работают до тех пор, пока однажды не прочитаешь на сайте Центробанка — санация, временная администрация или отзыв лицензии. А до этого все работает замечательно», — отмечает один из бывших менеджеров «Траста».

Для спасения «Траста» ЦБ через Агентство по страхованию вкладов (АСВ) предоставит банку 30 млрд рублей. В ближайшие дни АСВ определится с санатором банка, на оздоровление которого есть несколько претендентов. Среди них есть официально заявившие о своих намерениях МДМ-Банк и Бинбанк, а также, по данным источников, Промсвязьбанк и ФК «Открытие».

Источник, близкий к совету директоров «Траста», надеется, что помощи в размере нескольких миллиардов рублей будет достаточно, чтобы восстановить ликвидность. Однако Сухов заявил, что отчетность банка недостоверна и величина его активов существенно меньше величины обязательств. Следовательно, сумма, которую получит санатор, может увеличиться.

В пресс-службе «Траста» Forbes пояснили, что банк обратился к регулятору за финансовой поддержкой по итогам проведенных консультаций с ЦБ. Однако в АСВ заявляют, что решение о санации банка принято по инициативе ЦБ. Сухов утверждает, что акционеры банка не изъявили желания каким-либо образом в дальнейшем принимать участие в судьбе и деятельности банка.

Источники Forbes говорят, что Юров давно обосновался в Лондоне и в последнее время нечасто бывает в России.

Крупнейшие владельцы банка — глава совета директоров Юров, а также члены совета Николай Фетисов и Сергей Беляев. Банк «Траст» они создали на базе банковских активов ЮКОСа, выкупленных еще в 2004 году.

На прошлой неделе они планировали докапитализировать банк, завершив допэмиссию на 3 млрд рублей. В оплату акций вносили офисное здание на улице Спартаковская, арендуемое банком. Однако ЦБ отказался утверждать итоги размещения исходя из проведенной оценки здания. В итоге собранный в субботу в срочном порядке совет директоров утвердил новую оценку, которая оказалась менее 1,4 млрд рублей, из-за чего количество размещенных акций снизилось вдвое.

Это не первое странное размещение дополнительных акций в этом году. В конце марта «Траст» провел первичное размещение акций на Московской бирже на сумму 3,1 млрд рублей. Основную часть выпуска приобрел бывший руководитель департамента долговых инструментов «Траста» Пьотр Пьека (8,5%). Допэмиссия сопровождалась сопоставимым по размеру увеличением кредитов нерезидентам, что часто является свидетельством ненадлежащего формирования капитала. Однако тогда в банке это объяснили совпадением — была проведена конвертация валютного долга в рубли, не имевшая отношения к эмиссии акций.

Выпуск акций не помог банку решить проблемы: норматив достаточности основного капитала так и не превысил 5,5%. ЦБ требует соблюдать этот норматив на уровне не менее 5%, а к тем, кто недотягивает до 5,5%, проявляет повышенное внимание. Всего в этом году семь банков время от времени недотягивали до заданного уровня, причем банк «Траст» — постоянно.

Настораживала и отчетность банка по МСФО. Аудиторы «Делойт» в заключении за 2012 год обращали внимание, что в 2010-2011 годах банк выдал почти 9 млрд рублей по нерыночной ставке в среднем 7%. В то же время средняя ставка по привлеченным средствам клиентов в «Трасте» была гораздо выше — 11,6%. В пресс-службе экономического смысла раздачи денег объяснить не могли, но настаивали, что заемщики не связаны с банком и акционерами, а кредиты возвратные и обеспечены залогом недвижимости.

«Эти кредиты — «закольцованные» убытки и капитал», — говорит источник, хорошо знакомый с внутренней отчетностью «Траста». По его словам, плохие активы банк переводил на свои специальные, не консолидируемые в отчетности компании. Активы они приобретали через «компании-прокладки» на кредитные средства самого банка. Это самый простой способ, который банки используют при рисовании отчетности, — таким образом можно спрятать убытки или фиктивно увеличить капитал. Основные убытки 2010-2011 годов, по словам собеседника Forbes, связаны с розницей — банк неудачно начал масштабную выдачу кредитов в торговых сетях и кредитов наличными.

Другая странность, на которую обратил «Дейлот» в примечании к отчетности за 2013 год, — оценка банком рисков ликвидности. Партнер «Делойт» Екатерина Пономарева указала, что способность банка продолжать свою деятельность зависит от сохранения клиентской базы. Разрыв ликвидности между активами и обязательствами сроком до года достиг гигантских размеров — 40% (58 млрд рублей) на начало 2013 года и 54% (89 млрд рублей) на начало 2014-го. По данным Forbes, это худший показатель среди банков в Топ-50, а тревожным банковские аналитики считают показатель в 30%.

Банк же писал в отчете, что на самом деле отрицательного разрыва ликвидности у него нет. По расчетам банка, недостаток ликвидности мог быть замещен финансированием в ЦБ под залог бумаг на сумму почти 7 млрд рублей, а также средствами новых вкладчиков.

«Большой разрыв ликвидности образовался потому, что «Траст» короткими средствами вкладчиков до года финансировал «длинные» убытки. Стоило только вкладчикам забрать деньги, и банку пришел конец», — говорит источник Forbes.

По его словам, не имеющий капитала банк может существовать очень долго. Чтобы обслуживать депозитный портфель объемом 120-140 млрд рублей, банку нужна ликвидность объемом всего 8 млрд рублей для кассы и банкоматов, поясняет собеседник Forbes.

Сухов оценил вчера дыру в капитале «Траста» в десятки миллиардов рублей и заявил, что это может стать поводом для обращения в правоохранительные органы.

На этой неделе банк «Траст» выиграл у своих бывших акционеров Ильи Юрова, Николая Фетисова и Сергея Беляева иск в Высоком суде Лондона. Теперь они должны выплатить банку $900 млн. В почти 600-страничном решении суда приводится много подробностей того, как на самом деле работал банк «Траст». Разветвленная сеть офшоров, фальсификация отчетности, аренда яхт на деньги банка — в обзоре Forbes.

Банк «Траст» рухнул в конце 2014 года, когда ЦБ принял решение санировать его. Санацией занялся «ФК Открытие», а бывшие владельцы вместе с семьями покинули страну. «Дыра» в капитале составила 114 млрд рублей. Центробанк предоставил «ФК Открытие» на санацию банка «Траст» 127 млрд рублей. В 2017 году под санацию попал уже сам ФК «Открытие» вместе с «Трастом». В июле 2018 года на базе «Траста» начал работать Банк непрофильных активов, который должен вернуть часть денег, потраченных на санацию крупнейших частных банков («Открытия», Бинбанка, Промсвязьбанка).

В 2016 году банк «Траст» подал иск в Высокий суд Лондона к бывшим владельцам — Илье Юрову, Николаю Фетисову и Сергею Беляеву, намереваясь взыскать дорогостоящую недвижимость и миллионы долларов на счетах в швейцарских банках Юрова, Беляева и Фетисова. Юров в своем открытом письме, опубликованном в «Ведомостях» в ноябре 2019 года, утверждал, что «никакого миллиарда» у бывших собственников «Траста» нет, «а все наши честно заработанные за 20 лет (и полностью задекларированные до 2014 года в Российской Федерации) активы не превышают $60 млн». Спор продолжался 4 года и закончился удовлетворением иска «Траста». 23 января 2020 года бывших собственников признали ответственными за крах банка в 2014 году. Суд обязал экс-владельцев выплатить банку компенсацию в размере $900 млн. В 600-страничном решении суда содержится много подробностей об устройстве бизнеса банка «Траст». Forbes прочитал этот документ и выбрал самые интересные.

1. Илья Юров, Николай Фетисов и Сергей Беляев вместе с группой топ-менеджеров в 2003 году купили банк «Менатеп-СПБ» и «Инвестиционный банк Траст», из которых образовался НБ «Траст», в кредит за $100 млн. Это был management buy-out (когда компанию покупает ее собственный менеджмент). После покупки долг просто повесили на купленный банк. В ноябре 2007 года в капитал «Траста» вошел Merrill Lynch. Как следует из решения суда, деньги на покупку доли дал «Траст», выдав кредит через свою сеть офшоров на 50 млн рублей, или $1,52 млн по курсу на тот момент.

2. Банк привлекал депозиты населения, в том числе, используя в рекламе Брюса Уиллиса, которому за то, что он согласился стать лицом «Траста», платили $2 млн в год. В решении суда сказано, что деньги мелких вкладчиков были единственными деньгами, которые попадали в банк снаружи.

3. Фетисов, Юров и Беляев владели целым рядом активов, купленных на кредиты, которые банк выдавал их офшорным компаниям. Среди них были девелоперские проекты, лесопромышленный комплекс в Сибири, сеть ресторанов «Япоша», хотя банк всегда отрицал, что владел этой сетью, а также недвижимость сети «Билла». Ни в один из этих бизнесов акционеры не вложили ни копейки собственных денег, но получали дивиденды. Например, в 2011 году Юров получил в качестве дивидендов $7 млн от компании, которая владела недвижимостью сети «Билла». Еще один пример того, как акционеры извлекали доходы из банка, не тратя собственных денег — покупка квартир в «Баркли Плаза» в ноябре 2010 года за $25 млн. В 2012 году эту недвижимость перепродали с прибылью, акционеры получили на личные счета $9,65 млн.

4. Личные активы держались на офшорах, чтобы создать видимость независимых бизнесов. Для надежности кредиты офшорам выдавались не напрямую с баланса банка, а через East West United Bank (EWUB) в Люксембурге и VTB/Donau в Австрии. В октябре 2008 года Фетисов послал письмо одному из управляющих со списком компаний и припиской «еще одна версия активов, которые мы спрятали, и финансирование». К письму была приложена таблица с кредитами через EWUB, всего на 21,3 млрд рублей ($860 млн). Среди них были личные займы акционерам на 500 млн рублей, кредит «Япоше» на 1,1 млрд рублей, а также кредиты на девелоперские проекты. Схема работала так: «Траст» выдавал короткие кредиты EWUB и VTB, те снова выдавали короткие кредиты — на 30 дней — офшорам акционеров «Траста», а те, в свою очередь, выдавали длинные кредиты другим офшорам, на которые были записаны проекты акционеров. Это было нужно, чтобы спрятать кредитование связанных сторон и не нарушать нормативы ЦБ.

5. До 2009 года офшорной сетью управлял глава правового департамента банка Андрей Дроздов, но в 2009 году акционеры приняли решение передать ее в управление Бенедикту Уорсли, который не был сотрудником банка, а до этого помогал владельцам искать сотрудников, в том числе, нашел CEO банка. Он владел бизнесом по подбору персонала для российских банков, в 2008 году дела пошли не очень хорошо и он искал новые возможности. 10 декабря 2009 года Юров встретился с Уорсли в Москве, сделал ему предложение и получил согласие. Перед ним поставили задачу реструктурировать сеть офшоров. Уорсли должен был стать номинальным владельцем головной компании сети офшоров, на которых планировалось повесить небанковские активы владельцев «Траста» — всего 57 проектов, включая «Япошу» и недвижимость сети «Билла» (стоимостью $180 млн). Эта головная компания так и не была создана, а финальная структура состояла из нескольких номинальных владельцев, чтобы не привлекать внимание ЦБ. Среди них были стюард из British Airways, турагент и помощник по дому самого Уорсли.

6. О настоящих владельцах активов никто не должен был знать. Об уровне секретности говорит, например, ответ, полученный Уорсли на его письмо о том, что кипрская компания Vassiliades требует раскрыть бенефициаров, чтобы структурировать владение. «Спроси их, как они будут открывать счет в банке, нужны ли им имена бенефициаров. Как вариант, нам нужно найти реального богатого человека, кто станет номинальным бенефициаром, но будет всем говорить, что он реальный собственник», — пишет Уорсли сотрудник «Траста» Марат Искандыров . Этим богатым человеком в итоге сделали самого Уорсли. Когда весной 2010 года новая структура начала воплощаться в жизнь, Уорсли отвечает на письмо одного из менеджеров банка, вовлеченного в создание структуры, с запросом данных о нем: «Как ты думаешь насколько я должен быть богат для этой транзакции? Например, во сколько мне обойдется эта транзакция? Это важно с точки зрения того, как я буду представлять себя им». За свои услуги Уорсли попросил $3 млн в год, но получил только $750 000.

7. ЦБ не нравилась ситуация офшорной сетью вокруг банка «Траст». В 2008 году он провел проверку в банке, нашел «мириады технических компаний» и начал задавать вопросы, вызывая на встречи акционеров банка. Такие встречи в конце 2008 - 2009 году стали регулярными. На одной из них представитель ЦБ задал прямой вопрос: «Все эти компании ваши?». «Нет, они не наши», — глядя прямо в глаза инспектору ответил Юров. В действительности, конечными бенефициарами этих компаний были именно акционеры «Траста», но это было хорошо спрятано.

8. В августе 2009 Фетисов и Юров снова встречались с ЦБ, и снова пытались доказать, что кредиты, выданные их офшорным компаниям — хорошие инвестиционные проекты. И снова не сказали, что это проекты акционеров. Впрочем, ЦБ это и не волновало. Позднее представитель ЦБ сказал — нам все равно, кто владеет этим компаниям, нас волнует только то, как вы управляете риском: «Эти компании, конечно, могут принадлежать собственникам банка, но сформируйте под эти кредиты 100% резервы, отразите это в прибыли и кредитуйте кого хотите». Проблема была в том, что если бы банк последовал рекомендации ЦБ, он стал бы банкротом.

9. В 2008 году «Траст» начал представлять в ЦБ фальшивую отчетность. Об этом Юров 28 июня 2015 года сообщал в письме своим партнерам. «Если бы банк показал в своем балансе реальные потери в 2008 году, ЦБ лишил бы его лицензии», — пишет Юров. И далее рассуждает, что это означало бы неминуемое банкротство, а также говорит о том, что «Траст» не может привлечь дополнительный капитал из-за ареста, наложенного на акции как принадлежащие Ходорковскому. «Было решено начать предоставлять в ЦБ фальшивую отчетность (что, в моем понимании, административное нарушение, которое наказывается штрафом и отзывом лицензии (в любом случае, риск отзыва лицензии существует)) и сфокусироваться на предоставлении розничных кредитов, как наиболее прибыльных, чтобы покрыть убытки прошлых лет, восстановить со временем капитал, и перестать предоставлять фальшивую отчетность в ЦБ. Эта бизнес-логика провалилась, так как «Траст» понес новые потери, на этот раз из-за розничных кредитов, и был вынужден просить о санации, чтобы избежать банкротства», — писал экс-владелец «Траста».

10. Самыми важными в офшорной сети были две компании — Erinskay и Baymore. Они были нужны, чтобы обслуживать и выплачивать долги, выданные другим компаниям. Но позиционировались как самостоятельный компании с собственным штатом и офисом, занимающиеся трейдинговым бизнесом. Схема работала так: банк давал компании заем, она покупала облигации, закладывала их в репо, затем деньги уходили другим компаниям в сети, чтобы те могли погасить кредит, взятый ранее. Таким образом рисовали баланс. Эта практика, например, вызвала вопросы у швейцарского банка (его название не приводится). 30 мая 2012 года Фетисов получает письмо от Уорсли, в котором идет речь о планирующейся встрече с представителями одного из швейцарских банков, с которым «Траст» торгует. Банк хочет видеть основателей и волнуется, почему при сделках с ОФЗ выпуска «Россия-30» нужна слишком сложная схема, когда банк занимает бумаги компаниям, в чьих интересах действует, затем они закладываются в репо и этими деньгами закрывается позиция, пишет Уорсли. И сразу же сообщает, что он объяснил необходимость такой схемы: чтобы Альфа-банк или Росбанк не узнали, что бумаги взяты у «Траста», потому что в России очень конкурентный рынок. Он также пишет, что представился заемщиком банка «Траст», который сам заинтересован в такой структуре.

11. В первой половине 2014 года деньги, выданные Erinskay и Baymore в качестве кредитов, планировалось использовать на покупку акций банка от имени Петра Пьехи. Дроздов пишет электронное письмо, что Пьеха заплатит 2,3 млрд рублей за 9,75% акций банка, купив их как инвестор на Московской бирже. 11 июня 2014 года Уорсли пишет Фетисову, что Дроздов прислал ему письмо для Петра, которое тот должен подписать. Уорсли жалуется, что Петр не хочет подписывать, но тут же обещает «применить свою магию», чтобы убедить его. «Мы фондируем структуру в понятной манере — сторона А теряет деньги в пользу стороны Б через убытки в трейдинге». Фетисов ему отвечает вопросом о том, видел ли он письмо о том, что ЦБ будет проверять источник средств и все ли под контролем. Кто такой Петр Пьеха — неизвестно. Это один из номиналов-миноритариев, сказали Forbes в «Трасте».

12. Юров подделывал протоколы заседания кредитного комитета. 13 августа 2012 года Юров получил письмо от главы службы риск-менеджмента Постнова с просьбой включить в протокол уже состоявшегося 25 июля того же года заседания кредитного комитета одобрение банковской гарантии на $160 000 компании «Япошка-Сити». Юров дал указание включить пункт в протокол, написав, что комитет одобрил гарантию. И лично заверил протокол как верный. Кредитный комитет существовал как декоративный орган. В марте 2010 года, например, он одобрил кредит на $100 млн компании Stivilion, не рассмотрев ни одного документа относительно риска проекта в Геленджике и возможности компании выплатить долг.

13. Деньги банка акционеры использовали на личные цели. Например, чтобы оплатить отпуск на яхте в Средиземном море для всех акционеров, их жен и Уорсли. Аренда яхты в 2011 году обошлась банку в 680 000 евро за 8 дней. Путешествие завершилось перелетом на частном самолете из Бодрума в Стамбул и обошлось в 1,1 млн евро за две недели. Там же был Сергей Беляев, который позднее в суде будет говорить, что это нормальная практика для российских банков — они владеют самолетами, оплачивают поездки своего менеджмента, арендуют яхты.

14. Юров брал в банке кредиты на личные цели, которые никогда не возвращал. Например, 1 декабря 2006 года «Траст» выдал кредит в $10 млн одной из компаний. Деньги потом попали в другую компанию и в итоге оказались на личном счету Юрова. 6 декабря он снял $7 млн, чтобы оплатить покупку недвижимости. Этот кредит никогда не был возвращен.

15. С 2006 года до краха банка в 2014 году акционеры получили по несколько миллионов долларов личных доходов. Юров — $26,7 млн, Фетисов — $22,5 млн, Беляев — $24,4 млн. Это включает их зарплату и гарантированные бонусы, которые они получали от банка каждый год, начиная с 2008 года — по $2,5 млн каждый. Еще $68 млн на всех они получили с 2011 по 2014 год через теневые контракты и выплаты через офшорную сеть.

16. С весны 2013 по весну 2014-го Юров, Беляев и Фетисов перевели свои доли в офшорной сети в три группы дискреционных трастов (траст без конкретного бенефициара -прим.Forbes) на острове Мэн. «Хранителем» трастов были назначены компании, подконтрольные Уорсли. К ноябрю 2013 года было принято решение перенести управление офшорной сетью на Кипр. Для этого Уорсли зарегистрировал на Кипре собственную компанию – Iona Holdings Ltd. Для того, чтобы создать иллюзию соответствия заемщиков требованиям ЦБ, управление и администрирование кипрскими компаниями было распределено между двумя компаниями, Vassiliades и Teos («потому что мы должны показывать разные адреса и директоров, согласно требованиями ЦБ»). Основная часть сотрудников московской компании «Колумба Менеджмент», из которой Уорсли руководил сетью из более чем 200 офшоров, переместилась на Кипр. Уорсли в переписке с акционерами «Траста» отчитывался о найме сотрудников на Кипре, аренде офиса для новой структуры, закупке мебели и т.д. Перевод управления офшорной сетью из России в Кипр не только давал налоговые преимущества, но и делал недоступной документацию, связанную с офшорной сетью, для российских властей.

17. В мае 2014 года Уорсли и акционеры «Траста» обсуждали, что будет, если банк рухнет или сменит акционера. В случае смены акционера, которая в переписке проходит под эвфемизмом «корпоративное событие», сложилась бы ситуация, при которой у банка новые владельцы, а у старых под контролем — все крупнейшие заемщики «Траста». «Сейчас у нас 200 компаний. Кажется что много, но их количество обоснованно. Помните, что мы должны разделять эти структуры на различные слои, когда мы создаем схемы финансирования, чтобы когда ЦБ смотрел на входящие и исходящие финансовые потоки, они не видели связи между слоями».

18. 28 декабря 2014 года, примерно через неделю после того, как ЦБ принял решение санировать «Траст», глава юридического департамента банка Дроздов написал Юрову о работе представителей временной администрации: «Они в полном неведении, обеспокоены, задают нам неловкие вопросы — парни и из АСВ, и из ЦБ, они выкладывают все, как оно было». Как позже в показаниях говорил член правления «Открытие Холдинга» Дмитрий Попков, который после введения временной администрации был ее советником, в то время (начало работы временной администрации) «коллеги пичкали нас кучей определений — например «неофициальный периметр банка Траст«». Чтобы понять, «куда ушли деньги», потребовалось много времени. Ситуация осложнялась тем, что содержимое компьютеров многих сотрудников и менеджеров банка и их электронная переписка были уничтожены. Касающиеся офшоров документы были вывезены из банка в офис «Колумба Менеджмент» на Пятницкой. Позже их перевезли на Кипр. 28 декабря Дроздов написал Юрову «Сегодня Бен (Уорсли) распорядился уничтожить все жесткие диски в Колумбе».

19. Летом 2015 года «Открытие» приобрел 99,99% акций «Траста». Переписка Юрова и акционеров «Траста» показывает, что на тот момент они не решили, стоит ли раскрывать то, что Юров, Фетисов и Беляев являются бенефициарными владельцами офшорных компаний. Уорсли и акционеры «Траста» обсуждали, что если «Открытие» начнет процесс due diligence, придется раскрыть бенефициаров офшорных компаний, которые получали займы в «Трасте». «Если мы в ходе дьюдила подпишем бумаги, в которых будет говориться, что номиналы — это бенефициарные собственники офшорных компаний, возможно, это будет означать, что мы, как говорится в английской пословице, выроем яму самим себе», писал русский юрист Юрова. Участники схемы встали перед дилеммой — назвать номиналов собственниками офшоров означало сделать ситуацию еще более подозрительной, назвать настоящих собственников — значит признать, что «Траст» активно кредитовал компании, связанные с Юровым, Беляевым и Фетисовым. «Сможем ли мы дальше скрывать трасты, учитывая предстоящую процедуру due diligence? Я сомневаюсь», — писал Уорсли.

20. Спустя две недели после этого, в конце июля 2015 года он известил Юрова, что «Траст» подал в суд на офшор Black Coast (одну из компаний офшорной сети). «Это ставит меня прямо на линию огня, потому что они видят собственником меня. Я так больше не могу», — писал Уорсли. «Если раскрытие номиналов как номиналов для вас опасно, вам нужно выбрать линию защиты на основе игры с балансом, чтобы избежать обвинений в предварительном сговоре. Защита — ваше личное дело, но если мне придется выступать свидетелем в суде, мне нужно знать, какой будет защита». «Пожалуйста, ничего не говорите о взаимодействии между мной и вами без моих письменных инструкций», — ответил ему Юров.

В итоге Уорсли и банк «Траст» в ноябре 2015 года подписали мировое соглашение, по которому Уорсли должен был передать все сведения об офшорах бывших владельцев банка.

Цитата: «У нас кредитов на $1,3 млрд, при том что из всех компаний сети положительный денежный поток генерирует только Billa, у которой кредитов на $130 млн. Это значит, что 90% кредитов — потенциально невозвратные», — объяснял Уорсли в мае 2014 года Юрову, Фетисову и Беляеву. В другом письме несколькими неделями позже, Уорсли писал, что нужно «провести границу» между обладанием активами и владением активами и обязательствами. «Владение обязательствами (то есть компаниями, у которых денежный поток отрицательный) подразумевает, что проценты по кредитам будут выплачены. Я полагаю, вы не заходите платить за эти убыточные компании из своего собственного кармана. Таким образом, я полагаю, что вся структура, связанная с убыточными компаниями, отпадает», — писал Уорсли. — Таким образом, нам остаются активы».

Брюс Уиллис глядит с прищуром на бредущих по заснеженным улицам россиян. Надпись на плакате: «Траст» — он как я, только банк». Говорят, исполнитель главной роли в «Крепком орешке» мог получить за этот рекламный контракт около $2 млн. Еще в $2 млн (по оценкам) обошлось размещение билбордов с Уиллисом в 170 российских городах — везде, где открыты офисы «Траста». Сработала ли реклама? Председатель совета директоров и основной владелец «Траста» Илья Юров очень на это надеется. Банк даже заказывал специальное исследование, которое подтвердило: образ, созданный в кино Уиллисом, нравится российским обывателям. Этот образ и нужен банкиру, чтобы показать: «Траст» — это надежный банк для простых людей.

Помочь банку выбраться из сложной ситуации мог бы стратегический инвестор. Но поиски такого инвестора ведутся уже пять лет, а результатов пока не видно. И если Юров не решит эту проблему в ближайшее время, «Трасту» придется туго.

Нынешний «Траст» — результат объединения двух структур, бывшего банка «Менатеп Санкт-Петербург» и Доверительного и инвестиционного банка (ДИБ), входивших в промышленную группу Михаила Ходорковского. После кризиса 1998 года, когда банк «Менатеп» рухнул, его филиальная сеть и часть активов отошли дочернему «Менатеп Санкт-Петербург», а ДИБ стал расчетным банком ЮКОСа. К тому времени Юров занимал должность руководителя казначейства банка «Менатеп».

Ходорковский заметил перспективного сотрудника еще в 1994 году, когда Юров по объявлению в газете пришел устраиваться в банк «Менатеп». До этого выпускник экономического факультета Московского авиационного института успел поработать в крупнейшей инвестиционной компании Франции Compagnie Parisienne de Reescompte (CPR). Соответствующая строчка в резюме помогла ему успешно пройти собеседование. «Вы даже не предполагаете степень той финансовой безграмотности. Человек, который просто говорил по-английски, уже мог делать карьеру. Я вошел в «Менатеп» как горячий нож в масло», — вспоминает Юров.

Он работал экономистом отдела маркетинга, а через год стал начальником аналитического отдела. Со второго месяца работы молодой банкир готовил аналитические отчеты лично для Ходорковского. Спустя пять лет хозяин «Менатепа» предложил Юрову возглавить ДИБ. Юров тогда как раз вынашивал идею создать инвестиционный банк на выжженном кризисом финансовом рынке, и Ходорковский этот план одобрил.

«Нам удалось создать рынок публичного долга», — подводит итоги первых лет работы Юров. В 2002-м и 2003 году ДИБ (переименованный в Инвестиционный банк «Траст») — первый в рейтинге андеррайтеров облигаций по версии сайта Cbonds.info. В 2002 году банк организовал 18 выпусков облигаций для 12 эмитентов почти на 10 млрд рублей. В 2003 году — уже 20 выпусков для 15 эмитентов на 12,3 млрд рублей. На «Траст» приходилось свыше 10% рынка корпоративных бондов. Среди клиентов банка в те времена были крупнейшие компании — МГТС, «Русал», «Мегафон», а также правительства Московской области, Москвы и Якутии.

Дела шли прекрасно, и менеджеры банка стали партнерами акционеров ЮКОСа, выкупив к 2001 году 30% «Траста» у группы «Менатеп». Инвестбанк «Траст» не переставал обслуживать предприятия группы «Менатеп», за их счет получая доступ к дешевым деньгам. Почти половина находящихся в управлении средств банка приходилась на предприятия группы «Менатеп», говорит Юров.

В 2002 году в банке заметили, что начинается потребительский бум, а значит, будет расти кредитование населения. Для старта розничного банковского проекта у группы «Менатеп» были все необходимые ресурсы: 48 отделений банка «Менатеп Санкт-Петербург» и доступ к дешевым средствам. Юров пришел с этой идеей к Ходорковскому, но тот отнесся к предложению без восторга. Дело было новое, просчитать риски было довольно сложно. Переговоры завершились сами собой летом 2003 года, когда был арестован один из основных владельцев группы «Менатеп» Платон Лебедев. «Очевидно, что группе «Менатеп» стало не до этого», — признает Юров. Скоро пришлось туго и самим банкирам.

Весь 2003-й и 2004 год сотрудников ИБ «Траст» таскали на допросы. Еще бы, они были в курсе всех финансовых дел нефтяной компании. Клиенты тем временем уходили из банка один за другим. Когда АФК «Система» отозвала мандат на крупную сделку по выпуску облигаций, Юров понял, что теряет бизнес. Фактически, вспоминает он, встреча в «Системе» поставила его перед непростым выбором: либо продать свою 30%-процентную долю в ИБ «Траст» и начать все сначала, либо попытаться выбраться из-под обломков ЮКОСа.

Было очень жаль потраченного на создание «Траста» времени, вспоминает Юров. Да и амбиции взыграли: Юрову и партнерам было чуть за тридцать, и они считали, что нет проблем, которые нельзя решить. Они пошли на риск, который сейчас называют «авантюрой». Необходимо было достать деньги на выкуп 70%-процентной доли в ИБ «Траст» и 100% акций банка «Менатеп Санкт-Петербург». «Мы знали многих инвестбанкиров на Западе. С нами связались друзья — достаточно высокопоставленные люди из банка ING — и сказали: если мы договоримся с группой «Менатеп», нам готовы дать денег», — рассказывает Юров.

Но договориться с акционерами «Менатепа» было недостаточно. Маховик «дела ЮКОСа» раскручивался все больше. В этой ситуации Юров, возглавлявший фактически расчетный центр опальной компании, принимает решение самостоятельно развивать банковский бизнес, оставшийся от «Менатепа». Какие у него были гарантии?

Юров не любит вспоминать о том, как ему удалось выкарабкаться из «дела ЮКОСа». «Это были тяжелые моменты с эмоциональной точки зрения», — признает он. На втором процессе по «делу ЮКОСа» упоминалось, что Юров был в числе обвиняемых по делу о хищении нефти, по которому Ходорковский и Лебедев получили в конце прошлого года 13,5 лет тюрьмы. На одном из судебных заседаний прокурор Гульчехра Ибрагимова заявила: глава «Траста» обвиняется в том, что участвовал в легализации 7,27 млрд рублей, полученных от реализации похищенной нефти «Томскнефти», «Юганскнефтегаза» и «Самаранефтегаза». Юров действительно проходил по делу в качестве обвиняемого, подтвердил Forbes адвокат Ходорковского и Лебедева Вадим Клювгант, но затем его дело было выделено в отдельное производство, и его судьба Клювганту неизвестна. Сам Юров утверждает, что статуса обвиняемого никогда не имел. В феврале 2010 года банкир выступал в суде по делу Ходорковского и Лебедева в качестве свидетеля, которого вызывала сторона обвинения. «Иногда подозреваемый или обвиняемый может стать свидетелем, когда выполняет определенные условия, которые поставило следствие. Такое встречается в практике, хотя и нечасто, это своего рода неформальная сделка со следствием», — рассказывает юрист и бывший заместитель начальника правового управления ЮКОСа Светлана Бахмина, проведшая в заключении 5,5 лет.

Как бы то ни было, сама сделка по покупке Юровым банков в 2004 году прошла на удивление быстро. Юров и его партнеры дважды встречались с акционерами — Леонидом Невзлиным, Юлием Дубовым и Михаилом Брудно. Пришлось немного поторговаться — команда Юрова хотела купить банк «Менатеп Санкт-Петербург» за символическую сумму в $1. Юров говорит, что иначе оценить банк, в котором 80% пассивов сформировано за счет группы «Менатеп», было сложно. Акционеры «Менатепа» не были в восторге от такого предложения. Сошлись на том, что оба банка продаются за $100 млн. (Их совокупный капитал составлял на тот момент около $300 млн.)

Часть суммы, $30 млн, покупатели выплатили сразу, а еще на $70 млн с помощью ING были выпущены кредитные ноты, обеспеченные акциями банков. Сделку с акционерами «Менатепа» заключили 7 мая 2004 года, и в том же году банкиры полностью с ними рассчитались, а в течение еще трех лет выплатили долги по кредитным нотам, рассказывает Юров. Банк «Менатеп Санкт-Петербург» был переименован в «Национальный банк «Траст». В ноябре 2008 года банки были объединены под этим брендом.

После покупки банковских активов «Менатепа» команда Юрова старалась держаться подальше от прежних владельцев и опальных коллег. Характерна история с одним из совладельцев банка — Олегом Колядой, бывшим предправления НБ «Траст». В августе 2006 года он оставил пост в банке, в сентябре продал свою долю Юрову, а в декабре был арестован по делу о хищении в 2006 году у входившей ранее в ЮКОС «Томскнефти» средств, предназначенных для выплаты задолженности перед налоговыми органами. Коляду обвинили в том, что он участвовал в выводе через НБ «Траст» 5,93 млрд рублей с помощью вексельной схемы.

Коляда получил 7,5 лет тюрьмы, а спустя два года обвинил следователей в сговоре с акционерами банка, вынудившими его продать акции по заниженной цене. Юров отвергает все претензии бывшего друга.

Банки перешли к партнерам вместе с ворохом проблем. Юров говорил, что розничный банк «Менатеп Санкт-Петербург» был убыточным, к тому же акционеры ЮКОСа по соглашению забрали из него свои средства — около $300 млн. В инвестиционном бизнесе были свои сложности. Попросту говоря, клиенты разбежались.

«Раньше нашими клиентами были крупнейшие российские компании. А тут мы взяли чемоданчики и поехали по городам и весям», — рассказывает Юров. Банк пытался предложить услуги по привлечению финансирования компаниям второго эшелона. В 2004 году «Траст» разместил облигации «Новатэка» на 1 млрд рублей. А в 2006 году — ритейлера «Дикси» на 3 млрд рублей. Но выйти на прежний уровень Юрову не удалось. С 2004 года, судя по сводному рейтингу андеррайтеров Cbonds, «Траст» сильно сдал. В 2004 году он занял 17-е место среди организаторов выпусков облигаций, в 2005-м и 2006 году не поднимался выше 20-го.

Руководство банка совершило ошибку, продолжая играть на том же поле, говорят бывшие сотрудники Юрова. В результате было упущено время для развития розничного бизнеса. «А потом на рынок инвестбанковских услуг вышли отечественные монстры вроде ВТБ, и «Траст» быстро потерял лидирующие позиции», — рассказывает вице-президент Инвестбанка и бывший сотрудник одного из подразделений ЮКОСа Виктор Шпрингель.

Розничный проект был запущен в 2006-м. «Траст» занялся кредитованием малого и среднего бизнеса и населения за пределами Москвы, где конкуренция была ниже. В регионах кредиты по высоким ставкам тогда брали охотнее, чем в столице. Даже сейчас, когда многие банки отменили дополнительные комиссии по кредиту, «Траст» продолжает взимать их. Например, по данным компании Frank Research Group, проводившей в 2010 году исследование кредитных продуктов российских банков, эффективная ставка кредитной программы «Траста» «Деньги сейчас» составляет 79–92% (в зависимости от срока кредита) против 21,9% заявленных. Сеть из 48 филиалов в 39 городах России разрослась до 200 офисов в 170 городах.

Казалось, что для банка настали спокойные времена. Сотрудники нередко видели Юрова, кандидата в мастера спорта по боксу, проходящим по коридорам банка со спортивной сумкой на плече. К «Трасту» стали приглядываться потенциальные покупатели. В конце 2006-го — начале 2007 года его хотела купить АФК «Система». В «Системе» планировали объединить «Траст» с принадлежащим ей Московским банком реконструкции и развития. В 2008 году шли переговоры с BNP Paribas. В обоих случаях не сошлись в цене. Акционеры «Траста» хотели выручить за банк около $900 млн. АФК «Система» предлагала $450–500 млн. Юров сейчас описывает ситуацию несколько иначе: «И нам, и «Системе» не показалось, что [в объединении] есть экономический резон».

Новые проблемы появились в 2008 году, когда финансовый кризис совпал с претензиями к банку со стороны компании «Роснефть». Эта история тянулась с 2001 года. Тогда ИБ «Траст» выдал кредит на $57 млн самарской фирме «Техтрансстрой», дружественной областной администрации. По данным службы безопасности банка, 25% этой компании тогда принадлежало сыну губернатора области — Алексею Титову (он отрицает связь с фирмой). При этом областное правительство стало поручителем по кредиту, а за область поручился сам ЮКОС. По сути, ЮКОС через свой банк выдал самарской компании кредит, который можно было и не возвращать.

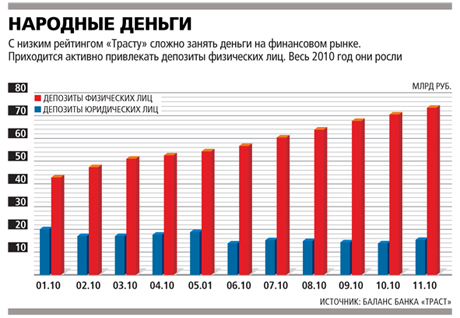

Где он взял деньги? Весной 2009 года была запущена первая массовая рекламная кампания «Траста» — кредиты и депозиты продвигал шоумен Владимир Турчинский (когда он скоропостижно скончался в конце 2009 года, рекламу пришлось убрать). Банк платил тогда до 18% годовых по рублевым депозитам. Сегодня в надежности банка клиентов убеждает Брюс Уиллис, а ставки по-прежнему на высоком уровне — до 9,2% годовых в рублях. Результат: с января 2009 года по ноябрь 2010 года объем депозитов частных клиентов в банке вырос с 16,5 млрд рублей до 74,3 млрд рублей.

Впрочем, возник побочный эффект. Быстрый прирост депозитов под высокие проценты и необходимость платить по иску «Роснефти» насторожили аналитиков из рейтинговых агентств. Те посчитали, что у банка неустойчивая депозитная база, да к тому же плохой портфель кредитов. Агентство Fitch летом 2010 года понизило рейтинг «Траста» до уровня CCC — «довольно высокая возможность дефолта». После этого «Траст» разорвал контракт с Fitch. «Они занимаются непрофессиональными оценками баланса банка. Межпромбанк перед дефолтом обладал рейтингом выше, чем у «Траста», — объясняет Юров.

Агентство Moody’s еще в апреле 2009 года понизило долгосрочный рейтинг «Траста» по депозитам сразу на две ступени — с В2 до Caa1 («значительная слабость банка») —и с тех пор не меняло его. Финансовые показатели «Траста» далеко не блестящи. В 2008 году у «Траста» был зафиксирован убыток по МСФО 3,2 млрд рублей, рассказывает аналитик Moody’s Владлен Кузнецов. В 2009 году — 755 млн рублей. В 2010 году, когда многие банки улучшили финансовые показатели, «Траст» так и не смог стать прибыльным. В первом полугодии убыток составил 1 млрд рублей. «В следующем году по бизнес-плану мы планируем заработать 2,5 млрд рублей», — говорит Юров. Проблемы банка отражены в текущем рейтинге, считает Кузнецов. По его словам, одна из основных проблем — в кредитном портфеле. Около 30% корпоративных кредитов относится к рискованным — по ним может быть допущена просрочка платежей. Юров и тут не согласен: «У нас весь корпоративный портфель — это нормально обслуживаемые кредиты».

Половина пассивов банка сформирована за счет депозитов населения. Но какого качества эти депозиты? Кузнецов полагает, что среди вкладчиков «Траста» могут быть «охотники за доходностью», которые клюнули на высокие ставки. «Такого рода депозиты обычно очень волатильные, что может привести к проблемам с ликвидностью. В кризис такие вкладчики бегут из банков первыми. Они могут начать уходить и в спокойное время, потому что появятся более интересные предложения или потому что депозиты в общем постепенно становятся менее доходными».

Единственная заминка: все, с кем разговаривал Forbes, считают проект Юрова утопией. «С трудом представляю государственную нефтяную компанию, которую интересует банковский проект именно в рознице. Это как бегемоту приделать заячьи уши», — иронизирует Евгений Надоршин, бывший главный экономист ИБ «Траст», а ныне главный экономист компании-консультанта в сфере коммерческой недвижимости Jones Lang LaSalle. Юров парирует: «Мне в 2005 году тоже говорили, что мы не сможем вылезти из-под ЮКОСа. Я пойму, что процесс закончился, когда нам об этом скажет другая сторона». В «Роснефти» отказались комментировать ход переговоров.

Переговоры продолжаются уже два года, а результатов пока нет. Возможно, потому, что Юров пошел против течения. Сегодня нефтяные компании избавляются от непрофильного бизнеса, поскольку доход от него не может сравниться с доходом от торговли нефтью, рассказывает главный эксперт «Интерфакс-ЦЭА» Алексей Буздалин. Юров не продал идею розницы Ходорковскому восемь лет назад, тем более не продаст ее сегодня совету директоров государственной «Роснефти», полагают банкиры.

Если дело не выгорит, «Трасту» остается лишь надеяться на то, что охотники за доходными депозитами останутся верны бренду, который рекламирует Брюс Уиллис.

1 946 490 235,00 руб., дата изменения величины уставного капитала: 07.11.2008г.

Национальный Банк Траст — крупный универсальный банк в России, специализирующийся преимущественно на розничных услугах. Штаб-квартира — в Москве. В настоящее время в составе банка работают 60 филиалов. [1]. Банк входит в состав банковского холдинга "Траст".

Содержание

История

Национальный банк «ТРАСТ входит в 30-ку крупнейших банков России (по данным ЦБ РФ), является лауреатом престижной международной премии «Брэнд года/EFFIE — 2008» в категории «Финансовые организации, продукты и услуги». НБ «ТРАСТ» имеет одну из самых масштабных региональных сетей среди российских коммерческих банков: имеет представительства в 60 регионах и более чем в 170 городах РФ. В общей сложности банк работает через 200 точек продаж. Банк основан в 1995 году в Санкт-Петербурге под именем «Менатеп Санкт-Петербург» в качестве одной из дочерних структур московского банка «Менатеп». Изначально «Менатеп СПб» создавался как безфилиальный банк, работающий в Северо-Западном регионе. Однако в результате кризиса августа 1998 года, когда «Менатеп» остановил операции, основная часть его бизнеса была переведена в банки «Менатеп СПб» и Доверительный и Инвестиционный Банк. При распределении активов «Менатеп СПб» получил филиальную сеть и карточный бизнес банка, а ДИБу досталась большая часть финансовых потоков «ЮКОСа». Одновременно банку «Менатеп СПб» удалось получить поддержку со стороны руководства «Газпрома», что привело к существенным изменениям в составе собственников банка и дало толчок развитию нового направления бизнеса. В 2000 году банк, действовавший в форме ЗАО, был преобразован в ОАО. Летом 2004 года менеджмент ИБ «Траст» (бывший ДИБ) во главе с председателем советов директоров обоих банков Ильей Юровым завершил сделку по выкупу прав собственности в отношении контрольных пакетов акций банков «Траст» и «Менатеп СПб» у прежних владельцев. В результате права собственности в отношении 99,3% акций «Менатеп СПб» перешли от МФО «Менатеп» к менеджменту ИБ «Траст». 18 марта 2005 года переименован в Открытое акционерное общество «Национальный банк «Траст». В ноябре 2006 года НБ «Траст» переехал из Петербурга в Москву, а спустя два года завершил давно анонсированную сделку по присоединению «Инвестиционный банк «Траст». У банка всего более 2 тыс. акционеров. Столь масштабное число акционеров обусловлено реорганизацией банка в 2002 году в форме присоединения к нему региональных ЗАО АКБ «Юганскнефтебанк» и ОАО АКБ «Нефтеэнергобанк». Основным акционером банка в настоящий момент является ЗАО «УК ТРАСТ» (Россия) — 98.27%, на 68,65% принадлежащая кипрскому оффшору ТIB Holdings Ltd*. Еще 8,92% УК в конечном итоге принадлежат Merrill Lynch, 9,61% — Илье Юрову, по 6,41% Сергею Беляеву и Николаю Фетисову. Банк располагает одной из самых крупных в России сетью продаж, включающей 59 филиалов, а также отделения и специализированные офисы — в общей сложности 200 точек продаж в 60 регионах страны. «Траст» обслуживает около 28 тыс. корпоративных клиентов и более 1 млн частных лиц. В активах кредитный портфель занимает почти 40%, портфель ценных бумаг — 32%, средства в иностранных банках — 16%. Основной статьей пассивов можно назвать депозиты компаний и корпораций (25%). Весьма существенный по значимости ресурс — кредиты Центрального Банка (почти 20% пассивов). Доля вкладов физических лиц в пассивах также значительна (23%), по размеру вкладов кредитная организация устойчиво входит в Tоп-50 российских банков. Численность персонала — более 6 тыс. человек. Приоритетными направлениями развития «Траста» по-прежнему являются диверсифицированный розничный бизнес, работа со средним и малым бизнесом, корпоративными клиентами. ____________

- Основные владельцы TIB Hodings — Илья Юров (39,38%), Сергей Беляев и Николай Фетисов (по 26,25%).

Акционеры

Юров Илья Сергеевич Председатель Совета директоров Национального банка «ТРАСТ» Окончил экономический факультет Московского авиационного института имени Серго Орджоникидзе, бизнес-школу TRESOFI (Франция) по курсу «Денежный рынок и управление казначейством». Илья Юров является членом консультационного совета Ассоциации российских банков. Увлекается русской историей. Занимается спортом: в 2007 году выиграл Кубок России по кикбоксингу. Кандидат в мастера спорта по боксу. Женат, воспитывает шестерых детей.

Фетисов Николай Викторович Президент Национального банка «ТРАСТ» Окончил Московский инженерно-физический институт по специальности «прикладная математическая физика», университет штата Миннесота, Миннеаполис, США. Мастер Бизнес Администрирования по специализации «финансы». Вместе с Ильей Юровым и Сергеем Беляевым является одним из первых банкиров в России, начавших развитие инвестиционного банкинга. Увлекается активными видами спорта, занимается кайтингом.

Беляев Сергей Леонидович Член Совета директоров Национального банка «ТРАСТ» Окончил Самарский государственный университет. В НБ «ТРАСТ» курирует инвестиционное направление.

Merrill Lynch В ноябре 2007 года Merrill Lynch приобрел около 10% акций Банковского холдинга «ТРАСТ». Эта сделка ознаменовала новый этап развития НБ «ТРАСТ» как ведущего коммерческого регионально-ориентированного банка РФ.

Руководство

Председатель правления НБ «ТРАСТ» Черкасова Надия Наримановна, 1971 год рождения. Окончила Нижегородский Государственный Университет, экономический факультет. С 1994 года работает в банковском секторе, последние 12 лет - в области программ развития малого и среднего бизнеса. Опыт в банковской отрасли - более 15 лет. Принимала активное участие в программах развития МСБ при поддержке ЕБРР и Фонда поддержки МСБ. Текущая позиция: Председатель Правления Национального банка «ТРАСТ». Ранее занимала позицию «Управляющий директор по развитию малого и среднего бизнеса НБ «ТРАСТ».

Увлечения - спорт, европейский кинематограф

Участие в профессиональных объединениях

Государственная корпорация «Агентство по страхованию вкладов», Visa International, MasterCard Worldwide, Diners Club LTD, Ассоциация Российских банков (АРБ), Некоммерческое партнерство «Фондовая биржа РТС», ОАО «Фондовая биржа РТС», ЗАО «Московская межбанковская валютная биржа» (ММВБ) ЗАО «Фондовая Биржа ММВБ » Некоммерческое партнерство «Московская фондовая биржа», Некоммерческая организация «Ассоциация участников вексельного рынка» (АУВЕР), Национальная Фондовая Ассоциация (НФА), Национальная Ассоциация участников фондового рынка (НАУФОР), Национальная валютная ассоциация (НВА), Московская международная валютная ассоциация (ММВА), Российская Национальная Ассоциация Членов S.W.I.F.T.

В 2005 году "ЮКОС" (РТС: YUKO) подал иск к ОАО "Инвестиционный банк "Траст" , которое до конца 2004 года было связано с "ЮКОСом" через МФО "МЕНАТЕП", владевшее контрольным пакетом акций банка. "ЮКОС" требовал от "Траста" возместить убытки из-за утраты векселей ООО "Технопромстройпроект" и ООО "Индустрия-Импульс". Эти векселя "ЮКОС" купил за 1,5 млрд рублей в феврале 2004 года, "Траст" стал их депозитарием, а в феврале 2005 года банк списал ценные бумаги по поддельным документам. Московский арбитражный суд 29 декабря 2005 года удовлетворил требование "ЮКОСа" на 1,5 млрд рублей (стоимость векселей без учета процентов), но это решение в дальнейшем было отменено. В процессе банкротства "ЮКОСа" требования к "Трасту" приобрела "Роснефть", а Инвестиционный банк "Траст" 7 ноября 2008 года был присоединен к НБ "Траст". "Роснефть" потребовала от НБ "Траст" стоимость векселей с процентами, в общей сложности 2,52 млрд рублей. Суды двух инстанций это требование удовлетворили. Федеральный арбитражный суд Московского округа 5 марта 2009 года отложил рассмотрение кассационной жалобы НБ "Траст" на решение о взыскании с него 2,52 млрд рублей в пользу НК "Роснефть", принятое Арбитражным судом Москвы 30 июня 2008 года и подтвержденное апелляционным судом 30 декабря 2008 года. В декабре 2009 года стороны заключили мировое соглашение, согласно которому "Траст" согласен погасить до 1 апреля 2010 года, в дополнение к ранее взысканным средствам, задолженность в сумме 946 млн. руб. По состоянию на 31 декабря 2009 года в консолидированном балансе Роснефти оставшаяся задолженность "Траста" в сумме 696 млн. руб. отражена в составе приобретенной дебиторской задолженности, говорится в отчетности компании. Представитель Роснефти в конце декабря 2009 года говорил о том, что 21 декабря между сторонами было подписано мировое соглашение, которое утвердил Московский арбитражный суд. Банк согласился удовлетворить претензии компании в 2 млрд руб. Часть средств в 1.1 млрд руб. возвращена банком ранее, а остальные деньги "Траст" выплатит до начала II квартала 2010 года. Президент Роснефти Сергей Богданчиков говорил журналистам, что компания пока не приняла решения о возможности объединения своих банковских структур с НБ "Траст". "Нужно просчитать экономику проекта и только тогда принимать решение", - сказал он, добавив, что поддерживает создание крупных эффективных структур. При этом он отметил, что банковский сектор не является профильным для Роснефти. "Это то, от чего мы рано или поздно избавимся. Это не наш бизнес", - сказал С.Богданчиков.

Рейтинги

17 июня 2009 Рейтинговое агентство «Эксперт РА» присвоило рейтинг кредитоспособности НБ «ТРАСТ» (ОАО) на уровне А «Высокий уровень кредитоспособности». Основным фактором, позитивно влияющим на кредитоспособность НБ «ТРАСТ», является высокий уровень достаточности капитала (норматив Н1 на 01.04.2009 составил 20,8%, что является хорошим показателем для федерального банка). Для Банка характерны хорошая диверсификация привлеченных средств клиентов по срокам, высокое распределение ссудной задолженности по отраслям и наличие широкой клиентской базы (на 01.04.09 количество заемщиков юридических лиц составило 11617). Также к позитивным факторам отнесены наличие доступа к широкому набору инструментов рефинансирования Банка России, положительная публичная кредитная история (6 эмиссий еврооблигаций), высокий уровень риск-менеджмента и широкая география деятельности. Кроме того, Агентство положительно оценивает поддержку со стороны собственников в виде предоставления субординированных кредитов на общую сумму 3,6 млрд. руб. и возможное объединение «Траста» с банками ВБРР и "Дальневосточный", принадлежащими "Роснефти" и ее структурам.

Решающим фактором, ограничивающим уровень рейтинга, выступила высокая доля просроченной задолженности в сегменте кредитования юридических (5,08% на 01.04.09) и физических лиц (9,44% на 01.04.09). Также отрицательно на рейтинговую оценку оказали нестабильный уровень ликвидности, несбалансированность активов и пассивов по срокам на коротком горизонте (покрытие активами I категории обязательств до востребования – 48,6% на 01.04.09). К негативным фактором были отнесены не соответствие коэффициента резервирования по ссудам (5,9% от портфеля) текущему уровню кредитного риска (доля ссуд 4 и 5 категории 8,59% от портфеля на 01.04.09) и низкие показатели рентабельности (за 2008 год ROA = 0,02%, ROE = 0,18%). «Низкие показатели прибыльности в настоящее время являются характерными для системы в целом, однако мы рассматриваем это как возможный риск с точки зрения формирования адекватных резервов и поддержания долгосрочной устойчивости. В настоящий момент коэффициент резервирования Банка соответствует кредитному риску, а высокий уровень достаточности капитала придает дополнительную устойчивость», - отмечает руководитель Службы рейтингов кредитных институтов «Эксперт РА» Ирина Велиева.

Статус Rating Watch «Негативный» отражает повышенные кредитные риски и/или недостаточную прозрачность в отношении некоторых активов банка, а также обеспокоенность по поводу более слабых показателей деятельности и недавних изменений в бизнес-модели банка. Кроме того, это рейтинговое действие отражает сохранение неопределенности относительно урегулирования задолженности банка перед ОАО НК "Роснефть" (ROSN).

В течение 1-го полугодия 2009 г НБ "ТРАСТ" увеличил риски по проблемному сектору недвижимости/строительства, по оценкам, до 30 проц кредитного портфеля. Сюда относилось небольшое число крупных и долгосрочных кредитных линий, наиболее значительные из которых связаны с проектами коммерческой недвижимости в Москве. Другие кредиты в сегменте крупных корпоративных клиентов, прежде всего, связанные с финансированием сделок по приобретению активов и инвестициями в ценные бумаги, также были долгосрочными и составили еще 19 проц портфеля. Кроме того, некоторые из межбанковских кредитов НБ ТРАСТа, эквивалентных 14 проц кредитного портфеля согласно отчетности, были непрозрачными, и Fitch полагает, что такие кредиты могут представлять дополнительный источник значительного кредитного риска. Fitch не может исключать возможность того, что риски банка по связанным сторонам, возможно, существенно выше, чем 0,2 проц кредитного портфеля, по отчетности, на конец 1-й половины 2009 г, ввиду недостаточной прозрачности и характера отношений банка с некоторыми крупнейшими заемщиками.

По отчетности банка проблемные кредиты /с просрочкой более 90 дней/ на конец 3 кв. 2009 г составляли 9,4 проц кредитного портфеля, прежде всего, из-за розничного сегмента. Списание кредитов за 9 месяцев 2009 г. было равно еще 7,0 проц всех кредитов в среднем, хотя уровень реструктуризации кредитов был умеренным. Помимо этого, уровни обесценения кредитов следует рассматривать с учетом длинных сроков до погашения и структуры единовременных выплат по большинству крупнейших корпоративных кредитов. Согласно отчетности на конец октября 2009 г регулятивный показатель достаточности капитала у банка составлял 20,8 проц, однако этот уровень также следуют рассматривать с учетом уровня кредитного риска.

Розничные депозиты почти удвоились за период с конца 1-го квартала 2009 г по середину ноября 2009 г, когда они составляли 36 проц всех пассивов ввиду более активного маркетинга. В то же время устойчивость этой вновь приобретенной клиентской базы еще не проходила проверку временем, в то время как высокие ставки, предложенные по депозитам, в сочетании с использованием дорогого беззалогового фондирования от Центрального банка Российской Федерации /«ЦБ РФ»/ обусловили резкое снижение процентной маржи в 1-м полугодии 2009 г. Без начисленного /но не полученного/ процентного дохода чистый процентный доход за указанный период был бы незначительным.

Фондирование от ЦБ РФ увеличилось до высокого уровня в 27 проц пассивов на середину ноября 2009 г, хотя около 70 проц этих средств приходилось на долю краткосрочных обеспеченных залогом операций репо. Это следует за существенным увеличением банком вложений в ценные бумаги в 3-м квартале 2009 г., из которых свыше 65 проц могут рассматриваться как удовлетворяющие требованиям для рефинансирования в ЦБ РФ. Высоколиквидные активы, определяемые как денежные средства и эквиваленты и необремененные залогом ценные бумаги, которые могут быть использованы для операций репо с ЦБ РФ, были равны 9 проц активов, или 20 проц клиентских счетов на середину ноября 2009 г, в то время как неиспользованный лимит беззалогового кредитования от ЦБ РФ равнялся еще 13 проц клиентских счетов. В то же время Fitch отмечает, что ввиду активных казначейских операций НБ "ТРАСТа" возможно быстрое изменение позиции ликвидности, и агентство также испытывает обеспокоенность в отношении управления ликвидностью ввиду увеличения фондирования долгосрочных кредитов за счет недавно привлеченных розничных депозитов. НБ "ТРАСТ" погасил еврооблигации на сумму 150 млн долл в октябре 2009 г, а в мае 2010 г предстоит погашение выпуска еврооблигаций на сумму 200 млн долл /хотя его значительная часть уже выкуплена/.

Сохраняется неопределенность относительно расчетов банка по существующему долгу /1,6 млрд. руб./ перед нефтяной компанией "Роснефть", что потенциально может оказать давление на позиции ликвидности или капитализацию НБ "ТРАСТа".

Исключение рейтингов банка из списка Rating Watch «Негативный» может сопровождаться понижением рейтингов, если не улучшится прозрачность применительно к некоторым рискам по кредитам, банк продолжит использовать вновь поступающие розничные депозиты для финансирования долгосрочных кредитов и основные операционные показатели продолжат ухудшаться. Рейтинги могут быть подтвержденные в случае улучшения ситуации с прозрачностью, несбалансированностью активов/пассивов и с показателями деятельности.

Проведенные рейтинговые действия:

Долгосрочный РДЭ «B-» помещен в список Rating Watch «Негативный»

Приоритетный необеспеченный долг: рейтинг «B-» помещен в список Rating Watch «Негативный», рейтинг возвратности активов «RR4»

Краткосрочный РДЭ «В» помещен в список Rating Watch «Негативный»

Индивидуальный рейтинг «D/E» помещен в список Rating Watch «Негативный»

Рейтинг поддержки подтвержден на уровне «5»

Уровень поддержки долгосрочного РДЭ подтвержден как «нет уровня поддержки».

Автор статьи

Читайте также: