Может ли банк инициировать банкротство физического лица

Обновлено: 25.04.2024

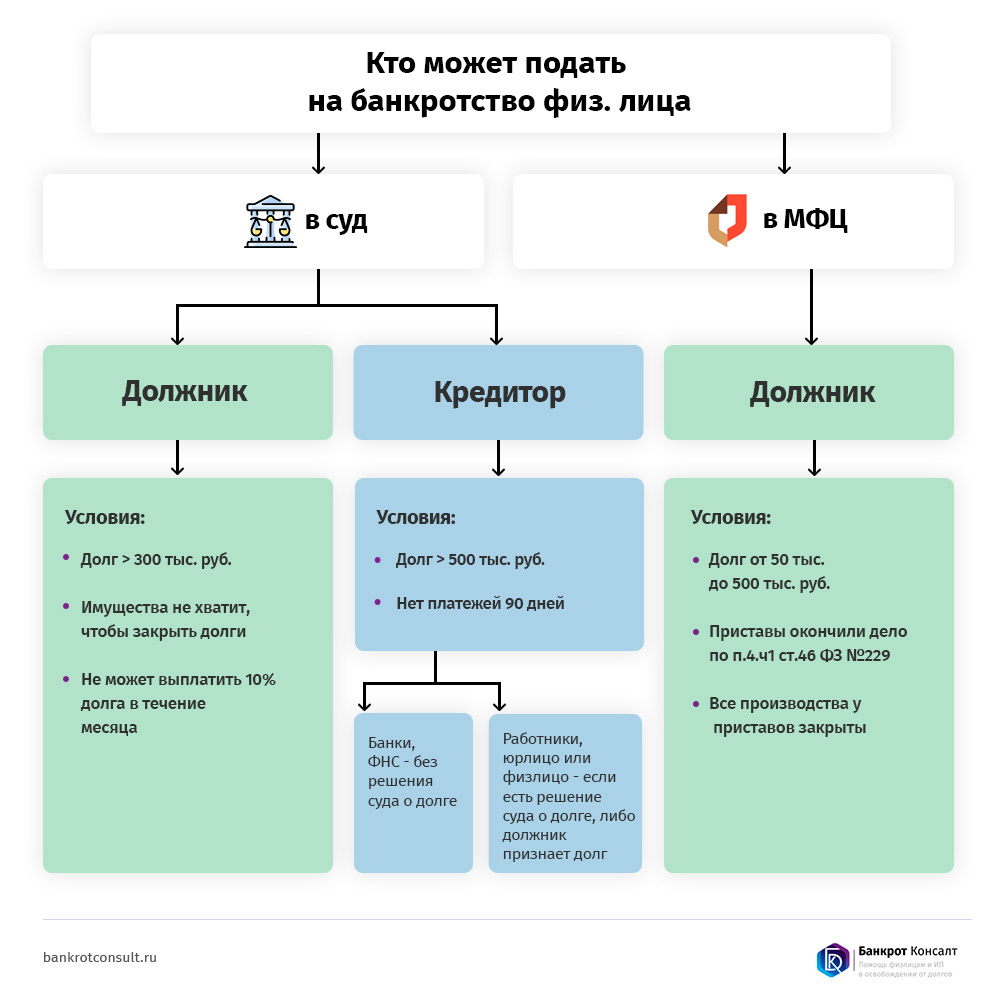

Основания для возбуждения банкротства указаны в законе № 127-ФЗ. Инициирование процедуры банкротства допускается по заявлению должника или его кредиторов. Со стороны кредиторов документы могут подать банки и МФО, займодавцы по распискам, контрагенты по договорам, налоговый орган, другие лица.

При этом законодательство предусматривает разные основания для возбуждения дела в арбитражном суде и МФЦ. Также в 127-ФЗ указаны разные основания и признаки, при которых должник или кредитор может подать на банкротство. Подробнее об этих нюансах читайте в нашем материале.

Способы банкротства в России

Почему так важен способ банкротства? Потому что в законе предусмотрен разный порядок возбуждения и ведения судебного и внесудебного банкротства. В зависимости от ситуации, банкротиться можно:

- через арбитражный суд — если сумма просроченных долгов превысила 500 000 рублей (или приближается к ней), либо у физ. лица подтверждаются признаки неплатежеспособности; — если сумма просрочки от 50 000 до 500 000 рублей, а ФССП окончила производства ввиду отсутствия у должника имущества .

Других способов банкротства не существует. В частности, нельзя пройти эту процедуру через мировых судей, приставов, суды общей юрисдикции, налоговый орган.

Судебным банкротством занимается арбитраж. При этом ведением дела, управлением активами должника и их реализацией будет заниматься финансовый управляющий, назначенный судом. Многофункциональные центры, напротив, сами ведут банкротное дело, не привлекают управляющего, не проводят реализацию активов.

Почему нельзя обанкротиться через МФЦ,

если у меня нет средств на найм

финуправляющего? Спросите юриста

Кто может подать заявление на банкротство физического лица в арбитражный суд

В федеральном законе № 127-ФЗ судебному банкротству физических лиц посвящена отдельная глава X. В ней есть статьи, описывающие основания для возбуждения банкротного дела, особенности проведения всех процедур, последствия для должника-банкрота. Банкротство будет возбуждено по заявлению должника или кредитора.

Должник

Чаще всего банкротство физического лица возбуждается по инициативе самого должника. Это вполне логично, так как по итогам дела кредиторы рискуют потерять шанс на взыскание долгов. Для должника, напротив, успешное завершение дела позволит освободиться от большинства обязательств .

Риск подачи на банкротство со стороны должника может заключаться:

- в последствиях, предусмотренных законом (например, запрет на занятие руководящих постов в организации); задолженностей (например, при фиктивности банкротства, при неправомерных действиях с имуществом);

- в привлечении к ответственности за противоправные действия (например, в установленном случае преднамеренности банкротства);

- в потере имущества, которое выставят на реализацию (при этом отдельные виды имущества по закону оставят должнику).

Можно избежать перечисленных рисков, либо минимизировать их последствия, если тщательно подготовиться к банкротству, проанализировать ситуацию. Для этого рекомендуем обратиться к нашим юристам, которые специализируются на сопровождении банкротных дел.

Через арбитраж может объявить себя банкротом и индивидуальный предприниматель (ИП). Для него действуют примерно те же правила ведения процедуры, что и для физического лица без статуса ИП. Но есть и ряд отличий. Например, действующий ИП обязан до инициации банкротства разместить соответствующее уведомление на Федресурсе (не позже 15 дней). Специальным последствием для ИП-банкрота будет временный запрет на повторную регистрацию предпринимательства через налоговый орган (5 лет).

Как часто налоговые органы подают

на банкротство обычного физ лица,

не ИП? Спросите юриста

Кредиторы

Должник может стать банкротом по требованию кредиторов. При этом заявление в арбитраж может подать любой из кредиторов, если должник будет соответствовать признакам несостоятельности (неплатежеспособности).

Кредиторами физического лица могут быть:

- банки; (МФО);

- налоговый орган; , договорам;

- контрагенты по договорам (это актуально для ИП);

- работники предпринимателя, перед которыми есть долги по зарплате, выходному пособию, другим выплатам; , других периодических платежей;

- лица, которым должник обязан платить компенсацию вреда и ущерба; ;

- операторы стационарной и мобильной связи;

- кредиторы по другим видам обязательств.

У должника может быть сразу несколько кредиторов, в том числе с однородными требованиями. Для возбуждения банкротства будет достаточно заявления и документов от одного кредитора. Остальные смогут позже заявить о своих требованиях, когда информация о деле появится на Федресурсе, в картотеке арбитражных дел.

Если суд возбудит банкротство, требования сможет подать кредитор с любой суммой задолженности. Более того, такое право возникнет и у кредиторов, перед которым обязательство возникло уже после возбуждения дела. Такие обязательства рассматриваются как текущие платежи, имеют приоритет при погашении за счет доходов и конкурсной массы.

Также текущие платежи не спишут с банкрота после завершения дела, что является преимуществом для кредитора. Типичным примером текущих обязательств (платежей) являются налоги, если обязанность их платить возникла после открытия банкротства.

А долги за ЖКХ во время банкротства

— это текущие платежи или их

тоже можно списать?

Основания для подачи заявления на судебное банкротство

У должника и кредиторов разные основания для возбуждения судебного банкротства. Их будет проверять арбитражный суд после получения заявления и других документов. Если основания для возбуждения дела отсутствуют , судья откажет в заявлении.

Со стороны кредиторов

В ст. 213.3 закона № 127-ФЗ указано, что право подачи заявления на банкротства возникает у кредитора, если сумма требований (долга) превышает 500 000 рублей, а период просрочки составляет от 3-х месяцев. Период просрочки начинает течь с даты, когда должно быть исполнено обязательство. Эти моменты проверяются по договорам, судебным актам, материалам исполнительного производства и другим документам.

Заявление на банкротство в МФЦ вправе подать только сам должник. Кредиторы могут банкротить физическое лицо, если сумма долгов превышает 500 000 рублей, а период просрочки составляет свыше 3 месяцев. Должник может банкротиться через арбитраж при сумме долгов от 500 000 рублей, либо при наличии признаков неплатежеспособности.

Если сумма задолженности менее 500 000 рублей, либо просрочка составляет менее 3-х месяцев, кредитору откажут в возбуждении банкротства. При этом для заявления требований по уже возбужденному делу таких ограничений нет. Например, если арбитраж открыл банкротное производство по инициативе любого лица, то заявление в реестр кредиторов можно подавать при любой сумме и периоде просрочки.

Со стороны должника

У должника существо больше оснований для обращения на судебное банкротство. Прежде всего, отметим условия, при которых физическое лицо обязано само инициировать банкротное дело. Это нужно сделать, если погашение долгов одному или нескольким кредиторам сделает невозможным исполнение обязательств перед другими лицами. При этом размер таких обязательств должен составлять не менее 500 000 рублей.

В случае, если гражданин обязан сам подать в арбитраж на банкротство, он должен это сделать в течение 30 дней. Срок начинает течь с момента, когда должник узнал (или обязан был узнать) о невозможности выплаты долгов кредитору. За неподачу на банкротство в указанном выше случае грозит штраф от 1 000 до 3 000 рублей.

Если сумма долгов составляет менее 500 000 рублей, то у гражданина тоже может возникнуть право на банкротство. Для этого нужно подтвердить документами один или несколько признаков неплатежеспособности.

К таким признакам закон № 127-ФЗ относит:

- полное прекращение выплат по обязательствам, если срок их погашения уже наступил;

- наличие просрочки свыше 1 месяца по более чем 10% от всех обязательств должника;

- если сумма задолженности превышают общую стоимость активов гражданина;

- если ФССП окончила производство по взысканию по причине отсутствия у должника активов.

Обоснованность заявления будет проверять суд. Также в судебном заседании свои возражения смогут представить кредиторы. Если будет установлено, что через непродолжительное время гражданин сможет восстановить свою платежеспособность и начать погашение долгов, то судья откажет в возбуждении дела. Или же введет процедуру реструктуризации долгов.

При каком доходе суд может ввести

вместо списания долгов их реструктуризацию?

Спросите юриста

Действующие и просроченные обязательства должника будут проверяться по документам. Это могут быть судебные акты, договоры и расписки, графики кредитных платежей, документы от приставов и т.д. Чтобы избежать отказа в возбуждении банкротства, рекомендуем оформлять и собирать документы в арбитраж при поддержке наших юристов.

У кого есть право подачи заявления на банкротство через МФЦ

Гражданин может быть признан банкротом через Многофункциональный центр. Такая возможность появилась относительно недавно (с сентября 2020 года). Поэтому количество банкротов по решению МФЦ пока намного меньше, чем по стандартной судебной процедуре. Отличий между судебным и внесудебным банкротством очень много. Прежде всего, это касается оснований для подачи заявлений в МФЦ.

Кредиторы

Одна из ключевых особенностей внесудебного банкротства — кредиторы лишены права подавать заявление в МФЦ. Такая возможность есть только у должников (физических лиц, ИП).

Но со своей стороны, кредиторы вправе:

А если мне во время прохождения внесудебного

банкротства досталось наследство,

что делать? Спросите юриста

По сути, единственным вариантом защиты своих интересов для кредитора является выявление какого-либо имущества, ранее не обнаруженного приставами. Или тот факт, что должник не указал в заявлении о каком-то долге перед определенным кредитором. Только в этом случае кредитор сможет добиться возбуждения банкротства в арбитраже и прекращения дела в МФЦ. Соответственно, в судебной процедуре можно рассчитывать на возврат хотя бы части долгов, так как будет проводиться реализация активов .

Должник

Право на подачу заявления в Многофункциональный центр есть только у должника. Это может быть физическое лицо или ИП.

У заявителя должны подтверждаться два условия для возбуждения внесудебного банкротства:

- окончание приставами производства по взысканию (причиной окончания дела может быть только отсутствие имущества);

- размер всех обязательств (например, в том числе и алиментов) должен быть от 50 000 до 500 000 рублей.

Соответствие указанным условиям должник декларирует в заявлении. МФЦ запросит данные о закрытии дела у приставов, проверит основание для окончания производства. Сумма обязательств будет проверена по приложениям к заявлению. При несоответствии данных МФЦ вынесет отказ в возбуждении банкротства.

Если у вас остались вопросы, связанные с основаниями для возбуждения банкротства, проконсультируйтесь у наших юристов. Мы поможем даже в самой сложной ситуации!

Инициирование такой процедуры как банкротство, по отношению к физическому лицу – явление достаточно редкое. Так, например, по результатам статистических данных, занесенных в Единый реестр, где собраны все сведения о банкротствах, отмечено, что заявления от кредиторов поступают приблизительно в 14% случаев, остальные 86 – это заявления от лиц, которые просят признать их самих должниками. Ну а те случаи, когда чаша терпения переполнялась у представителей кредитных организаций, рассматривали многомиллионные суммы задолженностей.

Прежде чем более углубленно изучать проблему, следует дать точный ответ на вопрос, поставленный в заглавие статьи. Граждане, которые обращаются за кредитами впервые или активно ими пользуются, интересуются, в может ли инициировать банк банкротство физических лиц?

Основные условия

Ситуации, при которых банк подает на банкротство физ. лица, хоть и случаются крайне редко, но в соответствии с действующими нормативно-правовыми актами, вполне законны. Это может произойти в том случае, если должник попадает одновременно под два установленных ФЗ условия:

- Первое: сумма долга превышает 500 тыс. руб.

- Второе: с момента неуплаты (погашения) или прекращения внесения денежных средств в счет долга прошло ровно 3 месяца. Отсчет ведется с даты, когда перед должником возникли такие обстоятельства вследствие ранее заключенного договора.

Практически процедура признания своего клиента банкротом руководством банка может быть реализована путем подачи искового заявления в суд. Уполномочены рассматривать такие дела арбитражные суды. Прежде чем банк подаст на банкротство физического лица соответствующее исковое заявление, он должен определиться и выбрать финансового управляющего, которому и передаются полномочия по ведению самой процедуры. Как только иск принимается судом и по нему начинается делопроизводство, на все движимое и недвижимое имущество должника накладывается арест. Данную функцию, вернее ее практическую, исполнительную часть, возлагают на судебных приставов. После наложения ареста физ. лицо, задолжавшее банку не сможет распоряжаться своим имуществом: продавать, дарить, завещать и пр. Все это касается и имущества, находящегося за границей, такие вопросы решаются путем межгосударственных связей. В некоторых случаях АС может принять решение и наложить запрет на выезд должника за пределы страны. По результатам принятых решений и практической реализации процедуры все сведения о каждом отдельном случае фиксируются в банке данных банкротств физических лиц. Единый реестр содержит максимально полную и подробную информацию обо всех вопросах, нюансах каждого отдельного случая.

Какие действия может (должен) предпринять должник

У физического лица, в отношении которого инициирована процедура банкротства имеет право написать отзыв на иск. Это позволит, во-первых, оспорить размеры предъявленных финансовых претензий, а во-вторых, активное содействие Суду в процессе рассмотрения дела покажет, что решение оспаривается лицом, считающим себя добросовестным плательщиком. Все это может положительно отразиться на итоговом решении, которое примет АС.

Времени на оспаривание у должника совсем немного. Если инициировал Сбербанк банкротство физ. лица, у последнего в запасе всего 10 рабочих дней на исполнение (с момента вынесения определения о том, что заявление принято на рассмотрение). Отзыв на исковое заявление следует направлять по почте или передавать в канцелярию суда лично, получив расписку. Пример, как оформить такое заявление, можно найти в Интернете, попросить в канцелярии суда или обратиться за помощью к квалифицированному юристу.

Каких результатов может добиться банк

На первый взгляд банку невыгодно самому подавать такое заявление. Ведь после признания должника банкротом все его долги аннулируются, следовательно – кредитная организация несет убытки. Но если у физического лица имеется какое-либо имущество, то за счет их реализации долги могут быть полностью или хотя бы частично, погашены. Вот здесь и кроется основная заинтересованность кредитора в проведении всех этих процессуальных действий. В любом случае банк ничего не теряет и даже в случае списания средств со счета кредитной организации это лишь пойдет на пользу таким операциям, как учет и отчетность.

Результатом рассмотрения дела в суде может быть:

- Решение о реструктуризации долга.

- Заключение мирового соглашения сторонами.

- Продажа всего арестованного имущества должника (квартиры, машины и т.п.) «с молотка».

Конечно, для ответчика наиболее благоприятными могут считаться первый или второй варианты действий. Если же банк не увидит никаких предпосылок для их реализации, то будет выбран третий, наиболее кардинальный способ действий. Вот его должник должен опасаться больше всего. Ну а банку, как уже было отмечено, бояться нечего. Любое принятое судебное решение будет иметь положительный эффект!

Подведем итог

Мы дали ответ на вопрос, может ли банк инициировать банкротство физического лица, рассмотрели все основные моменты и особенности данной процедуры. И должникам можем дать простой совет: не следует доводить дело до крайней стадии. Если у руководства банка лопнет терпение, спорить с ним и доказывать свою невиновность будет слишком накладно. Гораздо проще, при временных финансовых трудностях обратиться к кредитору с просьбой о реструктуризации долга. Как показывает практика, банки в подавляющем большинстве случаев идут навстречу таким заявителям!

Если гражданин с долгом более полумиллиона не платит и не подает на банкротство, то за него это могут сделать кредиторы. У них есть законное право пытаться вернуть долг, в том числе через банкротство физ.лица. Казалось бы, должник от этого только в плюсе — не придется подавать заявление, искать деньги на процедуру. Но не все так радужно. Расскажем, к чему готовиться, если кредитор подает на банкротство физического лица, и какие действия можно предпринять в рамках закона.

Когда кредитор может заявить о банкротстве должника

Требования к сумме долга

Банкротство физического лица по инициативе кредитора допускается при соблюдении двух условий:

- размер основного долга гражданина перед кредитором без учета пени и штрафов составляет 500 тысяч рублей или больше;

- просрочка исполнения долговых обязательств превысила 3 месяца.

Для подачи в суд заявления банк обязан уплатить госпошлину 300 рублей и внести на депозит суда предоплату за работу финансового управляющего — 25 тысяч рублей. В отличие от гражданина, банку не дают отсрочку платежа.

Банкротство физ.лица по требованию кредитора признается в Арбитражном суде по месту жительства должника. Банк или иной кредитор не может признать человека банкротом через МФЦ — внесудебное списание проводится только по заявлению должника.

Требования к доказанности долга

Как доказать финансовую несостоятельность должника? Согласно положениям Закона о банкротстве, обращение в суд с заявлением о признании гражданина некредитоспособным возможно, когда есть решения суда, подтверждающего требования кредитора. То есть перед тем как подать на банкротство физического лица должника, заявитель должен получить решение суда о взыскании денег.

Если договор займа заверен нотариально, можно подтвердить долг исполнительной надписью нотариуса.

Банки или, например, ФНС по долгам ИП могут не просуживать задолженность перед подачей заявления на признание должника финансово несостоятельным.

Закон устанавливает задолженности, по которым кредиторы могут подать в суд на банкротство должника без предварительного судебного взыскания долга. В этот список входят требования:

- об уплате обязательных платежей (налогов, взносов);

- подтвержденные документально долговые обязательства, признанные должником, но не исполненные;

- по договору с кредитной организацией (то есть банковские кредиты);

- о взыскании алиментов на детей, при этом обязательства не должны оспариваться;

- долги, основанием для которых служит вексель, опротестованный нотариусом в связи с неплатежом, неакцептом или недатированием акцепта.

Если гражданин задолжал по указанным выше обязательствам, то кредитор вправе обратиться в суд за признанием физ.лица банкротом, не тратя время на взыскание долга в обычном суде. Тогда к заявлению на банкротство должника нужно приложить доказательства своих требований.

Кроме того, к заявлению прикладывается выписка из ЕГРИП об отсутствии у физлица статуса ИП.

Может ли банк подать на банкротство должника? Да, при неуплате кредита более 3 месяцев при сумме задолженности свыше 500 тысяч рублей банк вправе заявить о банкротстве заемщика, не тратя времени на судебное взыскание долга.

Учитывая позицию КС России, в апреле 2021 разрешившего изымать единственное жилье граждан для погашения долга, важно взять инициативу в свои руки, чтобы не лишиться квартиры при банкротстве.

Что делать, если кредитор подал на банкротство должника

Если время упущено, и кредитор подал на банкротство физического лица, то должнику нужно правильно и быстро отреагировать на действия банка.

Даже если от кредитора не поступит уведомление о подаче заявления, узнать о своем принудительном банкротстве можно из определения суда.

Арбитражный суд пришлет определение на ваш почтовый адрес. Будут сообщены дата и время судебного заседания, адрес суда, просьба принести документы и заранее представить свою позицию по заявления кредитора о признании вас финансово несостоятельным.

- возражения на требования кредитора;

- общая сумма задолженности по требованиям всех кредиторов гражданина;

- перечень открытых гражданином в кредитных организациях банковских счетов;

- перечень открытых банковских счетов;

- перечень открытых исполнительных производств в ФССП;

- иная информация — пояснения о причинах просрочек, текущей финансовой ситуации.

К отзыву прилагается список имущества должника, его доходов до банкротства и перечень открытых банковских счетов и вкладов с остатками средств на них. При банкротстве гражданина по инициативе кредитора направление отзыва — не право, а обязанность должника. Ну и конечно, в интересах должника изложить свои возражения, объяснить суду ситуацию.

Выгодно ли кредиторам подавать на банкротство должника?

Признание физического лица банкротом влечет списание задолженности, которую не удалось погасить после реструктуризации долгов или продажи имущества. Возникает закономерный вопрос — зачем это кредиторам?

Есть ряд причин, почему банкротство физлица кредитором выгодно взыскателям.

-

Возможность выбрать саморегулируемую организацию арбитражных управляющих (СРО АУ), а значит, предложить своего специалиста для ведения дела. По закону банк и должник не вправе указывать конкретную кандидатуру финуправляющего. Но на практике стороны всегда заранее договариваются с СРО о свободном и лояльном специалисте.

Суд делает запрос в СРО, и организация предлагает суду нужного кандидата. Если СРО выбрал банк, то можно быть уверенным, что управляющий выполнит розыск имущества, оспаривание сделок должника, его/ее и супругов, проверку всех счетов и переводов.

А если финуправляющий выявит вывод имущества, то на списание задолженностей не стоит рассчитывать. Когда суд признает действия должника недобросовестными, он отказывает в списании долгов после продажи имущества.

В 2021 появился реальный риск лишиться жилья, если кредитор подает на банкротство. Банк будет требовать продажи единственного жилья должника, если площадь квартиры значительно превышает соц. норму, и недвижимость куплена, когда у человека уже были долги. Вопрос о продаже жилья банкротов разрешил Конституционный суд РФ в Постановлении от 26.04.2021.

КС занял про-кредиторскую позицию: единственное жилье должника лишается исполнительского иммунитета, если должник действовал недобросовестно, и если квартира не соответствует имущественному положению должника.

Разъяснений о критериях шикарности КС не дал, но сослался на нормы социальной обеспеченности жильем (это 15-18 кв. м. на человека, норму устанавливают региональные власти).

Даже единственную квартиру могут продать — банкроту купят жилье согласно соц. норме в том же поселении.

Например, если должник живет в квартире с супругой и 2 детьми, то норма площади для него 72 метра. Если его апартаменты — 150 кв. метров, то пополнение конкурсной массы будет вполне существенное. У кредиторов есть интерес заняться переселением банкрота в квартиру поменьше.

Теперь банки более заинтересованы первыми заявить о банкротстве должника, чтобы, ссылаясь на злоупотребление правом и уклонение от уплаты, взыскать долг путем продажи единственного жилья.

Банковский финуправляющий

Итак, инициирование процедуры позволяет выбрать специалиста, который будет руководить банкротством физ.лица. Какие есть риски для должника при назначении лояльного к банку финуправляющего.

-

Оспаривание сделок. Независимый управляющий действует в рамках закона и справедливости — он не будет оспаривать все подряд сделки. Только те, которые нарушают права кредиторов: дарение, продажа по цене менее 30% от рыночной, вывод денег, расчеты с одним аффилированным кредитором в ущерб другим (например, гражданин перед банкротством рассчитался с родственником, а банкам ничего не заплатил).

Но действующий в интересах и по инициативе кредитора ФУ проверит все операции купли-продажи, обмена или дарения за последние 3 года: самого должника, его мужа или жены, детей, а также снятие денег, вывод денег за границу, на электронные кошельки, проверит расчеты ИП, действительность и целесообразность договоров.

Не факт, что он найдет нарушения. Но попортить нервы гражданину своим беспрестанным контролем он способен.

По закону физ.лицо может исключить из КМ предметы, необходимые для профессиональной деятельности, бытовых нужд и просто личные вещи.

Стоимость предмета должна быть ниже 10 тысяч рублей. Если вы не хотите доказывать в суде оценочную стоимость своего дивана, мопеда или фотоаппарата — обратитесь к юристу, чтобы найти нормального фин.управляющего, который не будет инвентаризировать предметы быта и движимое имущество.

Учитывая широкий список тех, кто может подать на банкротство физического лица, гражданам нужно ответственнее относиться к своим долговым обязательствам. Если сумма долга перед кредитором более полумиллиона, обратитесь к юристу.

Переждать, пока пристав закроет исполнительное производство, или кредитору надоест взыскивать безнадежную задолженность, уже не удастся — с лишением единственного жилья иммунитета у банков и даже коллекторов появился четкий финансовый интерес банкротить физ. лиц, у которых есть дорогая недвижимость.

Последствия банкротства должника кредитором

Единственный плюс для физ. лица при объявлении его несостоятельным по заявлению банка — не придется искать деньги на оплату госпошлины и услуги финансового управляющего. Если гражданин действительно чист перед кредиторами, денег и имущества у него нет, и сомнительных сделок не совершалось, то нет разницы, лично он подал на банкротство, или это сделал банк. Но в этом случае кредитор навряд ли станет тратиться, чтобы списать должнику требования за свои деньги.

Банки обращаются за банкротством физ. лиц, когда точно знают о наличии собственности для продажи.

- Учитывая, от какой суммы можно обратиться за банкротством должника, право появляется, если чистый долг более 500 тысяч рублей — без процентов и штрафов.

- Если у гражданина нет имущества и доходов, то и банкротство не поможет банкам вернуть деньги, зато риск списания долгов есть;

- В ходе реализации имущества банку придется делиться с другими кредиторами, причем сначала закрывают расходы на саму процедуру, затем долг по алиментам, причинению вреда, затем долги перед работниками (если это банкротится ИП), и только в третьей очередь идут банки, МФО, коллекторы, налоговая и физ.лица с расписками.

Неплательщикам стоит знать, как готовиться к своей защите на суде, и лучше доверить это юристам. Наши юристы помогут с банкротством и разработают схему признания несостоятельности — для консультации по судебному и внесудебному списанию долгов позвоните нам или задайте ваш вопрос онлайн.

Законно освободиться от долгов позволяет процедура банкротства. У нее свои особенности, правила, а также последствия.

В этой статье речь пойдет о первом, что необходимо для инициации банкротства — о подаче самого заявления. А именно, о том, кто может подать на банкротство физического лица и что необходимо для этого.

Заявитель. Кто он?

Это лицо, которое занимается инициированием процедуры, то есть подает заявление.

Распространенное мнение: заявителем в деле о банкротстве может быть только сам должник. Решил, что денег нет, по долгам платить больше не может — обанкротился.

Однако, право подачи заявления о банкротстве имеют следующие лица:

Кто может подать на банкротство

Да. Действительно закон дает такое право должнику. Когда лицо понимает, что выплата обязательств перед кредиторами — это непосильная ноша, и с зарплатой 30 тысяч рублей платить кредиторам 40 тысяч рублей каждый месяц уже как-то нереально, он может стать банкротом.

При этом физ. лицо может объявить себя банкротом двумя способами: через суд либо через МФЦ.

Лицо, которому человек должен денег: банк, МФО, коллекторы, частный заимодавец. Кредитор вправе подать заявление о признании несостоятельным физ. лица, если человек не отдает ему более 500 тысяч рублей 3 месяца. Несколько кредиторов могут подать объединенные требования в одном заявлении.

С целью банкротства должника заявление может быть подано Федеральной налоговой службой. Так, если гражданин не выполняет свои обязательства перед ФНС по выплате налогов и сборов долгое время и такая задолженность составляет крупную сумму, орган тоже имеет право инициировать банкротство должника.

Недоимка должна составить более полумиллиона рублей, поэтому налоговая банкротит обычно ИП и бывших ИП. Могут суммироваться разные долги перед бюджетом — например, ПФР, ФСС, таможенные пошлины или штраф. Их всех будет представлять юрист ФНС, которая уполномочена представлять гос.органы (поэтому она уполномоченный орган).

Когда лицо имеет статус индивидуального предпринимателя, у которого есть наемные работники по трудовым договорам и другим соглашениям, его работники и бывшие работники, перед которыми за ИП числятся долги по заработной плате, выплате выходных пособий и других платежей, также могут требовать банкротства такого предпринимателя.

На практике это крайне редкая ситуация, поскольку тогда работникам придется оплачивать процедуру — не только обязательные платежи, но и юриста, расходы финуправляющего.

Куда обращаться за банкротством?

Законодательство предлагает два способа стать банкротом:

Варианты банкротства физ. лиц

Основанием судебного банкротства является невозможность лица более платить по долгам.

- Сам должник может подать на свое банкротство с любой суммой задолженности. На практике люди подают на списание с долгами от 300 тысяч рублей.

- Кредитор, уполномоченный орган или работники ИП могут инициировать процедуру, когда сумма задолженности более 500 000 рублей, и просрочка длится более 90 дней.

Физ. лицо не может платить по своим долгам, размер задолженности превышает стоимость принадлежащего ему имущества , гражданин не может заплатить 10% долга в течение месяца — любое их этих условий доказывает несостоятельность гражданина.

Внесудебное (упрощенное) банкротство происходит через МФЦ.

Лицо, которое хочет стать банкротом без суда, должно соответствовать следующим пунктам:

- Долг менее 500 тыс. рублей;

- Окончено исполнительное производство по причине отсутствия у него имущества. Другие производства также окончены, прекращены или завершены.

Только при соответствии этим условиям процедура в МФЦ может быть запущена. Заявить о банкротстве в МФЦ может только сам должник — у кредиторов такого права нет.

По итогам внесудебного и судебного банкротства физ. лицо получает статус банкрота и освобождается от обязательств перед кредиторами.

Разница судебного и внесудебного банкротства

Результат один — банкротство. Но процедуры различаются по основаниям для признания лица несостоятельным, по самому процессу, по окончании процедуры и так далее.

Судебное банкротство

Закон №127-ФЗ предоставил возможность физическим лицам воспользоваться процедурой банкротства и списать долги только в 2015 году.

Процедура начинается после подачи заявления о признании банкротом в Арбитражный суд. До самой подачи необходимо выполнить ряд действий.

Заинтересованный в банкротстве человек заранее должен позаботиться о выборе:

- юриста или банкротной фирмы;

- финансового управляющего.

Судебная процедура признания несостоятельным происходит при обязательном участии финансового управляющего. Это лицо, которое как бы «закрепляется» за должником на весь судебный процесс и занимается банкротством от начала и до вынесения судебного решения о завершении дела.

Финуправляющий выполняет следующие функции:

- анализ финансового состояния: проверка имущества и счетов, отчет о фиктивности и преднамеренности, добросовестности лица при заключении сделок;

- опись и оценка имущества должника, торги и заключение договора с покупателем;

- управление счетами и денежными активами, получение заработной платы и выдача минимального дохода должнику;

- ведение реестра кредиторов и выплата им денег по итогам, контроль за соблюдением баланса интересов сторон и так далее.

Без него судебное банкротство проходить не может, при этом управляющий назначается судом и отчитывается перед ним же, а также перед СРО, в котором состоит. Это фигура беспристрастная и незаинтересованная. Он не работает «на должника», его цель — обеспечить максимально полное и быстрое удовлетворение требований кредиторов, при этом сохранив должнику собственность, нужную для жизни (по ст. 446ГПК).

Тогда зачем юрист?

Юрист по закону не является обязательным лицом в банкротстве, но он облегчит жизнь должнику и сделает максимально выгодной саму процедуру. Поэтому его выбором также не стоит пренебрегать. Подобрать юриста для вашего дела.

После сбора документов, необходимых для подачи заявления, и подготовки самого заявления, все это подается в Арбитражный суд. В течение 30 дней суд возбуждает производство.

После этого суд начинает свою работу. Банкротный процесс состоит из следующих двух больших блоков.

-

Реструктуризация долга

На этапе реструктуризации долга суд пытается восстановить платежеспособность физ лица путем утверждения единого плана расчетов по задолженностям, который будет обязателен и для должника, и для кредиторов. Арестовать имущество или списать деньги сверж положенной по плану суммы они не вправе.

Здесь составляется план реструктуризации долгов, которого должник обязан придерживаться. Устанавливаются порядок и сроки выплат, а также период реструктуризации, который не может превышать 3 лет. По любым кредитам и микрозаймам ставка 8,5% (ключевая ставка ЦБ). Если должник успешно пройдет до конца этот этап и погасит все задолженности, он не считается банкротом.

Однако, этап реструктуризации чаще отсутствует в процессе банкротства. Этому могут быть следующие причины:

- невозможно утвердить график реструктуризации в отношении должника — доходов недостаточно;

- должник нарушает план реструктуризации.

В процедуре реструктуризации иногда заинтересован сам должник. Он рассчитается с требованиями кредиторов, не прибегая к такой крайней мере как реализация имущества. А значит, человек не получит статуса банкротства и запретов на деятельность ИП и руководство бизнесом.

Этот этап наступает как крайняя мера, когда требования кредиторов выполнить невозможно.

Реализация — это продажа имущества должника на торгах и покрытие за счет вырученных денег его долгов. Определяется имущество, которое войдет в конкурсную массу должника, осуществляется его опись и оценка, после реализуется конкурсная масса, а долги гасятся.

Суд может назначит реструктуризацию, но потом перейти к реализации, либо пропустить первый этап и сразу начать процедуру реализации имущества, если денег у банкрота нет. Даже когда нет имущества для продажи, долги все равно списываются после проверки в рамках реализации.

После погашения части долгов или за невозможностью погасить их (например, когда имущества совсем нет, реализовать нечего и платить по долгам нечем) должник признается банкротом, суд выносит соответствующее решение.

Внесудебное банкротство

Также граждане могут стать несостоятельными без суда, просто обратившись в МФЦ с заявлением.

Здесь не нужен финансовый управляющий, а значит не нужно и платить взнос за его услуги, и госпошлина тоже не взимается. Вся процедура признания несостоятельным через МФЦ является абсолютно бесплатной.

Внесудебное банкротство имеет четкое ограничение по времени — ровно полгода. А банкротство в суде может продлиться до нескольких лет.

Через полгода после инициации внесудебного банкротства в Федеральный реестр сведений о банкротстве включается информация о том, что ФИО признан несостоятельным. С этого момента должник освобождается от исполнения обязательств по кредитам, которые он указал в заявлении на банкротство.

Наши услуги и цены

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Как подавать заявление

Для должника и его кредитора, который намерен стать заявителем в деле о банкротстве, процесс подачи заявления будет отличаться в количестве необходимых документов.

Что нужно, чтобы сделать банкротом самого себя

Чтобы подать на свое банкротство должнику, необходимо оплатить госпошлину и работу финансового управляющего, собрать пакет документов. Помимо личных документов таких как паспорт, СНИЛС, ИНН, требуются копии документов о сделках за три года, сведения о доходах и удержанном налоге за 3 года и так далее.

После того, как заявление подготовлено, документы собраны и необходимые платежи внесены, все это подается в суд почтой, онлайн через Мой Арбитр или лично в канцелярию суда (данный способ в период пандемии, ввиду ограниченного допуска лиц в здание суда, не используется).

Чтобы воспользоваться внесудебным банкротством необходимо обратиться в МФЦ по месту жительства или пребывания и подать соответствующее заявление со следующими документами:

Также возьмите с собой документ, подтверждающий место жительства или пребывания — паспорт с печатью о прописке ил паспорт и свидетельство о временной регистрации.

Как кредитору подать на банкротство

Кредитор, желающий инициировать процедуру признания несостоятельным в отношении должника, должен также подать установленные законом необходимые документы и здесь перечень свой:

- Документы, подтверждающие наличия обязательств;

- Документы-основания задолженностей;

- Доверенность, подтверждающая полномочия лица;

- Вступившие в законную силу акты суда;

- И другие документы, относящиеся к долгу — например, если известны сведения об имуществе и счетах, можно сообщить эту информацию.

Что ждет должника после банкротства?

После признания лица банкротом оно столкнется со следующими последствиями, установленными законом:

- 3 года не сможет управлять организацией.

- 5 лет при при заявке на заем или кредит обязан оповещать кредитора о статусе банкрота.

- В этот же 5-летний срок лицо не сможет снова признать себя несостоятельным через суд, а во внесудебном порядке — в течение 10 лет.

Если есть сомнения, что вы не можете стать инициатором процедуры признания несостоятельным, по той или иной причине, будь это отсутствие основания для банкротства или вовсе вы являетесь ненадлежащим лицом для ее инициации, всегда можно воспользоваться консультацией юриста.

На какой стороне бы вы не находились — вступать в процедуру банкротства без юриста — это лишние деньги и время.

У любой стороны в процессе должна быть своя стратегия или грамотная последовательность шагов. Как юристы, специализирующиеся на банкротстве, мы знаем с чего начать работу с клиентом, что делать в процессе, как избежать неблагоприятных последствия и выйти из процедуры с максимальной выгодой.

Не только должники могут получить преимущества от банкротства, освободиться от долговых обязательств и начать новую жизнь. У кредиторов тоже есть право подать на банкротство своего клиента. Они могут сами обратиться в арбитраж, чтобы инициировать банкротное дело. О плюсах, минусах и последствиях такого варианта банкротства расскажем в статье.

Если кредитор подаст на банкротство физического лица, то у него появится больше полномочий по проверке сделок и имущества должника, право выбора СРО для назначения управляющего, ряд других возможностей косвенно влиять на решение суда.

Правда, сами кредиторы не очень любят заявлять о банкротстве своих клиентов физлиц, так как суд обычно списывает долги, а кредиторы в итоге остаются с убытками.

Кто может подать на банкротство физического лица

Чаще всего с просьбой о банкротстве обращается сам должник. С 2020 года это можно сделать не только через арбитраж, но и через Многофункциональные центры. Для судебного банкротства достаточно подтвердить один или несколько признаков неплатежеспособности.

Например, таким признаком может являться просрочка более чем по 10% от суммы его обязательств на протяжении более месяца, либо превышение суммы долгов над стоимостью имущества.

Закон № 127-ФЗ допускается признание физического лица банкротом по требованию одного или нескольких кредиторов.

Это могут быть юридические лица, государственные органы, предприниматели и граждане, перед которыми просрочены обязательства:

- по кредитам и микрозаймам;

- по договорам и контрактам, заключенным в рамках гражданским сделок; и договорам займа;

- по налогам и сборам, штрафным санкциям; ;

- по другим видам обязательств.

Правительство России приняло решение о временном отказе в возбуждении банкротства должников

Мера действует с 9 марта 2022 года. Решение правительства касается, в первую очередь, вопросов банкротства компаний и ИП. По собственной инициативе подать на банкротство все хозяйствующие субъекты и физ. лица могут в прежнем режиме.

ФНС отметила, что «приоритетом в работе налоговых органов станет содействие реструктуризации задолженности». По заявлению налогового ведомства, службой станут применяться процедуры предоставления должникам рассрочек и заключения с ними мировых соглашений, то есть варианты решения проблемы, прописанные в законе «О банкротстве».

Также правительством вводится мораторий на возбуждение дел о банкротстве по заявлению кредиторов. О проработке такого варианта заявил чуть ранее первый вице-премьер России Андрей Белоусов. Источники информационных агентств сообщали, что обсуждается вариант введения на 6 месяцев общего моратория на возбуждение дел о банкротстве по заявлению кредиторов в отношении всех юридических лиц, индивидуальных предпринимателей (ИП) и граждан.

При этом компании и граждане могут, как и прежде, инициировать свое банкротство самостоятельно. Также останется без изменений и право физ. лиц и ИП проходить процедуру признания личной несостоятельности через многофункциональные центры (МФЦ). Правда, во внесудебном порядке признать свое банкротство могут, как и прежде, только те люди, которые подходят под правила упрощенного признания несостоятельности.

Первый раз возможность введения моратория на банкротство по требованию кредиторов появилась у правительства весной 2020 года. Сделано это было в целях предотвращения негативных последствий локдауна, когда весной 20020 года многие предприятия были вынуждены остановить свою работу.

Закон о несостоятельности (банкротстве) дает право правительству России вводить мораторий «в исключительных случаях», например, «при чрезвычайных ситуациях природного и техногенного характера, существенном изменении курса рубля и подобных обстоятельствах».

Какие есть противоречия между кредитором и должником в деле о банкротстве

Как доказать несостоятельность? Надо подготовить документы, которые докажут суду тот факт, что вы больше не можете обслуживать свои долги. Более того, если ваши долги достигли суммы в пол миллиона рублей, и вы не платите по ним, то допускается банкротство физических лиц кредитором. То есть вступает в силу тот вариант развития ситуации, когда кредитор подает заявление о банкротстве должника.

Правда, подача такого заявления — это право кредитора, а не его обязанность. До сих пор банкротство кредитором должника — редкость, но вот если кредиторы в деле о банкротстве знают о наличии у должника дорогостоящего имущества, за счет реализации которого они смогут вернуть хотя бы часть долга, то они пойдут на инициирование процедуры. И это однозначно.

О том, что кредитор точно подаст на банкротство человека, у которого есть долги по потребительским кредитам, которые он не выплачивает, говорят многие банки и коллекторы. Почему? Да от того, что часто при этом кредитор в процедуре банкротства узнает, что должник, в тайне от других кредиторов, аккуратно выплачивает свою ипотеку.

Что это значит? Что другие участники банкротства (кроме ипотечного банка), буквально «остаются с носом». То есть довольно неопределенный правовой статус должника позволяет ему «кинуть» банки, в которых у человека нет залоговых кредитов, то есть не возвращать им долги в надежде на их списание — ну таковы права и обязанности должника при банкротстве: надеяться на прощение долгов, если по ним уже невозможно вносить платежи.

Но при этом оказывается, что права кредиторов попраны: человек спокойно оплачивает долг по ипотеке, «забив» на выплату по иным долгам. Еще раз отметим — а может ли банк в такой ситуации подать на банкротство должника? Да, может и даже обязан. Лица, участвующие в деле, в ходе банкротной процедуры, разберутся, кто из участников процесса какие активы заберет.

В большинстве случаев кредитор может подавать заявление на банкротство физлица, если просрочка по долгам подтверждена судебным актом. Но есть и ряд исключений, о которых расскажем ниже.

Не платили кредит, и банк подал на вас

в суд? Закажите звонок юриста

Автор статьи

Читайте также: