Может ли банк отказаться принимать мат капитал

Обновлено: 18.04.2024

Крупнейшие российские банки с широкой региональной сетью отказываются принимать материнский капитал в качестве полного или частичного первоначального взноса по ипотеке с господдежкой для семей с детьми. Например, взять льготный жилищный кредит под 5–6% годовых не получится в ВТБ, Россельхозбанке и Газпромбанке. Жалобы на это появились на специализированных форумах, в колл-центрах кредитных организаций «Известиям» подтвердили невозможность использовать маткапитал для первоначального взноса. Банки аргументируют это решение тем, что застройщики не хотят ждать несколько месяцев, пока ПФР переведет им государственную субсидию за второго ребенка.

Жесткая господдержка

На различных форумах новостроек покупатели жалуются, что в Сбербанке, ВТБ, Россельхозбанке и Газпромбанке невозможно оформить льготный жилищный кредит с использованием материнского капитала в качестве первоначального взноса. Как выяснили «Известия», также в займах с господдержкой под 5–6% годовых для семей с детьми отказывают в Райффайзенбанке, МКБ и Совкомбанке.

В колл-центрах и пресс-службах этих кредитных организаций «Известиям» не стали отрицать, что маткапитал не подходит для полного или частичного первоначального взноса на ипотеку с господдержкой. Только в Сбербанке «Известиям» сообщили, что принимают эти средства для льготного жилищного кредитования семей с детьми, однако при условии, что застройщик подождет, пока ПФР перечислит ему деньги.

Как правило, строительные компании не согласны ожидать поступления средств, а свои деньги в размере маткапитала Сбербанк направлять застройщику отказывается. Таким образом, покупка жилья с помощью маткапитала по льготной программе через Сбербанк оказывается невозможна для большинства желающих.

Программа ипотеки с господдержкой — инициатива президента Владимира Путина. Ею могут воспользоваться семьи, в которых второй или последующий ребенок родился в 2018–2022 годах. Льготные кредиты на жилье можно получить в одном из 46 банков, утвержденных Минфином. Первоначальный взнос по такой ипотеке должен быть не менее 20%, процентная ставка 6% (но сейчас некоторые банки дают кредит под 4,5–5%), сумма займа — до 6 млн рублей, а в Москве и Санкт-Петербурге — до 12 млн рублей. Льготную ипотеку можно взять только для строящегося жилья или при покупке у юрлица.

Крупные банки мотивируют свой отказ принимать маткапитал для ипотеки с господдержкой тем, что берут только собственные деньги заемщика, к которым не относится субсидия от государства. При этом в постановлении правительства говорится, что заемщик оплачивает жилищный кредит за счет собственных средств, в том числе полученных из бюджета (то есть маткапитала).

Нарушений нет

В пресс-службе ЦБ «Известиям» заявили, что крупные кредитные организации, не принимающие маткапитал для льготного жилищного кредитования, не нарушают закон. Условие о внесении первоначального взноса в размере 20% и более от стоимости приобретаемого жилья достигается «при фактическом направлении средств материнского капитала, а не при наличии права на него претендовать».

Дело в том, что гражданин может получить деньги за рождение второго и последующего ребенка только после того, как подаст в ПФР заявление с просьбой выделить эти средства на улучшение жилищных условий. Однако их перечислят клиенту только по факту сделки с недвижимостью, отметили в пресс-службе ВТБ. И проходит немало времени, пока деньги из ПФР попадут к застройщику. Девелоперы ждать отказываются, констатировала директор департамента ипотечного кредитования СМП Банка Наталья Коняхина.

— Поэтому на практике очень мало сделок с использованием маткапитала в качестве первоначального взноса, — сказала Наталья Коняхина.

Сегодня господдержка на выбранные семьей цели перечисляется в течение 10 дней после принятия ПФР соответствующего решения, рассказали в пресс-службе Пенсионного фонда. Еще два-три года назад закон отводил на это месяц. Срок оформления сертификата в прошлом году был сокращён в два раза, с одного месяца до 15 дней.

Банки, которые дают возможность заемщикам использовать государственные средства, как правило, платят застройщику сами, а потом ждут получения денег из ПФР. Так поступает, например, «Ак Барс», рассказала руководитель направления продаж и партнерского канала банка Екатерина Макеева.

Есть еще одна причина, из-за которой многие финансовые организации не хотят принимать маткапитал в качестве первоначального взноса по льготной ипотеке.

— Именно личные накопления, а не госсубсидии, показывают готовность клиента к соблюдению платёжной дисциплины, — сказал Вадим Пахаленко из ТКБ банка. — Чем меньше первоначальный взнос, тем выше вероятность дефолта, а самые дисциплинированные заемщики обычно располагают 40–50% от суммы кредита.

Сейчас 5–6% покупателей используют материнский капитал в качестве первоначального взноса, рассказал «Известиям» начальник управления клиентских программ и ипотеки строительной компании ПИК Юрий Никитчук. По его словам, популярность жилищного кредитования с господдержкой растёт благодаря как общему снижению ставок, так и применению льготного процента ко всему сроку действия ссуды. Управляющий партнер «МИЭЛЬ – Сеть офисов недвижимости» Марина Толстик рассказала, что использование маткапитала для получения кредита с господдержкой зависит от банка.

Если покупатель использует маткапитал как первый взнос по ипотеке, это действительно невыгодно девелоперу, отметила коммерческий директор ГК «А101» Анна Боим. Деньги из ПФР на счет застройщика идут примерно три месяца, объяснила она. Из-за этого возникает кассовый разрыв, который может повлиять на скорость реализации проекта и финансовую отчетность.

С февраля по декабрь 2018 года, в России было выдано всего 4,5 тыс. ипотечных ссуд с господдержкой, свидетельствуют данные Минфина. Но в 2018 году льготная ставка по таким кредитам была ограничена первыми пятью годами. В 2019 году она была распространена на весь срок ипотеки, и, как следствие, с февраля по август (последние доступные сведения) под низкий процент смогли купить жилье 16 тыс. семей. В пресс-службе Росстата оперативно не ответили на вопрос «Известий» о том, сколько вторых детей родилось в России в 2018 и 2019 годах.

Татьяна БОЧКАРЕВА, Инна ГРИГОРЬЕВА

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Фото: Валерий Шарифулин/ТАСС -->

Крупные банки отказываются принимать материнский капитал в качестве первого взноса по льготной ипотеке, сообщают «Известия». В соцсетях появилось много жалоб желающих купить жилье в ипотеку с господдержкой, то есть со ставкой 5-6% годовых.

«Известия» обзвонили крупные розничные банки, и в кол-центрах большинства кредитных учреждений подтвердили, что взять у них такой ипотечный кредит, используя маткапитал, невозможно. По этой программе банки готовы принимать только личные средства заемщика.

При этом в постановлении кабмина говорится, что заемщик оплачивает жилищный кредит как за счет собственных средств, так и за счет полученных из бюджета, напоминают «Известия».

Чтобы получить госсубсидию, нужно подать в Пенсионный фонд России заявление об улучшении жилищных условий. Однако деньги дадут только по факту сделки с недвижимостью, которую соискатель не может заключить из-за отсутствия субсидии. Получается замкнутый круг.

Банки так себя ведут, потому что им невыгодно брать маткапитал при такой низкой ипотечной ставке, говорит начальник аналитического управления Банка корпоративного финансирования Максим Осадчий.

Максим Осадчий начальник аналитического управления Банка корпоративного финансирования «Статистика показывает, что чем выше первоначальный взнос, причем за счет собственных денежных средств, тем выше вероятность качественного обслуживания кредита, то есть самый оптимальный вариант, скажем, 50%, а еще лучше — еще выше. Соответственно, если необходимые 20% для получения ипотеки с господдержкой от первоначального взноса значительная часть и даже полностью будет образована материнским капиталом, то понятно, что у банка могут быть большие проблемы, просто заемщик может оказаться неготовым обслуживать кредит. Я так понимаю, что банки в принципе не отказываются брать материнский капитал, но при одном условии, что произойдет возмещение из ПФР. Или материнский капитал будет принят застройщиком. Но застройщики не готовы ждать, а деньги из ПФР идут с очень большой задержкой. То есть застройщики не готовы, соответственно, не готовы и банки. По существу, они должны своими деньгами заместить материнский капитал на достаточно приличный срок. А там и ставки процентные не столь высокие, так что банкам это просто невыгодно».

Программа льготной ипотеки в России действует всего два месяца, но уже набрала высокие обороты. Не успели мы рассказать о том, как она работает, а некоторые банки уже исчерпали лимит займов со сниженной ставкой. Однако оказалось, что не все кредиторы готовы принимать в качестве первоначального взноса материнский капитал, хотя это и предусмотрено условиями программы. Редакция журнала N1 обзвонила ведущие банки страны, чтобы разобраться, почему так произошло и что с этим делать.

История с продолжением

«Льготная ипотека-2020» — не первая программа, потенциальные участники которой сталкиваются с нежеланием ряда банков принимать материнский капитал в качестве первоначального взноса по ипотеке. Жалобы на это стали появляться в прессе в конце прошлого года. Тогда кредитные организации отказывали людям, подающим заявки на займы с господдержкой для семей с двумя и более детьми. И это при том, что такую возможность предусматривало соответствующее постановление правительства.

Самое же неприятное заключалось в том, что в число «отказников» вошли крупнейшие российские банки с разветвленной филиальной сетью, что сделало «детскую» ипотеку намного менее доступной, чем планировалось.

Похожие проблемы проявились и полгода спустя, после запуска общедоступной программы господдержки жилищного кредитования под 6,5 % годовых. Вошедшие в нее крупные кредиторы (пусть и не так массово, с рядом исключений) тоже не очень хотят иметь дело с материнским капиталом на стадии оформления ипотеки.

Несостоявшиеся заемщики жалуются, что государственную субсидию либо не принимают совсем, либо просят дополнить собственными деньгами, либо предлагают перечислить напрямую застройщику, с которым нужно еще суметь договориться.

Долгий путь на счет: почему банкам не интересны субсидии?

Для проверки информации мы обзвонили колл-центры 6 ведущих российских банков, занимающих верхние строчки национального рейтинга. Безо всяких оговорок материнский капитал в качестве первоначального взноса по льготной ипотеке согласились принять только в двух из них: «Газпромбанке» и «Россельхозбанке».

Специалисты еще двух организаций — «Сбербанка» и ВТБ — ответили, что напрямую со средствами маткапитала не работают, но согласны выдать ипотеку, если заемщик договорится с застройщиком о переводе средств с сертификата непосредственно на его счет.

«Использовать материнский капитал в качестве первого взноса при оформлении ипотеки с господдержкой возможно. Но обращаем внимание, что здесь есть отличие в процедуре по сравнению с оформлением стандартной ипотеки. Средства маткапитала направляются Пенсионным фондом напрямую продавцу, после чего заемщику выдаются кредитные средства, которые перечисляются юрлицу, у которого приобретается квартира», — позже пояснила нам управляющий директор ВТБ в Новосибирской области Виктория Ферле .

По словам ипотечного брокера, директора агентства «Легко» Екатерины Новицкой , причина такой реакции — не самый быстрый механизм получения денег от государства. Средства из ПФР приходят с существенной задержкой, и банки довольно часто пытаются переложить ожидание на плечи застройщиков. Но и они не в восторге от такой перспективы и могут отказаться от сделки:

«Кредитные средства в таком случае поступают застройщику только после перечисления маткапитала, а это может занять до 1,5-2 месяцев. Поэтому не все застройщики соглашаются на участие в таких программах — не хотят ждать».

Сперва покажи деньги, или еще один повод для сомнений

Еще два крупных банка, в которые мы позвонили, относятся к маткапиталу по-разному. В колл-центре «Альфа-банка» нам сказали, что готовы рассматривать сертификат как часть первоначального взноса, но при этом не менее 10 % от стоимости жилья заемщик должен оплатить «живыми» деньгами из своего кармана.

А вот в банке «Открытие» сделать первоначальный взнос за счет субсидии нельзя совсем. Ее согласны принять позже, как платеж с целью частично-досрочного погашения ипотечного займа.

За позициями обоих банков в той или иной степени проглядывает недоверие к деньгам, которые их потенциальные клиенты получают от государства

Как говорит Екатерина Новицкая , таким образом кредиторы хотят убедиться в платежеспособности соискателей:

«Факт получения материнского сертификата еще не гарантирует, что в будущем заемщик сможет регулярно, без просрочек гасить взятую ипотеку. Поэтому, прежде чем принять решение, банки хотят убедиться в его реальной платежеспособности и выставляют такое условие».

Нарушений нет

В своем желании обезопасить активы кредиторы не боятся идти вразрез с официальной позицией правительства России. Как и в случае с «детской» ипотекой, в постановлении о компенсации банкам займов под 6,5 % указано, что для оплаты первоначального взноса (20 % стоимости жилья) заемщики могут использовать как свои собственные средства, так и различные бюджетные субсидии.

Но несмотря на это Центробанк не считает практику отказов противоправной. Комментируя ситуацию с ипотекой для семей с детьми, регулятор еще в прошлом году признал, что рычагов в данном вопросе у него нет.

Для банков и застройщиков важно не само право семьи на материнский капитал, а фактическое поступление денег на счета. Но чтобы получить средства от государства, потенциальные клиенты сначала должны обратиться в ПФР с заявлением об их выделении на улучшение жилищных условий. Однако на этом моменте круг замыкается, потому что деньги заемщику перечисляют лишь по факту приобретения жилья.

То есть, продавцу и кредитору приходится ждать, к чему оба они зачастую не готовы. Поэтому число сделок с материнским капиталом на рынке недвижимости совсем не так велико, как могло быть и, вероятно, планировалось разработчиками льготных программ.

Впрочем, к радости заемщиков, не все так безнадежно. Наряду с частью упомянутых нами крупных банков маткапитал с удовольствием принимают кредитные организации второго и третьего эшелонов. Да, финансовые возможности и территориальный охват у них не так велики, однако при желании подходящий вариант может найти житель практически любого региона России.

С чем связан отказ?

Отказ банков связан с тем, что застройщики не готовы ждать, пока ПФР переведет им необходимую сумму. Дело в том, что гражданин может получить деньги за рождение второго и последующего ребенка только после того, как подаст в ПФР заявление с просьбой выделить эти средства на улучшение жилищных условий. Однако средства маткапитала перечислят клиенту только по факту сделки с недвижимостью. Пока деньги из ПФР попадут к застройщику, проходит немало времени, а девелоперы не хотят все это время ждать получение средств. Сами банки свои деньги застройщику в размере маткапитала банки оправлять отказываются. В итоге получается, что выплатить средства господдержки в качестве первоначального взноса семьи не могут.

Нарушают ли банки закон?

Как заявили в пресс-службе Центробанка, крупные кредитные организации, не принимающие маткапитал для льготного жилищного кредитования, не нарушают закон. Условие о внесении первоначального взноса в размере 20% и более от стоимости приобретаемого жилья достигается «при фактическом направлении средств материнского капитала, а не при наличии права на него претендовать».

По факту получается, что средства для первоначального взноса многим приходится находить без привлечения бюджетных средств, так как банки берут только собственные деньги заемщика, к которым не относится субсидия от государства.

Как быстро перечисляют маткапитал для погашения ипотеки?

Как рассказали в пресс-службе ПФР, господдержка на выбранные семьей цели перечисляется в течение десяти дней после принятия фондом соответствующего решения. Хотя еще два-три года назад закон отводил на это месяц. Срок оформления сертификата на маткапитал сегодня составляет 15 дней.

Программой ипотеки с господдержкой могут воспользоваться семьи, в которых второй или последующий ребенок родился в 2018–2022 годах. Для семьи, в которой родился второй ребенок, ставка по кредиту будет составлять 6% в течение трех лет, а для семьи с третьим ребенком — пяти лет.

Льготные кредиты на жилье можно получить в одном из 46 банков, утвержденных Минфином. В соответствии с постановлением правительства РФ утвержденный лимит средств на выдачу кредитов составил 600 млрд рублей. Наибольшую долю получили «Сбербанк» — 320,8 млрд рублей, ВТБ — 200 млрд рублей и «Абсолют Банк» — 46,6 млрд рублей.

Какой должен быть первоначальный взнос?

Первоначальный взнос по такой ипотеке должен быть не менее 20%, процентная ставка — 6% (некоторые банки дают кредит под 4,5–5%), сумма займа — до 6 млн рублей, а в Москве и Санкт-Петербурге — до 12 млн рублей. Льготную ипотеку можно взять только для строящегося жилья или при покупке у юрлица.

Материнский капитал выдают с 2007 года. Деньги от государства на покупку домов и квартир, улучшение жилищных условий потратили уже более 7 млн родителей. Часто семьи используют материнский капитал как первоначальный взнос по ипотеке. Еще деньги перечисляют, чтобы уменьшить или погасить уже оформленный кредит на жилье.

Разбираемся, какие собрать документы и что сделать, чтобы использовать помощь от государства для покупки недвижимости в ипотеку.

Сколько денег выделяет государство

Сумма государственной помощи постоянно индексируется. С 2021 года на первого ребенка, который родился или был усыновлен с 2020 года, дают 483 882 рубля. На второго, если деньги до этого не использовали, получают 639 432 рубля. Если на первого ребенка средства уже перечисляли, но родился второй, государство выделит 155 550 рублей.

Нужно ли получать сертификат

Раньше, чтобы получить сертификат, родители обращались в пенсионный фонд. Теперь его оформляют автоматически — подавать заявление не нужно.

Информацию о том, что в семье родился ребенок, передает ЗАГС. Это делают после того, как родители получают свидетельство о рождении. ПФР проверяет данные и решает — оформлять сертификат или нет. Сведения о том, что сертификат оформлен, поступают в информационную систему. Затем данные передают в личный кабинет на сайте ПФР или Госуслуг.

Если ребенок приемный, для получения сертификата нужно обратиться в ПФР. Автоматически документ не оформляют.

Использование материнского капитала на ипотеку для первоначального взноса

Закон не запрещает использовать средства для первоначального взноса. Но не каждый банк принимает сертификат при оформлении ипотечного кредита.

Причина отказа работать по первоначальному взносу в том, что деньги банку поступают не сразу. Иногда это занимает 1–2 месяца, если ПФР просит у заявителя дополнительные документы, направляет запросы в государственные органы, чтобы проверить информацию. Поэтому банк, который дает кредит, сначала перечисляет свои деньги. Это не всегда выгодно — выделенную сумму можно использовать для других целей и получить больше прибыли.

Принимает ли банк маткапитал в качестве первоначального взноса?

Большинство банков принимают маткапитал в качестве первоначального взноса. Чтобы уточнить это:

- ищут информацию на официальном сайте;

- звонят в справочную службу банка;

- приходят в отделение банка.

Среди банков, принимающих сертификат для первоначального взноса, выбирают тот, который подходит по условиям. Но хорошие условия — это не только процент по кредиту. Нужно смотреть на другие особенности ипотеки:

- стоимость дополнительных услуг;

- возможность рефинансирования;

- требования к взносу — нужно ли использовать личные деньги, кроме государственных средств, и в каком размере;

- условия погашения;

- возможность получить кредитные каникулы.

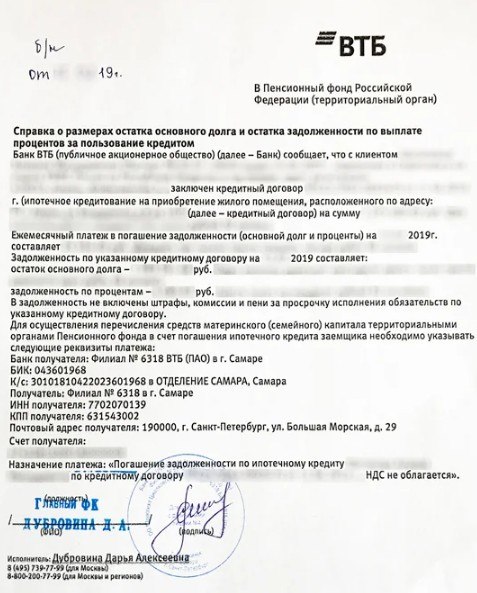

Берем справку из ПФР с указанием суммы остатка маткапитала

Сертификат на маткапитал подтверждает, что его владелец имеет право на помощь от государства. Но он не гарантирует, что деньги на счету остались — их могли уже потратить.

Когда банк соглашается дать ипотеку с маткапиталом, он должен убедиться, что деньги на счету есть. Чтобы это подтвердить, берут справку из ПФР. В ней пишут сумму, которая есть на счету. Это могут быть все средства, которые выделило государство. Если деньгами уже пользовались, в справке указывают остаток.

На официальном сайте ПФР через личный кабинет можно заказать справку об остатке счета. Но ее направляют на электронный адрес заявителя в формате pdf. Банку такая форма не подходит. Для ипотеки нужна справка с печатью отделения ПФР. Получают ее при личном визите.

Лучше уточнить в банке, нужно ли брать справку об остатке средств маткапитала. Часто финансовые организации сами обращаются в ПФР, чтобы узнать, какая сумма осталась на счету владельца сертификата.

Рассчитываем ипотеку и отправляем заявку

Для расчета ипотеки приходят в банк лично или направляют заявку на официальном сайте финансовой организации.

Перед оформлением ипотеки можно обратиться в несколько банков и рассчитать, сколько денег дадут, как их нужно возвращать — это делают бесплатно. Из нескольких вариантов уже выбирают тот, где условия подходят больше. Чаще это банк, в котором заемщик получает зарплату — для зарплатных клиентов предлагают более выгодные условия.

Некоторые банки соглашаются принимать сертификат при условии, что кроме маткапитала заявитель сразу внесет и часть своих денег. В каком размере должен быть взнос, уточняют в банке.

Пока средства маткапитала не перевели, банк рассчитывает сумму кредита, порядок его возврата, ежемесячные платежи без учета помощи от государства. Когда деньги перечислят, условия погашения долга пересматривают.

Выбираем квартиру и оформляем сделку

Квартиру выбирают с учетом требований, которые предъявляет банк. Это может быть новостройка или вторичное жилье, квартира или дом. В кредите откажут, если жилье ветхое, предназначено под снос или не отвечает другим правилам кредитной политики.

После того, как недвижимость выбрали, снова обращаются в банк. Если банк одобряет объект и готов дать кредит, заключают договор купли-продажи. Если это строящееся жилье, подписывают договор долевого участия.

Когда на счет продавца поступят деньги от банка, в МФЦ оформляют право собственности. Пока кредит не погашен, квартира будет под обременением — ее нельзя будет продать, поменять или использовать как залог для получения другого займа.

Берем справку о том, что получен кредит

ПФР автоматически не переводит деньги. Чтобы средства поступили, после оформления ипотеки и покупки жилья идут в ПФР. Предварительно в банке берут справку о том, что кредит оформлен. Так подтверждают, на что владелец сертификата хочет потратить деньги. Справку заказывают в отделении банка. В ней пишут:

- номер договора;

- ФИО заемщиков;

- сумму долга.

Оформляем обязательство выделить доли

Когда за квартиру платят маткапиталом, в купленном доме или квартире нужно выделить доли детям. Если у владельца сертификата есть супруг или супруга, им тоже положена доля. Раньше для выделения долей оформляли обязательство и подписывали его у нотариуса. Теперь вместо обязательства пишут согласие о выделении долей. Его используют при перерегистрации права собственности, когда с жилья снимают обременение.

Иногда покупатели недвижимости игнорируют закон и не выделяют доли детям. В таком случае собственника могут заставить вернуть маткапитал государству. За соблюдением прав несовершеннолетних следят органы опеки. Каждую квартиру или дом не проверяют, но если поступает жалоба или выявляют нарушение при выборочной проверке, нарушителей привлекают к ответственности.

Передаем документы в ПФР

Чтобы средства перевели на счет банка, обращаются в отделение ПФР и предоставляют:

- заявление с просьбой перевода денег;

- паспорт того, на чье имя оформлен сертификат;

- СНИЛС заемщика;

- сертификат на маткапитал;

- договор, заключенный при оформлении ипотеки;

- справку об оформлении ипотеки;

- договор купли-продажи или ДДУ в строительстве;

- выписку из ЕГРН.

Заявление и документы передают:

- при личном визите в ПФР или МФЦ;

- через интернет — в личном кабинете на сайте ПФР или Госуслуг.

Бланки для заполнения можно взять в отделении ПФР или скачать их на официальном сайте и принести уже заполненные.

Пенсионный фонд уведомляет о своем решении несколькими способами. Это зависит от того, как подавали заявку. Решение направляют:

- почтой, если заявку подавали лично в ПФР;

- в МФЦ, если заявку передавали через Многофункциональный центр;

- в личном кабинете на ПФР или на Госуслугах, если заявку направляли через интернет.

Не всегда для перевода денег заемщику нужно идти в ПФР. Есть банки, которые помогают подать заявку. Это нужно уточнять в финансовой организации, где оформили ипотеку. Если такая возможность предусмотрена, заявку подают через личный кабинет на сайте банка. Часто банк в рамках электронного документооборота сам передает информацию и документы. ПФР рассматривает заявку и перечисляет деньги.

Раньше заявки рассматривали до 1 месяца. Теперь пенсионный фонд должен принимать решение не позже 10 дней после обращения. Но срок могут продлить, если не хватает документов или сотрудники ПФР решат, что данные нужно дополнительно проверить.

После того, как деньги переведут, банк пересчитывает остаток долга и уменьшает сумму, которую нужно ежемесячно перечислять.

Маткапитал на погашение ипотеки

Ипотека с маткапиталом как первоначальный взнос — не единственный вариант получения помощи от государства. Деньги можно использовать, чтобы вернуть долг банку по уже оформленному кредиту.

Для этого собирают документы и обращаются в ПФР. После того, как документы проверят и одобрят выделение средств, деньги перечислят на счет банка, выдавшего кредит на жилье.

Берем справку, подтверждающую выделение кредита

Справку берут, чтобы доказать, что на покупку жилья брали ипотеку. Сколько нужно ждать документ, уточняют в своем банке. В среднем на это уходит 1–3 дня.

Нужно ли подписывать обязательство выделить доли

Когда погашают маткапиталом уже оформленный кредит, тоже не нужно подписывать у нотариуса обязательство выделить доли. Документ делают, но без заверения нотариусом. Перед тем, как ПФР будет перечислять деньги банку, составлять его не нужно. Обязательство пишут после того, как погасят ипотеку, чтобы правильно выделить доли.

Собираем документы и подаем заявление в ПФР

Перечень документов, который нужно собрать, такой же, как при использовании помощи от государства для первоначального взноса. Заявку и документы подают лично в отделении ПФР, идут в МФЦ, отправляют через сайт ПФР или Госуслуги.

Бывает, что ПФР отказывает в предоставлении денег. Если заявитель считает, что деньги должны перечислить, можно обжаловать решение. Жалобу пишут в отделении ПФР. Оформляют ее на руководителя отделения.

Подаем заявление в банк и получаем обновленный график платежей

С банком, где оформлен кредит, нужно согласовать, что для погашения долга будет направлен маткапитал. Для этого пишут заявление. Заемщик может за счет помощи государства частично уменьшить сумму долга. Но если денег хватает, погашают весь займ.

Когда маткапитал идет на частичное погашение кредита, уменьшается сумма долга. За счет этого банк снижает размер ежемесячного взноса. После того, как ПФР переведет деньги, получают новый график платежей.

Снимаем обременение и распределяем доли

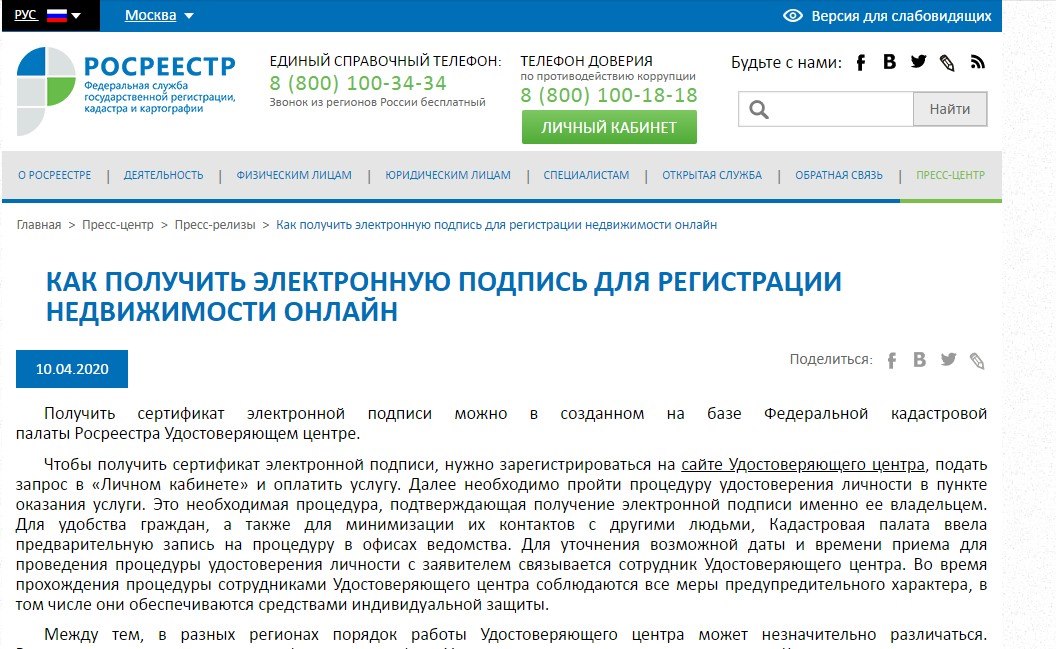

Если за счет маткапитала погашен весь долг, снимают обременение. Чтобы снять обременение, направляют документы в Росреестр. Делают это через МФЦ.

В Росреестр направляют:

Чтобы снять обременение, необязательно идти в МФЦ. Можно сделать это через интернет. Но у того, кто будет обращаться в Росреестр, должна быть электронная подпись.

На сайте Росреестра вносят информацию по объекту, прикладывают сканы документов и заверяют данные электронной подписью.

Автор статьи

Читайте также: