Сальдо расчетов по сделкам с ценными бумагами втб что это

Обновлено: 18.04.2024

Приветствую!

Открыла счет ИИС в данном банке. Открываю второй раз. Ранее во время открытия 1 счета документа получила без проблем и вычет полный вернулся. Вот получение документов в 2022 году это АД. В начале 2022 года, отправила документы в налоговую в упрощенном виде, через личный кабинет ВТБ. Ожидала результатов проверки налоговой. В итоге из-за того, что ВТБ отправил не верный пакет документов, из 55 тыс, мне посчитали 10 тыс. Читать далее

25 марта 2022 г. была создана претензия по инвестиционным услугам № CR-8890558. На сегодняшний день, 23.05.2022 претензия до сих пор не рассмотрена. Нарушены как сроки рассмотрения претензий по регламенту банка, так и максимальный срок, допустимый по законодательству.

В техподдержке лишь предлагают создать новое обращение, которое закрывается с формулировкой "нам очень жаль, но претензия потребовала дополнительного времени на рассмотрение. Читать далее

25 марта 2022 г. была создана претензия по инвестиционным услугам № CR-8890558. На сегодняшний день, 23.05.2022 претензия до сих пор не рассмотрена. Нарушены как сроки рассмотрения претензий по регламенту банка, так и максимальный срок, допустимый по законодательству.

В техподдержке лишь предлагают создать новое обращение, которое закрывается с формулировкой "нам очень жаль, но претензия потребовала дополнительного времени на рассмотрение". Крайний срок ответа по претензии озвучить отказываются.

Очень удобно для банка тянуть время до бесконечности.

15.05.2022 г. Банк ВТБ совершилблокировку соглашения №скрыто, при не подписании мной реестра поручений, за

март 2022 г. ссылаясь на п.22.12 Регламента.При этом пункт 22.12. Регламентадействует в отношении Заявок Клиента!В силу п. 22 Заявки Клиента.Регламента.При этом, я ни каких заявок в ВТБ вмарте 2022 года не подавал! Ни каких сделок не совершал! Ни по соглашению №

скрыто ни по соглашению № скрыто.3.04.2022 года, мной на адрес эл.почты. Читать далее

С уважением,

Команда ВТБ

При переводе из ВТБ моих иностранных акции, вышел срок действия подарочных акции и они сгорели. При обращении в банк сказали, что нужно открыть новый брокерский счет, якобы туда опять начислят акции. Но прошло больше месяца и безрезультатно. Возможно этот вопрос ещё прорабатывают, тогда хотелось бы узнать, когда свершится чудо.

Сообщаем, что подарочные акции были начислены на ваш счет. Возможность продажи появится с 01.06.2022г.

С уважением,

Команда ВТБ

Мне крайне важно закрыть ИИС как можно скорее и вывести деньги, т.к. собираюсь использовать их для первоначального взноса по ипотеке, а квартира забронирована платно до конкретного числа.

12.05.2022 продала последние бумаги с ИИС, 16.05.2022 написала личному менеджеру с вопросом, когда я могу подъехать чтобы закрыть ИИС, на что получила ответ "приходите в любое удобное для вас время" , я в этот же день поехала в. Читать далее

Мне крайне важно закрыть ИИС как можно скорее и вывести деньги, т.к. собираюсь использовать их для первоначального взноса по ипотеке, а квартира забронирована платно до конкретного числа.

12.05.2022 продала последние бумаги с ИИС, 16.05.2022 написала личному менеджеру с вопросом, когда я могу подъехать чтобы закрыть ИИС, на что получила ответ "приходите в любое удобное для вас время" , я в этот же день поехала в отделение по адресу Краснодар, ул.Красная, 145/1

В отделении мне сказали что сегодня я НЕ могу подать заявление на закрытие, т.к. из-за режима торгов Т+2 по моим ценным бумагам, проданным в ЧТ, сделка завершится только сегодня в ПН. И мне нужно приезжать завтра. На мою просьбу принять заявление от меня сейчас, а закрыть счёт как только завершаться расчёты, мне было отказано.

В итоге 17.05.2022 мне пришлось ВТОРОЙ раз ехать в отделение, на этот раз моё заявление приняли.

Сейчас жду, когда деньги поступят мне на счёт обязательно напишу, сколько это заняло времени по факту с момента подачи заявления.

Время крайне важно, т.к. с обычного брокерского счёта деньги можно вывести за 1-2 дня, а ИИС оказывается закрывается до 15 рабочих дней.(что стало сюрпризом) А у меня сделка по недвижимости зависла теперь, прошу ВТБ проверить что моя заявка принята (т.к. читала тут что если заявка отклонена, то ВТБ не уведомляет об этом) и по возможности ускорить рассмотрение, очень переживаю что не успею теперь. Отзыв оставлю по завершении операции.

На текущий момент заявка на закрытие ИИС зафиксирована и находится в работе. Инвестиционный счет будет закрыт не позднее пятнадцати рабочих дней с даты получении Банком оформленного распоряжения – 18.05.2022.

Примите наши извинения за доставленные неудобства.

С уважением,

Команда ВТБ

Являюсь клиентом банка ВТБ на протяжении нескольких лет, сумма размещенная в банке на всех счетах была более 30 млн.

На данный момент банк не отвечает ни на одно обращение! и умышленно затягивает ответы.

В банк ВТБ поданы несколько обращений. Читать далее

Являюсь клиентом банка ВТБ на протяжении нескольких лет, сумма размещенная в банке на всех счетах была более 30 млн.

На данный момент банк не отвечает ни на одно обращение! и умышленно затягивает ответы.

В банк ВТБ поданы несколько обращений:

CR - 8851037 от 16 марта 2022года - основное обращение по которому было 3 продления срока рассмотрения!

CR - 8942503 от 7 апреля 2022 года

CR - 8950974 от 11 апреля 2022 года

Не говоря о том, что банк не отвечает на запросы касательно перевода иностранных ценных бумаг, которые теперь находятся на не торговом счете депо в РСХБ и ими не возможно распоряжаться совсем и никто не знает на какое время! при этом налог от инвестиционной деятельности придется платить за 2022 год, а деньги все заморожены в ИЦБ

Так вот ВТБ: каким образом бумаги РСХБ принял на неторговый счет если вы утверждаете что вы перевели на торговый? Кто передвинул с торгового на не торговый счет ? чье это распоряжение?

Ваш вопрос действительно потребовал дополнительной проверки и находится на особом контроле наших специалистов. Но поверьте, дополнительное время нам потребовалось исключительно с целью комплексного рассмотрения всех аспектов по вашему обращению. Просим вас дождаться ответа Банка. А мы со своей стороны обещаем предпринять меры для скорейшего рассмотрения вопроса.

Просим прощения за вынужденную задержку и надеемся на ваше понимание.

С уважением,

Команда ВТБ

12.03.2022 подал поручения на перевод ценных бумаг к другому брокеру в отделении банка. Запросил тогда же выписку по счету депо для нового брокера в электронном виде (на мою почту), а также в бумажном виде в отделение за период 10.04.2020 по 11.03.2022.

Спустя около 2-3 недель позвонила менеджер из отделения и пригласила за выпиской (электронная версия не пришла, папку спам проверял). Забрал выписку, связался с новым брокером - там. Читать далее

12.03.2022 подал поручения на перевод ценных бумаг к другому брокеру в отделении банка. Запросил тогда же выписку по счету депо для нового брокера в электронном виде (на мою почту), а также в бумажном виде в отделение за период 10.04.2020 по 11.03.2022.

Спустя около 2-3 недель позвонила менеджер из отделения и пригласила за выпиской (электронная версия не пришла, папку спам проверял). Забрал выписку, связался с новым брокером - там сказали, что выписка нужна как в электронном виде, так и в бумажном. Бумажная версия, которая у меня на руках, - это кипа бумаг порядка 200-250 страниц, сшитых веревочкой и заклеенная специальной бумажкой, в таком виде сканировать ее практически невозможно. Электронную версию мне так и не прислали, хотя я ее запрашивал наряду с бумажной.

Я снова пошел в отделение (30.03) и подал второе поручение на формирование выписки депо для получения выписки депо в электронном виде (за те же даты, что и первый раз). На всякий случай с менеджером поменяли мою почту на другую. Судя по тому, что после этого на новый ящик стала сыпаться реклама от ВТБ и ВТБ Капитал, почта была указана верно.

Далее, в результате общения с новым брокером оказалось, что выписку по счету депо нужна до момента фактического приема бумаг новым брокером (+около 7-10 дней к той выписке, которую запросил я). Поскольку бумажная версия за 10.04.2020 по 11.03.2022 у меня была на руках, а электронную версию я запросил, я решил запросить еще одну выписку за недостающий период.

Пришел в отделение (05.04) и подал третье поручение на формирование выписки за период с 11.03.2022 по 31.03.2022 в электронной и бумажной версии.

С тех пор от банка никаких вестей: на почту ничего не прислали ни по одному из поручений, из отделения вестей о бумажной версии выписки также нет. В контактном центре проверили статусы поручений - Исполнено. И снова отправляют в отделение, где я уже услышал несколько раз одни и те же слова: "Статус поручения исполнен, а почему не пришла выписка узнать не можем, можем только составить новое поручение". И так по новой ждать 3 недели. А потом снова не исполнено и снова в отделение? И снова 3 недели ожидания. Уже устал, если честно, времени очень много потрачено на то, чтобы ПРОСТО ПОЛУЧИТЬ ВЫПИСКУ. И это я еще не упомянул рассказы о том, как 2 раза ездил в другое отделение и уходил ни с чем, потому что там очереди были на 7-8 часов.

И что вот мне делать? Где взять выписки депо, к кому обращаться? Может, в ЦБ жалобу писать или уже с юристом консультироваться?

Не удивлюсь, что если таки чудом получу оставшиеся бумаги, новый брокер завернет самую первую выписку и потребует с более актуальной датой выдачи. И снова отделение, многонедельное ожидание и ничего. Так что мне делать?

Огорчены, что у вас возникли сложности в получении документов. Мы проверили данные по вашему отзыву. Хотим пояснить, что выписки в электронном формате вам направлялись на адрес электронной почты, а именно:

- по обращению от 30.03.2022 ответ был направлен 04.04.2022 в 17:21:43;

- по обращению от 05.04.2022 – 05.04.2022 в 18:26:43.

Мы просим вас проверить почту, в том числе папку «спам» и сообщить нам результат.

С уважением,

Команда ВТБ

ВТБ Брокер сообщил, что вывод со счета ИИС возможен только при личном обращении в отделение банка ВТБ, хотя с брокерского счета деньги выводятся без проблем дистанционно через ЛК.

При обращении моего доверенного лица в офис банка с нотариальной доверенностью от меня, банк отказался перевести мои средства с ИИС (с закрытием ИИС) на банковский счет ВТБ сославшись на внутренний регламент, согласно которому. Читать далее

ВТБ Брокер сообщил, что вывод со счета ИИС возможен только при личном обращении в отделение банка ВТБ, хотя с брокерского счета деньги выводятся без проблем дистанционно через ЛК.

При обращении моего доверенного лица в офис банка с нотариальной доверенностью от меня, банк отказался перевести мои средства с ИИС (с закрытием ИИС) на банковский счет ВТБ сославшись на внутренний регламент, согласно которому доверенность в банк должен принести сам клиент лично, а не его доверенное лицо.

Но тогда в моем случае теряется весь смысл в такой доверенности, не говоря уже про то, что отказ обслуживать клиента по нотариально заверенной доверенности является нарушением ГК РФ.

Мы действуем в соответствии с Регламентом оказания услуг на финансовых рынках. Клиент может предоставить своим уполномоченным представителям право подписывать от его имени распоряжения на основании доверенности, но к оформлению доверенности предъявляются требования. Одно из них - владелец брокерского счета/ИИС должен лично заранее предоставить доверенность в Банк. Без этого, к сожалению, принять доверенность мы не можем.

Более подробно про уполномоченных представителей клиента можно прочитать в п. 6 и 13 Регламента.

С уважением,

Команда ВТБ

Оставлял в банк ВТБ РОО «Брянский»241050, Брянская область, г. Брянск, пр-т Ленина, д. 99. Претензию по обслуживанию моего ИИС, в банке уточнили что ответ нужно ждать 15 дней, в особо тяжёлых случаях 30 дней, т.к. вопросы в претензии крайне не удобны для банка, то банк уже 46 день на неё не отвечает, каждый 15 дней приходит уведомление в ЛК о том, что нам требуется ещё 15 дней.

Банк умеет отвечать только на выгодные ему. Читать далее

Оставлял в банк ВТБ РОО «Брянский»241050, Брянская область, г. Брянск, пр-т Ленина, д. 99. Претензию по обслуживанию моего ИИС, в банке уточнили что ответ нужно ждать 15 дней, в особо тяжёлых случаях 30 дней, т.к. вопросы в претензии крайне не удобны для банка, то банк уже 46 день на неё не отвечает, каждый 15 дней приходит уведомление в ЛК о том, что нам требуется ещё 15 дней.

Банк умеет отвечать только на выгодные ему запросы о вкладах и кредитах, а на мой запрос, как страус в песок голову опустил, и каждые 15 дней шлёт из из места противоположного голове страуса отписки, на большее банк не способен.

Спасибо за отзыв. Ждем ответ представителя компании.

К автору: «Претензию по обслуживанию моего ИИС» — уточните, в чем заключается ваша претензия?

Ситуация рассматривается в рамках обращений CR-9035181 и CR-8913288. Мы примем меры, чтобы обращения были рассмотрены в кратчайшие сроки.

С уважением,

Команда ВТБ

Был открыт брокерский счет. Был получен статус квал. инвестора. После наложения санкций мои активы были переведены в Альфа банк. Открыл счет заново, хотел перевести рублевые активы обратно к ВТБ, однако брокер отказывается вернуть мне ранее полученный статус квал. инвестора, без него перевод некоторых моих рублевых активов невозможен и не целесообразен. Прошу разобраться с данной проблемой вернуть мне статус квал. инвестора.

Спасибо за отзыв. Вы написали: «брокер отказывается вернуть мне ранее полученный статус квал. инвестора» — уточните, какую причину отказа вам озвучили?

Благодарим за обратную связь! Рады, что вопрос был урегулирован.

С уважением,

Команда ВТБ

Обратилась в отделение 09.04.2022г. г. Екатеринбург, ул. Ленина, 27, с целью закрытия ИИС с переходом к другому брокеру. Сотрудник оказался абсолютно не компетентен в вопросе, он сказал, что у меня не верные реквизиты нового брокера, потом выяснилось, что сотрудник "смотрел в другую строку", после, сотрудник утверждал мне, что нужно указать мой банковский счет, не имеющий отношения к ИИС, чтобы перевести остаток денежных средств с ИИС, я. Читать далее

Обратилась в отделение 09.04.2022г. г. Екатеринбург, ул. Ленина, 27, с целью закрытия ИИС с переходом к другому брокеру. Сотрудник оказался абсолютно не компетентен в вопросе, он сказал, что у меня не верные реквизиты нового брокера, потом выяснилось, что сотрудник "смотрел в другую строку", после, сотрудник утверждал мне, что нужно указать мой банковский счет, не имеющий отношения к ИИС, чтобы перевести остаток денежных средств с ИИС, я объясняла ему, что остаток Д.С с ИИС нужно перевести на счет нового брокера, а не на любой имеющийся у меня счет, т.к вывод средств с ИИС считается нарушением и я теряю налоговые вычеты.

13.04.2022г. я увидела, что мне в уведомлении о переходе к другому брокеру указали мою предыдущую фамилию, паспорт поменян год назад и я сразу после замены паспорта обращалась в отделение банка с целью уведомления о новых паспортных данных.

Я обратилась к руководителю отдела, в подчинении которого, сотрудники, занимающиеся переводом ИИС, ул. Ленина, 27, это С-ва Светлана, которая никак не могла понять в чем проблема, заявление о переводе написано от лица с одной фамилией, а владельцем ИИС является лицо с другой фамилией, по ее мнению, никакой проблемы в этом нет. На мое требование внести изменения в документ не реагировала, а только грозила вызвать охрану.

Я звоню в отдел брокерского обслуживания и в течении часа выясняю ситуацию. Как оказалось, в отделение, куда я обращалась для перевода, ул. Ленина, 27 поступила информация об ошибке допущенной сотрудником при формировании документов (не верно указали место хранения цб) и просьба связаться с клиентом. Я подождала до 12.30 06.05, когда у меня был последний день для закрытия ИИС без потери налоговых льгот, из банка мне так и не позвонили. Я сама позвонила С-ой, как выяснилось, прошло половина рабочего дня, она даже не бралась за решение проблемы, которая возникла у клиента по вине ее сотрудников.

После звонка, она сказала, что ПОПРОБУЕТ узнать, что там не так, после этого она позвонила мне 06.05 в 16.55 (пятница, накануне праздников, никто задерживаться и решать вопрос не собирался, С-ва в первую очередь), и начала переводить вину, на нового брокера, она придумала, что у брокера поменялись реквизиты, хотя это оказалось совсем не так.

Я приехала в банк в 17.20, начали вручную менять ошибки сотрудника, указавшего не верное место хранения (С-ва не участвовала). В 18.00 С-ва оделась, и собиралась незаметно покинуть здание банка, на вопрос "Почему она спокойно уходит не решив вопрос, она ответила, что сотрудник внесет изменения, а дальше, что будет то и будет". При разговоре со С-ой, она каждый раз говорила о том, что она и ее отдел обслуживают клиентов пакета "Привилегия", инвестиции это не их сфера, и ошибки ее сотрудников это норма.

Итог: ИИС не переведен своевременно, клиент должен вернуть полученные налоговые вычеты, руководитель отдела не несет ответственность за работу своего отдела.

Каждая брокерская компания предоставляет своим клиентам официальную отчетность по сделкам. Называется такой документ брокерский отчет и заверяется печатью компании. Данный документ формируется обычно в Эксель или PDF формате. Некоторые компании делают рассылку ночью после совершения сделок, другие предоставляют только по запросу. Это всегда бесплатный документ и его можно сформировать самостоятельно из личного кабинета. Сегодня расскажу об основных разделах и покажу как читать брокерский отчет на примере Банка ВТБ.

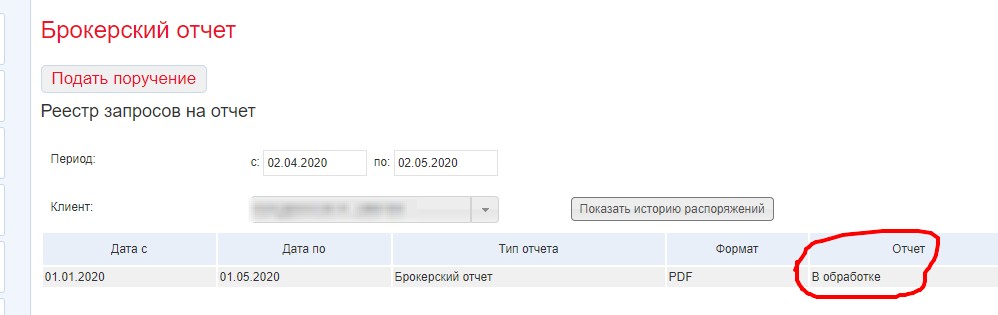

Брокерский отчет ВТБ как получить

Прежде, чем мы приступим к изучению разделов и колонок его сначала нужно сформировать. Я в предыдущей статье делал обзор на личный брокерский кабинет ВТБ. Там необходимо выбрать в верхнем меню «Отчеты» и затем в колонке слева «Брокерский отчёт». После этого нажимаем красную кнопку «Подать поручение» и заполняем поля. Выбираем номер своего счета, указываем период и нажимаем сохранить вибрав формат файла. Кстати, есть одна особенность про период: максимальный период не более 1 года. То есть если необходимо сформировать с 2017 года по 2020, то необходимо отдельно за каждый год формировать. Также невозможно указать текущий день, только не позднее предыдущего дня.

После этого можно выпить чашку чая, так как обработка будет около 3-5 минут. И статус «Обработка завершена» будет отображаться в «Показать историю распоряжений». Именно в этой строке будет размещен брокерский отчет, который можно скачать. Конечно, удобнее делать запрос и просматривать с ПК или ноутбука. А теперь открываем наш .XLS или .PDF документ.

Брокерские отчеты БКС и Сбербанк

Я не буду особо рассказывать про других брокеров, плюс минус суть у всех одинакова. Единственное, что у Открытие Брокер, ВТБ или Сбербанка они читаются довольно легко. Например, у БКС брокера отчет довольно сложный и громоздкий.

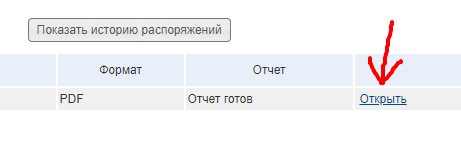

После открытия файла видим «Сводные данные», которые показывают цифры на указанный период. Здесь можно посмотреть входящий и исходящий остаток портфеля, суммарные брокерские комиссии и размер НДФЛ если он был в этом периоде. Поэтому очень удобно пользоваться сальдированными данными в эом блоке.

Как читать брокерский отчет

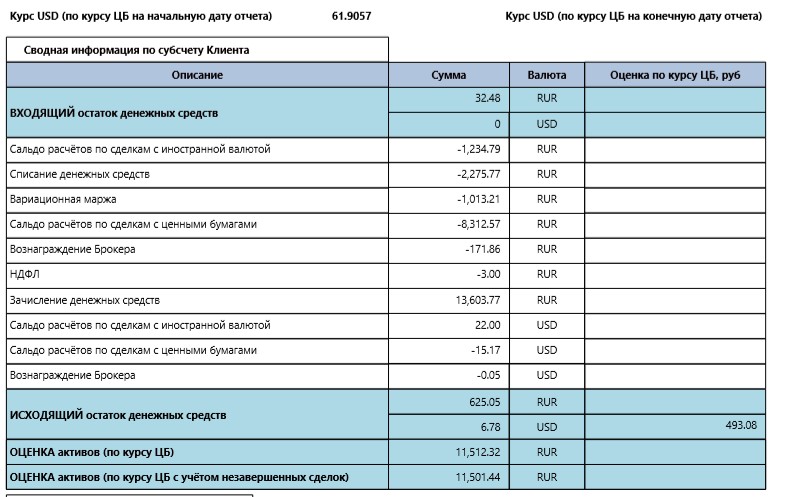

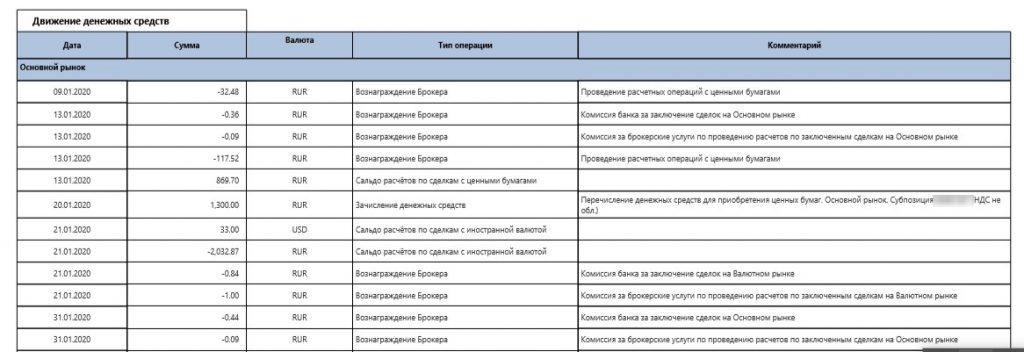

На следующей странице есть «Движение денежных средств» идёт разбивка по дням. Очень удобно просматривать совокупную комиссию за день или общий объем сделок в виде сальдо.

В поле комментарий могут быть такие строки:

- Комиссия банка за заключение сделок на Валютном рынке — это банковская (она же брокерская) комиссия согласно тарифного плана.

- Комиссия за брокерские услуги по проведению расчетов по заключенным сделкам на Валютном рынке — это биржевая комиссия Московской биржи.

- Зачисление денежных средств — здесь всё понятно, это обычное пополнение счета с банкинга.

- Комиссия банка за заключение сделок на Основном рынке — это вознаграждение брокера за совершение сделок по акциям, облигациям, etf. Кстати, у ВТБ не разницы по цифрам между покупкой акций на Санкт-Петербургской бирже или Мосбиржи.

- Комиссия за брокерские услуги по проведению расчетов по заключенным сделкам на Основном рынке — биржевая комиссия по сделкам с ценными бумагами, которая на данный момент составляет 0,01% от суммы сделки.

Далее переходим в наиболее интересным расшифровкам. Например, если есть НДФЛ — Уплата налога, то это удержание налога от положительного финансового результата по закрытым сделкам. Также зачисление дивидендов или купонов могут сформировать налогооблагаемую базу.

Сальдо расчётов по сделкам означает, что поступило 825,40 руб в моем примере от продажи бумаг. Если бы мы купили их, затратив средства, то сумма со знаком минус была бы. Если Вы совершали маржинальные сделки, то можно увидеть записи Разница между суммами по специальным сделкам РЕПО и Разница между суммами по внебиржевым сделкам купли/продажи валюты. И одно и другое это некий процент годовых за услугу маржинального кредитования. У Банка ВТБ ставки разные: от 2% до 16,8% годовых. Факторов, определяющих ставку несколько. Например, актив, который брокер берет в залог или направление сделки (лонг/шорт).

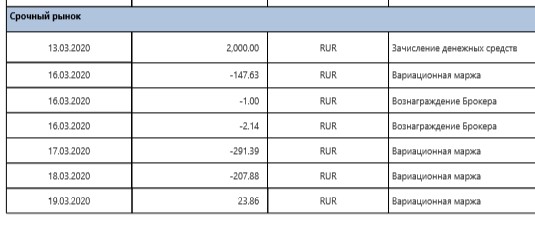

Срочный рынок — вариационная маржа

Если трейдер совершает сделки на Срочном рынке Московской биржи, то в брокерском отчете будут записи с зачислением или списанием вариационной маржи. Кстати, в этом плане есть особенность налогообложения. Даже если вы просто купили фьючерс или опцион и не продаете его, то промежуточный финансовый результат попадает в НОБ. То есть при выводе денежных средств со счета брокер може удержать налог, если будет положительная вариационная маржа.

Происходит это в вечерний клиринг с 18:45 до 19:00 и попадает в брок отчет каждый день. Также в примере выше видно, что вознаграждение брокера составило 1 руб за 1 купленный опцион. А биржевая комиссия по опциону на нефть составила 2,14 руб. Вне зависимости от финансового результата, издержки у инвестора при заключении каждой сделки.

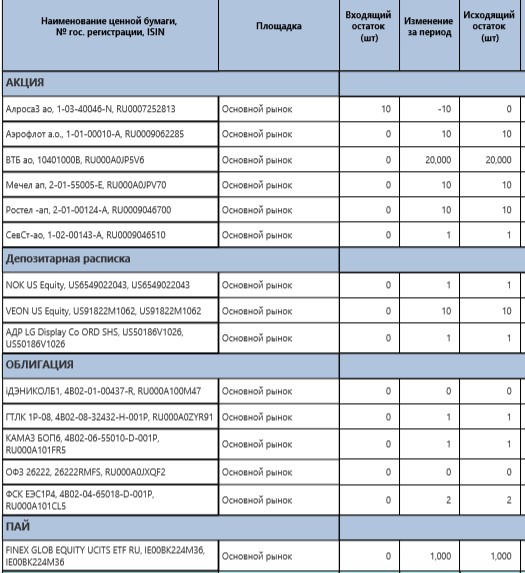

Как отображается портфель инвестора

На следующей странице есть раздел «Отчёт об остатках ценных бумаг». В этом блоке отображается портфель инвестора. Очень удобно и наглядно разделено по классам финансовых активов. Перечень акций, депозитарные расписки, облигации и паи. В колонке справа видно изменение в шуках за указанный период.

Также это блок брок отчета может быть подтверждением финансовой состоятельности клиента. Аналогично банковской выписки, инвестиционный портфель имеет оценку активов в рублях и валюте. В приложении Мои Инвестиции более красочно этот раздел оформлен, но здесь более официально. Мы плавно переходим к одному из наиболее востребованных разделов брокерского отчета. Очень часто инвестору кажется, что он купил акцию более выгодно. То есть до заключения сделки видит определенную цену, затем нажимает кнопку купить. Вся процедура может занять несколько секунд и цена может изменится за это время.

Именно поэтому так важно со стороны брокера фиксировать именно котировку в момент биржевой сделки. Такая сделка имеет уникальный номер и биржа знает номер этой сделки. Поэтому в случае разногласий всегда удастся установить истину. Ниже скриншот совершенных сделок. Последние две колонки показываю брокерскую и биржевую комиссию. Колонка с НКД свойственна только облигациям. Поэтому помимо затрат на покупку самого бонда всегда стоит иметь ввиду размер НКД.

Валютные сделки отчетность

Что касается конвертации валюты, именно такой термин любят начинающие инвесторы. То отображение информации практически не отличается. Если вы уже читали мои предыдущие статьи, например про режим торгов на Московской бирже — Т+1, Т+2. Слева в колонке можно увидеть дату заключения сделки, а правая колонка показывают дату расчета по сделке. Поэтому очень наглядно отображается информация, если впереди праздники или выходные. Ведь, если Вы купили доллары в TOM, то фактически они у вас буду только в понедельник.

Стоит отметить, что валюта контррасчета по USDRUB и EURRUB является российский рубль. Именно поэтому комиссия списывается по биржевым сделкам конвертации в рублях. В моем примере комиссия брокера ВТБ составила 84 коп, 40 коп и 30 коп по всем трем сделкам. А биржевая комиссия всегда 1 рубль от одной сделки.

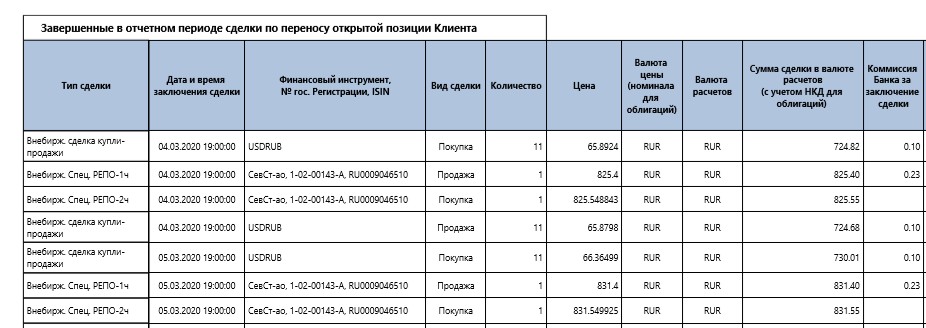

Есть еще раздел «Завершенные и незавершенные в отчетном периоде сделки». По сути это предыдущий раздел заключенным сделок, только с учетом взаиморасчетов. Не будем детально на этом останавливаться. Большой разницы кроме дат в данных таблицах нет. Но иногда это кране важный момент, если необходимо понять были денежные средства в день расчета по сделке. Для многих буде открытием, что денежные средства списываются не в момент заключения сделки, а только в дату расчетов.

Заключение маржинальных сделок РЕПО

Если вы используете заемные брокерские средства, то раздел маржинальное кредитование необходим для изучения. Отталкиваясь от ставки кредитования, можно детализированно смотреть такие сделки. Например 4 марта у меня не хватило около 900 рублей, в итоге образовался минус на счете. Но брокер не может закрыть операционный день по клиенту с минусом по счету. В итоге он своими средствами закрывает этот минус, забирая в залог активы. Конечно, это платная операция. Поэтому можно посчитать, сколько составили издержки исходя из брокерского отчета.

Необходимо из второй части сделки РЕПО — 2 ч вычесть РЕПО — 1 ч. Мы получим дельту, которая будет равняться ставке маржинального кредитования. Также необходимо учесть комиссию банка за заключение сделки, которая указана в правой колонке. Именно расчеты по маржиналке всегда особенно сложны и отнимают много времени. Хотя брокерская компания весь процесс автоматизирует и вам достаточно довериться. Но вы всегда сможете произвести свои расчеты, которые не могут не совпасть с брокерским отчетом.

Вот мы и закончили обзор формирования брокерского отчета в ВТБ и инструкция как его читать. После изучения 2-3 раза будете читать, как сказку малышу на ночь. Это только на первый взгляд кажется, что написано сложным языком и умными цифрами.

6 Сентября 2021

Не все брокеры адаптировали свои отчеты для массового читателя, в них много специальной информации, и это может отпугнуть новичка. Рассказываем, как и зачем нужно читать брокерский отчет и что в нем можно пропустить.

Что входит в отчет брокера

В отчете собрана детальная информация об остатках денег и ценных бумаг на брокерском счете, а также история движения активов за выбранный период: покупки, продажи, начисления дивидендов и купонного дохода, списание комиссий брокера, биржи и депозитария, налогов — каждая трансакция со всеми подробностями.

Хотя брокер по закону обязан отчитываться перед клиентами, единой формы для этого документа нет. У каждой компании свой шаблон — и они могут сильно отличаться.

Как правило, это таблица на нескольких страницах в формате Excel или PDF. Если брокер не присылает отчет на почту клиента, значит, можно самостоятельно сформировать его на сайте или в приложении.

Основные разделы брокерского отчета

В шапке отчета содержится информация о брокерском счете: ФИО владельца, номер договора на оказание брокерских услуг, курс иностранной валюты на начало и конец отчетного периода (если на счете есть валюта), дата формирования отчета и так далее.

Пример отчета ВТБ Брокер

Как правило, в начале отчета есть сводная таблица, в которой можно найти суммы по основным категориям:

Обзорная информация помещается на первой странице. Весь остальной отчет занимают более детальные таблицы по четырем блокам: остатки денег на счете, движение денег по счету, остатки ценных бумаг и движение ценных бумаг. «Остатки» показывают состояние счета на начало и конец отчетного периода и как счет изменился за это время. «Движение» — каждую операцию в отдельности.

Что еще есть в отчете брокера и что можно не читать

На некоторых понятиях, которые встречаются в отчетах брокеров, стоит остановиться отдельно.

Пример отчета ВТБ Брокер

- Внебиржевой рынок. Если по заявке инвестора брокер совершает сделки за пределами российских торговых площадок (например, покупает активы непосредственно на биржах США), то в отчете они отражаются в виде отдельных остатков на субсчете внебиржевого рынка. У непрофессионального инвестора в этой колонке будет ноль.

- Срочный рынок. Как и операции на внебиржевом рынке, спекуляции с деривативами (фьючерсами, опционами и другими производными инструментами) не входят в «репертуар» большинства инвесторов, и практического смысла эта информация для них не несет.

- Информация о займах. Если инвестор торгует «с плечом», отчет отразит сумму задолженности и уплаченные брокеру проценты. К этой информации следует быть внимательным: даже опытный инвестор может по неаккуратности совершить покупку на сумму выше, чем есть на счете. Большинство брокеров в таких случаях не переспрашивают клиента, а сразу проводят сделку. Так незаметно для себя можно оказаться в долгу.

- Сделки РЕПО. Так называется продажа актива с одновременным заключением соглашения на его последующий выкуп. Иногда брокер совершает такие сделки с бумагами на счетах клиентов в собственных интересах (если клиент не запретил это при заключении брокерского договора). Эти операции тоже отражаются в отчете, а с ними и комиссии, которые брокер платит владельцу бумаги.

- Плановый исходящий остаток. Сделки, которые инвестор совершил непосредственно перед формированием отчета, могут отражаться как заключенные, но не завершенные. Так называемый режим «т+2» на Московской бирже означает, что расчеты по сделкам происходят с опозданием на два дня. Таким образом, оценка фактического исходящего остатка и планового (с учетом незавершенных сделок) могут отличаться. То же происходит при операциях с производными финансовыми инструментами.

Зачем читать отчет брокера

- История операций может быть полезна при получении налоговой льготы на долгосрочное владение ценными бумагами (ЛДВ). Напомним, что инвестор освобождается от уплаты налога на доходы с продажи акций и облигаций, которые находились в его портфеле более трех лет. По памяти вам может быть трудно вспомнить, какие ценные бумаги и в каком количестве попали на счет три года тому назад, а какие позже. А брокерский отчет за нужный период поможет это увидеть. Поэтому перед продажей ценных бумаг стоит изучить отчет брокера, чтобы рассчитать свой налоговый вычет.

- Брокер платит за клиентов подоходный налог. И брокерский отчет — официальный документ, который это фиксирует. Если брокер вдруг потеряет лицензию и инвестору придется переводить активы к другому брокеру, то отчет поможет отчитаться перед новым брокером об уплаченных налогах и избежать повторного начисления.

- Иногда взглянуть на историю своих операций по счету просто полезно. Например, инвестор может увлечься каким-то видом ценных бумаг, отойти от своей стратегии и допустить в портфеле перекос. Необходимость ребалансировки будет видна и без брокерского отчета, но он поможет восстановить последовательность действий, которые привели к ошибке.

- В отчете — самые точные суммы комиссий брокера и биржи. Дело в том, что не всегда можно рассчитать комиссию в момент сделки. Поэтому сначала приложение показывает теоретически максимальную цифру, а после, в отчете, — реальную. Это связано с минимальной комиссией за операцию. Допустим, инвестор хочет купить 100 акций. Брокер не знает заранее, сколько сделок ему придется для этого совершить — ведь не обязательно именно сейчас кто-то продает 100 акций. Часто приходится покупать несколько пакетов у разных продавцов. Поэтому при первичном расчете брокер будет исходить из самого пессимистичного сценария: 100 сделок по 1 акции. А поскольку существует минимальная комиссия, приложение покажет 100 минимальных комиссий — сумма будет сильно завышена. После совершения сделки она пересчитается. И именно в брокерском отчете можно будет увидеть достоверную цифру.

Наконец, отчет брокера — это официальный документ, подтверждающий доходы. Его можно предъявлять, например, при подаче документов на визу.

Что еще почитать:

Подпишитесь и оставайтесь в курсе!

Получайте самое свежее в Telegram

Здесь вы найдете советы, как экономить, копить и правильно инвестировать.

Читайте аналитику в Telegram

Следите за новостями в нашем аналитическом ТГ-канале.

Смотрите видео

Мы регулярно снимаем обучающие ролики и вебинары для инвесторов на YouTube.

ВКонтакте

Рассказываем про инвестиции, показываем портфели, расшифровываем аналитику.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

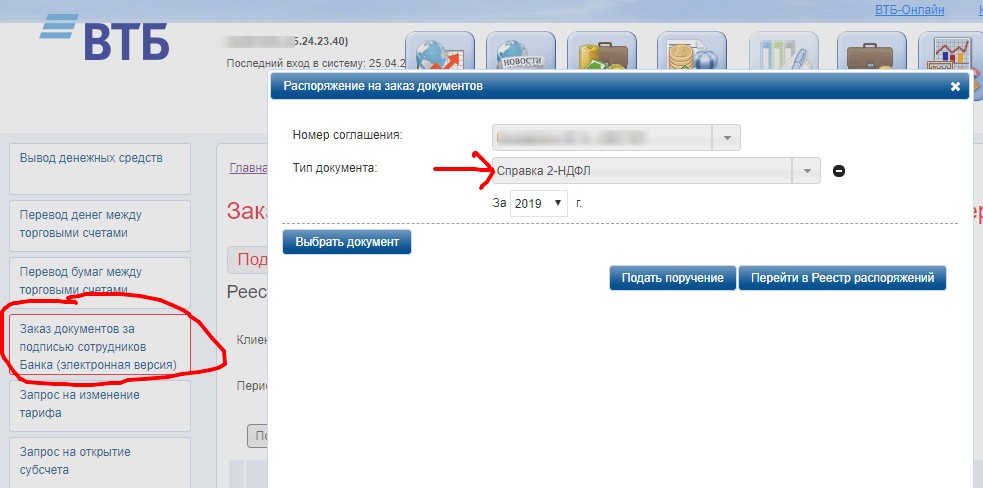

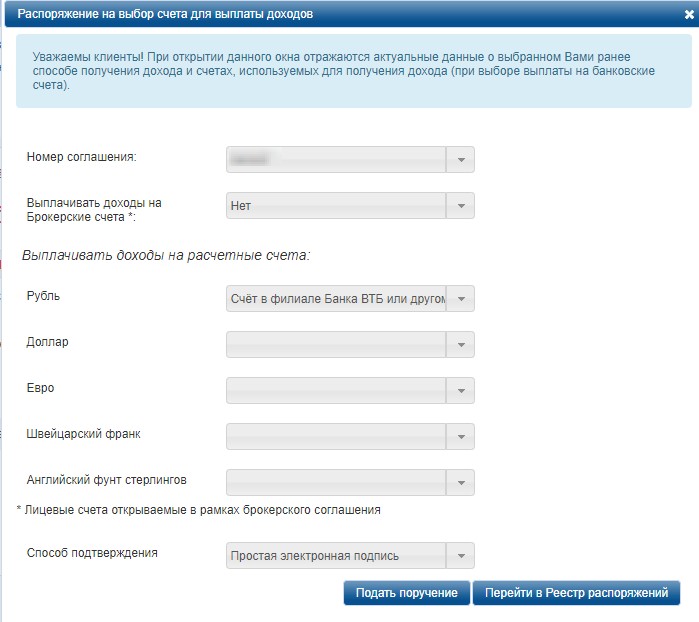

Как заказать справку 2-НДФЛ

Брокер ВТБ идёт по пути диджитализации и предлагает формирование документов онлайн. Например, брокерский отчет, извещение об открытии счета или справку 2-НДФЛ можно сформировать из личного брокерского кабинета ОЛБ. К сожалению, пока нет возможности его сформировать из приложения Мои Инвестиции. Также нет этого функционала и в ВТБ Онлайн, хотя буквально недавно появилась возможность заказать пакет документов для получения вычета по ИИС.

Отправляемся в раздел «Распоряжения», далее выбираем «Заказ документов зв подписью сотрудника банка». Выбираем с пометкой электронная версия. На последующих шагах можно выбрать один из документов, который мы хотим получить. Все документы появляются спустя несколько минут в реестре распоряжений в PDF формате. Там где предусмотрена печать, она будет синяя «живая». Сейчас через личный кабине налогоплательщика ФНС можно прикреплять такие докумены.

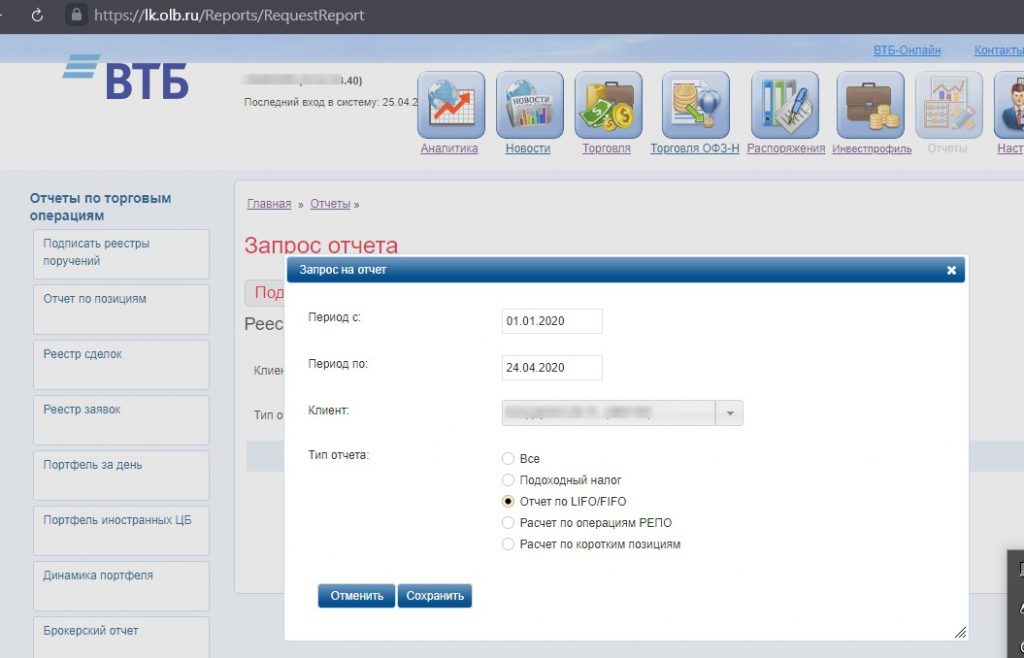

Отчет о прибылях и убытках

Если необходимо получить отчет с финансовым результатом, то переходим в раздел «Налоги». Только отчет по FIFO может показать прибыльные и убыточные сделки. Вам не нужно будет самостоятельно считать прибыль/убыток каждой сделки. Ведь в НК РФ четко прописано, что считается не средняя цена позиции, а по ФИФО. Это значит, что первая купленная бумага продается также первой. Или наоборот, первой продается та бумага, которая была первой купленной. У многих новичков на фондовом рынке этот факт вызывает ступор зачастую.

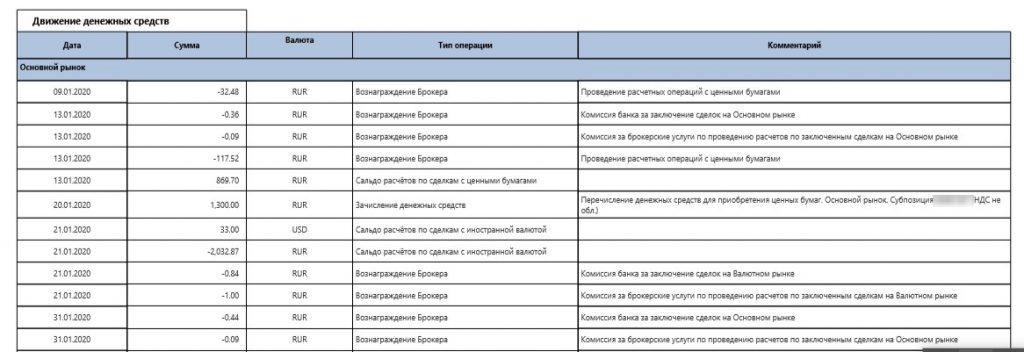

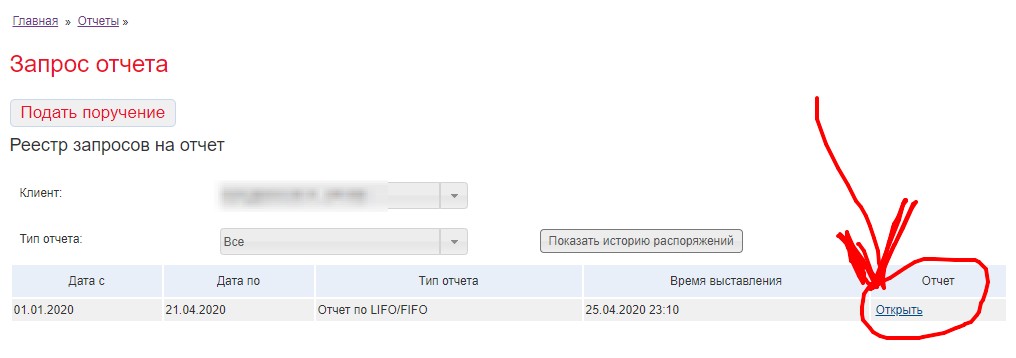

Необходимо обновить страницу и вы увидите реестр запросов на отчет. Согласен, что возможно не самое удобное и современное решение. Дизайн и UI застыло в 2014 году, но функционал довольно широкий. Итак, мы видим наш ФИФО отчет, нажимаем кнопку «Открыть» и он будет открыт в новой странице.

Я уже писал о заключенных сделках в своем инвестиционном портфеле за апрель. Какой получился финансовый результат по этим сделкам видно на этой странице. Смотрим самый правый столбец «Доход/Убыток» и видим полученную прибыль. Если здесь будет убыток, то цифры будут со знаком минус. Все сделки отображаются в порядке хронологии. Первой строкой показана продажа с датой и суммой сделки, которая была получена от продажи. Также учитываются комиссии, которые уменьшают прибыль и соответственно налогооблагаемую базу. Второй строкой отображается дата и сумма, которая была затрачена на приобретение этого актива.

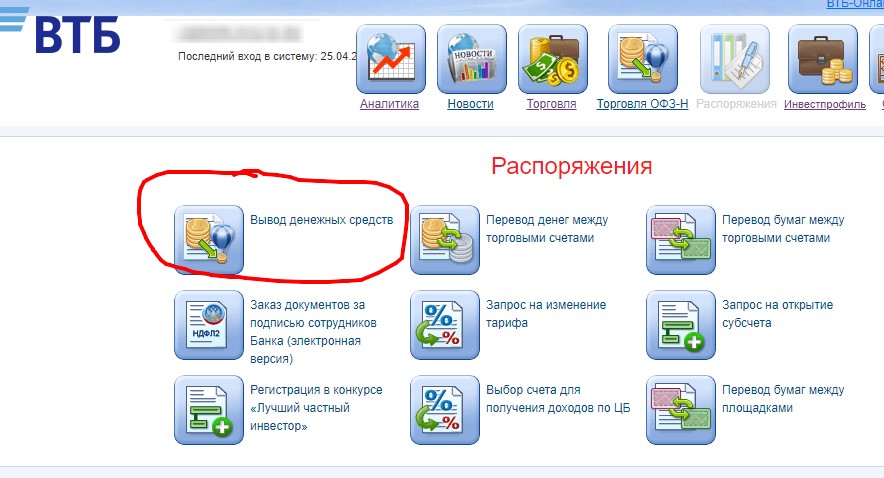

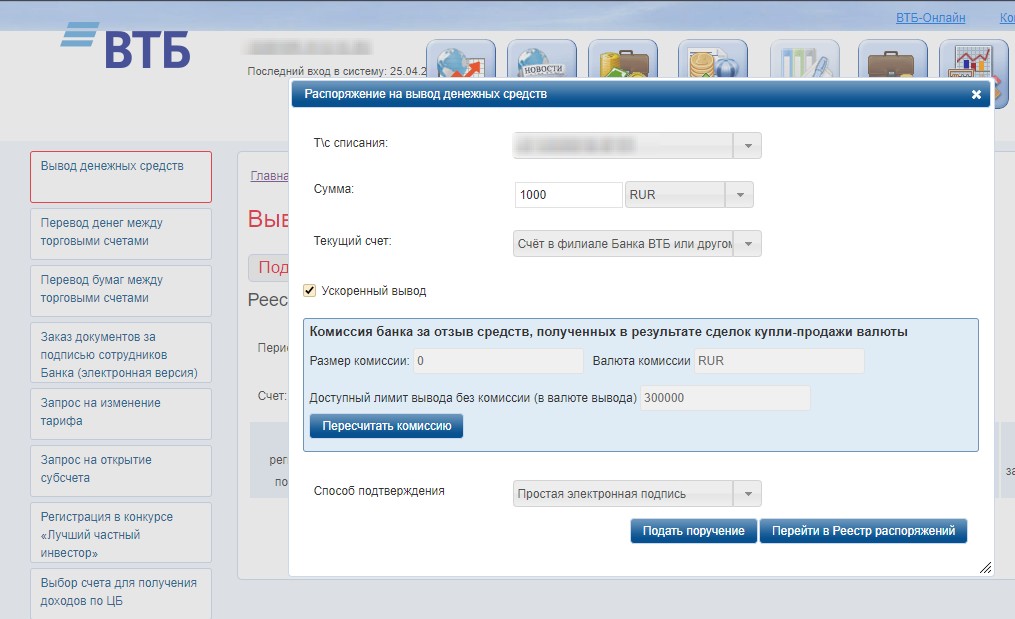

Как вывести денежные средства в ВТБ Брокер

Для того, чтобы вывести денежные средства с брокерского счета ВТБ необходимо подать поручение. Находится эта опция в разделе «Распоряжения». Кстати, в личном брокерском кабинете OLB можно подать ускоренное поручение на вывод. Для этого необходимо поставить галочку «ускоренное». В приложении Мои Инвестиции этой опции нет, однако это платная услуга. Стоит такое поручение 0,1% от суммы вывода и подается до 13:45 по МСК.

После того, как нажали на кнопку «Подать поручение» появится окно для заполнения. Еще одной отличительной особенностью брокера ВТБ является вывод только на уже внесенные в анкету реквизиты. Если вы открыли новый банковский расчетный счет, то добавить его реквизиты можно только через посещение отделения банка.

Вы можете обратить внимание, что есть специальная кнопка расчета комиссии. У Банка ВТБ предусмотрена комиссия за вывод денег после конвертации валюты. Бесплатный лимит на месяц эквивалент 300 000 рублей, все что выше — 0,2% от суммы. Поэтому очень удобным инструментом является расчет предварительно комиссии. Но это только при условии наличия сделок на Валютном рынке Московской биржи.

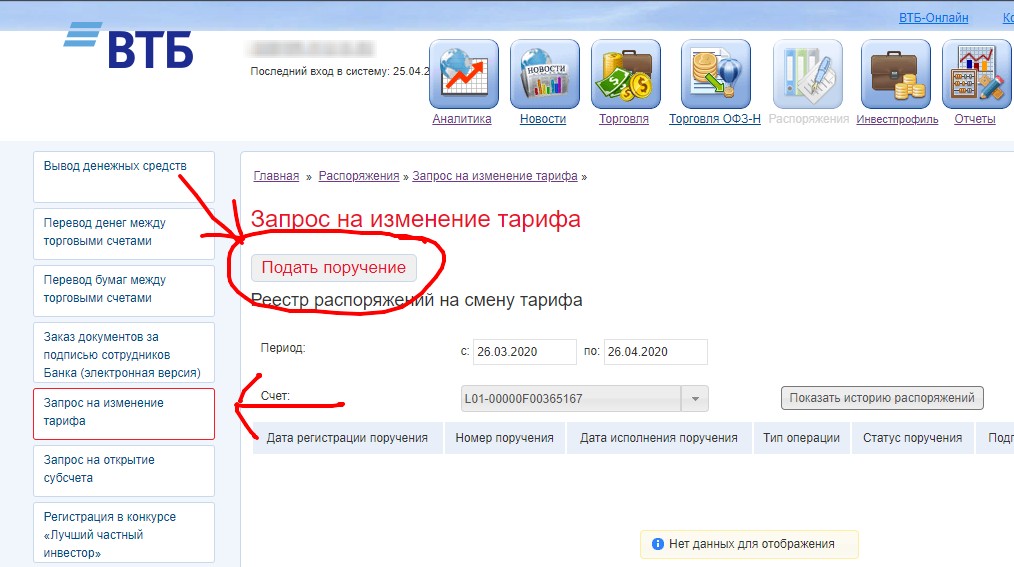

Изменение тарифного плана в Онлайн Брокер OLB

Если необходимо выбрать другой тариф по брокерскому обслуживанию и перейти на него, то снова отправляемся в «Распоряжения». На первый взгляд не совсем очевидно расположение этих пукнтов. К тому же мы сразу не видим текущий тарифный план, снова наживаем «Подать поручение».

После нажатия кнопки появляется выбор нового тарифного плана с отображением текущего. В моем примере установлен «Мой Онлайн», который не предусматривает депозитарную комиссию. Он очень удобен для начинающих, кто не хочет платить 150 рублей в месяц. Лайфхак: депозитарную комиссию можно снизить вплоть до 30 рублей, если вы являетесь акционером банка ВТБ. Из альтернативы есть только Инвестор Стандарт и Профессиональный стандарт. Но если по банковскому обслуживанию у вас есть паке Привилегия или Прайм, то тариф Мой Онлайн не доступен.

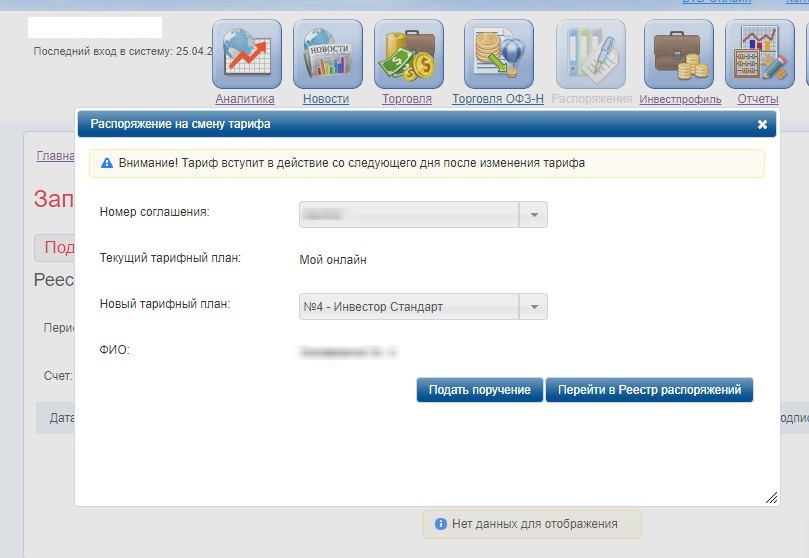

Выбор счета для получения доходов

Если вы получаете купоны по облигациям и дивиденды по акциям, то есть два варината. Можно получать все выплаты на брокерский счет. Но есть ряд инвесторов, кто хочет «ощущать» пассивный доход. Такие часто выбирают способ получения дохода на банковский расчетный счет. Для смены этих счетов не требуется ЭЦП, достаточно смс-подтверждения. Изменение делается в уже знакомом разделе «Распоряжения». Далее выбираем «Указать счет для получения доходов» и «Подать поручение». Если будете выбирать расчетный счет в банке, то помимо рублей можно указать доллары, евро, франки и фунты.

Также можно указывать реквизиты стороннего банка, предварительно добавив их в анкету в отделении. Кстати, есть разница в порядке удержания НДФЛ при получении купонов и дивидендов. На банковский счет они всегда поступают уже очищенные. Если указан брокерский счет зачисления, то удержание НДФЛ может не производится. Но при выводе средств со счета сразу буде удержан НДФЛ, либо по итогам налогового периода.

Следующей темой будет подробный обзор брокерского отчета в ВТБ со скриншотами и пояснениями. Новичку на фондовом рынке иногда сложно разобраться с такими сложными таблицами. Поэтому я постараюсь написать максимально простым языком.

Поэтому рекомендую осилить все-таки эти полтора десятка страниц, а для кого лень — краткая выдержка ниже. Сначала приведе классификацию возможных комиссий:

- брокерская комиссия от сделки;

- биржевая комиссия от сделки;

- ежемесячное депозитарное обслуживание;

- неторговые операции.

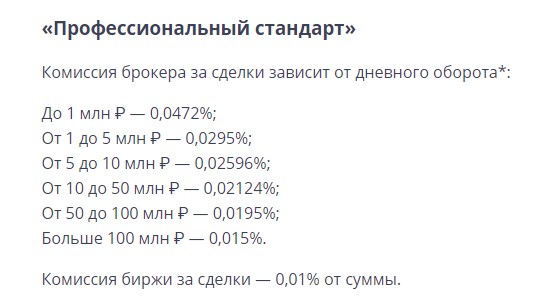

Какая комиссия на Основном рынке (акции, облигации, валюта)

У Банка ВТБ нет единой денежной позиции на брокерских счетах (на май 2020). Поэтому физически счет разделен на три раздела: Основной (фондовый), Внебиржевой и Срочный. В этом абзаце речь пойдет о первом из них, где торгуются акции, облигации и ETF Московской биржи, иностранные акции на Санкт-Петербургской бирже и Валютный рынок Московско биржи. Биржевая комиссия на всех тарифах по ценным бумагам на указанных площадках одинакова — 0,01% от суммы сделки. Причем, если валюта расчета USD по иностранным акциям, то комиссия также удерживается в долларах. На сделки на валютном рынке комиссия может быть 1 руб за сделку для дробного лота (1$-999$). За стандартный лот от 1000 долларов или евро до 50 000 фиксировано 50 руб от сделки. А если сумма превышает 50 000 (либо 999 для дробного лота), то комиссия биржи 0,0015%.

Что касается банковского вознаграждения, то для пакета Прайм или Привилегия есть своя тарификация. В данном случае при наличии премиальных пакетов диапазон вознаграждения брокера 0,04248% — 0,012%. Если таких пакетов у Вас нет, то всего три тарифа доступно: Мой Онлайн, Инвестор Стандарт и Профессиональный стандарт. На тарифе Мой онлайн нет депозитарной комиссии в 150 рублей. Но любая голосовая заявка на вывод средств или трейдеру на сделку стоит 150 руб. Данный тариф нацелен на самостоятельное проведение операций, например из приложения Мои Инвестиции. На всех остальных тарифах есть депозитарная комиссия, но процент вознаграждения ниже от 0,0413% до 0,015%.

Пример тарифа Профессиональный Стандарт

Кстати, если вы владеете хотя бы минимальным пакетом акций ВТБ, то комиссия ДЕПО уже не 150 руб, а всего 105 руб. Если количество акций еще больше, то она снижается вплоть до 30 рублей.

Брокерская комиссия на внебиржевом рынке

Комиссия Банка ВТБ на внебирже составляет 0,15% от суммы сделки + 750 рублей от сделки НРД. По инвестиционным нотам размер вознаграждения может изменяться. Как правило структурные продукты и ноты оформляются через Персонального менеджера. Поэтому ПМ всегда может сообщить сумму, которую необходимо внести дополнительно под комиссионные. А значит, что подробно останавливаться на этом моменте не будем. Также важно, что на счете ИИС нет внебиржевого рынка.

Внебиржа доступна только квалифицированным инвесторам, поэтому большинству новичков на фондовом рынке этот раздел даже не интересен. Здесь обычно проходят сделки минимальным лотом от $10 000, одним словом — крупные сделки. Спекулятивные сделки, наверное не очень удобно совершать на данной площадке, так как поставка ценных бумаг от внебиржевого контрагента может занять от нескольких дней до недели. Это не в стакане напрямую на NYSE или NASDAQ совершать сделки. И кстати, на всех тарифах размер данного вознаграждения будет одинаковым. Поэтому важно запомнить самое главное: тариф 0,15% банку + 750 руб со сделки идет вышестоящему депозитарию НРД и возможно дальнейшее небольшое вознаграждение за хранение бумаг в иностранном депозитарии ClearStream или Euroclear.

Комиссия Банка ВТБ на Срочном рынке

Здесь все очень просто — 1 рубль за 1 контракт. То есть вне зависимости фьючерс это или опцион, на индекс РТС или на нефть. Брокер удержит просто по 1 рублю с каждого купленного и столько же с каждого проданного контракта. А вот биржевая комиссия может значительно отличаться по разным типам инструментов. В моем обзоре по Срочному рынку Московской биржи я приводил конкретные примеры. Даже прикладывал скриншоты со страниц MOEX, где смотреть размеры вознаграждений.

У некоторых брокеров есть прогрессивная шкала, чем больше оборот по срочному рынку, тем ниже размер комиссии. В частности у БКС есть такие тарифы. А например у брокера Финам комиссия за срочный контракт составляет 45 копеек, что более чем в 2 раза выше ВТБ. К тому же все фьючерсы у данного брокера расчетные, а поставочных нет. Так что для скальперов, возможно не самые идеальные условия.

Тарифы маржинального кредитования

Услуга маржинального кредитования подключения всем клиентам по-умолчанию. Отключить ее невозможно, т.к. не предусмотрено финансовым регламентом оказания услуг. Поэтому будьте аккуратны, ведь воспользоваться этой услугой можно и «нечаянно». Например, не оставили свободных средств на списание комиссии, тогда она может списаться в минус. Либо не обеспечили наличие рублей (валюты) на дату расчетов по сделке в режиме Т+2. Так или иначе, вы сразу поймете, что залезли в маржу, когда обнаружите знак минус напротив свободного остатка денежных средств.

Ниже я собрал в сводную таблицу тарифы маржинального кредитования банка ВТБ. Процентную ставку определяет два фактора% какую валюту мы занимаем и какие активы брокер берет в залог. Под минимальный процент в валюте можно взять, если в портфеле есть ОФЗ или облигации ВТБ. Под обеспечение акциями минимальную ставку не получите. А некоторые акции брокер вообще не берет в залог, поэтому процент годовых будет максимальным.

| Какие деньги занимаем? | % годовых (списывается ежедневно) |

| Рубли (длинная позиция) | 16,8 |

| Рубли (короткая позиция), Доллары США (нет бумаг из списка) | 13 |

| Доллары США (есть бумаги из списка 2) | 7 |

| Доллары США (есть бумаги из списка 1) | 4,5 |

| Евро | 2 |

Кстати, очень привлекательным кажется кредит в евро под 2% годовых. На самом деле на рынке среди брокеров таких условий нет. Для того, чтобы занять у Банка ВТБ под 2 годовых в EUR необходимо проделать определенные манипуляции. На своем брокерском счете покупаете ОФЗ или некоторые облигации ВТБ из списка 1. Затем «с плечом» покупаете евробонды, например ВЭБа и у Вас по счету образуется задолженность в долларах под 4,5% годовых. И последним шагом открываем шорт на пару EURUSD, таким образом вместо задолженности в долларах у нас появляется кредит в EUR под 2% годовых. Но, разумеется это не является инвестиционной рекомендацией.

Где посмотреть начисленные и списанные комиссии

Пример отображения брокерских и биржевых комиссий в брокерском отчете ВТБ

Довольно частая ситуация, когда начинающий инвестор закупился акциями под завязку, а на второй день после закрытия рынка происходит списание комиссии. Конечно, на утро трейдер обнаружит по своему счету минус и сразу начинаются вопросы. Текущая версия приложения Мои Инвестиции не отображает комиссию в замочке, как это реализовано у конкурентов. И даже брокерский отчет вы не сможете заказать с помощью приложения. Поэтому только один источник информации о размерах вознаграждений и датах их списания — брокерский отчет. Чуть выше по ссылке я делал подробный обзор, как его формировать и в каких разделах содержится эта информация.

Автор статьи

Читайте также: