Самозанятый неофициально альфа банк что написать

Обновлено: 15.04.2024

Самозанятость впервые появилась в российском законодательстве в 2017 году, а новый экспериментальный налоговый режим запустили в 2019 году. За 2 года к нему присоединились более 1,7 млн человек, которые смогли легально зарабатывать на репетиторстве, мелком ремонте и других видах деятельности.

В статье расскажем, как самозанятому получить справку о доходах, зачем она может понадобиться и какие нюансы стоит учитывать при оформлении документа. Если уже платите НПД или только собираетесь стать самозанятым, статья ответит на все вопросы.

Особенности НПД

Главная особенность НПД заключается в том, что нет нижней планки по доходу. Важно, чтобы самозанятый платил налоги каждый месяц, когда работает с физическими или юридическими лицами. Если он уезжает в отпуск или открывает больничный на несколько месяцев, платить налоги не надо.

У самозанятости много плюсов по сравнению с ИП. Например, нет обязательных взносов в ПФР и другие фонды. Если у предпринимателя на НПД дела идут хорошо, он может купить себе несколько лет стажа или копить на пенсию.

ИП не могут себе позволить такую роскошь, потому что им надо обязательно платить фиксированные взносы за каждый год предпринимательской деятельности и каждый раз цифра увеличивается. Например, в 2020 году было 32 тысячи рублей, а в 2021 уже 40 тысяч рублей.

А если у индивидуального предпринимателя есть наёмные работники, то платить взносы надо и за них. У многих ИП на уплату налогов и сборов уходит большая часть выручки. Если добавить к этой цифре зарплаты бухгалтера и юриста, самозанятость становится ещё более выгодной.

Зачем самозанятому получать справку о доходах

Некоторые самозанятые уже более двух лет используют привилегии плательщика НПД, но за это время ни разу не оформляли справку о доходах. Это логично, если у них не было необходимости подавать заявку на кредит или микрозайм, оформлять визу, пособие или решать другие задачи.

Через несколько месяцев после запуска тестового проекта самозанятости, участники поняли, что не могут подтвердить свои доходы. Например, чтобы оформить рассрочку на покупку дорогого ноутбука, надо обратиться в банк, а там просят справку 2-НДФЛ.

Через полгода после запуска самозанятости ФНС выпустила разъяснение и дала возможность всем самозанятым оформлять справку о доходах по форме КНД 1122036. В теле документа указывается ФИО, данные о месте регистрации и доход за календарный год.

В справке также указывается чистый доход и сумма налога за календарный год. В конце проставляется электронная подпись ФНС, которая подтверждает подлинность документа.

Справку по форме КНД 1122036 можно использовать для разных целей, но проблема в том, что не все организации её принимают. Для оформления субсидии или подачи заявки на займ она используется, так как есть разъяснение ФНС и на него можно ссылаться.

Но на практике получается так, что в банке даже не знают о существовании особого налогового режима. Менеджеры просят либо 2-НДФЛ, либо другие документы, которые могут подтвердить платёжеспособность. Если самозанятый не работает на компанию, а находит клиентов самостоятельно, он не может получить такую справку.

Получается замкнутый круг, который невозможно разорвать. Постепенно разные государственные органы и организации начинают менять подходы к работе с самозанятыми, но пока ещё плательщикам НПД могут отказывать в кредитах, ипотеках или займах.

Хотя принципиальная разница между ИП и самозанятым может заключаться только в уровне дохода. Например, плательщик НПД в месяц не может заработать в среднем более 200 000 рублей, а у индивидуального предпринимателя другие лимиты.

Но это не повод отказывать самозанятому в получении кредита или рассрочке на льготных условиях. Он получает «белую» зарплату, платит налоги и не нарушает законодательство. Соответственно, может рассчитывать на привилегии, которые дают официально трудоустроенным гражданам или ИП с высоким доходом.

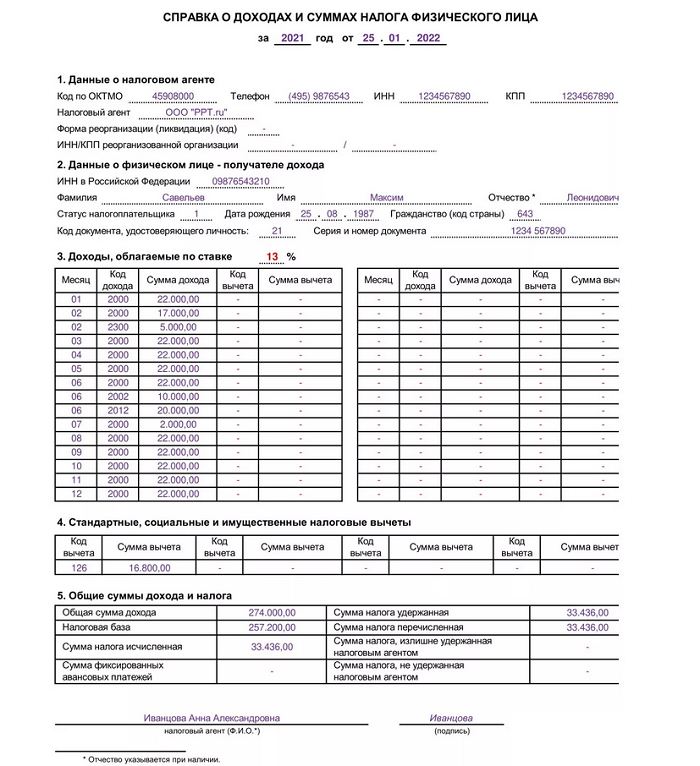

Кстати, в 2021 году форму 2-НДФЛ для наёмных сотрудников отменили. Теперь для подтверждения доходов используется «Справка о доходах и суммах налога физического лица». Форму закрепили ещё в октябре прошлого года.

Справка для подтверждения доходов физического лица может понадобиться в любой момент и желательно, чтобы в ней были заполнены хотя бы 6 месяцев, но могут быть и пробелы. Например, если в июне-июле плательщик НПД был на больничном, в таблице будут пустые ячейки.

Постарайтесь объяснить менеджеру банка или представителю другой организации, что только недавно начали работать как самозанятый и чем занимались в период, когда таблица была пустая. Сотрудники банка обычно смотрят только на цифры и с подозрением относятся к справке о доходах самозанятого, но попытаться стоит.

ФНС ещё в 2020 году объяснила банкам и самозанятым как подтверждать доходы для оформления кредита, но до сих пор многие крупные финансовые учреждения не хотят сотрудничать с самозанятыми.

Получение кредита

До июня 2019 года у самозанятых фактически не было возможности подтвердить доход. Даже если они платили НПД с января, разъяснения ФНС ещё не было. Да и как показывает практика, даже в 2021 году банки не обращают на него внимание.

Если кредитная организация отказывается принять справку по форме КНД 1122036, покажите им письмо Федеральной налоговой службы за сентябрь 2019 года. В нём указано, что новая информация донесена до Банка России. А значит, все остальные банки, которые подчиняются ему, должны быть в курсе ситуации.

Если у занятого есть открытое ИП или он работает как наёмный сотрудник, можно дополнительно предоставить выписку с расчётного счёта, книгу учёта доходов или справку с места работы.

На получение займа сильно влияет кредитная история. Если у гражданина плохая репутация в финансовой среде, то даже справка о доходах, согласной которой он заработал 2 млн рублей в год, не повлияет на принятие положительного решения.

В конце декабря 2020 года в Калининградской области только одному самозанятому одобрили кредит и то не в банке, а по программе «Старт» от регионального Центра поддержки предпринимательства. Это очень низкий показатель, если учитывать, что по данным открытых источников в Калининградской области более 10 тысяч самозанятых.

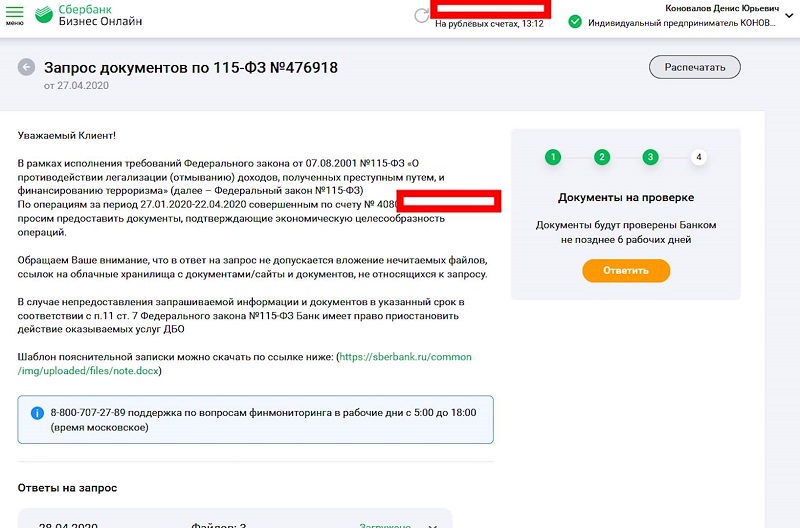

Подтверждение легальности полученных средств

К примеру, если у самозанятого несколько счётов в разных банках и на них приходит суммарно по 100 000 рублей в месяц, рано или поздно банк может попросить предоставить документы для подтверждения легальности средств.

Обычно на время проверки блокируются все исходящие операции, а в некоторых случаях происходит полная заморозка счёта в рамках закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

При возникновении такой проблемы самозанятый получит справку о доходах и статусе регистрации в качестве плательщика НПД, передаст документы в банк и счёт быстро разблокируют.

Оформление пособия

Если человек официально не работает, а мало зарабатывает как самозанятый, ему могут одобрить пособие. Для оформления государственной помощи справка о доходах нужна в обязательном порядке.

До введения самозанятости многие граждане работали «в серую», а в 2019 году у них появилась возможность подтвердить свою платежеспособность. В случае необходимости можно доказать государственным органам, что доход у них минимальный и цифры попадают в допустимые границы.

Получение визы

Консульства других стран часто запрашивают справку о доходах, чтобы подтвердить платёжеспособность путешественников. Например, если турист поедет в отпуск и сломает руку, у него должны быть средства на оплату медицинских услуг.

Выписка с банковского счёта или справка о доходах может стать катализатором для получения визы. Платёжеспособным гражданам гораздо охотнее дают разрешение на въезд в другие страны, чем людям, которые не могут официально подтвердить свой доход.

Продление ВНЖ

Если человек приехал в Россию из другой страны и получил вид на жительство, он должен каждый год продлевать статус. В списке документов есть форма 2-НДФЛ, которую теперь заменит «Справка о доходах и суммах налога физического лица».

Тем, кто не предоставит справку, могут отказать в продлении статуса и аннулировать его. Тогда придётся начинать процесс оформления заново и будет потеряно драгоценное время.

Самозанятый не может получать такую справку, если он официально не работает в компании. Если он совмещает работу на НПД с другими видами занятости, то сможет подтвердить доход формой, которую принимают в Миграционной службе.

Доказательство платёжеспособности

Справка о доходах для самозанятого — доказательство платёжеспособности. Оно может понадобиться при заключении договора аренды на квартиру или коммерческое помещение, подключение к франшизе и для других задач.

Граждане, которые могут документально подтвердить свои доходы, чувствуют себя более уверенно, потому что в случае возникновения проблем они могут показать справку и доказать свою платежеспособность.

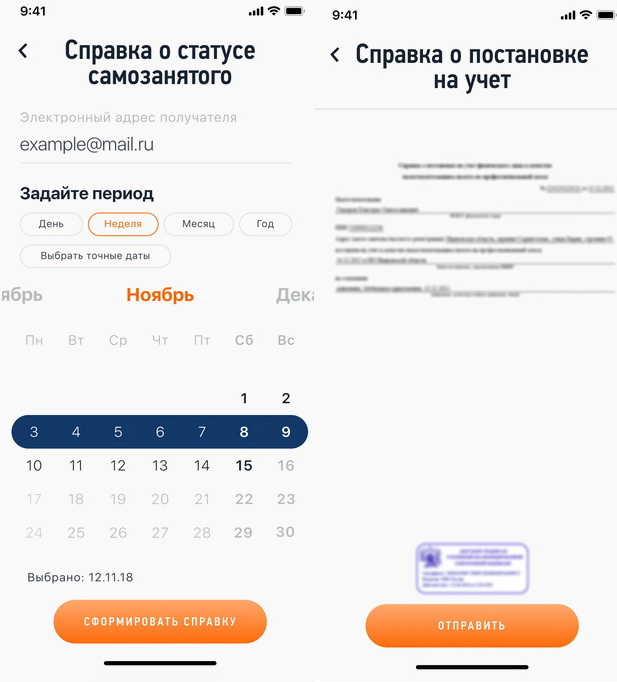

Как самозанятому получить справку о доходах

Справка о доходах по форме КНД 1122036 — официальный документ, который утвердила Федеральная налоговая служба утвердила в 2019 году. С этого времени все плательщики НПД могут оформить её буквально в несколько кликов.

Существует два способа получить справку и каждый из них не предполагает посещение регионального отделения ФНС. Понадобится доступ к кабинету налогоплательщика или авторизация в приложении «Мой налог».

Можно использовать любой метод, потому что результат будет одинаковым. Самозанятый получит документ, который подтверждает его платёжеспособность. В некоторых случаях кроме справки о доходах понадобится ещё справка, которая подтверждает действующий статус плательщика НПД.

Для получения справки через кабинет налогоплательщика зайдите в сервис и выполните следующие действия:

Если на телефоне установлено приложение «Мой налог» алгоритм будет другим:

- Откройте раздел «Прочее» в приложении.

- В подразделе «Справки» выберите «Справка о доходах».

- Задайте период и нажмите кнопку «Получить».

Если хотите взять заём или собираете документы для получения ипотеки, лучше сформировать справку за 1-2 года. Тогда шансы на успешное решение вопроса повысятся. В банке или другой финансовой организации увидят, что потенциальный заёмщик платежеспособен и, к примеру, за 2 года через его счёта прошло 4 млн рублей.

Также он платит налоги и регулярно покупаете себе пенсионный стаж, хотя по закону это необязательно. Если самозанятый совмещает НПД с ИП или работает в компании, понадобятся дополнительные справки, которые докажут, что платёжеспособность у него ещё больше.

Если у банка или другой организации справка о доходах самозанятого вызовет сомнения, можно сделать выписку с банковского счёта и отчёт о движении средств. Обычно этого достаточно, чтобы начать процесс оформления документов.

Используйте справку о доходах везде, где это необходимо и не забывайте проверять, чтобы цифры в приложении «Мой налог» и кабинете налогоплательщика сходились с данными, которые собираются в Excel или сервисе финансового учёта.

Все плюсы от статуса самозанятого легко потерять, если заранее не подумать о последствиях — что может пойти не так? Вот три примера, когда проблему можно было решить заранее.

Понадеяться на налоговый вычет за покупку квартиры

Вы могли слышать, что самозанятые вправе получить налоговый вычет и вернуть часть уплаченных доходов. На слуху также закон, по которому государство разрешает вернуть до 260 000 ₽, потраченных на недвижимость или до 15 600 ₽, потраченных на лечение или образование.

Проблема в том, что это два разных вычета. Самозанятые могут вернуть 10 000 ₽ уплаченных налогов пропорционально их выплате — то есть первое время вы будете платить 3% на доход от физлиц и 4% на доход от компаний. Это продлится до тех пор, пока экономия на налогах не дойдет до 10 000 ₽, дальше вступят в действие обычные ставки — 4% и 6%.

Так что если вы решили взять ипотеку, накопили на первый взнос и оформили статус самозанятого в надежде получить вычет и покрыть им часть кредита, ничего не выйдет. Вычет на покупку недвижимости вам не положен — он распространяется только для тех, кто платит НДФЛ по ставке 13% — сам или через работодателя.

Вывод : если вы планируете покупку квартиры с учетом налогового вычета за ее стоимость или проценты по ипотеке, нужно будет заплатить 13% НДФЛ с дохода. Это можно сделать при официальном трудоустройстве или самостоятельно, если подавать декларацию 3-НДФЛ на все доходы от предпринимательства.

Не просчитать будущие налоги

Если вы мастерите украшения из дорогих материалов, то разница между выручкой и прибылью может быть очень большая. Например, вы продаете комплект брошек за 12 000 ₽. Из них 10 000 ₽ уходит на камни, бисер и хорошую фурнитуру, еще 500 ₽ — на продвижение в Инстаграме. Ваша чистая прибыль — 1500 ₽.

Как самозанятый вы заплатите 4% от выручки — 480 ₽ с одной продажи. Как ИП на УСН «Доходы минус расходы» — 15% от прибыли, то есть 225 ₽. Даже с учетом отчислений в пенсионный фонд, которые платит ИП, такой налоговый статус будет выгоднее, если вы продаете больше 150 комплектов за год.

Вывод : заранее составьте финансовый план — просчитайте планируемую выручку, расходы и прибыль. Исходя из этого выбирайте подходящую налоговую систему. Если в процессе работы поймете, что все идет не по плану, пересмотрите его — успеете сменить статус юрлица и не потерять деньги.

ФНС объяснила банкам и самозанятым, как быть с подтверждением доходов, когда нужно оформить кредит. Это разъяснения для тех, кто платит налог на профессиональный доход, который еще называют налогом на самозанятость.

Если вы применяете этот спецрежим как ИП или просто физлицо, теперь стало проще взять кредит: справку можно получить через интернет, а банки должны принимать ее как официальный документ о сумме заработка.

Инструкция для самозанятых: как подтвердить доход для банка

Если платите налог на профессиональный доход и планируете брать кредит, можно официально подтвердить свой заработок для банка. Вот как это сделать:

- в приложении «Мой налог» — «Настройки» → «Справка о доходе»;

- через личный кабинет — «Настройки» → «Справки» → «Справка о состоянии расчетов».

Эти способы подходят и для подтверждения регистрации в качестве самозанятого. Банк может проверить постановку на учет и без справки — через сервис на сайте ФНС.

Расскажите тем, кто планирует брать кредит, но официально не работает:

Кого это касается?

Разъяснения ФНС касаются тех, кто официально зарегистрировался как самозанятый — то есть применяет налог на профессиональный доход. Это льготный налоговый режим, который появился в 2019 году. Пока он применяется в четырех регионах: Москве, Московской и Калужской областях и Республике Татарстан.

Если работать на этом режиме, с учетом вычета можно платить налог по ставке 3 или 4%. А когда вычет закончится, с поступлений от физлиц надо будет платить 4%, а от ИП и юрлиц — 6%. Деклараций, фиксированных страховых взносов и онлайн-касс на этом режиме нет. Чеки для клиентов можно формировать в приложении, а для регистрации не придется идти в налоговую инспекцию.

Еще это касается банков, в которые самозанятые обращаются за кредитами. Теперь понятнее, какой документ нужно представить, чтобы подтвердить свои доходы при оформлении ипотеки или кредитной карты.

В чем была проблема с подтверждением доходов?

Когда потенциальный заемщик подает заявку на кредит, банк может попросить его подтвердить доходы. Это можно сделать разными способами:

- ИП представляют декларацию за последний налоговый период, книгу учета доходов или выписку по расчетному счету.

- Физлица берут на работе справку 2-НДФЛ.

Эти варианты помогают официально подтвердить доход: на документах стоит печать работодателя или налоговой. Банки понимают, что это за формы, откуда они взялись и как их проверить.

С самозанятыми были проблемы. Они не подают декларации, деньги им могут поступать на личную карту, ни книги учета доходов, ни онлайн-кассы нет. И справку 2-НДФЛ самозанятым тоже никто не даст: это документ для расчета другого налога, который удерживает работодатель. Нет работодателя — нет и подтверждения.

Из-за этого банки отказывали самозанятым в кредитах. Получалось, что человек легализовался, честно платит налоги и показывает государству свои доходы, а взять кредит не может.

На самом деле самозанятые могут взять официальную справку о своих доходах, причем быстрее и проще, чем все остальные заемщики. Но некоторые банки такие справки не принимали — причем даже те, что сами предлагают сервисы для самозанятых. Теперь ФНС объяснила, как должно быть.

Как подтверждать доходы на НПД?

Чтобы подтвердить доходы от самозанятости, нужно сформировать справку в приложении «Мой налог» или в личном кабинете. Для этого не придется идти в налоговую, писать заявление и ждать, пока будет готов документ.

Все можно сделать через интернет за несколько минут.

Через приложение. У самозанятых есть специальное мобильное приложение «Мой налог». Через него можно быстро зарегистрироваться, отправлять чеки клиентам и в налоговую, проверять начисления и следить за своими доходами. Там же формируются две справки:

Через личный кабинет. У самозанятых есть свой личный кабинет. Это не то же самое, что личный кабинет налогоплательщика, куда приходят налоговые уведомления и где формируются декларации 3-НДФЛ.

В личном кабинете справка тоже формируется в «Настройках». Ответ приходит моментально, вид у справки такой же, как в приложении: это официально установленная форма

ФНС объяснила, что эти справки можно использовать для подтверждения дохода и регистрации. Эту информацию даже официально довели до Банка России.

Диалог с банком по поводу подтверждения доходов может выглядеть примерно так:

— Где вы работаете?

— Я самозанятый, применяю налог на профессиональный доход.

— Чем подтвердите свои доходы?

— Есть справка из налоговой, она с электронной подписью ФНС. Сформирую прямо сейчас в приложении «Мой налог» и отправлю, куда скажете.

— Ничего не знаем про такие справки, это не подтверждение дохода, давайте 2-НДФЛ.

Если самозанятый работает по трудовому или гражданско-правовому договору

Самозанятость можно совмещать с основной работой. Например, можно быть поваром в кафе с трудовым договором и официальной зарплатой и одновременно выпекать торты на заказ как самозанятый. Это разные виды доходов, но банку можно представить сведения о каждом из них:

- Работодатель выдаст копию трудовой книжки и справку 2-НДФЛ с доходами по трудовому договору.

- Доходы от самозанятости можно подтвердить справкой из приложения.

Так же с гражданско-правовым договором. Там нет трудовой книжки, но заказчик тоже удерживает НДФЛ, сдает в налоговую сведения о доходах и платит страховые взносы. Чем больше доходов удастся подтвердить, тем выше шансы на одобрение кредита.

Раньше у тех, кто ведет бизнес без регистрации и налогов, было мало шансов взять ипотеку или автокредит. Или приходилось платить повышенные проценты. Теперь с этим проще: платить налоги от подработок или небольшого бизнеса может быть выгоднее, чем переплачивать банку из-за повышенной ставки.

Тэги: ИП, бизнес, самозанятость, налоги Обложка — Межрайонная инспекция Федеральной налоговой службы России № 11

Цитата из статьи:

«Диалог с банком по поводу подтверждения доходов может выглядеть примерно так:»

Может, где-то в параллельной реальности и может, но конкретно к банку "Тинькофф" это применимо примерно никак. В нашей реальности диалог с милой барышней-оператором был таким:

.

-- Вы официально трудоустроены?

-- Я самозанятый, плачу налог на профессиональный доход

-- Т.е. Вы предприниматель, у Вас ИП?

-- Нет, я "самозанятый"

-- Ну, у вас своя фирма, ООО?

-- Нет

-- То есть, получается, вы нигде официально не трудоустроены?

-- Я самозанятый, плачу НПД

. и дальше по кругу. В итоге она так и не поняла, о чём я вообще толкую и, видимо, записала меня в безработные, потому как одобрили только 30% от запрошенной суммы.

К слову, и в ЛК "Тинькофф", в разделе о работе, тоже нет вида деятельности "Самозанятый", не могу сведения о работе указать при всем желании.

Так что всё это работает только в одну сторону: вывести людей из тени и пополнить тем самым бюджет. Никаких преференций НПД не даёт.

А вы в курсе, что Тинькофф банк сам кладёт болт на справку о доходах самозанятого и не учитывает такой доход? Зачем Екатерина Мирошкина написала эту залепуху?

А у меня вопрос! Почему самозанятый платит 4 % от дохода, а если я физ лицо и торгую на брокерском счете и получаю доход, то плачу 13% НДФЛ. И торгуя на брокерском счете я не являюсь самозанятым?

Дмитрий, потому что ты платишь 13% от чистой прибыли, а НПД это 4-6% с оборота! Или ты хочешь заплатить 4% от оборота брокерского счета? )))

Дмитрий, так зарегистрируйтесь и платите 4%

В реальности банку абсолютно пофиг на эту справку, я проверял, приносил её. И это правильно. Чтобы создать такой "доход", достаточно просто оплатить 3% от него, а деньги сказать что клиенты передали наличными. Серьёзно, у меня самого как самозанятого доход 500 тысяч за полгода, но если бы я захотел просто его нарисовать а не реально получить, то мне бы это обошлось в 15 тысяч рублей примерно (столько налогов я заплатил).

В моём случае правда это всё реально платили разные люди мне на карту, но это как-то надо проверять, а справка по сути выдаётся с моих же слов, с того что я сам в приложении вобью.

Sergey, а вот интересно, если кто то просто в редакторе в этой справке нолики пририсует, банк или кто то другой это сможет проверить?

greshniakoff, да проверит - справка имеет цифровую подпись

Статья расписана идеально, причем от лица банка, который не принимает сам такую справку))))

расскажите реальный случай выдачи банками кредита под справку о доходах самозанятого. Не надо теоретизировать и сказки рассказывать.

Пока, по состоянию на октябрь месяц банки чхать хотели на эти справки. Как и на письма с разъяснениями ФНС.

Так что пока никакого смысла из тени выходить ради кредита нет. Не смотря на сказки минимтров и экономистов

НПД - это вообще-то больше налог на честность, а не вот это вот всё, но уверен, что скоробанки будут учитывать самозанятых нормально и для кредитов, и для остальных продуктов, в том числе для бизнеса.

Никита, ну сегодня у человека работа официальная и зарплата 50 тыр, а через неделю его уволили. Банки не рискуют?

Никита, ну и что - 50 или 10 тысяч, в чем разница?

Алексей, сегодня у вас 50 000, а в другой мес 10 000, ибо клиентов не было! Банки не будут рисковать, ИП и те люди, у которых доход попеременный -- часто вылетают в просрочники!

А,то что банки не одобряют кредиты и уж тем более не дают ипотеку самозанятым,вас не смущает.

У меня другой вопрос.

Учитывая, что люди готовы купить справки 2-НДФЛ, могут ли быть нарисованные доходы и что об этом говорит закон?

То есть в теории самозанятый может писать доход в 50-100 тысяч. Чтобы взять ипотеку, например. Это будет стоить 18. 40 тысяч рублей за год (налоги). Например, если не хватает дохода на основном месте работы, а человек ожидает повышение зарплаты. Ну или просто чёрная з/п. С точки зрения законодательства будет нарушение?

Максим, могут. Но для банка тут главное - регулярность доходов. Поттому, думается мне надо будет на протяжении года каждый месяц рисовать. Вместе с тем, банки дают и под 3-НДФЛ. А это вообще тупо декларация о доходах. В 3 Ндфл проще за раз нарисовать доп доход. И не надо с самозанятостью мучиться каждый месяц рисуя доход

Максим, в этом случае надо будет год рисовать движение по счету ИП

Ivan, нет. 3-4 % и всё. Даже если ИП.

Максим, так надо же будет еще в фонды платить.

Кредит все равно не одобрят. Их не дают ни ИП ни, тем более, самозанятым не дадут.

Julia, вот именно.

Julia, мне дали, но на основании дохода по официальной зарплате, а доход как замозанятого просто проигнорировали.

Филькина грамота эта справка. Банки смотрят на отчисления в ПФР, а у самозанятых этих отчислений нет.

На самом деле - все не для народа, а против! Многие годы работодатели платили налоги с минимальной зарплаты, а основную - давали в конвертиках). Кто решил, что теперь будет иначе?

В 90е годы я, продав квартиру для улучшения жилищных условий - попала под дефолт и осталась без жилья, без денег, с грудным ребенком на руках и выдаваемой мужу зарплатой. гвоздями.

Мне 50 лет. я выжила в тех условиях, вырастила прекрасного сына, всю жизнь работаю, получая зарплату в конвертиках, потому что работодатели не желают платить налоги.

Я никогда не обращалась к государству за помощью, не получала никаких пособий. ровно потому, что это бессмысленно, глупо и унизительно - бегать по инстанциям, кормя бюрократов, собирая дурацкие справки и тратя свое драгоценное время на очереди у кабинетов. Это время я предпочитала потратить с пользой - чтоб заработать на кусок хлеба своему ребенку.

И если я беру кредит - я рассчитываю свои силы, улучшаю условия жизни за счет кредитных средств, потому что в нашем государстве, сделавшим нас нищебродами накопить невозможно.

Теперь же меня лишают возможности получить кредит!

Потому что я не в силах заставить работодателя показать государству фактические доходы его предприятия.

Какой бред.

как обычно - не с того начинаются реформы!

Обирают обобранных!

Зарегистрироваться как самозанятый?

Легко!

Только сначала - Верните мне квартиру, по сути украденную у меня великим государством!

Верните мне мою жизнь! Которую я потратила на выживание!

Верните жилье тем, кого сделали бездомными, обреченными!

Да! Я выкарабкалась! Выжила, и хочу дать достойное будущее теперь уже внуку..

Сама! И сама обеспечу себе старость.

И не собираюсь отчислять средства в карманы чиновников через пенсионные и иные фонды.

Но я вынуждена для этого брать иногда кредиты.

Чудесное же наше государство снова мне перекрывает кислород!

При обращении нового клиента каждый раз я рассказываю одну и ту же телегу — поэтому решил написать ее и просто давать ссылку всем интересующимся.

Что такое самозанятость

Самозанятость или НПД (Налог на Профессиональный Доход) — экспериментальный налоговый режим, который может применяться как к физ.лицу так и к ИП. Я предполагаю, что он появился как более простой и доступный УСН.

Основная его цель — “вывести из тени” всех фрилансеров, которые принимают оплату “черным налом” — и заставить их платить деньги в бюджет.

Обращаю особое внимание на то, что самозанятый — это не профессия, а льготный налоговый режим (так сказал Мишустин). То есть самозанятый — это специалист, работающий на себя, а не “швец и жнец и на-дуде-игрец” в одном флаконе.

И вот — сначала режим вводился в 4 регионах России, а теперь же он действителен по всей РФ. Получается, что самозанятость — это такой же налоговый режим, как УСН, ПСН, ОСНО и ЕСХН (только с некоторыми ограничениями по разным организационным моментам).

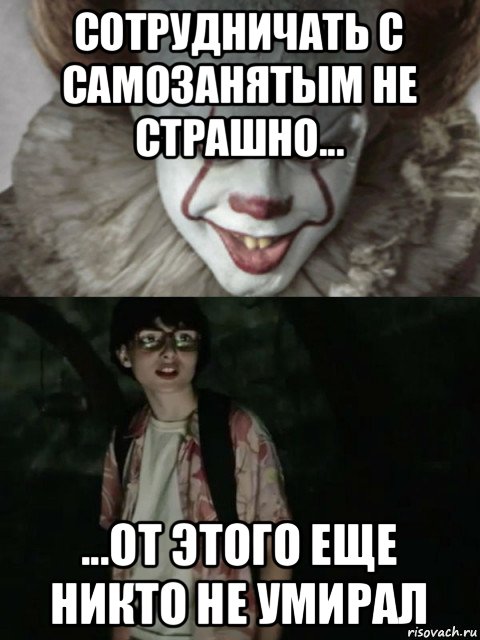

Ну и конечно же с официальным самозанятым сотрудничать выгоднее.

Преимущества сотрудничества с самозанятым

Если сравнивать самозанятого и обычного фрилансера, то сотрудничать с самозанятым выгоднее по 2 причинам.

Не нужно платить дополнительные налоги за обналичку. И за перевод тоже не нужно. Самозанятый платит свой налог сам (4% или 6%).

Все официально. Договор, чек. При необходимости можно организовать счет и АВР (Акт Выполненных Работ) — но требовать их заказчик не имеет права.

Однако не все гладко.

Минусы работы с самозанятыми

Доходы самозанятого не должны превышать более 2,4 млн. рублей за год (не более 200 000 рублей/месяц). Если доходы превысят 2,4 млн. рублей, то самозанятый должен будет уплатить НДФЛ со всех сумм сверху, а организация страховые взносы (об этом читайте далее).

Организация не может расторгнуть отношения с работником, а потом сотрудничать с ним, как с самозанятым — в течение 2 лет после его увольнения и регистрации..

А то была такая мошенническая схема — предприниматель “типа увольняет” сотрудника, но начинает сотрудничать с ним, как с самозанятым Это такая схема для уменьшения налоговой нагрузки.

Но ФНС бдит — и быстренько обнаружила эту схему и уточнила наказание за нее в соответствующей статье (пункт 2, подпункт 8).

Налоговая может расценить отношения с самозанятым как трудовые. В этом случае грозит штраф — Штраф — от ₽10 000 до ₽100 000. (В соответствии с КоАП ст 5.27). А также придется платить доп.налоги и страховые.

Чтобы этого не случилось, обязательно нужно требовать у самозанятого чек (образец ниже). Это основной документ плательщика НПД.

Также можно заморочиться и найти информацию о нем в Интернете, но это того не стоит. Чек “решает”.

В чем разница между ИП и самозанятым

По большому счету разницы между ИП и самозанятым нет (по-крайней мере, после 19 октября 2020 года, когда режим распространился на всю Россию). Раньше разница была, но с 1 июля 2020 года статус самозанятого фактически приравнен к статусу ИП.

Разница между НПД и ИП — в том, что самозанятые не имеют право нанимать персонал, ограничены по выручке и видам деятельности.

Получается, что НПД — это налоговый режим для фрилансеров-одиночек, которые не хотят быть ИП — им дали возможность работать официально, с минимальной налоговой нагрузкой и абсолютно без отчетности.

Какие документы предоставляет самозанятый

Чек (который имеет юридическую силу и является полноценным платежным документом).

Такой чек формируется в мобильном приложении “Мой налог”. Можно переслать его по e-mail или в каком-нибудь из мессенджеров. Вы можете распечатать его или сохранить в JPG — и приложить к вашим отчетным документам.

Предоставлять счет тоже можно, но для самозанятых это не обязательно (даже где-то читал, что требовать это незаконно). Но если прям сильно горит, могу заключить договор с Яндексом или с АлиЭкспресс — и тогда будет счет. Но не хотелось бы делать это.

Как платить тогда самозанятому? Читайте далее.

Как юридическому лицу и ИП оплачивать услуги самозанятого

Есть возможность работать через расчетный счет без оплаты дополнительного налога. Как? По банковским реквизитам.

Например, вот мои реквизиты.

Здесь реквизиты банковской карты и ИНН физического лица. Заказчик вносит их в 1С — и переводит денежку непосредственно с р/с.

Без дополнительных налогов, НДФЛ и прочего. По крайней мере мне так платили за разработку некоторых прототипов и текстов.

Вот так — просто и без лишних заморочек.

Какие налоги юрлицо должно платить за сотрудничество самозанятым

Никаких. Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого можно взять электронную справку о статусе на текущую дату (формируется в приложении автоматически).

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого НДФЛ отменяется. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Оплата взносов по добровольному страхованию за самозанятого не перекладывается на заказчика — соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Кстати, это же касается взносов в Пенсионный Фонд (говорится там же).

Но иногда все же происходят сложные случаи.

Что-то непонятное

В статье про сотрудничество с самозанятыми автор рассказывал интересный случай.

Когда юрлицо пытается перевести деньги самозанятому, то с точки зрения банка, это платеж в пользу физлица и с этого платежа удерживается процент за обналичку. Плюс, это в лимиты на вывод средств считается. В результате юрлица с удивлением обнаруживают, что и очередного платежа само занятому банк удержал 20%, например.

Так вот: я поразбирался в данной ситуации — и пришел к некоторым выводам.

Банк не является налоговым агентом, он — просто посредник. Начислять налоги он не имеет права. Другой разговор, что банк удержал комиссию как “за обналичку” — это уже более вероятно (уточняйте банковские тарифы).

Самозанятый платит налог сам — 4% за работу с физическим лицом, 6% — с юридическим.

Доначислить НДФЛ могут только в одном случае — если самозанятый заработал больше, чем ₽2,4 млн за год (хотя в IT это не редкость в принципе). Этот случай описан в Письме ФНС РФ от 20.02.2019 N СД-4-3/2899@ . В этом случае ИП или юрлицо должно исчислить и уплатить НДФЛ и страховые взносы в отношении бывшего самозанятого физлица (если оно не является ИП) с даты утраты права на применение НПД (в том числе с даты превышения суммы в ₽2,4 млн). Но автоматически начислять НДФЛ банк не имеет право.

А еще возможно, что произошло мошенничество. Нужно выбирать честный банк.

Других оснований для решения данного вопроса не известно.

Резюмируем

Сотрудничать с самозанятым — это выгодно и просто: просто переводите ему денежку и просите чек. В большинстве случаев, проблем не должно возникнуть (к слову: у меня не было ни одной проблемы за 3 года статуса).

Иногда в этом плане случаются проблемы. Но от большинства уже разработано решение.

Рассказываем, как заемщику получить деньги, если он не может подтвердить свой доход.

Зачем банки просят подтвердить официальное трудоустройство?

При рассмотрении заявки на кредит банки могут запросить документ, подтверждающий доход. Самый распространенный вариант — справка 2-НДФЛ. Так кредитная организация получает дополнительную информацию о платежеспособности потенциального заемщика, оценивает уровень дохода и определяет лимит займа.

Если клиент не трудоустроен официально, банк несет повышенный риск — у него нет уверенности, что кредит будет выплачен.

Когда клиент банка может подтвердить свой доход

У тех, кто трудоустроен согласно ТК РФ, кто работает как ИП или самозанятый, нет проблем с подтверждением дохода. Компании делают отчисления в Пенсионный фонд России, а самозанятые, например, платят налог на профессиональный доход. Это специальный налоговый режим с льготной ставкой 4% с доходов от физлиц и 6% с доходов от юрлиц и ИП. Они могут получить справку о доходах за любой период ведения деятельности и выбрать подходящий кредит.

Когда клиент банка не может подтвердить доход

А вот тем, у кого есть доход, но нет официального трудоустройства по ТК РФ, сложнее. Они не могут предоставить справку 2-НДФЛ. Для таких случаев банки разрабатывают программы, не требующие подтверждения дохода. Мы расскажем о них далее.

Если совсем нет никакого дохода, банки, скорее всего, откажут в кредите. В таком случае заемщик может обратиться в МФО. В микрофинансовых организациях получить одобрение проще. Деньги обычно выдают за несколько минут, и для этого требуется только заполнить анкету на сайте и выслать по электронной почте фотографию с раскрытым паспортом. Больше о работе МФО читайте по ссылке.

Как банк проверяет, сможет ли клиент выплатить кредит?

Даже если клиент не предоставляет справку о доходах, банк может обратиться в Пенсионный фонд и отследить отчисления работодателя. Если нет официального трудоустройства, кредитор запрашивает другие документы. Например, те, которые подтверждают наличие в собственности квартиры или автомобиля. Также банк может оценить траты заемщика по банковской карте и проверить кредитную историю.

Какие кредиты могут дать тем, кто не трудоустроен официально?

Без справки 2-НДФЛ банки, скорее всего, не выдадут ипотеку или другой кредит на крупную сумму. На какие продукты в таком случае можно претендовать потенциальному заемщику:

Автор статьи

Читайте также: