Сбербанк инвестор как перевести деньги с валютного рынка на фондовый

Обновлено: 24.04.2024

Брокерский счёт — проводник для торгов на фондовой бирже. Подробную инструкцию, как заключить брокерский договор в Сбере читайте здесь. Следующий шаг для инвестиций в акции, облигации, ETF-фонды валюту, деривативы — пополнение счета.

Перевести деньги на брокерский счет можно 3 способами:

- в отделении банка (для зачисления средств сообщите сотруднику банка информацию о том, с какого счета или Карты необходимо перечислить деньги);

- через мобильное приложение Сбербанк. Онлайн;

- через интернет-банкинг на компьютере.

Как можно пополнить свой брокерский счет через личный кабинет Сбербанк Онлайн с телефона и на компьютере — об этом читайте далее.

Краткое содержание статьи

С телефона через мобильное приложение

- Чтобы пополнить баланс, зайдите в мобильное приложение «Сбербанк Онлайн» на телефоне.

- Перейдите в раздел «Инвестиции и пенсии».

- В списке выберите нужный номер брокерского договора.

- Выберите торговую систему для зачисления средств: фондовый или срочный рынок. Далее кликните по ссылке «Пополнить счет».

- Укажите сумму пополнения, счет, с которого будут перечислены средства и торговую площадку: валютный (для инвестиций в $ и евро), фондовый рынок (для покупки корпоративных и гособлигаций, ETF, акций), ФОРТС (для фьючерсов и опционов), ОТС (внебиржевой рынок для сделок с еврооблигациями и иностранными гособлигациями). После этого нажмите на кнопку «Продолжить».

- Подтвердите операцию. Подтверждение по СМС не потребуется. Согласно условиям договора, перевод осуществляется без комиссии.

Наиболее часто инвесторы задаются вопросом — сколько времени будут зачислять денежные средства, если перевести деньги на счет брокерского договора. Деньги обычно переводятся в течение 1-5 минут. О зачислении средств вам поступит СМС-уведомление.

Важно! Если вы хотите перечислить деньги на фондовую и внебиржевую секцию брокерского счета после 18:40 по московскому времени, то ДС будут зачислены на следующий рабочий день. Если перекинуть деньги на срочный и валютный рынки после 23:40, то ДС будут перечислены на следующий рабочий день. Максимальная сумма ограничена 1 миллиардом рублей в сутки.

Я записала для вас подробную видеоинструкцию:

Другие статьи о Сбербанке:

Через Сбербанк Онлайн на компьютере

- Чтобы перевести деньги через личный кабинет, войдите в интернет-банкинг Сбербанк@Онлайн. Подтвердите операцию через полученный одноразовый пароль.

- В верхнем меню выберите раздел “Прочее”. В ниспадающем списке найдите “Брокерское обслуживание”.

- Выберите номер договора на брокерское обслуживание. Перейдите по ссылке “Пополнить счет”.

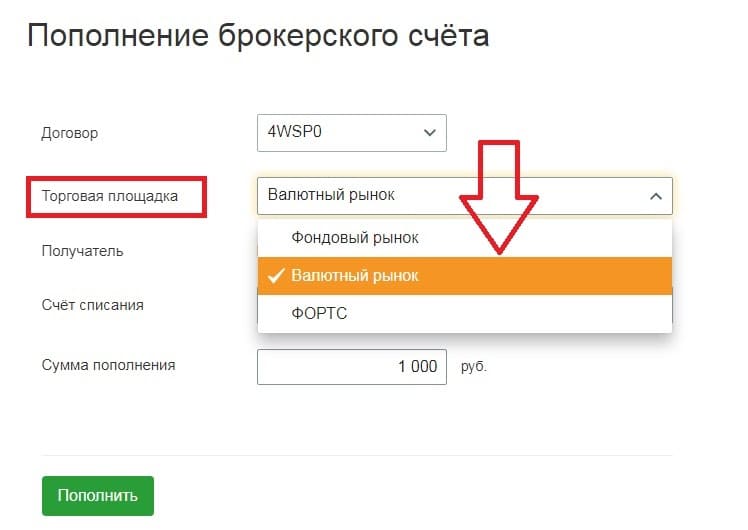

- Выберите торговую платформу для перечисления ДС. Всего предлагается 3 варианта: фондовый рынок, валютный рынок, ФОРТС. Укажите карту, с которой будут списаны деньги, и сумму для зачисления. Подтвердите действие, нажав на кнопку “пополнить”.

Максимальная сумма пополнения — 1 млрд. рублей. Срок зачисления средств обычно не превышает 5 минут. Однако, если перевод был осуществлен после 17:30 по Москве, то деньги будут зачислены в следующую торговую сессию. (ограничения касаются фондового рынка). Если пополнение производилось на торговые платформы “Валютный и срочный рынок” после 23:30 по московскому времени, то деньги будут зачислены на следующую торговую сессию.

Пополнение валютного рынка

Для получения возможности покупать валюту через брокерский счет Сбербанка важно при пополнении счета правильно выбрать торговую площадку. Если вы используете интернет-банкинг через компьютер, то на последнем шаге в строке “Торговая система” из ниспадающего списка выберите пункт “Валютный рынок”.

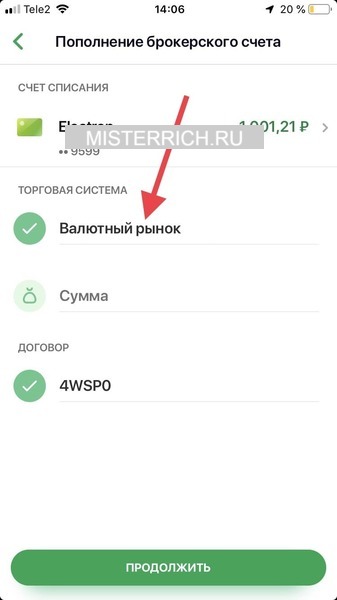

Если вы пользуетесь мобильным приложением для управления счетом брокера, то выберите в строке торговая система пункт “Валютный рынок”. “Инвестиции и пенсии” > Номер счета > Выбор рынка (срочный или фондовый) > “Пополнить счет”.

Как перевести деньги с фондового рынка на валютный и наоборот?

Рекомендую:

Подпишитесь на нашу рассылку:

Среди инвестиционных инструментов на валютном рынке брокер Сбербанк Инвестиции предлагается 2 валютные пары:

Покупка осуществляется непосредственно на Мосбирже с минимальными комиссиями.

Читайте статью далее и вы узнаете, как пополнить счет, какие нюансы важно учесть и как купить валюту через Сбербанк Инвестор.

Краткое содержание статьи

Плюсы и ограничения

Главные преимущества покупки валюты на брокерский счет Сбера:

- минимальные комиссии (от 0,02%);

- пополнение и вывод денег без комиссии;

- все операции в режиме онлайн;

- самые выгодные валютные курсы.

Обратите внимание, что минимальный лот равен 1000 штук. Это означает, что при цене 74 рубля на покупку 1 лота долларов США потребуется 74000 руб.

Статьи в тему:

Как купить валюту в Сбербанк Инвестор?

Процесс покупки через приложение состоит из 3 шагов: открытие брокерского счета (подробную инструкцию, как открыть счёт читайте здесь); пополнение счета; подача торгового поручения брокера. Рассмотрим основные нюансы по каждому этапу.

Пополнение счета

Пополнить брокерский счет со своей карты онлайн можно через интернет-банк или приложение.

Через интернет-банк

- Войдите в Сбербанк Онлайн на компьютере.

- В верхней панели откройте раздел «Прочее» и выберите строку «Брокерское обслуживание.

- Выберите номер договора, а затем нажмите на ссылку «Пополнить счет».

- Выберите в поле «Торговая система» — «Валютный рынок». Укажите сумму пополнения и карту, с которой будут перечислены ДС.

Обычно деньги поступают в течение 5 минут. Важно! Если вы подали поручение после 23:40, то ДС будут зачислены только на следующий торговый день.

Через мобильное приложение

- Войдите в личный кабинет «Сбербанк Онлайн» с телефона.

- Откройте раздел «Инвестиции и Пенсии».

- Нажмите на номер счета.

- Выберите площадку для зачисления средств и нажмите на ссылку «Пополнить».

- Укажите сумму, счет списания и обязательно выберите в поле «Торговая система» — «Валютный рынок». В противном случае ДС будут зачислены на другую площадку и вы не сможете их использовать для покупки валюты.

Важно! Помимо этого перечислить деньги на брокерский счет можно в отделении Сбербанка и из стороннего банка по реквизитам. Причем из сторонних кредитных организаций можно зачислить деньги как в рублях, так и в долларах США и Евро.

Подача поручения на покупку валюты

Покупка через Сбербанк Инвестор

- Скачайте и установите торговый терминал «Сбер Инвестор X» из магазинов ап стор или гугл плей.

- Войдите в торговую платформу, заполнив код договора и пароль, полученные при подписании договора со Сбербанком.

- На нижней панели откройте вкладку «Рынок» > “Валюта».

- Выберите валютную пару и нажмите на неё.

- Ознакомьтесь с текущим графиком цен, новостями и затем кликните по ссылке «Купить».

- Укажите СМС-пароль для доступа к торгам.

- В торговом поручении введите количество лотов, ценовую ставку и нажмите на кнопку “Купить”.

При установке галочки напротив строки «По рынку» сделка по покупке валюты будет совершена по лучшей биржевой цене, доступной на момент подачи поручения. Для гарантия исполнения заявки эта цена рассчитывается как цена последней сделки плюс 0,3%.

В том случае, если ДС недостаточно на счете для покупки валюты или вы зачислили платеж не на ту торговую площадку (например на фондовый рынок, а не на валютный), то вы увидите уведомление «Превышена позиция по деньгам«.

Покупка через webQUIK

Наличие свободных средств наводит на мысль о грамотном их вложении, приносящем стабильный доход.

Открытый брокерский счет в Сбербанке позволит зарабатывать самостоятельно на инвестициях на фондовом, срочном и валютном рынках. Инвесторам и трейдерам обеспечена мощная аналитическая поддержка для принятия грамотных решений. Читайте статью далее и вы узнаете:

- что такое брокерский счет в Сбербанке и зачем он нужен;

- как открыть;

- как пополнять и выводить деньги;

- как заработать;

- как участвовать в торгах;

- отзывы инвесторов.

Краткое содержание статьи

Стоит ли открывать счет для торгов на фондовой бирже в Sberbank?

Начинающий инвестор находится в затруднительном положении из-за недостатка информации. Необходимо выбрать объект вложений и найти добросовестного посредника. Операции на рынке должна проводить брокерская компания с лицензией, заключающая сделки от имени клиента.

Открывая брокерский счет в Сбербанке, вы получаете ряд преимуществ:

Репутация Сбербанка не вызывает сомнений. Долголетняя работа на рынках позволила накопить опыт, открыть дочерние компании и предложить комплекс услуг частным клиентам.

Как открыть брокерский счет?

В отделении банка

Сбербанк предлагает осуществить открытие брокерского счета двумя методами — необходимо выбрать депозит или обзавестись пластиковой карточкой.

Для подписания в офисе необходимо:

- через портал банка выяснить адрес отделения;

- собрать минимальную документацию (паспорт, карточку, ИНН);

- изучить анкеты, тарифы, уведомление о рисках, кодовую таблицу, акт приема и передачи;

- заполнить заявление, сообщить электронный адрес и номер телефона;

- после сверки получить конверт с картой инвестора;

Флешка нужна клиентам, не проводящим сделки через интернет.

Через Сбербанк.Онлайн

Через мобильное приложение.

Отзывы инвесторов и трейдеров

Изучение многочисленных отзывов начинающих и опытных трейдеров позволяет заметить одну закономерность. Отмечают характерные достоинства и недостатки.

Высоко оценивается дистанционное открытие, без необходимости искать офис и подписывать договор. Пополнение происходит без задержек, особенно через личный кабинет. Новичкам предоставляется исчерпывающая информация. Менеджер находится на связи и за звонок не придется платить.

Огорчает высокая комиссия при проведении сделок. Обмен валюты приходится проводить в кассе отделения. Нередко возникают сбои технического характера, особенно во время наплыва трейдеров. Работа службы поддержки подвергается критике.

Стоимость обслуживания

Перед открытием счета предстоит заранее определиться с тарифным планом. Стоимость обслуживания и комиссии, взимаемые при совершении сделки зависят от выбора тарифного плана.

- Новичкам лучше подходит Самостоятельный, позволяющий сэкономить на комиссиях. Валюты выбирает и выставляет клиент.

- Инвестиционный предназначен опытным трейдерам. Оперируют рублями, евро и долларами. Оказана мощная аналитическая поддержка с рассылкой дайджестов и ежедневных обзоров, облегчающих выбор финансового инструмента.

- Для заявок и распоряжений (сумма одинакова для двух тарифов) можно использовать телефон. После 21 звонка стоимость одного поручения будет 150 рублей.

- Хранение в депозитарии обойдется в 30 рублей, при занесении записи в реестр — 1000 рублей. Ежемесячные 149 рублей берут, если после проведения операций изменились остатки ценных бумаг.

Инвестиционный тариф открывает доступ к порталу аналитического агентства (Sberbank Investmen Research). Самостоятельный предназначен для проведения сделок по телефону, номер трейд-деска находится в кодовой таблице.

Тарифы и комиссии

Быстрее разобраться в тарифах поможет таблица, содержащая установленную комиссию. Процент вознаграждения берется из средств, заработанных на протяжении дня. На срочном рынке комиссию возьмут за 1 контракт. При операциях с ценными бумагами после проведения первой части сделки.

| Операции на рынках Московской биржи | Самостоятельный (комиссия в %) | Инвестиционный (комиссия в %) |

| фондовый | ||

| До 1 000000 (в рублях) | 0.060 | 0.3 |

| 1000000 — 5000000 | 0.035 | — « — |

| Свыше 50 000000 | 0.018 | — « — |

| валютный | ||

| До 100 000000 (в рублях) | 0.2 | 0.2 |

| Свыше 100 000000 | 0.02 | — « — |

| срочном | (в рублях за контракт) | (в рублях за контракт) |

| За сделку | 0.5 | 0.5 |

| Принудительное закрытие | 10 | 10 |

| Ценных бумаг (ТС — ОТС) | (в %) | (в %) |

| Покупка до 50000 (валюта) | 1,5 | 1,5 |

| Свыше 50 000 | 0,17 | 0.1 |

| Продажа | 1,5 | 01.05.19 |

| Сделка ОТС-РЕПО | 0.001 | 0.001 |

| СпецРЕПО | 0.0045 | 0.0045 |

| Инвестирование ценных бумаг | 0.001 | 0.001 |

Как пользоваться брокерским счетом?

Как управлять специальным счетом в Сбербанке — такой вопрос возникает у многих неопытных инвесторов.

Управление счетом заключается в освоении следующих основных операций:

- регистрация и вход в личный кабинет;

- пополнение баланса;

- анализ и выбор финансовых инструментов;

- подача заявки на покупку или продажу ценных бумаг, деривативов или валюты;

- вывод денежных средств;

- закрытие счета.

Рассмотрим основные моменты по управлению профилем в личном кабинете.

После открытия брокерского счета инвестору необходимо выбрать торговую платформу для совершения сделок и зарегистрироваться в личном кабинете. Для осуществления торгов на фондовом, срочном и валютном рынкам Сбербанк предлагает следующие варианты программного обеспечения:

- Мобильное приложение “Сбербанк Инвестор” подойдет для новичков в сфере инвестиций и трейдинга. Оно обладает упрощенным интерфейсом, в котором можно покупать и продавать ценные бумаги за пару кликов. После прохождения теста, система определит наиболее подходящую вашим целям стратегию инвестирования. В приложении можно ознакомиться с идеями для выгодного вложения средств от аналитиков, а также с новостями, которые могут повлиять на решение о покупке или продаже ценных бумаг.

- Онлайн-версия программы для браузеров webQUIK. Этот вариант позволит вам получить доступ к торгам без скачивания софта и привязки к стационарному компьютеру. Вы сможете заходить в личный кабинет трейдера с любого устройства, при этом программа будет открываться прямо в браузере.

- торговый терминал с установкой на компьютер QUIK — профессиональная программа для опытных трейдеров, обладающая полным функционалом для аналитики и ведения торгов.

- приложение QUIK Android X и iQUIK X (для IOS). Это мобильная версия программы QUIK, которая обеспечит удобный доступ к вашему аккаунту со смартфона.

Для входа в каждую из этих торговых систем потребуется логин и пароль. Эта данные будут вам высланы от Сбербанка на номер контактного телефона сразу после заключения брокерского договора. Затем временный пароль можно сменить на постоянный.

Порядок получения доступа к личному кабинету зависит от выбранной платформы.

webQUIK

Приложение QUIK X

Приложение на смартфоне (системы iOS и Android) представляет мобильную версию КВИК. Открыт доступ к аналитике и котировкам. Просматривается баланс для пополнения и вывода средств. Работает демо-сервис, обучающий новичков.

● Скачайте приложение в App Store или Google Play.

● Введите логин и пароль.

Сбербанк Инвестор

Для входа в личный кабинет скачайте приложение Сбербанк Инвестор из App Store или Google Play на смартфон. Для входа потребуется указать номер договора на брокерское обслуживание и пароль.

Платформы призвана облегчить выбор и оперативно осуществлять операции. Заложенный функционал позволяет:

Как пополнить счет брокера?

В Сбербанке действует одно важное правило: пополнять свой баланс вправе только сам инвестор. Переводы со счетов других лиц запрещены.

Сбербанком предусмотрено как минимум 3 сценария пополнения брокерского счета ⇓:

Через Сбербанк Онлайн

Денежные средства будут переведены в течение 1 банковского дня.

В Мобильном приложении Сбербанк.Онлайн

На мобильном устройстве необходимо выполнить следующие действия:

- Войдите в личный кабинет (вводите логин и пароль).

- Далее перейдите в меню «Инвестиции» и выберите брокерский договор.

- Выберите фондовый рынок (если планируете торговать ценными бумагами), срочный — если будете совершать операции с валютой, фьючерсами, опционами.

- Далее необходимо кликнуть по кнопке «Пополнить счет».

- Выберите счет, с которого будут списаны деньги, укажите сумму перевода и подтвердите операцию.После исполнения операции, вы можете проверить состояние выполнение платежа, настроить шаблон и подключить автоплатеж, чтобы баланс пополнялся автоматически.

Через отделение банка

Для пополнения брокерского счета также можно обратиться к сотрудникам ближайшего офиса. При себе необходимо иметь паспорт. Сообщите сотруднику, на какую площадку нужно зачислить деньги и номер договора, который имеет вид «4ХХХХ» (индивидуальный инвестиционный счет выглядит так: «SХХХХ»).

Где посмотреть номер счета?

Как узнать номер брокерского счета? Пополнение и вывод нуждаются в точной информации. Чтобы выяснить нумерацию счета, необходимо:

- попасть в личный кабинет Сбербанк Онлайн после авторизации (логин, пароль, код из смс);

- зайти через “Прочее” > “Брокерское обслуживание”;

- найти строчку действующего договора (№ 4ХХХХ).

Номер счета также указан в подписанном договоре (если он выдавался в офисе). Сообщить код договора сможет оператор после звонка в службу поддержки.

Аналитика

Детальный анализ и грамотный выбор ценных бумаг — 90% успеха для инвестора.

Сбербанк предлагает следующие инструменты для трейдеров:

Как подать заявку на совершение сделки на бирже?

Через Сбербанк Инвестор

Для подачи заявки на покупку акций через приложение Сбербанк.Инвестор необходимо зайти на вкладку “Рынок”, выбрать ценную бумагу и кликнуть на кнопку “Купить”. После этого потребуется ввести одноразовый СМС-код. В заявке укажите цену, количество лотов и кликните по кнопке “Купить”. Продажа портфеля осуществляется аналогичным способом. Узнайте, где посмотреть начисленные дивиденды с акций в Сбербанке.

Через webQUIK

Через webQUIK можно подать заявку следующими способами:

- двойным щелчком левой кнопкой мыши по биржевому стакану;

- кликнуть в верхней панели по иконке с изображением руки “Новая заявка”.

В заявке необходимо указать тип операции (покупка или продажа), цену и количество лотов и нажать на кнопку “Новая заявка”. После совершения сделки ценные бумаги будут записаны на ваш счет депо.

Через Квик

Чем отличается брокерский счет от ИИС?

Открытый вместе с брокерским индивидуальный инвестиционный счет предназначен исключительно для физических лиц. Общая направленность не мешает оценить разницу и увидеть отличие друг от друга.

| Категории | ИИС | Брокерский счет |

| Число счетов | 1 | Без ограничений |

| Сумма вложений | До 400 000 | — « — |

| Минимальный срок | 3 года | — « — |

| Активы для зачисления | деньги | Средства и ценные бумаги |

| Вывод (полный и частичный) | До срока – потеря прибыли и налоговых льгот | В любое время без санкций |

| Рынки и биржи | Российские | Западные и российские |

| Форекс | Ограничен | Доступен |

| Налоговый режим | Льгота в 13 % и вычеты на взносы и доходы | Обложение резидентов 13 %, нерезидентов – 30 %, льгота после 3 лет владения ценными бумагами |

| Страхование | Отсутствует | Отсутствует |

Сравнение параметров свидетельствует, как работает ИИС. По существу счет скорее похож на многолетнюю инвестицию с наибольшей прибылью в конце срока. Управление и грамотное вложение денег возложено на сотрудников банка.

Как заработать?

Отдельно надо рассмотреть инструменты, предназначенные для краткосрочных инвестиций. Собственные средства можно вложить в:

- акции известных отечественных компаний;

- государственные и корпоративные облигации (купонный доход);

- российские и зарубежные фонды (ETF);

- опционы и фьючерсы, несмотря на высокие риски.

Начинающий трейдер работает на фондовом и срочном рынках. Игра на курсе валют приносит мгновенную прибыль или ощутимую потерю средств.

Торги начинают с 10 утра и заканчивают почти в семь вечера (18.45-18.50). Время вечерней сессии (до 23.50) предназначено для фьючерсов и опционов.

- Спекуляционная — суть этой схемы заключается в получении дохода от разницы котировок акций и валют (купить дешевле и продать дороже). Для применения этой стратегии потребуется вникнуть во все тонкости технического анализа, научиться быстро реагировать на изменения рынка, грамотно использовать прогнозы аналитиков и роботов-советников.

- Инвестиционная — основывается на выжидательной тактике. Суть заключается в том, чтобы отобрать акции по цене недооцененные рынком, которые в будущем покажут хороший темп роста. Для применения этой схемы потребуются знания фундаментального анализа.

- Дивидендная — суть стратегии заключается в том, чтобы отобрать акции компаний с высокой и стабильной дивидендной доходностью.

Как выводить деньги?

Вывод денежных средств осуществляется на номер счета, который был указан в анкете инвестора. Необходимо учитывать временной интервал, отведенный для поступления прибыли после совершения сделки. Осуществить вывод денег возможно на 4 сутки после продажи ценных бумаг.

Подать заявку можно 2 способами:

- Распоряжение передается по телефону в трейд-деск (сумма свыше 100 000 рублей). Снятие происходит через 2 дня.

- Используют торговые терминалы (Сбербанк Инвестор, QUIK).

Минимальная оставшаяся сумма на счету не облагается сбором. Комиссия включается после проведения операции.

Как закрыть счет?

Ограничения и санкции, если потребуется закрыть основной брокерский счет, отсутствуют. Клиент вправе:

- позвонить в круглосуточную службу поддержки и после идентификации изложить просьбу;

- посетить филиал банка с паспортом и заполнить бланк заявления;

- воспользоваться потенциалом личного кабинета.

При открытии и закрытии часто прибегают к дистанционному методу. Пользователю потребуется авторизоваться и попасть в аккаунт:

Внесение дальнейших корректировок невозможно. Не всегда следует торопиться с решением. Отсрочка позволит сохранить счет и возобновить сделки после перерыва.

Индивидуальный счет понравится любителям рисковать и зарабатывать за короткий срок. Дистанционное открытие поможет действовать в сегменте инвестиций без ограничений по суммам.

Персональные рекомендации позволят узнать, как купить валюту и вывести дивиденды, совершать сделки на фондовом и срочном рынке. Постоянная опека не должна приводить к финансовым потерям, несмотря на недоработки службы поддержки и технические сбои.

Подпишитесь на нашу рассылку:

О брокерском счете от Сбербанка

В перечне банковских продуктов Сбербанка есть брокерский сберегательный счет , с помощью которого можно осуществлять инвестирование средств в ценные бумаги, акции и иные финансовые инструменты . Вклад является средством для накопления денег для инвестиционной деятельности и приобретения активов.

Счет открывается в финансовой организации на неограниченный период , решение о прекращении действия соглашения с банком принимает инвестор. Не ограничиваются размеры возможных вложений, разрешен перевод любых сумм. Обслуживается счет без дополнительных комиссионных плат .

Клиентам брокерской программы банка доступны возможности следующих торговых площадок :

- фондовый рынок — позволяет выполнять операции с акционными продуктами, облигациями и ETF;

- валютная биржа — можно продавать и приобретать валюту ($, €);

- срочный рынок — проводятся сделки с использованием опционов и фьючерсов;

- внебиржевая площадка — выполняются финансовые операции с акциями иностранных эмитентов и еврооблигациями.

Для проведения финансовых сделок на рынках используется интернет-банк (программа Сбербанк Онлайн).

Бесплатно банком предлагаются следующие операции для клиентов:

- внесение средств на счет с карточки Сбербанка;

- перевод с вклада в валюте и рублях;

- использование приложений QUIK и Сбербанк Инвестор;

- прохождение образовательных семинаров и вебинаров;

- аналитические данные для клиентов банка, пользующихся услугами по тарифу «Инвестиционный».

При использовании брокерского продукта возможны расходы по оплате комиссионных выплат , комиссий за сделки.

Способы вывода средств с брокерского счета

С брокерского счета Сбербанк возможен вывод следующими способами :

- с помощью рабочего кабинета;

- через call центр.

Через рабочий кабинет брокера

В личном брокерском кабинете потребуется зарегистрироваться для совершения операций на разных площадках и перевода денежных средств. Необходимо скачать подходящую программу (мобильную версию либо вариант для браузера). После установки ПО на устройство следует сохранить автоматически подготовленные пароль и логин . Данные вводятся при входе в аккаунт, обеспечивая безопасность проведения финансовых операций.

При использовании личного кабинета для вывода средств учитываются следующие нюансы :

- Перевод денег разрешен только на счет, записанный в анкетных данных инвестора. Вывод средств на другие вклады запрещен, согласно стандартам деятельности Сбербанка. Для обеспечения безопасности сделки будет запрошен код из СМС.

- Вывод денег со счета брокера возможен не ранее чем на 4 день с даты реализации ценных бумаг . Правило предусмотрено для комфортного расчета брокера, вычета налога и оформления необходимой документации.

- Переводить на счет средства для финансовых операций на валютной бирже можно с помощью специальной опции «Переводы».

Через телефон call центра

Подача голосовой заявки на снятие денежных средств возможна через call центр . Потребуется позвонить по телефону: 8 800 3337776 . Неторговое поручение на выведение необходимой суммы выполняется после прохождения идентификации. Следует точно указать номер соглашения с банком и пароль из таблицы инвестора. Необходимо учитывать, что заявки разрешено подавать в период с 09:30 до 17:55 мск.

Инструкция по выводу денег

Описание, как вывести деньги с брокерского счета , есть в инструкциях, которые приводятся после подключения к программному продукту:

- система QUIK;

- онлайн сервис WebQUIK;

- приложение Сбербанк Инвестор.

В системе QUIK

Вывести средства брокера через систему QUIK можно с соблюдением такой последовательности действий :

- Прохождение 2 этапов аутентификации .

- Затем требуется открыть вкладку в верхней панели «Расширения» — «Не торговые поручения» — «Вывод ДС» .

- Заполняются поля платежного поручения , указываются номер соглашения, площадка для финансовых операций, валюта для сделки, размер перевода.

- Нажимается кнопка «Подать» .

- После подтверждения заявка регистрируется в системе , потребуется ожидать исполнения платежного поручения.

- После одобрения заявки финансовой организацией деньги поступают на счет.

- При возникновении сложностей рекомендуется обращаться в службу поддержки Сбербанка .

Мобильный вариант программы QUIK обеспечивает комфортный доступ к личному кабинету с мобильного телефона. Доступны аналитические данные и котировки. Предусмотрена возможность контролировать баланс вывода и внесения денег.

Компьютерная версия торгового терминала для установки предназначена для трейдеров-профессионалов, осуществляющих аналитическую деятельность и проведение торгов.

Через онлайн-сервис WebQUIK

С помощью программы webQUIK можно подавать поручение на вывод средств после прохождения поэтапной авторизации . Сначала вводятся пароль и логин, затем требуется выполнить подтверждение с помощью СМС-кода. Для подачи платежного поручения следует нажать на кнопку в верхнем меню. Затем заполняется заявка, указывается тип поручения , номер соглашения с банком, площадка, сумма, выбранная валюта и нажимается кнопка «Подать».

Через приложение Сбербанк Инвестор

Средства с брокерского счета можно перевести с помощью приложения Сбербанк Инвестор . Потребуется с помощью кода и логина войти в приложение, перейти в раздел «Прочее» и нажать блок «Выводы и переводы», затем на кнопку «Вывести» .

Мобильное приложение оптимально для начинающих специалистов в сфере инвестирования и трейдинга . Программа отличается лаконичным и понятным для новичков интерфейсом. С помощью программного обеспечения можно приобретать ценные бумаги.

Приложение помогает рассчитать подходящую для брокера стратегию инвестиционной деятельности. В нем представлены варианты выгодных вложений денег, подготовленные аналитиками, новые данные на рынке ценной документации.

После регистрации в программе можно будет осуществлять следующие брокерские операции :

- отправка либо отмена заявок на вывод денег;

- возможность отслеживать статус брокерской заявки;

- контроль за операциями и итоговой суммы на счете в рамках портфеля;

- просмотр выполнения текущих финансовых сделок;

- возможность подготовки графиков для аналитики эффективности собственных финансовых операций.

Комиссии брокера

Вывод денег с помощью неторговых поручений осуществляется без взимания комиссионных выплат . При совершении финансовых операций в брокерской программе с помощью службы трей-деск комиссия не взимается при отправке до 20 поручений, за последующие заявки — плата в размере 150 руб. за 1 операцию.

При выводе большой суммы и превышении лимита в размере 100 тыс. руб. для последующих операций необходимо позвонить в контакт-центр и подтвердить личность владельца брокерского сберегательного счета. Ограничение введено банком для предотвращения мошенничества.

Как платить налоги

Согласно налоговому кодексу России, брокер является налоговым агентом при выполнении финансовых сделок с ценными бумагами на фондовых рынках. Полномочия по расчету и вычету налога на доходы физических лиц возложены на брокерское предприятие. Налоговый вычет рассчитывается при продаже ценных документов и удерживается при перечислении денег на счет.

Налоговый вычет при операциях с ценными бумагами рассчитывается по следующим ставкам :

- 13% — для физлиц — резидентов России;

- 30% — ставка для граждан, не являющихся резидентами РФ.

Налог при выведении денег со счета, выплате дивидендов осуществляется с учетом следующих ставок:

- 13% — для физлиц (резидентов России);

- 15% — для граждан, не являющихся резидентами РФ.

Время зачисления денег

С брокерского счета деньги выводятся за 2 трудовых дня , наиболее часто финансовая операция проводится Сбербанком за 1 день. Подача заявки на получение средств осуществляется спустя 4 рабочих дня после реализации ценных бумаг.

Индивидуальный инвестиционный счет – удобный инструмент для покупки и продажи ценных бумаг. Он позволяет постоянно контролировать состояние и движение средств по нему. В инструкции детально описаны условия мобильного приложения «Сбербанк Инвестор» – как вывести деньги с брокерского счета.

.jpg)

Инвестиционный счет является удобным инструментом для сделок с ценными бумагами.

Общая информация о брокерском счете Сбербанка

Брокерский счет можно сравнить с электронным кошельком, где хранятся деньги, предназначенные только для инвестиций (покупка акций, ценных бумаг, других финансовых инструментов) и получения доходов от них.

Сбербанк помогает начинающим трейдерам правильно распоряжаться средствами, оказывая информационно-аналитическую поддержку.

Открытие брокерского счета приносит инвестору:

- возможность удаленно заключить договор, зарегистрировать ключи для мультиплатформенных сделок;

- работать в режиме онлайн, используя мобильное приложение «Сбербанк Инвестор» либо торговую платформу QUIK для ПК;

- выводить заработанные средства на карту банка или счет;

- возможность начала работы с малой суммы в 1000 руб.;

- получать рассылки, отчеты, прогнозы и консультации специалистов, позволяющие принять верное инвестиционное решение;

- выбор сегмента рынка (фондовый, срочный, валютный).

Деньги разрешено использовать на таких рынках финансирования:

- фондовом (российские акции, облигации);

- валютном (покупка и продажа евро, долларов США);

- срочном (опционы, фьючерсы);

- внебиржевом (еврооблигации, зарубежные акции);

- на иностранных биржевых фондах (ETF), которые присутствуют на ММВБ.

Брокерам разрешено перечислять деньги по реквизитам, указанным в договоре. На другие счета перевод запрещен.

В случае изменений данных инвестора требуется обновление сведений в договоре, и только потом открывается возможность распоряжаться средствами.

В РФ на брокера возложены функции налогового агента, обязанного вести учет доходов физических лиц. В конце года по нему рассчитывается прибыль раздельно для каждого рынка. По налоговому кодексу РФ выплаты дивидендов физическим лицам облагаются по ставке:

После реализации ценных бумаг размер вычета по налогу составляет:

Способы вывода средств

Владелец доходов, полученных от инвестиционной деятельности, вправе распоряжаться ими по своему усмотрению в рамках заключенного договора. Ему доступны неторговые операции с денежными средствами:

- вывод;

- перевод между площадками;

- перевод ценных бумаг с торгового на основной раздел счета депо.

Независимо от вида операции, распоряжения (неторговые поручения) принимаются только с 9:30 до 17:55 по московскому времени.

Через «Личный кабинет»

Вывод средств через «Личный кабинет» удобен, поскольку не требует затрат времени на звонки. Но у этого способа ограничена сумма вывода – не более 100000 руб. Получить доступ в «Личный кабинет» можно несколькими способами, воспользовавшись:

По телефону

Этот способ неудобен, однако при выводе больших сумм, свыше 100000 руб., избежать его невозможно. Порядок действий:

В системе Quik

Чтобы самостоятельно осуществить вывод в системе QUIK по реквизитам, указанным в анкете инвестора, потребуется:

Через приложение «Сбербанк Инвестор»

Мобильное приложение «Сбербанк Инвестор» позволяет не только вести онлайн-торговлю, но и выводить средства со счета. Для этого требуется:

Комиссии брокера

Сбербанк не взимает комиссию при любом способе вывода средств, за исключением подачи распоряжения звонком в call-центр. Фиксированная плата 150 руб. взимается только с 21-го обращения в течение месяца. До 20 бесплатных поручений на исполнение финансовых операций можно передать при помощи службы трейд-деск брокерской программы. Каждая последующая заявка будет обходиться в 150 руб.

Вывод суммы свыше 100000 руб. требует обращения в контакт-центр и подтверждения личности владельца. Это правило призвано предотвратить незаконное использование денежных средств.

Особенностью индивидуальных инвестиционных счетов является предоставление налоговых льгот только по истечении 3 лет после их открытия. Если деньги выводятся до указанного срока, тогда полученный ранее налоговый вычет подлежит возврату с начислением пени и будут обложены 13% НДФЛ, как при снятии с брокерского счета.

Время зачисления денег

Возможные сложности и проблемы

Перед внесением денег на инвестиционный счет ознакомьтесь со всеми условиями и вариантами снятия, чтобы избежать сложностей при выводе. Максимальный эффект дает получение карты, открытие расчетного и брокерского счета в одной организации. Либо придется искать компанию, не берущую деньги за переводы. Наиболее затратная часть операций – перечисление с карты на счет и обратно.

Если у пользователей «Сбербанк Инвестиции» возникли проблемы при выводе средств – они могут предпринять следующие действия:

- сделать паузу между попытками, предполагая причиной неудачи случайный сбой в системе;

- проверить правильность вносимой информации, соответствие номера счета значению в анкете инвестора;

- при отсутствии положительного результата обратиться в службу поддержки банка.

После продажи ценных бумаг вывод средств становится доступен по истечении 4 суток. Распространенной причиной неудачного распоряжения является демонстрационный режим приложения «Сбербанк Инвестиции». Если брокер стал вызывать сомнения, тогда заявление на вывод средств желательно приносить в офис компании лично и ставить отметку о принятии к исполнению. В этом случае брокеру будет затруднительно откладывать выплату клиентских денег.

Автор статьи

Читайте также: