Срочные маржинальные требования альфа банк

Обновлено: 17.04.2024

О брокере Альфа-Инвестиции

Брокерские услуги Альфа-Банка

Эксперты по поручениям клиента совершают сделки, работают на фондовом рынке, выступают посредниками при проведении биржевых и внебиржевых операций. После подписания договора о брокерском обслуживании клиенты получают возможность:

- покупки ценных бумаг;

- проведения операций с депозитарными расписками;

- осуществления сделок РЕПО;

- маржинальной торговли;

- хеджирования позиций.

Брокер предлагает сотрудничество эмитентам по следующим позициям:

- оценка стоимости акций на основании нескольких критериев, определение справедливой цены;

- размещение акций на рынке (первичное, вторичное), в том числе на иностранных биржах;

- поиск российских и зарубежных инвесторов для совершения сделок;

- продажа и покупка акций для оптимизации состава уставного капитала.

Специалисты предоставляют услуги профессионального консалтинга по вопросам проведения сделок, выбора торговых, финансовых инструментов, формирования оптимального портфеля ценных бумаг.

О тарифах

Финансовым учреждением разработано несколько тарифных планов для всех категорий клиентов.

Тариф M

Рекомендуется для тех, кто часто инвестирует и активно торгует. Особенностью тарифа являются гибкие условия, которые зависят от объёма сделок.

- Обслуживание — 290 руб./месяц (бесплатно в случае отсутствия операций);

- Вывод рублей без комиссии;

- Операции с ценными бумагами — от 0,015% для биржевого рынка;

- Операции с валютой — от 0,011%;

- Операции с фьючерсами — от 0,5%;

- Терминалы, включённые в тарифы — Альфа-Инвестиции (мобильный, торговый).

Тариф S

Рекомендуется для новичков. Особенностью тарифа является единая комиссия на сделки.

- Обслуживание бесплатное;

- Вывод рублей без комиссии;

- Операции с ценными бумагами — 0,3%;

- Операции с валютой — 0,3%;

- Операции с фьючерсами — от 0,5%;

- Терминалы, включённые в тарифы — Альфа-Инвестиции (мобильный, торговый).

Тариф L

Рекомендуется для новичков, кому нужны рекомендации. Включает в себя консультации эксперта.

- Обслуживание бесплатное;

- Вывод рублей без комиссии;

- Операции с ценными бумагами — от 0,75% для биржевого рынка;

- Операции с валютой — от 0,011%;

- Операции с фьючерсами — от 0,5%;

- Терминалы, включённые в тарифы — Альфа-Инвестиции (мобильный, торговый).

Тариф XL

Рекомендуется инвесторам для полного погружения. Включает в себя постоянное сопровождение специалиста.

- Обслуживание — до 1,5% годовых от суммы инвестирования;

- Вывод рублей без комиссии;

- Операции с ценными бумагами — от 0,02% для биржевого рынка;

- Операции с валютой — от 0,011%;

- Операции с фьючерсами — от 0,5%;

- Терминалы, включённые в тарифы — Альфа-Инвестиции (мобильный, торговый).

Комиссии брокера Альфа-Банк указаны в процентах от суммы сделок. Дополнительно действуют тарифы для профессиональных трейдеров с подбором инвестиционной стратегии, юридических лиц, держателей пакетов банковских услуг. Ознакомиться с полным перечнем можно на сайте брокера.

Плюсы и минусы Альфа-Банка

К основным преимуществам относятся следующие критерии:

- открытие брокерского счёта онлайн, в течение нескольких минут;

- выгодные тарифы для разных категорий инвесторов и трейдеров;

- удобное пополнение счёта и вывод денег без комиссии;

- бесплатное обслуживание при отсутствии операций;

- самый выгодный курс покупки валюты;

- мобильное приложение с полным каталогом ценных бумаг:

- понятные мини-курсы для начинающих;

- инвестиционные идеи и рекомендации по выбору надёжных акций для первых вложений, чтобы трейдеры получали максимально возможную прибыль;

- напоминание о выгодной цене, когда она появляется на фондовой или валютной бирже;

- получение налоговых льгот при использовании индивидуального инвестиционного счёта.

Клиенты Альфа получают доступ к удобным, функциональным инструментам, всегда могут провести сделку по договору поручения, воспользоваться помощью надёжных брокеров.

Один из основных минусов — задержка в решении сложных ситуаций службой поддержки клиентов. Бывает, что на решение вопросов уходит несколько часов.

История

Банк учрежден в декабре 1990 года, в 1991 обеспечено наличие лицензий на осуществление банковских операций. В 1992 году в Москве открыто первое отделение. Генеральная лицензия получена в 1993 году. Брокерскую лицензию банк получил в 1997 году, одновременно с лицензиями на дилерскую, депозитарную деятельность, доверительное управление ценными бумагами. Альфа успешно сочетает цифровой и физический опыт, разработал лучшее банковское приложение, функциональное мобильное приложение Альфа-Инвестиции для iPhone и Android. Открыто более 800 отделений и офисов в разных городах РФ.

Финансовые показатели

По итогам 2020 года, уставный капитал составил более 62 млрд рублей, эмиссионный доход — 11 млрд рублей, денежные средства и их эквиваленты — 511 млрд рублей. Банк показывает успешное развитие, ежегодно укрепляя своё положение на финансовом рынке. Чистая прибыль составила 1,3 млрд долларов США. Кредитный портфель увеличился на 22%. Количество активных клиентов — более 7 миллионов.

Владельцы

Контрольным пакетом акций (99,99983%) владеет АО «АБ Холдинг». Фактически акции брокера Альфа-Банка контролируются его основателем Михаилом Маратовичем Фридманом — более 32%, Германом Ханом — почти 21% и Алексеем Кузьмичёвым — порядка 16% или не напрямую принадлежат им. Президент банка, Пётр Авен, владеет 12,4% акций.

В чём подвох Альфа-Банка?

Клиентам предлагается мобильное приложение собственной разработки — Альфа-Инвестиции. Иногда случаются сбои в работе приложения. Те, кто привык использовать Quik, могут столкнуться с тем, что функционал несколько отличается.

Как стать клиентом

Для открытия брокерского счета, который будет использоваться для того, чтобы торговать акциями, инвестировать в облигации и валюту на финансовых рынках, необходимо:

- Зайти на сайт банка.

- Перейти в раздел «Частным лицам», «Инвестиции».

- Заполнить онлайн-заявку: указать фамилию, имя, отчество, номер мобильного телефона.

- Получить подтверждение о согласии банка открыть для вас брокерский счёт.

- Ответить на звонок менеджера, договориться о встрече с представителем банка для подписания договора. Вам привезут документы и бесплатную карту.

С брокером Альфа-Банк можно инвестировать без риска. Здесь новичков научат разбираться в ценных бумагах, подскажут, во что вложиться. Опытным трейдерам предоставят инструменты технического анализа, возможность маржинальной торговли, выставления заявок со скрытым номиналом. Суммы сделок неограниченны. Открыть и закрыть брокерский счёт можно в любой момент.

В периоды повышенной волатильности и/или ограниченной ликвидности на рынке значение спреда может быть увеличено.

В ночь со среды на четверг комиссия за перенос позиции через ночь учитывается в тройном размере. Для валютных пар USD/RUB, EUR/RUB и USD/CAD тройной размер комиссии учитывается при переносе позиции с четверга на пятницу.

Для валютных пар с пятью знаками после запятой 1 пункт — это четвёртый знак после запятой. Для валютных пар с тремя знаками после запятой 1 пункт — это второй знак после запятой. Размер комиссии за перенос позиции через ночь указан по последнему знаку после запятой котируемых валютных пар.

В связи с ограниченной ликвидностью на рынке с 23:50 до 10:00 МСК значения спреда по парам USD/RUB и EUR/RUB могут быть существенно выше базовых.

При активации stop out ниже ограничительного уровня происходит компенсация денежных средств из расчета закрытия сделки на уровне маржи 80%.

В ночное время с 23:55 до 01:30 МСК в связи с ограниченной ликвидностью на рынке возможно отсутствие котировок по валютным парам (п. 7 Приложения №3 к Рамочному договору).

ООО «Альфа-Форекс» имеет лицензию профессионального участника рынка ценных бумаг № 045-14070-020000 от 20.12.2018 на осуществление деятельности форекс-дилера, выданную Банком России.

Внесено в реестр лицензированных форекс-дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального банка Российской Федерации.

Является членом СРО АФД «Ассоциация форекс-дилеров», свидетельство от 24.12.2018, номер форекс-дилера в реестре членов СРО — 009, Протокол № 30 от 24.12.2018.

Уведомление о рисках: для начала работы с ООО «Альфа-Форекс» вам необходимо ознакомиться с рисками, связанными с заключением, исполнением и прекращением обязательств по рамочному договору и отдельным договорам. Тем самым компания будет убеждена, что вы осознаете все риски, с которыми сопряжена торговля с использованием кредитного плеча.

Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесённых денежных средств в полном объёме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Порядок, сроки и условия осуществления компенсационных выплат (в случае банкротства / несостоятельности Общества) устанавливаются требованиями статей 50.1 и 50.2 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг», Указания Банка России от 13.09.2015 № 3796-У «О требованиях к порядку формирования компенсационного фонда саморегулируемой организации форекс-дилеров», а также внутренними документами саморегулируемой организации «Ассоциация форекс-дилеров».

Ознакомиться с ключевым информационным документом продаж можно здесь.

Я даю свое согласие ООО «Альфа-Форекс» (129090, г. Москва, Балканский Б. пер., дом 20, стр.1) (далее — «Общество») на обработку моих персональных данных, предоставленных мной Обществу в форме заявки «Обратной связи» на сайте Общества, с использованием средств автоматизации и без использования таковых, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных и иные действия, предусмотренные Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» в целях: осуществления связи со мной для предоставления информации об услугах Общества, о порядке принятия на обслуживание и иного взаимодействия, направленного на заключение договорных отношений.

Предоставленные в Общество персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Обществом моих персональных данных, мне необходимо обратиться в Общество для оформления отзыва согласия на обработку моих персональных данных.

Маржинальные требования (Margin Requirements) – это минимальная сумма средств, которые трейдер должен иметь на торговом счете для того, чтобы иметь возможность торговать на рынке Форекс. Маржинальные требования в Альфа-Форекс зависят от финансового инструмента и размера депозита.

ООО «Альфа-Форекс» имеет лицензию профессионального участника рынка ценных бумаг № 045-14070-020000 от 20.12.2018 на осуществление деятельности форекс-дилера, выданную Банком России.

Внесено в реестр лицензированных форекс-дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального банка Российской Федерации.

Является членом СРО АФД «Ассоциация форекс-дилеров», свидетельство от 24.12.2018, номер форекс-дилера в реестре членов СРО — 009, Протокол № 30 от 24.12.2018.

Уведомление о рисках: для начала работы с ООО «Альфа-Форекс» вам необходимо ознакомиться с рисками, связанными с заключением, исполнением и прекращением обязательств по рамочному договору и отдельным договорам. Тем самым компания будет убеждена, что вы осознаете все риски, с которыми сопряжена торговля с использованием кредитного плеча.

Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесённых денежных средств в полном объёме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Порядок, сроки и условия осуществления компенсационных выплат (в случае банкротства / несостоятельности Общества) устанавливаются требованиями статей 50.1 и 50.2 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг», Указания Банка России от 13.09.2015 № 3796-У «О требованиях к порядку формирования компенсационного фонда саморегулируемой организации форекс-дилеров», а также внутренними документами саморегулируемой организации «Ассоциация форекс-дилеров».

Ознакомиться с ключевым информационным документом продаж можно здесь.

Я даю свое согласие ООО «Альфа-Форекс» (129090, г. Москва, Балканский Б. пер., дом 20, стр.1) (далее — «Общество») на обработку моих персональных данных, предоставленных мной Обществу в форме заявки «Обратной связи» на сайте Общества, с использованием средств автоматизации и без использования таковых, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных и иные действия, предусмотренные Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» в целях: осуществления связи со мной для предоставления информации об услугах Общества, о порядке принятия на обслуживание и иного взаимодействия, направленного на заключение договорных отношений.

Предоставленные в Общество персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Обществом моих персональных данных, мне необходимо обратиться в Общество для оформления отзыва согласия на обработку моих персональных данных.

«Альфа-Директ» — одно из подразделений Альфа-Банка, предоставляющее брокерские услуги. С помощью него можно инвестировать в активы, которые размещены на бирже и внебиржевом рынке. Этот брокер будет полезен как для инвесторов, так и для трейдеров, т.к. есть возможность осуществлять через «Альфа-Директ» маржинальную торговлю.

Что такое маржинальная торговля

Маржинальная торговля — проведение торговых операций с использованием денег.

Маржинальная торговля — это заключение контрактов за счет заемных средств, т.е. торговля активами в кредит. Альфа-Банк представляет такую услугу своим клиентам. Она называется «непокрытая позиция».

С помощью такой торговли трейдер может приобретать активы на сумму, которая больше той, что находится на его брокерском счете, а также продавать активы, которые не находятся в его собственности. Для этих целей брокер Альфа-Банк предоставляет клиенту кредит.

Для трейдинга через «Альфа-Директ» рекомендуется подключать тариф «Альфа-Трейдер». Он взимает комиссию в зависимости от количества сделок в течение дня. Для торговли на бирже процент составляет 0,049% при условии оборота контрактов общей суммой менее 100 тыс. руб. Для валютного обмена применяется комиссия 0,051% при сделках менее 50 млн руб. в день.

Доступные инструменты торговли в Альфа-Банке с плечом — список

Альфа-Банк предоставляет несколько инструментов для торговли с плечом. Они разделяются на 2 типа:

- сделки «РЕПО» (ценные бумаги);

- сделки SWAP (валюта).

Срочный рынок

У данного брокера нельзя открывать короткие и длинные сделки на ценные бумаги срочного рынка (опционы и фьючерсы).

Валюта

«Альфа-Директ» позволяет открывать позиции на такие валюты, как доллар, евро, британский фунт, швейцарский франк. Минимальный лот сделки — 1 000 денежных единиц.

.jpg)

«Альфа-Директ» позволяет торговать разными валютами.

Брокер предоставляет высокое маржинальное плечо. Также есть возможность выводить средства на дебетовый счет.

Российские акции и облигации

В «Альфа-Директе» представлены обыкновенные и привилегированные российские акции, государственные и муниципальные облигации.

Ставка риска по большинству активов этой группы находится в пределах 0,3-0,5, реже 0,75.

Американские акции

«Альфа-Директ» для таких позиций выставляет низкие ставки риска 0,3-0,5.

Условия торговли

Альфа-Банк проверяет, подходит ли клиент для условий торговли заемными средствами, перед тем как предоставлять ему такую возможность.

Лимит кредитования

Лимит кредитования — это денежная сумма, которая может быть предоставлена в кредит клиенту. Она зависит от инструмента спекуляций и уровня риска, присвоенного данному человеку.

.jpg)

Лимит кредитования — максимальная сумма кредита.

При получении денег на совершение сделок клиент обязан оставить в качестве залога какой-либо актив (акцию, облигацию, валюту).

Уровни риска

Уровни риска клиента в «Альфа-Директе» делятся на 2 вида:

- Стандартный (присваивается по умолчанию).

- Повышенный.

Чтобы перейти на повышенный уровень риска, необходимо заполнить заявление в «Личном кабинете». Для одобрения заявки должно соблюдаться одно из условий:

- стоимость инвестиционной корзины клиента составляет не менее 3 млн руб.;

- стоимость корзины не менее 600 тыс. руб., инвестиционный счет открыт хотя бы 180 дней, а сделки совершались не менее 5 дней.

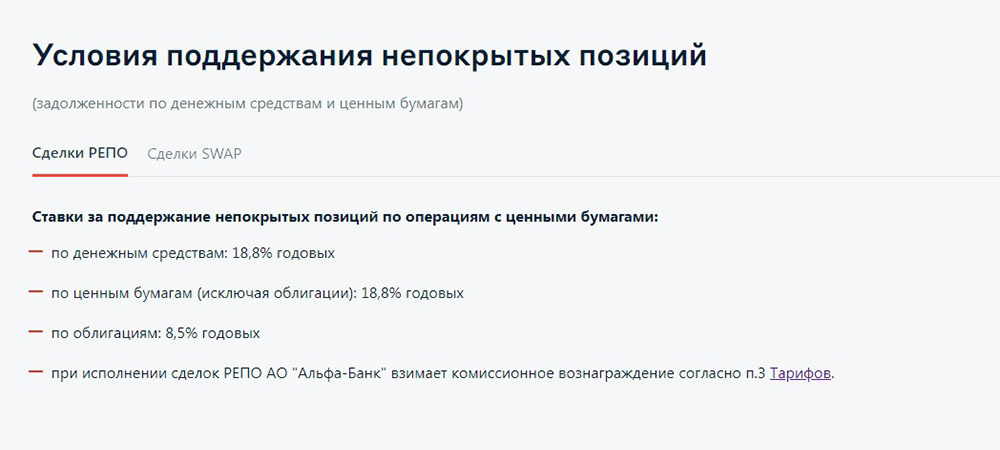

Условия поддержания непокрытых позиций

Для того чтобы узнать условия, нужно перейти на официальный сайт «Альфа-Директа».

Ставка риска*100 — это доля денежных средств клиента в совершении сделки.

1/ставка риска — биржевой ключ, который показывает, во сколько раз брокер готов увеличить позицию трейдера.

Например, у акции компании «Норильский никель» ставка риска составляет 0,311. Чтобы клиент мог открыть сделку на 1 млн руб., ему нужно только 311 тыс. руб. собственных средств, остальное предоставит брокер.

У клиентов с повышенным уровнем риска эти ставки меньше. Соответственно, они могут получить больше денег для маржинальной торговли.

Инструменты для маржинальной торговли

Брокеры самостоятельно определяют список инструментов для торговли с плечом. Через «Альфа-Директ» сделки такого типа можно осуществлять с помощью российских и иностранных акций (обыкновенных и привилегированных), государственных и муниципальных облигаций, валютой.

Не все инструменты доступны для открытия коротких и длинных позиций.

Как открыть позицию

Открыть сделку можно через «Альфа-Терминал». Он доступен всем клиентам Альфа-Банка. С помощью этой программы можно посмотреть доступную сумму с учетом непокрытой торговли для интересующей ценной бумаги в окне «Торговый Приказ».

«Альфа-Терминал» доступен всем клиентам.

Подтверждать и согласовывать дополнительные деньги не нужно. «Альфа-Директ» делает это автоматически.

Совершение сделки с кредитным плечом

Кредитное плечо — это мультипликатор, который показывает, во сколько раз увеличится или уменьшится капитал.

Традиционно оно используется для:

- спекуляций с целью получения дохода;

- покупки одних ценных бумаг перед продажей других.

Чтобы осуществлять такие сделки, нужно переключить маржинальный режим в «Личном кабинете».

Возврат кредита

Для закрытия позиций по маржинальному кредиту нужно вернуть средства, которые брокер давал в долг. Если кредит был взят деньгами, то нужно пополнить брокерский счет на необходимую сумму. Если брокер давал в долг ценные бумаги, то нужно зачислить эти активы в инвестиционный портфель. Задолженность закроется автоматически.

Начисление процентов

За маржинальную торговлю в течение 1 дня проценты не начисляются. Нужно платить только комиссии за сделку согласно тарифному плану.

.jpg)

Проценты не начисляются за один день маржинальной торговли.

За перенос непокрытой позиции на следующий торговый день выплачивается ставка тарифа и комиссия за сделку по «РЕПО», которая составляет 0,003%.

Могут ли принудительно закрыть позиции

Часто встречаются высокорискованные ситуации «Маржин-колл» (Margin-Call), когда стоимость активов, которые клиент приобрел за счет заемных средств, движется в противоположную от ожиданий сторону. В результате убыток ложится на плечи спекулянта.

Чтобы сделка оставалась открытой, нужно знать, какая минимальная сумма должна быть на брокерском счете. Для этого в документе по условиям поддержания непокрытых позиций нужно смотреть на минимальный риск.

Минимальный риск*100 — это баланс счета, при понижении которого произойдет закрытие сделки, чтобы выполнить требования регулятора (Центрального Банка). Максимально допустимая просадка составляет 167 тыс. руб.

В результате происходит снижение стоимости портфеля. В этом случае брокер принудительно закрывает сделку трейдера.

Альфа-Банк — как сделать шорт

Короткая позиция, или шорт, — это продажа активов, которые не находятся в собственности. Альфа-Банк предоставляет своим клиентам совершать такие сделки.

Как работает короткая позиция

Совершение коротких сделок осуществляется с помощью кредитования. Трейдер одалживает у брокера необходимые ему ценные бумаги и продает их. Далее необходимо откупить эти активы за сумму, которая будет меньше, чем при продаже. Если такая операция совершается, то разница продажи и покупки будет являться прибылью клиента.

Трейдер продает необходимые ценные бумаги.

В каких случаях не нужна

Рекомендуется открывать короткую позицию для заработка на падении акции, если вы уверены, что активы какой-либо компании упадут.

Не стоит спекулировать для получения дополнительных денежных средств на свой брокерский счет. Преследуя такую цель, можно использовать кредитное плечо.

Недостатки

Используя какой-либо инструмент и метод инвестирования, необходимо изучить все тонкие моменты, чтобы не потерять свой капитал.

В заработке на коротких позициях следует выявить несколько моментов, которые могут отрицательно отразиться на вашем инвестиционном портфеле:

- Кредит. Брокер предоставляет трейдеру активы под фиксированный процент для шорт-сделок. Он указан в тарифном плане в «Личном кабинете».

- Высокий уровень риска. Он сопровождается не только процентными ставками по сделкам, но и математическими ожиданиями.

Что с дивидендами

На фондовом рынке есть такое понятие, как «дивидендный гэп». Это падение цены акции на сумму дивидендов предприятия после дивидендной отсечки. Если у спекулянта на этот момент открыта короткая позиция, то он будет вынужден заплатить первоначальному владельцу дивиденды со своих денег и произвести отчисления НДФЛ 13%.

Некоторые брокеры не дают совершать шорт-сделки перед дивидендным гэпом и принудительно их закрывают.

Пример с покупкой акций

Трейдер ожидает падения акции компании Сбербанк и хочет их продать по цене 2500 руб. за лот, но он не владеет этими активами, а на его счете всего 2000 руб. В этом случае он берет ценные бумаги в кредит у брокера, которые нужно будет вернуть обратно.

С учетом приобретения активов баланс брокера составил 2000+2500=4500 руб.

Спустя некоторое время наблюдается снижение стоимости акций Сбербанка до 2000 руб. Трейдер принимает решение закрыть позицию, откупая лот активов.

В результате сделки баланс счета клиента составил 4500-2000=2500 руб.

Поскольку у трейдера на брокерском счете не было активов Сбербанка, то прибыль со сделки составила 2500-2000=500 руб.

Отзывы трейдеров

Я занимаюсь трейдингом уже 7 лет. С помощью маржинальной торговли можно получить дополнительные деньги. Нужно просто открыть позицию на переоцененную акцию и ждать ее падения. Полученный доход можно реинвестировать в более долгосрочные стратегии.

Василий, 42 года, Москва:

Сделка с плечом является рисковым активом. Нужно тщательно продумывать план действий, чтобы не уйти в убыток. Важно помнить, что кредит — это заемные средства под процент брокеру. В результате с дохода будут сняты как проценты, так и комиссия «РЕПО». При открытии сделок перед датой отсечки также придется заплатить дивиденды предыдущему владельцу ценной бумаги и НДФЛ из своего кармана.

Санкции разделили банкинг на «до и после». Фото «Выберу.ру»

Первые блокирующие

Сегодня санкции затронули более половины банковского сектора России. На первом этапе речь шла о брокерах «ВТБ Мои Инвестиции», «Открытие брокер», «Совкомбанк Инвестиции», «ПСБ Инвестиции». Из-за санкций клиенты этих брокеров не могут проводить операции с ценными бумагами, которые подчинены зарубежной юрисдикции.

Нельзя купить или продать целый ряд ценных бумаг. Это акции европейских компаний, которые были куплены на Санкт-Петербургской бирже, а также депозитарные расписки и вообще всё, что торгуется с участием Euroclear (бельгийская компания, которая специализируется на расчётах по сделкам с ценными бумагами, а также на хранении и обслуживании этих ценных бумаг). Это ценные бумаги, приобретённые российскими инвесторами на иностранных (европейских, как правило) биржах. Наконец, это приобретённые на Московской бирже индексные фонды и ПИФы, в составе которых есть иностранные активы. В общем, значительная доля того, что российские инвесторы наживали долгие годы, было заблокировано ограничениями, наложенными финансовыми институтами и сервисами. Я думаю, такого демократического подхода к частной собственности инвесторы (и не только российские) не забудут никогда.

Брокеры Сбербанка, Альфа-банка, Газпромбанка, МКБ и РСХБ на первом этапе попали под более мягкие санкции (например, потеряли возможность занимать деньги на финансовых рынках ряда зарубежных стран). Были и другие ограничения, которые в целом не препятствовали частным инвесторам вести дела как обычно.

В случае, если иностранные ценные бумаги были приобретены на индивидуальном инвестиционном счёте (ИИС), такой счёт переводился к новому брокеру целиком. А если иностранные бумаги были на обычном брокерском счёте, то переводились только эти бумаги – рублёвые акции и облигации оставались на счёте попавшего под санкции брокера.

Нужно отдать должное брокерам: они не только бесплатно перевели активы, но и сохранили своим клиентам прежние тарифные планы. Правда, избежать волны негатива со стороны клиентов не удалось ни старым, ни новым брокерам.

Какие претензии?

Претензии клиентов к брокерам были (и остаются) следующими:

«Вы не дали мне выбора!» — Клиенты жаловались, что им не только не дали возможности выбрать брокера, к которому переведут их активы, но даже, как в случае ВТБ, не дали выбрать между брокерами Альфа-банка и Россельхозбанка. В результате и в первом, и во втором появились недовольные клиенты из ВТБ.

«Вы долго не даёте мне продать бумаги, а их цена падает! (или растёт, как вариант)» — Во время депозитарного перевода брокер, от которого выводятся ценные бумаги, блокирует сделки на срок от 1 до 30 календарных рабочих дней. Итоговый срок перевода зависит не только от оперативности брокера, но и от того, в каком депозитарии брокер ведёт учёт ценных бумаг. К примеру, ещё до санкций у Национального расчётного депозитария (НРД) предельный срок обработки поручений указывался 30 дней, а у депозитария ПАО «Бест Эффортс Банк» (БЭБ) — 10 дней.

Во время перевода, даже вынужденного, продать ценные бумаги нельзя. Инвесторам обидно: цена на переводимые акции поднимается (или падает), они желают зафиксировать прибыль (или предотвратить дальнейшие убытки), но не имеют такой возможности.

Дополнительно к этому среди клиентов активно распространяется информация о том, что продать иностранные бумаги на Санкт-Петербургской бирже они не смогут, пока Euroclear не начнёт обслуживать переводы этих бумаг.

«До вас невозможно дозвониться! Вы не сообщаете важную информацию!» — Люди жалуются на то, что в офисах брокеров они получают скупую и противоречивую информацию о том, когда они увидят свои ценные бумаги на брокерском счёте и смогут совершать сделки с ними.

Менеджеры брокерских компаний путаются в санкционной повестке и дают клиентам не всю информацию (например, часто не могут объяснить, почему одни брокеры дают возможность продавать акции на Санкт-Петербургской бирже, другие дают возможность торговать только некоторыми бумагами, а третьи вообще не дают, и когда они дадут такую возможность).

«У вас глючит мобильное приложение! Невозможно дозвониться в техподдержку!» — Клиенты возмущаются неразвитыми сервисами своих новых брокеров. Например, РСХБ-брокеру вменяли в вину отсутствие возможности открыть брокерский счёт дистанционно, проблемы с работой мобильного приложения, проблемы с дозвоном в техподдержку и в офисы, а брокеру «Альфа Инвестиции» — отсутствие дистанционного отключения маржинальной торговли и возможности получить банковскую карточку с курьером, а также волокиту с оформлением бумаг.

«Почему я не вижу закупочных цен в приложении до сих пор!?» — Одной из проблем стало недостоверное отображение в торговом приложении закупочных цен (балансовой стоимости) переведённых к новым брокерам акций. В результате того, что цена, по которой инвестор когда-то покупал акцию, не передаётся от одного брокера к другому или передаётся с задержкой, у нового брокера ценная бумага может учитываться как полученная по нулевой стоимости. В таком случае, если инвестор, не дождавшись адекватного отображения закупочных цен, продаст такой актив, то размер подлежащего уплате НДФЛ для него может быть рассчитан несправедливо, с большей суммы.

ЕС санкционировали. США блокировали. Фото «Выберу.ру»

Вторые блокирующие

На прошлой неделе под новый пакет блокирующих санкций попали Сбер и Альфа-банк вместе с их брокерскими подразделениями. Уже появилась информация о том, что эти брокеры также будут в ближайшее время переводить ценные бумаги своих клиентов. Однако адресаты (кто выступит в роли принимающих брокеров) пока достоверно неизвестны.

Ситуация выглядит вдвойне неприятной для клиентов брокера ВТБ, чьи иностранные акции были переведены брокеру Альфа-банка, а теперь в рамках следующего депозитарного перевода поедут к какому-то следующему брокеру. Получается, их период ожидания доступности своих ценных бумаг вырос вдвое.

На опыте РСХБ и других видно, что инфраструктура не попавших под санкции более мелких брокерских компаний физически не готова принять толпы клиентов из обложенных санкциями крупнейших финансовых институтов страны, поэтому последние вынуждены экстренно создавать новые юридические лица или всё-таки договариваться со своими непострадавшими коллегами по цеху, чтобы куда-нибудь в итоге перевести иностранные ценные бумаги своих клиентов.

Какие варианты?

Клиенты брокеров также активно обсуждают свои стратегии на форумах, в телеграм-чатах и комментариях к информационным материалам.

В основном всё сводится к трём вариантам:

- «ничего не буду делать; если станут переносить бумаги от моего брокера к другому, то это, по крайней мере, будет бесплатно для меня»;

- «продам иностранные ценные бумаги при первой возможности сделать это по разумной цене и не буду покупать новые, пока не кончится история с санкциями»;

- «сам открою брокерский счёт в малоизвестной брокерской компании и за свой счёт переведу туда свои ценные бумаги; при этом, возможно, продам часть бумаг, чтобы депозитарный перевод стоил мне меньше».

Как известно, стоимость перевода зависит не от стоимости портфеля, а от того, сколько наименований ценных бумаг переводит клиент. Грубо говоря, стоимость рассчитывается исходя из числа эмитентов и не важно, сколько ценных бумаг каждого эмитента находятся в портфеле. Перевести портфель из 100 акций компании «А» может быть вдвое дешевле, чем перевести портфель, который состоит из 99-ти акций компании «А» и 1-ой акции компании «Б».

Причины для перевода

Почему многие частные инвесторы даже в условиях невиданных санкций предпочитают, чтобы их ценные бумаги перевели, а не продали, и даже готовы оплачивать издержки, связанные с депозитарными комиссиями? Да потому что они избегают потерь, которые свойственны для всякого «вынужденного продавца».

Потери «вынужденного продавца» связаны с ценовыми спредами. Если продавать бумагу срочно и по любой цене (а тем более большое количество бумаг), то потери на спредах неизбежны. Цена продажи наверняка будет ниже той, на которую вправе в обычной ситуации рассчитывать держатель бумаги. Ещё хуже, если нужно продать непопулярную (неликвидную) ценную бумагу — в этом случае ценовой спред может быть совсем уж болезненным.

«Вынужденный продавец» может утратить налоговые льготы. Например, существующая льгота долгосрочного владения даёт право после трёх лет владения ценной бумаги, которая торгуется на российских биржах, продать её без уплаты НДФЛ. В случае перевода ценных бумаг с одного брокерского счёта на другой этот срок владения не прерывается. Если речь об ИИС, по которым свои налоговые льготы, — там то же самое. Причём при переводе налоговые льготы ИИС сохраняются в том случае, если перевод ценных бумаг с закрытием ИИС у старого брокера и открытием ИИС у нового брокера (у одного человека не может быть два ИИС) будет завершён в течение 30 дней (в случае задержки инвестор потеряет налоговые льготы ИИС). Есть и другие аспекты налоговой оптимизации, связанные с фиксацией и переносом убытков, а также сальдированием налоговых баз – всем этим наверняка придётся заниматься в случае продажи большого портфеля ценных бумаг.

Наконец, в случае продажи ценных бумаг «вынужденный продавец» всё равно заплатит брокерскую комиссию с оборота, которая «отгрызёт» часть прибыли. Эта часть может быть как меньше, так и больше расходов, которые он понесёт в связи с переводом ценных бумаг, так что инвестору лучше заблаговременно посчитать и сравнить возможные издержки. И, кстати, если инвестор планирует не просто продать, а продать и перейти к другому брокеру, то потом ему придётся ещё раз платить комиссию при покупке ценных бумаг у нового брокера.

Автор статьи

Читайте также: