Тсв тинькофф что это

Обновлено: 26.07.2024

Краткая история крупнейшего в мире онлайн-банка: от инновационной идеи «банка без отделений» до продажи «Интерросу».

Тинькофф представляет собой полноценную экосистему из финансовых услуг и полезных сервисов, в которой обслуживается более 19 млн человек по всей России. Это третий банк страны по количеству активных клиентов, благодаря чему в 2021 году он был включен в перечень системно значимых кредитных организаций. С чего началась история Тинькофф 15 лет назад, как банк рос и развивался — расскажу в статье далее.

В 2006 году Олег Тиньков купил небольшой кэптивный банк «Химмашбанк» и создал на его базе «Тинькофф Кредитные Системы» (далее «ТКС»), вложив в открытие около 70 млн долларов. Во время учёбы в штатах Олег заинтересовался моделью дистанционного обслуживания американского банка Wells Fargo и монолайнера Capital One. Он решил, что сумма технологий активного директ-маркетинга и дистанционного кредитного банка может отлично прижиться в России.

Несмотря на кризисные годы, которые пришлись на период становления бизнеса, «ТКС» продемонстрировал 50-кратный рост чистой прибыли – на фоне убытков большинства других банков, специализировавшихся на розничном кредитовании. В 2009 году «ТКС» начал приём вкладов и выпуск дебетовых карт, а также запустил программу по привлечению новых клиентов. Помимо всего прочего в 2011 году «ТКС» представил мобильный банк для смартфонов на iOS и Android.

«ТКС» завоевал 5 место в рейтинге популярности кредитных карт по версии российского Forbes, а в 2011 года эксперты оценивали банк в 300 млн долларов.

Развитая технологическая платформа сыграла большую роль в проведении IPO на лондонской бирже в октябре 2013 года. Стоимость акций «ТКС» перед торгами была оценена с мультипликатором в 6 собственных капиталов. Успешное IPO увеличило состояние Тинькова до 1,4 млрд долларов, благодаря чему предприниматель оказался на 1210 месте в мировом списке Forbes. Его доля акций «ТКС» составляла 50,9%.

В ноябре 2013 года «ТКС» получил удар, обваливший стоимость акций на 26,86%. В Госдуме были предложены поправки к закону «О потребительском кредитовании» с запретом на дистанционную выдачу банковских карт, что полностью противоречило концепции банка. В тот же день эту поправку назвали ошибкой и убрали из итогового текста, однако за короткий промежуток времени банк понес убытки в размере 1 млрд долларов. Некоторые считают это происшествие заказным.

Кризис 2014 года привел к просадке акций на фоне общих негативных ожиданий, но своевременно принятые меры в управлении и кредитной политике, а также развитие собственной службы взыскания, позволили банку увеличить объем кредитного портфеля на 12,8% и нарастить объем вкладов. В марте этого же года банк стал объектами DDoS-атаки c целью вымогательства. Олег Тиньков публично отказался платить хакерам и пообещал привлечь их к ответственности. Благодаря данным службы безопасности банка в ноябре хакера задержали.

С начала 2015 года «ТКС» сменил название на АО «Тинькофф банк». Олег Тиньков объяснил, что считает новое название проще и лаконичнее, лучше отражающее концепцию.

2016 год ознаменовался рядом событий, выведших банк на новый уровень. В начале года Тинькофф запустил долгосрочную программу удержания и стимулирования менеджмента. Банк выкупил для своей штаб-квартиры 3 этажа комплекса «Водный» в Москве общей площадью свыше 8000 м2, став крупнейшим резидентом бизнес-центра. Затем среди 50 сотрудников были распределены 4% TCS Group в качестве вознаграждения за добросовестную работу. За период 2016-2017 гг. были запущены следующие проекты:

- выпущена совместно с Google карта с кэшбеком за покупки в Google Play;

- внедрение NFC;

- запущено приложение быстрых переводов с карты на карту;

- под Telegram масштабирована технология MoneyTalk для перевода денег между участниками диалога;

- запущен онлайн-банк для предпринимателей;

- создан консорциум по изучению блокчейн-технологий совместно с другими банками, а также компаниями Accenture и Qiwi;

- открыта брокерская площадка для частных лиц «Тинькофф Инвестиции».

Чистая прибыль банка в 2016 году выросла до рекордных 4,4 млрд рублей. В 2017 году банк открыл первый собственный банкомат, что позволило клиентам не зависеть от комиссий сторонних банков при пополнении и снятии денег с карт Тинькофф.

В 2018 году Банк России выдал «Тинькофф Банку» лицензию профучастника рынка, что дало право оказывать брокерские и депозитарные услуги, расширить линейку продуктов предложениями для частных инвесторов. В июне 2019 года было объявлено о создании управляющей компании под названием «Тинькофф Капитал» для продвижения собственных биржевых фондов.

В апреле 2020 года Олег Тиньков покинул пост председателя совета директоров банка из-за проблем со здоровьем. Однако в качестве основателя «Тинькофф» предприниматель продолжает определять ключевые направления развития. Так, в октябре 2020 года он отменил сделку о покупке банка и группы TCS Group интернет-компанией «Яндекс», аргументировав решение тем, что предполагал объединение и синергию двух компаний, а не просто продажу холдинга.

28 апреля 2022 года группа «Интеррос» приобрела 35% акций TCS Group Holding, которой владел Олег Тиньков. По его заявлению, сделка была проведена под давлением властей, а сам бизнесмен получил 3% реальной стоимости доли.

Обзор рынка

Группа компаний «Тинькофф» работает преимущественно на территории Российской Федерации, а основную деятельность холдинга можно отнести одновременно как к отрасли цифровых технологий, так и к сфере финансовых услуг. При этом основной доход приносит банковская деятельность.

В нашей стране в банковской отрасли наблюдается консолидация вокруг наиболее крупных и сильных участников рынка, а также постепенное сокращение количества банковских организаций. Банк России продолжает проводить политику по оздоровлению банковской отрасли и отзыву лицензий у тех банков, которые проводят рискованную кредитную политику, а также нарушают законодательство и требования по контролю и управлению рисками.

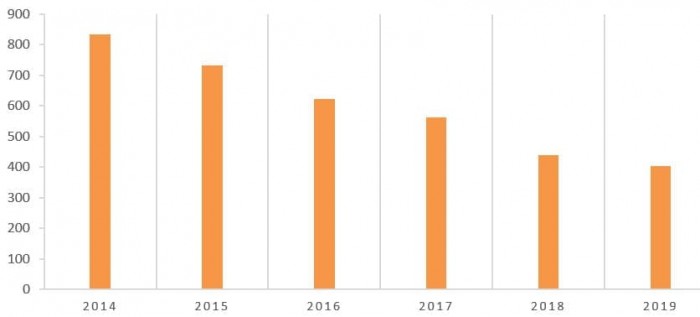

По итогам 2019 г. число кредитных организаций в РФ сократилось до 402, с учётом отзыва лицензий, а также ликвидаций и присоединения к другим банкам. Это стало историческим минимумом в современной истории России.

Количество банковских организаций в России, ед.

В начале 2020 г. мировая экономика столкнулась с новыми вызовами. Падение цен на углеводороды, а также жёсткие ограничительные меры, введённые для уменьшения распространения эпидемии коронавируса, привели к тому, что банковские организации вынуждены были существенно нарастить свои резервы, реагируя на возросшие риски.

В августе 2020 г. совокупные активы банковского сектора составили 98,1 трлн руб., увеличившись на 6% относительно начала года, что связано с ростом розничного и корпоративного кредитования. Просроченная задолженность корпоративного и розничного портфеля кредитов с января по август 2020 г. выросла соответственно с 7 до 7,4% и с 4,3 до 4,8%.

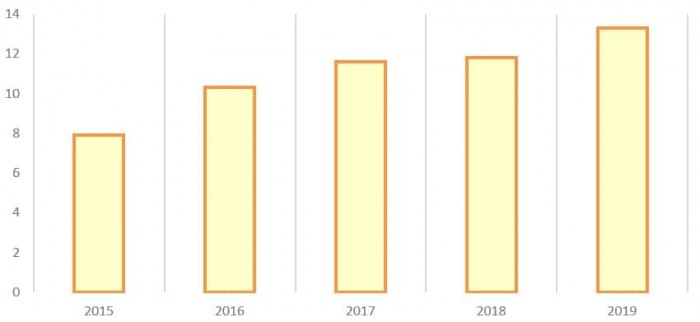

По итогам 2019 г. «Тинькофф Банк» находился на втором месте по количеству кредитных карт и занимал 13,3% рынка по размеру консолидированного портфеля.

Доля «Тинькофф Банка» на российском рынке кредитных карт, %

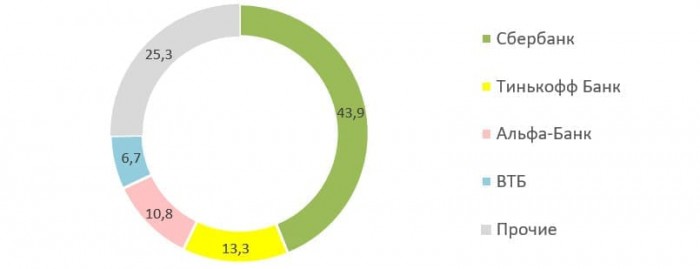

Среди крупнейших участников рынка и основных конкурентов «Тинькофф Банка»: «Сбербанк», «Альфа-банк» и Банк «ВТБ».

Доли банков по размеру консолидированного портфеля на 31.12.2019, %

Обзор бизнеса

TCS Group объединяет широкий спектр направлений деятельности, наиболее крупными из которых являются банковские, страховые, мобильные виртуальные и микрофинансовые услуги, управление капиталом, образовательные программы, а также разработки цифровых проектов.

В структуре выручки от внешних клиентов наибольшая доля приходится на розничное банковское обслуживание. По итогам 2019 г. выручка от этого направления составила 83,5%.

Структура выручки от внешних покупателей по итогам 2019 г., %

На 30 июня 2020 г. «Тинькофф банк» занимает 16 место по размеру активов в РФ и обслуживает более 9,3 миллионов клиентов, суммарный объём денежных средств на счетах составляет 270,1 млрд руб. Ещё 1,9 миллионов человек подключены к приложению «Тинькофф Инвестиции».

Банк занимает второе место по выдаче кредитных карт в России, на конец 2019 г. было эмитировано более 15 млн банковских карт.

Главной спецификой бизнеса является то, что все услуги «Тинькофф банк» оказывает через собственные онлайн-сервисы. Компания предоставляет розничные банковские услуги физическим лицам, ИП, компаниям малого и среднего бизнеса, а также брокерские услуги на территории РФ.

В структуре кредитного портфеля банка в 2019 г. 98,2% приходилось на кредиты физическим лицам (из них на кредитные карты — 63,8%) и только 1,8% на кредиты корпоративным клиентам.

Первоначально банк не имел своих банкоматов, пользуясь услугами других кредитных организаций, однако с 2018 г. «Тинькофф Банк» начал устанавливать собственную сеть терминалов, и на 1 января 2020 г. уже были установлены 1024 банкомата в 20 регионах России.

Помимо «Тинькофф Банка», в структуру холдинга входят следующие организации.

АО «Тинькофф Страхование» оказывает следующие виды страховых услуг: страхование здоровья и жизни, страхование имущества, автострахование, страхование финансовых рисков, страхование выезжающих за рубеж и прочие.

ООО «Тинькофф Мобайл» — виртуальный оператор, предоставляющий услуги мобильной связи.

ООО «Тинькофф Капитал» — управляющая компания, созданная в 2019 г. для управления инвестиционными, паевыми и негосударственными пенсионными фондами.

ООО «Микрофинансовая организация «Т-Финанс» осуществляет выдачу кредитов клиентам на небольшой срок под высокий процент.

TCS Finance D. A. C. — структурная организация холдинга, которая занимается выпуском долговых ценных бумаг для группы компаний «Тинькофф». При этом TCS Group не принадлежат акции TCS Finance D. A. C., права голоса также нет.

ООО «Феникс» — агентство, занимающееся взысканием долгов.

ООО «Тинькофф Центр Разработки» и ООО «Финтех Центр Разработки» — технологические компании, оказывающие услуги по разработке программного обеспечения.

ООО «Клаудпэйментс» — технологическая компания, которая работает в сфере онлайн-эквайринга в России и занимается разработкой системы онлайн-платежей.

ООО «Тинькофф Инвест Лаб» — инфраструктурная компания, созданная для поддержки и оптимизации инвестиционных услуг TCS Group.

АНО «Тинькофф Образование» — некоммерческая организация, работающая в сфере онлайн-образования. Под эгидой организации проводятся образовательные программы для школьников, студентов и выпускников.

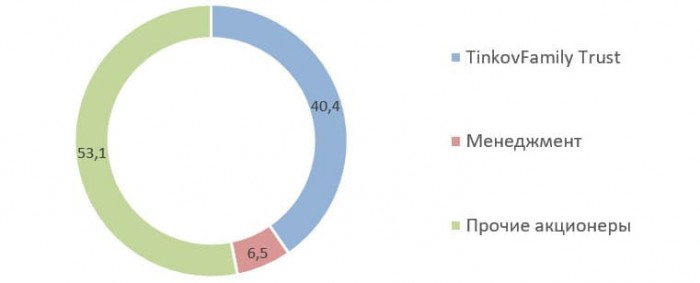

Структура акционерного капитала на 31.12.2019, %

40,4% акций принадлежит семейному трасту основателя компании Олега Тинькова. Ещё 6,5% акций принадлежит менеджменту группы компаний «Тинькофф». Оставшиеся 53,1% акций принадлежат прочим акционерам.

Финансовые показатели (по МСФО)

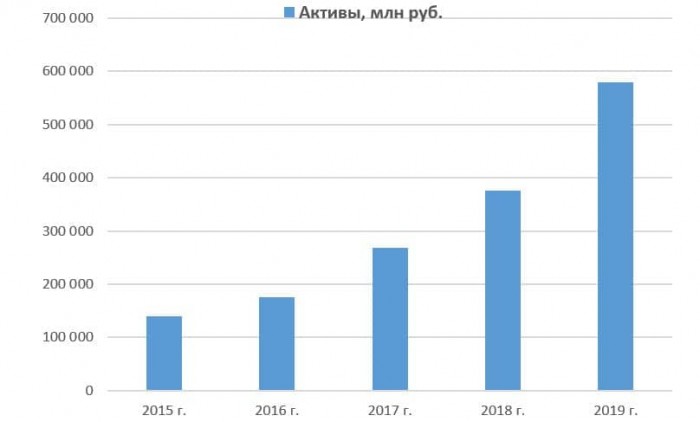

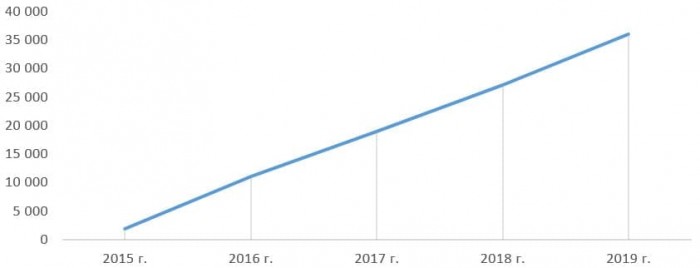

Динамика активов

Группа компаний «Тинькофф» представляет собой растущий бизнес, чьи активы за пять лет выросли более чем в четыре раза.

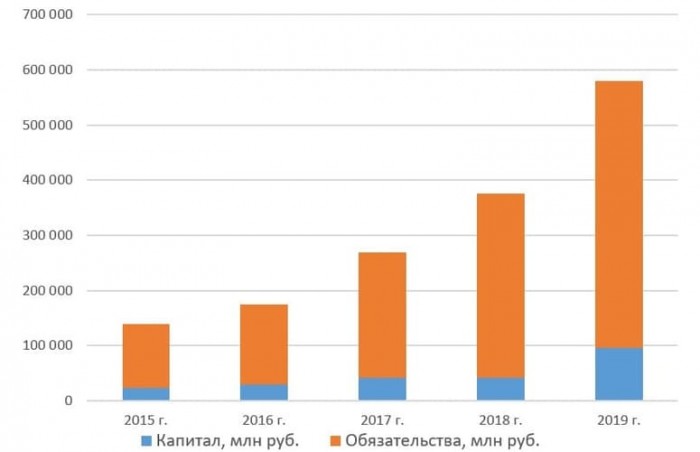

Капитал и обязательства

На протяжении последних лет растущую динамику демонстрируют как обязательства, так и капитал, оказавшись по итогам 2019 г. на рекордно высоком уровне.

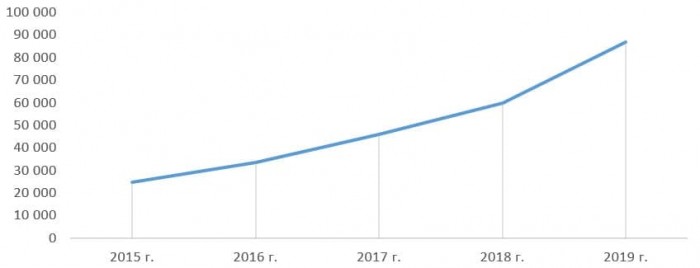

Чистая маржа, млн руб.

Чистая маржа до вычета резерва также демонстрирует уверенный рост в течение последних лет.

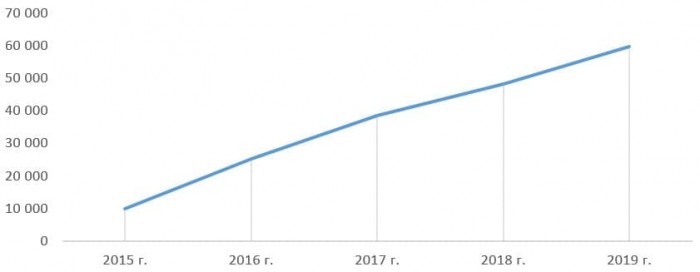

Чистая маржа за вычетом оценочного резерва под кредитные убытки, млн руб.

Однако оценочные резервы под кредитные убытки также растут ускоренными темпами. За 2019 год резервы выросли в 2,3 раза — до 27,1 млрд руб., что снижает темпы роста чистой маржи.

Чистая прибыль, млн руб.

Прибыль по итогам 2019 г. также оказалась на рекордном уровне, достигнув 36,1 млрд руб.

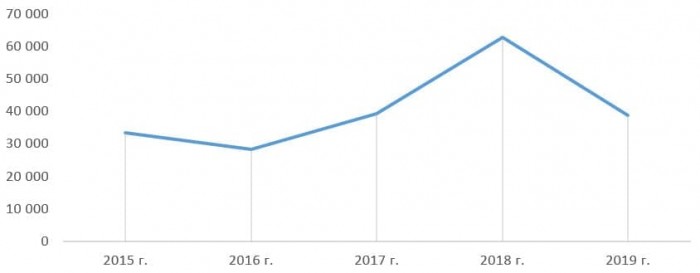

Денежный поток от операционной деятельности, млн руб.

Операционный денежный поток не имеет ярко выраженной динамики.

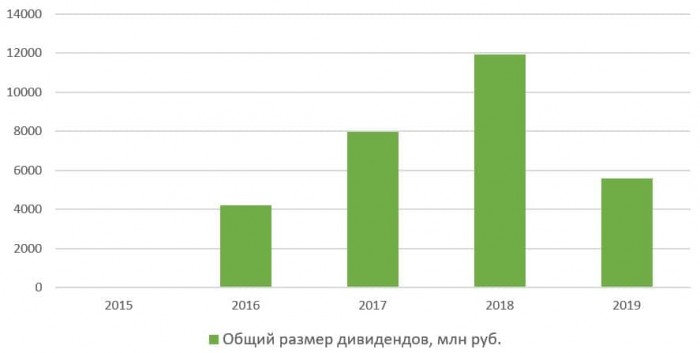

История дивидендных выплат

Дивидендная политика предполагает, что на выплаты акционерам будет ежеквартально направляться 30% чистой прибыли по МСФО за отчётный период. Однако при принятии решений TCS Group планирует ориентироваться на текущее финансовое положение и потребности бизнеса в капитале и может временно снизить или приостановить дивидендные выплаты, если того потребует ситуация.

Основные риски для миноритарных акционеров

- Мировой финансовый кризис и падение деловой активности.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Контроль над российским Тинькофф Банком, которым сейчас владеет кипрская TCS Group, получит его топ-менеджмент. Основатель банка Олег Тиньков недавно попал под санкции Великобритании, а руководство группы переехало в ОАЭ

«Для реализации настоящих решений будут получены все необходимые разрешения в порядке, предусмотренном законодательством Российской Федерации», — сообщила TCS.

«Выделение российского сегмента упрощает процесс передачи управленческой команде банка, состоящей из российских резидентов, всех полномочий для обеспечения стабильной и эффективной работы российского системно значимого Тинькофф Банка и связанных и/или аффилированных с ним компаний, включая ООО «ТКС», «Тинькофф Страхование», «Тинькофф Мобайл», — уточнили в группе.

Тиньков, в течение 2019–2021 годов занимавшийся урегулированием налоговых претензий в США, в апреле 2020-го покинул пост председателя совета директоров банка. Он передал свои права владения TCS Group семейному трасту, а в начале 2021-го тот формально лишился контроля над группой — доля голосующих акций траста сократилась с 84 до 35%. 6,5% компании принадлежит менеджменту, еще 58% — в свободном обращении.

Неторопливый миллиард: как россиянину успешно выйти на рынок Индии

40% в год — уже норма: как живет Аргентина в условиях рекордной инфляции

Как изменились условия покупки ВНЖ за границей из-за санкций: обзор

Развитие «без помех»: что говорили аналитики о кризисе 2008 года

Почему обвалились продажи NFT

Чекиньтесь в другом месте: что стало с соцсетью-хитом Foursquare

Сотрудник переехал за границу: 4 варианта, как оформить работу

Риск вечного «медвежьего» рынка реален. В каких акциях пересидеть падение

В конце марта Тиньков, в последнее время проживавший в Лондоне, попал под санкции Великобритании. TCS тогда заявляла, что санкции затрагивают Тинькова как частное лицо: «Господин Тиньков давно не является контролирующим акционером группы «Тинькофф» или банка «Тинькофф», не является лицом, принимающим решения или оказывающим существенное влияние на компании группы».

Спустя день соруководители TCS Group Оливер Хьюз (гражданин Великобритании) и Павел Федоров вышли из ее совета директоров и объявили о переезде на постоянное место жительства в Объединенные Арабские Эмираты (ОАЭ). «Тинькофф» заявил, что ОАЭ — дружественная России страна, которая «становится комфортной территорией для работы международного бизнеса». Группа неоднократно заявляла о планах выйти на другие рынки, помимо российского, в частности на Филиппины, однако пока этого не произошло.

TCS Group оказалась в числе российских компаний, столкнувшихся с остановкой торгов своими бумагами за рубежом. Ее депозитарные расписки размещены на Лондонской фондовой бирже, но площадка заморозила торги ими в начале марта. После этого член совета директоров группы Сергей Пирогов заявил, что она может перенести первичный листинг из Лондона в Москву.

Как устроен бизнес «Тинькофф»

Как следует из отчетности TCS Group по МСФО за 2021 год, значительная часть бизнеса группы сконцентрирована в России: помимо Тинькофф Банка это, например, страховая и брокерская компании, микрофинансовая организация «Т-Финанс», коллекторское агентство «Феникс», мобильный оператор «Тинькофф Мобайл», сервис приема онлайн-платежей CloudPayments (.pdf). К европейским активам группы относится небольшой пакет (9,47% акций) в финтех-стартапе Vivid Money, созданном выходцами из «Тинькофф», и доля (83,20%) в швейцарской Aximetria — компании, предоставляющей услуги с криптоактивами. Пакет в криптокомпании «Тинькофф» приобрела в январе 2022 года в рамках международной экспансии.

Вложения в европейские активы группа квалифицирует в отчетности как «прочие инвестиции». На конец 2021 года их доля от совокупных активов составляла всего 0,7%. Вклад этого сегмента в доналоговую прибыль прошлого года составил 9% — 7,3 млрд из 81,04 млрд руб.

«Интеррос» Владимира Потанина купил 35% в TCS Group у семьи Тинькова в конце апреля. До этого Тиньков выступил с критикой спецоперации на Украине. По словам бизнесмена, из-за этого его заставили продать долю в банке «за копейки»

Основатель Тинькофф Банка Олег Тиньков заявил, что его заставили продать долю в банке «за копейки» после того, как он публично выступил с заявлением о событиях на Украине. Об этом бизнесмен рассказал в интервью газете The New York Times.

По его словам, 20 апреля, через день после того, как он опубликовал пост против военной операции на Украине, представители Кремля связались с руководством Тинькофф Банка и пригрозили национализацией, если Тиньков не продаст свою долю.

«Я не мог торговаться. Это состояние заложника — берешь то, что тебе предлагают, я не мог договориться», — описал Тиньков продажу акций. Бизнесмен считает, что Владимир Потанин заплатил ему не более 3% реальной стоимости этой доли.

Тиньков также заявил, что многие российские бизнесмены солидарны с его позицией по Украине, о чем говорили ему в частном порядке, однако «все боятся».

28 апреля «Интеррос» Владимира Потанина объявил о покупке 35% в TCS Group у семьи Олега Тинькова. Центробанк одобрил сделку, ее детали не разглашались. По состоянию на закрытие торгов 27 апреля рыночную капитализацию TCS Group на Мосбирже можно было оценить в $6,9 млрд (при цене акций 2520 руб.). Соответственно, 35% компании могли стоить порядка $2,4 млрд. «Коммерсантъ» писал, что 35% TCS Group могли продать гораздо дешевле, за $300 млн. Знакомый Тинькова сказал РБК, что обсуждалась сумма $350 млн.

Зачем главы крупнейших компаний чистят туалеты и едят собачий корм

40% в год — уже норма: как живет Аргентина в условиях рекордной инфляции

Некоторым даже поднимут зарплату: краткосрочный прогноз для рынка труда

Какие секреты Google и Apple прячут в отчетности

Как Украина осваивает криптовалюты на фоне российской спецоперации

Сотрудники воруют на работе: какие 10 мер помогут этого избежать

Развитие «без помех»: что говорили аналитики о кризисе 2008 года

Сотрудник переехал за границу: 4 варианта, как оформить работу

Перед продажей банка, 19 апреля, Тиньков опубликовал пост в Instagram (входит в корпорацию Meta, признана экстремистской и запрещена в России), в котором заявил, что «на Украине погибают невинные люди», а у текущих военных действий нет «ни одного бенефициара». Бизнесмен также обратился к «коллективному Западу» и попросил дать президенту России Владимиру Путину «ясную возможность спасти лицо и остановить это побоище».

Через несколько дней после этого группа «Тинькофф» сообщила, что переросла смысл «именного» бренда и откажется от него: «Компания давно готовилась к этому шагу, и последние события сделали это решение еще более актуальным». «Мы делаем новый шаг и двигаемся дальше: ради счастья 20 млн своих клиентов мы принимаем решение оставить бренд «Тинькофф» для истории и продолжаем развивать лучшие финансовые продукты и сервисы на российском рынке под новым ярким брендом», — добавили в Тинькофф Банке. Новое название банка и группы пока не раскрываются.

Российская военная операция с целью «демилитаризации и денацификации» Украины продолжается с 24 февраля. В Киеве действия России сочли войной, президент Владимир Зеленский решил разорвать с Москвой дипломатические отношения и объявил всеобщую мобилизацию.

Тиньков и ранее высказывался против российской операции на Украине. В конце февраля он заявил, что «сейчас в Украине погибают невинные люди», а государствам лучше бы «тратить деньги на лечение людей, на исследования для победы над раком, а не на войну».

Самый быстрорастущий российский банк «Тинькофф» сменил владельца. Главную долю в кредитной организации приобрел миллиардер Владимир Потанин. В банке уже сказали, что планируют провести ребрендинг. Как на самом деле уход Олега Тинькова отразится на будущем именной и довольно успешной кредитной организации? Что ждет клиентов? Финтолк объясняет.

Что случилось с банком Тинькова

Тинькофф банк последние два месяца лихорадит. Основатель кредитной организации Олег Тиньков критично отозвался в Instagram* о спецоперации на территории Украины. Компания открестилась от своего создателя, заявив, что слова в посте предпринимателя — это его личное мнение, и подчеркнула: бывший банкир — «не сотрудник, а один из 20 млн клиентов».

Затем в банке объявили, что планируют сменить название, чтобы полностью перестать ассоциироваться с именем отца-основателя.

Что произошло? Олег Тиньков в срочном порядке продал всю свою долю, около 35 % TCS Group Holding (примерно 2,6 млрд долларов, или 190 млрд рублей), миллиардеру Владимиру Потанину. Центробанк одобрил сделку, но детали не разглашаются. Сам Олег Тиньков считает, что свое детище «продал за копейки», за 3 % от «справедливой стоимости».

Ожидать ли банку санкций

Олег Тиньков находится под персональными санкциями Великобритании, но до момента продажи на сам банк никакие ограничения наложены не были. Все-таки это не государственная организация, а Тиньков не похож на олигарха, то есть на человека, близкого к власти и способного влиять на решения.

Владимир Потанин, напротив, является олигархом первой волны, из 90-х, что роднит его с нынешним руководством страны. Бизнесмен находится под санкциями, но достаточно мягкими: запрещение совершать любые сделки с резидентами Канады не сильно влияет на его международную деловую активность.

Станет ли смена владельца основного держателя доли в бизнесе спусковым механизмом для наложения на Тинькофф банк жестких ограничений?

Основные рынки сбыта для «Норникеля», которым на треть владеет Владимир Потанин, находятся в США и ЕС. Пока санкционных ограничений на его компанию не наложено, а значит, и другие активы новоявленного банкира (Потанин параллельно покупает бывший французский Росбанк) в безопасности. Соответственно, из факта покупки основной доли TCS Group Holding не следует автоматического наложения санкций на главный актив этой группы, Тинькофф Банк, считает эксперт Финтолка, основатель финтех-платформы TalkBank Михаил Попов.

Но риск попадания банка «Тинькофф» под санкции не стоит полностью исключать, полагает глава инвестфонда Maerli Capital Анастасия Тарасова. Позиция Владимира Потанина не до конца ясна — то санкции, то не санкции. Остается только надеяться, что самопожертвование Олега Тинькова спасет его детище.

Сделка важна для будущего финансовой организации. Сейчас ему предстоит многомиллионный ребрендинг, чтобы предотвратить отток клиентов и правильно спозиционировать банк в России и за рубежом.

Анастасия Тарасова, глава инвестфонда Maerli Capital, финансовый блогер

Михаил Попов, банкир, основатель финтех-платформы TalkBank:

— Формально для банка ситуация улучшилась, с точки зрения санкционных рисков. Но на практике, с учетом публичного заявления Олега Тинькова, мировая общественность может счесть данный переход как некую форму национализации или передачи в более доверенные руки банковской структуры.

Эксперт говорит, что, вполне возможно, Потанина из-за сделки смогут включить в санкционные списки в рамках шестого пакета санкций со стороны ЕС. Но пока что это предмет споров тех комитетов, которые занимаются определением санкционных лиц и в США, и в ЕС, полагает Михаил Попов. И не факт, что этот вопрос там является решенным.

Насколько высоки риски наложения санкций

Тинькофф банк не является государственным банком. Большая часть акций группы находится в свободном обращении на бирже, около 6,5 % активов — в руках менеджеров компании и 35,1 % принадлежали трасту семьи Олега Тинькова. Изначально банк был частным, а потом стал публичной компанией. Поэтому, как говорят эксперты, риски наложения санкций не столь высоки, как, например, у банков с госучастием. Однако сейчас ситуация достаточно быстро меняется, санкции ужесточаются, и риски в такой ситуации растут.

Чего ожидать клиентам «Тинькофф»

Если вдруг кредитная организация попадет под санкции, что будет с клиентами? TCS Group Holding предоставляет обширный перечень услуг, в том числе услуги страхователя и брокера.

Независимый финансовый эксперт Александр Рябинин считает, что если Тинькофф банк попадет под санкции, то это коснется всех клиентов, но особенно остро затронет иностранных.

Для российских клиентов мало что изменится (если это не касается переводов за границу). По-прежнему можно будет пользоваться банковскими картами и мобильным приложением внутри страны.

А вот в случае отключения банка от SWIFT перевод денег за границу станет настоящим квестом. По сути, переводы с помощью банковских карт «Тинькофф» остались самой удобной из доступных лазеек для иностранных переводов российскими гражданами.

Что же касается брокерского сервиса «Тинькофф Инвестиции», то банкир и основатель финтех-платформы TalkBank Михаил Попов считает, что существует реальный риск замораживания средств. Или, по опыту предыдущих подсанкционных брокеров, — запрет на покупку/продажу иностранных ценных бумаг.

Поэтому, если опасения будут подтверждаться, лучше перевести активы в более надежное место (если такое вообще останется), советуют эксперты.

* Соцсеть запрещена в РФ за экстремистскую деятельность.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

* В этой статье упоминаются социальные сети Facebook и Instagram - они признаны экстремистскими на территории Российской Федерации.

Автор статьи

Читайте также: