Валютная позиция банка при которой требования в иностранной валюте превышают обязательства

Обновлено: 24.04.2024

Валютный риск превратился в неотъемлемую характеристику банковской деятельности в РФ после создания в конце 1980-х — начале 1990-х гг. двухуровневой банковской системы и появления коммерческих банков, которые начали осуществлять операции со средствами в иностранной валюте. Валютный риск — вид банковского риска, связанный с интернационализацией рынка банковских операций и диверсификацией деятельности банковских учреждений, он представляет собой возможность денежных потерь (снижения дохода, прибыли) в результате колебаний (изменений) валютных курсов.

Концентрированным выражением валютного риска для коммерческого банка является открытая валютная позиция (или позиция валютного риска).

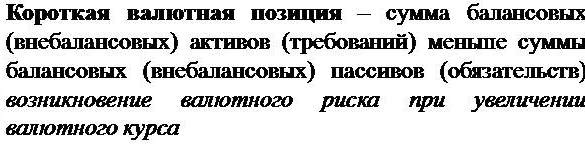

Открытая валютная позиция (далее ОВП) — это сложное понятие, характеризующее соотношение балансовых, а также внебалансовых активов (требований) и пассивов (обязательств) банка в иностранных валютах. ОВП возникает в случае количественного несовпадения активов (требований) и пассивов (обязательств) банка в определенной валюте и представляет собой разницу (которая определяется по данным бухгалтерского учета) между их величинами. Банк с длинной позицией по определенной валюте (когда активы банка в этой валюте превышают пассивы в ней) подвергается риску понести убытки, если курс валюты начнет снижаться. Банк с короткой позицией (когда пассивы банка в этой валюте превышают его активы) подвергается риску понести убытки, если курс данной валюты будет повышаться.

В большинстве экономически развитых стран мира, в том числе и в РФ, контроль за банковскими валютными рисками осуществляется посредством регулирования ОВП, главной целью которого является минимизация отрицательного влияния валютного риска на результаты деятельности коммерческого банка.

В нашей стране инструменты регулирования позиций валютного риска были впервые введены в практику банковской деятельности в 1993 г. В ходе дальнейшего развития банковского дела ЦБ РФ совершенствовал процедуры контроля за операциями, при проведении которых коммерческие банки подвергались валютному риску.

В феврале 2006 г. вступила в силу Инструкция ЦБ РФ от 15.07.2005 г. № 124-И «Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями». Рассмотрим основные положения действующего порядка регулирования валютного риска.

Валютную позицию кредитной организации формируют балансовые активы и пассивы, внебалансовые требования и обязательства в иностранной валюте или драгоценном металле (в физической форме и обезличенном виде), а также балансовые активы и пассивы, внебалансовые требования и обязательства в рублях, величина которых зависит от изменения установленных Банком России курса иностранных валют по отношению к рублю и/или цен на драгоценные металлы.

К основным видам операций, оказывающих влияние на изменение валютной позиции, относятся:

· наличные (кассовые) и срочные сделки покупки-продажи иностранной валюты, драгоценных металлов и ценных бумаг с номиналом в валюте, включая операции с наличной валютой;

· срочные операции (форвардные, фьючерсные сделки, расчетные форварды, сделки своп, опционы и др.), по которым возникают требования и обязательства в валюте (драгоценном металле) вне зависимости от способа и формы проведения расчетов по таким операциям;[107]

· получение (оплата) процентных и иных доходов (расходов) в иностранных валютах;

· иные операции в иностранной валюте (предоставление и получение гарантий) и сделки с прочими валютными ценностями, включая производные финансовые инструменты валютного рынка, если проведение этих операций сопряжено с валютообменом (конверсией), включая обмен валютных ценностей, либо с изменением (увеличением, уменьшением) требований и обязательств банка: например, покупка-продажа портфеля кредитов банка, выданных в валюте, за рубли; покупка-продажа акций с номиналом в рублях за иностранную валюту и т. п.

Открытая валютная позиция представлена на рис. 10.2.

Рис. 10.2. Открытая валютная позиция

В целях расчета открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах чистые позиции определяются как разность между балансовыми активами и пассивами, внебалансовыми требованиями и обязательствами по каждой иностранной валюте и каждому драгоценному металлу (в физической форме и обезличенном виде).

Чистая балансовая позициярассчитывается как разность между суммой балансовых активов и суммой балансовых пассивов в одной и той же иностранной валюте и одном и том же драгоценном металле с учетом резервов на возможные потери, сформированных под финансовые инструменты в той же иностранной валюте или том же драгоценном металле, в которых рассчитывается чистая балансовая позиция.

Чистая спот-позициярассчитывается как разность между внебалансовыми требованиями и обязательствами в одной и той же иностранной валюте и одном и том же драгоценном металле по наличным сделкам (отражаемым на счетах по учету наличных сделок раздела Г «Срочные операции»). Чистая спот-позиция возникает в результате проведения наличных сделок покупки-продажи финансовых активов (иностранной валюты, драгоценных металлов, ценных бумаг с номиналом в валюте) типа «tomorrow» и «spot». Речь идет как о межбанковских сделках, так и о сделках с клиентами.

Чистая срочная позициярассчитывается как разность между внебалансовыми требованиями и обязательствами в одной и той же иностранной валюте и одном и том же драгоценном металле по срочным сделкам (отражаемым на счетах по учету срочных сделок раздела Г «Срочные операции»). Чистая срочная позиция возникает в результате проведения всех типов срочных сделок покупки-продажи финансовых активов, за исключением опционов. Такие сделки могут быть заключены кредитной организацией как на межбанковском рынке, так и с клиентами.

Чистая опционная позициярассчитывается как разность между внебалансовыми требованиями и обязательствами в одной и той же иностранной валюте и одном и том же драгоценном металле, обусловленными покупкой-продажей кредитной организацией опционных контрактов.[108]

Чистая позиция по гарантиям (банковским гарантиям), поручительствам и аккредитивамрассчитывается как разность между внебалансовыми требованиями и обязательствами в одной и той же иностранной валюте по полученным и выданным гарантиям (банковским гарантиям) и поручительствам, а также аккредитивам.[109]

Кредитные организации составляют и представляют отчеты о размерах открытых валютных позиций Банку России.

К числу основных положений по регулированию валютного риска, содержащихся в Инструкции ЦБ РФ от 15.07.2005 г. № 124-И, относятся следующие;

1. Требование по соблюдению лимитов ОВП предъявляются ко всем банкам, принимающим валютный риск. К таковым относятся банки, ведущие позиции как в иностранных валютах и/или драгоценных металлах, так и в российских рублях, если величина рублевых позиций зависит от изменения курса валюты и цен на драгоценные металлы. Таким образом, требование по соблюдению лимитов ОВП предъявляется Банком России к банкам независимо от наличия у них лицензии Банка России на право совершения операций с иностранной валютой/драгоценными металлами.

2. Величина валютного риска определяется по реальной стоимости инструмента, несущего валютный риск, поэтому в отношении инструментов, учитываемых по исторической стоимости, ОВП предложено определять за минусом сформированных резервов на возможные потери.

3. Контроль за соблюдением ОВП в общем случае предложено осуществлять по кредитной организации в целом. Контроль за соблюдением сублимитовОВП, устанавливаемых банком для головного офиса и филиалов, должен обеспечиваться системой управления и внутреннего контроля банка. Данный подход соответствует содержанию пруденциальных норм, регулирующих риски по кредитной организации в целом.

4. Расширен перечень инструментов, включаемых в расчет ОВП; так, в перечень внебалансовых инструментов, подлежащих включению в расчет ОВП, включены помимо безотзывных банковских гарантий безотзывные аккредитивы и поручительства, а также отзывные поручительства, гарантии и аккредитивы в случае, если соответствующие договоры заключены на условиях, аналогичных условиям договоров о безотзывных гарантиях, поручительствах и аккредитивах с точки зрения юридических и экономических последствий для гаранта (поручителя), приказодателя.

Регулирование ОВП осуществляется для достижения следующих целей:

· регулирования открытых позиций с целью управления банковским валютным риском;

· регулирования ОВП в целях недопущения нарушений установленных надзорным органом требований к позициям валютного риска — лимитов ОВП.

Выделяют два метода регулирования ОВП • хеджирование;.

Хеджирование— это метод регулирования ОВП, основанный на создании компенсирующей позиции, при котором происходит частичная или полная компенсация одного валютного риска (прибыли или убытков) другим соответствующим риском. Инструментами хеджирования ОВП банка являются:

· структурная балансировка (активов и пассивов, кредиторской и дебиторской задолженностей);

· заключение встречных (балансирующих) срочных и наличных сделок по покупке-продаже валюты;

· заключение сделок типа своп;

· досрочный отказ от исполнения/продления ранее заключенной сделки;

· взаимозачет требований и обязательств по сделкам с одним контрагентом.

Структурная балансировка заключается в стремлении поддерживать такую структуру активов и пассивов, которая позволит перекрыть убытки от изменения валютного курса прибылью, получаемой от этого же изменения по другим позициям баланса. Иначе говоря, подобная тактика сводится к стремлению иметь максимально возможное количество «закрытых» позиций, минимизируя таким образом валютные риски. Одним из простейших и в то же время наиболее распространенных способов балансировки является приведение в соответствие валютных потоков, отражающих доходы и расходы. Иными словами, каждый раз, заключая контракт, предусматривающий получение или выплату иностранной валюты, банк должен стремиться остановить свой выбор на той валюте, которая поможет ему закрыть полностью или частично уже имеющиеся открытые валютные позиции.

Заключение встречных (балансирующих) срочных и наличных сделок по покупке-продаже валюты. Этот вид хеджирования является наиболее распространенным. Это обусловлено тем, что конверсионные операции являются наиболее значимым видом банковских операций, оказывающим влияние на ОВП банка. Если у банка сложилась короткая ОВП, то это означает, что в данной валюте пассивы больше активов и, следовательно, необходимо заключить встречную сделку по покупке валюты. Если же у банка сложилась длинная ОВП, то это означает, что в данной валюте пассивы меньше активов, а следовательно, необходимо заключить встречную сделку по продаже валюты.

Заключение сделок типа своп. В процессе своей деятельности банки используют и такие инструменты хеджирования, которые позволяют при проведении операций, например покупки валюты, не изменить сложившуюся величину ОВП. В первую очередь это относится к сделкам типа своп. Классическая валютная сделка своп представляет собой валютные операции, сочетающие куплю или продажу валюты на условиях наличной сделки спот с одновременной продажей или куплей той же валюты на срок по курсу «форвард», корректирующиеся с учетом премии или дисконта в зависимости от движения валютного курса. Сделки своп осуществляются по договоренности двух банков обычно на срок до 6 месяцев. Основное преимущество таких сделок состоит в том, что они не создают ОВП и временно обеспечивают банк необходимой валютой без риска, связанного с изменением ее курса (на основе покрытия контрсделкой).

Досрочный отказ от исполнения/продление ранее заключенной сделки. Отказ от исполнения сделки используется, как правило, при так называемых фиктивных сделках, т. е. таких, которые не предусматривают реальной поставки средств, заключаются по взаимной договоренности сторон исключительно в рамках потребности в регулировании ОВП. Отказ от исполнения сделки может быть также предусмотрен условиями сделки, в любом случае он должен быть одобрен обеими сторонами и оформлен соответствующим образом. Если регулирование величины ОВП необходимо продолжить в том же направлении, то продление ранее заключенной сделки (сделок) позволит снизить издержки по поиску новых контрагентов.

Взаимозачет требований и обязательств по сделкам с одним контрагентом. В результате проведения взаимозачета размер требований и обязательств сокращается на одинаковую сумму, что не приводит к изменению величины ОВП, но предназначено для повышения эффективности контроля за изменением ОВП в результате исполнения сделок.

Лимитирование. Лимитирование, в отличие от хеджирования, применяется как банками, так и надзорными органами и состоит в добровольном (со стороны банка) или обязательном (предложенном со стороны надзорного органа) ограничении величин ОВП банка в соответствии с установленными лимитами.

К числу наиболее важных инструментов регулирования банковского валютного риска, а также риска от изменения цен на драгоценные металлы, которые используются Банком России, относятся установление ограничений на максимальные уровни указанных видов рисков для коммерческих банков — лимитов открытых позиций и регламентация порядка определения (расчета) ОВП, а также процедуры контроля за соблюдением установленных лимитов в коммерческих банках.

Величины лимитов на ОВП коммерческих банков устанавливаются ЦБ РФ исходя из макроэкономической оценки степени влияния валютного риска и риска от изменения цен на драгоценные металлы на банковскую систему. В России, как и в большинстве, экономически развитых стран, лимиты ОВП являются нормативами банковской деятельности и устанавливаются в процентном отношении от величины собственных средств (капитала) коммерческого банка. Подобный принцип установления лимитов открытых позиций призван уменьшить необходимость установления дополнительных ограничений со стороны ЦБ РФ, так как банки могут занимать позиции в иностранных валютах и драгоценных металлах по своему желанию при условии наличия адекватного капитала для их поддержания.

В настоящее время для кредитных организаций Инструкцией ЦБ РФ от 15.07.2005 г. № 124-И установлены следующие размеры (лимиты) ОВП:

· сумма всех длинных (коротких) открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах ежедневно не должна превышать 20% от собственных средств (капитала) кредитной организации;

· любая длинная (короткая) открытая валютная позиция в отдельных иностранных валютах и отдельных драгоценных металлах, а также балансирующая позиция в рублях ежедневно не должна превышать 10% от собственных средств (капитала) кредитной организации.

Кредитные организации обязаны соблюдать лимиты ОВП ежедневно. Способ контроля за ежедневным соблюдением лимитов ОВП кредитными организациями определяется с учетом требований положения Банка России от 16.12.2003 г. № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах». Превышение установленных лимитов ОВП не может переноситься кредитными организациями на следующий операционный день.

Кредитные организации, осуществляющие операции в выходные и нерабочие праздничные дни, обязаны соблюдать в эти дни лимиты ОВП.

Размеры российских лимитов на уровень валютного риска для коммерческих банков соответствуют международной практике.

Помимо установления лимитов на открытые позиции Банк России определяет для коммерческих банков порядок расчета ОВП, а также устанавливает процедуры контроля за соблюдением требований в отношении позиций валютного риска.

Территориальные учреждения Банка России осуществляют надзор за соблюдением кредитными организациями размеров лимитов ОВП на основании данных отчетности по формам 0409101 «Оборотная ведомость по счетам бухгалтерского учета кредитной организации», 0409134 «Расчет собственных средств (капитала)» и 0409634 «Отчет об открытых валютных позициях», а также инспекционных проверок.

Банк России может применять к кредитным организациям принудительные меры воздействия в случае превышения лимитов ОВП в отдельных иностранных валютах и драгоценных металлах, а также балансирующей позиции в рублях и суммы открытых валютных позиций в отдельных иностранных валютах и драгоценных металлах за 6 и более операционных дней в совокупности в течение любых 30 последовательных операционных дней.

Открытая короткая валютная позиция - финансовая сделка с валютой, при которой объем обязательств по реализованной валюте больше, чем текущий объем требований.

Короткая открытая валютная сделка (позиция) - общий (суммарный) объем превышения пассивов банка и его внебалансовых обязательств в зарубежной валюте над забалансовыми требованиями и активами этой же денежной единицы.

Короткая открытая позиция при сделках с валютой: сущность и место в классификации

Структура валютной позиции - взаимоотношение пассивов и активов банковского учреждения, а также его обязательств по каждой из зарубежных валют. Процесс формирования валютной позиции происходит по факту совершения сделок на валютном рынке.

К забалансовым требованиями и активам относится наличность, деньги на ностро счетах, инвестиции и кредиты, возвращенные в зарубежной валюте, заключенные гарантии, полученные в иностранной валюте займы, выданные в валюте гарантии, оформленные срочные контракты и так далее. Забалансовые обязательства и пассивы в зарубежной валюте - полученные займы, депозитные средства в валюте, деньги на корреспондентских лоро-счетах, оформленные срочные договора на сделки продажи валюты и так далее.

Валютная позиция в банке может принимать две формы:

1. Открытую. В данном случае объем активов и забалансовых требований, выраженных в зарубежных деньгах, имеет иной показатель, чем объем забалансовых обязательств и пассивов в такой же валюте.

2. Закрытую. Здесь объем забалансовых требований и активов в зарубежной валюте по своему показателю равен сумме забалансовых обязательств и пассивов в этой же валюте.

Текущие операции с валютой являются наиболее важными для банков. Они делятся на два вида:

1. Открытая длинная позиция по валюте - забалансовые требования и активы выше, чем забалансовые обязательства и пассивы по валюте.

2. Открытая короткая позиция - активы и забалансовые требования больше забалансовых пассивов и обязательств.

Банк получает право на совершение короткой открытой позиции с момента получения разрешения от ЦБ на проведение сделки с валютными ценностями, а также теряет свое право с момента отзыва лицензии ЦБ РФ или (и) приостановки действия разрешений на проведение сделок с ценностями.

Для снижения валютного риска в работе банков устанавливается общий норматив (лимит) риска для общей позиции, а также для позиций long и short.

Короткая открытая валютная позиция: виды валютных сделок и лимиты

В пределах существующих лимитов по короткой валютной позиции банк может совершать следующие сделки с валютой:

- покупку зарубежной валюты для покрытия долговых обязательств перед нерезидентами страны в счет действующих внешнеэкономических контрактов (договоров). Также покупка валюты производится для покрытия обязательств по поручительствам, предоставленным вексельным долговым бумагам и предоставленным гарантиям;

- покупку денежных знаков другой страны для покрытия обязательств в отношении клиентов по неторговым сделкам. Сюда относятся сделки по продаже наличности, валюты в банковской кассе, пунктах обмена зарубежных валют, не имеющих связи с выполнением обязательств. При этом сделки могут производиться лишь в границах суммы зарубежной валюты, приобретенной в кассе банка или обменном пункте;

- покупку (продажу) ТМЦ и основных резервов;

- привлечение средств в зарубежной валюте для восполнения уставного капитала и для проведения расчетных операций с нерезидентами и (или) резидентами по прочим видам капитальных сделок;

- по покрытию безнадежного долга в зарубежной валюте;

- по разнице двух ключевых параметров - начисленной (но не полученной) прибыли банка, а также начисленными (но не возмещенными) затратами банка;

- по проведению безналичных расчетных сделок уполномоченных банковских учреждений с международными системами. Основные операции в этом случае проводятся по платежным картам.

При совершении валютных операций одна из ключевых задач любого банка - ограничить текущие валютные риски. Так, при сделке с короткой открытой валютной позицией имеют место следующие нормы:

- суммарный объем открытых long позиций по сделкам с валютой и драгметаллами (некоторые категории) в течение суток не должен быть выше 20% от личных средств банковского учреждения;

- короткая открытая позиция в зарубежной валюте или драгметаллах, а также балансирующая сделка (позиция) в национальной валюте должна быть не более 10% от собственного капитала банковского учреждения.

Регулирование всех открытых коротких позиций банка при сделках с зарубежными денежными знаками допускается в ситуации, когда есть шанс на исполнение сделки, а также отсутствуют причины, не позволяющие реализовать операцию.

После занятия определенной позиции по сделке можно добиться получения прибыли или «влезть» в убыток при изменении курса валют. Это возможно в следующих случаях:

- валютная позиция long (длинная) дает прибыль при росте курса зарубежных денежных знаков. В случае снижения курсовой цены банк терпит убыток;

- валютная позиция short (короткая) дает доход при снижении курса зарубежной валюты. В случае повышения курса происходит обратная ситуация (банк терпит убытки).

Банковский бизнес построен таким образом, чтобы предоставлять комплекс услуг (в том числе и по валютным операциям) клиентам без включения риска с проведением этих самых сделок. Банк - посредник между рынком и клиентом, поэтому короткая валютная позиция должна открываться на том уровне, который обеспечит оптимальные потребности в проведении сделок. При этом от спекулятивных операций работники банка должны воздерживаться.

При совершении денежной сделки банк приобретает 1 СКВ и реализует другую. При сделке с незамедлительной поставкой СКВ это означает вложение его ресурсов в СКВ, которую он реализует. Раз банк совершает позицию на срок, то, покупая притязание в некой валюте, он воспринимает обещание в иной валюте. В итог данных операций в активах и пассивах банка возникают 2 разные валюты, в валютной форме либо в форме обязанностей, курс которых меняется самостоятельно между собой, приводя к тому, собственно в явный момент актив сможет превысить пассив, образуя прибыль, либо напротив.

Соответствие притязаний и обязанностей банка, включая его внебалансовые операции, в зарубежной валюте характеризует его денежную сделку. В случае их равноправия по определенной СКВ денежная позиция считается перекрытой, а при несовпадении — открытой. Открытая денежная позиция быть может короткой, раз пассивы и обещания по проданной валюте превосходят активы и притязании в ней, и длинной, коль скоро активы и требования по приобретенной валюте превосходят пассивы и обязательства. При длинной инвестор, трейдер, торгаш в предвкушении подъема курса покупает базисную валюту. Помимо прочего будет считаться, что наличествует открытая длинная позиция в некой зарубежной СКВ, раз на равновесии во владении имется актив, номинированный в этой зарубежной валюте, к примеру, обретенные еврооблигации.

Точно так же банк будет иметь длинноватую сделку по американскому баксу, раз при неимении привлеченных средств в этой валюте, в том числе взносов народонаселения, остатков на счетах юридических лиц банк имеет выданные кредиты, номинированные в баксах Соединенных Штатов. При короткой позиции в предвкушении понижения курса сбывают базисную валюту. Помимо прочего будет считаться, что имется позиция на продажу в этой СКВ, раз есть пассив, к примеру, кредитные обещания, номинированный в баксах. Для образца с банком, позиция станет короткой, когда при неимении выданных кредитов, остатков на корсчетах, номинированных в СКВ, банк имеет привлеченные средства, номинированные в ней, к примеру депозиты. В последствии воплощения оборотной реализации для длинной позиции либо оборотного выкупа для короткой позиции, или в случае если активы в некой СКВ стают одинаковы пассивам в той же СКВ, говорят, что денежная позиция перекрыта.

Короткая денежная позиция быть может возмещена длинной позицией, в случае если схожи размер, срок выполнения сделки и СКВ данных позиций. Данный принцип важен, потому что открытая денежная позиция связана с риском утрат банка, когда к эпизоду контрсделки, другими словами покупки раньше проданной СКВ и реализации раньше приобретенной СКВ, курс данных СКВ поменяется в неблагоприятном ему направлении. В следствии банк сможет или обрести по контрсделке наименьшую необходимую сумму СКВ, нежели он раньше сбыл, либо станет обязан оплатить за эту же необходимую сумму больший эквивалент раньше приобретенной СКВ. В двух вариантах банк несет расходования своих средств связанным с изменением денежного курса. Валютный риск присутствует постоянно при наличии открытых позиций, как длинных, но и коротких.

Так как открытая денежная позиция создается по определенным СКВ, то в процессе постоянных операций банка на рынке валют денежные позиции повсевременно появляются и пропадают. Перемена суммы денежной позиции случается, как это было замечено раньше, с помощью конфигурации сумм пассивов и активов в СКВ. Перемена активов и пассивов, к тому же, случается с помощью совершения конкретных текущих денежных операций, и операций, связанных с перемещением денег.

Появление потерь либо получение выгоды будет находиться в зависимости от направления конфигурации денежного курса и от того, присутствует ли банк в нетто-длинной либо нетто-короткой позиции по зарубежной СКВ. Нетто- позиция ориентируется методом сложения всех чистых позиций с учетом символа, в различии от расчета денежного риска, где символ позиции не предусматривается. В случае если банк имеет длинную сделку по валюте, переоценка вызовет прибыль, когда курс СКВ вырастет, и потери, раз курс СКВ падает. И, напротив, позиция на продажу даст почву выгоды, когда курс зарубежной СКВ уменьшится, и к потерям, когда курс зарубежной СКВ повысится. Банки постоянно наблюдают за сменой денежной позиции, устанавливают предел для любого банка-партнера, расценивая денежный риск и вероятный итог в случае ее незамедлительного полного покрытия по имеющимся денежным курсам. Данная задача осложняется тем, собственно в денежную сделку входят наличные и неотложные сделки, абсолютные в различное время по разным курсам.

Итог денежной позиции положителен для банка, в случае если он держал длинную сделку в СКВ, курс которой увеличился. Но стопроцентно воплотить данный успех возможно исключительно при закрытии всех денежных позиций по текущим курсам. Данная операция именуется реализацией выгоды и традиционно случается в периоды интенсивного тренда СКВ, приостанавливая его перемещение, а время от времени на время меняя его динамику в обратном направлении.

Создание валютных позиций на протяжении дня обосновано проведением арбитражных денежных операций во времени и быть может исключено одновременным покрытием любой сделки контрсделкой. Но большие банки прибегают к контрсделкам исключительно при мировом кризисе. Поддержание длинных либо позиций на продажу в каких-то валютах в протяжении нескольких дней либо недель, расценивается как денежные операции, так как в случае если краткосрочные арбитражные позиции могут считаться итогом обращений клиентуры банка, долгое поддержание открытой денежной позиции — это ответственное действие, нацеленное на извлечение выгоды от изменения курсов.

Анализ валютной позиции банка и способы ее регулировки

Работа банков на денежных рынках связана с управлением активами и пассивами в зарубежной валюте, денежными рисками, которые появляются по вопросу внедрением разных валют во время выполнения банковских операций. Валютный риск - это риск потерь либо недополучения выгоды в государственной валюте связанным с негативным конфигурацией денежного курса. К тому же, риск – это возможность потерь либо добавочных затрат во время выполнения денежной операции, стимулированные недостающим анализом этой сделки с денежным активом, просчете либо непредвиденности ситуации в общем. Валютный риск считается разновидностью денежных рисков, потому, при его оценке употребляются такие же информаторы, собственно и при оценке единого состояния банка, с одной стороны, и в общем, адекватная оценка денежного положения банка не возможна в отсутствии отдельной оценки денежного риска.

Денежная позиция появляется на дату решения сделки на покупку либо реализацию зарубежной СКВ и других денежных ценностей, также дату зачисления на счет, списания со счета прибылей либо затрат в зарубежной СКВ. Обозначенные даты характеризуют кроме того дату отражения в отчетности соответственных конфигураций величины открытой денежной позиции. Значение открытой денежной позиции ориентируется по достоверным сведениям бухгалтерского учета, отражающим притязании обрести и обещания поставить средства в обозначенных валютах как по операциям, законченным расчетами в реальном , на отчетную дату, но и по операциям, расчеты по которым будут закончены в дальнейшем, после отчетной даты. Традиционно значение денежной позиции рассчитывается по СКВ на явный период относительно к государственной СКВ. В случае активного участия в интернациональных операциях банку нужно повсевременно вести учет открытых позиций в соответственных валютах.

Данные позиции демонстрируют на любой момент времени незавершенные операции в конкретной СКВ независимо от сроков сделок. Оценка вероятного итога закрытия открытой позиции достигается пересчетом всех сумм длинных и позиций на продажу в национальную СКВ по текущему курсу, по которому имеют все шансы быть покрыты сделки с учетом сроков поставки СКВ по неотложным операциям, другими словами даты исполнения условий сделки. Данный пересчет ведется в 2 шага: поначалу все позиции пересчитываются в более всераспространенную СКВ, к примеру бакс, потом баксовые суммы либо их итог — в национальную СКВ.

Факторы влияния на валютную позицию

К операциям, оказывающим большое влияние на изменение денежной позиции, относятся:

Валютная позиция - соотношение между объемами требований (активов) и обязательств (пассивов) коммерческого банка или фирмы в иностранной валюте. [2] Различают:

· закрытые валютные позиции, когда объемы требований и обязательств равны;

· открытые валютные позиции, когда объемы требований и обязательств не совпадают.

Открытая валютная позиция бывает длинной (long position) и короткой (short position).

Длинная позиция означает превышение требований в иностранной валюте над обязательствами и обозначается знаком плюс « + ».

Короткая позиция означает превышение обязательств в иностранной валюте над требованиями и обозначается знаком минус «-». [27]

Рис. 9.1. Валютные позиции.

Различают валютные операции, влияющие и не влияющие на ОВП.

К операциям, влияющим на изменение валютной позиции, следует относить:

· начисление процентных и получение операционных доходов в иностранных валютах;

· начисление процентных и оплату операционных расходов, а также расходов на приобретение собственных средств в иностранных валютах;

· конверсионные операции с немедленной поставкой средств (не позднее второго рабочего банковского дня от даты сделки) и их поставкой на срок (свыше двух рабочих банковских дней от даты сделки), включая операции с наличной иностранной валютой;

· срочные операции (форвардные и фьючерсные сделки, сделки своп и др.), по которым возникают требования и обязательства в иностранной валюте вне зависимости от способа и формы проведения расчетов по таким сделкам;

· иные операции в иностранной валюте и сделки с прочими валютными ценностями, кроме сделок с драгоценными металлами;

· операции с производными финансовыми инструментами валютного рынка (в том числе биржевого), если по условиям этих сделок в том или ином виде предусматривается обмен (конверсия) иностранных валют или иных валютных ценностей.

Обычно для удобства открытая валютная позиция учитывается в базовой валюте, например: по нескольким конверсионным операциям типа доллар/немецкая марка банк имеет общую длинную позицию в 6 млн. долларов. Этот принцип применим для определения общей кумулятивной открытой позиции банка в долларовом эквиваленте по конверсионным операциям с разными валютами.

Любая открытая валютная позиция означает подверженность риску (risk exposure) изменения валютных курсов и имеет следствием возможные прибыли или убытки.

С целью ограничения валютного риска кредитных организаций устанавливаются следующие размеры (лимиты) открытых валютных позиций:

· Сумма всех длинных (коротких) открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах ежедневно не должна превышать 20 процентов от собственных средств (капитала) кредитной организации;

· Любая длинная (короткая) открытая валютная позиция в отдельных иностранных валютах и отдельных драгоценных металлах, а также балансирующая позиция в рублях ежедневно не должна превышать 10 процентов от собственных средств (капитала) кредитной организации.

Регулирование открытых валютных позиций с использованием сделок покупки-продажи иностранной валюты и (или) иных сделок с финансовыми инструментами в иностранной валюте допускается в случае, если есть все основания полагать, что соответствующая сделка будет исполнена либо отсутствуют какие-либо причины, препятствующие ее исполнению.

Кредитные организации, имеющие филиалы, и крупные кредитные организации с широкой сетью подразделений самостоятельно осуществляют контроль за размерами (лимитами) открытых валютных позиций, разрабатывают и утверждают внутренние документы, определяющие порядок контроля со стороны головных офисов за сублимитами открытых валютных позиций филиалов кредитных организаций.

Превышение установленных размеров (лимитов) открытых валютных позиций не может переноситься кредитными организациями на следующий операционный день.

Кредитные организации, осуществляющие операции в выходные и нерабочие праздничные дни, обязаны соблюдать в эти дни размеры (лимиты) открытых валютных позиций.[1]

Открытая валютная позиция — это несовпадение требований (активов) и обязательств (пассивов) в иностранной валюте для участника валютного рынка (банка, компании).

Позиция бывает длинной (long position) и короткой (short position).

Длинная позиция означает превышение требований в иностранной валюте над обязательствами и обозначается знаком плюс « + ».

Короткая позиция означает превышение обязательств в иностранной валюте над требованиями и обозначается знаком минус «-».

Например, при покупке банком 1 млн. долларов США за немецкие марки по курсу 1.5500 создается длинная позиция на сумму 1 млн. долларов и короткая на сумму 1.550.000 марок. Эти позиции могут быть выражены в виде записи:

+ 1.000.000 USD - 1.550.000 DEM

В самом общем виде с точки зрения бухгалтерского баланса создание открытой позиции можно изобразить в виде последовательных операций (при этом мы абстрагируемся от множества деталей).

1) Создание банка и открытие клиентом расчетного счета в долларах США:

| Активы | Пассивы |

| Корсчет НОСТРО 1.000 USD Здание 1.000.000 RUR | Счет клиента 1.000 USD Уст. фонд 1.000.000 RUR |

Здесь налицо совпадение активов и пассивов (требований и обязательств) по суммам валют.

2) Продажа 1000 долларов за немецкие марки по курсу 1.5550 со спекулятивными целями:

| Активы | Пассивы |

| Корсчет НОСТРО 1.555 DEM Здание 1.000.000 RUR | Счет клиента 1.000 USD Уст. фонд 1.000.000 RUR |

Продав имевшиеся в его распоряжении клиентские 1000 долларов и купив немецкие марки, банк создал открытую позицию. Мы видим, что теперь налицо несовпадение активов и пассивов по суммам валют: превышение активов над пассивами (длинная позиция) на сумму 1.555 немецких марок и превышение пассивов над активами (короткая позиция) на сумму в 1.000 долларов.

Любая открытая валютная позиция означает подверженность риску (risk exposure) изменения валютных курсов и имеет следствием возможные прибыли или убытки.

Обычно для удобства открытая валютная позиция учитывается в базовой валюте, например: по нескольким конверсионным операциям типа доллар/немецкая марка банк имеет общую длинную позицию в 6 млн. долларов. Этот принцип применим для определения общей кумулятивной открытой позиции банка в долларовом эквиваленте по конверсионным операциям с разными валютами. Степень риска для банка в данном случае будет выглядеть следующим образом:

Автор статьи

Читайте также: