Все врачи онлайн сбербанк как учесть в расходах

Обновлено: 26.07.2024

По количеству проведенных тестов на COVID-19 Россия вышла на первое место. Многое учреждения проводят тестирование сотрудников за свой счет либо компенсируют им стоимость проведенных анализов. Учитываются ли такие расходы в целях налогообложения прибыли?

Ситуаций, при которых работодатель несет расходы, связанные с тестированием на новую коронавирусную инфекцию, несколько:

1) работодатель направляет на проведение тестов на основании региональных предписаний либо «контактных» работников (обязательное тестирование);

2) работодатель направляет работников на проведение тестов по собственной инициативе (добровольное тестирование);

3) работодатель компенсирует работникам стоимость исследований на COVID-19, проведенных ими самостоятельно (тестирование по инициативе работника).

Рассмотрим все их отдельно. Добавим, что речь в данном комментарии пойдет о двух видах исследований:

на предмет наличия у работников новой коронавирусной инфекции (COVID-19);

на предмет наличия иммунитета к ней.

Обязательное тестирование.

В соответствии с п. 3.1 МР 3.1.0170-20 Методические рекомендации «Профилактика инфекционных болезней. Эпидемиология и профилактика COVID-19» (утверждены Главным государственным санитарным врачом РФ 30.03.2020) в обязательном порядке лабораторное обследование на COVID-19 осуществляется контактным лицам при наличии соответствующих симптомов.

Кроме того, в некоторых регионах для работодателей установлена обязанность проводить исследования на COVID-19 определенному числу работников. Например, в Москве тестирование ежемесячно должны проходить 20 % сотрудников организаций (подробнее об этом читайте комментарий к Указу Мэра Москвы от 05.03.2020 № 12-УМ).

Обычные тесты на наличие вируса работодатели-москвичи оплачивают сами. А тесты на антитела проводятся в формате партнерства: организовать и оплатить забор крови у сотрудника должен работодатель, а последующее тестирование проводится за счет средств города в городских лабораториях.

Тестирование контактных лиц осуществляется в основном за счет бюджета.

Добровольное тестирование.

Если региональными властями для работодателей не установлена обязанность проводить тесты сотрудников, работодатель это может делать по собственной инициативе (в целях не допустить распространения COVID-19 на рабочих местах и выявить инфицированных на ранней стадии).

Можно ли расходы на проведение тестов признать в целях налогообложения прибыли?

Обратимся к разъяснениям чиновников (см. Письмо Минфина РФ от 23.06.2020 № 03-03-10/54288. Письмом ФНС РФ от 29.06.2020 № СД-4-3/10479@ данное письмо направлено в нижестоящие налоговые органы для использования в работе).

При учете «прибыльных» расходов бухгалтеры должны учитывать положения п. 1 ст. 252 НК РФ, в соответствии с которым в целях налогообложения прибыли налогоплательщик вправе уменьшить полученные доходы на сумму произведенных расходов (за исключением тех, что перечислены в ст. 270 НК РФ). При этом расходами признаются любые обоснованные и документально подтвержденные затраты, произведенные налогоплательщиком для осуществления деятельности, направленной на получение дохода.

Подпунктом 7 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, отнесены, в частности, расходы на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренные законодательством РФ. Статьей 212 ТК РФ обязанности по обеспечению безопасных условий и охраны труда возлагаются на работодателя.

Так, п. 1 ст. 39 Федерального закона от 30.03.1999 № 52-ФЗ «О санитарно-эпидемиологическом благополучии населения» установлено, что на территории РФ действуют федеральные санитарные правила, утвержденные федеральным органом исполнительной власти, осуществляющим федеральный государственный санитарно-эпидемиологический надзор, в порядке, установленном Правительством РФ. При этом соблюдение санитарных правил является обязательным для граждан, индивидуальных предпринимателей и юридических лиц.

На основании изложенного чиновники пришли к выводу, что расходы организаций на оплату услуг по проведению исследований на предмет наличия у работников новой коронавирусной инфекции (COVID-19), а также иммунитета к ней, направленные на выполнение требований действующего законодательства в части обеспечения нормальных (безопасных) условий труда работников, учитываются для целей налогообложения прибыли организаций в составе прочих расходов, связанных с производством и реализацией, на основании пп. 7 п. 1 ст. 264 НК РФ.

По нашему мнению, этот вывод применим ко всем случаям оплаты работодателем услуг по проведению исследований на COVID-19 (как обязательного, так и добровольного тестирования).

Тестирование по инициативе работника.

Если работник организации не попадает в список тестируемых, но хочет провериться сам, работодатель может компенсировать ему такие затраты. Вопрос о том, можно ли указанные расходы признать в целях налогообложения прибыли, спорный. Конкретных разъяснений чиновников по данному вопросу в настоящее время нет.

В другой аналогичной ситуации (при выплате работнику компенсации на медосмотр) финансисты указали следующее: оплата предварительных медицинских осмотров (обследований) работников за счет собственных средств работников с последующим возмещением таких расходов работодателем не предусмотрена трудовым законодательством (см. письма Минфина РФ от 25.11.2019 № 03-03-14/91021, от 01.11.2019 № 03-04-05/84588). Но при этом чиновники не настаивали на том, что возмещенные суммы нельзя учесть для целей исчисления налога на прибыль.

По нашему мнению, компенсацию, покрывающую работнику его затраты на проведения исследования на COVID-19, можно учесть в целях налогообложения прибыли. Однако полностью исключить риск того, что контролирующие органы квалифицируют данные выплаты как расходы, произведенные в пользу работников, которые не должны учитываться в расходах (п. 29 ст. 270 НК РФ), нельзя.

Предмет договора в этом сервисе, срок использования, что указано уточните, пожалуйста.

В трудовых договорах сотрудников, что указано о том, что им предоставляется такой сервис.

Добрый день,

Мария, вы наверное не видите мои уточнения к вопросу?

Спасибо, что уточнили. Подбираем для вас оптимальный вариант отражения в 1С.

Не все операции имеют отдельную автоматизацию.

Надо из имеющихся возможностей выбрать такую комбинацию, чтобы вам было максимально удобно и чтобы это было корректно с точки зрения БУ и НУ.

Это требует времени т.к. мы изучаем нормативную базу с нуля под ваш случай.

Дальше тестируем разные варианты в 1С.

Требуется некоторое время т.к. работа с каждый вопросом индивидуальная.

Спасибо за понимание!

Мария, здравствуйте.

Консультация сотрудников в онлайн режиме по вопросам здоровья, на год.

Делаем доп. соглашения к трудовому договору, о включении этого пункта, что работнику будут оказываться такие услуги за счет ООО.

Здравствуйте, Елена!

Считаю, что данный вид страхования попадает по статью (. 16 ст. 255 НК. Когда платежи по единому договору ДМС уменьшают прибыль

Расходы на страховку списывать равными частями в течении срока действия страховки.

Дт 76.09 Кт 51 – оплата страховщику, документ Списание с расчетного счета, вид операции Прочее списание.

Дт 76.01.9 Кт 76.09 – учтена страховая премия (отдельно по сотрудникам), документ Операция, введенная вручную.

Настройки элемента РБП (отдельный по каждому сотруднику):

— Вид для НУ — Страхование на оплату медицинских расходов,

— Статьи затрат – ДМС (создайте, если нет), где Вид расхода — Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов.

Дт 26 Кт 76.01.9 – отражены расходы на сч. 26, процедура Закрытие месяца, регламентная операция Списание расходов будущих периодов.

Дт 90.08.1 Кт 26 – списание по БУ в полной сумме, в НУ – в пределах норм, процедура Закрытие месяца, регламентная операция Закрытие счетов 20, 23, 25, 25.

Татьяна, здравствуйте.

Порядок понятен, спасибо.

А как ввести счет-фактуру по данной операции?

Здравствуйте, Елена!

На счете 76.01.02 учитываются платежи (взносы) по добровольному страхованию на случай смерти и причинения вреда здоровью. У вас оказание медицинских услуг, поэтому счет 76.01.9

Выписать счет-фактуру на аванс на основании документа Списание с расчетного счета, если счет дебета указан 76.09 нет возможности. Можно обмануть программу. В документе Списание с расчетного счета укажите Вид операции — Прочие расчеты с контрагентами и оформите СФ.

Татьяна, но у меня на руках не авансовый счет-фактура, а на получение услуг, НДС 20%, как поступать в этой ситуации?

Здравствуйте, Елена!

Что бы оформит счет-фактура, последовательность будет следующей:

1. Поступление (акт, накладная, УПД) Вид операции — Услуга (акт, УПД). В табличной части укажите Счет учета 76.09

Дт 76.09 Кт 60.01

На основании документа Поступление (акт, накладная, УПД) оформите счет-фактуру.

2. Оплата страховщику, документ Списание с расчетного счета. Вид операции — Оплата поставщику.

Дт 60.01 Кт 51

3. Учтена страховая премия (отдельно по сотрудникам), документ Операция, введенная вручную.

Дт 76.01.9 Кт 76.09

Настройки элемента РБП (отдельный по каждому сотруднику):

— Вид для НУ — Страхование на оплату медицинских расходов,

— Статьи затрат – ДМС (создайте, если нет), где Вид расхода — Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов.

4. Отражены расходы на сч. 26, процедура Закрытие месяца, регламентная операция Списание расходов будущих периодов.

Дт 90.08.1 Кт 26 – списание по БУ в полной сумме, в НУ – в пределах норм, процедура Закрытие месяца, регламентная операция Закрытие счетов 20, 23, 25, 25.

Татьяна, спасибо.

Вот теперь все логично и по порядку, вопросов больше нет.

Справочное руководство по Сбербанк Онлайн

На вкладке Расходы Вы можете просмотреть структуру Ваших расходов, разделенных на категории, установить бюджет для каждой категории и отследить потраченную сумму средств (освоение бюджета). Доступ к этому функционалу предоставляется при подключении услуги "Анализ личных финансов".

Также на данной вкладке Вы можете выполнить следующие действия:

- Установить бюджет по категориям расходов. Для этого щелкните ссылку Управление расходами.

- Добавить, отредактировать и удалить категорию операций. Для этого щелкните ссылку Управление категориями.

Расходы

Вы можете посмотреть диаграмму, на которой показана структура Ваших расходов. Если на этой странице отображаются не все Ваши расходы, то Вы можете обновить данные, нажав кнопку Обновить.

Внимание! Операции с иностранной валютой пересчитаны в рубли по курсу Центрального Банка России на день совершения операции.

В каждом секторе диаграммы выводится доля расходов в общей сумме Ваших списаний в процентах.

Вы можете просмотреть подробную информацию по категории расходов, для этого наведите курсор на интересующий сектор диаграммы. На экран будет выведено название категории операций и общая сумма расходов выбранной категории.

Справа от диаграммы отображается следующая информация:

- Общая сумма списаний, которые показаны на диаграмме;

- Список категорий расходов, представленных на диаграмме, а также их цветовое обозначение;

- Рядом с каждой категорией отображается сумма, на которую были выполнены операции, и доля категории в общем объеме расходов.

Если Вы хотите посмотреть подробную информацию по категории, то щелкните ее название в списке справа от графика. В результате система выведет на экран выписку по выбранной категории.

Вы можете добавить в список новую категорию операций. Для этого щелкните ссылку Управление категориями. Откроется справочник категорий расходов (см. раздел контекстной справки Управление категориями).

Поиск операций

Вы можете просмотреть диаграмму расходов по другим параметрам. Для этого задайте критерии для построения графика:

- Для построения диаграммы за месяц выберите интересующий Вас месяц, перемещаясь вправо и влево по стрелкам в поле с названием месяца.

- Для того чтобы посмотреть операции за период, щелкните ссылку За период, затем выберите из календаря дату начала и окончания построения диаграммы и нажмите кнопку .

- Если Вы хотите просмотреть расходы, выполненные с конкретной карты, то из списка над диаграммой выберите интересующий Вас тип или номер карты. В случае если Вы хотите просмотреть информацию о расходных операциях, совершенных с наличными средствами, выберите значение Траты наличными.

- Для того чтобы операции переводу денежных средств отображались на диаграмме, установите галочку в поле "Показать переводы".

- Для того чтобы операции снятия наличных с карты отображались на диаграмме, установите галочку в поле "Показать снятие наличных".

- Для того чтобы суммы на диаграмме отображались с точностью до копеек, установите галочку в поле "Показать копейки". Если Вы снимите галочку в этом поле, то суммы будут округлены до рублей.

После изменения настроек система покажет диаграмму по заданным Вами параметрам.

Выписка по категории

Для просмотра выписки по категории щелкните название выбранной группе расходов. Система выведет на экран список всех операций, входящих в выбранную категорию.

По каждой операции в списке отображается следующая информация: дата совершения операции, комментарий, название категории, номер карты, с которой выполнена операция, и сумма операции в валюте списания. Если операция совершена в валюте, отличной от рублей, то рядом будет показана сумма операции в рублях.

Внимание! Для операции в списке также может отображаться ссылка "Показать в истории операций". С помощью этой ссылки Вы можете перейти к просмотру детальной информации по выбранной операции.

В списке операций Вы можете изменить категорию операции, а также разбить операцию на несколько операций, относящихся к разным категориям. Для этого щелкните интересующую операцию. Откроется страница редактирования, на которой Вам необходимо выполнить следующие действия:

- Если Вы хотите изменить категорию, к которой относится эта операция, то в поле "Категория" выберите из списка интересующую Вас группу расходов.

- Если Вы хотите отредактировать комментарий к данной операции, внесите изменения в поле "Наименование".

- При необходимости Вы можете разбить операцию на несколько отдельных операций и распределить их по разным категориям. Для этого напротив суммы операции щелкните ссылку Разбить. На форму будут добавлены дополнительные поля, в которые введите следующую информацию:

- В поле "Наименование" укажите наименование новой операции;

- В поле "Категория" выберите из списка группу расходов, в состав которой должна войти новая операция;

- В поле "Сумма" введите сумму, на которую совершена операция.

Внимание! Сумма новой операции не должна превышать сумму разбиваемой операции.

Если Вы хотите добавить еще одну операцию для разбивки, то нажмите кнопку Добавить операцию и аналогичным образом заполните все поля.

Внимание! Сумма операций, созданных при разбивке, не должна превышать сумму исходной операции.

Для того чтобы при разбивке удалить интересующую Вас операцию, щелкните ссылку Удалить, расположенной рядом с выбранной операцией.

После того как Вы разбили операцию, нажмите кнопку Сохранить.

Внимание! На данной форме также может отображаться ссылка "Показать в истории операций". С помощью этой ссылки Вы можете перейти к просмотру детальной информации по выбранной операции.

После того как Вы внесли все необходимые изменения, нажмите кнопку Сохранить. В итоге система выведет на экран обновленный список операций по выбранной категории.

Если Вам необходимо удалить операцию из выписки, щелкните ссылку Удалить. В результате после подтверждения операция будет удалена из списка.

Внимание! Удалить можно только те операции, которые Вы создали самостоятельно.

Если выписка занимает более одной страницы, то Вы можете перейти на другую страницу, щелкнув стрелки ; >.

Также Вы можете выбрать, сколько операций будет показано на странице - 10, 20 или 50. Например, если Вы хотите просмотреть 20 операций, то в строке "Показать по" выберите значение "20". Система выведет на экран 20 последних выполненных операций.

Внимание! Вы можете перейти к выписке по другой категории операций, щелкнув наименование интересующей Вас категории над списком операций.

Управление расходами

Вы можете установить бюджет по категории расходов и контролировать его освоение. Для этого щелкните ссылку Начните управлять своими расходами или, если Вы уже устанавливали бюджет, перейдите в раздел Управление расходами.

В данном разделе отображается шкала расходов за месяц в целом, шкалы освоения бюджетов по категориям, а также список категорий, по которым Вы можете установить бюджет расходования средств.

Внимание! Категории, по которым Вы не установили бюджет, но осуществляли расходы, будут выделены жирным шрифтом.

Для установления бюджета щелкните название интересующей Вас группы расходов. На экран будет выведена шкала расходов по этой категории. Затем в дополнительное поле введите сумму, которую Вы планируете потратить на операции по этой категории, и нажмите кнопку .

В результате на шкале будет отмечена сумма потраченных средств, а справа от линии бюджета - общая сумма запланированных расходов по данной категории. По мере расходования средств в данной категории шкала будет заполняться линией зеленого цвета. Если Вы превысите бюджет, то линия станет красного цвета.

Если Вы хотите посмотреть список расходных операций по категории, то щелкните ее название, и под шкалой расходов появится выписка.

Для того чтобы изменить бюджет по категории, наведите на нее курсор и щелкните появившийся значок , внесите изменения в появившееся поле и нажмите кнопку .

Для того чтобы удалить шкалу освоения бюджета, наведите на нее курсор и щелкните появившийся значок .

Управление категориями

Данный справочник содержит список расходных категорий и предназначен для управления категориями операций.

Для того чтобы добавить в справочник новую группу операций, щелкните ссылку Создать категорию. В открывшемся окне введите название категории. После этого нажмите кнопку Сохранить. В результате новая категория будет добавлена в справочник.

Для того чтобы изменить название категории, щелкните ее наименование, на открывшейся странице внесите необходимые изменения и нажмите кнопку Сохранить.

Если Вы передумали создавать новую категорию, то щелкните ссылку Отменить.

Если Вы хотите удалить категорию из справочника, напротив выбранной категории щелкните ссылку Удалить. В результате выбранная категория будет удалена из справочника.

Внимание! Вы можете удалить только те категории операций, которые создали самостоятельно. Если у Вас есть операции, которые относятся к данной категории, то перед удалением необходимо изменить категорию этих операций.

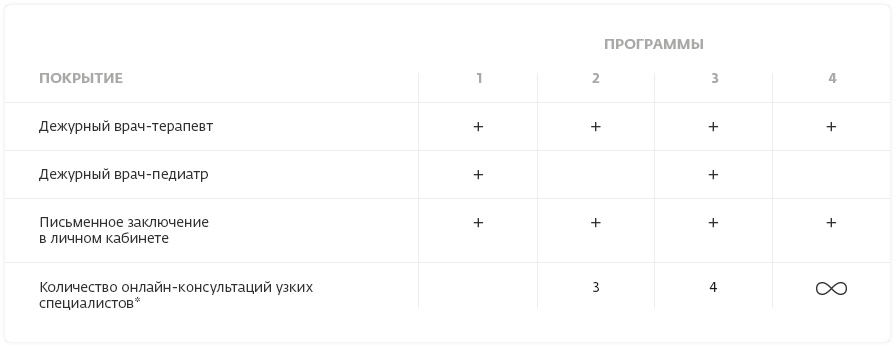

Подключая программу, ваши сотрудники смогут безлимитно консультироваться с терапевтом (педиатром) и получать консультации у врачей узкой специальности.

от --> Отправьте заявку --> c -->

Отправьте заявку, наш менеджер свяжется с вами

Оставить заявку

Возникла ошибка.

Повторите попытку позже.

Спасибо!

В ближайшее время мы свяжемся с вами.

Заказ звонка

Возникла ошибка.

Повторите попытку позже.

Спасибо!

В ближайшее время мы свяжемся с вами.

О программе

- Оперативный ответ врача, без посещения медицинского учреждения, например, в рабочее время;

- Консультации в один клик (аудио, видео или чат) 24/7 из любой точки мира;

- Только практикующие врачи;

- Возможность воспользоваться налоговыми льготами*.

*Налоговые льготы при заключении договоров добровольного медицинского страхования.

1.Взносы по договорам добровольного личного страхования, предусматривающим оплату страховщикам медицинских расходов работников (застрахованных лиц) (т.е. по договорам добровольного медицинского страхования) при условии, что такие договоры страхования заключены на срок не менее одного года включаются в состав расходов на оплату труда для целей налогооблажения прибыли в размере, не превышающем 6% от суммы расходов на оплату труда (п.16 ст. 255 НК РФ);

2.Суммы страховых взносов. уплаченные Страхователем (работодателем) по договорам добровольного личного страхования, заключенным в отношении работников, не учитываются при определении налоговой базы для физических лиц (работников Страхователя) (п.3 ст. 213 НК РФ);

3. Страховые взносы не подлежат налогообложению НДС (пп.7 п.3 ст.149 НК РФ).

**Онколог, кардиолог, невролог, нефролог, ортопед, гематолог, офтальмолог, эндокринолог, пульмонолог, хирург.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ООО на ОСНО получило льготный кредит по постановлению 696 (господдержка в период коронавируса), планирует сохранить все необходимые условия до 01.04.2021.

1. Какими проводками должно быть отражено поступление кредита: Дебет 51 Кредит 91.01 или Кредит 66.01?

2. Облагается ли налогом на прибыль полученная сумма в налоговом учете в текущем (периоде получения) или последующем (в случае списания государством) периоде?

3. Начисляются ли проценты (2% и 3,5%) в текущем периоде? Принимаются ли они к расходам в налоговом учете? Что будет, если условия не будут выдержаны и необходимо будет пересчитать по ставке банка (12%)?

По данному вопросу мы придерживаемся следующей позиции:

1. Зачисление кредитных денежных средств на расчетный счет организации в бухгалтерском учете отражается записью Дебет 51 Кредит 66.

Дальнейший порядок учета зависит от степени уверенности организации в том, будет ли принято решение о списании полученного кредита (смотрите по тексту ответа).

2. В налоговом учете полученные средства доходами не признаются.

3. Оснований для признания расходов в виде процентов в базовом периоде (и периоде наблюдения), на наш взгляд, не имеется. Проценты будут учтены в составе расходов для целей налогового учета в случае, если кредит перейдет в период погашения (решение о списании не будет принято).

Обоснование позиции:

Постановлением Правительства РФ от 16.05.2020 N 696 утверждены Правила предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2020 году юридическим лицам и индивидуальным предпринимателям на возобновление деятельности (далее - Правила).

В случае соблюдения всех условий, установленных Правилами, кредит вместе с процентами может быть списан. При этом действие кредитного договора предусматривает три периода, в каждом из которых заемщик должен соблюсти установленные Правилами условия: базовый период, период наблюдения и период погашения.

В базовый период (с даты заключения договора до 01.12.2020) и период наблюдения (с 01.12.2020 по 01.04.2021) конечная ставка для заемщика составляет не более 2% годовых. Данная льготная ставка не пересчитывается по их окончании. Стандартная (рыночная) процентная ставка применяется только в периоде погашения, срок которого составляет 3 месяца (п.п. 5, 8, пп. "в" п. 9 Правил).

Как определено в пп. "д" п. 9 Правил, начисляемые проценты по кредитному договору (соглашению) переносятся в основной долг по кредитному договору (соглашению) на дату окончания базового периода кредитного договора (соглашения), а также на дату окончания периода наблюдения по кредитному договору (соглашению), за исключением процентов, начисляемых в период погашения по кредитному договору (соглашению).

Оплата заемщиком основного долга, включая перенесенные платежи процентов по кредитному договору (соглашению), осуществляется ежемесячно равными долями в течение периода погашения по кредитному договору (соглашению) (пп. "е" п. 9 Правил).

При этом кредитный договор переводится на период погашения по окончании базового периода (без периода наблюдения) в любом из случаев, поименованных в п. 11 Правил.

Таким образом, в силу пп.пп. "в", "д" п. 9 Правил в базовом периоде и периоде наблюдения проценты начисляются, но уплата их не производится (проценты прибавляются к основному долгу по окончании каждого периода).

Налоговый учет

Прежде всего напомним, что сама сумма кредита не признается доходом при ее получении заемщиком и расходом при возврате банку (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ).

Заметим, что официальные разъяснения по вопросу о порядке учета процентов по кредиту, предоставленному на возобновление деятельности, в настоящее время отсутствуют.

На наш взгляд, в периодах, когда кредитором (в данном случае банком) еще не принято решение о списании суммы долга по льготному кредиту, в целях налогообложения прибыли начисляемые банком проценты в расходах учитывать не следует, поскольку существует неопределенность в том, возникнет ли у заемщика обязанность уплатить данные проценты (т.е. будут ли такие расходы произведены (п. 1 ст. 252 НК РФ)), или же будет принято решение о списании.

Кроме того, из норм п. 4 ст. 328 НК РФ следует, что при методе начисления налогоплательщик определяет сумму расхода в виде процентов по долговому обязательству только в отношении выплаченных либо подлежащих выплате в отчетном периоде сумм процентов исходя из установленных условиями договора доходности и срока действия такого долгового обязательства в отчетном периоде. В силу наличия неопределенности в отношении судьбы кредита в базовом периоде и в периоде наблюдения проценты, на наш взгляд, не следует в этих периодах признавать "подлежащими выплате".

При выполнении всех необходимых условий кредитная организация осуществляет списание задолженности заемщика по кредитному договору (включая проценты) (п.п. 12, 28 Правил), в результате чего у заемщика возникает доход (п. 1 ст. 41 НК РФ).

На основании п. 18 ст. 250 НК РФ доходы в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям, признаются внереализационными доходами налогоплательщика, но за исключением ряда случаев, в частности, случая, предусмотренного пп. 21.4 п. 1 ст. 251 НК РФ.

В свою очередь, согласно пп. 21.4 п. 1 ст. 251 НК РФ (введенному с 8 июня 2020 года*(1)) не учитываются при определении налоговой базы по налогу на прибыль доходы в виде сумм прекращенных обязательств по уплате задолженности по кредиту и (или) начисленным процентам по заключенному налогоплательщиком кредитному договору при выполнении следующих условий:

- кредит предоставлен налогоплательщику в период с 1 января по 31 декабря 2020 года на возобновление деятельности или на неотложные нужды для поддержки и сохранения занятости;

- в отношении кредитного договора кредитной организации предоставляется (предоставлялась) субсидия по процентной ставке в порядке, установленном Правительством РФ.

Кредитная организация представляет налогоплательщику информацию о предоставлении в отношении кредита субсидии по процентной ставке в порядке, согласованном между кредитной организацией и налогоплательщиком.

Таким образом, при списании задолженности по кредиту, выданному на возобновление деятельности, налогооблагаемого дохода у заемщика не возникает.

В противном случае заемщик обязан будет вернуть банку сумму основного долга, а также начисленные по ставке 2% проценты за базовый период и период наблюдения. Полагаем, что данные проценты следует отразить в составе расходов по налогу на прибыль на дату окончания базового периода или периода наблюдения, так как именно на эту дату организации будет доподлинно известно о необходимости их уплаты. Далее с даты наступления периода погашения проценты, исчисленные с применением стандартной (рыночной) ставки, организация вправе учесть в расходах по налогу на прибыль в общеустановленном порядке (пп. 2 п. 1 ст. 265, п. 8 ст. 272 НК РФ).

Бухгалтерский учет

Для целей бухгалтерского учета в общем случае сумма кредита не признается доходом организации-заемщика при ее получении и расходом при ее возврате заимодавцу (п. 2 ПБУ 9/99 "Доходы организации" (далее - ПБУ 9/99), п. 3 ПБУ 10/99 "Расходы организации" (далее - ПБУ 10/99)).

Обязательство по полученному кредиту отражается в бухгалтерском учете заемщика как кредиторская задолженность в соответствии с условиями договора займа в сумме, указанной в договоре (п. 2 ПБУ 15/2008 "Учет расходов по займам и кредитам", далее - ПБУ 15/2008).

Проценты, причитающиеся к оплате кредитору (банку), в общем случае признаются прочими расходами того отчетного периода, в котором они произведены, независимо от времени фактической выплаты денежных средств (п.п. 3, 6, 7 ПБУ 15/2008, п.п. 11, 17 ПБУ 10/99)

При этом расходы признаются в бухгалтерском учете только при выполнении условий, перечисленных в п. 16 ПБУ 10/99, а именно:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации.

В связи с получением кредита на возобновление деятельности, на наш взгляд, возможны, в частности, две ситуации.

Ситуация 1. Превалирует вероятность возврата кредита

Если у организации отсутствует уверенность в том, что по истечении базового периода и периода наблюдения будет принято решение о списании данного кредита и организация предполагает, что кредит придется вернуть, то, руководствуясь принципом осмотрительности (п. 6 ПБУ 1/2008 "Учетная политика организации", п. 6.3.4 Концепции бухгалтерского учета в рыночной экономике России), считаем, что обязательство по кредиту в бухгалтерском учете следует отражать в общеустановленном порядке:

Дебет 51 Кредит 66, субсчет "Расчеты по кредиту"

- поступили на расчетный счет кредитные средства;

Дебет 91, субсчет "Прочие расходы" Кредит 66, субсчет "Расчеты по процентам"

- начислены проценты за пользование кредитом.

На дату окончания базового периода и периода наблюдения проценты переносятся в основной долг по кредитному договору (пп. "д" п. 9 Правил), что следует отразить бухгалтерской проводкой:

Дебет 66, субсчет "Расчеты по процентам" Кредит 66, субсчет "Расчеты по кредиту"

- сумма процентов причислена к сумме кредита.

Если условия так и не будут выполнены, сам кредит и суммы процентов подлежат перечислению банку (кредит переходит в период погашения):

Дебет 66, субсчет Расчеты по кредиту Кредит 51

- возвращен кредит (включая причисленные к нему проценты по льготной ставке).

В случае же выполнения установленных Правилами условий (предположим, условия удалось выполнить и кредит не переходит в период погашения, а подлежит списанию) заемщик признает прочий доход в сумме прощенного долга (п.п. 8, 10.6 и 16 ПБУ 9/99):

Дебет 66, субсчет "Расчеты по кредиту" Кредит 91, субсчет "Прочие доходы"

- списан долг по кредитному договору.

Ситуация 2. Превалирует вероятность списания кредита

Если на момент получения кредитных средств (и далее) у организации в большей степени существует уверенность в том, что долг будет списан (п. 1 ст. 415 ГК РФ), полагаем, что обязательство по кредиту следует отразить в общем порядке:

Дебет 51 Кредит 66, субсчет "Расчеты по кредиту"

- поступили на расчетный счет кредитные средства.

При этом поскольку неопределенность в списании кредита на этапе его поступления в организацию все же сохраняется, мы полагаем, что использовать счет 91 для отражения доходов не следует. Тем не менее, на наш взгляд, такое отражение возможно, если организация оценивает вероятность списания как близкую к стопроцентной.

При этом в отношении бухгалтерского учета процентов по кредиту отметим, что если существует неопределенность в том, придется ли организации все же уплатить проценты (будут ли выполнены (или нарушены) установленные Правилами условия для списания кредитных обязательств), суммы начисляемых банком процентов признавать в расходах не нужно, т.к. не выполняется одно из условий п. 16 ПБУ 10/99 (нет уверенности в уменьшении экономических выгод организации).

В дальнейшем, если, как и ожидает организация, решение о списании кредита все-таки будет принято, задолженность по кредиту на дату такого решения списывается на прочие доходы:

Дебет 66, субсчет "Расчеты по кредиту" Кредит 91, субсчет "Прочие доходы"

- кредитные средства учтены в составе доходов.

Но если все же оказалось, что установленные Правилами условия для списания кредита организация не выполнила, на дату окончания базового периода или периода наблюдения в бухгалтерском учете следует отразить следующие проводки:

Дебет 91, субсчет "Прочие расходы" Кредит Дебет 66, субсчет "Расчеты по процентам"

- начислены проценты за базовый период и период наблюдения кредитного договора;

Дебет 66, субсчет "Расчеты по процентам" Кредит 66, субсчет "Расчеты по кредиту"

- сумма данных процентов причислена к сумме кредита.

Дальнейшее погашение задолженности по кредиту, а также начисление процентов производятся в общем порядке:

Дебет 91, субсчет "Прочие расходы" Кредит 66, субсчет "Расчеты по процентам"

- начислены проценты за пользование кредитом в периоде погашения (по стандартной ставке);

Дебет 66, субсчет "Расчеты по кредиту" Кредит 51

- возвращен кредит (включая причисленные к нему проценты по льготной ставке);

Дебет 66, субсчет "Расчеты по процентам" Кредит 51

- уплачены проценты, начисленные в период погашения.

Обращаем внимание, что данный ответ выражает наше экспертное мнение и не препятствует руководствоваться нормами законодательства РФ в понимании, отличающемся от трактовки, изложенной в приведенном ответе.

Рекомендуем также ознакомиться со следующими материалами:

- Энциклопедия решений. Беспроцентные кредиты и субсидии на выплату зарплаты: налоговые последствия и бухгалтерский учет;

- Энциклопедия решений. Налоговый учет процентов по договорам займа и иным аналогичным договорам (иным долговым обязательствам, включая ценные бумаги);

- Вопрос: Как отразить в бухгалтерском и налоговом учете расходы, произведенные за счет кредита, полученного на возобновление деятельности? Можно ли потратить кредитные средства на уплату налога на прибыль и НДС? (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.)

- Вопрос: Налоговый и бухгалтерский учет кредита на возобновление деятельности под 2% годовых согласно постановлению N 696 (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.);

- Как получить кредит на возобновление деятельности? Поддержка бизнеса в период пандемии (подготовлено экспертами компании ГАРАНТ, май 2020 г.);

- Жизнь после займа. Условия, учет и налоговые последствия кредитов пострадавшему бизнесу (Л. Фомина, газета "Финансовая газета", N 20, июнь 2020 г.);

- Примерная форма регистра учета расходов, осуществленных за счет кредита, полученного на возобновление деятельности (подготовлено экспертами компании ГАРАНТ).

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации "Содружество" Мельникова Елена

Автор статьи

Читайте также: