Втб или альфа банк что лучше

Обновлено: 22.04.2024

Практически каждый человек пользуется банковскими продуктами, пытается сравнить позиции организаций и выбрать лучшую. В этом обзоре станет ясно, что лучше: Альфа банк или ВТБ, с учетом показателей банков на апрель 2021 года. Обе компании предоставляют услугу кредитования, обслуживают физических и юридических лиц, позволяют проводить обширный перечень операций самостоятельно через сервисы. Чтобы выбрать следует проанализировать основные предложения этих финансовых организаций.

Общая информация

Альфа банк появился в 1991 году. Сейчас 99% акций принадлежит компании ОАО «АБ Холдинг». В концерн входят организации, находящиеся на территории Европы, Америки и ближнего зарубежья. В рейтинге банк находится на 25 месте, имеет стабильный показатель надежности и входит в десятку самых популярных кредитных организаций России.

ВТБ банк появился на российском рынке в 1990 году и твердо занимает 4 место в рейтинге финансовых предприятий на протяжении нескольких лет. В состав корпорации входят такие крупные организации, как «Спортмастер», «Детский мир», ОАО, ОАО «Роснефть» и даже «Газпром».

Банковские продукты

Обе корпорации предоставляют широкий спектр финансовых и инвестиционных, как физическим, так и юридическим лицам. В обзоре представлен анализ условий и требований этих двух корпораций на апрель 2021 года. В сравнительной таблице прописаны основные виды операций, которые доступны клиентам:

В ВТБ наблюдается высокий процент обслуживания государственных (корпоративных) клиентов и предпринимателей, в Альфа банке подавляющая доля приходится на частных клиентов и крупные коммерческие холдинги.

Для вклада

Оба банка каждый квартал создает новые инвестиционные продукты на выгодных условиях. Сравнение условий:

| Позиции | ВТБ | Альфа банк |

| Название вклада | Копилка | Альфа-счет |

| Минимальная сумма | От 1 руб. | От 1 руб./доллара или евро |

| Срок | От 1 дня | Бессрочно |

| Процентная ставка | До 5,5% | 6% |

| Пополнение | Есть | Есть |

| Снятие | Есть | Нет |

| Примечание | Капитализация | Закрытие без потери процентов |

Вывод: явный лидер — Альфа банк. Несмотря на то, что по вкладу ВТБ присутствует капитализация, конкурент позволяет открыть накопительный Альфа-Счёт, где максимальный доход гарантирован с первого месяца. Средства застрахованы в Агентстве по страхованию вкладов.

Для заработной платы

Банки предлагают пластики для получения заработной платы, без комиссии за выпуск и облуживание дебетового продукта. Сравнение условий:

| Позиции | ВТБ | Альфа банк |

| Название ипотеки | Мультикарта | Альфа-карта |

| Обслуживание, снятие денег, пополнение счета | Без комиссии и дополнительных затрат | |

| Кэшбэк | От 1 до 15% (путешествия, покупки) | 2% на все |

| % на остаток по счету | Отсутствует | До 5% ежемесячно |

Вывод: по всем параметрам лидирует Альфа-карта: наличие кэшбэка без специальных категорий, начисляется процент на остаток по счету. Единственное преимущество Мультикарты: она выгоднее во время путешествий, особенно за границу.

Для ипотеки

Организации позволяют подавать заявку по ипотечному кредитованию и рефинансированию жилищных займов. Важно помнить: ставка выше базовой всегда, минимум на 2-3%. Повышение происходит за счет услуги страхования. Даже если человек отказывается от нее. Сравнение условий:

| Позиции | ВТБ | Альфа банк |

| Название ипотеки | «Вторичное жилье» | «Вторичное жилье» |

| Сумма | От 600000 до 60000000 руб. | От 100000 до 50000000 руб. |

| Срок | До 30 лет | До 30 лет |

| Процентная ставка | 7,4% | 7,89% |

| Первый взнос | 10% | 20% |

Вывод: лидер ВТБ, хотя по ипотечному кредитованию не стоит кому-то из этих компаний отдавать ветвь первенства. У предприятий много акционных продуктов, где условия практически идентичные.

Для кредита наличными

Чтобы взять кредит, достаточно иметь положительную кредитную историю, необходимый перечень документации, официально работать и подать заявку по всем правилам. Сравнение условий:

Процентные показатели — это начальная ставка. Она меняется в зависимости от суммы денежных средств, которые оформляются, срока и содержания анкеты потенциального клиента. Зарплатным клиентам Альфа банка и ВТБ гарантированы более лояльные условия, а также предусмотрены послабления по пакету документов, который необходимо предъявить.

В отличие от Альфа банка, ВТБ предоставляет кредит для юридических лиц. В Альфе эту позицию занимает овердрафт.

Для получения кредитной карты

Чтобы оформить кредитную карту, потребуется заполнить анкету, пройти проверку службы безопасности и подписать кредитный договор. После одобрения получить карточку можно в отделении банка или с помощью курьерской доставки. Сравнение условий:

Вывод: по параметрам кредитных карточек Альфа банк вне конкуренции. Пластик «100 дней без процентов» стал победителем конкурса в номинации «самый лучший банковский продукт». Карты Альфа банка выдаются только в регионах нахождения банка. В течение беспроцентного периода можно снимать денежные средства без комиссионных в рамках лимита в 50000 руб. Единственное предупреждение: если использовать Альфа-карту за границей, то взимаются дополнительные комиссии за операции в отличие от мультикарты ВТБ.

Одобрение кредитных заявок

Альфа банк и ВТБ являются рекордсменами по количеству отказов, особенно, по акционным продуктам. Основные причины отказа, помимо испорченной КИ:

- много открытых кредитных продуктов;

- есть просрочки по текущим долгам;

- запрошена большая сумма;

- отсутствие официального заработка;

- не хватает документов для оформления;

- есть судимость или открытые судебные дела;

- в анкете предоставлены ложные сведения;

- заемщик, в общем, не подходит под требования.

Взять выгодный займ смогут только люди с хорошей кредитной историей или люди, имеющие открытые счета и вклады в финансовом учреждении.

Для РКО

В обеих компаниях доступен эквайринг, который позволяет активировать сразу несколько опций по программам лояльности, получать уведомления, кэшбэк и персональные скидки, совершать прием платежей любых популярных платежных систем, а также доступна бесконтактная оплата – Apple Pay, Android Pay, Samsung Pay и т.д. Клиненты могут выбрать стационарный или переносной кассовый аппарат, а также вид эквайринга, согласно потребностям предприятия. Сравнение тарифов:

2% — до 3 млн. руб.,

Выделить кого-то по бизнес-позиции или общему обзору сложно, но стоит отметить, что ВТБ больше подходит для предпринимателей, владельцев мелкого бизнеса и людей, которые работают в таких организациях. Альфа банк – лидер по кредитным карточкам и вкладам, но сотрудничать с ним мелким бизнесменам сложно по многим аспектам.

Отзывы

Ева, 45 лет, г. Сочи

Взять в Альфе кредит под выгодный процент нереально. Если человек отказывается от страховки – жди отказ в выдаче займа. Если у человека есть пробелы в анкете, то сотрудникам легче отклонить заявку с припиской «некорректные данные». В моем окружении никто не смог оформить карту «100 дней без процентов».

Илья, 33 лет, г. Москва

Выплачиваю ипотеку в ВТБ банке, и не могут пожаловаться на сотрудничество. Грамотный персонал, быстрое оформление. Через полгода после регулярных выплат предложили кредитку «Карта возможностей», которой с удовольствием пользуюсь.

С начала 2018 г. ходят слухи о слиянии Альфа-Банка и ВТБ. Стало известно, что процесс уже запущен. Причиной этому является новость о назначении Владимира Верхошинского главным управляющим директора. Он перешел в АБ из ВТБ, где до этого был главой правления.

О ВТБ

Банк со сложившейся историей, удобными сервисами и обслуживанием всех категорий граждан.

ВТБ был создан в 1990 г. и использовался государством для внешнеэкономической деятельности, поэтому его название расшифровывается как ВнешТоргБанк. Он считается одним из старейших в постсоветской России.

Надежность ВТБ основывается на том, что:

- Более 60% акций принадлежит государству. Так сложилось исторически еще со времен СССР.

- ВТБ занимает одно из лидирующих мест по всем основным показателям: уставному и собственному капиталам, прибыли и общим средствам. Банк активно поддерживает их рост.

Партнерство Альфа-Банка и ВТБ

Эти кредитные организации никогда не были партнерами. Они конкурируют на рынке, но косвенно, т.к. обслуживают разные целевые аудитории.

Под крылом ВТБ находится Почта Банк и Банк Москвы. Первый был основан в 2016 г. и является дочерним, а второй ВТБ купил в 2011 г. и присоединил к себе.

Альфа-Банк имеет большее количество партнеров. Среди них Газпромбанк, Промсвязьбанк, Росбанк, МКБ, Россельхозбанк.

Поэтому партнерство банков нельзя назвать даже косвенным через другие организации.

Действительно ли произойдет слияние двух банков

Слухи о торгах не подтвердились несмотря на то, что Владимира Верхошинского перевели в Альфа-Банк. Это оказалось обычная смена рабочего места. К тому же финучреждение начало реконструкцию своего главного офиса и нескольких филиалов, что не похоже на процесс продажи или слияния с кем-либо.

По какой причине слияние Альфа-Банка и ВТБ невозможно

Есть несколько причин, почему слияние этих 2 организаций может так и не произойти. Они приведены ниже.

Отличие финансовых стратегий

Финстратегия — это планирование бюджета, т.е. определение расходов и доходов предприятия, необходимости в денежных ресурсах, а также поиск источников образования активов.

Полный отчет банка ВТБ по показателям представлен на сайте.

Компании по-разному видят свое будущее. ВТБ совместно с частным бизнесом планируют создавать условия для рывка в области инвестиционных продуктов, чтобы привлечь как можно больше физических лиц, готовых вкладывать, и тем самым увеличить свою долю на рынке до 25%. Альфа-Банк же хочет расширить базу клиентов малого и среднего бизнеса путем увеличения доли кредитования этого сегмента до 1,4 млрд руб.

У компаний разные приоритеты: первые хотят вкладывать в новые продукты, вторые — улучшать текущий сервис и расширять аудиторию клиентов.

Отсутствие капитала на слишком крупные сделки

Глава ВТБ Андрей Костин заявляет, что у финучреждения нет дополнительного капитала для настолько дорогой покупки, к тому же Альфа-Банк является крупнейшей частной финансовой организацией в РФ, которая заняла свою нишу и никому не мешает. Дополнительным фактором является улучшение финансовых показателей, что повышает стоимость акций компании. Поэтому государство не торопится покупать АБ в ближайшие 3 года.

Что думают эксперты

Эксперты утверждают, что сделка возможна, т.к. намечаются тенденции на «зачистку» банковского сектора от «частников». Например, в 2017 г. Бинбанк, Промсвязьбанк и «Открытие» стали государственными, получая дотации. Нельзя исключать желание управленцев Альфа-Банка избавиться от активов из-за попадания владельца в санкционный список и перевода части средств в иностранные инвестиционные фонды.

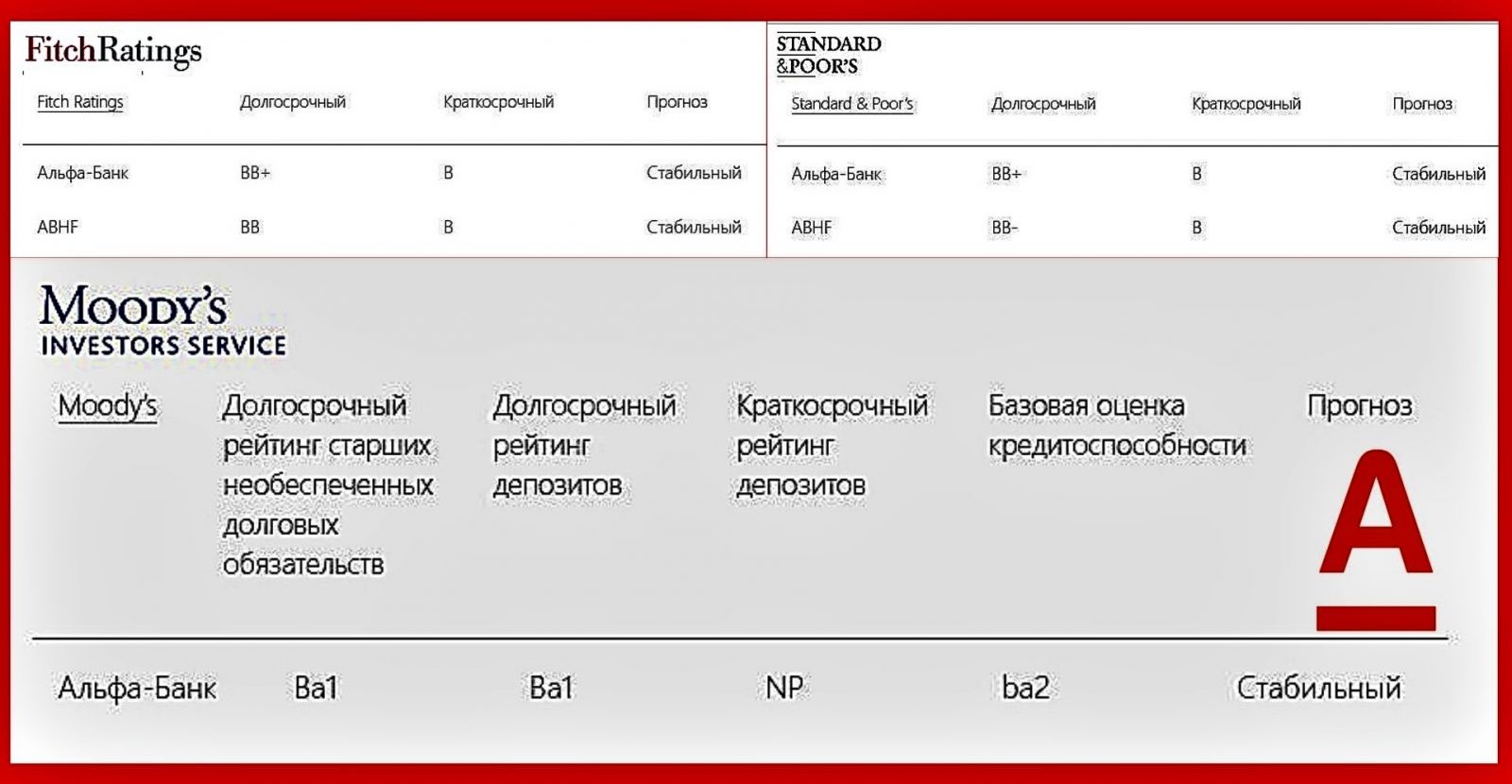

По международным рейтингам банк занимает ведущие позиции.

Государству невыгодно выделять деньги на покупку АБ: нет политической воли и необходимости к тотальному доминированию на рынке. А в ЦБ обеспокоены общей ситуацией с частными банками, т.к. большая доля кредитных организаций принадлежит государству.

Другие эксперты считают, что уменьшение числа частных финорганизаций ослабит конкуренцию внутри банковского сектора, что приведет к универсализации всех услуг и торможению развития. Также частные компании не смогут конкурировать с государственными в плане стоимости сервиса, т.к. бюджеты первых условно безграничны (в отличие от того же АБ).

К чему стоит готовиться клиентам, если объединение все же произойдет

Как и любая государственная структура, банки не выделяются новаторством, креативностью и стремлением что-то менять в отличие от частных финансовых структур, чей идейный потенциал ограничен бюджетами.

Стоит готовиться к снижению качества обслуживания, сокращению количества новых финансовых продуктов, росту стоимости услуг как для физических лиц, так и для бизнеса. Причиной этому является негативное влияние государственных компаний, которые подминают под себя частные организации, формируя олигополию. Вследствие этого бизнес становится маломобильным к новым решениям, что отражается на рынке банковских услуг, т.к. для государства важна стабильность.

В пятерку лидеров банковского сегмента в России входят ВТБ, Газпромбанк, РСХБ, Альфа-Банк или Сбербанк — что лучше выбрать, если нужно оформить кредит, открыть депозит или карту, следует рассматривать на примере нужного продукта. Ни одну из кредитно-финансовых организаций нельзя однозначно назвать приоритетной.

Обзор Альфа-Банка

Банки, являющиеся лидерами банковского сегмента.

Альфа-Банк входит в перечень системообразующих кредитно-финансовых организаций России. На территории РФ бренд развивается уже более 30 лет. За это время открыто 400 офисов в более чем 100 городах, в 900 населенных пунктах работает курьерская доставка, количество банкоматов (включая партнерские) — 27 900.

Международные агентства присваивают Альфе высшие рейтинги среди российских частных банков: АА+ (АКРА, Standard and Poor’s), ВВ+ (Fitch Ratings), Ru AA+ (Expert), Ba1 (Moody’s). «Альфа-Клик» в 2020 г. стал лучшим мобильным приложением по версии Markswebb, а банк — цифровым лидером-2020.

Общая информация про Сбербанк

Во всевозможных рейтингах российских и международных агентств Сбер традиционно находится на лидерских позициях по надежности, стабильности, полноте пакета услуг и удобству для клиентов. ЦБ является для Сбербанка не только регулятором и надзорным органом, но и крупнейшим акционером. Кредитно-финансовая организация входит в десятку системообразующих.

Сбербанк доступен в каждом населенном пункте Российской Федерации. А новые отделения, которые активнее всего открываются в Москве, Санкт-Петербурге и региональных центрах, больше напоминают многофункциональное пространство, чем банк.

Это просторные помещения с зонами для переговоров, кофейнями и детскими комнатами. В новых банкоматах можно подтверждать операции с помощью биометрии (по аналогии с Face ID в смартфонах).

Сбербанк активно трансформируется в цифровую компанию со своей экосистемой. Герман Греф еще несколько лет назад говорил, что банковская деятельность в традиционном понимании — это слишком узкая сфера для новых задач. Поэтому сейчас активно развиваются:

- стриминговый сервис «СберЗвук»;

- бесплатная доставка продуктов «СберМаркет»;

- облако «СберДиск» (30 Гб для хранения файлов);

- сеть постаматов «СберЛогистика» с доставкой в Москве и Санкт-Петербурге за 30 минут.

Единая экосистема обещает максимальное удобство и выгоду пользования продуктами Сбербанка в разных сферах жизни.

Сравнительная характеристика

Сравнивать банки удобнее на примере обслуживания депозитов, кредитных и дебетовых карт, по кредитным и ипотечным программам.

По кредитам

Ипотеку в Альфе оформить легко: окончательное решение выносится за 1-2 дня, посетить отделение нужно только один раз (для подписания кредитного договора), управлять кредитом легко через приложение и онлайн-банкинг.

Минимальная ставка по ипотеке в Альфе:

- 5,99% годовых для квартир в новостройках;

- 7,89% — вторичный рынок;

- 7,99% — рефинансирование.

Сумма кредитования ограничивается 50 млн руб. Срок исполнения обязательств — до 30 лет. Первоначальный взнос — 10% при покупке квартиры в новостройке, от 15% — на вторичном рынке. При приобретении жилья у партнеров банка можно сэкономить.

.jpg)

Перед оформлением кредита, каждый пользователь должен ознакомиться с условиями кредитного договора.

Решение по кредиту наличными тоже выносится быстро — за 2 минуты. Ставка по автокредитам, рефинансированию и ссудам наличными — от 6,5%. Сроки и предельные суммы отличаются:

| Банковский продукт | Максимальная сумма, млн руб. | Срок кредитования, лет |

| Заем на автомобиль, кредит наличными на любые цели | 5 | 1-5 |

| Рефинансирование | 3 | 2-7 |

В Сбере линейка продуктов шире. Например, ипотеку можно оформить не только при покупке жилья в новостройке или на вторичном рынке. Доступны программы кредитования с господдержкой, сельская ипотека, целевые кредиты для приобретения загородной недвижимости и др.

Процентные ставки по ипотеке в Сбербанке стартуют от 7,3% годовых. Можно оформить кредит с минимальной переплатой — 0,1%. Таким правом могут воспользоваться семьи, в которых родился второй (третий и т.д.) ребенок с 2018 по 2022 гг.

Условия других программ кредитования, которые предлагает Сбербанк:

| Банковский продукт | Ставка, % годовых | Ограничения по сумме, млн руб. | Срок, лет |

| На любые цели | 11,9 | 5 | — |

| На образование с господдержкой | 3 | — | 15 |

| Для клиентов, ведущих личное подсобное хозяйство | 17 | 1,5 | 5 |

| Кредит с поручителем | 11,9 | 3 | 5 |

| Рефинансирование | 11,9 | 5 | 5 |

По депозитам

Альфа предлагает только один депозитный продукт — вклад под 5,30% на срок от 3 месяцев до 3 лет. Минимальная сумма, которую можно разместить на депозите, составляет 10 тыс. руб. или 500 долл. — для валютных вкладов. Предусмотрены дополнительные опции: с пополнением, с пополнением и частичным снятием, без пополнения и снятия (по выбору клиента).

Другие накопительные продукты Альфы:

- Бессрочный Альфа-Счет с максимальным доходом (до 5,5%) при активном использовании карты.

- АэроПлан с возможностью получать мили за каждые 200 руб. (30 долларов).

- Специальный накопительный счет для предпринимателей и бизнесменов, участвующих в тендерных закупках. Процентная ставка — 0,01%

Сбер предлагает больше накопительных продуктов. Есть депозиты для пенсионеров (эффективная ставка 3,67% годовых), действующих клиентов банка (1,65-3,62%, управление вкладом онлайн). Предложения отличаются по большому количеству параметров: возможность пополнения и льготного снятия, автоматическая пролонгация, ежемесячное или ежеквартальное начисление процентов и др.

.jpg)

Альфа предлагает депозитный вклад под 5,30%, а Сбер предлагает больше накопительных продуктов.

По банковским продуктам

Один из самых популярных среди населения банковских продуктов — кредитные и дебетовые карты. Альфа-Банк предлагает классическую дебетовую MasterCard World или Visa Rewards с бесплатным обслуживанием, 4-5% годовых на остаток при хранении от 100 тыс. руб., 1,5-2% кешбэка.

VIP-клиенты могут оформить MasterCard World Black Edition или Visa Signature с более многочисленным списком преимуществ:

- бесплатные уведомления;

- priority pass;

- бесплатная туристическая страховка.

Есть кобрендинговые дебетовые карты, которые позволят получать дополнительные бонусы за покупки: «Пятерочка» и «Перекресток». Для путешественников подойдут Alfa Travel, Alfa Travel Premium, «Аэрофлот MasterCard World black Edition».

Большинство кредитных карт Альфы отличаются длительным беспроцентным периодом — 100 дней. Максимальный лимит — 500 тыс. руб. Предусмотрены предложения для тех, кто часто путешествует, и кобрендинговые продукты.

В Сбербанке можно получить дебетовую карту моментального выпуска, молодежную, пенсионную, благотворительную, премиальную или с возможностью накопления миль. Классические «МИР» и Visa обслуживаются на таких условиях:

- стоимость сервиса — 750 руб. в первый год, далее — 450 руб. в месяц;

- кешбэк баллами;

- проценты на остаток отсутствуют;

- снятие наличных в АТМ банка без процентов, в банкоматах других банков — 1% от суммы.

По большинству кредитных карт длительность грейс-периода составляет 50 дней, ставка — от 23,9%, а кредитный лимит — до 600 тыс. руб. Есть продукт с мгновенным выпуском. Наибольшую выгоду получают клиенты, которые используют кредитные карты премиум.

Другие услуги

Альфа предлагает частным клиентам такие возможности для инвестирования средств:

- самостоятельную торговлю на бирже;

- готовые инвестиционные решения;

- инвестиционное страхование;

- инвестидеи от экспертов и обучение.

Есть удобный интернет-сервис для самозанятых, мобильный банк, доступно получение налогового вычета онлайн и др.

Экосистема Сбера включает больше возможностей:

- онлайн-сервис для переводов, оплаты ЖКХ, интернет-услуг и связи без ввода реквизитов, оформления вкладов и отслеживания платежей;

- бонусная программа “Спасибо”, которую можно подключить к любому продукту банка;

- возврат налогов (за ИИС, покупку недвижимости, взносы в НПФ и др.);

- регистрация бизнеса онлайн и бесплатно;

- расчет первоначальных расходов для запуска своего дела, ежемесячных доходов и расходов;

- платформа для инвестирования с готовыми предложениями по формированию портфеля;

- НПФ для накоплений на старость.

Преимущества и недостатки двух банков

- простая и адекватная градация пакетов услуг, в банковских продуктах сложно запутаться;

- хорошая квалификация сотрудников отделений, операторов техподдержки, высокая скорость работы;

- интуитивно понятное мобильное приложение, работающее без сбоев.

Вместе с тем, Альфа-Банк известен своими жесткими методами работы по задолженностям, подключением платных услуг без получения согласия клиента, навязчивостью промокампаний.

Сбер воспринимается населением как надежная и стабильная кредитно-финансовая организация. Среди преимуществ банка можно выделить следующее:

- доступность в каждом населенном пункте;

- сравнительно невысокие проценты по кредитам и ипотеке;

- большое количество услуг и дополнительных сервисов;

- возможность воспользоваться государственными программами кредитования.

Однако клиенты часто жалуются на качество обслуживания, квалификацию специалистов отделений и техподдержки, несогласованное подключение платных услуг, частые сбои в функционировании АТМ и приложения.

Что лучше: Альфа-Банк или Сбербанк

Альфа и Сбер — это банки, которые занимают лидирующие позиции по надежности, активам, количеству клиентов в международных и российских рейтингах. Но какой банк лучше, стоит выбирать, сравнивая нужные продукты. Например, льготный период по кредитной карте в Альфе длится 100 дней, в Сбере — 50 дней, поэтому лучше обратиться в Альфу. А ипотеку с господдержкой можно оформить в Сбербанке.

Ни один индивидуальный предприниматель не сможет работать, если не заключит договор с надежным банком. Чтобы выяснить, какое финансовое предприятие лучше: Точка или Альфа банк для ИП, следует проанализировать предложения каждой компании, особенности сотрудничества и интернет обслуживания. Основные нюансы сравнения: где выгоднее открыть счет, тарифы РКО, дополнительные услуги, комиссии и ограничения.

Кто лучше

Альфа появился в России намного раньше, но Точка банк специализируется исключительно на бизнесе и предоставляют услуги для ИП и ООО. Чтобы понять, с какой компанией предприниматель сможет увеличить свои доходы и комфортно сотрудничать, следует рассмотреть тарифы, каждый из них оптимизирован под бизнес с разными доходами и запросами. В анализе участвуют три оптимальных тарифа: для начинающих, средних и крупных ИП.

Альфа

Банк заключает с новым клиентом стандартный договор обслуживания, где прописывается выбранный тариф и нюансы обслуживания. Три лучших тарифа Альфа:

Ниже прописаны ключевые моменты, информация о которых будет полезна бизнесменам:

- Предлагается оформление корпоративных карт, где каждому сотруднику и владельцу предприятия гарантированные программы лояльности: кэшбэк, % на остаток по счету и т.д.

- Можно открывать валютные счета с выгодной конвертацией. наступает на 4 часа раньше, чем в других компаниях, и длится с 4:00 утра до 20:30 вечера. Внутренние переводы обрабатываются моментально 24/7.

- Доступна бесплатная аренда РКО. Сотрудники компании самостоятельно установят и настроят технику.

- Предусмотрена услуга инкассация, которая необходима для фирм, работающих с наличными деньгами.

Гарантирован кэшбэк до 5% (акция действует до 1 августа 2023 г.), если бизнес-расходы превышают 300000 рублей в месяц.

Точка банк

Эта организация предлагает бесплатное обслуживание счёта, бесплатные платежи до 1 миллиона рублей в месяц и карту для бизнеса с кэшбэком до 4% для начинающих бизнесменов. Три лучших тарифа:

| Вид тарифа | Цена за обслуживание | Переводы юр. лицам | Переводы физическим лицам | Снятие наличных денег |

| «Ноль» | 0 руб. | Без комиссии | Без комиссии до 150000 руб./месяц | Каждые 10000 руб. – комиссия 350 руб. |

| «Развитие» | 7000 руб. первые 3 мес., потом – 3500 руб. | Бесплатно | До 1000000 руб. бесплатно, далее каждые 100000 руб. – 2000 руб. | До 300000 руб. бесплатно, далее каждые 100000 руб. — 2500 руб. |

| «Корпоративный» | 25000 руб. в месяц | Бесплатно | До 1000000 руб. бесплатно, далее по согласованию | Бесплатно до 5000000 руб., далее по согласованию |

Доступен быстрый переход из одной финансовой корпорации в Точку банк. Операционный день — с 01:00 до 20:00 по московскому времени. Внутренние операции — круглосуточно.

Заключение договора и открытие счета

У обеих организаций положительная репутация и высокий уровень надежности. В Точка банке открытие р/с происходит полностью в дистанционном режиме через официальный сайт, а в Альфе можно онлайн только подать заявку, а дальнейшее оформление контракта происходит в офисе. Ситуация двоякая, потому что заключение договора вне отделения — удобная процедура, но те клиенты, которые проводят процедуру при личном посещении, имеют возможность задать сотрудникам учреждения дополнительные вопросы и уточнить ряд нюансов.

Вывод: Точка банк больше подходит для небольших предприятий. Для тех, кто постоянно прогрессирует, лучше отдать предпочтение Альфа банку, у которого большие пакет дополнительных услуг по развитию (не только в рамках тарифов).

Я работаю финансовым аналитиком в платежной компании ChronoPay и пишу сюда о всяких теоретических вещах — вроде истории карты Visa или рождение Chargeback'a. Но в конце-концов финансы дело практическое, бытовое. Да еще и Аристотель велел перемежать длинные лекции житейскими историями. Вот почему на этот раз я решил написать про мой опыт использования карт трёх банков в Москве — Райффайзен, Альфа-Банк и ВТБ24.

И так, №1 — Райффайзен

Клиентом этого банка я являюсь уже, наверное, лет 10. Нареканий к сервису практически не было. За всё время работы помню только один раз когда не смог расплатиться их картой, но возможно это был общий сбой НСПК. Один из приятных моментов, когда Райффайзен подарил билеты в цирк Дюсолей. Хотя я и не люблю цирк, тем более живу в Москве, а билеты были в Питере, всё равно это было приятно.

Моментом истины, когда я решил сменить банк, стал случай с оспариванием транзакции на 1 тыс. руб.

Пополнил я картой на сайте МТС телефон, ошибся в номере. МТС переводить деньги на правильный номер отказалось. Пошёл в банк, написал заявление «Услуга не оказана». Я, конечно, понимаю что случай не ординарный, и возможно я был не прав сам. Только после заявления я не слышал Райффайзенбанк полтора месяца, пока не решил позвонить сам. А сказали мне следующее: «мы вам аж целый день пытались дозвониться и сказать, что заявка на оспаривание отклонена». Вот тут то я понял, что не купил СТРАХОВКУ ОТ МОШЕННИЧЕСТВА, а значит сам себя наказал. Такое вот отношение!

Огорчившись таким отношением, я пошёл в Альфа-Банк и открыл счёт там. Хотя в последствии Райффайзен и дал мне полгода бесплатного пользования картами, если я вдруг решу вернуться, осадок всё-таки остался.

№2 — Альфа-Банк

У Альфа-Банка мне очень нравиться мобильное приложение и возможность налету привязывать карты к любому счёту. Служба мониторинга тоже достаточно пунктуальна — только попробовал оплатить аккаунт разработчика Apple, как уже звонят и спрашивают: «А что это за подозрительная транзакция от неизвестной компании Apple US». Тут нареканий нет никаких.

Конечно намного удобней было, бы если я вместо звонка получал вопрос в том же мобильном приложении “Подтвердить Да/Нет”. Но к сожалению, банки завязаны как правилами МПС (ограничении времени ответа на запрос авторизации), так и в общем вся платёжная инфраструктура в мире не рассчитана на «время ожидания отклика от пользователя». К Samsung Pay карта привязалась без проблем.

Но радовался я ровно пока не взглянул на выписку по счёту.

Оказывается, если вы снимаете в банкомате Альфы или его партнёров деньги в валюте отличающейся от валюты карты (например, у вас счёт в долларах, а снимаете в рублях), то Альфа Банк мило промолчав берёт с вас аж 5% (в моём пакете услуг).

Уж не знаю что это — мелкое мошенничество или пережитки 90-ых. Но логике до сих пор понять не могу, если вы обменяете в мобильном приложении доллары на рубли (как в примере выше) — и снимете в рублях, никакой комиссии не будет. Более того, если вы снимаете деньги в «чужом» банкомате в любой валюте — вы платите всего 1%. Самое интересное, что комиссия по выписке может прийти и через 1-2 дня, при этом СМС естественно не посылается.

Насчитав приличную сумму и сильно раздосадованный я набрал в поддержку и вежливо поинтересовался: «Я положил вам деньги, на которые вы можете вложить во что-то ещё, выдать кредиты. А вы ещё берёте с меня комиссию за то, что я снимаю СВОИ деньги». Оставив заявку, я, как и следовало ожить получил на следующий день ответ: «сам виноват, договор читать нужно».

Я-то прочитаю, а вы клиента потеряете — логика мне тоже не понятна. Потому что любой хотя бы один раз попавший на такую комиссию человек не будет повторять такую ошибку ещё раз. Да и тарифы я бы сказал у Альфа-Банка не дешёвые, тот же перевод с карты на карту стоит 1.95%.

Как обстоят дела с оспариванием транзакций не знаю. Но страховку мне и тут впаривали.

№3 — ВТБ24

Выстояв в очереди 2 часа, я заказал себе карту Visa ВТБ24. Карта конечно же имеет кредитный лимит (разрешённый овердрафт), потому что других у них просто нет. Предлагали карту и с возвратом денег, я взял обычную простую. Пользуюсь редко, держу как запасной вариант.

Решил к Visa добавить и MasterCard. Выпускают карты, кстати, долго. Девушка, выдававшая мне карту, стала рассказывать мне про вложение пенсии в их банк. Мне захотелось побыстрее уйти. В итоге на MasterCard нет не СМС-подтверждения, не 3D-Secure. Но зато страховки тоже продают за милую душу. К Samsung Pay карта не привязалось. Но звонить в поддержку я уже не стал.

Выводы

В итоге мне больше всего интересно, в чём смысл предлагать карты с возвратом 1-1.5% от покупок, накапливающие бонусные мили и т.п.? Ведь единственный действительно сильно сдерживающий фактор – это страх мошенничества. Когда же хоть до одного банка дойдёт первым дать российскому рынку Zero Liability — то это не только сильно увеличит его эмиссию, но увеличит оборот по картам. Ведь люди перестанут бояться платить картой везде. Да и в конченом итоге за мошеннические транзакции (без EMV пин кода и 3d-secure) платит эквайер.

Пока что наши банки предпочитают заработать «в лёгкую» продавая «страховки от мошенничества» и рассказывать как 3D-Secure защищает держателей карт. Только не понятно причём тут держатели и от чего оно их защищает…

Автор статьи

Читайте также: