Является ли сбербанк налоговым агентом

Обновлено: 26.07.2024

Пока одни радуются растущим ставкам по депозитам и открывают вклады в надежде преумножить сбережения, другие уходят на биржу, зная, что там можно заработать гораздо больше. А третьи не хотят связываться ни с банками, ни с брокерами. Они балуются покупкой валюты: практически, та же биржа, курс менее выгодный, зато комиссий нет. К тому же, как думают многие, при таком подходе не нужно платить налоги. Однако это не так, и даже если вы ни разу не попадались, то теперь налоговая стала внимательнее следить за незадачливыми валютными инвесторами. Благо, что делать это стало легче.

Как с доходов от продажи валюты платить налоги?

И Гражданский кодекс, и Минфин считают валюту имуществом. Поэтому при получении доходов с её продажи возникает обязанность платить имущественный налог. Тут действуют все правила, которые касаются этого вида налогов.

- Если вы владели имуществом, то есть валютой, более 3 лет, то налог платить не надо.

- Налог взимается с дохода, то есть с разницы между ценой покупки и продажи.

- Если вы владели валютой менее 3 лет, но доход составил менее 250 тысяч рублей, то ни декларация, ни налоги от вас не требуются.

- Если вы владели валютой менее 3 лет и вам повезло получить доход при её обратном обмене на рубли более 250 тысяч рублей, то до 30 апреля следующего за продажей года нужно подать декларацию и заявить о доходе, а до 15 июля — оплатить налог.

При этом налог (Н) считается следующим образом:

Н = (Д — 250 000) * 0,13,

где Д — полученный доход.

Если купить 10 000 долларов в январе 2021 года за 750 000 рублей и продать их в декабре 2022 года за 1 100 000 рублей, то доход составит 350 000 рублей. Уменьшаем его на имущественный вычет в 250 тысяч рублей, умножаем на 13% и получаем налог к уплате 13 000 рублей.

А что, если никому ничего не говорить?

Даже если никому ничего не говорить, стоит помнить о том, что обмен валюты в банках ведётся по паспорту. А обо всех банковских операциях известно налоговой службе. И поскольку все системы нынче максимально автоматизированы, налоговая быстро выводит на чистую воду всех предприимчивых граждан, кто заработал на курсах. Она может действовать по-разному. Либо вежливо попросит задекларировать доход и оплатить налоги, либо обложит штрафами:

- за непредоставление декларации — 5% от не уплаченной по этой декларации суммы налога, минимум 1000 рублей;

- за неуплату налога — 20% от неуплаченной суммы.

Валюта — сомнительное имущество

Но если у автомобиля есть паспорт, у земельного участка — кадастровый номер, а у недвижимости — адрес, то валюта не так-то просто поддаётся контролю. Да, у купюр есть номера, но в справках об обмене валюты банки не фиксируют, какие конкретно «бумажки» были проданы или получены. В связи с этим возникает ряд вопросов.

Допустим, Антон купил миллион долларов США в далёком 2013 году — по супервыгодному курсу, о котором теперь можно только мечтать. Ещё один миллион «зелёных» он приобрёл в начале 2021 года. Через пару лет Антон их продаёт и получает доход больше 250 тысяч рублей. Но продавал-то он доллары из 2013-ого года, а не из 2021-ого. Налоговая, естественно, про покупку давно минувших дней может не знать или забыть, а вот свежие операции отловит обязательно. На горячей линии налоговой службы такие ситуации не поясняют и предлагают обращаться в территориальные органы по месту жительства — лично или письмом.

Ещё один вариант — муж купил валюту, подарил её жене, а она продала. Тут тоже не получится попасть под налоги. Словом, когда имущество не имеет паспорта и адреса, есть широкие просторы для фантазии. Главное, знать закон.

Один из самых надежных брокеров России – дочерняя организация «Сбербанка». Компания имеет лицензии профессионального участника финансового рынка и занимает лидирующие позиции в рейтингах лучших брокеров России.

О брокере СберИнвестиции

«Sber CIB» — инвестиционная компания, которая предоставляет физическим лицам возможность торговать на фондовых биржах. Организация занимает четвёртое место в пятёрке крупнейших брокеров России.

Надёжность брокера «Сбер» доказывает наличие лицензий на осуществление 3-х видов деятельности:

- брокерской;

- депозитарной;

- дилерской.

Посредник предоставляет доступ инвесторам к фондовому, внебиржевому, валютному и срочному рынку.

Брокерские услуги «Сбера»

С брокером «Сбер» можно покупать множество финансовых активов:

- акции;

- облигации;

- ETF — биржевые инвестиционные фонды;

- ПИФы — паевые инвестиционные фонды;

- депозитарные расписки;

- валюту (доллары, евро);

- фьючерсы;

- опционы;

- еврооблигации;

- структурированные продукты.

Также брокерская компания предоставляет дополнительные услуги:

- Открытие ИИС и брокерского счёта.

- Маржинальное кредитование — инвестирование на заёмные у брокера активы под залог текущего портфеля.

- Аналитическое сопровождение.

- Обучение от экспертов.

- Кредитование под залог ценных бумаг.

- Доверительное управление активами.

Организация является налоговым агентом и самостоятельно вычитает налоги с доходов инвесторов.

О тарифах

У «Сбера» всего два тарифа брокерского обслуживания — инвестиционный и самостоятельный.

Инвестиционный тариф

Подходит начинающим трейдерам. Пакет предлагает низкие комиссии и аналитическую поддержку новичкам.

- Сделки на Мосбирже — 0,3%;

- Сделки на Мосбирже по звонку — 0,3%;

- Сделки с ETF — 0 руб.

- Сделки на валютном рынке Мосбиржи — 0,2%;

- Сделки на срочном рынке Мосбиржи — 0,5—10 руб. за контракт;

- Покупка инструментов на внебиржевом рынке — 0,1—1,5%;

- ОФЗ — 0,5—1,5%

- РЕПО, СВОП* — 0,0045-0,009%;

- Поручения по телефону — первые 20 бесплатно, далее 150 руб.

Для квалифицированных инвесторов открыт доступ к обзорам финансовых инструментов от аналитической команды брокера.

В инвестиционном тарифе есть дополнительные брокерские услуги — инвестиционный дайджест и Sberbank Investment Research (инвестиционное исследование).

Инвестиционный дайджест содержит актуальные идеи по мировым активам:

Sberbank Investment Research включает аналитическую поддержку от команды брокера в виде обзоров по акциям, облигациям, денежному и сырьевому рынку.

Самостоятельный тариф

Подойдёт для профессиональных трейдеров. Чем больше оборот активов на счету пользователя, тем ниже будет комиссия брокера «Сбер». В тарифе не предлагается аналитической поддержки.

- Сделки на Мосбирже — 0,018—0,06%;

- Сделки на Мосбирже по звонку — 0,018—0,3%;

- Сделки с ETF — 0 руб.

- Сделки на валютном рынке Мосбиржи — 0,02—0,2%;

- Сделки на срочном рынке Мосбиржи — 0,5—10 руб. за контракт;

- Покупка инструментов на внебиржевом рынке — 0,17—1,5%;

- ОФЗ — 0,5—1,5%

- РЕПО, СВОП* — 0,0045-0,009%;

- Поручения по телефону — первые 20 бесплатно, далее 150 руб.

*РЕПО, СВОП — операции по купле-продаже финансового инструмента с обязательством обратной сделки через определённый срок.

Открытие счетов по обоим тарифам — бесплатно.

За сделки по валютным инструментам, срочным контрактам и государственным ценным бумагам комиссия не взимается.

Депозитарные услуги брокера оплачиваются отдельно.

Плюсы и минусы брокера «Сбер»

- Аналитическая поддержка.

- Торговля через мобильное приложение или терминал QUIK.

- Автоматическое отчисление налогов брокером.

- Вывод купонов и дивидендов на карту.

- Пополнение и вывод разными способами: приложение, личный кабинет, карта.

- Доступ к покупке иностранных ценных бумаг.

- Исполнение поручений клиентов по звонку.

- Пробный режим на 30 дней для новичков.

- Нет доступа к Санкт-Петербургской бирже.

- ИИС доступен только совершеннолетним резидентам РФ.

- Комиссии на тарифы выше, чем у других крупнейших биржевых брокеров.

Порог некоторых торговых операций брокера «Сбер» — от 1000 рублей.

История

«Сбербанк» получил дилерскую, депозитарную и брокерскую лицензию в 2003 году. В то время банк ещё не был структурирован, поэтому вёл и банковскую, и инвестиционную деятельность.

В 2012 году появилась брокерская компания «Sber CIB» посредством слияния «Сбера» с инвестиционной организацией «Тройка Лидер». Банк выкупил организацию и образовал отдельное акционерное общество с аналитическим отделом и доступом на фондовые рынки.

Брокер «Sber CIB» стал профессиональным посредником и неоднократно получал награды в номинациях:

- Лучший инвестиционный банк;

- Дилер Года;

- Лучший банк 2017 года;

- Лучший банк на срочном рынке;

- Лучший брокерский дом;

- Лучший брокер с аналитическим отделом;

- Лучший банк в стратегиях сырьевого и фондового рынка.

Компания до сих пор занимает высшие места в европейских рейтингах лучших банков и дилеров РФ.

Финансовые показатели

За первое полугодие 2021 года брокер «Сбер» показал финансовые результаты:

- Уставный капитал — 6 461 710 руб.;

- Прибыль — 334 893 000 руб.;

- Собственные средства — 1 905 238 480 руб.;

- Клиенты — 4 918 995.

Финансовая отчётность располагается на официальном сайте брокера «Sber CIB».

Владельцы

Контрольным пакетом акций брокера «Сбер» (52,32%) владеет Министерство Финансов РФ.

В чём подвох брокера «Сбер»?

Клиенты брокера «Сбер» жалуются на проблемы:

- Долгое зачисление средств на счёт — инвесторам приходится писать в поддержку, которая тоже долго отвечает.

- Период вывода средств после совершения сделки — сутки.

- В мобильном приложении происходят сбои системы.

Отдельный нюанс условий брокера «Сбер» — высокие пороги входа для многих операций.

Как стать клиентом

Открыть счёт у брокера «Сбер» можно на сайте «Сбербанк Онлайн», если гражданин — клиент банка.

Для этого нужно зайти в личный кабинет, найти вкладку «Прочее» и выбрать «Брокерское обслуживание» — «Открыть счёт».

Открытие брокерского счёта возможно и в мобильном приложении «Сбербанка».

После процедуры клиенту нужно пополнить счёт, скачать приложение «СберИнвест» или вести биржевую торговлю на платформе QUIK.

Стать клиентом брокера можно в банковском отделении «Сбера». Для этого нужно подать заявление и анкету, затем подписать брокерский договор.

Разговоры о налоге с доходов по вкладам идут уже давно. В 2022 году его впервые придётся заплатить, и у людей возникает тысяча вопросов. Правда ли, что налог платится только с депозитов свыше 1 миллиона рублей? Сколько надо отдать государству, и как это декларировать? Нельзя ли как-то укрыться? Рассказываем обо всём этом по порядку.

Кто должен заплатить налог с дохода от вкладов в 2022 году?

Налог в 2022 году будем платить за 2021 год. Однако платить его будут не только те, у кого в прошлом году было более миллиона рублей на депозитах. Размер вкладов, их количество, а также количество банков, в которых хранятся деньги у человека, — всё это не имеет значения.

В 2022 году налог с доходов по вкладам за 2021 год заплатят те, кто в 2021 году получил в виде процентов от банков более 42 500 рублей. Имеются в виду начисления не только по вкладам, но и по накопительным счетам.

Чтобы понять, должны ли вы что-то государству, нужно вспомнить, в каких банках у вас были накопительные счета и депозиты в 2021 году. Затем в отделении, приложении или интернет-банке нужно:

- посмотреть выписку за период с 1 января по 31 декабря 2021 года;

- просуммировать все начисленные проценты за этот период по всем накопительным счетам и депозитам во всех банках.

Если полученное число превысило 42 500 рублей, то придётся платить налог.

Неважно, когда именно был открыт вклад или счёт. Возможно, вы открыли депозит в далёком 2018 году сроком на 3 года, и получили скопом все проценты в 2021 году. Такое начисление тоже учитывается в нашем расчёте, и не имеет значения, что оно пришло за 3 года. Важно только то, что оно поступило в период с 1 января по 31 декабря 2021 года.

Сколько нужно заплатить налога с дохода от вкладов?

Итак, если ваш доход составил менее 42 500 рублей, можно спать спокойно. Если больше — придётся посчитать, сколько вы должны государству. Для этого нужно взять 13% от разницы между вашим доходом и необлагаемым максимумом в 42 500 рублей.

Пример: по всем вкладам и накопительным счетам во всех банках за период с 1 января по 31 декабря 2021 года вам поступило 80 000 рублей. Тогда налог составит:

(80 000 — 42 500) * 0,13 = 4 875 рублей

Кстати, если получить такой доход в 2022 году, то налог в 2023 году платить не придётся, поскольку необлагаемый налогом максимум вырос до 85 000 рублей. Дело в том, что он равен ключевой ставке на 1 января, умноженной на миллион рублей. 1 января 2021 года ставка была 4,25%, а 1 января 2022 — 8,5%, отсюда и имеем такие цифры.

Как заплатить налог с дохода от вкладов?

Поскольку обмен данными между банками и налоговой отлажен, укрыться от налога с доходов от вкладов и накопительных счетов не получится.

Декларацию о доходах за прошедший год в ФНС надо подавать, согласно Налоговому кодексу, до конца апреля. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, этот выпуск Fingram — вам. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т. д. Сохраняйте себе эту пошаговую инструкцию!

Может ли брокер оплатить налог за вас?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

Как определить, что компания иностранная?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Какой размер ставки налога на дивиденды иностранной организации?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

Как оплатить налог с иностранных дивидендов?

1) Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

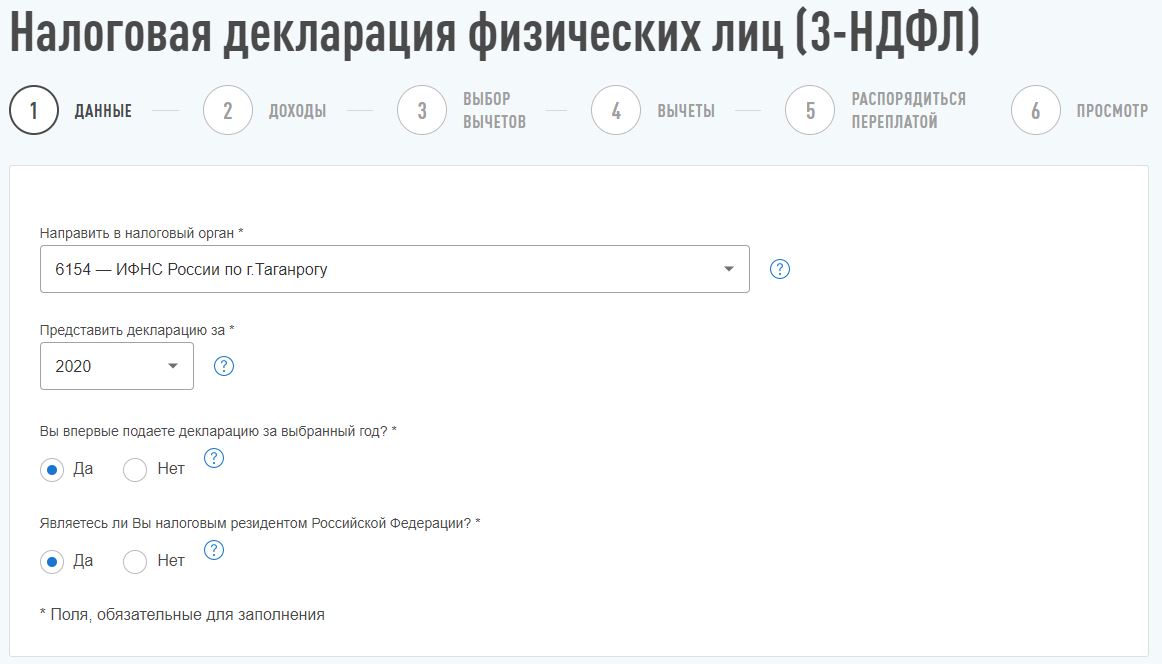

2) Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3) Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4) В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

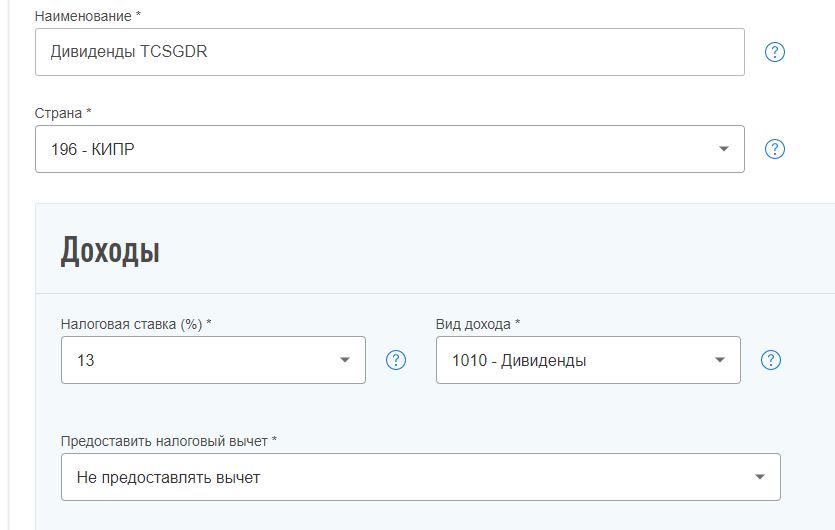

5) Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании ( бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

Краткие итоги по налогу на прибыль по иностранным дивидендам

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Письмо Департамента налоговой и таможенной политики Минфина России от 24 мая 2018 г. N 03-04-06/35287 О выполнении организацией, действующей в качестве депозитария и брокера, обязанностей налогового агента по НДФЛ в отношении купонного дохода по облигациям российских организаций

Обзор документа

Письмо Департамента налоговой и таможенной политики Минфина России от 24 мая 2018 г. N 03-04-06/35287 О выполнении организацией, действующей в качестве депозитария и брокера, обязанностей налогового агента по НДФЛ в отношении купонного дохода по облигациям российских организаций

Департамент налоговой и таможенной политики рассмотрел письмо о выполнении организацией, действующей в качестве депозитария и брокера, обязанностей налогового агента по налогу на доходы физических лиц в отношении купонного дохода по облигациям российских организаций и в соответствии со статьёй 34.2 Налогового кодекса Российской Федерации (далее - Кодекс) разъясняет следующее.

Абзацем пятым пункта 7 статьи 226.1 Кодекса предусмотрено, что исчисление и уплата суммы налога в отношении доходов по ценным бумагам производятся налоговым агентом при осуществлении выплат такого дохода в пользу физического лица в порядке, установленном главой 23 Кодекса.

Согласно подпункту 5 пункта 2 статьи 226.1 Кодекса налоговым агентом при осуществлении выплат по ценным бумагам признаётся депозитарий, осуществляющий выплату налогоплательщику дохода по ценным бумагам, выпущенным российскими организациями, права по которым учитываются в таком депозитарии на дату, определённую в решении о выплате (об объявлении) дохода, на соответствующих счетах.

Под выплатой денежных средств в целях статьи 226.1 Кодекса понимается выплата налоговым агентом наличных денежных средств налогоплательщику или третьему лицу по требованию налогоплательщика, а также перечисление денежных средств на банковский счёт налогоплательщика или на счёт третьего лица по требованию налогоплательщика.

В случае если организация, действуя в качестве депозитария, перечисляет доход в виде купона по облигациям российских организаций на текущий счёт налогоплательщика без зачисления на брокерские счета, у налогового агента - депозитария возникает обязанность исчислить, удержать у налогоплательщика и перечислить исчисленную сумму налога в соответствующий бюджет.

В соответствии с подпунктом 1 пункта 2 статьи 226.1 Кодекса налоговым агентом признаётся, в частности, брокер, осуществляющий в интересах налогоплательщика на основании договора на брокерское обслуживание операции с ценными бумагами.

Если депозитарий перечисляет купонный доход на брокерские счета, находящиеся в распоряжении брокера, обязанности налогового агента возникают у организации, действующей в качестве брокера.

В соответствии с пунктом 10 статьи 226.1 Кодекса налоговый агент - брокер обязан удерживать исчисленную сумму налога из рублёвых денежных средств налогоплательщика, находящихся в распоряжении налогового агента на брокерских счетах, специальных брокерских счетах исходя из остатка рублевых денежных средств клиента на соответствующих счетах, сформировавшегося на дату удержания налога.

При выплате купона физическому лицу брокер - налоговый агент обязан в установленном порядке исчислить, удержать за счёт указанных денежных средств налогоплательщика исчисленную исходя из всей суммы выплаты купона сумму налога и перечислить её в соответствующий бюджет.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | Р.А. Саакян |

Обзор документа

В соответствии с НК РФ, если депозитарий перечисляет доход в виде купона по облигациям российских организаций на текущий счет налогоплательщика без зачисления на брокерские счета, у депозитария - налогового агента возникает обязанность исчислить, удержать у налогоплательщика и перечислить сумму налога в бюджет.

Если депозитарий перечисляет купонный доход на брокерские счета, обязанности налогового агента возникают у организации-брокера. Последняя обязана удерживать налог исходя из остатка рублевых денежных средств клиента на соответствующих счетах, сформировавшегося на дату удержания налога.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Автор статьи

Читайте также: