Альфа банк как сделать карту приоритетной

Обновлено: 19.04.2024

Представьте: вы планируете оформить кредитную карту и идёте в интернет, чтобы посмотреть предложения. Их очень много — банки наперебой предлагают оформить кредитки, и у всех разный льготный период, тарифы, плата за обслуживание и бонусы. Можно растеряться и в итоге стать владельцем карты, условия которой оказываются не такими выгодными, как в рекламе.

Рассказываем, на что обратить внимание при выборе кредитки, на примере карты от Альфа-Банка.

Льготный период: чем дольше, тем лучше

Льготный период (грейс-период) — время, за которое можно погасить долг без переплаты. В течение этого срока вы можете пользоваться заёмными деньгами и вам не будут начислять проценты. Большинство банков в среднем предлагает 55 дней льготного периода, но его часто не хватает.

Например, вы купили новый телевизор по карте и планируете рассчитаться за него за три месяца. Так как льготный период короткий, вы не успеваете вернуть банку деньги без процентов, поэтому приходится переплачивать

При выборе кредитки смотрите на её льготный период — чем он дольше, тем лучше. Например, у кредитной карты от АО «Альфа-Банк» целый год беспроцентного периода на те покупки, которые вы совершаете в первые 30 дней после оформления карты. И 100 дней на покупки, которые вы делаете с 31-го дня. Можно спокойно тратить и с комфортом погашать долг в течение нескольких месяцев.

Стоимость обслуживания: в идеале бесплатно

Чаще всего за обслуживание банковской карты приходится платить каждый месяц, и плата кажется небольшой, например 200 рублей. Но за год набегает приличная сумма — 2400 рублей, причём вне зависимости от того, пользуетесь вы кредиткой или нет.

Например, вы хотите держать карту как запасной вариант на случай, если задержат зарплату или появятся непредвиденные траты. Получается, вы отдаёте деньги за кредитку, которая просто лежит.

При оформлении сразу уточняйте стоимость обслуживания карты. Если тариф не устраивает, можно найти более выгодные варианты. Например, за обслуживание кредитной карты от Альфа-Банка вообще не нужно платит ь.

Выпуск и перевыпуск тоже бесплатные — когда у вас закончится срок действия карты, за новую платить не придётся.

Можно, например, положить кредитку от Альфа-Банка в кошелёк рядом с другими картами и держать на случай непредвиденных расходов

Можно, например, положить кредитку от Альфа-Банка в кошелёк рядом с другими картами и держать на случай непредвиденных расходов

Кредитный лимит: здорово, если есть возможность самому его выбрать

Бывает, банк предлагает кредитку с определённым лимитом, и менять его нельзя. Но часто из-за этого появляется соблазн потратить больше, чем планировалось изначально.

Например, купили новую куртку и к ней подобрали ещё кожаную обувь и джинсы — лимит же позволяет. Но не учли, что набрали покупок на сумму больше, чем можете погасить без процентов. В итоге приходится переплачивать банку.

Посчитайте, какой лимит по карте вам нужен, и найдите банк с подходящим предложением. Ещё лучше, если вы сами можете устанавливать необходимые суммы. Например, при оформлении кредитной карты от Альфа-Банка вы настраиваете лимит с точностью до рубля.

С помощью ползунка в удобном интерфейсе вы сами устанавливаете желаемый лимит по карте. Если например, не хотите тратить лишнего, можно выбрать суммы поменьше

С помощью ползунка в удобном интерфейсе вы сами устанавливаете желаемый лимит по карте. Если например, не хотите тратить лишнего, можно выбрать суммы поменьше

Минимальный платёж: хорошо, если устанавливается индивидуально

Клиенты банков иногда думают, что в течение всего льготного периода вообще не нужно вносить деньги на кредитку. На самом деле раз в месяц надо пополнять карту на определённую сумму, например на 5% от задолженности. Часто зафиксированный банком процент бывает некомфортным. Например, вам было бы удобнее вносить только 2%, а банк установил минимальный взнос в 15%.

Выбирайте банки, где рассчитывают сумму минимального платежа индивидуально для каждого клиента. Например, на кредитную карту Альфа-Банка нужно вносить до 10% от общей задолженности, а иногда и даже этого не требуется .

Документы для оформления: желательно только паспорт

Представьте, что вы захотели оформить кредитку на 100 000 рублей, а банк требует полный пакет документов: ИНН, СНИЛС, военный билет и другие справки. Собирать их долго и хлопотно, поэтому лучше обратиться в банки, где оформление быстрое и не нужно нести пачку бумаг.

Например, при оформлении кредитной карты от Альфа-Банка с лимитом до 150 000 рублей нужен только паспорт . Если нужна большая сумма, список документов всё равно не раздувается. До 200 000 рублей нужен только лишь второй документ: СНИЛС, водительское удостоверение или карта другого банка.

А если вы хотите занять серьёзную сумму, например до 1 млн рублей, дополнительно понадобится справка о доходах. Её несложно получить в бухгалтерии на работе. Искать поручителей или предоставлять залог не потребуется.

Получение кредитки: удобно, если привезут в любую точку страны

В некоторых банках кредитку можно оформить только в отделении, но до него бывает сложно добраться, ради этого приходится отпрашиваться с работы. А если за картой надо ехать на другой конец города, желание оформить её пропадает, какими бы привлекательными ни были условия.

Система Быстрых Платежей (СБП) привязана к номеру телефона, поэтому при переводе возникают следующие дилеммы:

Как выбрать карту для СБП

Как выбрать карту для СБП (на примере Сбербанка Онлайн)

В списке карт выберите ту, которую вы хотите сделать приоритетной для получения переводов и нажмите «Настройки».

Найдите пункт «Приоритетная карта для входящих переводов» и выберите карту в качестве приоритетной.

Если приоритетная карта не выбрана, то деньги будут поступать на любую активную дебетовую карту.

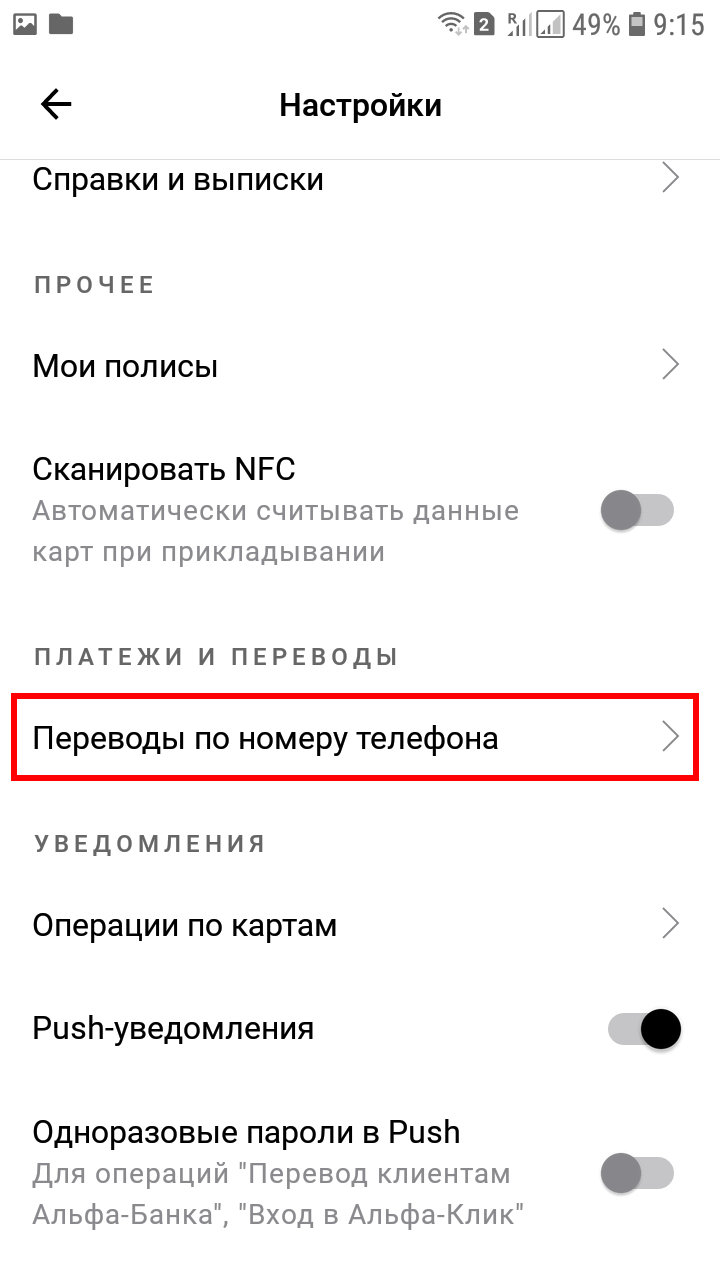

Как выбрать карту для СБП (на примере мобильного приложения Альфа-Банк)

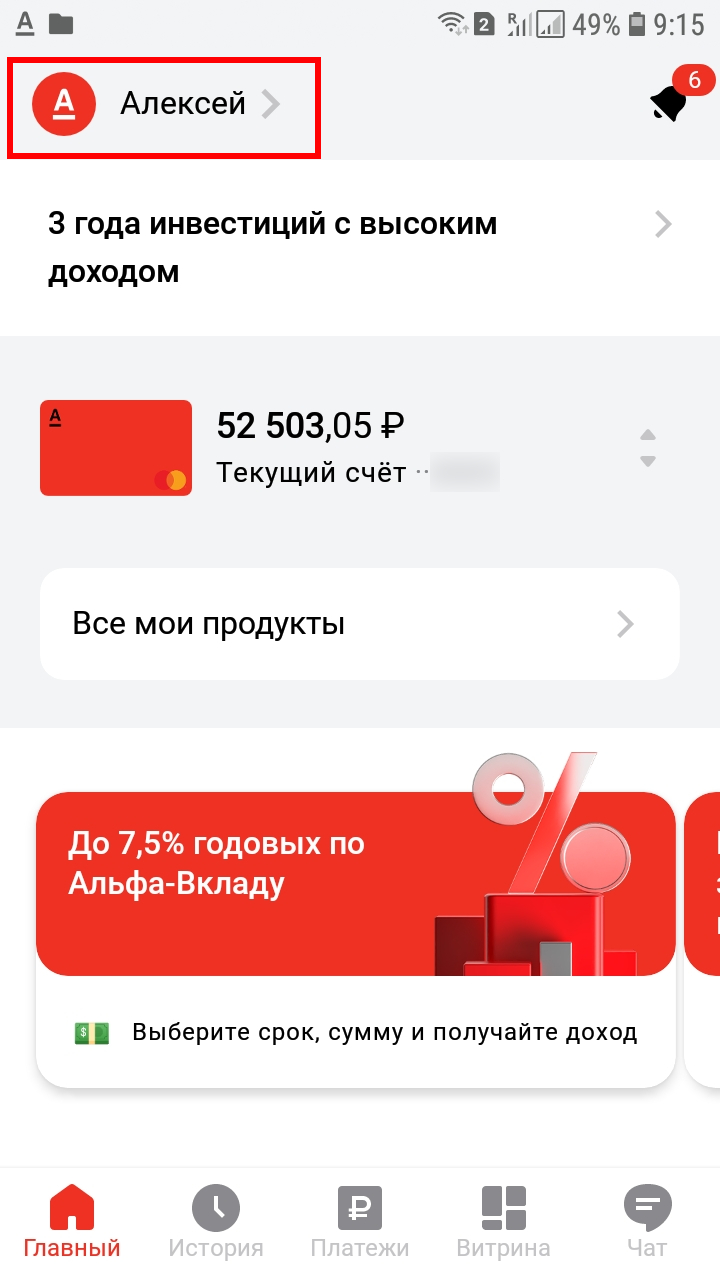

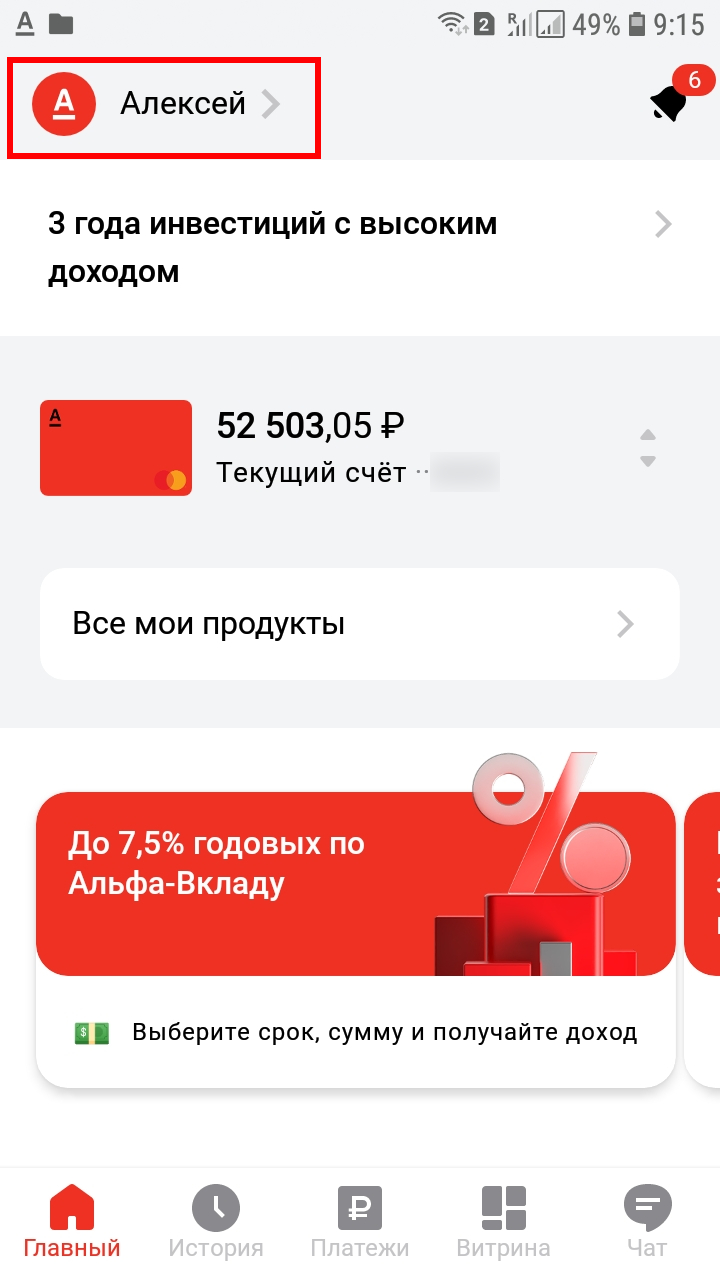

Откройте мобильное приложение Альфа-Банк, кликните на своё имя.

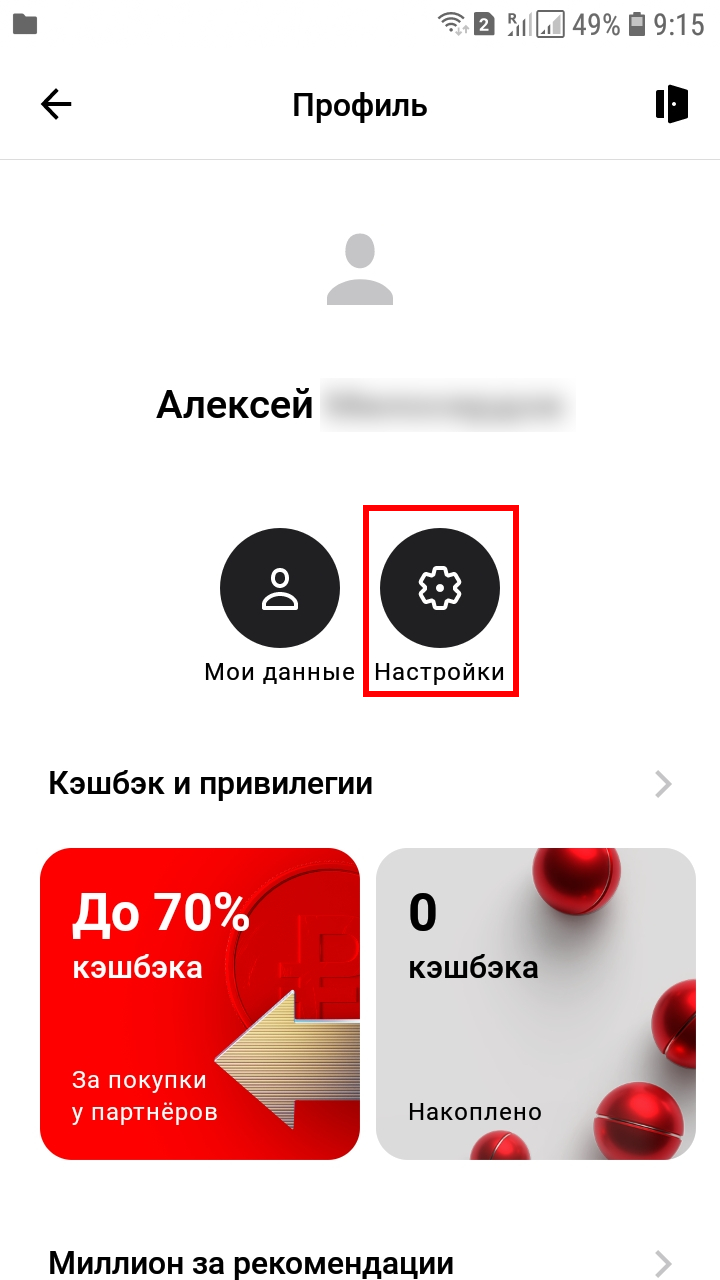

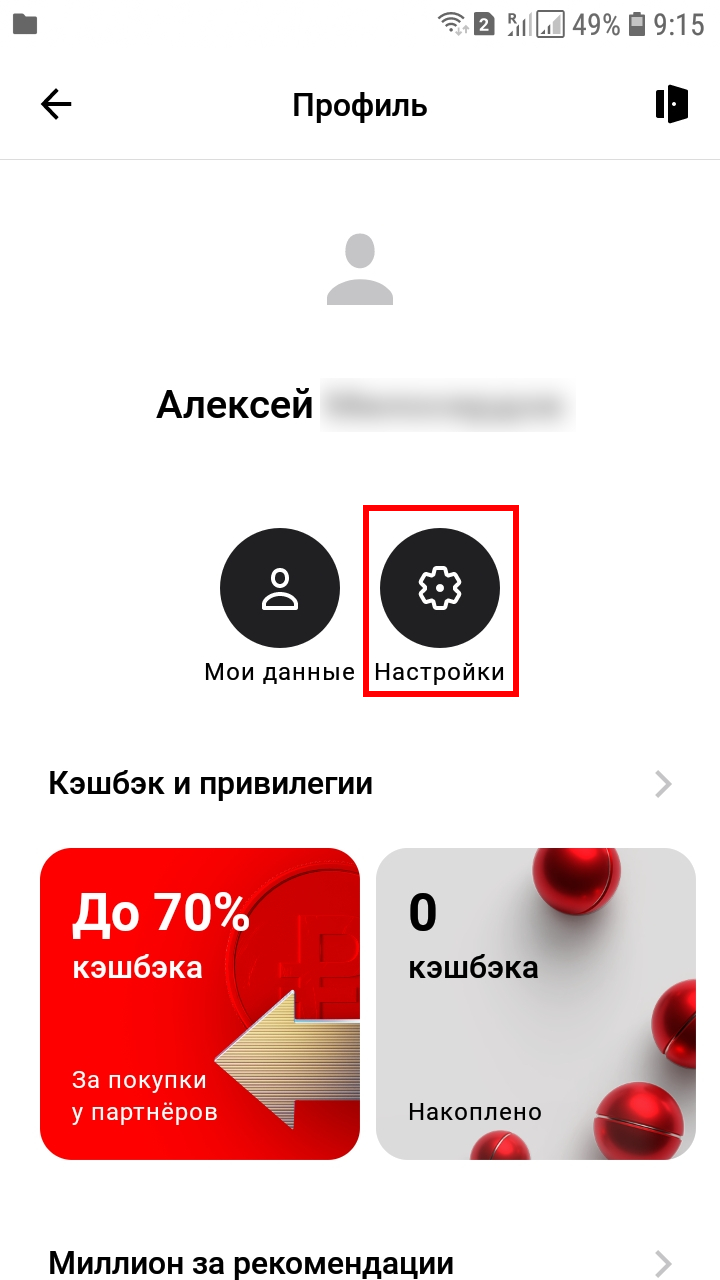

Кликните «Настройки».

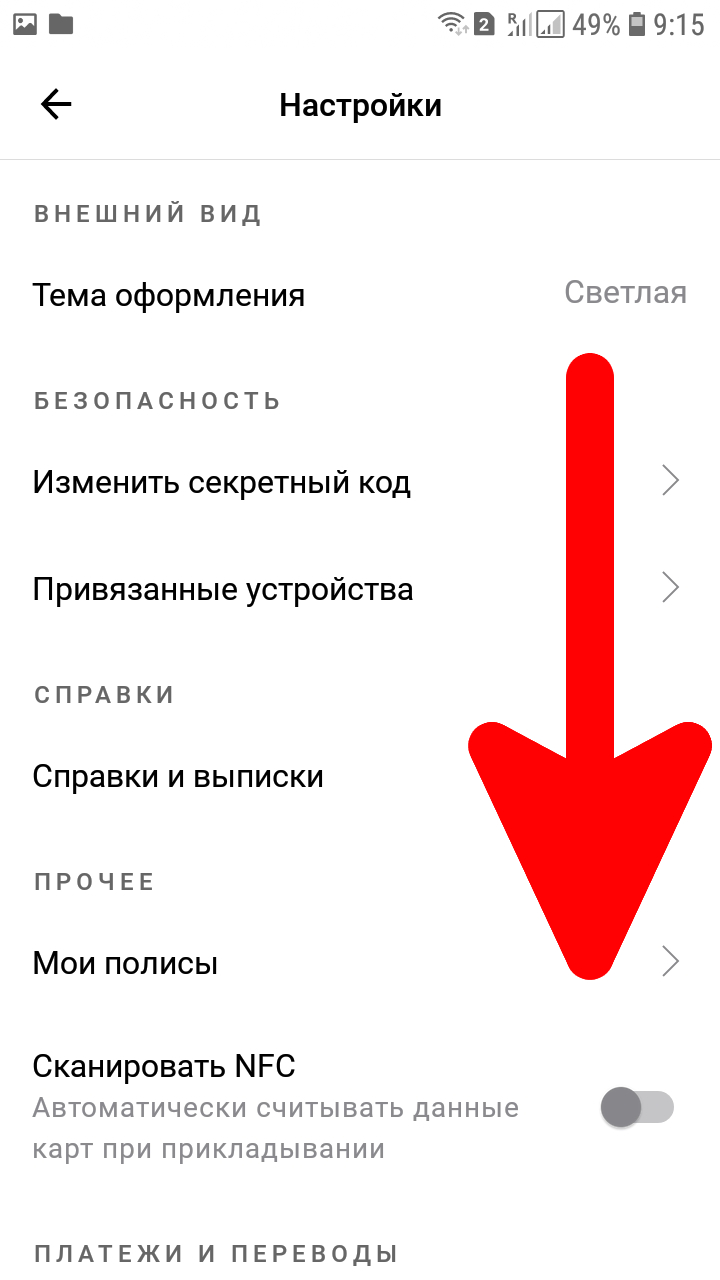

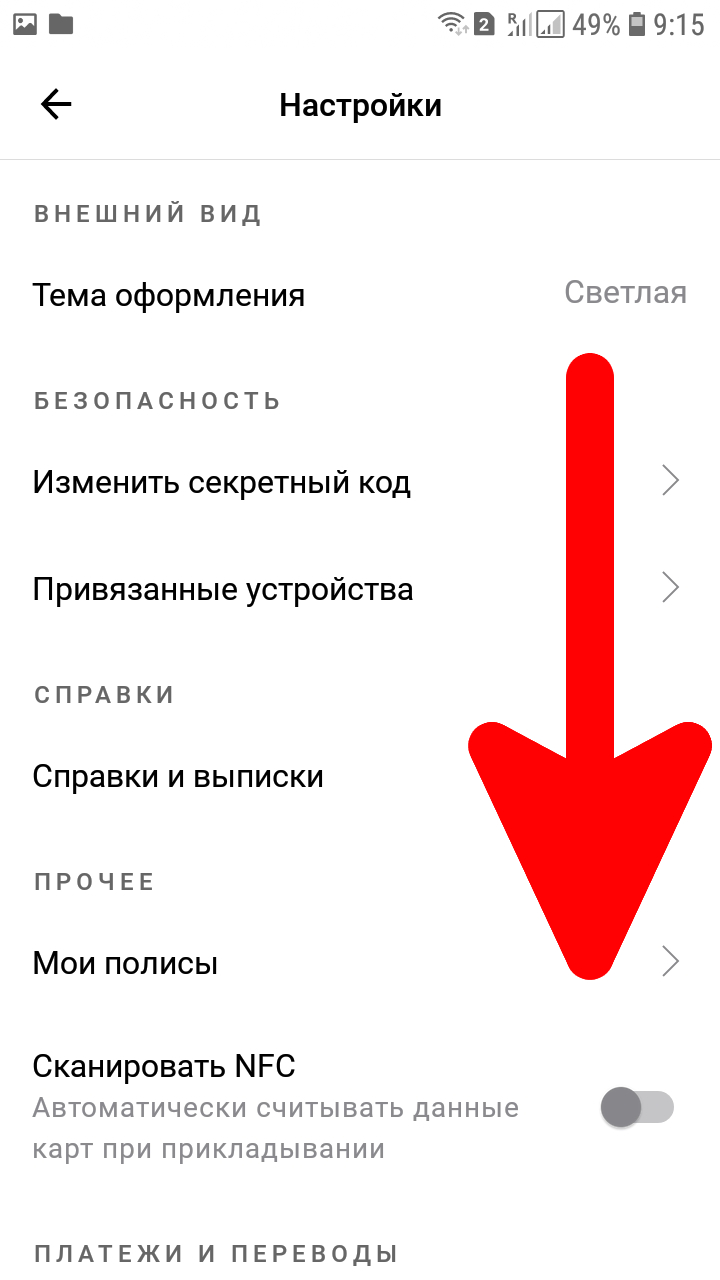

Пролистните вниз до раздела «Платежи и переводы».

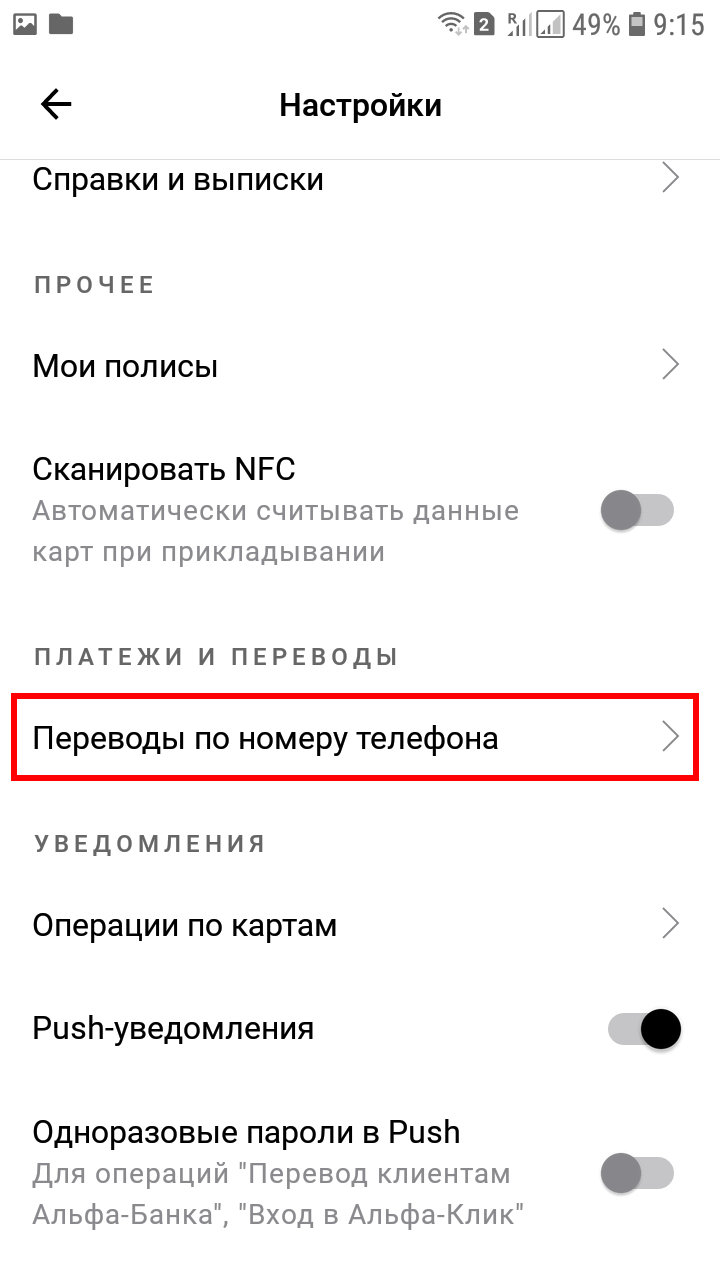

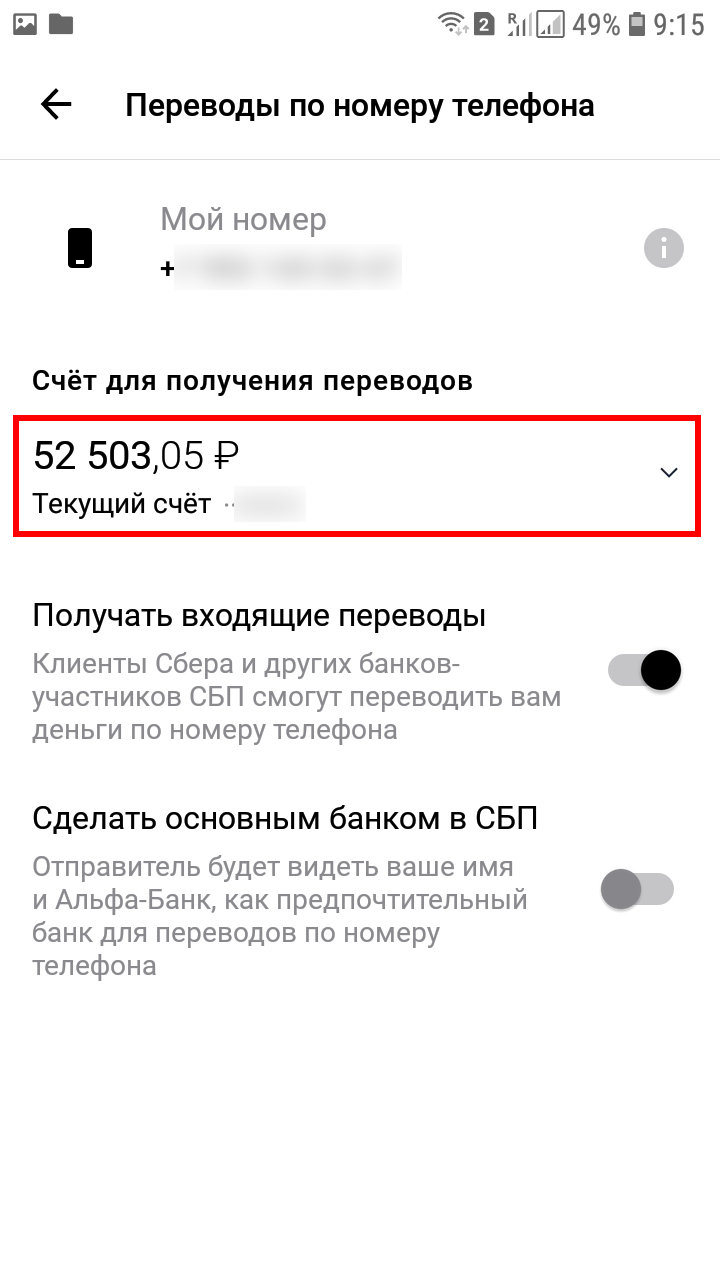

Найдите пункт «Переводы по номеру телефона».

В выпадающем меню «Счёт для получения переводов» выберите счёт, на который вы хотите получать переводы из Системы быстрых платежей.

Как выбрать банк для СБП

Как выбрать банк для СБП (на примере мобильного приложения Альфа-Банк)

Откройте мобильное приложение Альфа-Банк, кликните на своё имя.

Кликните «Настройки».

Пролистните вниз до раздела «Платежи и переводы».

Найдите пункт «Переводы по номеру телефона».

Включите «Сделать основным банком в СПБ».

Как выбрать счёт и банк для получения СПБ в других банках

Настройка в различных банках и приложениях может различаться. В некоторых случаях настройка может отсутствовать: например, включение СПБ отсутствует в Сбербанк.Онлайн и доступно только в мобильном приложении Сбербанка.

Но в любом случае вам нужно искать настройки связанные с СПБ, переводом по номеру телефона. Выбор карты по умолчанию может быть в настройках карты.

Полезные ссылки

Альфа-карта с включённой СПБ (выпуск и обслуживание бесплатно, кэшбэк выплачивают деньгами).

Кредитная карта альфа-банка (снятие наличных без комиссии, 100 дней льготный период).

Владельцы платиновых банковских карт имеют приоритетные условия обслуживания не только в банках, но и по другим программам от партнеров. Премиальное обслуживание Альфа-Банка дает возможность пользоваться дополнительными услугами во время путешествий, для страхования и организации досуга.

Клиенты Альфа-Банка могут воспользоваться приоритетом в залах аэропортов. Что такое Priority Pass от Альфа-Банка? Как получить приоритетные условия и в чем их плюсы? Что дает приорити пасс от Альфа-Банка? На эти и другие вопросы Вы найдете ответы ниже.

Что такое приоритетный допуск от Альфа-Банк?

Priority Pass — это карточка, дающая возможность пользоваться VIP-залом ожидания перед полетом в аэропортах. В соответствии с условиями банка клиент может посетить бизнес-залы определенное количество раз или неограниченное. Кроме того, участники программы приорити пасс имеют возможность пользоваться бесплатным входом в интернет, посещать залы для курения, если они есть в бизнес-зале, получать напитки и еду, предлагаемые в бизнесе. Priority Pass клуб доступен тем клиентам, которые уже подключили пакет Максимум+ или оформили премиальные карточки.

Внимание! Сейчас премиум-пакет Максимум+ не оформляется. Вместо него действует программа Premium.

Плюсы и минусы Priority Pass в Альфа-Банк

К основным преимуществам премиум-сервиса стоит отнести:

- возможность с комфортом провести время перед полетом;

- условия VIP-залов позволяют в спокойной обстановке провести личное время или поработать;

- большое количество доступных зон в различных странах.

К минусам программы можно отнести только наличие для клиентов условий, которые позволяют пользоваться приоритетным проходом в бизнес-залы. Однако чаще всего премиум-клиенты легко могут выполнить требования банка.

Получение карты Premium

Банковскую карточку премиум-класса можно оформлять через официальный сайт Альфа-Банка. Заполните форму, и после обработки данных с Вами свяжется менеджер для личной встречи. Так как Priority Pass является одним из сервисов премиального обслуживания, наличие соответствующей карты обязательно.

Обращаем внимание! Условия карты бесплатного посещения VIP-зала ожидания зависят от банков и могут меняться. Рекомендуем уточнять актуальную информацию в Альфа-Банке непосредственно перед посещением аэропорта.

Типы Premium-карт

| Название карточки | Кэшбэк | Мили | Процент на остаток средств |

|---|---|---|---|

| Альфа-карта | от 1,5 до 3% | кэшбэк — 1 тыс. | от 1 до 7% |

| Аэрофлот | от 1,1 до 2 миль за каждые 60 рублей | приветственные — 1 тыс. | от 1 до 7% |

| Travel | от 2 до 11% | приветственные — 1 тыс. | от 1 до 7% |

| Cashback | от 1 до 10% | нет | от 1 до 7% |

Более подробно ознакомиться с тарифами премиальных карточек можно на сайте Альфа-Банка.

Бесплатная премиальная карта Альфа-Банк

Банк дает возможность пользоваться всеми преимуществами премиум-статуса без оплаты обслуживания, если Premium-карта является первой у клиента.

Также стоимость годового обслуживания премиальной карты не взимается, если:

- остаток на банковских счетах в Альфа-Банк, в том числе и по инвестиционной программе, составляет 3 млн рублей в месяц;

- ежемесячный остаток по всем счетам — 1,5 млн рублей, а по дебетовым картам было сделано покупок на сумму от 100 тысяч рублей;

- в рамках зарплатного проекта клиент получает от 400 тысяч рублей на карту.

Внимание! При невыполнении требований для бесплатного обслуживания или при оформлении второй премиальной карты стоимость обслуживания составляет 5 тысяч рублей в год.

Условия использования

Приоритетный проход в бизнес-залы аэропортов доступны владельцу карты и гостям с ним. Непосредственно организаторы программы Priority Pass не накладывают никаких ограничений, но они могут быть:

- установлены в определенном бизнес-зале в аэропорту согласно распоряжению руководителей;

- установлены в пиковые часы нагрузки залов ожиданий бизнес-класса;

- если карта Priority Pass была приобретена напрямую в компании, но клиент не приобрел бесплатные или безлимитные проходы.

Стоит отметить, что количество проходов по приоритету устанавливается в рамках банковской программы и взаимоотношений банка с Priority Pass. Например, членство Priority Pass в Альфа-Банк дает возможность пройти бесплатно:

- 4 раза в месяц при условии — средний остаток по карте составляет 3 млн рублей или остаток от 1,5 млн рублей плюс покупки по дебетовой карте от 100 тысяч рублей;

- неограниченное количество раз при условии среднего остатка на карте 6 млн рублей или остатке 3 млн рублей и покупках по дебетовой карте от 200 тысяч рублей.

Если условия пользования Priority Pass от Альфа-Банка не выполнены или закончились бесплатные визиты, то проход в бизнес-зал ожидания возможен, но он будет платным — 27 долларов США за каждого гостя.

Бронь места в бизнес-зале заблаговременно не требуется. Перед входом надо показать карточку сотруднику и поставить подпись на чеке.

Важно! Премиальные карты являются именными, поэтому передача третьим лицам запрещена. Посещение бизнес-класса по приоритетному проходу доступно для держателя карты и его гостей.

Отзывы о Priority Pass Альфа-Банк

Так как каждый банк самостоятельно устанавливает правила бесплатного посещения VIP-залов ожидания в аэропортах, то некоторые клиенты Альфа-Банка, не посмотрев условий предоставления услуги именно этим банком, были неприятно удивлены списанию средств за посещение бизнес-зала по программе Priority Pass.

Sestulsky сообщил, что имеет право приоритетного доступа с помощью карточек разных банков, но списание оплаты было осуществлено с Альфа-Банка.

Представитель банка сообщил, что с карточки действительно были списаны гостевые сборы, которые банк впоследствии вернул клиенту.

Пользователь igport в своем отзыве рассказал, что при выполнении всех условий по пакету Максимум+ он, ожидая обозначенных привилегий, воспользовался приоритетным доступом в залы ожидания. Но через некоторое время со счета были списаны средства за проход в бизнес-залы.

Другие владельцы карт с Priority Pass отмечают, что услуга стала очень доступной, что существенно снизило качество оказываемых бизнес-услуг. Пользователь с ником Несахар написал, что несмотря на отсутствие каких-то серьезных привилегий, возможность получить бесплатные напитки и еду существенно экономит бюджет в путешествиях.

Вместе с тем клиенты отмечают хороший уровень бизнес-залов и качественное обслуживание.

Являетесь ли Вы участником программы Priority Pass от Альфа-Банка? Поделитесь своим опытом путешествий с посещением бизнес-залов по программе приоритетного прохода с нашими читателями в комментариях.

Зарплатный проект предоставляет практически каждый банк, работающий с физическими лицами. При использовании зарплатного проекта все сотрудники компании получают зарплату на дебетовую карту определенной финансовой организации. В статье рассмотрим преимущества карты Альфа-банк “Зарплатная”.

Особенности зарплатной карты от Альфа-Банка

Зарплатная карта Альфа-банка — это дебетовая карта с бесплатным годовым обслуживанием и возможностью получать проценты на остаток и кэшбэк. Вы можете снимать деньги в поездках по миру без комиссии. А еще к карте подключается мобильный банк. В нем вы можете совершать платежи и переводы без комиссии, а также контролировать свои расходы.

Преимущества для держателя

Преимущества зарплатной карты Альфа-банка:

- Кэшбэк на покупки до 2%.

- Начисление до 6% на остаток средств.

- Бесплатное обслуживание.

- Мобильное приложение и интернет-банкинг.

- Бесплатное снятие наличных по всему миру в банкоматах Альфа-банка и его партнеров.

- Платежи через мобильное приложение с нулевой комиссией.

Данные условия одинаковы для всех типов зарплатных карт.

Справка! Условия по карте различаются в зависимости от ее вида.

Виды платежных карт

Условия обслуживания зарплатной карты Альфа-банка различаются в зависимости от ее вида. Существуют три разновидности:

- Сотрудник.

- Руководитель.

- Топ-менеджер.

Карты руководителя и топ-менеджера относятся к категории «Премиум».

Карта сотрудника обладает следующими преимуществами: бесплатное годовое обслуживание, кэшбэк, начисление процентов на остаток средств, бесплатное снятие наличных по всему миру. Держатель карты «Руководитель» получает дополнительное преимущество к вышеперечисленным — 4 бесплатных прохода в бизнес-залы аэропортов в месяц. По карте топ-менеджера еще больше преимуществ:

- Страхование всей семьи в путешествии, включая экстремальные виды спорта;

- Бесплатный трансфер и проход в бизнес-залы;

- Персональный премиум-менеджер.

А еще по карте топ-менеджера кэшбэк повышен до 3-х процентов, а на остаток средств начисляется до 7%.

Тарифы и условия

Условия начисления кэшбэка и процентов зависят от ежемесячных трат по карте.

Внимание! Независимо от расходов за месяц обслуживание карты остается бесплатным. Снять наличные тоже можно без комиссии.

Все траты можно разделить на три категории:

- От 10 тысяч рублей в месяц. Кэшбэк с покупок начисляется в размере 1,5%, на остаток средств — 1%.

- От 70 тысяч рублей в месяц. Кэшбэк — 2%, на остаток начисляется 6%.

- От 100 тысяч рублей в месяц. Кэшбэк 3%, на остаток — 7%.

Чем больше ваши ежемесячные расходы, тем выгоднее становится карта.

Внимание! Бесплатное снятие наличных доступно только при условии ежемесячных трат по карте от 10 тысяч рублей.

Пакеты услуг

В зависимости от размера заработной платы сотрудника выделяют 4 пакета услуг:

- «Эконом». Зарплата до 20 тысяч рублей.

- «Оптимум». Зарплата от 20 до 75 тысяч рублей.

- «Комфорт». Зарплата от 75 до 250 тысяч рублей.

- «Максимум». Зарплата от 250 тысяч рублей.

Внимание! Учитывается зарплата после налогового вычета.

На всех тарифах бесплатное годовое обслуживание, мобильный банк по цене 0 рублей, а также смс-уведомления от банка. К счету можно подключить карты с преимуществами за дополнительную стоимость. Это карты партнеров:

- Перекресток

- Пятерочка

- World of tanks

- Alfa Travel

- Alfa Travel Premium

- Cash Back

- Аэрофлот

- Аэрофлот Premium

- РЖД

- WWF

Все они дают держателю привилегии в партнерской сети.

Рассмотрим в виде таблицы, чем отличаются зарплатные карты Альфа-банка в зависимости от пакета услуг:

| Пакет услуг/опция | Эконом | Оптимум | Комфорт | Максимум |

|---|---|---|---|---|

| Дневной/месячный лимит на снятие наличных | 100 тыс./300 тыс. | 300 тыс./800 тыс. | 500 тыс./1500 тыс. | 600 тыс./3 млн. |

| Возможность снять наличные в любом банкомате заграницей | нет | нет | 2 бесплатных снятия за рубежом в год | 4 бесплатных снятия за рубежом в год |

| Подключение карт к счету | До 4-х дебетовых категории Standard бесплатно | До 5-ти дебетовых категории Standard/Classic бесплатно | До 6-ти дебетовых категории Gold бесплатно | До 6-ти дебетовых категории Platinum |

| Мультивалютный счет | Счета в трех валютах RUR, USD, EUR | Счета в трех валютах RUR, USD, EUR | Счета в пяти валютах RUR, USD, EUR, GBP и CHF | Счета в пяти валютах RUR, USD, EUR, GBP и CHF |

Для пакетов «Комфорт» и «Максимум» доступно премиальное обслуживание — выделенная телефонная линия и зона обслуживания.

Как стать участником зарплатного проекта

Стать участником проекта может любой желающий гражданин, который официально трудоустроен. Если работодатель еще не подключен к зарплатному проекту, то работник может сделать это самостоятельно.

Чтобы получить зарплатную карту Альфа-банка необходимо:

- Стать клиентом, то есть в отделении или на сайте открыть счёт и получить карту.

- Заполнить заявление на перевод и передать в бухгалтерию на работе.

- Сообщить банку ИНН работодателя любым удобным способом — в отделении, по телефону или в Альфа-Клик.

- Начать получать зарплату.

Анкету-заявление не зарплатную карту можно скачать на сайте Альфа-банка здесь.

Вы можете заказать зарплатную карту Альфа-банка онлайн или же обратиться в отделение.

Вам необходимо иметь паспорт, СНИЛС, ИНН, заявление, номер ИНН работодателя и информацию о компании.

Преимущества зарплатного проекта

Альфа-банк ценит своих зарплатных клиентов, поэтому предоставляет различные льготы и преимущества:

- льготные условия по кредитам и кредитным картам;

- 6% на остаток по счету «Копилка для зарплаты»;

- оплата услуг и штрафов бесплатно в мобильном приложении;

- зачисление зарплаты от 1 минуты;

- длинный операционный день — до 23:30;

- карты с дизайном вашей компании;

- персональный зарплатный менеджер;

- 23 000 банкоматов по всей России для снятия наличных без комиссии.

На кредит наличными, кредитки и ипотеку снижены процентные ставки. По ипотеке это 8,99% годовых. По кредиту наличными — 11,99%. А еще участие в зарплатном проекте дает возможность копить и получать проценты на остаток средств, не открывая вклад. При этом можно активно пользоваться средствами на карте.

Преимущества накопительного счета:

- Высокая ставка — до 6% годовых на минимальный остаток.

- Начисление процентов на любую сумму.

- Удобное автоматическое накопление.

- Перевод денег на текущий счет в любое время с сохранением ранее начисленных процентов.

В рамках услуги «Копилка для зарплаты» пополнение происходит в день поступления зарплаты — выбранный вами процент переводится с зарплатного счета на накопительный счет «Накопилка». Таким образом Вы получаете дополнительный доход к Вашей зарплате.

Проценты по счету начисляются ежемесячно на минимальный остаток, который хранится на счете в течение всего календарного месяца.

Стать участником зарплатного проекта выгодно как рядовому сотруднику, так и руководителю. Если Вы собираетесь воспользоваться услугами ипотечного или потребительского кредитования, то зарплатный проект от Альфа-банка — это отличная возможность сэкономить на процентах. Если Вы уже имеете зарплатную карту Альфа-банка, оставляйте отзывы и комментарии внизу статьи.

Priority Pass Альфа-Банк – специальная программа, подключение к которой даёт держателям одноимённой карты доступ в VIP-залы всех аэропортов.

Продукт по праву считается самым престижным из тех, что предлагают на российском банковском рынке.

По условиям пользования картой, её владелец может проводить в залы для привилегированных лиц своих бизнес-партнёров и иных посетителей.

Часто предпринимателям нужно немного свободного времени, чтобы провести встречу или просто отдохнуть. С картой Priority Pass это стало возможным – в комфортабельных бизнес-залах аэропортов по всему миру.

Часто подключение к программе осуществляется вместе с оформлением платиновой карты Альфа-Банка, что даёт максимум возможностей.

Как стать участником Приорити Пасс

С помощью Альфа-Банка можно стать участником привилегированной независимой программы. Как получить карту Priority Pass?

Для этого существует 2 способа:

- Оформить платиновую карту или пластик, ранг которой не ниже Platinum. Среди них: Alfa-Miles Visa Signature, MasterCard World Black Edition и Аэрофлот World Black Edition.

- Подключить пакет «Максимум +» и получить много преимуществ. При этом остаток средств на счёте не должен быть менее 1 миллиона рублей. Ещё обязательно быть зарплатным клиентом Альфа-Банка и иметь доход не менее 500 тысяч рублей ежемесячно, а также тратить не менее 50 тысяч рублей в месяц по карте, привязанной к Priority Pass. Соблюдая эти условия, клиент может 4 раза в месяц бесплатно посетить зоны повышенного комфорта в аэропортах.

Без пакета «Максимум +» нужно иметь на всех счетах не менее 2 миллионов рублей и тратить более 100 тысяч рублей ежемесячно.

Также можно частично использовать пакет «Комфорт». Обслуживание не подразумевает получение услуг Priority Pass напрямую, однако клиент подключается к международной программе Alfamiles. Накопленные в её рамках бонусы можно обменять на платные услуги Priority Pass, но за вход в VIP-помещение будет взиматься плата.

Стать членом клуба можно самостоятельно, посетив официальный сайт на русском языке программы Приорити Пасс.

В этом случае для подключения будут актуальны 3 пакета:

- «Стандартный». Годовая стоимость – 99 долларов. Цена одного посещения как для участника программы, так и для его сопровождающего (каждого) составляет 27 долларов .

- «Стандартный +». Обойдётся клиенту в 249 долларов ежегодно. В месяц доступно 10 бесплатных посещений для клиента, все последующие – по 27 долларов , в том числе для гостя.

- «Престиж». Пакет стоит 399 долларов за год пользования. Клиенту предоставляются бесплатные безлимитные посещения VIP-залов. За каждого гостя придётся заплатить 27 долларов .

Выбранный пакет не влияет на спектр оказываемых услуг. Отличие только в платном или бесплатном проходе в залы и возможности входить с сопровождающими лицами.

Что даёт членство в Priority Pass

Перед участниками программы открывается широкий спектр возможностей и преимуществ.

Автор статьи

Читайте также: