Чем отличается сберкарта от классической карты сбербанка

Обновлено: 26.07.2024

Крупнейший банк страны начал осень 2021 года с обновления дебетовых карт, в том числе тех, какими пользуются многие россияне. В итоге классическая, социальная и молодёжная карты, а также некоторые другие отправились в архив. Это значит, что никто больше не сможет их получить. Для тех клиентов, у которых карты уже на руках, ничего не изменится. Но, как только истечёт срок действия, они получат карты новой версии. Чем они отличаются от «стареньких»: стали ли дешевле, с бОльшими бонусами или Сбербанк пожадничал, как постоянно это делает со ставками по вкладам?

Ушли в архив

Если заглянуть в раздел «Дебетовые карты» на сайте Сбербанка, то можно обнаружить привычные «Классическую», «Социальную», «Молодёжную» и некоторые другие карты только в архиве. Это значит, что больше банк такие карты не выпускает.

За исключением того, что при окончании срока действия карты, придётся выбрать карту из новой линейки. О них сегодня и пойдёт речь.

Сбербанк отправил в архив пять видов дебетовых карт: «Социальную», «Молодёжную», «Классическую», «Золотую» и «Карту с большими бонусами». Им на замену пришла СберКарта, СберКарта для молодёжи и СберКарта Мир. Насколько они лучше предшественников или хуже?

«Классическая карта» стала СберКартой

В первую очередь, что бросается в глаза, — обязательной платы за обслуживание СберКарты нет. Но придётся выполнить ряд условий — расходы по карте должны превышать 5 тысяч рублей в месяц или на ней должно храниться от 20 тысяч рублей.

Для тех, кто не выполнит условия банка, плата составит 1 800 рублей в год. Это в разы дороже, чем по «классике» (750 рублей в первый год, 450 рублей — в последующие).

Больше бонусов

Высокие траты по карте дают не только бесплатное обслуживание, но и повышенные бонусы:

- при расходах от 20 тысяч рублей или хранении 40 тысяч рублей за покупки в кафе и ресторанах начисляется 5% бонусов «Спасибо»,

- от 75 тысяч рублей или хранении от 150 тысяч рублей — 5% бонусов в кафе и ресторанах, 5% бонусов в такси и 10% бонусов на АЗС, а также бесплатные уведомления (для всех остальных — 60 рублей в месяц).

В «классической» дебетовой карте бонусы начисляются стандартно в рамках программы лояльности.

Лимит на снятие наличных

«Классика» позволяет снимать наличные на сумму до 150 тысяч рублей в сутки, а СберКарта — только 50 тысяч рублей в сутки. Впрочем, лимит можно увеличить, если тратить по карте более 5 тысяч рублей в месяц или хранить на ней от 20 тысяч рублей. Чем выше траты, тем больше лимит.

Все остальные условия остались прежними: бесплатные переводы внутри Сбербанка — до 50 тысяч рублей в месяц, через «Систему быстрых платежей» — 100 тысяч рублей в месяц.

Также СберКарту можно сделать особенной, заказав индивидуальный дизайн. До 31 ноября 2021 года эта услуга стоит 299 рублей, после — 500 рублей.

СберКарта Мир заменила «Социальную карту»

В отличие от «Социальной», СберКарта Мир платная, если не получать на неё пособия или пенсию и тратить по ней менее 5 тысяч рублей. Стоимость обслуживания — 1 800 рублей в год.

Но так как очевидно, что СберКарта Мир оформляется для пособий, которые теперь почти все приходят исключительно на карты российской платёжной системы, поэтому скорее всего она будет бесплатной.

Важно! Если пособия или пенсия перестанут приходить на карту, нужно будет её тут же закрыть. Иначе новая социальная карта превратится в обычную СберКарту, по которой плата не взимается, только если расходы превышают 5 тысяч рублей.

Скидка на уведомления

В то же время обратим внимание на то, что стоимость уведомлений по новой социальной карте будет вдвое ниже, чем по СберКарте — 30 рублей вместо 60 рублей. Если сравнивать со «старой» социальной картой — плата уменьшится более чем в два раза, так как SMS здесь стоят 69 рублей.

Повышенный лимит на снятие наличных

В «Социальной» карте лимит на снятие наличных установлен на уровне 50 тысяч рублей в сутки и его нельзя увеличить. По СберКарте Мир можно снимать больше, но при выполнении определёных условий. Например, если тратить по карте более 5 тысяч рублей, то можно снимать за сутки до 150 тысяч рублей.

Бесплатные переводы внутри Сбербанка всё также ограничены 50 тысячами рублей в месяц, через «Систему быстрых платежей» — 100 тысячами рублей в месяц.

Кроме того, СберКарту Мир, как и классическую СберКарту, можно заказать с индивидуальным дизайном за 299 рублей до 31 ноября 2021 года и за 500 рублей после этой даты. «Социальная» карта у всех была одинаковой.

Молодёжная СберКарта

В отличие от предшественников («Студенческая» и «Молодёжная»), «Молодёжная СберКарта» бесплатная, но только при тратах от 5 тысяч рублей в месяц или получении на карту стипендии и зарплаты. В ином случае стоимость обслуживания составит 480 рублей в год. Для сравнения: предшественники стоили 150 рублей ежегодно.

«Молодёжную СберКарту» можно заказать с индивидуальным дизайном. Причём есть возможность как выбрать из того, что предлагает банк, так и загрузить на сайт свою картинку. То есть сделать карту, действительно, уникальной. Стоимость такая же, как и по двум другим СберКартам.

Прежние условия

Все остальные условия по «молодёжке» такие же, как у основной СберКарты. Стоимость уведомлений — 60 рублей в месяц и 0 рублей в месяц, если расходы по карте превышают 75 тысяч рублей или на ней хранится более 150 тысяч рублей.

От того, сколько клиент потратил по карте, зависит не только стоимость SMS, но и лимит на снятие наличных, а также размер бонусов. Впрочем, немногие студенты расходуют в месяц более 20 тысяч рублей, поэтому рассчитывать на повышенные бонусы за кафе и рестораны не приходится, не говоря уж о такси и АЗС.

Можно совершать переводы без комиссий внутри Сбербанка на сумму 50 тысяч рублей в месяц, через «Систему быстрых платежей» — на сумму 100 тысяч рублей в месяц.

Выводы

Таким образом, получается, что Сбербанк решил пойти вслед за рынком и привязать стоимость обслуживания карт к тому, насколько активно клиенты пользуются ими. То есть, чтобы получить максимально возможные привилегии, придётся или хранить на карте крупные суммы, или много тратить.

Других важных изменений по картам практически нет, если не считать скидку на SMS-информирование для пенсионеров и получателей пособий и возможность сделать карту уникальной.

Тем не менее, если сравнивать их с предыдущими, то хуже они точно не стали. Практически все россияне тратят по картам в месяц более 5 тысяч рублей, поэтому фактически Сбербанк перешёл на бесплатные дебетовые карты, что не может не радовать.

Заключение экспертов портала Банки.ру о преимуществах и недостатках кредитных продуктов, выявленных по результатам исследования рынка.

Кредитная «СберКарта» — претендент на уникальность. Разбор Банки.ру

Ставки ниже рынка, длинный льготный период и бесплатное обслуживание. Изучаем плюсы и минусы новой кредитки «Сбера».

Кредитная «СберКарта» уникальна — это не наш вывод, а утверждение самого СберБанка. Доверять амбициозным заявлениям банкиров, конечно, можно, но лучше все-таки проверять. Вот мы и решили выяснить, насколько уникален новый продукт «Сбера».

Госбанк внутри себя устроил настоящую карточную революцию. Сначала он переформатировал ассортимент дебетовых карт, а затем в конце лета запустил и новую кредитку. Прошедшие пара месяцев показали, что в «Сбере» не промахнулись с новинкой, она явна пользуется спросом. Что, впрочем, неудивительно — параметры у «СберКарты» по сравнению с остальным кредитным пластиком банка точно уникальны.

Кредитная «СберКарта»: тарифы

Кредитный лимит — до 1 млн рублей.

Выпуск и обслуживание — бесплатно.

Беспроцентный период — до 120 дней.

Ставка — от 9,8% до 17,9%.

Кэшбэк — до 30% у партнеров.

Первое, что бросается в глаза, — огромный кредитный лимит. Планка поднята до миллиона рублей — и это по-обычному, а не по премиальному пластику. Для сравнения: по «Золотой карте» того же «Сбера» можно рассчитывать максимум на 299 тыс. рублей.

Сама по себе сумма с шестью нулями выглядит впечатляюще. Конечно, это маркетинг чистой воды, реальный лимит вы получите, исходя из оценки конкретно вашей платежеспособности. И она тоже должна быть впечатляющая, чтобы вам одобрили миллион. Но тот факт, что хотя бы теоретически такой лимит можно получить по обычной карте, однозначно относит пластик «Сбера» к числу уникальных кредиток-миллионеров.

Нетипичный «грейс»

У «СберКарты» большой не только кредитный, но и льготный лимит. Беспроцентный период составляет 120 дней. Срок не уникально длинный, зато рассчитывается по довольно редкой для кредиток схеме. В большинстве банков грейс-период начинает «тикать» после первой же покупки, и под него подпадают все последующие оплаты. Из-за такой системы реальный «грейс» для каждой новой покупки становится все меньше и меньше. По сути, льготный период в 120 дней действует только для первой покупки, а для покупки, сделанной через месяц, он будет уже 90 дней. Соответственно, «грейс» для покупки, сделанной через два месяца, составит 60 дней, а для покупки, сделанной на 119-й день, и вовсе будет действовать только сутки.

По «СберКарте» все работает по-другому. Для трат в каждом месяце отсчитывается свой льготный период. Допустим, вы весь ноябрь расплачиваетесь кредиткой, и вам дается еще три месяца после ноября на погашение долга, то есть суммарно и выходит 120 дней. В декабре вы делаете новые покупки, и для них стартует своей грейс-период, в январе — свой и т. д.

Такая схема отсчета для заемщика намного выгоднее, ведь при ней всегда получается наиболее длинный беспроцентный срок. Вариант с «грейсом» в один день здесь просто технически невозможен.

Уникальности беспроцентной программе «СберКарты» добавляет то, что новый льготный период по ней будет действовать, даже если не закрыт долг по предыдущему. Допустим, в ноябре вы всего напокупали, но до конца февраля, когда заканчивается 120-дневный «грейс», вернуть все деньги не успели. Несмотря на это, на покупки в декабре, январе и феврале все равно будет действовать льготный период, так как для каждого месяца идет свой отсчет беспроцентных дней. В большинстве банков до тех пор, пока долг не будет погашен, никакого нового «грейса» вам не дадут. Навскидку даже не назовешь, в каком еще банке действуют столь же либеральные правила, как в «Сбере».

Если бы еще и снятие наличных со «СберКарты» подпадало под льготный период, то у пластика «Сбера» был бы просто идеальный «грейс». Но, к сожалению, в банке не включили эту востребованную заемщиками опцию.

Все больше людей отказываются от оплаты наличными деньгами, а пользуются дебетовыми картами. Это удобно, практично и относительно безопасно, если соблюдать правила использования. Банки активно поддерживают эту тенденцию и предлагают варианты, которые отличаются тарифами, условиями и даже дизайном. В статье ответим на вопрос, что такое дебетовая карта, разберем виды и правила использования.

Виды и типы дебетовых карт Сбербанка России

Продукт представляет собой электронный пластиковый кошелек, с помощью которого можно оплачивать любые покупки безналичным путем.

В 2022 году банк предлагает клиентам следующие виды:

-

;

- c большими бонусами; ;

- классическая с дизайном и без него;

- молодежная с дизайном и без него;

- пенсионная; (классическая, золотая и Signature);

- цифровая;

- Подари жизнь; ;

- болельщика ПБК “ЦСКА”;

- с транспортным приложением.

Как видите, есть из чего выбирать. Все они отличаются платежной системой (МИР, Visa или Mastercard), возможностями и условиями обслуживания. Некоторые можно открыть только в рублях (например, пенсионную или молодежную), другие – в любой из трех мировых валют (рубли, доллары, евро).

Есть и детская, которая называется “Молодежная”. Выдается с 14 лет, поэтому подросток может завести собственный пластиковый кошелек для получения первого заработка.

Процент на остаток по счету начисляют только по пенсионной и премиальным вариантам – до 4% годовых. Стоимость обслуживание варьирует от 0 до 12 000 рублей в год.

Как заказать и получить банковскую карту Сбербанка?

- Выбор подходящего платежного средства. На сайте Выберу.ру вы можете получить самую актуальную информацию о действующих тарифах и условиях.

- Подача заявки. Это можно сделать в любом офисе банка. Для этого надо заполнить заявление и заключить договор. Для подачи заявки онлайн заполните стандартную анкету с персональными данными и видом платежного средства, адресом подразделения, где будете его забирать.

- Получить готовое платежное средство. Срок изготовления зависит от города. В среднем, это 10 – 14 дней. Но это касается только именного пластика. Неименные выдаются через несколько минут после подачи заявки.

Обратите внимание, что при возникновении проблем с обслуживанием, вам надо будет обращаться именно в то подразделение, в каком вы получали платежное средство. Поэтому выберите ближайший адрес к вашему фактическому месту проживания или работы.

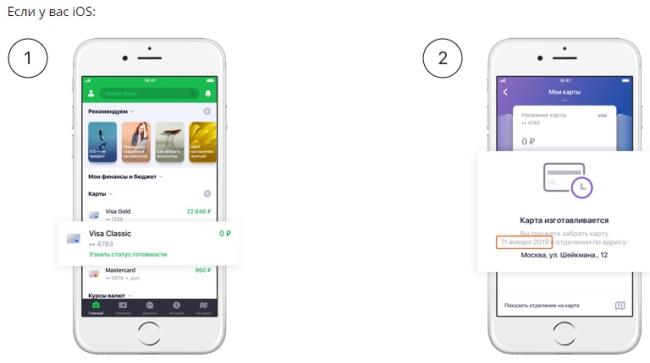

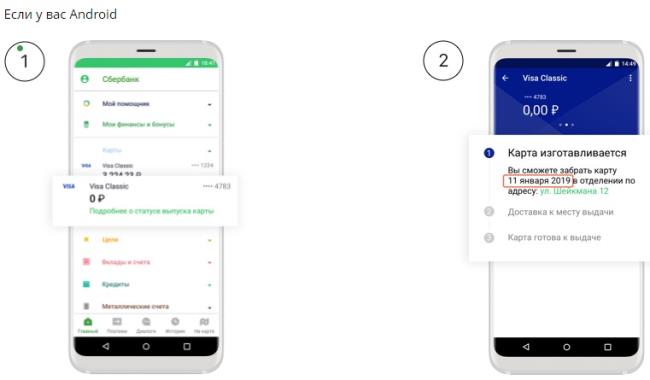

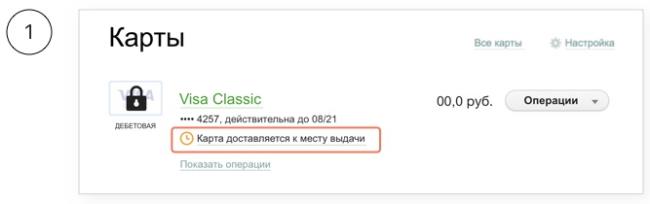

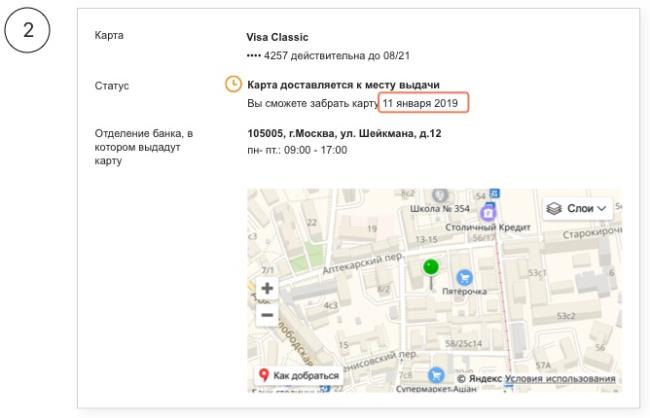

Вы можете самостоятельно отслеживать статус готовности своего заказа. В мобильном приложении:

Срок изготовления дебетовых карт в Сбербанке

Сроки изготовления зависят от типа выбранного вами продукта. Моментальные карты будут сделаны в течение 10 минут. Классические обычно можно получить за 5−15 дней. Именные и с индивидуальным дизайном иногда делают чуть дольше и дебетовый платежный инструмент будет готов в промежуток от 5 до 45 дней.

Как пользоваться картой?

Активация

Способ активации зависит от варианта получения платежного средства:

- Если ПИН-код выдан в конверте, то в любом банкомате закажите баланс или снимите наличные. Код активируется автоматически. Или дождитесь следующего дня, в СМС должна прийти информация об активации.

- Если ПИН-код вы самостоятельно придумываете в офисе банка при оформлении, то и активация проходит сразу же на месте.

Как только вы совершите первую операция, с вас спишут плату за ежегодное обслуживание, если оно предусмотрено тарифом.

Зачем нужна дебетовая карта?

Картой можно проводить оплату по безналичному расчеты в магазинах и сети интернет. В торговых и иных организациях необходимо предупредить кассира, что вы собираетесь оплатить безналичным путем. Вставьте пластик в платежный терминал или поднесите к считывающему устройству при бесконтактной оплате. Для покупок от 1 000 рублей надо ввести ПИН-код. Иногда кассир просит расписаться на чеке магазина.

При оплате покупок в интернете необходимо ввести реквизиты (номер, фамилию и имя владельца, срок действия, код безопасности на обратной стороне). Для подтверждения операции на телефон придет СМС с кодом доступа. Это дополнительная защита от мошеннических действий.

Как пополнить счет дебетовой карты Сбербанка

Банк дает много возможностей пополнить свой счет:

- безналичным путем (личный кабинет, мобильный банк, СМС-поручение);

- наличными (банкомат или касса банка).

Обратите внимание, что при переводе со счета другого банка могут взиматься комиссии. О ее размере вы узнаете до совершения операции.

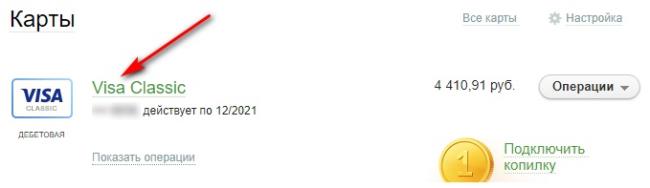

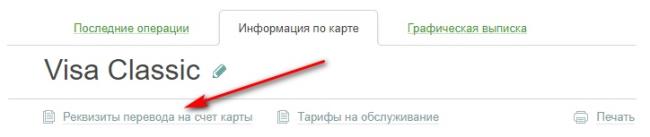

Где находится номер номер и реквизиты карты Сбербанка?

В некоторых случаях владельцу дебетовой карты необходимо знать БИК Сбербанка, корреспондентский счет и другие реквизиты. Это может понадобиться в случаях:

БИК (банковский идентификационный код) не привязан к конкретной дебетовой карте. Он позволяет узнать банк среди многих других. Так как Сбербанк обладает очень широкой сетью филиалов в России и за рубежом, то он имеет несколько БИК.

Как узнать БИК?

1. В договоре на обслуживание на последней странице указаны полные реквизиты банка, в том числе и БИК.

2. На официальном сайте выберите раздел “Отделения и банкоматы”, найдите свой город и адрес интересующего офиса. Кликнете на него мышкой, в открывшемся окне найдите БИК и другие реквизиты.

5. В ближайшем отделении банка.

6. По телефону горячей линии.

БИК Сбербанка по номеру карты, указанному на лицевой стороне, узнать нельзя.

Как закрыть дебетовую карту в Сбербанке

Причины закрытия дебетовой карты могут быть самые разные:

- переход на другой тип карты;

- слишком дорогое обслуживание;

- переход на обслуживание в другой банк.

Процедура очень проста.

Прежде чем закрыть карту ее следует заблокировать в сервисе Сбербанк Онлайн, чтобы в течение процесса с вас не взимали плату за ее обслуживание.

С заявлением о закрытии дебетового платежного инструмента, паспортом и карточкой надо прийти в отделение, где карта была оформлена.

Важно. Для корректного закрытия дебетовой карты Сбербанка все задолженности по данному счету должны быть погашены.

Сдать пластик сотруднику банка, который должен при вас его уничтожить. Получить остаток средств, если вы закрываете и счет.

Правила безопасности

Не смотря на то, что в банке работает мощная служба безопасности, от мошеннических действий пока никто не застрахован. Злоумышленники придумывают все новые и новые способы обмана доверчивых граждан. Иногда мы сами сообщаем всю необходимую информацию преступникам. Поэтому так важно соблюдать элементарные правила безопасности:

СберКарта — дебетовая карта СберБанка, сочетающая в себе различные преимущества. Они зависят от вашей активности. В конце каждого календарного месяца анализируется, сколько вы потратили и сколько средств оставалось на карте каждый день.

При расчёте трат учитываются многие покупки, но есть исключения, ещё не учитываются переводы денег и снятие наличных. Размер ваших трат и накоплений с использованием СберКарты влияет на стоимость СберКарты, сервисов и получаемые привилегии.

Рейтинги Выберу.ру

Готовые решения по дебетовым картам в Сбербанке России

Условия и ставки действуют для головного офиса банка либо центрального представительства банка в России. Уточняйте информацию об условиях продукта в офисах Сбербанка России или по телефону 900.

Информация о ставках и условиях дебетовых карт в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в офисах банков или по телефонам справочных служб. Информация о дебетовой карте на сайте банка

Отзывы о дебетовой карте «Сберкарта»

Новая Сберкарта - и смех, и грех очу поделиться ситуацией, которая случилась со мной. Увидел новый банковский продукт от Сбербанка: "СберКарта". Без Читать далее.

Отзыв полезен? 7 1 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Распиаренная Сберкарта. Имея 4 (максимальный) уровень привилегий, согласно банковской оферте, обслуживание данной карты, в частности уведомления по Читать далее.

Распиаренная Сберкарта. Имея 4 (максимальный) уровень привилегий, согласно банковской оферте, обслуживание данной карты, в частности уведомления по операциям по карте, должны быть БЕСПЛАТНЫМИ. Однако, 3й месяц подряд (3Й, Карл. ) с меня списывают ассигнации за это "бесплатное" обслуживание. Ясное дело, после звонков в банк и ругательств , деньги возвращают со своими извинениями. Только вот на кой эти мне извинения, если каждый месяц я должен тратить по 15мин своего драгоценного времени в ожидании ответа "доблестного" оператора, у которого еще "компетентности" хватает спрашивать у меня, мол, с чего это вдруг я решил, что с меня денег списывать не должны. Оферта, чтоб Вас! Потому и не должны. Видимо, они мнят, что это мелочь, авось клиент не заморочится. Фиг Вам! И, как я уже сказал, 3й раз подряд сдирают и 3й раз подряд это их "Извините, техническая ошибка".3 месяца подряд тех. ошибка, ага. Вместо извинений и оправданий лучше б халатность свою исправляли ни словом, а делом, желательно. Минус этому заведению. Всем своим только антирекламу этого продукта теперь делаю. Нам такой сервис не нужен. Скрыть

СберКарта от СберБанка — это условно-бесплатная карта с бонусной программой «Спасибо», которую можно бесплатно пополнять картой другого банка. Банк позиционирует Сберкарту, как лучшую карту Сбера. По факту — это улучшенная версия Классической карты СберБанка, которая долгое время была основной дебетовкой банка. Сейчас к ней добавили несколько полезных опций и получилась СберКарта.

Как получить СберКарту, стоимость и условия обслуживания, а также главные плюсы и минусы карты читайте в данном обзоре.

СберКарта от СберБанка

| Платежная система | Visa /Mastercard /Мир |

| 3D Secure | есть |

| бесконтактные платежи (payWave) | есть |

| Google Pay/Apple Pay/Samsung Pay | есть |

| Срок действия карты | 3 года /3года /5лет |

| Индивидуальный дизайн карты | есть |

СберКарту можно открыть только в рублях.

Недавно у СберБанка появилась кредитная СберКарта «120 дней без процентов», полностью бесплатная в обслуживании.

Как получить

СберКарту от СберБанка можно заказать онлайн. При заполнении заявки нужно указать паспортные данные и мобильные данные. Забрать карту нужно в отделении банка самостоятельно.

Карта доступна с 14 лет.

Стоимость обслуживания

СберКарта от СберБанка имеет бесплатные выпуск и перевыпуск, обслуживание будет бесплатным при выполнении одного из условий. За перевыпуск при утере карты или изменении личных данных — комиссия 150 ₽.

| Условия использования | Стоимость обслуживания |

| С момента получения карты и до конца следующего месяца | 0 ₽ в месяц |

| Получение зарплаты, стипендии, пенсии | 0 ₽ в месяц |

| При сумме покупок от 5 000 ₽, либо при неснижаемом остатке от 20 000 ₽ | 0 ₽ в месяц |

| При достижении пенсионного возраста | 0 ₽ в месяц |

| В других случаях | 150 ₽ в месяц, для держателей карты от 14 до 22 лет — 40 ₽ в месяц |

SMS-уведомления — 60 руб. в месяц. Для клиентов пенсионного возраста — 30 ₽ в месяц. Можно перейти на бесплатный режим SMS-информирование «Эконом».

Индивидуальный дизайн карты обойдется в 500 руб.

У СберБанка есть Молодежная карта, где максимальный возрастной порог 25 лет, а стоимость годового обслуживания — 150 руб. в год (12,5 руб./мес).

Бесплатное пополнение карты

- Картой другого банка через приложение СберБанка или на сайте банка (лимит за одну операцию — 30 000 рублей, в сутки — 150 000 рублей, в месяц — 1 500 000 рублей, но не более 30 операций);

- Наличными в банкоматах и терминалах СберБанка.

Снятие наличных

| Вид банкомата | Комиссия за снятие наличных | Комиссия за запрос баланса |

| В банкоматах СберБанка | бесплатно | бесплатно |

| Снятие в других банкоматах | 1% от суммы снятия (min 150 ₽) | 15 ₽ за запрос |

| Снятие в других банкоматах, если траты картой от 75 000 ₽ | бесплатно | 15 ₽ за запрос |

| Снятие в других банкоматах, если неснижаемый остаток на карте от 150 000 ₽ | бесплатно | 15 ₽ за запрос |

Лимиты на снятие наличных в банкоматах зависят от нескольких условий:

| Условие | Лимит на снятие наличных |

| При тратах до 5 000 ₽ или остатке до 20 000 ₽ | 50 000 ₽ в сутки, 500 000 ₽ в месяц |

| При тратах от 5 000 ₽ или остатке от 20 000 ₽ | 150 000 ₽ в сутки, 1 500 000 ₽ в месяц |

| При тратах от 20 000 ₽ или остатке от 40 000 ₽ | 300 000 ₽ в сутки, 3 000 000 ₽ в месяц |

| При тратах от 75 000 ₽ или остатке от 150 000 ₽ | 500 000 ₽ в сутки, 5 000 000 ₽ в месяц |

Перевод на карту другого банка

| Наименование перевода | Стоимость |

| Перевод на карту другого банка по номеру карты (лимиты за переводы по карте (суточный лимит — 150 000 ₽) | 1,5%, min 30 ₽ |

| Перевод на карту другого банка по номеру телефона (переводы в Тинькофф Банк, Альфа-Банк, Совкомбанк, Хоум Кредит Банк и СДМ-Банк) | 1%, max 1500 ₽ |

| Перевод в другой банк по номеру телефона через СБП (суточный лимит — 50 тыс. ₽) | до 100 тыс. ₽ в месяц бесплатно, далее с комиссией — 0,5% от суммы, но не более 1500 ₽. |

Бонусы

Бонусная программа СберБанка «Спасибо» позволяет копить баллы за совершенные покупки картой — 0,5% за каждые 100 рублей. Количество начисляемых баллов зависит от уровня привилегий «Спасибо». В программе 4 уровня привилегий: Спасибо, Большое Спасибо, Огромное Спасибо и Больше, чем Спасибо. 1 бонус = 1 ₽.

| Вид кешбэка | Размер кешбэка |

| Стандартные бонусы | 0,5% |

| У партнеров СберБанка | до 30% |

| Категории с повышенными бонусами (доступны для уровней Огромное Спасибо и Больше, чем Спасибо) | от 3 до 20% |

| Повышенные бонусы в кафе и ресторанах (при покупках от 20 000 ₽ или остатке от 40 000 ₽) | 5% |

| Повышенные бонусы на АЗС (при покупках от 75 000 ₽ или остатке от 150 000 ₽) | 10% |

Для тех, кто хочет получать максимально большие бонусы Сбербанк предлагает Карту с большими бонусами.

Автор статьи

Читайте также: