Находят ли мошенников по банковским картам

Обновлено: 23.04.2024

P.S. Не забудьте, пожалуйста, выбрать лучший ответ на Ваш вопрос: если потребуются разъяснения, Вы можете получить их, обратившись в чат.

Другие ответы

Гончаров Александр

- вы не нарушали правила безопасного использования карты;

- вы сообщили банку о несанкционированной операции не позже одного дня после получения от банка уведомления о совершении такой операции.

Марина Николаевна

Вам необходимо обратиться с заявлением в полицию.

При этом одновременно с подачей заявления необходимо работать с банком, если Вы этого еще не делали:

1) Позвонить на горячую линию банка для выяснения вопроса: кто снял деньги.

2) Немедленно заблокировать банковскую карту.

3) Напишите заявление в банк о том, что Вы не совершали транзакцию и требуйте возврата денег.

Все это будет работать в том случае, если в снятии денег есть вина банка.

Однако, сразу скажу, что вернуть денежные средства будет очень сложно. И, скорее всего, если будет вина банка, который не обеспечил безопасность Ваших денег, возврата денег придется добиваться уже в суде.

В договоре с банком должна быть прописана процедура отмены транзакций. Поэтому внимательно ознакомьтесь с текстом договора.

Если будет установлена вина банка, но банк не будет возвращать деньги, тогда необходимо писать жалобы на бездействие банка в прокуратуру, Роспотребнадзор и в Центробанк РФ.

Федеральный закон «О прокуратуре Российской Федерации» от 17.01.1992 N 2202-1

Статья 10. Рассмотрение и разрешение в органах прокуратуры заявлений, жалоб и иных обращений

1. В органах прокуратуры в соответствии с их полномочиями разрешаются заявления, жалобы и иные обращения, содержащие сведения о нарушении законов. Решение, принятое прокурором, не препятствует обращению лица за защитой своих прав в суд.

2. Поступающие в органы прокуратуры заявления и жалобы, иные обращения рассматриваются в порядке и сроки, которые установлены федеральным законодательством.

3. Ответ на заявление, жалобу и иное обращение должен быть мотивированным. Если в удовлетворении заявления или жалобы отказано, заявителю должны быть разъяснены порядок обжалования принятого решения, а также право обращения в суд, если таковое предусмотрено законом.

Выберите лучший ответ.

Миндзар Федор Васильевич

Обратитесь в полицию, только с ее помощью можно установить мошенника. Как правило помещения банкоматов оборудованы устройствами фотофиксации. Достаточно знать точное время снятия денежных средств с банковской карты и фото мошенника будет в руках полиции, дальнейшая поимка преступника не составит труда.

Адвокат Асанова Анна Михайловна

Смотря каким образом, и как быстро вы обратитесь/обратились в полицию. Информации крайне мало, чтобы вам помочь, поэтому вопрос больше похож из разделов наших коллег по сайту — эзотериков.

Владимир Суслин

Мошенники – народ изобретательный. Сегодня ими отработано изрядное количество способов, как похитить деньги со счетов держателей банковских карт. Поскольку, воровство с карт приобрело впечатляющий размах, мы решили уделить внимание этой проблеме и рассказать, как вернуть деньги снятые мошенниками с банковской карты.

Украли деньги – что делать

Можно ли вернуть украденные деньги? Можно. Если появилось подозрение, что с вашей картой без вашего участия производились какие-либо операции и были сняты средства, рекомендуем немедленно принять следующие меры, чтобы вернуть свои деньги:

- Сразу же связаться с банком по бесплатному номеру, указанному на карте и потребовать заблокировать ее. Нужно сделать это, потому что для снятия средств, либо оплаты покупок знать PIN-код и иметь на руках саму карту вовсе не обязательно. Сотрудник банка по телефону сообщит об остатке на вашем карточном счете и последних действиях с картой.

- В случае невозможности решить по телефону все вопросы, лучше всего будет лично обратиться в ближайший офис вашего банка, где вы сможете не только заблокировать карту, но и получить всю необходимую информацию о движении денег по вашему счету.

- Если опасения подтвердились и с вашего счета мошенниками были списаны деньги, подавайте в банк заявление с требованием расследовать вызвавшие подозрения операции со счетом и вернуть снятые с карты деньги. Получите выписку по вашему карточному счету и приложите ее к заявлению.

- Поскольку речь идет об уголовном преступлении, необходимо обратиться с заявлением о мошеннических действиях и требованием вернуть снятые деньги в подразделение полиции. Заявление составляется в двух экземплярах, на вашем экземпляре указывается номер, под которым оно регистрируется в полиции.

Выполнив эти действия, вы можете рассчитывать на возврат похищенных денег.

Что нужно знать

Теперь расскажем подробнее, чего стоит ожидать в процессе расследования факта пропажи денег с вашего счета.

Заявление-претензия в банк. Перед тем, как его составлять, изучите прописанные в договоре на обслуживание карточного счета обязанности банка и клиента, то есть, вас.

Составляя заявление, постарайтесь максимально подробно описать случившееся, делая акцент на своей непричастности к пропаже средств с карты. Банк, выпустивший карту, будет обращаться к кредитной организации, получившей платеж с запросом о возврате денег снятых мошенниками.

Получатель платежа в течение трех месяцев может рассматривать этот запрос, прежде чем принять решение о переводе средств. За это время соответствующие подразделения банков проводят проверку операций по счету клиента, а также проверяют репутацию самого заявителя и лица, получившего деньги.

В процессе расследования возможно сотрудники служб безопасности банков могут опрашивать коллег заявителя по месту работы, беседовать с участковым уполномоченным полиции по месту жительства и задавать вопросы членам семьи держателя карты.

Это вполне оправданно, так как банк должен исключить причастность самого потерпевшего к совершенным мошенническим действиям.

Когда факт мошенничества будет доказан, банк-получатель обязан вернуть полученные средства обратно на счет держателя карты.

Как написано выше, правильным будет подать заявление в полицию. Желая сохранить деловую репутацию, сотрудники банка наверняка постараются отговорить вас от этого шага.

Правоохранительные органы, проверяя заявление, проведут мероприятия, направленные на поиск преступников. По сложившейся практике, расследуя случаи мошенничества с банковскими картами органы полиции и служба безопасности банка тесно сотрудничают.

Придя к выводу о непричастности держателя карты к пропаже денег со счета, требование к банку-эквайру о возврате денег снятых мошенниками на счет клиента становится абсолютно законным и похищенные средства поступают обратно.

Если же банк, получивший деньги не желает их возвращать, решением вопроса становится обращение в суд. В данном случае материалы проведенного расследования станут весомым аргументом в пользу истца.

За последние 5 лет количество киберпреступлений с использованием Интернета и мобильной связи выросло в 11 раз. Число краж с банковских счетов или электронных кошельков в 2020 году увеличилось до 169 тысяч случаев – для сравнения, в 2019 было почти 94 тысячи. Клиенты СберБанка в 2020 году пожаловались на мошеннические звонки 3,7 миллиона раз – это на 63% больше показателя годом ранее.

Чтобы обезопасить себя и близких, важно знать, как действуют мошенники, и что делать, чтобы не потерять свои деньги.

Рассказываем о самых распространенных мошеннических схемах

7. Схема, нацеленная на тех, у кого есть ипотека: мошенники звонят от имени банка и спрашивают, как человек собирается вносить ежемесячный платеж – через приложение или банкомат. Звонившим известны размер ипотечного кредита, сумма платежа и ФИО клиента. Далее мошенники сообщают, что платежные реквизиты изменились, и убеждают совершить платеж на другой счет – в противном случае, якобы, заемщика ждет штраф. Если человек верит, то затем ему присылают ссылку, по которой он должен пройти и перевести деньги.

Как уберечь себя и свои деньги:

1. Заведите за правило ВСЕГДА перезванивать в банк – если вам позвонили и представились сотрудниками банка или службы безопасности, сбросьте вызов и наберите номер банка самостоятельно. Контакты банка всегда есть в приложении или на главной странице сайта банка. Никогда не перезванивайте по тому номеру, с которого вам звонили.

2. Никогда не называйте звонящим :

– номер договора, счета или номер карты

– CVV-код

– содержание одноразовых SMS–кодов

– логин и пароль для входа в мобильный и интернет-банк

Сотрудники банка не запрашивают подобные данные – эта информация нужна мошенникам, чтобы украсть ваши деньги.

3 . Всегда берите паузу: даже если информация вас удивила, испугала или взволновала. Сбросьте звонок, посчитайте до 10, позвоните близким или друзьям, кто может посоветовать, как быть.

Что делать, если мошенничество уже произошло:

- Заблокируйте карты, данные о которых вы сообщили мошенникам

- Позвоните в банк и сообщите о произошедшем

- Обратитесь в полицию и заявите о хищении средств

Сохраните эту инструкцию и отправьте ее своим друзьям и родственникам!

Ещё один сценарий мошенничества с использованием пластиковых банковских карт. Наиболее уязвимы карты Сбербанка, пригодные для платежей в интернете — начиная от Visa Classic и MasterCard Standard. Владельцы «зарплатных» Maestro и прочих Momentum данному приёму не подвержены.

Небольшой ликбез

1. У Сбербанка есть возможность переводить деньги с карты на карту и пополнять чужую карту, зная только её номер (на лицевой стороне). Никакие другие значения для этого не нужны.

2. Есть возможность узнать имя владельца чужой (!) карты по её номеру, выполнив платёж на неё через Сбербанк-Онлайн. Пробуем перекинуть на чужую карту скажем 10 рублей, вводим номер чужой карты и на экране «Проверьте реквизиты» видим сумму нашего платежа, номер чужой карты и… ФИО её владельца.

3. Многие просят о помощи и размещают объявления на благотворительных сайтах. Кроме обычных банковских реквизитов и номеров кошельков WebMoney/Яндекс.Деньги всё чаще стало попадаться «или на карту сбербанка № ХХХХ ХХХХ ХХХХ ХХХХ».

Алгоритм действий мошенника

1. Ищем благотворительные сайты и посты по ЖЖшечкам, типа вот такого:

«можно сделать пожертвование на номер пласиковой карты сбербанка, в любом отделении сбербанка России.Достаточно знать номер карты 676280389109721113 Получатель Боровкова Анастасия. ВСЕМ ОТКЛИКНУВШИМСЯ ОГРОМНОЕ ЧЕЛОВЕЧЕСКОЕ СПАСИБО. »

Прекрасный вариант, даже имя получателя указано. Транслит, ANASTASIYA BOROVKOVA… А может быть ANASTASIA BOROVKOVA. Не так уж много вариантов.

А если не указано?

Скажем, вот такое объявление:

«Счет Сбербанка для перевода пожертвований с карты на карту (без процентов!) — 5469 3800 2643 5684»

Не проблема, сейчас выясним:

а) Открываем Сбербанк-Онлайн, выбираем «Перевод на карту»:

б) Вводим реквизиты чужой карты и сумму — какую угодно. Мы типа хотим сделать благотворительный перевод.

в) Оппаньки! ФИО владельца карты.

Отказываемся от перевода, всё что нам нужно, мы только что узнали.

Транслит, DANIIL FIRSOV? Наверное.

Фокусируемся на первых двух типах («нормальные» Visa и MasterCard), Cirrus/Maestro в топку.

Вводим тип карты, её номер, транслитерацию имени владельца. Осталось только угадать срок действия. На сколько лет выдают карты? 3..4 года обычно. Часто карту заводят как только начинают сбор средств. Одно-два возможных значения года и 12 значений месяцев. Не больше 36 вариантов. Задержки, капчи никакой нет. Карта или добавляется, или нет. Не добавилась? Пробуем другие значения.

Добавилась? Пробуем что-нибудь купить… Можно даже нарваться и на кредитную карту.

Защита от подобного мошенничества

НЕ публиковать номер своей карты где попало. Часто думают, что без CVV и даже без имени владельца от номера карты нет никакого проку. Этот способ показывает, что это — распространённое заблуждение.

Во всяком случае, даже если баг не сработает, то у мошенников остаются богатые возможности для социальной инженерии применительно к опубликовавшему данные.

Кроме того, для сбора средств можно использовать бесплатно выдаваемые в Сбербанке карты Cirrus/Maestro Momentum, которые непригодны для платежей в интернете. От публикации их номера мошенник вряд ли что-то получит, даже зная имя и срок действия.

Вас беспокоит служба безопасности банка

Мне давно надоели эти банки, но инфопространство постоянно забито историями, как мошенники в очередной раз украли деньги, причём даже без социальной инженерии.

В статье “Банки не хотят внедрять многофакторную авторизацию и покончить с мошенничеством” есть простые рецепты, которые бы исключили случаи мошенничества хотя бы для тех, кто не разговаривает с мошенниками и не сообщает им коды. Народ хочет аппаратные токены, а банки не дают.

К написанию данной статьи меня ещё сподвиг наш конфликт с хостером Leaseweb. 7 лет мы платили одну цену в месяц за аренду серверов там. А потом она внезапно выросла в 70 раз. Leaseweb решил, что за действия злоумышленников деньги надо списать с нашей корпоративной карты.

Банки и корпорации разрабатывают свои договоры и внутренние инструкции таким образом, чтобы не иметь никакой ответственности перед клиентом, а клиента ободрать до нитки за действия третьих лиц, даже если закон прямо говорит, что банк обязан вернуть клиенту деньги.

Разбор спорных пунктов чек-листа защиты от мошенников

Недавно вышла статья “Самый полный чек-лист для защиты от мошенников”, где некоторые пункты имеют и обратную сторону медали, например, дополнительный номер телефона и дополнительная почта в аккаунте Google (Apple) — это и дополнительный риск утери контроля над телефоном, которым почти не пользуешься. Но самое главное, даже у меня крыша едет от такого количества действий. Многие можно сделать, но удобство обратно пропорционально количествам мер безопасности — жизнь превратится в ад.

Поскольку пунктов в чек-листе защиты от мошенников много, то я пройдусь по ним с пояснением, чем они могут быть вредны.

2. Кодовое слово вы произносите по телефону, звонки пишут в нескольких местах, к ним имеет доступ непонятный круг лиц, даже переговоры олигархов и президентов сливают в сеть. Все вопросы лучше решать через чат в ЛК или Telegram, WhatsApp.

3. Запрет на действия с доверенностью. Это будет противоречить ГК РФ. Пришедший с доверенностью человек будет требовать на основании ГК РФ осуществить действия — против закона никто не пойдёт, то есть новая доверенность отменяет старые распоряжения. Но самое главное — это неудобно, если действительно вы лично не сможете прийти.

7. Мошенники позвонят с номера банка. Подменить номер можно и при звонке, и при отправке СМС.

11. Суточные лимиты вам не помогут, если их можно изменить в приложении банка или звонком в банк.

15. Уже сказал выше про дополнительный номер телефона и дополнительную почту в аккаунте Google (Apple).

27. Пометить как НЕ спам номера телефонов моб.оператора и банков. См. Пункт 7.

45. Будьте внимательны на сайтах с пиратским контентом — звучит, как будьте внимательнее, играя с напёрсточником или устанавливая крякнутое ПО. Может не стоит вообще посещать левые сайты?

47. Если загруженный файл, приложение уже сами по себе являются не вирусом, а шпионским ПО, то проверку могут и пройти.

49. Совет платить наличкой странный. Оплата телефоном решает эту проблему.

56. Мошенники подключат, даже не сомневайтесь. Тут как раз банки должны как Google на все устройства рассылать инфу о том, что вход осуществлён с нового устройства.

61. Пользуйтесь проверенными крупными операторами связи — а это смешно. Если можете иметь симку какого-нибудь заграничного оператора, какой-нибудь маленькой страны, где не понимают по-русски, то она самая надёжная. Вероятность её перевыпуска мошенниками стремится к нулю.

62. Аккаунт в ВК лучше вообще не иметь, пока не подбросили картинку со свастикой или роликом и не посадили за них.

68. Мошенники иногда сами блокируют вашу симку, им этого только и надо. Особенно вот это “попросите прохожего, таксиста, охранника, полицейского дать вам телефон” клёво сочетается с п. 60. “Не давать в руки телефон малознакомым людям”.

80. Адвокат с вас за один приём слупит возможно больше, чем мошенники. В Яндексе и Гугле много бесплатной инфы, но не вся она полезная, да и адвокат может давать вредные советы.

81. Убедиться надо в том, что списание было. Это можно сделать через приложение банка, если оно работает.

83. Банк будет рекомендовать написать заявление в полицию.

86. Про полицию будет далее вишенкой на торте — почему так делать не стоит в ряде случаев.

Обращаться ли в полицию, если мошенники украли деньги с банковской карты

Это зависит от того, у кого украли. У вас или у банка. Если у вас украли телефон, банковскую карту, то сначала вы блокируете всё в банке и потом обращаетесь в полицию.

Если у вас ничего не крали, вы мошенникам ничего не сообщали, то деньги украли не у вас, а у банка! Вы не пострадавшая сторона. И это очень важно! Не вляпайтесь! Если вы пойдёте по совету банка в полицию, то банку только этого и надо. Вы сами признаёте себя пострадавшей стороной и говорите, что деньги украли не у банка, а у вас. Хотя на самом деле это не так.

Если вы в полицию не идёте, то банк должен доказывать, что деньги украли у вас, а не у него, что вы сообщили мошенникам все свои данные, а не мошенники их где-то купили, перехватили СМС, узнали кодовое слово.

Вам надо стоять на том, что деньги украли у банка. Возможно это сотрудники банка слили данные, как уже бывало и некоторых ловили, возможно хакеры взломали банк, но не вас. Это банк должен доказать как именно взломали вас. Возможно ваши данные те же люди слили, которые сливали Навальному или которых ловили на торговле данными в даркнете. Это всё проблемы банка, а не ваши.

Правовое обоснование

Описанное выше само по себе логично и понятно. Если клиент заявляет, что он операций не совершал, то дальше банк должен представить доказательства, что клиент совершал операцию. Тут банки любят дурить клиентов и говорить, что доказательства они предоставят только полиции. Тогда следует подать обычный гражданский иск в суд против банка, где ему придётся доказывать свою позицию.

Есть 161-ФЗ — федеральный закон о национальной платёжной системе. Название немного неудачное и может ввести в заблуждение. Что ещё за национальная платёжная система и при чём тут банки.

Статья 1

Настоящий Федеральный закон устанавливает правовые и организационные основы национальной платежной системы, регулирует порядок оказания платежных услуг, в том числе осуществления перевода денежных средств, использования электронных средств платежа, деятельность субъектов национальной платежной системы, а также определяет требования к организации и функционированию платежных систем…

Пока только непонятно что же такое национальная платёжная система. Может это какая-то отдельная система?! Но нет.

Статья 3

1) национальная платежная система — совокупность операторов по переводу денежных средств (включая операторов электронных денежных средств), банковских платежных агентов (субагентов), платежных агентов, организаций федеральной почтовой связи при оказании ими платежных услуг в соответствии с законодательством Российской Федерации, операторов платежных систем, операторов услуг платежной инфраструктуры, операторов услуг информационного обмена, иностранных поставщиков платежных услуг, операторов иностранных платежных систем, поставщиков платежных приложений (субъекты национальной платежной системы);

Непонятно, является ли банк оператором по переводу денежных средств. По смыслу является, но явно же не назван.

Статья 11

1. Операторами по переводу денежных средств являются:

2) кредитные организации, имеющие право на осуществление перевода денежных средств;

О, уже ближе. Но опять, пока чётко же не написано про банк, хотя вроде всем известно, что банк — это кредитная организация. А это уже закреплено в Статье 1 федерального закона о банках и банковской деятельности.

Этот муторный процесс я тут привёл, чтобы показать, как читать законы и что это посильно каждому. А то меня иногда юристом начали называть, хотя я не юрист.

Статья 8. Распоряжение клиента, порядок его приема к исполнению и исполнения

5.1. Оператор по переводу денежных средств при выявлении им операции, соответствующей признакам осуществления перевода денежных средств без согласия клиента, обязан до осуществления списания денежных средств с банковского счета клиента на срок не более двух рабочих дней приостановить исполнение распоряжения о совершении операции, соответствующей признакам осуществления перевода денежных средств без согласия клиента.

Из признаков нам интересен больше всего пункт:

3.3. Несоответствие характера, и (или) параметров, и (или) объема проводимой операции (время (дни) осуществления операции, место осуществления операции, устройство, с использованием которого осуществляется операция и параметры его использования, сумма осуществления операции, периодичность (частота) осуществления операций, получатель средств) операциям, обычно совершаемым клиентом оператора по переводу денежных средств (осуществляемой клиентом деятельности).

Ведь все мошеннические операции не соответствуют обычному характеру. Мошенники, как правило, в ночное время, когда клиент спит, списывают все возможные деньги плюс открывают кредиты и их тоже списывают. Заходят мошенники в банк с другого устройства, с другого IP-адреса. И раз банк это допустил, значит косяк его.

Теперь из статьи 3 нам понадобится следующий термин:

19) электронное средство платежа — средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств;

По сути это личный кабинет на сайте банка, банковское приложение на смартфоне, ну или ещё проще — ваш аккаунт в банке в совокупности с банковскими картами и счетами.

Иногда мошенники меняют контактный телефонный номер клиента в банке или же перевыпускают SIM-карту. В этих случаях клиент уведомления не получит. Если банк позволил мошенникам изменить телефонный номер или активировать новую SIM-карту, то банк обязан всё возместить.

Заключение

Берегите свои данные, не общайтесь с мошенниками, приучайте своих старших родственников не отвечать на звонки с незнакомых номеров.

Самостоятельно читайте и понимайте законы. Не доверяйте на слово ни юристам, ни адвокатам, ни тем более, бангстерам.

Прежде чем идти в полицию, убедитесь, что вы действительно пострадавшая сторона.

Если же деньги украли у банка, а не у вас, то направляйте банку претензию в соответствии со статьями 8 и 9 161-ФЗ и затем исковое.

Дата-центр ITSOFT — размещение и аренда серверов и стоек в двух дата-центрах в Москве. За последние годы UPTIME 100%. Размещение GPU-ферм и ASIC-майнеров, аренда GPU-серверов, лицензии связи, SSL-сертификаты, администрирование серверов и поддержка сайтов.

В закладки

Волна мошенничества с банковскими картами оставляет тысячи людей без копейки.

Казалось бы, схема стара, как мир. Но почему она до сих пор работает?

Как работает этот вид мошенничества

Цель мошенников – завладеть вашими деньгами. Для этого достаточно получить от вас полные данные карты (номер, дата окончания срока действия и CVV/CVC-код), создать с неё перевод и подтвердить его кодом из SMS, которое придет на ваш телефон.

Самый популярный способ сделать это – позвонить и представиться сотрудником банка. Повод может быть любой:

▪ агрессивный: ваша карта заблокирована;

▪ нейтральный: нам нужно уточнить ваши данные, подтвердите перевод с карты и т.д.;

▪ соблазняющим: вам пришел перевод на несколько тысяч, чтобы получить его, сообщите данные карты.

Количество вариантов зависит от фантазии организаторов схемы. Им выгодно менять формат, чтобы жертвы не привыкали.

Как мошенники узнают ваше имя и личные данные?

Мошенникам даже не надо знать номер вашей карты. Достаточно номера мобильного.

Часто по номеру мобильного можно узнать, как вас зовут. В мобильном приложении Сбербанк покажет имя, отчество и первую букву фамилии. Тинькофф – имя и первую букву фамилии.

Есть и другие способы узнать имя по номеру телефона. Да и в Гугле никого не банили.

Номер карты многие тоже часто сбрасывают в личку. Такое есть везде – от родительских чатов в WhatsApp до сборов денег в социальных сетях.

Дальше – дело техники. Если вам внезапно позвонит сотрудник банка, назовет вас по имени-отчеству, продиктует номер вашей карты, разве вы не поверите ему?

Откуда мошенники берут номера телефонов для обзвона

Сами понимаете, таким людям терять особо нечего. И времени свободного много.

Сейчас в игру вступили целые колл-центры. Данные массово парсят – телефоны берут на сайтах бесплатных объявлений, в соцсетях и т.п.

Работают и по купленным базам. Чаще всего их сливают сами сотрудники банков. Там есть ФИО, номер телефона и часть номера карты. Как минимум.

Наконец, мошенники используют дыры в ПО. Через них похищают либо данные клиентов, либо воруют деньги.

Есть информация, что один известный банк только недавно закрыл дыру, которая позволяла сделать перевод без согласия клиента. Не требовалось даже CVV – только номер карты, телефона и одноразовый код из SMS.

Сколько таких уязвимостей приносит (или будет приносить!) кому-то стабильный доход, никто не знает. И не узнает.

Как работают «чёрные» колл-центры мошенников

Набрать персонал в такой колл-центр несложно. Не нужно быть гениальным психологом, когда есть методичка и скрипты, отточенные на реальных жертвах.

Скорее всего, вы даже видели рекламу подобных вакансий. “Требуется сотрудник в новый колл-центр, работа в финансовой сфере, зарплата от $1000 + бонусы” – знакомо? В объявлении могут писать всё, что угодно. Иногда даже колл-центр не упоминают.

Работать в колл-центры идут люди, которые хотят быстрых и легких денег. Правда, текучка огромная. Неэффективных сразу увольняют.

Кто-то не выдерживает. У кого-то не получается. Кто-то начинает тратить деньги на алкоголь и наркотики.

Новичков сажают “открывать сделки”. Их тренируют говорить по скриптам – заранее подготовленным сценариям.

Более опытные “закрывают сделки”. Они давят на клиентов, чтобы не ушли.

Люди из мест лишения свободы тоже порой работают на такие колл-центры. Особенно если уже имели опыт. Но их сравнительно мало.

Как делят доходы

Люди, работавшие в подобных схемах, анонимно сообщали, что прозвонщик получает до 20% от суммы, если работает один. Если один человек сделку открывает, второй – закрывает, то оба получают по 10%.

Остальные деньги – зарплата организаторов схем, оплата “крыши”, закупка оборудования, аренда офисов. Деньги нужны на покупку данных: уникальная база обойдется в пару тысяч долларов, доступ к общей вдвое дешевле.

Деньги выводят через карты, оформленные на случайных людей. “Дропы” снимают их в банкоматах.

Но в последнее время мошенники чаще используют криптовалюту. Она не имеет правового статуса в РФ и часто не позволяет отследить транзакции (особенно если это анонимная монета вроде Monero или ZCash либо используется сервис-миксер).

В крупном городе может быть несколько десятков фирм, которые занимаются такого рода мошенничеством. Обороты представьте себе сами.

Почему же так сложно понять, что с вами разговаривает мошенник

Потому что это подготовленные специалисты. А любитель почти всегда проиграет профессионалу.

Для создателей таких схем пробив клиентов банков – просто бизнес. Который не стоит на месте, а растет и развивается.

Совершенствуются скрипты. Оттачиваются приемы психологического давления. Покупаются все более подробные базы. Работают с наиболее уязвимыми людьми.

К тому же не все читают эти ваши интернеты. Простой эксперимент: можно позвонить десяти пожилым знакомым, представиться сотрудником банка и попросить назвать данные карты. Можете в комментариях написать, сколько CVV/CVC-кодов вы получили.

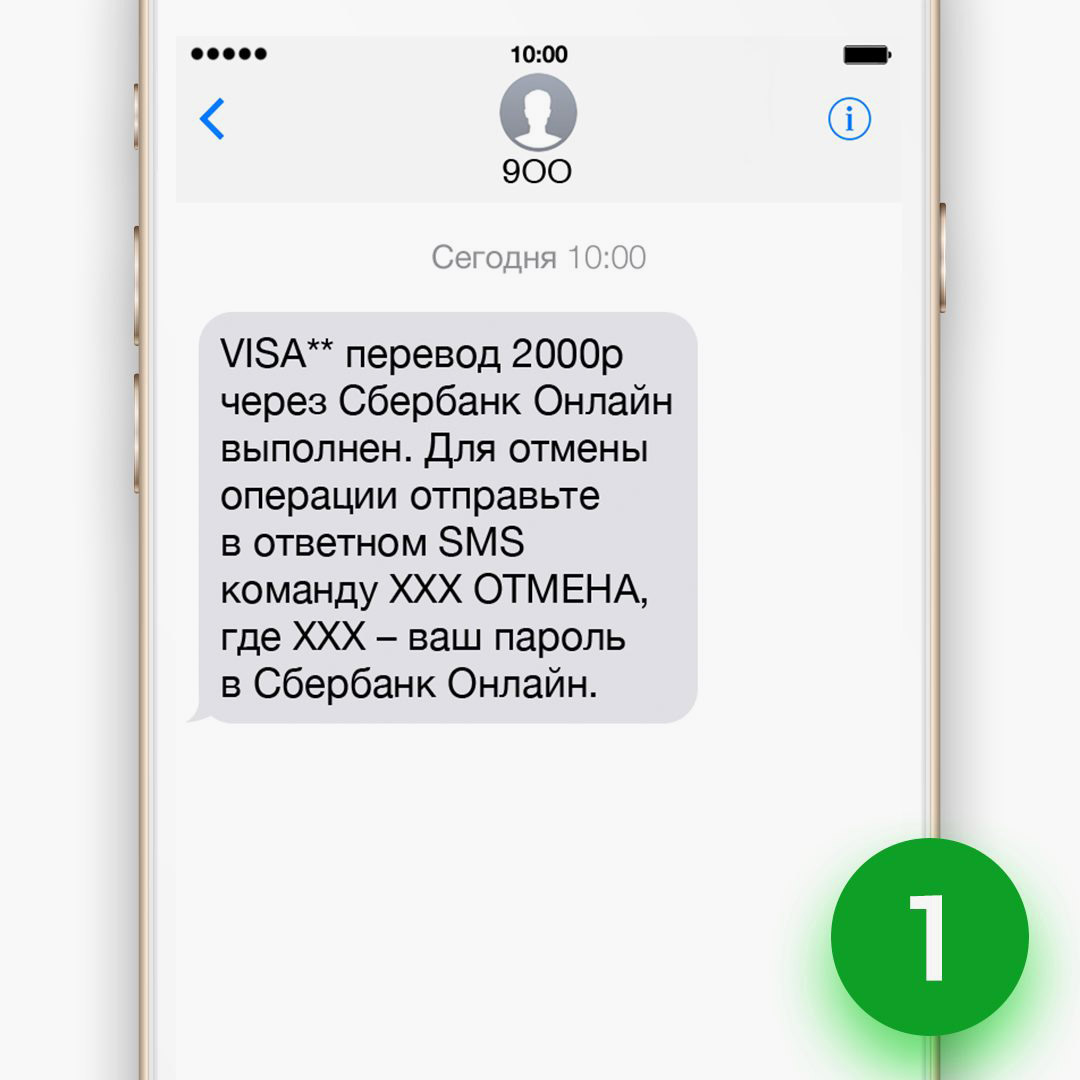

Часто колл-центры маскируют настоящие номера банков похожими комбинациями букв и цифр. В результате 900 превращается в 9ОО – 9 и две буквы “О”, например.

Мошенники используют заранее записанные фрагменты, чтобы убедить вас в серьёзности системы. Вот пример:

Похожие примеры – здесь, здесь и здесь. Таких видео на YouTube тысячи.

Но это история не про высокие технологии. А про методы социальной инженерии. И про доверие к человеку, наделенному пусть маленькой, но властью. Тем более если он делает вид, что хочет помочь.

Раньше разводилы работали топорнее, давили авторитетом, угрожали. Теперь это “команда профессионалов”.

Каждый из них готов потратить на вас 10-20 минут времени или больше. Простая арифметика: разделите остаток на вашей карте на 5 (20% от суммы – доход сотрудника черного колл-центра). Практически наверняка вы столько за 10-20 минут не зарабатываете.

Что делать, если вам кажется, что звонок из банка был мошенническим?

Если вы хоть немного сомневаетесь в том, что вам звонит сотрудник банка, положите трубку. А затем перезвоните в банк сами – номер горячей линии указывается на самой карте. Также он есть на официальном сайте банка и в мобильном приложении.

▪ 900 (бесплатно с любого мобильного в России)

▪ 8 800 200 00 00 (для звонков с мобильных и стационарных телефонов в регионах)

▪ 8 800 555 22 44 (бесплатно с городских и мобильных в России)

▪ 8 (800) 100 24 24 (для звонков из регионов России)

Банк “Открытие”:

▪ 8 800 444 44 00 (бесплатный звонок по России)

Райффайзен банк:

▪ 8 800 700 17 17 (для звонков из регионов России)

▪ 8 (800) 200-07‑08 (для звонков по России)

1. Если у мошенников могут быть данные вашей карты, заблокируйте её по звонку в банк или в мобильном приложении. То же самое стоит сделать, если вы получили SMS от банка о странном списании средств или видите подозрительную покупку в истории транзакций мобильного приложения.

2. Сотрудник банка никогда не попросит номер карты и уж тем более CVV/CVC-код или PIN-код.

Специалист может только уточнить лишь последние четыре цифры карты, чтобы понять, с какой именно из ваших карт предстоит работать. Сотрудники крайне редко задают дополнительные вопросы – только если вы забыли ответ на секретный вопрос и хотите сменить пароль.

Да и вообще сотрудники банков нечасто звонят клиентам – это скорее исключение. Только если что-то случилось или если нужно предложить новую услугу.

3. Все решения, кроме блокировки карты, можно принять позднее. Поэтому пообещайте подумать, выдохните и положите трубку. А потом перезвоните сами по номеру, который указан на вашей карте.

4. Вы всегда можете обратиться в отделение банка. Там уж точно сотрудники настоящие.

Главное: если мошенники таким образом выудят ваши деньги, вернуть их будет практически невозможно. Так что будьте начеку.

В закладки

Автор статьи

Читайте также: