Что такое кредитный рейтинг облигаций

Обновлено: 19.04.2024

Это вторая шпаргалка из нашего цикла для подготовки неквалифицированных инвесторов к обязательному тесту от ЦБ. Такая есть уже по опционам, фьючерсам и другим производным.

Высокодоходные («мусорные») облигации

Целиком название этой части теста в блоке «Знания» сформулировано витиевато и может отпугнуть даже своей длинной формулировкой, которую здесь мы приводить не будем.

Если перевести это на более доступный язык, то речь об облигациях без рейтинга либо с рейтингом ниже инвестиционного. Совсем коротко — о «мусорных» облигациях (junk bonds — устоявшийся термин за рубежом). Они же на жаргоне банкиров, брокеров и инвесткомпаний называются «высокодоходные облигации», поскольку у них и правда самые высокие ставки доходности (ставка купона превышает ключевую ставку ЦБ минимум на 5 процентных пунктов, объем выпуска долговых бумаг менее 1 млрд рублей).

Высокодоходные («мусорные») облигации — это долговые ценные бумаги с доходностью, которая иногда на несколько пунктов, иногда кратно превосходит среднюю по облигационному рынку. Их основной риск связан с тем, что выпустившие их компании с повышенной вероятностью могут не исполнить обязательства перед инвесторами, то есть перестать выплачивать купоны или не вернуть номинал, то есть сам долг.

Вопросы теста неквалифицированных инвесторов и правильные ответы

1. Кредитный рейтинг облигаций — это:

А. Оценка рейтинговым агентством способности компании — эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям (правильный ответ).

Б. Обязанность эмитента выполнить взятые на себя финансовые обязательства по этим облигациям.

В. Гарантия рейтингового агентства, что эмитент облигаций выполнит взятые на себя финансовые обязательства по этим облигациям.

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

А. Точная дата не может быть определена (правильный ответ).

Б. В любой рабочий день, определенный самим инвестором.

В. Не раньше следующего объявленного периода выкупа облигаций эмитентом (оферта).

3. Пожалуйста, выберите правильный ответ из следующих утверждений.

А. Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред) (правильный ответ).

Б. Ликвидность облигации не влияет на разницу между ценами заявок на покупку и продажу (спред).

В. Как правило, чем ликвиднее облигация, тем больше разница между ценами заявок на покупку и продажу (спред).

4. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

А. Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций (правильный ответ).

Б. Наличие повышенных рисков дефолта по данному выпуску облигаций.

В. Более высокую ставку купона по сравнению с облигациями, имеющими кредитный рейтинг.

Пояснения и комментарии к тесту

По вопросу 1. Простейшее определение кредитного рейтинга — это оценка кредитоспособности.

Кредитоспособность — это возможность заемщика в будущем выполнить свои обязательства по возврату долга и процентов, свойство, в том числе отражающее риски невозврата кредитных средств.

Оценку дает сторонняя организация (агентство) по заказу самого эмитента: государства, региона, компании — любой структуры, которая выпускает собственные облигации. Рейтинг может быть присвоен самой организации (эмитенту) и каждому отдельному выпуску ее облигаций.

Агентства могут менять или полностью отзывать рейтинги. Эмитент может сам от них отказаться, если считает их несправедливыми. Рейтинг не дает гарантий ни со стороны оцениваемой организации, ни со стороны агентства. Это лишь сводное экспертное мнение о том, насколько эмитент устойчив или, наоборот, близок к дефолту.

В отношении облигации дефолт — это ситуация, когда не пришел вовремя купон либо бумага не была погашена в срок. Речь необязательно идет о неминуемом банкротстве компании. Могут быть проблемы организационного плана. Но для инвестора это в любом случае плохо. Есть прямая зависимость: чем выше рейтинги облигаций, тем просрочки (дефолты) по ним реже. И наоборот.

По вопросу 2. Инвестор, разумеется, может подать заявку на продажу в любой момент в часы работы биржи. Это общее правило для любых облигаций. Но у низкорейтинговых бумаг обычно мало покупателей и продавцов. Из-за этого облигации могут стоять на продажу часами, днями и даже неделями. Пример такой ситуации приведен ниже. За неделю — меньше 40 сделок на общую сумму менее 200 тыс. рублей.

По вопросу 3. Ликвидность облигации, как понятно из предыдущего вопроса, — это возможность быстро ее купить или продать по приемлемой цене. А это бывает только в случае, когда покупателей и продавцов много, и они есть на торгах каждый день, час или минуту. Высокая конкуренция между участниками торгов сужает разницу между лучшей ценой покупки и продажи (спред), поэтому купить и мгновенно продать можно практически без потерь.

Это торги высоколиквидной ОФЗ. Здесь так тесно, что спред составляет менее 0,03%, то есть меньше 30 копеек разницы с каждой облигации. При столь активном торге переплата со стороны потенциальных покупателей или скидка со стороны потенциальных продавцов минимальны.

А вот, для сравнения, обратная ситуация: число участников на торгах так мало, что они выставляют заявки максимально далеко друг от друга в надежде взять вторую сторону «измором», то есть дождаться движения цены именно в свою сторону, а не наоборот. В итоге — огромный разрыв между минимальной ценой продавца и максимальной ценой покупателя (спред), и рыночная цена «гуляет» почти на 5 рублей в каждой облигации. При сумме в 100 тыс. рублей переплата здесь может доходить до 500 рублей за сделку.

По вопросу 4. При определенных условиях каждый из перечисленных трех вариантов ответа может быть правильным. Например, отсутствие рейтинга в облигациях, которые на бирже продаются с трудом, и в высокодоходных облигациях почти всегда означает более высокую ставку (в том числе более высокий купон). Это происходит потому, что инвесторы закладывают более высокий риск дефолта по таким бумагам.

Однако опытным путем установлено (спасибо нашим читателям — подробности можете узнать в комментариях под этой статьей), что верный вариант все же A — «Отсутствие мнения кредитного рейтингового агентства…». Этот вариант справедлив при любых условиях: если эмитент не обращался за рейтингом в агентство, то он его и не имеет, что вполне логично.

Доходность корпоративных облигаций, которая в марте вышла на десятилетние максимумы выше 17%, в последние две недели опустилась до 12,7–13%. Цены на бумаги растут, а доходность, соответственно, падает на фоне снижения ключевой ставки до 14%, которое произошло 29 апреля. Банк России рассматривает вероятность понижения ключевой ставки на ближайших заседаниях, что означает продолжение движения вниз доходностей.

По состоянию на 20 мая 2022 года доходность индекса российских корпоративных облигаций RUCBITR составляет 12,71% при дюрации 705 дней (1,9 года).

Самая высокая доходность индекса российских корпоративных облигаций RUCBITR за последние десять лет была зафиксирована 30 марта 2022 года на уровне 17,29%. Экстремумом доходности индекса является показатель 20,58%, установленный 20 января 2009 года (данные по доходностям индекса доступны с 4 мая 2008 года).

Облигации федерального займа в своих ценах уже отражают ожидаемое снижение ключевой ставки — индекс российских гособлигаций RGBI демонстрирует доходность на уровне 10–11% с середины апреля.

Облигации из сегмента корпоративных бондов сейчас позволяют инвесторам купить бумаги, которые в будущем смогут обеспечить доходность выше уровня инфляции, цель по которой в размере 4% ЦБ рассчитывает достигнуть в 2024 году, согласно майскому докладу регулятора о денежно-кредитной политике.

«Корпоративные облигации надежных заемщиков первого и второго эшелонов на сегодняшний день позволяют зафиксировать на один-два года доходность 11,5–13% годовых. Кредитные спреды данных бондов по-прежнему расширенные — в районе 150–300 базисных пунктов к ОФЗ. Надо учитывать, что пока первичный рынок облигаций неактивен и будет постепенно возникать дефицит бумаг на рынке по мере планового погашения. Наряду со снижением ключевой ставки этот фактор может привести к сокращению кредитной премии надежных корпоративных бондов к ОФЗ, соответственно, снижению их доходности», — объясняет преимущества приобретения бондов в данный момент инвестиционный стратег «ВТБ Мои Инвестиции » Александр Полютов.

Как выбрать облигации для покупки

Основными факторами, которые традиционно оказывают влияние на инвестиционные решения по приобретению облигаций, является ключевая ставка , ее сопоставимость с текущей и прогнозируемой инфляцией, а также кредитное качество эмитентов .

Процентный риск

Процентный риск в облигациях уже более или менее обозначен: ЦБ ожидает инфляцию по итогам года на уровне 18–23%. По данным Минэкономразвития, инфляция в России в годовом выражении по состоянию на 13 мая 2022 года составила 17,69% против 17,77% неделей ранее.

Ключевая ставка на текущий момент установлена в размере 14%. «Текущий прогнозный диапазон для средней ключевой ставки на 2022 год 12,5–14%, на следующий — 9–11% и на 2024 год — 6–8%», — заявила по итогам последнего заседания совета директоров Банка России глава регулятора Эльвира Набиуллина.

Банковские вклады, которые часто сравнивают с инвестициями в облигации в качестве их альтернативы, неуклонно снижают доходность. Средняя максимальная ставка по вкладам топ-10 российских банков в первой декаде мая 2022 года снизилась до 12,1% годовых, по данным Банка России.

«При высоких ставках компаниям во всех отраслях сложнее перекредитовываться. При этом сейчас мы наблюдаем процесс снижения ставок в экономике, что создает более благоприятные условия для функционирования бизнеса. Большему риску подвержены небольшие компании, компании с повышенной долговой нагрузкой и бизнесы в стадии становления. Сейчас крайне важен тщательный кредитный анализ эмитентов», — предостерегает портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист.

Кредитный риск (риск дефолтов)

Анализ рейтинговых действий агентств «Эксперт РА», «АКРА», «НКР», «НРА», который провели «РБК Инвестиции» за период с начала 2022 года, пока не демонстрирует массовых понижений рейтингов качественных эмитентов. Однако этот факт не должен ложно успокаивать инвесторов.

«Хотя рейтинговые агентства и обладают более оперативным доступом к информации об эмитенте, он не позволяет им следить за компанией на ежедневной основе. Поэтому с этой точки зрения положение агентств ненамного отличается от возможностей обычных аналитиков и инвесторов, принимать решение об изменении рейтингов им во многих случаях приходится уже по факту появления в общем доступе негативных корпоративных новостей. Учитывая, что компании в большинстве случаев не спешат делиться с рынком возникающими проблемами, таких новостей пока достаточно мало», — объясняет начальник отдела анализа долгового рынка «Открытие Инвестиций» Владимир Малиновский.

Руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров также обращает внимание на специфику составления кредитных рейтингов от национальных агентств: «Рейтинг отражает положение конкретной компании в общем ряду сопоставимых организаций, то есть рейтинговые агентства сравнивают кредитное качество компаний друг с другом внутри страны. По этой причине, если условия ухудшились сразу для всех компаний, то и относительная вероятность дефолта компании изменилась несущественно».

Согласно данным Мосбиржи, с 2018 года дефолты объявляли исключительно компании третьего уровня листинга.

Количество дефолтов по выпускам облигаций, допущенным к торгам на Мосбирже:

- 2018 год — 8 выпусков;

- 2019 год — 9 выпусков;

- 2020 год — 17 выпусков;

- 2021 год — 31 выпуск;

- 2022 год (на 20 мая) — 19 выпусков + 10 выпусков с техническим дефолтом.

«В настоящий момент предпочтительнее облигации госкомпании и системно значимых игроков, которые могут рассчитывать на поддержку федеральных властей и рефинансирование в банках. Не вызывают опасения бонды крупнейших сырьевых экспортеров, лидеров на рынке телекоммуникаций и продуктового ретейла, госбанков», — отмечает инвестиционный стратег «ВТБ Мои Инвестиции» Александр Полютов. По его мнению, под давлением может оказаться кредитное качество эмитентов, ориентированных на внутренний потребительский спрос и значительно вовлеченных в глобальные цепочки поставок компонентов и сырья. «В данных отраслях требуется предметное и индивидуальное изучение надежности заемщиков», — предупреждает Полютов.

Какие облигации выбирают инвестиционные стратеги

В «Открытие Инвестициях» придерживаются очень осторожного взгляда на текущий рынок корпоративных облигаций и отдают предпочтение относительно коротким выпускам, чьи эмитенты подошли к кризису с крепкими кредитными метриками и хорошим запасом денежной ликвидности . «Среди корпоративных займов выделяем ПИК БО-П03, СэтлГрБ1P1, Систем1P10, ЕвропланБ3», — говорит Владимир Малиновский.

В «Тинькофф Инвестициях» в текущих условиях предлагают присмотреться к бумагам ГИДРОМАШСЕРВИС БО-03, ПИК-Корпорация-001Р-03, РУСАЛ Братск-002Р-01, Русская аквакульт-001Р-01, Сегежа Групп-001P-01R, КИВИ Финанс-001Р-01, Белуга Групп-БО-П04. По текущим ценам годовая доходность по этим бондам лежит в диапазоне 13,4–16,8%.

В «Альфа-Капитале» к топу бумаг с высокой степенью надежности и при этом достаточно высокой доходностью отнесли выпуски бондов ВТБСУБТ1-5 (для квалифицированных инвесторов), Европлн1Р2, ЛСР БО 1Р7, СамолетP10, СэтлГрБ1P4, ЭталФинП03. Доходность по этим бумагам от 14,35% до 27,03%.

Топ-10 доходных корпоративных облигаций с высоким рейтингом

Совкомбанк, выпуск БО-05 (Совком БО5)

«Детский мир», выпуск БО-05 (ДетМир БО5)

- ISIN: RU000A1015A8

- Дата погашения: 01.12.2026 (06.12.2022 put-оферта)

- Доходность: 17,41% (к дате оферты)

- Купон: 7,25% годовых (₽36,15, два раза в год)

- Накопленный купонный доход: ₽32,58

- Стоимость облигации на 19.05.2022: ₽952,20

- Рейтинг: компании — Эксперт РА ruAА-

Группа компаний «Самолет», выпуск БО-П09 (Самолет1P9)

«Эталон Финанс», БO-ПO3 (ЭталФинП03)

- ISIN: RU000A103QH9

- Дата погашения: 15.09.2026

- Доходность: 17,26%

- Купон: 9,1% годовых (₽22,69, четыре раза в год)

- Накопленный купонный доход: ₽14,71

- Стоимость облигации на 19.05.2022: ₽820

- Рейтинг: компании — Эксперт РА ruA-, выпуска облигаций — Эксперт РА ruA-

Группа компаний «Самолет», выпуск БО-П10 (СамолетP10)

Экспобанк, выпуск 001P-01 (Экспо1П01)

«Сэтл Групп», выпуск 001P-03 (СэтлГрБ1P3)

- ISIN: RU000A1030X9

- Дата погашения: 17.04.2024

- Доходность: 15,94%

- Купон: 8,5% годовых (₽21,19, четыре раза в год)

- Накопленный купонный доход: ₽6,99

- Стоимость облигации на 19.05.2022: ₽892,5

- Рейтинг: компании — АКРА A (RU), выпуска облигаций—АКРА A (RU)

«ПИК-Корпорация», выпуск 001Р-03 (ПИК К 1P3)

Лизинговая компания «Европлан», выпуск 001P-02 (Европлн1Р2)

- ISIN: RU000A1034J0

- Дата погашения: 17.05.2024

- Доходность: 15,8%

- Купон: 7,8% годовых (₽19,45, четыре раза в год)

- Накопленный купонный доход: ₽0

- Стоимость облигации на 19.05.2022: ₽928,90

- Рейтинг: компании — АКРА A+ (RU), выпуска облигаций—АКРА A+ (RU)

Группа ЛСР (ПАО), выпуск 001P-07 (ЛСР БО 1Р7)

- ISIN: RU000A103PX8

- Дата погашения: 11.09.2026

- Доходность: 14,64%

- Купон: 8,65% годовых (₽21,57, четыре раза в год)

- Накопленный купонный доход: ₽14,93

- Стоимость облигации на 19.05.2022: ₽857,00

- Рейтинг: компании — Эксперт РА ruA, выпуска облигаций — Эксперт РА ruA

Редакционная подборка «РБК Инвестиций» составлена из ликвидных облигаций:

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Узнайте о возможностях нашего Каталога в телеграм-канале «РБК Инвестиций»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Кредитные рейтинги компаний показывают, насколько они надежны как заемщики и могут выполнять взятые на себя финансовые обязательства по ценным бумагам . Например, облигациям. Это оценка вероятности дефолта заемщика по специальной шкале. Рейтинги присваивают независимые рейтинговые агентства — международные и российские. Среди основных агентств:

Кредитное рейтинговое агентство НКР;

Аналитическое кредитное рейтинговое агентство (АКРА);

Moody’s Investors Service;

Эксперты делают выводы не только на основании открытых документов и финансовой отчетности компаний, но и конфиденциальных данных, которые они получают. Шкалы, по которым они оценивают бизнес, бывают национальными и международными. Кроме того, они могут отличаться от агентства к агентству. Помимо этого, рейтинг одной компании у разных агентств может быть неодинаковым из-за различий в методологии либо разных мнений аналитиков.

Таким образом, рейтинги — это мнение агентства и ее аналитиков о кредитоспособности организаций. Они не являются абсолютной мерой вероятности дефолта и кредитного качества компаний, так как не всегда можно предсказать будущие события и тенденции. Кроме того, их пересматривают раз в год, поэтому иногда они могут не отражать ситуацию в компании при сильных колебаниях рынка. То есть положение дел в компании поменялось, а рейтинг обновить еще не успели.

Как правило, рейтинг состоит из нескольких частей. В него входят буквы, цифры, а также знаки «плюс» или «минус». Обычно оценки обозначаются латинскими буквами A, B, C, D. Чем больше букв A, тем лучше компания может выполнять свои обязательства по мнению агентства. D означает, что она находится в состоянии дефолта либо нарушила свои финансовые обязательства. Знаки «плюс» и «минус» показывают градацию каждой категории. Если в рейтинге стоит обозначение ru или rus, то он присвоен по национальной шкале.

Обычно максимальный рейтинг по российской шкале для всех компаний — кредитный рейтинг страны. Суверенный рейтинг России от агентства Fitch, который оно утвердило в июле 2021 года, — ВВВ. Это означает, что если по национальной шкале компании присвоили рейтинг AAA, то по международной ему будет соответствовать ВВВ.

Рейтинг облигаций как инструмент инвестора

Помимо рейтингов компаний, существуют рейтинги облигаций. Они позволяют определить кредитное качество того или иного кредитного обязательства, а также вероятность дефолта по нему. Рейтинговые агентства оценивают, способен ли эмитент выполнять финансовые обязательства по тому или иному выпуску облигаций, и на основе этого анализа присваивают бумагам рейтинг.

Инвесторы часто используют кредитные рейтинги для принятия решения, вкладываться в компанию, бумагу или нет. Однако они не индикаторы качества инвестиций, не рекомендации по покупке, хранению или продаже бумаг.

«Их назначение отнюдь не в том, чтобы указывать на целесообразность тех или иных инвестиций. Рейтинги отражают лишь один аспект, необходимый для принятия инвестиционного решения, — кредитоспособность, а в некоторых случаях еще и уровень возмещения долга в случае дефолта», — отмечают в Standard & Poor`s.

Категории рейтингов

Значения международных рейтингов делятся на категории — инвестиционную, спекулятивную и дефолтную. Примерное распределение такое:

инвестиционная. В нее входят компании и финансовые инструменты с рейтингами от ААА до ВВВ, которые считаются надежными;

спекулятивная. В нее попадают организации с сомнительной кредитоспособностью, которые могут не пережить неблагоприятные условия рынка, а также бумаги, вкладываться в которые рискованно. Их рейтинги — от ВВ до C;

дефолтная. В эту категорию входят те, кто нарушил финансовые обязательства, находится в шаге от дефолта, начал процедуру банкротства и так далее. Сюда входят эмитенты с рейтингом D.

Однако эти категории и распределение между ними может отличаться в разных агентствах. В Standard & Poor`s и Fitch выделяют инвестиционную и неинвестиционную (спекулятивную) категории. В первую входят эмитенты с рейтингом от ААА до ВВВ включительно, а во вторую — все остальные.

Если у выпуска облигаций нет рейтинга, это значит, что у рейтингового агентства нет мнения о его кредитных рисках. То есть агентство не проверяло, в какой ситуации находится эмитент бумаг и может ли он выполнять свои обязательства, так что этот факт не обязательно означает, что у компании проблемы.

Ликвидность ценных бумаг — что это?

Когда мы говорим о ликвидных ценных бумагах, то имеем в виду, что их можно продать в кратчайший срок по цене, близкой к рыночной. Чем ликвиднее бумага, тем меньше будет спред — разница между лучшими ценами ее покупки и продажи.

Понять, насколько бумага ликвидна, можно не только по спреду, но и по ее объему торгов — количеству совершенных сделок в денежном выражении в течение одной торговой сессии.

Соответственно, низколиквидные бумаги труднее приобрести и продать, а спред будет бóльшим, чем у ликвидных. Так что невозможно точно определить, как быстро удастся продать, например, низколиквидную облигацию . Сначала нужно найти покупателя, а это может занять некоторое время. Если его не получится найти, то и сделку совершить — тоже.

Иностранные и российские облигации: в чем риски?

При покупке облигаций инвесторы сталкиваются с определенными рисками. Среди них:

- кредитный риск — это вероятность дефолта компании, выпустившей облигации. То есть ситуации, когда она не сможет исполнять взятые на себя финансовые обязательства. Этот риск показывают рейтинги агентств;

- риск ликвидности — это вероятность того, что инвестор не сможет быстро и по выгодной цене продать бумаги, так как не сможет найти покупателя;

- рыночный риск — это риск понести убытки из-за неблагоприятного изменения рыночной цены облигаций. Например, инвестор захотел продать облигацию на бирже, а она упала в цене и стала стоить дешевле, чем когда он ее покупал. Если он ее продаст, то себе в убыток.

При покупке облигаций иностранных компаний возникает еще один риск — валютный. Это возможность убытков из-за изменения курса валюты, в которой инвестор купил бумаги, а также дополнительной налоговой нагрузки.

Считаем налогооблагаемый доход

В доход по облигациям входят:

прибыль от разницы между ценой покупки и продажи актива. Например, трейдер Иннокентий купил облигацию по $100, а через полгода продал по $110. Таким образом, его прибыль в долларах составила $10;

прибыль от погашения облигации, если инвестор купил ее дешевле номинальной стоимости.

Однако при расчете налогооблагаемого в России дохода по иностранным облигациям также нужно учитывать изменение курсов валют. Например, когда Иннокентий покупал бескупонную облигацию за $100, доллар стоил ₽50. Когда он продал ее по $110, то доллар поднялся до ₽75. Поэтому в рублях Иннокентий заработал не ₽750 (10х75), а ₽3250. Расчеты такие:

(110х75) — (100х50) = 3250

Не верно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Мнение рейтингового агентства о кредитоспособности компании и целесообразности инвестиций в тот или иной выпуск ее облигаций

Не верно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Мнение рейтингового агентства о том, способен ли эмитент выполнить взятые на себя финансовые обязательства по определенному выпуску облигаций

Правильно! Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Не верно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Не верно. Если инвестор захочет продать низколиквидные облигации, то ему сперва придется найти покупателя. И сколько займут времени эти поиски, определить невозможно

Не верно. Если инвестор захочет продать низколиквидные облигации, то ему сперва придется найти покупателя. И сколько займут времени эти поиски, определить невозможно

День в день, но в случае, если инвестор готов совершить сделку по невыгодной ему цене из-за широкого спреда

Не верно. Если инвестор захочет продать низколиквидные облигации, то ему сперва придется найти покупателя. И сколько займут времени эти поиски, определить невозможно

Точно определить невозможно. Это зависит от спроса на эти облигации, так как заключить сделку можно только при условии, что найдется покупатель

Правильно! Если инвестор захочет продать низколиквидные облигации, то ему сперва придется найти покупателя. И сколько займут времени эти поиски, определить невозможно

При покупке иностранных облигаций инвестор подвергается риску ликвидности, а также кредитному и рыночному

Не совсем верно. Вы забыли про валютный риск — возможность убытков из-за изменения курса валюты, в которой инвестор купил бумаги, а также дополнительной налоговой нагрузки

Правильно! Чем ликвиднее акция, тем меньше спред — разница между лучшей ценой покупки и продажи. Это значит, что облигации можно купить либо продать быстрее и по более выгодной цене

Не совсем верно. Если компании присвоили рейтинг D, это может означать, что она находится в состоянии дефолта, но также и то, что она нарушила какие-то финансовые обязательства, но пока не обанкротилась

Не совсем верно. Категории есть у международных рейтингов. Кроме того, они могут немного различаться у разных агентств. Например, Standard & Poor`s и Fitch выделяют две категории: инвестиционную и неинвестиционную (спекулятивную)

В случае, если вы купили иностранную облигацию за $100 и продали ее через год за $110, при этом курс доллара США за указанный год вырос с ₽50 до ₽75, ваш налогооблагаемый доход в России составит:

Не верно. В этом примере налогооблагаемый доход — прибыль от разницы между покупкой и продажей иностранной облигации, но не забывайте учитывать изменение курса доллара. Расчеты такие: (110х75) — (100х50) = 3250

Не верно. В этом примере налогооблагаемый доход — прибыль от разницы между покупкой и продажей иностранной облигации, но не забывайте учитывать изменение курса доллара. Расчеты такие: (110х75) — (100х50) = 3250

Правильно! В этом примере налогооблагаемый доход — прибыль от разницы между покупкой и продажей иностранной облигации, но с учетом изменения курса доллара. Расчеты такие: (110х75) — (100х50) = 3250

Не верно. В этом примере налогооблагаемый доход — прибыль от разницы между покупкой и продажей иностранной облигации, но не забывайте учитывать изменение курса доллара. Расчеты такие: (110х75) — (100х50) = 3250

1/4 Пока что вам не хватает знаний, но не расстраивайтесь. Повторите материал, и тогда у вас все точно получится!

2/4 Ваших знаний пока не хватает, чтобы пройти тест успешно, но вы уже на полпути. Попробуйте повторить материал и пройдите викторину еще раз

3/4 Вы ответили почти на все вопросы. Однако чтобы пройти реальное тестирование, вам нужно дать правильный ответ на каждый вопрос. Так установил ЦБ. Но вы на верном пути!

4/4 Поздравляем! Вы ответили правильно на все вопросы. Мы уверены, что и реальное тестирование вы пройдете без проблем

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Каждый эмитент облигаций хотел бы, чтобы его выпуски обладали кредитным рейтингом, присвоенным рейтинговыми агентствами. Наличие кредитного рейтинга во многом упрощает доступ на рынки капитала, существенно снижая стоимость заимствования, а кроме того — расширяет круг потенциальных инвесторов, предоставляя возможность привлекать большее количество денежных средств под меньший процент обслуживания.

На сайте Московской биржи в разделе «Индексы облигаций» размещен ряд индексов муниципальных и корпоративных облигаций, сегментированных по рейтингу. Одним из требований попадания выпуска в этот список является присвоение выпуску облигаций кредитного рейтинга не ниже указанного в названии индекса рейтинговыми агентствами Standard & Poor’s (S&P Global Ratings), Fitch Ratings и Moody’s Investor Service. Данные индексы также имеют свою сегментацию по сроку дюрации.

Чем именно является кредитный рейтинг выпуска облигаций, как и кем он присваивается и что с ним может происходить в дальнейшем, мы разберем ниже.

Общая логика кредитных рейтингов

Кредитный рейтинг — это показатель платежеспособности, присваиваемый как эмитенту, так и его отдельно взятым выпускам. Кредитные рейтинги присваиваются рейтинговыми агентствами и помогают инвесторам принять верные решения об инвестировании, позволяя лучше оценить доходность облигации с точки зрения возможных рисков. Чем выше рейтинг облигации, тем ниже риски. Однако уровень риска напрямую связан с доходностью, соответственно доходность облигации с высоким рейтингом — наоборот ниже.

Исторически так сложилось, что основными мировыми и наиболее авторитетными рейтинговыми агентствами являются т.н. агентства «большой тройки»: Standard & Poor’s (S&P Global Ratings), Fitch Ratings, Moody’s Investor Service. Все они базируются в США, из-за чего многие инвесторы критикуют их за предвзятость в присвоении рейтингов. Однако тон задают именно представленные агентства, которые присваивают как долгосрочные так и краткосрочные рейтинги по своим рейтинговым шкалам, которые не сильно, но все же несколько отличаются друг от друга. Остальные мировые и региональные рейтинговые агентства часто имеют очень похожие шкалы, хотя порой и используют совершенно непохожие обозначения.

Инвестиционные рейтинги (до BBB включительно у S&P и Fitch, и Baa3 у Moody’s) и спекулятивные (все, что ниже инвестиционного). Неинвестиционные рейтинги часто называют мусорными.

В бумаги, обладающие инвестиционным рейтингом, обычно осуществляют инвестиции крупные институциональные инвесторы, проявляющие максимум осторожности в своих вложениях — ведь они зачастую управляют коллективными инвестициями. В бумаги спекулятивной группы часто вкладываются менее крупные хедж-фонды, желающие получить более высокую доходность. Разумеется, доходность бумаг инвестиционной группы (как и возможный риск) ниже по сравнению со спекулятивными. Стоит отметить, что по природе своей кредитный рейтинг — это не истина, а субъективная оценка аналитиков агентства, сформировавших мнение по собственной методике.

Рейтинговые агентства в России — это «РИА Рейтинг», «Рус-Рейтинг», «Национальное Рейтинговое Агентство» (НРА), AK&M.

Крупнейшие мировые фонды в меньшей мере ориентируются на информацию от этих агентств. Тем не менее в отношении российских облигаций рейтинги указанных агентств могут носить адекватный характер, так как лучше учитывают особенности российской действительности.

Присвоение рейтингов эмитентам и выпускам облигаций

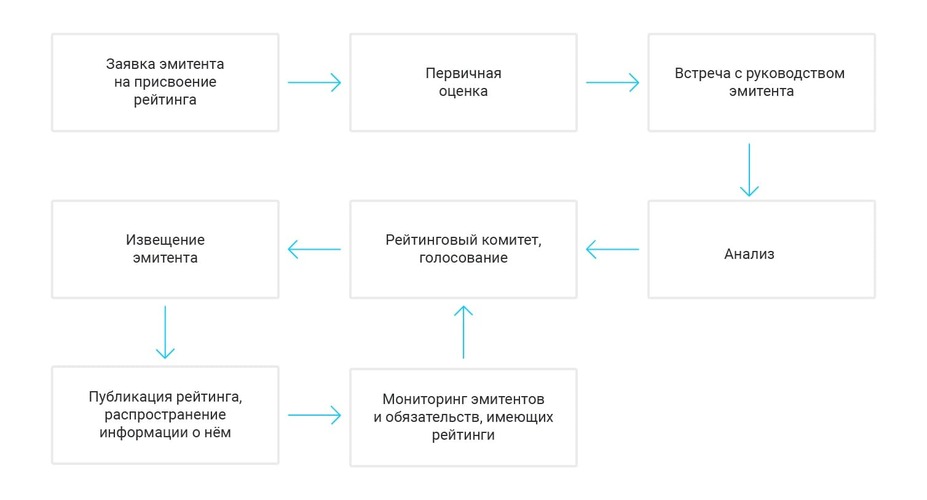

Эмитенты выпускают облигации. Чтобы выпуск облигаций обладал рейтингом надежности, эмитент сам должен обладать таковым. Для обладания рейтингомэмитент должен заключить договор с рейтинговым агентством. После этого эмитент проходит первичную проверку, представители агентства встречаются с руководством эмитента. Происходит анализ эмитента, рейтинговый комитет проводит голосование и извещает эмитента о присвоенном рейтинге. Агентство публикует рейтинг и распространяет информацию о нем. Впоследствии агентство наблюдает за эмитентом и может пересмотреть рейтинг как в лучшую, так и в худшую сторону.

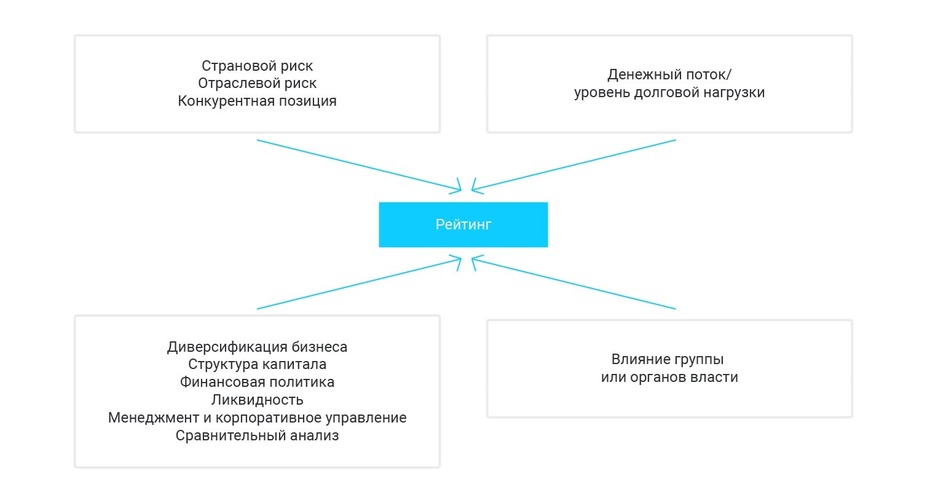

В процессе изучения эмитента аналитики агентства тщательно изучают страновой и отраслевой риски, а также конкурентную позицию эмитента в отрасли. Рассматривается долговая нагрузка эмитента: сравнивается генерируемый им денежный поток и уже имеющаяся задолженность с критериями ее обслуживания. Если указанные параметры удовлетворяют агентство, происходит детальное рассмотрение структуры капитала, финансовой политики, принятых в компании норм корпоративного управления и менеджмента в целом, производится оценка диверсификации бизнеса, а также сравнительный анализ компании с отраслевыми аналогами. Оценивается влияние органов власти на бизнес компании (в условиях российской действительности это может иметь определенное значение), после чего по результатам анализа всех этих факторов принимается решение о присвоении определенного рейтинга. Решение сообщается эмитенту.

После того как эмитент получает рейтинг, можно говорить о присвоении рейтинга и его облигациям. Для этого определяются условия выпуска и его структура, приоритетность данного выпуска в плане очередности выплат кредиторам по прочим обязательствам эмитента, наличие внешней поддержки или механизмов повышения кредитного качества — залогов и поручительств — а также дополнительных элементов, способных снизить кредитные риски эмитента и его выпусков облигаций.

В дальнейшем эмитент и агентство продолжают взаимодействовать с эмитентом. Рейтинги эмитента и его выпусков облигаций постоянно мониторятся и могут меняться. Агентство анализирует информацию об изменениях в планах эмитента, обсуждает с ним последние события, влияющие на уровень кредитного риска, оценивает прочие факторы, способные повлиять на кредитоспособность эмитента.

Наличие кредитного рейтинга помогает эмитенту выпускать облигации с меньшими затратами по их обслуживанию. Это способствует развитию эмитента, хотя и требует определенных затрат.

Теория теорией, но, чтобы стать настоящим профи, нужно практиковаться. Начните сейчас — откройте торговый счёт в «Открытие Брокер». Если в процессе регистрации появятся вопросы или любые пожелания по работе «Открытого журнала» — напишите нам через форму обратной связи. Ваше мнение поможет нам стать лучше!

Облигации, особенно с длинным сроком погашения, успели серьезно подешеветь, пока ЦБ повышал ставку. Но сейчас цикл повышения близок к концу, считают некоторые аналитики. Пора покупать облигации?

В чем суть идеи

Во всех информационных каналах для инвесторов брокеры капслоком телеграфируют «Обратите внимание на облигации!», поскольку данный инструмент, по их мнению, может принести доход с учетом предсказаний о курсе Банка России на повышение ключевой ставки. Такие идеи особенно активно циркулировали за неделю до заседания совета директоров Банка России, 10 сентября 2021 года, когда как раз и должны были объявить эту ставку (то есть минимальный процент, под который коммерческие банки могут брать кредиты у ЦБ).

Когда ключевая ставка растет, увеличивается и доходность по облигациям (то есть отношение купона к рыночной цене облигации). Поскольку купоны большинства облигаций установлены заранее, доходность может вырасти только за счет падения цены бумаги. Когда ключевая ставка падает, облигации начинают дорожать, что приводит к снижению их доходности.

Сама инвестиционная идея брокеров заключалась в том, что на ожидании решения регулятора повысить ставку рынок облигаций будет подстраиваться под прогнозируемый размер повышения на 0,5%, до 7% годовых. По мнению брокеров, самое время брать бумаги, когда ставки доходности уже подросли, но решение Центробанка не озвучено. Ожидалось, что после достижения отметки в 7% Банк России сменит курс на снижение ставки — и это были бы идеальные условия для заработка на облигациях.

Облигация

— это ценная бумага, по которой инвестор дает в долг эмитенту (компании или государству), а одалживающий обязуется выплатить инвестору определенную сумму и определенный процент в будущем.

Итак, пора ли уже добавить облигаций в инвестпортфель?

Как зарабатывают на облигациях

Самая понятная логика работы с облигациями для бывших вкладчиков: купить бумагу на определенный срок, получать фиксированные купоны и ждать погашения (когда выпустивший облигацию вернет номинал, то есть стоимость, на которую была оценена бумага при выпуске). Но это может оказаться не слишком выгодной, а иногда и убыточной затеей, ведь в определенный момент облигация может стоить дороже номинала, и получится переплата.

В «Открытие Брокере» говорят, что для такой пассивной стратегии подошли бы облигации надежных эмитентов (рейтинги по национальной шкале от «ВВВ+» до «А») срочностью один-два года. Они потенциально принесли бы «порядка 8,5—10% годовых и остаются крайне привлекательными для инвесторов, но, скорее, пока не со спекулятивной точки зрения, а исходя из покупки до погашения», отмечает начальник отдела анализа долгового рынка компании Владимир Малиновский.

Денис Кучкин, генеральный директор ИК «Септем Капитал», рекомендует при выборе долговой ценной бумаги в качестве инструмента обращать внимание на три основных параметра:

— кто выпустил облигацию (эмитент);

— срок погашения (дюрация);

— кредитное качество эмитента (оценка рейтинговых агентств не ниже «BB-», спекулятивный уровень).

Рейтинговая оценка

— это показатель, которые характеризует способность эмитента ценных бумаг своевременно и в полном объеме выплачивать проценты и основную сумму по долговым обязательствам.

«Когда вы в принципе приходите на фондовый рынок, вам надо выкинуть из головы историю как с депозитами: сидеть в бумаге до погашения. Инвестор мыслит сроками, данными о ставках и процентах», — напоминает Кучкин.

Идея состоит в том, по его словам, чтобы купить на вторичном рынке облигации с длинным сроком погашения. Доходность по ним (отношение купонов к цене бумаги) через какое-то время после того, как начнется снижение ставок, тоже будет снижаться. «Взяли вы, например, бумагу с доходностью 8% годовых, через полгода она снизилась до 7,5%, а цена выросла. Тогда за полгода вы сможете заработать значительно больше, чем 8% годовых, за счет роста цены плюс купон», — поясняет глава «Септем Капитала».

Сколько можно заработать

Если брать ОФЗ как индикатор по доходности и по надежности, то доходности по краткосрочным бумагам — 6,70%, по долгосрочным — 6,90%. «График доходности, скажем, Russia 10Y Bond зажат уже месяца четыре между 6,90% и 7,30% в ожидании импульса для дальнейшего движения», — оценивает Илья Коровин, председатель Национального союза частных трейдеров и инвесторов на финансовых рынках.

Корпоративные облигации первого эшелона приносят доходность в зависимости от срока погашения от 7% до 8%. «Они надежные, как наш Центральный банк, то есть входят в ломбардный список. Но, как правило, частному инвестору такие доходности не интересны. Доходность, которая обычно интересует инвестора, начинается от 12% и выше», — размышляет Коровин.

По его словам, бумаги более низких уровней листинга в последнее время популярны, но лучше инвесторам такими инструментами не увлекаться, а в качестве альтернативы купить акции «Газпрома».

Когда брать бонды

В конце августа аналитики «Тинькофф Инвестиции Премиум» выпустили обзор, в котором утверждали, что покупка облигаций в конце августа будет удачной по двум причинам:

- Доходность рублевых облигаций не растет и, скорее всего, будет снижаться (а значит, будет расти их цена). Не исключено повышение ключевой ставки до 7% до конца 2021 года, и «эти ожидания уже нашли отражение в уровне доходности облигаций, а уже в следующем году регулятор может перейти к смягчению политики по мере замедления инфляции».

- Рынок облигаций уже в тот момент позволял зафиксировать высокие доходности на несколько лет вперед.

По оценке Евгения Шиленкова, заместителя генерального директора по активным операциям ИК «Велес Капитал», к самой дате заседания это решение было отыграно в котировках примерно на 90%.

Он напоминает, что перед заседанием обычно есть неделя тишины, участники рынка в этот период могут быть чуть менее активны, но все равно люди торгуют с учетом консенсус-мнения, которое сформировалось на этот счет.

«Покупка облигаций до или после заседания могла произойти на равных условиях, — считает Александр Ермак, главный аналитик по долговым рынкам БК «Регион». — Однако сохранение жесткой риторики в заявлении регулятора и возможность дальнейшего повышения ключевой ставки могут негативно отразиться на ценах кратко- и среднесрочных бумаг в ближайшем будущем». По его наблюдениям, обычно ажиотаж на рынке облигаций перед заседаниями Центробанка наблюдается, только когда уже понятно, что ставку будут снижать, и инвесторы пытаются купить наиболее длинные бумаги до того момента, когда они могут вырасти в цене после решения регулятора.

Привязывать решение о покупке облигаций ко дню объявления решения регулятора по ключевой ставке, по мнению заместителя председателя правления и финансового директора Экспобанка Андрея Шалимова, может быть оправданно в двух случаях:

- Покупать после объявления и комментариев по изменению ставки от ЦБ в случае неадекватно сильной реакции рынка. Крайне редкая ситуация для рынка облигаций.

- Покупать прямо перед объявлением ставки, если инвестор считает, что решение регулятора не совпадет с ожиданиями рынка. Например, покупка перед последним повышением помогла бы спекулятивно сработать, если бы ЦБ не повысил ставку: повышение на 0,25 процентного пункта было уже заложено в ценах, и при таком несовпадении ожиданий и факта цены неизбежно выросли бы.

Как реагировал рынок на объявления ключевых ставок

Самыми значительными объемы торгов на вторичном рынке облигаций были при повышении ставки в конце марта с 4,25% до 4,5%.

А перед заседанием Центробанка 10 сентября как раз наблюдалась классическая картина снижения активности инвесторов.

По итогам заседания глава Банка России Эльвира Набиуллина озвучила цифру в 6,75% годовых. Чего не учли аналитики, так это явного намека на дальнейшее, возможно неоднократное, повышение.

Когда рынок облигаций успел обновить ставки

Подстраиваться под будущие решения Банка России, по словам профессиональных участников торгов, рынок начинает зачастую сразу после обновления ключевой ставки. Все внимательно слушают заявления руководства ЦБ и примерно понимают, как дальше будет действовать регулятор. Когда у инвесторов недостаточно данных для точного прогноза, «настройки» на рынке происходят за полторы-две недели до нового заседания по ставке.

На вторичном рынке сначала меняются цены и доходности по наиболее ликвидным облигациям первого и второго эшелона, затем — по более доходным облигациям третьего и четвертого эшелонов. «В последнюю очередь могут происходить изменения ставок высокодоходных облигаций (ВДО), но в большинстве случаев эти изменения минимальны, поскольку доходность таких инструментов и так существенно выше, чем у ОФЗ», — добавляет Александр Ермак.

С этим инструментом также покупают.

Илья Коровин рекомендует тем, кто только начинает формировать портфель, использовать стратегию лесенки, когда в портфеле бумаги с разными сроками обращения представлены в равных пропорциях. «При изменении кривой доходности, в том числе из-за объявления изменения ставки, эта стратегия даст свой результат», — утверждает он.

Андрей Шалимов из Экспобанка напоминает, что инвестиции в облигации подходят для инвесторов, желающих обыгрывать доходность по банковскому депозиту и уровень инфляции. Оптимальной стратегией является сочетание инвестиций в облигации с другими инструментами фондового рынка, такими как акции, ETF и прочие, в зависимости от риск-профиля инвестора.

Получается, что покупать облигации сейчас есть смысл, если вы уверены, что цикл повышения ключевой ставки завершен. Но если помнить про комментарии главы ЦБ о допустимости «дальнейших повышений ключевой ставки на ближайших заседаниях», то не исключено, что облигации в ближайшей перспективе продолжат дешеветь.

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Автор статьи

Читайте также: