Что такое кредиты и надо ли их брать финансовая грамотность конспект

Обновлено: 17.04.2024

Цель: повысить уровень теоретических знаний и базовых навыков в области дистанционного банковского обслуживания, сформировать знания обучающихся о необходимости его использования в повседневной жизни.

образовательная: познакомить с особенностями кредитов для частных лиц и их целевым предназначением;

развивающая: способствовать развитию экономического мышления;

воспитательная: воспитывать потребность к активизации мыслительной деятельности, творческому поиску, ответственно принимать решения.

Оборудование: мультимедийное оборудование, тематическая презентация.

Форма проведения: беседа-диалог.

Ход занятия.

Педагог: Здравствуйте, ребята! Сегодняшнее наше занятие я начну с высказывания Р. Фроста, американского писателя и поэта:

- В чём смысл этой фразы? (Ответы детей).

Финансово грамотные люди в большей степени защищены от финансовых рисков и непредвиденных ситуаций. Тема сегодняшнего занятия «Кредит».

Кредит (заем) - сделка, в ходе которой одно лицо предоставляет другому лицу деньги на определённый срок и на определённых условиях.

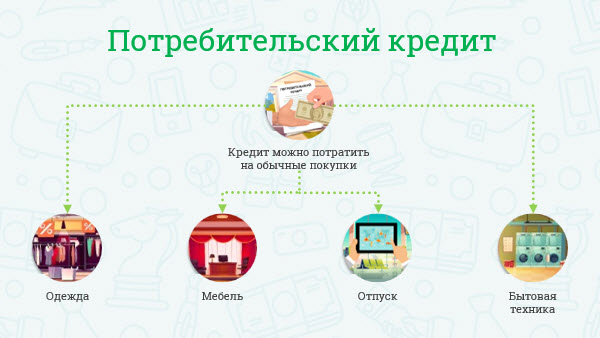

На сегодняшнем занятии мы будем рассматривать кредит для частных лиц. Он бывает нецелевой и целевой.

Нецелевой кредит - это потребительский кредит. В данном случае заёмщик никаким способом не подтверждает использование полученных денежных средств.

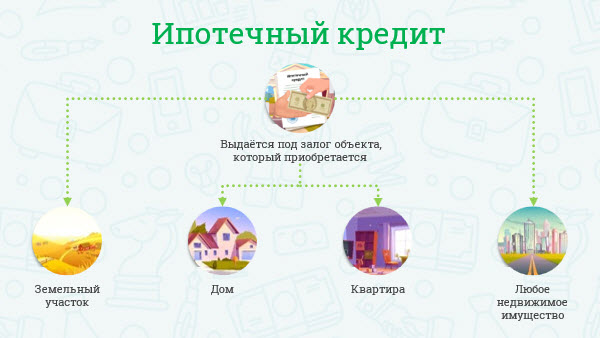

Целевой кредит бывает : образовательным, автокредитом и жилищным.

Отдельным видом кредитования является кредитование посредством кредитной карты. Отличительной чертой данного вида кредитования является высокая процентная ставка по кредиту и то, что денежными средства-ми, предоставленными банком в определённом размере, можно воспользоваться неоднократно.

Правами, обладающими выдавать кредит являются :

• микрофинансовая организация;

• кредитный потребительский кооператив (КПК);

Необходимо всегда рассчитывать процент и то, какую сумму вам придётся вернуть, взяв кредит.

Пример: Иван взял в микрофинансовой организации кредит в размере 10000 рублей до зарплаты под процентную ставку 2 % в день. Срок 5 дней. Какую сумму должен вернуть Иван?

Решение: в микрофинансовых организациях процент начисляется по методу простого процента:

P1=P+(P i100) n, где P— сумма кредита; i— процентная ставка; n— коли-чество дней.

В данном случае получается, что: P1=10000+(10000 2100) 5=11000 рублей.

Ответ: Ивану необходимо через 5 дней вернуть11000 рублей.

Это должен знать каждый:

• сроки кредита могут быть самыми различными от нескольких меся-цев до нескольких лет;

• возраст, при котором можно оформлять кредит колеблется от 18 до 70 лет (в зависимости от банка);

• обязательно нужно работать (на последнем месте работы от 3 мес.).

Для оформления кредита чаще требуется 2 документа, удостоверяющие личность: первый - паспорт, а второй - на выбор самого человека, оформляющего кредит.

Необходимые документы при оформления кредита :

• паспорт гражданина РФ;

• поручительство (если необходимо);

• справку о доходах 2-НДФЛ;

• справку с места постоянной работы;

• документы о наличии имущества в собственности (в случае необходимости).

При оформлении кредитного договора необходимо обратить внимание на ПСК в правом верхнем углу в квадратной рамке, отсутствие мелкого шрифта составлен в виде таблицы. Так же необходимо ознакомиться с условиями кредитного договора : сумма, валюта, срок возврата, комиссия, процентная ставка.

При выдаче кредитов банки и МФО рассчитывают показатель долговой нагрузки (ПДН). При расчете ПНД кредиторы делят сумму среднемесячных платежей заёмщика на его среднемесячный доход. Если на выплаты по кредитам и займам у человека уходит 50% его доходов или больше, такой ПДН считается высоким. Кредитор вправе самостоятельно решать, одобрять кредит клиенту с высоким уровнем ПДН или нет.

Банк при осуществлении кредитования, требует от заемщика выплачивать в установленный срок суммы, установленные для ежемесячных платежей, а также по процентам, начисленным за месяц.

Предельный размер процента не должен превышать 1,5-кратного раз-мера суммы займа.

График платежей содержит:

• суммы очередных платежей;

• структуру и остаток долга;

• в графике отражены все предстоящие платежи по кредиту.

История исполнения принятых на себя обязательств по кредитам и займам хранится в бюро кредитных историй (БКИ). Свою кредитную историю можно получить два раза в год бесплатно, обратившись в Цен-тральный каталог кредитных историй.

В кредитном договоре предусмотрены санкции на тот случай, если заёмщик нарушает взятые на себя обязательства. Штраф не может быть определён суммой и быть больше 20% годовых (если проценты продолжают начисляться) и 0,1% в день (если проценты не начисляются).

Неисполнение обязательств по кредитному договору может быть урегулировано в досудебном или судебном порядке.

Зачастую банки обращаются к коллекторским агентствам в случае неуплаты заёмщиком долгов.

- Что нового вы узнали? Какая информация для вас была очень полезной и в дальнейшем пригодится вам в жизни? (Ответы детей).

Обращаем Ваше внимание, что в соответствии с Федеральным законом N 273-ФЗ «Об образовании в Российской Федерации» в организациях, осуществляющих образовательную деятельность, организовывается обучение и воспитание обучающихся с ОВЗ как совместно с другими обучающимися, так и в отдельных классах или группах.

«ХАССП — вся правда. Как не отравить школьника за завтраком или обедом?»

Свидетельство и скидка на обучение каждому участнику

«Кредиты: как их брать и как оценить»

Обучающие: формировать знания воспитанников о банках, Микрофинансовых организациях, как пользоваться услугами банков для повышения благосостояния и как избегать рисков, связанных с использованием этих услуг.

Коррекционно-развивающие: содействовать формированию разумного финансового поведения, способности принимать взвешенные обоснованные решения в отношении использования кредитных финансовых продуктов или услуг.

Воспитательные: воспитывать чувство ответственности за принятие финансовых рисков, умение здраво оценивать собственную платежеспособность.

Знаете ли вы, что означают следующие понятия?

- эффективная ставка процента по кредиту;

Смотрим видео финансовая грамотность.

1. Что такое кредит?

Кредит - это предоставление денежных средств банком в долг на условиях возвратности. Кредит — это, по сути, вклад наоборот: не банк занимает у вас и платит за это процент, а вы занимаете у банка. В отличие от стандартного вклада, стандартный кредит выплачивается (погашается) не в конце срока, а в виде регулярных выплат на протяжении всего срока действия кредита. Таким образом, база, с которой рассчитываются проценты, постепенно снижается.

2. Когда мы берем кредиты? (ответы)

Например, если вы берёте кредит на сумму 100 000 р. под 20% годовых на 6 месяцев, банк может предложить вам погашать кредит равными частями раз в месяц. Как рассчитать размер ежемесячной выплаты? Его можно рассчитать путём обратных вычислений вот в такой таблице:

Во сколько обойдётся кредит в нашем примере? В сумме за полгода вы заплатите банку 17 652 р. 6 = 105 914 р., т. е. кредит обойдётся вам в 5914 р.

Процентная ставка по кредиту рассчитывается банком, исходя из риска, что заёмщик не вернёт деньги. Этот риск определяется тремя основными факторами:

• надёжностью конкретного заёмщика;

• общей экономической обстановкой в стране;

• сроком кредита (чем он дольше, тем выше неопределённость по первым двум пунктам).

Конечно, банк не знает, насколько благонадёжен каждый конкретный заёмщик. Клиенты банка, не всегда в состоянии здраво оценить свою платёжеспособность в будущем. Вот почему банк собирает информацию о заёмщике и на её основе составляет мнение о его надёжности. Критерии надёжности:

· стабильная занятость, уровень заработной платы,

· наличие поручителя или возможность предоставления залога. Чем надёжнее заёмщик, тем ниже будет ставка.

Будьте осторожны, читая рекламные предложения банков. Во-первых, в рекламе всегда указана самая низкая из всех возможных ставок. Например, кредит по такой ставке может взять 35-летний сотрудник государственного учреждения с зарплатой 100 тыс. р./мес. под залог своего автомобиля. Если вам 25 лет, ваша зарплата ниже 50 тыс. р. и вам нечего предоставить в залог, ставка будет гораздо выше.

Это первое различие не самое опасное, потому что о нём вам обязательно сообщит сотрудник банка после проверки документов и расчёта процента, полагающегося в вашем конкретном случае. Намного более неприятным может оказаться второе различие, о котором вы не узнаете в банке, но которое указано в договоре.

Банки почти всегда включают в кредитный договор дополнительные условия, которые значительно увеличивают заявленную в договоре ставку. Самые распространённые дополнительные условия — это:

– комиссия банка за обслуживание кредита;

– страхование вашей жизни (за которое платите вы сами);

– подключение дополнительных платных услуг: sms-оповещений, интернет-банка и т. д.

Ставку, которая выходит с учётом всех этих дополнительных платежей, принято называть эффективной ставкой (т.е. настоящей). Если вы невнимательно ознакомитесь с условиями договора, то об эффективной ставке по своему кредиту узнаете уже после того, как начнёте делать выплаты.

И наконец, третий фактор, способный повлиять на реальную процентную ставку по кредиту, — это ваша собственная неосторожность. За просрочку регулярных платежей банки начисляют очень высокие штрафы. Поэтому внимательно отслеживайте свое временность выплат (поставьте напоминание на телефоне!) и не берите кредит, если не уверены, что сможете платить по назначенному графику.

Вопреки тому, чему учили в школе наших бабушек и дедушек, брать в долг само по себе не плохо. Занятые деньги могут открыть перед вами новые возможности: например, предпринимателям почти всегда приходится брать в долг, чтобы построить бизнес. Но есть «хорошие» долги и есть долги «плохие». В чём между ними разница? Таблица «Хороший и плохой кредиты»

Банки пытаются сократить риск невозврата денег. И вам придётся убедить банк в том, что вы сможете погасить взятую в кредит сумму. Вот несколько полезных советов.

• Ваша зарплата — один из основных критериев, по которым банк оценит вашу кредитоспособность. Чем выше зарплата, тем проще получить кредит и ниже будет ставка. Поэтому большинство банков потребуют справку 2-НДФЛ (налоговую). Её можно взять у работодателя. Если вы предприниматель и у вас нет фиксированной зарплаты, банк попросит каким-то иным образом доказать, что кредит вам по карману. Например, предъявить выписку по счёту в банке за последние несколько месяцев, документы на машину или загранпаспорт с множеством виз. Чтобы сэкономить время, узнайте о требованиях банка на его сайте и приготовьте документы заранее.

• Возможность предоставить что-то в залог значительно увеличивает ваши шансы на получение кредита. Предмет залога останется у вас, и вы сможете продолжать им пользоваться, но в случае утраты способности платить по кредиту вы обязаны будете продать предмет залога, чтобы вернуть долг. Залогом могут стать недвижимость, автомобиль, оборудование или готовая продукция частной фирмы, акции, драгоценные металлы и даже произведения искусства.

• Если вам нечего предоставить в залог, банк может предложить вам найти поручителя. Обычно это ваш близкий родственник, который обязуется в случае вашей неплатёжеспособности взять погашение кредита на себя. Чем выше доходы вашего поручителя, тем ниже может быть процентная ставка.

• Наличие обязательств по другим кредитам снижает шансы получить ещё один кредит.

• Не становитесь сами поручителем по чужому кредиту, если планируете в скором времени взять кредит для себя.

• На решение банка влияет ваша кредитная история: брали ли вы кредиты в прошлом и насколько успешно их погашали. Сведения обо всех заёмщиках содержатся в специальной базе данных. У банков есть доступ к этому ресурсу, поэтому скрыть свою кредитную историю у вас не получится.

Вы можете проверить свою кредитную историю в Центральном каталоге кредитных историй. Один раз в год вы можете сделать это бесплатно.

Если банки отказывают в выдаче кредита, есть ещё один способ получить деньги — взять быстрый кредит в микрофинансовой организации . «Кредит за час без залога и поручителей!» — вы наверняка видели такие объявления в Интернете, на улице и в общественном транспорте.

Микрофинансовые организации (МФО) предлагают так называемые микрокредиты, или экспресс-кредиты, под очень высокий процент заёмщикам с плохой кредитной историей или неспособным доказать свою надёжность. Особенностью такого вида кредита являются минимальные требования к заёмщику, быстрота рассмотрения заявки на получение ссуды и практически нулевой процент отказов. Из документов необходим только паспорт и ИНН. Сумма микрозайма обычно находится в пределах 20 — 30 тысяч рублей, но может быть увеличена до 50 тысяч. Процентные ставки микрозаймов начисляются не в годовых исчислениях, а в более кратких временных периодах — месяцах, неделях и днях. В разных организациях процентная ставка за день может разниться от 1 до 2 %, что составляет 365 — 730 % годовых, а в некоторых фирмах может даже достигать 1000 %.Из-за того что заёмщика никто не проверяет и организация несёт большие риски, ставки по микро кредитам достигают 100—150 %. Ещё один недостаток МФО заключается в том, что они почти не регулируются государством. Поэтому в МФО заёмщик больше, чем в банке, рискует подписать договор, нарушающий его права.

Тем не менее, МФО выполняют важную функцию — позволяют воспользоваться рынком розничного кредитования тем людям, которые иначе были бы из него исключены как недостаточно надёжные. Чаще всего люди занимают в МФО «до получки», на некрупные покупки (особенно перед Новым годом, 8 Марта и сезоном отпусков) или на запуск нестандартного бизнес-проекта, в успех которого не верят банки и инвесторы.

ВАЖНО: Ставки по микрокредитам очень высокие, поэтому прибегайте к ним в самом крайнем случае и после получения отказа уже в нескольких банках. Прежде чем обращаться за быстрым кредитом, задумайтесь, почему банк не уверен в вашей способности погасить кредит и отказывает в его выдаче. Возможно, вы плохо спланировали свой бюджет. В таком случае сверхвысокие ставки МФО только ухудшат вашу финансовую ситуацию.

Практическая часть: Александр Семенов работает штукатуром-маляром в строительной компании. Средний доход в виде заработной платы составляет 25 000 рублей. Семенов хочет приобрести IPhone 10, который стоит 53 000 рублей.

В салоне сотовой связи «Мегафон» предлагают взять в кредит с первоначальным взносом 3 000 рублей под 13% годовых сроком на один год.

В микрофинансовой организации «БыстроЗайм» предлагают кредит на 1 год под 1,85% в день.

В Сбербанке предлагают кредит на 1 год под 14,9% годовых.

Проанализируйте стоимость кредита, где будет выгоднее взять кредит. Опишите документы, необходимые для оформления кредита (воспользуйтесь информацией с сайта данных организаций). Опишите плюсы и минусы кредитования в данных организациях.

Обращаем Ваше внимание, что в соответствии с Федеральным законом N 273-ФЗ «Об образовании в Российской Федерации» в организациях, осуществляющих образовательную деятельность, организовывается обучение и воспитание обучающихся с ОВЗ как совместно с другими обучающимися, так и в отдельных классах или группах.

«ХАССП — вся правда. Как не отравить школьника за завтраком или обедом?»

Свидетельство и скидка на обучение каждому участнику

Конкурс профессионального мастерства педагогов « Мой лучший урок»

Сценарий проведения занятия в рамках внеурочной деятельности кружка «Финансовая грамотность» по теме:

«Кредиты и вклады»

Орлова Елена Николаевна

учитель начальных классов МБОУ СОШ № 4 с УИОП им. Г. К. Жукова

143090 Московская область, г.о. Краснознаменск

Ул. Победы, 6/корп.4, кв.58

Автор методической разработки: учитель начальных классов Орлова Е. Н., учитель высшей квалификационной категории МБОУ СОШ № 4 с УИОП им. Г. К. Жукова.

Методическая разработка учебного занятия по учебной дисциплине «Финансовая грамотность» в рамках внеурочной деятельности по теме «Кредиты и вклады» предназначена для проведения занятия по изучению новой темы и предназначена для учащихся 3-4 класса начальной школы. Учебное занятие построено на основе технологии развития критического мышления и проблемного обучения. При построении занятия используется активная форма обучения ( организация работы в группах), метод сотрудничества.

Методическая разработка может быть использована на занятиях по внеурочной деятельности в начальной школе и на занятиях по финансовой грамотности в 5-6 классах средней школы.

Тема занятия: «Кредиты и вклады»

Место занятия в системе образования: категория обучающихся – младшие школьники (3-4 классы)

Формы занятия: работа в мини- группах

Цель : систематизация знаний о вкладах и кредитах

Задачи: формирование у обучающихся 3-4 классов понятий о вкладах и кредитах, умения применять полученные знания в практических ситуациях

Планируемые результаты:

Личностные: • понимание принципов функционирования государственных и негосударственных банковских организаций

• понимание личной ответственности за решения, принимаемые в процессе взаимодействия с банками;

• понимание прав и обязанностей в сфере взаимоотношений человека с банком

Предметные: • владение основными понятиями и инструментами взаимодействия с участниками финансовых отношений;

• владение основными принципами принятия оптимальных финансовых решений в процессе своей жизнедеятельности

Метапредметные: • владение умением решать практические финансовые задачи: • владение информацией финансового характера, своевременный анализ и адаптация к собственным потребностям.

Управление Роспотребнадзора по Республике Марий Эл

Уроки финансовой грамотности. Часть 5. Финансовые услуги для школьников. Урок 1. Что нужно знать детям о банках, кредитах и вкладах - RSS

Уроки финансовой грамотности

Часть 5. Финансовые услуги для школьников

Урок 1. Что нужно знать детям о банках, кредитах и вкладах

При обучении детей следует уделять особое внимание к подготовке «грамотного потребителя» и воспитанию у потенциальных пользователей финансовых услуг «ответственного потребительского поведения». Рекомендуем уроки финансовой грамотности, адаптированные под школьников среднего и старшего звена.

Банки – это финансовые посредники: они дают деньги в долг и принимают вклады. Цена их услуг – процент.

Если человеку нужны деньги для какой-нибудь покупки или для запуска собственного бизнеса, банк даст ему деньги взаймы на определенное время (даст «кредит»). За это банк возьмет плату «процент». «Процент» – это цена кредита (определенная сумма денег, сверх выданных банком в долг).

Кроме самого «процента», банки еще взимают плату за дополнительные услуги, что порой существенно увеличивает стоимость самого кредита. Чтобы узнать, во сколько вам обойдется кредит, нужно посчитать все расходы, связанные с получением кредита: сложить расходы на проценты с расходами на дополнительные услуги (комиссии, страхование и т.п.). Сотрудник банка должен вам рассказать все это и помочь посчитать все ваши возможные расходы, связанные с получением определенной суммы кредита на определенный срок.

Если у человека есть желание накопить на какую-то вещь, он может отдать свои деньги на определенное время банку – открыть вклад. За то, что человек (вкладчик) доверил свои деньги банку на длительный срок, банк выплачивает ему «процент» – плату за принятые на хранение деньги. Хранить деньги в банке удобнее, надежнее и безопаснее, чем дома.

Банк зарабатывает на процентах – дает взаймы дороже, чем берет у вкладчиков.

Все банки разные – большие и маленькие, с разным уровнем процентов, с разной репутацией и т.п. Основной признак, по которому следует выбирать банк – надежность. Как правило, надежные банки – известные, крупные, с высоким рейтингом и хорошим современным сайтом.

Если банк ненадежен, то он может разориться (обанкротиться). Банк-банкрот не может выплатить деньги своим вкладчикам. В таком случае, на защиту вкладчиков данного банка встает государство: определенную сумму (сейчас это 1 400 000 рублей) государство возвращает вкладчикам.

Вы должны знать, что с определенного возраста у вас возникает право по Закону воспользоваться банковскими услугами, но при этом вы должны понимать и всю меру личной ответственности за это. Так, детям в возрасте от 6 до 14 лет могут выдаваться банковские карты в виде дополнительной карточки, открытой к карте одного из родителей ребенка. А с 14 лет вы уже можете получить свою личную карту при согласии ваших родителей.

При этом с 14 лет, без согласия ваших родителей, вы можете вносить вклады в банки и распоряжаться ими (ст. 26-28 Гражданского кодекса РФ). Поэтому вам особо важно понимать, что такое «вклад» и «кредит» и какие обязательства на вас лично накладывает договор с банком в том и другом случае.

Кредит – это деньги, которые на время банк выдаёт обычным гражданам, фирмам, фабрикам, бизнесменам. За пользование деньгами банк устанавливает определённый процент. Так что в итоге вернуть нужно будет больше, чем одалживал. Но зачем люди берут кредиты? И такие ли это лёгкие деньги, как может показаться на первый взгляд?

В данный момент вы не можете посмотреть или раздать видеоурок ученикам

Чтобы получить доступ к этому и другим видеоурокам комплекта, вам нужно добавить его в личный кабинет, приобретя в каталоге.

Получите невероятные возможности

Конспект урока "Зачем людям нужны кредиты"

– Пап, смотри, какой классный новый компьютер! Ты можешь мне его купить? – Радостно сказал Костя, увидев на полке магазина новый компьютер.

– Сынок, к сожалению, у нас сейчас на это нет денег. Мы ведь недавно купили новый телевизор. Мы с мамой подумаем об этом после зарплаты, – ответил папа.

– Жалко… Ой, смотри, там какое-то объявление висит… Оказывается, компьютер можно взять в кредит! Я слышал, что родители моих одноклассников делают покупки и берут кредит прямо в магазине, – с лёгким раздражением сказал Костя, который не намеривался уступать.

– Добрый день, не стоит поддаваться сиюминутным желаниям. Кредит – на самом деле дорогое удовольствие, – вмешался в разговор отца и сына профессор Копейкин, который тоже оказался в этом магазине.

– Здравствуйте, профессор, по ходу, без вашей помощи тут не обойдёшься, – с надеждой в голосе сказал Костя.

– Ну почему кредит – это дорого, это же удобно, берёшь вещь сегодня, а деньги отдаёшь потом.

– Кредит – это деньги, которые на время банк выдаёт обычным гражданам, фирмам, фабрикам, бизнесменам. За пользование деньгами банк устанавливает определённый процент. Так что в итоге вернуть нужно будет больше, чем одалживал.

Смотри, этот компьютер стоит 10 000 рублей, а если мы возьмём его в кредит, то должны будем заплатить банку за пользование кредитом ещё 3 500 рублей. В итоге за компьютер ты заплатишь не 10 000, а 13 500 рублей. А вот если мы ненадолго отложим покупку, то сможем не отдавать эти деньги банку, а потратим их на себя: например, купим билеты в цирк.

– А что же делать, когда хочется что-то купить, а денег не хватает? – спросил Костя.

– Ну давай, предположим, что тебе действительно нужен этот компьютер, но сегодня на его покупку нет денег. Варианта два: первый – накопить и купить потом и второй – взять деньги в долг и купить сейчас, а можно пересмотреть свои планы и отказаться от покупок.

Если пойти по первому варианту, то владение компьютером отодвигается во времени. Если одолжить деньги и купить сейчас, то надо будет расплачиваться по долгам и компьютер в итоге окажется дороже.

Банк охотно даст деньги в кредит, но за пользование этими деньгами потребует проценты и комиссию. Друзья или родственники, которые могут дать в долг без процентов и комиссии, всегда будут иметь право попросить об ответной услуге.

Получается вечная дилемма: время или деньги? Что лучше? Покупать в кредит или копить самому? Единственно правильного ответа на этот вопрос нет и быть не может.

– Понятно, то есть одалживать деньги – это всегда плохо? – спросил Костя.

– Это как посмотреть. В жизни могут возникнуть самые непредсказуемые ситуации. В одних стоит отложить покупку и спокойно копить деньги, в других необходимо срочно брать кредит и решать вопрос. Чтобы быть во всеоружии, готовым к любой ситуации, нужно уметь грамотно копить деньги и грамотно их брать в долг и ни в коем случае не увлекаться.

– А откуда банк берёт деньги для кредитов? – спросил Костя.

– Деньги в банк приносят вкладчики. Мы уже говорили о том, что за это банк выплачивает им проценты. А чтобы получить деньги на выплату процентов по вкладам, банк должен их где-то заработать. Вот для этого он на время берёт деньги вкладчиков и выдаёт их в виде кредитов. Люди возвращают кредиты и платят по ним проценты. Они и составляют заработок банка. Чем больше банк обещает процентов вкладчикам, тем больше будут стоить кредиты.

Например, банк предоставил кредит предпринимателю Петрову в размере 1 000 000 рублей. Инфляция в год составляет 10 %, чтобы банк «вышел в ноль», Иванов должен вернуть 1 100 000 рублей. Но так банк возвращает только стоимость самих денег.

А ведь не секрет, что для того, чтобы выдать кредит Петрову, банк использует средства по депозитам других клиентов (по которым, в свою очередь, банку самому нужно выплачивать проценты) или кредиты других банков (по которым тоже нужно платить), плюс банк имеет свои собственные издержки (от налогов до содержания офисов и заработной платы сотрудникам). Наконец, в любой сделке банка должна быть прибыль, которую он уплатить своим акционерам. Всё это находит своё отражение в процентной ставке, как итог – процентная ставка по кредиту может составить порядка 30 % годовых, из которых чистого дохода банка будет всего-то 3–5 %. Поэтому в наши дни кредит – это удобный финансовый инструмент, если знать, как им правильно пользоваться. Однако заёмные деньги требуют ответственности, дисциплины и правильного подхода к выбору кредита.

Банковские кредиты бывают разных видов. Например, целевые (на покупку квартиры, машины и так далее). То есть банк следит за тем, куда человек будет тратить кредит.

Есть кредиты потребительские, их можно потратить на обычные покупки – бытовую технику, мебель и так далее. Тот, кто взял кредит, сам решает, на что его потратить.

Ипотечный кредит – это тоже сегодня довольно распространённый вид кредита. Особенность его состоит в том, что он выдаётся под залог объекта, который приобретается. Это может быть земельный участок, дом, квартира, то есть недвижимое имущество.

В Древней Греции ипотекой назывался долговой камень, который устанавливался на земельном участке, если кредит не возмещался, то земельный участок изымался у владельца.

Ипотечные кредиты отличаются более низкими процентными ставками. Но требования к потенциальным заёмщикам предъявляются очень высокие. Подтверждение солидного дохода и внушительный стаж работы требуются в обязательном порядке.

В последние годы практически все банки требуют в качестве дополнительного условия застраховать жизнь заёмщика, имущество, находящееся в ипотеке, или оба объекта сразу.

Предложений по получению потребительских, ипотечных кредитов, автокредитов существует великое множество. Чтобы сравнить и выбрать оптимальные условия кредита, лучше всего воспользоваться сайтами-агрегаторами, объединяющими предложения от разных банков.

Такие сайты занимаются автоматическим сбором информации из различных источников. Пользователю остаётся лишь задать параметры своих интересов, а сайт-агрегатор предложит список кредитов в разных банках, отвечающий этим условиям. По каждому из них вы можете просмотреть ставки и комиссии, требования к заёмщику, необходимые документы и прочее.

На сайтах-агрегаторах могут отсутствовать предложения каких-то банков, а данные по отдельным банкам могут оказаться устаревшими. Поэтому условия заинтересовавших вас предложений лучше уточнить непосредственно в самих банках.

– Получается, что у банка можно одолжить на всё что угодно. Даже, например, на поездку в отпуск? – спросил Костя.

–Да, доступность кредитов в последние годы привела к тому, что это стало массовым явлением. Наверное, сегодня трудно встретить человека, который ни разу не брал кредит. Всё больше людей выбирают именно такой способ решения своих финансовых проблем.

Например, кредиты на покупки, на отпуск банки выдают очень быстро, на небольшой срок, но стоят они очень дорого. Поэтому кредит нужно брать только в крайних случаях, когда накопить деньги действительно сложно. Например, на покупку квартиры или автомобиля. Как правило, это будут кредиты на большие сроки (лет на 10–20), и потому стоить они будут не так дорого, как, например, кредиты в магазине.

В современном обществе распространён стереотип о том, что банки идут на всевозможные ухищрения, чтобы обмануть клиента. На самом деле большинство переплат и конфликтных ситуаций возникает из-за невнимательности заёмщика. Сложностей можно избежать, если выбрать надёжный банк, внимательно изучить кредитный договор и своевременно вносить платежи. Тогда сумма процентов будет минимальной, а от пользования услугами банка останутся приятные впечатления.

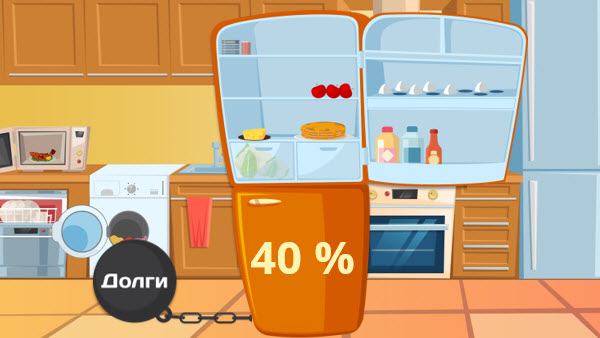

Опыт показывает, что разумно рассчитывать свой личный бюджет таким образом, чтобы на выплаты по кредитам уходило не более 40 % ежемесячного дохода.

Помните, что никогда не стоит брать кредит, на погашение которого уйдут практически все средства. Ведь кредит придуман не для бедных, а для богатых, которые, имея несколько источников дохода, знают, из какого кармана в какой надо будет переложить деньги, чтобы погасить кредит. И эти карманы, и эти деньги у них есть. Например, если собственный бизнес приносит доход 40 % годовых, то зачем забирать деньги из бизнеса для покупки недвижимости, если можно взять ипотечный кредит по ставке 15 % годовых?

– Да уж, а казалось, всё так просто. Взял что хочешь с полки в магазине, а деньги отдал как-нибудь потом. А тут, оказывается, столько проблем с этими кредитами, – разочаровано сказал Костя.

– Ну, так и есть, ведь как говорит народная мудрость, «долг платежом красен». Кстати, насчёт народных мудростей, давайте свами попробуем составить из разных слов пословицы и поговорки о долгах и о том, как их важно отдавать вовремя.

Автор статьи

Читайте также: