Что влияет на процентную ставку по ипотеке

Обновлено: 23.04.2024

Не всегда менеджеры в банках подсказывают, как можно снизить ставку по ипотеке, когда человек уже подал документы.

В результате уже после подписания документов выясняется, что ставка могла быть иной, а платежи — меньше.

Я сотрудничаю с разными банками и каждый день помогаю людям оформлять ипотеку. Расскажу, что влияет на процентную ставку и с помощью каких опций ее можно снизить. Буду рассматривать только стандартную покупку жилья на первичном и вторичном рынках без субсидий и госпрограмм.

Какие есть варианты снижения ставки

Опции, с помощью которых можно снизить процентную ставку по ипотеке на весь срок кредита, есть только в определенных банках. Поэтому нужно каждый раз узнавать в конкретных банках, какие опции у них есть.

Я перечислю все опции, а дальше расскажу подробно о каждом пункте.

Вот что может влиять на ставку

По закону заемщик обязан застраховать объект, то есть саму недвижимость. На вторичном рынке эту страховку оформляют сразу. С новостройками она не требуется, пока дом не построят. Но на ставку этот вид страхования не влияет.

Основное, что влияет на размер процентной ставки в большинстве банков, — личное страхование, то есть страхование жизни и здоровья заемщика. Это необязательный вид страхования по закону, и заемщик может отказаться его оформлять. В этом случае банки увеличивают размер процентной ставки по ипотеке на 1—3 процентных пункта. Например, вот так изменится процентная ставка по данным на июнь 2021 года, если отказаться застраховать жизнь по программе на покупку готовой квартиры.

Как меняется ставка, если в зависимости от того, есть ли у заемщика страховка

| Банк | Надбавка к стандартной ставке |

|---|---|

| Сбербанк | +1 п. п. |

| ВТБ | +1 п. п. |

| Россельхозбанк | +1 п. п. |

| Открытие | +2 п. п. |

| Инвестторгбанк | +2,5 п. п. |

Как правило, страхование жизни и здоровья обходится заемщику дешевле, чем более высокая ставка по кредиту. Например, средняя стоимость полиса личного страхования для людей до 35 лет без особых проблем со здоровьем и без рискованных хобби в виде прыжков с парашютом — 0,3—0,5 процентного пункта от суммы ипотеки. Поэтому выгоднее оформлять личное страхование. Во-первых , переплата по ипотеке будет меньше, а во-вторых , кредит будет защищен. Если с заемщиком произойдет несчастный случай или он получит инвалидность, страховая выплатит остаток задолженности по ипотеке.

Но есть категории, для которых нужно все считать отдельно. Например, для заемщиков старше 50 лет личное страхование стоит дорого. Поэтому нужно соотнести риски и стоимость страховки. При этом нужно понимать, что если заемщик получит инвалидность или уйдет из жизни до того, как выплатит ипотеку, страховка покроет его долг перед банком.

Если заемщик все-таки решил отказаться от личного страхования и оформить ипотеку под повышенную ставку, следует искать банк, где надбавка за отсутствие страховки будет минимальной.

Посчитайте на калькуляторе, что выгоднее в вашем случае: оформить дополнительную страховку или взять ипотеку по повышенной ставке.

Застраховаться обычно можно в любой аккредитованной страховой компании, список которых даст банк. Однако иногда ставка может зависеть от того, в какой страховой оформляется полис.

Например, если страховку оформлять в страховой компании, которая входит с банком в одну финансовую группу, то ставка по ипотеке будет минимальной. Если оформить полис в сторонней аккредитованной страховой — ставка увеличится на 0,8 процентного пункта. А если вообще не оформлять личное страхование — на 2 процентных пункта.

Стоимость страховки в аккредитованных банком компаниях иногда завышена, поэтому может быть выгоднее либо оформить полис в другой страховой, либо вообще отказаться от страховки и оформить ипотеку под повышенную ставку.

Чтобы сохранить низкую ставку по ипотеке, страховку нужно оформлять каждый год непрерывно. Если хотя бы один раз пропустить пролонгацию договора страхования, то, по условиям кредитного договора, ставка увеличится до конца срока действия ипотечного кредита. То есть, если оформить ипотеку в 2021 году со страховкой, затем продлить страховку в 2022, а в 2023 году отказаться от страховки, банк увеличит ставку. Если в 2024 году заемщик снова решит застраховать жизнь и здоровье, чтобы понизить ставку, банк может отказать и повышенная процентная ставка останется до конца срока выплаты ипотеки.

При подаче заявки в банк, важно знать как рассчитать проценты по ипотеке. Это позволит заранее определить переплаты за пользование кредитом и оценить свои финансовые возможности, чтобы не оказаться в трудной ситуации.

Процентная ставка ипотеки может быть:

- долгосрочной и краткосрочной;

- основной и вторичной, изменяющейся сразу за основными;

- рыночными, колебания которых зависят от экономической конъюнктуры, и регулируемыми, которые меняются центральным банком, банковскими консорциумами и иными кредитными институтами.

Что влияет на размер процентной ставки по ипотеке

Расчет процентной ставки по ипотеке ведется не только на основе внешних факторов. На нее также влияют характеристики самого заемщика, включая:

- наличие страхования жизни;

- страхование покупаемого объекта недвижимости;

- размер постоянного дохода, подтверждаемого документально;

- продолжительность непрерывного трудового стажа; ;

- возраст.

Каждый банк устанавливает свои требования по всем перечисленным выше критериям. Процентная ставка, в случае несоответствия им, устанавливается выше, чем обычно. Уменьшить ее поможет наличие созаемщика или подходящего залога.

Особенности предварительного расчета процентов по ипотеке

Предварительный расчет процентной ставки по ипотеке может быть очень приблизительным. Точно узнать ежемесячные платежи и размер переплат можно будет после подачи в банк заявки со справками, подтверждающими доход, и другими необходимыми документами. Процентную ставку по одобренной заявке вам сообщит менеджер банка.

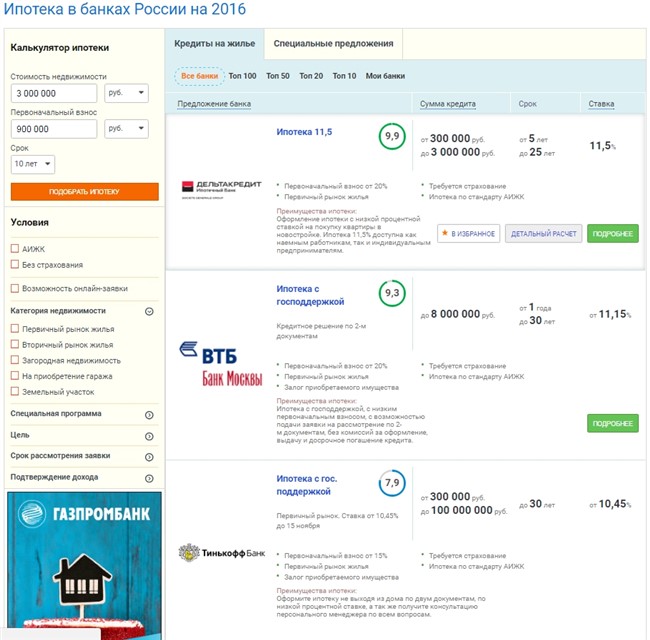

Вы можете заранее оценить особенности различных кредитных программ, воспользовавшись сервисом Выберу.ру. На сайте представлена актуальная и постоянно обновляемая информация по ипотечным предложениям банков ваших регионах.

Вы можете использовать фильтры для поиска лучших предложений, подходящих по максимальной сумме, процентной ставке и требованиям к заемщику.

В современном мире ипотека один из самых доступных способов приобретения недвижимости, т. к. немногие могут позволить себе покупку квартиры или дома за счет собственных средств. Давайте разберем, что такое ипотека, и стоит ли в текущем году ее брать или лучше подождать.

Что такое ипотека на жильё

Ипотека на жильё — форма кредитования, при которой в качестве залога клиент выставляет объект жилой недвижимости. Деньги могут быть выданы не только на покупку жилья, но и на другие цели. Главное, чтобы в собственности клиента было ликвидное жильё без обременений, которое кредитор возьмёт в залог на время действия кредитного договора.

Если заёмщик перестаёт выплачивать долг, залоговый объект переходит в собственность финансового учреждения. Имущество, купленное на кредитные деньги, если оно не оформлялось в залог, остаётся у клиента. Но если стоимости залога не хватит, чтобы погасить оставшийся долг, взыскание будет обращено и на другую собственность клиента. Это может быть движимое и недвижимое имущество: автомобиль, дача, участок и т. д. , в зависимости от того, что решит суд.

Ипотечный кредит (ссуда) подразумевает, что банк даёт кредит на покупку недвижимости, которая будет выступать в качестве залога. На момент обращения за ипотечным кредитом у клиента не обязательно должно быть своё жильё. Главное, чтобы была сумма, которой хватит на первоначальный взнос, и имелся постоянный доход, достаточный для внесения ежемесячных платежей по ипотеке.

Сменить собственника без купли-продажи тоже можно, но при условии, что кредитор даст на это разрешение. Вместе с правом собственности к новому владельцу переходят и долговые обязательства.

Важно! Владелец ипотечного жилья и другие лица, проживающие в квартире, должны обеспечивать её сохранность.

Виды ипотечного кредитования

В линейках многих банков есть несколько видов ипотечных кредитов, отличающихся по названию и по сути. В таблице представлены варианты ипотечного кредитования, доступные в 2022 году.

Вид залога

Приобретаемая недвижимость

- Коттедж, дом, таунхаус

- Квартира

- Строящееся жильё

- Квартира в новостройке (на первичном рынке)

- Квартира на вторичном рынке

- Коттедж, таунхаус

Обратите внимание! Чтобы получить ипотеку на строительство дома по льготной ставке, нужно заключить договор подряда с организацией, аккредитованной банком.

Условия получения ипотеки в 2022 году

В 2022 году минимальная процентная ставка по ипотеке составляет 2%. Оформить ипотечный кредит предлагают 135 банков. Точные условия будут известны после одобрения, а с базовыми можно ознакомиться на Выберу.ру. Заёмщики могут получить новый ипотечный кредит или рефинансировать первоначальный.

Общие условия

Условия ипотечного кредитования отличаются в разных банках и для каждого клиента. Точные параметры будут известны после одобрения, а при сравнении продуктов можно руководствоваться базовыми ставками, лимитами и сроками. В 2022 г. финансовые учреждения выдают ипотеку на таких условиях:

Когда речь идет о крупных кредитах, экономия на десятые доли процента может оказаться существенной. Это касается и ипотеки. Сокращение переплаты на полпроцента позволит вам сберечь десятки тысяч рублей. При этом вы сами как заемщик можете повлиять на величину ставки.

Процентная ставка по ипотеке: что влияет на ее формирование

Зачастую ставка рассчитывается индивидуально для каждого заемщика. При этом учитываются параметры, которые зависят от кредитного прошлого, сроков и других условий сделки. Есть три фактора, лежащих в основе формирования ипотечной ставки.

Кредитная история

Размер переплаты по ипотеке будет зависеть от вашего кредитного прошлого. Банк должен застраховаться от потерь. Если заемщик неблагонадежный, к нему предъявляются более жесткие требования. Оценка заемщика основывается на анализе кредитного прошлого. Он позволяет узнать, какие кредиты брал заемщик, как их выплачивал, допускал ли просрочки, сколько отказов получал и т. д.

Если история положительная, кредитор предложит привлекательную ставку по ипотеке. В том случае, если в отчете есть информация о большом количестве просрочек, ставка будет максимально высокой. Также вероятен отказ по заявке.

С помощью кредитной истории вы можете сэкономить до 5% переплаты по ипотеке. Лучше заранее начать формирование хорошего рейтинга, чтобы к моменту обращения за ипотекой у вас был базис, на котором можно выстроить выгодные отношения с банком.

Первоначальный взнос

Ставка по ипотеке формируется под влиянием величины взноса. Заемщик может сразу внести определенную сумму. Именно от ее размера зависят условия кредитования. Чем ниже взнос, тем выше ставка. И наоборот. Если вы хотите сэкономить, надо скопить деньги к моменту оформления кредита. Чем больше вы соберете, тем выгоднее окажется сделка.

Кроме этого, банки предлагают несколько ипотечных программ. Они могут отличаться размером минимального взноса. Чтобы сэкономить, выбирайте вариант с наибольшим первоначальным взносом (от 20%).

Сроки ипотеки

Объем переплат зависит от того, на сколько лет вы берете кредит. Краткосрочная ипотека может показаться вам более выгодной по сравнению с долгосрочной. На деле все получается иначе. Банку не выгодно кредитовать вас на 5 лет. Спустя это время ему вновь придется искать заемщика. Гораздо удобнее выдать кредит на 15−20 лет. В течение этого срока деньги банка будут работать, т. е. приносить доход.

Выдавая ипотеку на короткий срок, кредитор повышает процентную ставку. Этим он компенсирует свои потери в перспективе. Именно поэтому долгосрочная ипотека является более выгодной для заемщика. Вы можете выплатить все раньше, если появится возможность. Надо лишь дождаться, пока закончится срок ограничения на досрочное погашение.

Используйте рычаги влияния на ставку по ипотеке, чтобы сократить переплаты и сэкономить. Вы можете снизить плату по кредиту и получить более выгодное предложение от банка, если заранее просчитаете возможные варианты и используете свой финансовый потенциал.

Критерии льготной ипотеки на новостройки менялись уже трижды с апреля 2022 года. Последние нововведения, которые анонсировал премьер-министр Михаил Мишустин, касаются увеличения лимитов. Рассказываем, что сейчас предлагают банки по ипотеке с господдержкой.

Как менялись критерии льготной ипотеки на новостройки?

Суть программы господдержки на новостройки заключается в том, что банки выдают займы по сниженной ставке, а разницу между рыночной и льготной ставкой им возвращает государство.

До апреля 2022 года ипотеку можно было взять по ставке 7% годовых. Максимальная сумма кредита была установлена на уровне 3 млн рублей для всех регионов.

С 7 апреля критерии изменились: ставка увеличилась до 12% годовых. Выросла и максимальная сумма кредита. В Москве, Подмосковье, Санкт-Петербурге и Ленинградской области — до 12 млн рублей, в остальных регионах — до 6 млн.

С 1 мая по предложению президента Владимира Путина ставку снизили до 9% годовых и продлили программу до конца текущего года. Максимальные суммы кредитов при этом не меняли.

18 мая премьер-министр Михаил Мишустин рассказал, что в России увеличат максимальные размеры кредита по семейной ипотеке и льготной ипотеке на новостройки — до 15 и 30 млн рублей соответственно.

Что предлагают банки по льготной программе на новостройки?

Ставки по госпрограмме на новостройки намного привлекательнее, чем рыночные. Некоторые банки предлагают ипотеку под 8% годовых. Публикуем несколько предложений. Данные по ежемесячному платежу приведены с условиями, что стоимость жилья — 12 млн рублей, первоначальный взнос — 20%, срок — 20 лет.

Если вы не хотите разбираться с условиями банков, можете обратиться к Ипотечному консультанту Банки.ру — это бесплатный сервис по подбору и оформлению оптимального ипотечного предложения в банках-партнерах. Консультанты подберут выгодные варианты по ипотеке и помогут подать документы для получения одобрения. Заполнить анкету для консультации можно по ссылке.

Льготная ипотека в Росбанке

Минимальная ставка: 6,95% (плюс 1,5 процентных пункта при отказе от оплаты единовременной комиссии в размере 4% от суммы кредита)

Срок: до 25 лет

Первоначальный взнос: от 15%

Ежемесячный платеж: 74 141 рубль (при стоимости жилья 12 млн, взносе 20% и сроке 20 лет)

Срок рассмотрения: от 1 до 3 дней

Возраст заемщика: от 21 до 65 лет

Стаж работы: общий — не менее 6 месяцев, на последнем месте — не менее 3 месяцев

Льготная ипотека в Альфа-Банке

Минимальная ставка: 8,7%

Срок: до 30 лет

Первоначальный взнос: от 15%

Ежемесячный платеж: 84 530 рублей (при стоимости жилья 12 млн, взносе 20% и сроке 20 лет)

Срок рассмотрения: от 1 до 2 дней

Возраст заемщика: от 21 до 70 лет

Стаж работы: общий — не менее 1 года, на последнем месте — не менее 4 месяцев

Льготная ипотека в банке «Открытие»

Минимальная ставка: 8,5% при первоначальном взносе от 30%, 9% при первоначальном взносе от 15 до 30%

Срок: до 30 лет

Первоначальный взнос: от 15%

Ежемесячный платеж: 86 374 рубля (при стоимости жилья 12 млн, взносе 20% и сроке 20 лет)

Срок рассмотрения: от 1 до 3 дней

Возраст заемщика: от 18 до 70 лет

Стаж работы: общий — не менее 1 года, на последнем месте — не менее 3 месяцев

Льготная ипотека в Газпромбанке

Минимальная ставка: 8,5%

Срок: до 30 лет

Первоначальный взнос: от 15%

Ежемесячный платеж: 83 311 рублей (при стоимости жилья 12 млн, взносе 20% и сроке 20 лет)

Срок рассмотрения: от 1 до 3 дней

Возраст заемщика: от 20 до 70 лет

Стаж работы: общий — не менее 1 года, на последнем месте — не менее 3 месяцев

Льготная ипотека в Совкомбанке

Минимальная ставка: 8,9%

Срок: до 30 лет

Первоначальный взнос: от 20%

Ежемесячный платеж: 85 757 рублей (при стоимости жилья 12 млн, взносе 20% и сроке 20 лет)

Срок рассмотрения: 1 день

Возраст заемщика: от 20 до 85 лет

Стаж работы: общий — не менее 1 года, на последнем месте — не менее 3 месяцев

Минимальная ставка: 8,1% (ставки действуют при условии электронной регистрации сделки)

Срок: до 30 лет

Первоначальный взнос: от 15%

Ежемесячный платеж: 80 897 рублей (при стоимости жилья 12 млн, взносе 20% и сроке 20 лет)

Срок рассмотрения: до 2 дней

Возраст заемщика: от 21 до 65 лет

Стаж работы: общий — не менее 1 года, на последнем месте — не менее 3 месяцев

Автор статьи

Читайте также: