Как перевести кредитную карту в потребительский кредит

Обновлено: 24.04.2024

Переводить деньги с кредитки на дебетовую карточку выгодно в том случае, когда нужно обналичить финансы. Например, в некоторых банках цена снятия наличных денег с кредитной карточки – около 4%. При этом комиссия в случае обналичивания составляет не меньше 350 руб. Что касается перевода средств с кредитки на дебетовую карточку, в таком случае пользователь не рискует потерять много денег на комиссии. Если тарификация переводов менее тарифа на снятие, тогда легче перебросить средства со счета на счет и платить за покупки дебетовой карточкой.

- Условия переводов между кредитной и дебетовой картами

- Комиссии

- Лимиты

- Время ожидания

- Льготный период

- В пределах одного банка

- С карты одного банка на карту другого банка

- Онлайн-банкинг Сбербанка

- Сервисы Альфа-Банка

- Сервисы банка Тинькофф

- Альтернативные варианты

Условия переводов между кредитной и дебетовой картами

Для выполнения перевода в обозначенном направлении многого не нужно. Достаточно только иметь на руках два вида карточек. Если нужно сделать перевод не на личный счет, а на тот, который принадлежит другому лицу, следует знать номер его счета или телефона. Для контроля можно использоваться ФИО владельца (по желанию).

Комиссии

Многие банки рассматривают переводы со своих кредиток как операцию снятия средств в банкомате. Таким образом, при проведении операции предусматривается комиссия, сумма которой не зависит от счета, куда будет делаться перевод. К примеру, при снятии наличности в Сбербанке берется комиссия 3%. Столько же нужно заплатить и при переводе денег с кредитки на дебетовую карточку, но не меньше 390 руб.

Лимиты

При переводах для владельцев карт устанавливаются лимиты – ограничения по суммам, которые можно перенести со счета за один раз или в течение месяца. Разные банки предлагают своим клиентам различные условия сотрудничества, поэтому нюансы относительно лимитов следует уточнять в договоре или у менеджера.

Как правило, если выполняется перевод на личную дебетовую карточку, ограничений не будет. Если же деньги отправляются клиенту другого банка, то без телефонного подтверждения реально перевести сумму не более 100000 руб. Когда она выше обозначенной, то после того, как перевод подтвержден паролем, пользователю предлагают связаться с сотрудником банка для подтверждения собственного перевода. Не нужно волноваться, сделать это легко. Достаточно только набрать номер, полученный в СМС. От компьютерного монитора спешить отходить не следует.

При общении с менеджером банка нужно представиться, назвать все данные паспорта, которые тот спросит, дату рождения. Иногда требуется назвать секретное слово. Затем специалист может уточнить номер операции, сумму денег, а также имя лица, которому выполняется перевод. Стоит сказать, что процесс подтверждения занимает не более 3-х минут.

Время ожидания

Если перевод выполняется с карточки на карточку одного банка, как правило, на операцию уходит минимум времени – 1-10 минут. Когда деньги переводятся с карты одного банка на счет другого, в таком случае на транзакцию может уйти больше времени – 1-3 суток.

При этом важно отметить выполнение операций такого рода в выходные дни. Как правило, некоторые банки задерживают переводы. Деньги могут прийти в первый рабочий день после праздничного.

В любом случае этот нюанс можно уточнить у специалистов, которые работают на горячей линии банка клиента.

Льготный период

Во всех банках условия отличаются. К примеру, Сбербанк предоставляет следующие правила по льготному периоду: как и в случае снятия наличных финансов, он будет отсутствовать при переводах на дебетовую карточку. То есть проценты станут начисляться уже с первых суток после выполнения транзакции перевода. Их величина прописывается в кредитном соглашении или приложении к нему. С данными документами рекомендуется знакомиться внимательно перед подписанием и получением карточки.

Осуществление перевода с кредитной карты на дебетовую

Выполнение транзакций возможно на карточки клиентов разных банков. Переводы с карту на карту одного банка сопровождаются минимальной комиссией. Иногда она вообще отсутствует.

В пределах одного банка

Выполнять операции переводов в пределах одного банка – максимально выгодное решение для каждого клиента. Только так можно рассчитывать на то, что комиссия будет минимальной. К преимуществам транзакций относится оперативность списания и зачисления средств на счета клиентов. Деньги зачисляются в течение нескольких минут или мгновенно, что очень удобно, когда они нужны в срочном порядке.

С карты одного банка на карту другого банка

Способы перевода с кредитной карты на дебетовую

Имеется много способов перевода. Ниже будут рассмотрены самые популярные и востребованные.

Онлайн-банкинг Сбербанка

При выполнении перевода на дебетовую карточку другого лица выполняются следующие действия:

- В окне, которое открылось, нужно выбрать «Перевод клиенту Сбербанка».

- Далее определяется метод, по которому выполняется перевод: номер карточки, сотового телефона.

- Вводится номер карточки/телефона оппонента, которому переводятся деньги.

- Выбирается кредитная история списания.

- Вводится сумма денег, которая переводится.

- Нажимается кнопка «Перевести».

- Операция подтверждается кодом, отправленным в SMS.

Перевод средств будет выполнен мгновенно.

Сервисы Альфа-Банка

В данном банковском учреждении уже продолжительное время с успехом работает сервис «Денежные переводы с кредитных карт». Он позволяет с комфортом переводить деньги родственникам в Армению, РФ, Беларусь, Молдову, Украину и многие другие страны.

Важное достоинство заключается в одном нюансе: на сумму перевода распространяется льготный срок кредитования. Для безопасности транзакций используется эффективная технология 3DSecure.

Сервисы банка Тинькофф

Обратите внимание! Переводы доступны только для держателей карточек платежных систем МИР, Виза. После того, как клиент нажимает кнопку «Перевести», он соглашается с условиями публичной оферты.

В сутки допускается перевод на сумму не больше 100 тыс. руб. За 24 часа клиент может выполнить не более пяти переводов с одной карточки. При этом зачисление средств занимает от нескольких минут до пяти суток. Как правило, на карточки Тинькофф Банка и других финансовых учреждений средства поступают мгновенно. При этом эмитенты (банки) могут брать с клиентов дополнительные комиссии в том случае, когда переводы выполняются с их карточек. С дебетовых на зарплатные счета при переводе через сервис комиссия не берется.

Альтернативные варианты

Переводы средств с кредиток на дебетовые карты осуществляются при помощи банкоматов и терминалов любых банковских учреждений. Для этого достаточно выбрать соответствующий пункт меню и следовать рекомендациям, инструкции. Перед снятием денег со счета клиент чаще всего получает информацию по сумме комиссии.

Условия перевода средств с кредитки на дебетовую карту в Сбербанке

Для отправления сумм более 3000 руб. клиент в обязательном порядке должен иметь подключение к online-банкингу Сбербанка. Дело в том, что пароли с чека действительны исключительно при отправлении меньших сумм.

Даже если все сделано правильно, иногда система сообщает: «списание с кредитки запрещено». В таком случае отчаиваться не стоит. Консультации доступны по горячей линии у специалиста Сбербанка, который поможет устранить проблему и выполнить перевод с кредитки на дебетовую карточку. Также специалист проконсультирует по другим вопросам, которые связаны с переводом финансов.

В 2021 году в России на 40% выросло количество кредитов: до 6,9 трлн рублей*. Сейчас на одного россиянина приходится в среднем 2,2 займа. И сложная экономическая ситуация 2022 года может сохранить эту тенденцию. При этом шансы выплатить кредит у россиян снижаются — это показывает рост банкротств. Снизить долговую нагрузку может рефинансирование займа. «Секрет фирмы» вместе с экспертами разбирался, когда эта процедура выгодна для физлиц и юрлиц и как оценить её возможные риски.

Есть два способа облегчить кредитную нагрузку в сложной ситуации.

** Реструктуризация . С ней, например, можно увеличить оставшийся срок с двух лет до трёх, чтобы уменьшить ежемесячный платёж. Или взять кредитные каникулы . Пройти реструктуризацию можно только в том банке, в котором оформлен кредит.

Рефинансирование . Например, можно взять дополнительный кредит на 100 000 рублей или объединить несколько договоров в новый общий, чтобы было проще контролировать выплаты.

Благодаря рефинансированию снижается кредитная нагрузка, не отражаясь негативно на кредитной истории.

По словам Марины Ляшковой, помощника юриста практики проблемной задолженности юридической фирмы «Солнцев и партнёры», физические лица могут рефинансировать ипотечные, потребительские кредиты, кредиты на приобретение автомобиля и долги по кредитным картам, в том числе овердрафт.

Юридические лица могут рефинансировать доверительные займы, инвестиционные кредиты, автокредиты, целевые кредиты на оборотные средства, покупку коммерческой недвижимости и оборудования.

Главное отличие рефинансирования от реструктуризации кредита заключается в том, что реструктуризация кредита подразумевает изменение основных условий действующего кредитного договора.

Общие условия рефинансирования:

- Подать запрос можно только спустя два месяца после оформления кредита.

- Остаточный срок изначального займа не должен быть меньше двух месяцев.

- Если заявитель уже проходил рефинансирование, повторно запустить процедуру можно не раньше, чем через год.

У заявителя нет текущих просроченных задолженностей и в последний год.

Каждый банк устанавливает минимальную сумму рефинансирования. Например, Сбербанк работает только с кредитами от 30 000 рублей и до 3 млн рублей. А максимальный срок договора — пять лет. У «Альфы» нижняя планка от 50 000 рублей, верхняя — 3 млн рублей, а договор можно заключить на срок от 2 до 7 лет. У Тинькофф-банка ограничения по суммам зависят от типа займа, но если их несколько, то не больше 2 млн рублей. Нижняя граница — 50 000 рублей. Срок договора от 3 до 36 месяцев.

Рефинансировать можно несколько кредитов сразу, но сколько именно — зависит от условий банков, выдавших их . Это может быть и пять, и семь, и десять (обычно не более). Кроме того, не каждый банк разрешает рефинансировать свой же кредит: ему может быть невыгодно переводить клиента на более низкую ставку. Поэтому чаще всего рефинансирование — оформление договора в новом банке.

С кредиткой легко потерять счет деньгам. Но даже если вы все распланировали и не покупали ничего лишнего, непредвиденные трудности могут превратить обязательства по внесению платежей в непосильную ношу. Рассказываем, как выйти из этой ситуации.

Для опытных заемщиков кредитная карта – отличный финансовый инструмент, для остальных – бесконечные долги

Валерия работает воспитателем в детском саду и получает 30 тысяч рублей в месяц. Чуть больше двух лет назад она оформила кредитку, чтобы сделать в квартире косметический ремонт и частично заменить мебель. Этот вариант показался ей самым удачным, ведь лимит можно восстанавливать и снова тратить, когда потребуется.

Банк одобрил ей 150 тысяч рублей по ставке 29% годовых, минимальный обязательный платеж (МОП) 6%+проценты на остаток долга.

На ремонт и мебель Лера потратила 70 тысяч рублей. Первый взнос составил 5 892 рубля, а спустя год эта сумма сократилась до 2 804 рублей. Лимит кредитной карты восстановился на 36 685 рублей.

Затем девушка сняла 80 тысяч рублей из 116 685 доступных, чтобы слетать в отпуск. Платеж увеличился до 9 537 рублей.

Через восемь месяцев Валерия купила себе новый смартфон за 40 тысяч рублей. Просто захотелось – ведь с кредитной картой можно себе это позволить. Но она не учла, что размер взноса снова возрастет – с 5 813 рублей (на тот момент) до 9 180 рублей.

Спустя еще пять месяцев девушка внесла на карту очередной платеж (7 167 рублей) и поняла, как устала от постоянной экономии. Кроме того, только теперь заемщица задумалась о реальном сроке погашения задолженности. Когда она открыла график платежей в мобильном приложении, то увидела, что рассчитываться по кредитке можно бесконечно долго, если вносить только МОПы.

Тогда героиня нашей истории снова обратилась за помощью в банк и получила предложение о рефинансировании кредитной карты.

В чем суть рефинансирования кредитных карт

Рефинансирование — процедура закрытия действующего кредитного договора с помощью оформления другого кредита на более комфортных условиях.

По желанию заемщик может получить на руки дополнительную сумму, но это совсем не обязательно – если размер нового займа совпадает с остатком долга по действующему, все деньги будут направлены на его погашение.

В отличие от реструктуризации, оформить рефинансирование кредита или кредитной карты можно в любом банке. Будет заключен новый договор, а прежний – закрыт досрочно. При этом проценты за оставшийся срок аннулируются.

Зачем рефинансировать кредит:

- объединить несколько кредитов в разных банках для удобства оплаты;

- изменить срок кредитования;

- снизить процентную ставку;

- уменьшить ежемесячный платеж за счет снижения ставки или увеличения срока кредитования;

- сократить размер переплаты;

- поменять банк, если вас не устраивает качество сервиса или условия обслуживания в текущем.

Совет от банка

Нет никакой гарантии, что по новому договору получится сэкономить. Зачастую рефинансирование позволяет уменьшить платеж лишь за счет увеличения срока кредитования. Поэтому рекомендуем внимательно изучать документы перед подписанием и обращать внимание не только на взносы, но и на ставку, срок и размер переплаты.

Процедура рефинансирования по кредитной карте такая же, как и по кредиту наличными, но имеет несколько дополнительных преимуществ:

- формируется четкий график платежей с конкретными суммами и сроком погашения, благодаря чему проще планировать свой бюджет;

- предотвращается риск лишних трат и увеличения долга.

Рефинансирование позволяет уменьшить размер платежа, а значит, вы сможете потратить деньги на что-то более приятное

Валерии повезло, ей удалось очень выгодно рефинансировать кредитную карту. Во-первых, ставка по новому кредиту оказалась меньше на 13%. Во-вторых, платеж составил всего 2 814 рублей. МОП по кредитке уменьшился бы до комфортной суммы только через год.

Теперь о переплате. До полного погашения остатка долга (80 049 рублей), при внесении только МОПов, Валерия переплатила бы за оставшийся период как минимум 27 505 рублей.

Сумма процентов по новому кредиту даже с учетом увеличения срока до 36 месяцев составила всего 21 265 рублей, да и те можно будет вернуть в конце срока, если не допускать просрочек и пользоваться картой «Халва».

С первым условием девушка справлялась и раньше, несмотря на невысокие доходы, а для выполнения второго настроила автоперевод с зарплатной карты.

Рефинансирование кредита в Совкомбанке можно сделать по выгодным условиям с небольшим пакетом документов. Оставьте заявку на сайте банка.

Сходства и отличия кредитки и потребительского кредита

Кредит и кредитная карта – банковские продукты, которые помогают клиентам решать финансовые вопросы и воплощать мечты. Оба варианта предполагают использование денежных средств кредитора при условии их возврата с процентами согласно условиям договора.

В обоих случаях устанавливаются сроки внесения ежемесячных платежей, при нарушении которых на должника налагается штраф. Пожалуй, на этом сходства заканчиваются, поэтому перейдем к отличиям.

Наличные

Кредитка

Заемщик получает деньги на карту, счет или наличными в кассе банка

Выдается карта с установленным кредитным лимитом

Большой суммовой диапазон

Для розничных клиентов максимальный лимит редко превышает 500 тысяч рублей

По потребительскому нецелевому кредиту чаще всего отсутствует возможность безналичного использования, по целевому – возможен перевод на счет продавца

Средства можно тратить по своему усмотрению любым удобным способом:

● оплачивать покупки и услуги безналом в магазинах и интернете,

● переводить деньги на банковские счета и т.д.

Проценты начисляются на всю сумму

Клиент может использовать любую сумму в пределах лимита – проценты начисляются только на фактический долг. Кроме того, по кредиткам действует грейс-период, в течение которого можно вернуть деньги без процентов

Срок кредитования строго ограничен условиями договора

По сути ограничен только срок действия пластика (в основном 3-5 лет). По истечении срока можно перевыпустить карту на тех же условиях

Погашение происходит равными аннуитетными платежами, большая часть которых в начале срока идет на проценты

Погашается МОПами, которые состоят из части фактического долга и процентов на его остаток. Так как размер задолженности с каждым платежом становится меньше, постепенно снижается и МОП

После внесения платежей сумма на кредитном счете не возобновляется.

Лимит кредитной карты постепенно восстанавливается, и его можно снова использовать.

Как правило, кредитку проще оформить – требования к клиентам мягче. И еще специфика продукта позволяет банкам предоставлять держателям дополнительные бонусы, например, кешбэк или проценты на остаток собственных средств.

С кредиткой можно позволить себе больше покупок, но не стоит забывать, что возвращать деньги придется с процентами

Однозначно ответить, какой вариант лучше, сложно – это зависит от цели оформления.

- Если нужны деньги «про запас», которые всегда будут под рукой, и вы хотите иметь возможность оплачивать покупки безналичным способом, тогда вам подойдет кредитная карта.

- Если же у вас есть конкретные планы, и вы точно знаете, какая сумма понадобится, – выбирайте кредит.

Важно: делая выбор в пользу кредитки, имейте в виду, что каждое использование лимита влечет за собой увеличение МОПа на несколько следующих месяцев.

Кроме потребительских кредитов и кредитных карт, существует вариант, который позволяет брать деньги в долг у банка и постепенно возвращать их без переплаты. Все равно, что обратиться за помощью к приятелю. Это карта «Халва» с кешбэком и процентами на остаток.

Условия рефинансирования кредитки

Рефинансировать кредиты и кредитные карты других банков в Совкомбанке действительно выгодно. Вам больше не придется отказывать себе в ежедневных радостях, чтобы избежать выхода на просрочку.

- При необходимости можно объединить долги по нескольким кредитам, чтобы не путаться в датах платежей. Максимальная сумма – 3 млн рублей.

- Процентная ставка – от 6% годовых, а при соблюдении нескольких простых условий в конце срока вы получите проценты назад.

- Менеджер банка поможет вам подобрать оптимальный срок кредитования от 18 до 60 месяцев для снижения платежа до комфортной суммы.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит под 9,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки», и мы вернем все проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Требования к заемщику

Так как рефинансирование подразумевает оформление кредита, требования к клиентам в большинстве отечественных банков выдвигаются стандартные. Это российское гражданство и прописка, проживание на территории обслуживания банка, платежеспособность.

Любая финансовая организация уделяет особое внимание кредитной истории – заранее позаботьтесь, чтобы на момент обращения у вас не было просрочек. Остальные требования могут различаться.

Рефинансирование кредитных карт в Совкомбанке по ставке от 6% годовых доступно клиентам 20-85 лет с постоянной регистрацией (не менее четырех месяцев) в одном населенном пункте.

Важно наличие официального дохода и стажа на постоянном месте работы от четырех последних месяцев, а также стационарного телефона – домашнего или рабочего.

Как рефинансировать кредитную карту

Процедура рефинансирования кредитки отличается от оформления нового кредита необходимостью предварительного обращения в офис банка-эмитента (или банков, если вы хотите рефинансировать несколько действующих займов) для получения информации об остатке долга для полного досрочного гашения.

А дальше все как обычно:

- Подготовьте необходимые документы:

- паспорт,

- действующий кредитный договор с реквизитами для оплаты,

- актуальную выписку об остатке текущего долга.

В процессе рассмотрения заявки банк может запросить дополнительные документы, например, справку о доходах.

- Заполните заявку в офисе банка или онлайн – это позволит сэкономить время.

- Дождитесь решения. Скорее всего, менеджер свяжется с вами в тот же день.

- Оформите договор в отделении банка или воспользуйтесь бесплатной курьерской доставкой.

- После проведения рефинансирования обратитесь в финансовую организацию, в которой оформляли кредитку, чтобы убедиться, что долг полностью погашен.

И самый главный пункт – наслаждайтесь новыми возможностями вашего бюджета, свободного от излишней кредитной нагрузки.

Взять кредит в Совкомбанке онлайн просто. Заполните заявку на сайте и получите деньги на карту без посещения отделения банка.

Преимущества кредита наличными в Совкомбанке

С Халвой вы можете получить комфортный процент по кредиту. А в мобильном приложении легко настроить автоматическое перечисление средств в счет погашения займа.

Как подать заявку на кредит

- В мобильном приложении «Халва» перейдите во вкладку «Маркет» – «Кредиты».

- Выберите необходимую сумму и срок и подайте заявку.

- Она будет обработана в ближайшее время.

- Операция займет не более двух минут.

Какие нужны документы для получения кредита

Фактически никаких документов предъявлять не придется, поскольку вы уже их подавали при оформлении карты «Халва».

Если ваш доход с тех пор вырос, то вы можете дополнительно подать документ, подтверждающий этот факт (например, справку 2-НДФЛ). Это повысит шанс получить одобрение.

Требования к заемщику

- Возраст от 20 до 85 лет (на дату окончания срока кредита по графику).

- Российское гражданство.

- Проживание в регионе присутствия подразделения Совкомбанка.

- Постоянный подтвержденный доход на основном месте работы (в течение четырех последних месяцев).

Как снизить процентную ставку по кредиту

- Подключите опцию «Гарантия минимальной ставки»*.

- Совершайте не менее 5 покупок с картой «Халва» ежемесячно на общую сумму от 10 000 рублей.

- Не допускайте просрочек платежей.

- Подключите финансовую защиту кредита.

Почему банк может отказать в выдаче кредита

- Ежемесячный платеж по графику превышает 50% от суммы подтвержденного месячного дохода заявителя.

- У клиента есть непогашенные кредиты (не имеет значения, в каком банке) суммарная выплата по которым составляет значительную сумму.

- Заявитель допускал просрочку выплат по кредитам в прошлом (проблемы с кредитной историей).

Как оформить кредит на карту онлайн без отказа

Стать владельцем универсальной карты «Халва» и пользоваться ею в повседневной жизни, получая отличные бонусы в виде беспроцентной рассрочки, кэшбэка и процента на остаток.

Как это работает

1. Заполните онлайн заявку

2. Дождитесь одобрения

3. Заберите деньги

Заполните через Госуслуги

Это надежно и безопасно

- Войдите в Госуслуги и дайте разрешение на доступ к данным

- Заявка заполнится автоматически, не потребуется никаких справок

- Вероятность одобрения повысится +30%

- Перед выдачей кредита мы дополнительно позвоним вам

Выражаю согласие на обработку персональных данных и подтверждаю, что ознакомлен с Политикой обработки персональных данных

С выходом на пенсию жизнь только начинается!

Кредит наличными по 2 документам!

Серьезные суммы для тех, кто уверен в своих силах!

Машина вас выручит: получите деньги и оставайтесь за рулем! Залог – лишь индикатор серьезности ваших намерений.

Кредит, с которым действительно просто!

С деньгами и крышей над головой: от 200 000 до 30 000 000 рублей под залог недвижимого имущества.

«Кредит без справок и поручителей»

Легко и быстро оформить и получить деньги!

Для звонков по России (бесплатно)

© 2004- 2022 , ПАО «Совкомбанк»

Все права защищеныГенеральная лицензия Банка России №963 от 5 декабря 2014 г.

Для звонков по России (бесплатно)

ПАО «Совкомбанк». Генеральная лицензия ЦБ РФ №963. г. Кострома, пр. Текстильщиков, д. 46. г. Москва, Краснопресненская наб., д.14, стр.1. На правах рекламы

Процентная ставка и растущий долг по карте может усугубить финансовое положение заёмщика. Решение проблемы – перевести кредитную карту в потребительский кредит. Сбербанк предлагает такую услугу для всех своих клиентов, которые хотят погасить задолженность по карте с минимальными денежными потерями.

![как рефинансировать карту в сбербанке]()

Можно ли перевести карту в обычный кредит Сбербанка?

Активное пользование кредитной картой без регулярных пополнений в аналогичном объеме приводит к тому, что за короткий срок на ней возникает огромный долг. Многие клиенты банка не в состоянии полностью погасить карту и даже вносить обязательные ежемесячные платежи. Имея на руках долги по двум кредитным картам, погасить кредит становится ещё более трудной задачей.

В таком случае рекомендуется рассмотреть программу рефинансирования от Сбербанка. Перевод задолженности по кредитной карте в потребительский кредит позволит снизить кредитную нагрузку и помочь клиенту быстрее рассчитываться с долгами.

Предварительно следует разобраться с тем, одобрит ли это Сбербанк. Рефинансирование кредитной карты банк предлагает только надежным клиентам, которые имеют хорошую кредитную историю. Преимущество получают держатели зарплатных карт Сбербанка и другие постоянные клиенты банка.

Самым простым способом, как это сделать, подать заявку онлайн на сайте банка. Это позволит получить решение о рефинансировании кредитной карту без необходимости посещать отделение банка. Через мобильное приложение оставить заявку очень просто. Нужно оставить личные, контактные и финансовые данные и ждать предварительного решения кредитного специалиста.

![рефинансирование в сбербанке]()

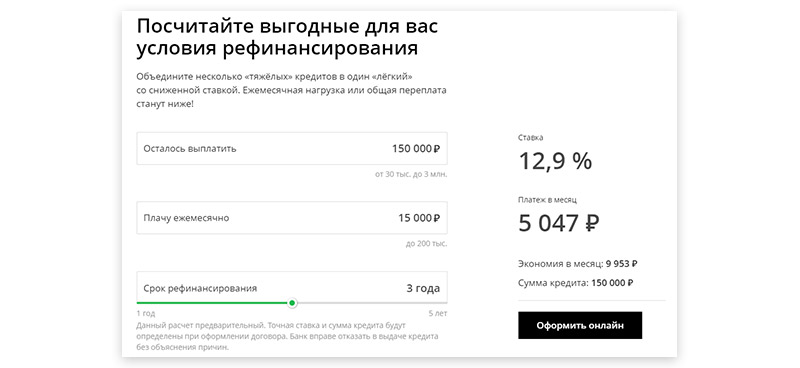

Форма расчёта рефинансирования кредита на сайте Сбербанка

Зачем это делать и выгодно ли?

При рефинансировании кредитной карты стоит рассмотреть все возможности сэкономить. Основной задачей перевода кредитной карты в потребительский кредит является снижение платежа. При рефинансировании долга на кредитной карте следует учитывать ряд возможных преимуществ и выгод:

- Снижение процентной ставки. Сбербанк оформляет потребительский кредит под более низкие проценты, чем на кредитной карте. Дополнительно можно сэкономить и на плате за обслуживание. У потребительных кредитов такой платы нет.

- Доступность денежных средств на счету. Основным преимуществом кредитной карты является возможность внести обязательный платеж, а потом этими же средствами в любой момент расплатиться в магазине, снять наличные или сделать покупку через интернет. При переводе долга в потребительский кредит долг придется выплачивать аннуитетными платежами и доступа к снятию наличных уже не будет.

- Размер платы за обслуживание. При пользовании кредитной картой часто нужно оплачивать использование дополнительной сервисов, таких как СМС-оповещения, интернет-банкинг, страховка.

- Возможность объединения несколько кредитов в один. При переводе карт на потребительский кредит можно закрыть задолженность сразу по нескольким кредитным картам.

Если взвесить все преимущества и выгоды, рефинансирования долга по кредитной карте в Сбербанке является выгодным и удобным решением для тех, кто не имеет возможности сразу же погасить долг по кредитке.

Требования к заёмщику и необходимые документы

Чтобы Сбербанк одобрил заявку на перевод кредитной карты в потребительский кредит, заемщик должен отвечать определенным требованиям:

- Отсутствие просрочек по обязательным платежам по кредитной карте. Если заемщик каждый месяц вносил хотя бы минимальную указанную сумму, шансы получить одобрение на рефинансирование кредита очень большие. При наличии просрочек по внесению обязательных платежей или в том случае, если заемщик полностью снял весь лимит с карты и не вносит уже минимальные проценты, шансы получить одобрение на рефинансирование низкие.

- Кредитная карта должна быть в рублях. Рефинансирование осуществляется только для кредитных карт, оформленных в национальной валюте.

- Срок действия кредитной карты больше трех месяцев. Если он меньше, рекомендуется предварительно заказать новую карту и только после этого подать заявку на рефинансирование.

Сбербанк отказывается переводить в потребительский кредит карты клиентов, которые несвоевременно погашают долг. Поэтому для оформления рефинансирования рекомендуется предварительно погасить текущий долг, взяв потребительский кредит в другом банке. Также следует учесть, что рефинансирование могут оформить только граждане старше 21 года, с постоянным местом работы и регистрацией.

Документы

Для оформления рефинансирования кредитной карты потребуются такие же документы, которые нужны для обычного потребительского кредита:

Автор статьи

Читайте также: