Как погасить кредитную карту

Обновлено: 23.04.2024

С помощью кредитной карты можно оплачивать непредвиденные траты или использовать ее как инструмент для ежедневных покупок. Несмотря на то, что долг кредитке и обычному займу, как правило, погашается по одной и той же схеме, не все заемщики понимают этот процесс. Кроме того, существуют различные нюансы, о которых знают немногие.

Структура

Кредитка дает электронный доступ к выделенному вам банком кредитному счету. На нем лежат средства, которыми вы можете пользоваться по своему усмотрению. Таким образом, пластик может лежать в вашем кошельке до большой распродажи в салоне домашней техники, или же быть вашим основным платежным инструментом.

Главное удобство кредитных карт в том, что заемщику не нужно отчитываться о том, на что идут полученные им деньги. Кроме того, для использования кредита, клиенту не нужно каждый раз обращаться в банк за подписанием договора. По сути, кредитка – это многоразовый возобновляемый займ.

Долг по кредитной карте возникает при ее использовании для оплаты различных услуг, снятии наличных или при переводах. Однако это не только потраченная вами сумма. У задолженности есть своя структура, которая включает:

- Тело кредита, то есть сумму, которую вы использовали на покупку;

- Проценты за использование средств – начисляются либо сразу после совершения покупки, либо после окончания грейс-периода;

- Штрафные санкции – если вы нарушили условия договора и не вернули деньги до окончания срока;

- Перерасход лимита (овердрафт) также приводит начислению дополнительных процентов;

- Комиссия за обналичивание средств, если такая операция проводилась;

- Плата за сопутствующие услуги – СМС-оповещения, годовое обслуживание и т. д.

Поэтому стоит внимательно следить за своими расходами.

Как узнать размер долга?

Первое правило любого владельца кредитки: следить за датами и знать размер ежемесячного минимального платежа. Эта информация позволит планировать свой личный бюджет так, чтобы всегда иметь возможность сделать взнос по кредиту.

Где посмотреть точный размер задолженности? Есть несколько способов. Самый очевидный – банкомат. Просто вставьте карточку в банкомат вашего банка и введите заданный к ней пин-код. Сумма отразится на экране. Также вы можете распечатать чек со всей необходимой информацией.

Другой способ – приложение или интернет-банкинг. Сегодня многие клиенты сразу при получении карты подписывают договор дистанционного обслуживания, который дает доступ в личный кабинет, с помощью которого вы можете управлять своими расходами онлайн. В системе вы увидите всю необходимую информацию: историю расходов, размеры комиссии, дату, до которой вы должны сделать взнос, начисленные проценты и минимальный платеж. Вся эта информация поможет вам успеть закрыть обязательства до того, как банк начнет начислять большие проценты.

Многие финансовые организации, кроме того, делают СМС-рассылку. Оповещения, как правило, платные, однако в них указана вся необходимая клиенту информация – сумма и крайняя дата платежа. Так вы точно не забудете о своих обязательствах и сможете вовремя его погасить.

Нюансы льготного периода

Чтобы погашать задолженность по кредитной карте без процентов, необходимо внимательно следить за временными промежутками грейс-периода. Как правило он составляет 50−55 дней, но в некоторых случая достигает 100 и даже 120 дней. В это время вы можете погасить займ и не платить банку проценту, однако здесь есть свои нюансы.

Льготный период, в свою очередь, состоит из двух – расчетного и платежного. Под расчетным подразумевается тот период, в который вы можете расходовать выделенный лимит. Чаще всего он равен календарному месяцу. Например, сентябрь – месяц, в котором вы совершаете покупки, а в первых числах октября будет сформирована банковская выписка по предыдущему периоду – то есть, начнется расчетный период. В сформированной выписке будет указана сумма обязательного платежа и дата, до которой нужно внести средства. Сумма это не равна всей задолженности целиком. Однако, если вы не внесете эту сумму на счет, банк начнет начислять штрафные санкции.

Кроме того, владельцу карты нужно уточнить у специалиста точные сроки расчетного периода в его банке. Дело в том, что разные организации привязывают его к разным датам – так, это может быть день заключения договора или день активации пластика, или же одинаковая дата, назначенная для всех клиентов.

Расчетный период можно узнать несколькими способами:

- Через личный кабинет;

- По выписке из банкомата;

- У сотрудника банка;

- В колл-центре.

Во время платежного периода необходимо внести средства, чтобы закрыть долг. Однако сделать это можно в течение всего льготного периода. Главное – не позднее окончания грейс-периода.

Обязательный платеж и штрафы

Обязательный (минимальный) платеж – это сумма, которую нужно внести до указанной договором даты в обязательном порядке. Она небольшая, как правило, всего 5−10% от долга. Вы можете добровольно внести сумму, больше минимального платежа, но ни в коем случае не меньше. Обратите внимание также на следующее:

- Размер обязательных выплат нужно согласовать с эмитентом еще на стадии оформления карточки;

- Подключите услугу СМС-уведомлений, чтобы быть в курсе размера минимальных платежей и сроков;

- Вносите обязательный платеж за несколько дней до крайней даты, чтобы избежать задержек перевода.

Как погасить долг по кредитке?

Как правило, схема погашения задолженности по кредитной карте не отличается от оплаты кредита. Единственный нюанс: наличие льготного периода, в течение которого вы можете возвращать небольшие суммы, или же закрыть полностью, внеся на счет ровно ту сумму, которую он потратил.

В целом, процесс включает несколько простых шагов:

1. Уточните сумму задолженности. Не стоит рассчитывать ее самостоятельно – угадать размер начисленных процентов или комиссий невозможно. Воспользуйтесь одним из этих способов:

- Через банкомат;

- У операциониста в банке;

- В колл-центре организации;

- В личном кабинете или мобильном приложении.

2. Внесите уточненную сумму через банкомат, кассу банка, денежным переводом или, опять-таки, через интернет-банк. Это может быть как минимальный платеж и несколько равных небольших сумм до конца расчетного периода, либо полная сумма сразу. Также вы можете внести сумму, больше обязательного платежа – это позволит уменьшить тело кредита.

3. Сохраните документы, подтверждающие платежи – с ними вы сможете отстоять свою правоту, если по какой-то причине платежи не пройдут.

4. Посp погашения вы можете запросить справку об отсутствии обязательств перед банком.

Закрытие карты

Часто кредитную карту получают вместо простого потребительского кредита. Дело в возможности безболезненного досрочного погашения долга. Особенно это актуально для кредиток с льготным периодом. Так вы не только сэкономите, но и сможете отказаться от использования заемных средств. Просто внесите всю сумму до окончания беспроцентного периода.

После этого вы также можете закрыть пластик, если не планируете им пользоваться дальше. Для этого обратитесь в отделение банка, где вам поможет сотрудник. Некоторые организации позволяют провести эту операцию онлайн: достаточно зайти в приложение или интернет-банк, проверить, есть ли задолженность по кредитной карте и погасить ее, отключить все платные функции и заблокировать карточку. Некоторые банки позволяют расторгнуть договор кредита через чат поддержки: просто напишите о своем намерении, остальное вам подскажет специалист.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее образование.

- Работал в банках 3 года.

- Журналист на ТВ.

- Финансовый аналитик. . .

Задолженность по кредитной карте закрывается не так, как по кредиту наличными. Нет четкого графика, заемщик сам формирует порядок гашения и определяет размер ежемесячного платежа. Но каждый держатель должен знать все особенности закрытия долга и то, как правильно вносить ежемесячный платеж по кредитке. Несоблюдение правил приведет к просрочкам и попаданию в долговую яму.

- Периодичность внесения ежемесячных платежей

- Размер ежемесячного платежа по кредитной карте

- Почему лучше вносить больше минимального платежа?

- Варианты погашения долга по кредитной карте

- Льготный период и ежемесячные платежи

- Если совершить просрочку

Рассмотрим подробно, как формируется ежемесячный платеж по кредитной карте и как его правильно вносить. Изучим вопрос периодичности внесения средств и назначения банком минимального платежа. Важная и полезная информация от Бробанк.ру для держателей кредиток, которые хотят быстро и без проблем рассчитаться с долгом.

Периодичность внесения ежемесячных платежей

Как и в случае с обычными кредитами, заемщик обязан каждый месяц вносить ежемесячный платеж в размере не меньше минимального, установленного банком. Но при этом держатель может вносить деньги на счет сколько угодно раз за месяц, и все суммы будут направлены на закрытие минуса по счету.

Важные моменты:

- Банк указывает дату, до которой гражданин должен внести на счет хотя бы минимально установленную сумму. Если к назначенному дню пополнения баланса не было, назначается фиксированный штраф за просрочку, далее начисляются пени (у каждого банки свои штрафные санкции).

- В течение месяца заемщик может сколько угодно раз пополнять баланс карточки. Но в следующем месяце он также снова должен внести ежемесячный платеж по кредитной карте. То есть если вы положите на счет три раза по 3000, это не будет равносильно трем ежемесячным платежам: просто банк будет считать, что в этом месяце вы заплатили 9000.

- Если банк применяет фиксированный платеж, например минимум 5000 ежемесячно, то даже при сумме долга в 1000 рублей заемщик должен внести эти 5000. Так работает система, ей нужно увидеть установленный по договору платеж (на практике крайне мало банков применяют такую схему гашения).

Все операции, сделанные вами в период с 1 по 31 октября, совершаются уже в следующем отчетном месяце, платить за них нужно будет в ноябре.

Важно! Проценты по кредитной карте начисляются не в режиме онлайн, а после отчетного месяца. Поэтому не удивляйтесь, если вы закрыли минус на карте полностью, а в следующем месяце баланс снова стал отрицательным: просто банк начислил проценты за предыдущий отчетный месяц.

Размер ежемесячного платежа по кредитной карте

При выдаче карты менеджер указывает на минимальный размер ежемесячного платежа, обычно это 5-7%. Но от чего именно отчитываются эти проценты — важный вопрос. В одном банке это 5-7% от общей суммы задолженности вместе с процентами по итогу месяца, в другом 5-7% от основного долга плюс сверху начисленные проценты. Обязательно уточняйте эту информацию в банке, чтобы вдруг не заплатить меньше положенного и улететь в просрочку.

Каждый месяц долг по кредитной карте разный, поэтому и размер минимальной выплаты также не будет одинаковым. В этом деле главное — соблюдать установленную минимальную планку, а лучше вносить больше положенного.

Почему лучше вносить больше минимального платежа?

Порой заемщики совершают большую ошибку — начинают погашать задолженность только минимальными платежами. И это приводит к тому, что даже небольшой долг закрывается годами, переплата по итогу становится огромной.

Важно! Минимальная сумма платежа — не руководство к действию. Это просто наименьший порог, при неуплате которого банк назначает штрафы.

Если есть возможность, вносите на карту больше. Например, пусть ставка будет 36% годовых, а ежемесячный платеж — 5% (расчеты примерные):

- Ваш долг по кредитное карте — 50000 рублей, минимальный платеж — 2500 рублей. Из них 1500 пойдут на погашение процентов и только 1000 на покрытие основного долга. Получается, что в следующем месяце при отсутствии иных операций сумма долга составит 49000 рублей, то есть уменьшится совсем на немного. Следующий минимальный платеж составит 2450, из них 1470 — проценты и только 980 — основной долг. Гашение крайне затянется.

- Рассмотрим другую ситуацию с теми же процентными соотношениями. Долг все тот же — 50000 рублей. Но гражданин вносит не минимальные 2500, а 4000 рублей. Получается, что проценты все те же — 1500, а вот на закрытие основного долга пойдут уже 2500 рублей, в следующем месяце проценты будут начисляться на 47500 рублей. Разница получается довольно серьезная.

Варианты погашения долга по кредитной карте

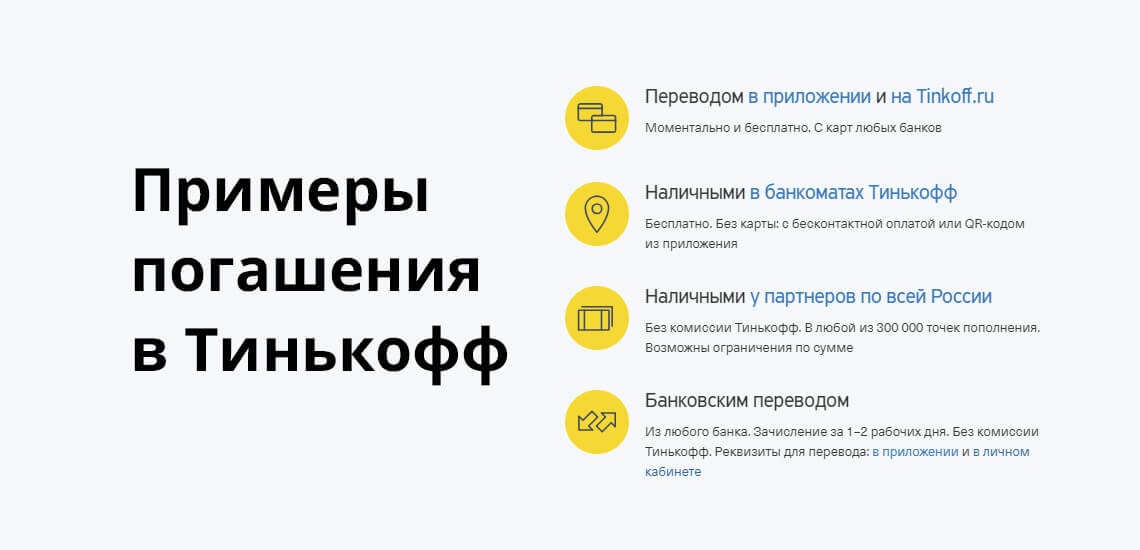

Если вы обслуживаетесь как зарплатный клиент в том же банке, где и выдана кредитка, гашение будет самым комфортным — через онлайн-банк переводом с дебетового счета на кредитный. Зачисление моментальное, комиссии обычно не бывает.

Кроме того, есть и другие варианты внесения средств:

- через банкоматы обслуживающего кредитку банка. Операция моментальная, бесплатная;

- простым переводом с карты на карту. Можно воспользоваться любым интернет-сервисом, но обращайте внимание на комиссионные и на сроки зачисления;

- через онлайн-банк любого банка. Берется комиссия, перевод моментальный;

- наличными через различные системы переводом, например, через пункты Золотой Короны. Внести деньги на кредитный счет можно в Связном, Евросети, салонах МТС и некоторых других. Берется комиссия, платить лучше заранее;

- стандартным банковским переводом на счет кредитной карты. Нужно получить полные реквизиты счета, операция проводится в кассах любых банков. Платеж идет долго, до 3-5 дней.

Со всеми вариантами внесения средств ознакомит менеджер при выдаче кредитки. Также информацию можно найти на сайте банка.

Льготный период и ежемесячные платежи

Еще одна часто совершаемая ошибка держателей кредитных карт — невнесение ежемесячных платежей в рамках действия льготного периода. Льготный период — срок, в течение которого заемщик может пользоваться средствами бесплатно при условии полного закрытия долга до установленной даты. Период льготы может длиться как 55 дней, так и доходить до 100-120 дней.

Важно! Несмотря на то, что держатель находится в льготном периоде, он все равно должен вносить ежемесячные платежи по кредитной карте.

Если совершить просрочку

В этом случае банк сразу применит штрафные санкции. Каждый кредитор устанавливает их на свое усмотрение. Это может быть фиксированный штраф за сам факт просрочки и пеня или же просто пеня.

Обратите внимание, что даже если долга по карте нет, а она действующая, минус по счету может образоваться из-за списания платы за обслуживание. И заемщик должен внести платеж. Если этого не сделать, то даже на небольшой минус в 500 рублей будут набегать штрафы и пени. Поэтому, даже если минуса нет, не забывайте о своей кредитке: пока вы не закрыли ее официально, она все еще действующая.

Пользоваться кредитной картой удобно. Оформил в банке и пользуйся в качестве инструмента для ежедневных покупок. На кредитной карте есть выделенный лимит от банка, который разрешается тратить владельцу. Но у некоторых пользователей возникает вопрос: «Как закрыть долг по кредитной карте?»

Рассмотрим особенности погашения долгов по кредитной карте, расскажем, как не допускать просрочек.

Как работают правила льготного периода?

Когда потенциальный клиент видит рекламу банка со льготным периодом на 50 или даже 100 дней, то это сразу привлекает внимание. В льготный период пользуются кредитной картой без процентов в течение указанного промежутка времени. Например, Тинькофф предлагает льготный период до 100 дней, получается, что если вернуть деньги вовремя в течение этого времени, взимать проценты банк не будет.

Клиент в эти отведенные 100 дней будет делать покупки, оплачивать услуги. Но если в отведенное время не погасить долг, будут начисляться проценты. В каждом банке предусмотрены свои условия использования кредитной картой. Помните, что несвоевременная оплата приведет к начислению процентов в районе 20−38%. Здесь все будет зависеть от кредитора и условий договора.

Дата начала льготного периода

Чаще всего банки дают льготный период до одного месяца. А после 30 дней клиенту назначают фиксированную дату для его погашения. И вот здесь возникает сложность, т. к. период, который выделен для покупок не совпадает с датой начала месяца.

Информацию о сроках начала действия льготного периода узнавайте у своего кредитора.

Что такое «обязательный платеж»?

В кредитном договоре прописана сумма обязательного ежемесячного платежа. В Сбербанке она составляет 5%, а в Тинькофф банке 8%. Например, кредитный лимит карты 50 тыс. руб., а льготный период составляет 50 дней. Получается, что клиент вносит после первого месяца использования 2500 руб., и остается основной долг в 47 500 руб.

Второй месяц оплаты клиент также вправе внести 5% от суммы долга или 2500 руб., остаток составит 45 тыс. руб. А если и в третий месяц внести 5%, начисляются проценты на остаток или на 42 500 руб. Это правило для всех банков.

То есть в первые два месяца заемщик вправе продолжать вносить обязательные платежи, но не платить основную сумму долга, чтобы кредитор не начислял штрафы. Но с каждым месяцем заемщик будет переплачивать банку. Если заемщик потерял работу, обязательные платежи позволят выиграть время, за которое возможно найти работу и рассчитаться с долгами.

Как погасить долг по кредитной карте?

Универсального ответа на вопрос «Как погасить долг по кредитной карте?» не существует. У клиентов часто возникает соблазн, в последние дни перед погашением, купить какую-нибудь вещь с помощью карты. Но владелец такой кредитки должен для себя сам установить время, с учетом финансовых возможностей. Если допустите просрочку по оплате, будут начисляться проценты.

Рассмотрим способы, которые позволят быстро рассчитаться с банком и не переплачивать.

Оплачивайте раз в семь дней

Вносите деньги не один раз в месяц, а один раз в неделю. В итоге сократите финансовую нагрузку.

Каждый раз, когда вы вносите оплату на карту, снижается сумма к отчетному периоду, поэтому и процент начисляется меньше. Второй момент связан с тем, что вам будет удобно платить еженедельно по 2 тыс. руб., чем раз в месяц искать сразу сумму в 8 тыс. руб.

Вносите сумму больше, чем минимальный платеж

Чтобы быстро погасить долг по карте, вносите оплату больше, чем предусмотрено ежемесячным платежом. При оформлении процент за ежемесячное использование колеблется в районе от 3 до 10%. А во время расчета указывается максимально возможный период и процент переплаты будет максимальный. И чтобы снизить расходы, вносите ежемесячно сумму больше, чем предусмотрено минимальным платежом. Каждые 200−300 руб. сверх нормы уменьшат проценты и сумму долга.

Помощь автоплатежа

С помощью автоматического платежа удастся избежать курьезных ситуаций. Автоплатеж поможет в том случае, если боитесь, что забудете вовремя внести плату по кредитной карте.

Помимо человеческого фактора, есть и другие. Например, нет интернета или технический сбой у провайдера. Чтобы не обращаться в банк и доказывать, что просрочка по оплате произошла не по вашей вине, гораздо проще установить автоматический платеж в мобильном приложении. В итоге система будет переводить деньги по указанным реквизитам в назначенный день и час.

МБК консультирует бесплатно. Оформите онлайн-заявку и получите совет специалиста.

Как погасить долг по кредитной карте Сбербанка?

Когда на счете кредитной карты Сбербанка плюсовой баланс, оплачивать ничего не нужно. Но при появлении отрицательной суммы, даже в пять рублей, придется вносить ежемесячный платеж.

Выделим моменты, которые предусмотрены в Сбербанке при погашении долга по кредитной карте.

В договоре прописан размер минимальной платы — 5% к основной сумме и проценты.

Разрешается вносить сумму, которая превышает минимальный порог. В итоге платить нужно будет меньше.

Если допустить просрочку, начисляется штраф от 28%, в зависимости от указанной ставки в кредитном договоре.

В мобильном приложении Сбербанка клиентов всегда оповещают о дате поступления платежей.

В Сбербанке льготный период составляет 50 дней и есть два периода: платежный и расчетный. Если удастся до этого времени полностью рассчитаться с долгом, проценты не начисляют.

Выплатить долг по кредитной карте Сбербанка разрешается несколькими способами:

через кассу банка;

с помощью платежного терминала;

через мобильное приложение;

переводом с карты на карту.

В кредитном договоре Сбербанка указано, что, даже если у заемщика нет денег на полное погашение долга, разрешается вносить постепенные платежи размером от 10% от долга. В итоге удастся избежать штрафов, размер которого составляет 0,1% в день.

Как погасить долг по карте Тинькофф?

наличными через терминал Тинькофф;

в почтовом отделении;

в салоне сотовой связи;

из отделения любого банка.

Когда подходит срок оплаты по кредитной карте, заемщик получает смс-оповещение. Если деньги не поступят вовремя, начисляются штрафы от 30 до 40% (точная сумма прописана в кредитном договоре). А еще неустойка дополняется повышенным процентом размером 19% годовых или 0,056% в день.

Грейс-период в Тинькофф банке составляет 55 дней. Клиенту дается 30 дней на покупки и 25 дней на погашение основного долга. Заемщик обязан рассчитаться с банком по кредитной карте в этот период, чтобы не платить проценты.

Карта Халва как погасить долг?

Долг по карте Халва формируется по следующей схеме. Есть два периода: платежный и расчетный. Расчетный период установлен с момента заключения договора. И покупки, совершенные в текущем месяце, оплачивают в течение 15 суток, что и будет платежным периодом. Льготный период наступает не с момента первой покупки, а с периода оформления кредитной карты.

Пример

Алексей оформил карту Халва 15 февраля. 5 марта приобрел телефон в рассрочку на три месяца на сумму 30 тыс. руб., а 14 марта купил компьютер за 50 тыс. руб. на пять месяцев. В итоге минимальный ежемесячный платеж будет рассчитан по следующей схеме: 30 тыс. руб./3 + 50 тыс. руб./5 = 20 тыс. руб. И первую оплату Алексей внесет 30 марта.

Расчетный период для этого случая с 15 февраля по 15 марта. И поэтому Алексею будет выгоднее купить компьютер не 14 марта, а 16 числа. Тогда Алексею к 30 марта нужно будет вместо 20 тыс. руб., заплатить всего 10 тыс. руб. А в апреле придется платить 20 тыс. руб. в месяц. Зато удастся уменьшить финансовую нагрузку в первый месяц оплаты.

Выплатить долг по карте Халва разрешается следующими способами:

в кассе любого банка, оплата поступает в течение дня;

с помощью мобильного приложения и моментальное зачисление денег;

переводом через почту, который идет в течение 10 дней;

наличными в терминале Совкомбанка, срок зачисления — до 30 мин.

Существует ли беспроцентный кредит? Читайте статью про предложение от Совкомбанка (спойлер — пользуетесь картой Халва, не платите проценты по кредиту).

Как кредитной картой Сбербанка погасить долг в Тинькофф Банке?

Если у вас есть долг в Тинькофф Банке, разрешается без комиссии перевести оплату с мобильного приложения Сбербанка. Для перевода денег следуйте инструкции:

зайдите в мобильное приложение Сбербанка, укажите пятизначный код;

выберите в личном кабинете счет или карту, откуда планируете совершить перевод;

кликните на раздел «Платежи и переводы»;

активируйте меню «В другой банк»;

укажите способ оплаты — счет или карта Тинькофф Банка;

введите реквизиты для перевода — номер кредитной карты или номер договора;

проверьте данные и подтвердите оплату;

подтверждение платежа придет в виде смс.

В Сбербанке максимальное время перевода составляет три рабочих дня. Учитывайте этот период при оплате с приложения Сбербанка, когда погашает долг по кредитке в Тинькофф Банке.

Другой способ решения проблемы — кредитные каникулы. Подходит для заемщиков, которые временно лишились работы. Если в банке одобрят заявку, удастся отложить плату по долгам. Например, в Тинькофф Банке по кредитным картам предусмотрены кредитные каникулы до шести месяцев. За это время найдете работу и улучшите финансовое положение.

Если у вас непосильные долги и негде взять деньги, начните процедуру банкротства, которая полностью освободит от уплаты долгов. Окончательное решение о списании задолженности будет вынесено после решения суда.

Для погашения долгов не стоит обращаться в МФО. За время «льготного периода» вы можете не найти работу, а даже если найдете — до зарплаты еще месяц. Вы рискуете потерять еще больше денег, т. к. после просрочки ежедневно будут начисляться не меньшие проценты.

Если у вас много долгов, не только по кредитным картам, проведите рефинансирование. МБК поможет объединить до 12 кредитов в один на выгодных условиях, что снизит финансовую нагрузку.

Подписывайтесь на наш блог, чтобы получать полезные статьи на почту или в мессенджер.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

Кредитная карта — финансовый инструмент, который приносит как пользу, так и вред. И зависит это не только от того, как ей пользоваться, но и от кредитных условий. Высокая процентная ставка, дорогое обслуживание, крупные штрафные санкции за просрочку, платное снятие наличных и другие невыгодные опции загоняют в долги.

Из статьи узнаете, по каким признакам легко понять, что кредитка невыгодная, и как быстро закрыть задолженность. Еще расскажем о том, как пользоваться кредиткой, чтобы не переплачивать.

Признаки невыгодной кредитной карты

Если кредитка попадает хотя бы под три пункта, ее нельзя назвать выгодной. Рассмотрим их:

Ставка выше 25% годовых. Выгодно, когда процентная ставка по кредитке не превышает 20% годовых. В остальных случаях вы сильно переплачиваете банку.

Платное обслуживание и смс-информирование. Годовое обслуживание премиум карт достигает 25 тыс. руб., по стандартным тарифам — до 3 тыс. руб. в год; дополнительно взимается плата за информирование — до 100 руб. в месяц. Если это ложится на ваши плечи, кредиткой пользоваться невыгодно.

Отсутствие льготного периода. Без льготного периода с первого дня расходования лимита на сумму задолженности начисляются проценты. Беспроцентный период позволяет пользоваться деньгами банка без переплаты, если вовремя вернуть долг.

Повышенная ставка при снятии наличных. У некоторых кредиток действуют высокие проценты при снятии наличных. К примеру, по карточке Platinum от АО «Тинькофф Банк» ставка повышается до 49,9% годовых.

Крупные штрафы за просрочку платежа. Пропустили платеж, а банк выставил счет, от которого закружилась голова? Все просто: неустойка + пени увеличили сумму долга.

Большая комиссия за выдачу наличных. Опция невыгодна для тех, кто использует кредитку для обналичивания лимита, а не для оплаты покупок. За каждое снятие наличных банк списывает комиссию.

Оцените тариф кредитной карты максимально объективно, посчитайте, сколько вы переплачиваете. Если сумма не устроит, быстрее возвращайте деньги и закрывайте кредит. А мы расскажем, как сделать это правильно.

Как закрыть задолженность: только работающие способы

Банку выгодно, если вы вносите минимальный платеж, который составляет до 10% от суммы задолженности. Однако таким темпом закрыть задолженность не получится, поскольку большая часть платежа уходит на проценты. Нужны более радикальные методы.

Досрочное погашение

При первой финансовой возможности погасите долг по кредитке, чтобы перестать переплачивать банку. Если денег не хватает, чтобы закрыть всю задолженность, погашайте частично досрочно. И старайтесь не пользоваться кредитным лимитом. Со временем вы погасите 100% долга.

Рефинансирование

Рефинансирование — это оформление нового кредита на более выгодных условиях. В отличие от потребительского кредита, банк дает деньги на определенную цель — погашение долга. Если использовать деньги не по назначению, вас ждут штрафные санкции в виде повышенной ставки.

Для рефинансирования подходит любой банк, который предоставляет услугу. Главное, чтобы вы соответствовали требованиям.

Требования к заемщику и документы

У некоторых банков требования выше — оформить рефинансирование получится после наступления 21 года.

Из документов потребуется российский паспорт, второй документ, удостоверяющий личность и кредитный договор. Иногда нужна справка 2-НДФЛ и копия трудовой книжки.

Любую кредитку получится рефинансировать?

К сожалению, нет. Банки установили следующие требования для рефинансируемых кредитов:

кредитный договор оформлен более шести месяцев назад;

в течение срока кредитования не допускались просрочки;

срок действия договора — более одного года.

Если есть просрочки по кредиту, оформить рефинансирование можно, но сделать это сложнее. Чтобы повысить шансы на одобрение, выбирайте лояльные банки, которые кредитуют заемщиков с отрицательной кредитной историей или обращайтесь в МБК — подберем оптимальное предложение.

Реструктуризация

Реструктуризация кредитной карты предполагает пересмотр кредитных условий из-за ухудшения финансового положения. Например, вам сократили официальную зарплату более чем на 30% или вовсе уволили, — все это основания для реструктуризации. Подайте заявление в банк-эмитент, приложите доказательства и ожидайте решения.

Справка: банк-эмитент — это организация, которая выпустила вашу кредитку.

Решение о реструктуризации кредитки принимается в течение 30 дней. При наличии уважительной причины банк предоставляет отсрочку платежей до 6 месяцев или временно не начисляет проценты.

Оформление потребительского кредита

Процентные ставки по потребительским займам выгодно отличаются от условий по кредитным картам. Ставка по кредиту наличными начинается от 5,5% годовых. При сумме до 300 тыс. руб. для оформления понадобится только паспорт. Без справки о доходах и копии трудовой книжки.

Как оформить кредит, чтобы закрыть кредитную карту?

Для получения минимальной ставки подтвердите платежеспособность справкой 2-НДФЛ или выпиской с банковского счета.

Используйте кредитку с более выгодными условиями, чтобы закрыть задолженность по старой карте. Например, Тинькофф Банк предоставляет рассрочку на 120 дней при закрытии кредитной карты другого банка.

При оформлении нового кредита вы вправе распоряжаться одобренным лимитом по своему усмотрению. Часть средств можно использовать для погашения долга по кредитке, а оставшиеся деньги потратить на отдых или покупку техники.

Что делать после закрытия долга?

Обратитесь в банк и возьмите справку об отсутствии задолженности. Еще не забудьте расторгнуть договор. Это нужно сделать, чтобы банк не начислил проценты из-за технической ошибки. Иначе это испортит кредитную историю.

Как пользоваться кредиткой, чтобы не переплачивать?

Если вы владелец карты с кредитной линией, уточните условия — как работает льготный период, какая ставка действует при снятии наличных, размер штрафных санкций и другие нюансы. Это поможет избежать ситуаций, когда вы переплачиваете.

Тонкости использования кредитной карты:

Узнайте, как работает беспроцентный период. Льготный период начинает действовать с момента покупки или расчетной даты — это принципиальный момент, из-за которого часто переплачивают. Если с расчетной даты, то совершайте покупки в начале расчетного периода, чтобы было больше времени без процентов.

Получайте кэшбэк за оплату покупок. У кредитных карт выгодные бонусные программы, согласно которым за оплату в магазинах начисляются бонусы — кэшбэк, баллы или мили. Чем больше расплачиваетесь картой, тем больше бонусов получаете.

Не снимайте наличные. Если по тарифу предусмотрена комиссия и повышенная ставка, используйте пластик только для безналичной оплаты. Деньги переводить тоже не надо.

Вносите больше минимального платежа. Так вы погасите не только начисленные проценты, но и часть задолженности.

Соблюдайте условия бесплатного обслуживания. Обычно требуется совершать покупки на определенную сумму в месяц. Даже если не планируете регулярно пользоваться лимитом, тратьте нужную сумму, а потом сразу вносите деньги на счет. Плата за обслуживание не спишется.

Смотрите на процентную ставку. Отказывайтесь от предложений со ставкой выше 25% годовых, чтобы не переплачивать.

Чек-лист: как быстро закрыть кредитку?

Подайте заявку на реструктуризацию, если финансовое положение изменилось. Подготовьте подтверждающие документы, что вас уволили с работы или сократили зарплату более чем на 30%.Банк предоставит отсрочку на шесть месяцев или снизит процентную ставку.

Рефинансируйте кредитку, чтобы снизить переплату. Вы получите более выгодные условия и сэкономите на процентах. Рефинансирование разрешается оформить, если кредитная карта оформлена более шести месяцев назад, а срок действия заканчивается не раньше чем через год.

Оформите потребительский кредит, если другие варианты не подходят. Кредит отличается более выгодной ставкой, благодаря чему получится сэкономить. Потребительский кредит разрешается использовать на разные цели, в отличие от рефинансирования. Вы можете погасить кредитку, а оставшиеся деньги потратить по своему усмотрению.

Если кредитная история испорчена, выбирайте лояльные банки. Тинькофф Банк, ПАО КБ «Восточный» кредитуют заемщиков с отрицательной КИ. Они предлагают выгодные программы по рефинансированию и кредитам наличными со ставкой от 5.9% годовых.

Когда закроете кредит, возьмите справку об отсутствии задолженности. Расторгните договор с банком, чтобы исключить начисление процентов из-за технической ошибки. В противном случае это ухудшит кредитную историю.

Подписывайтесь на наш блог, чтобы получать полезные статьи на почту или в мессенджер.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

Досрочное погашение по кредитной карте может проходить двумя способами: частичным или полным. В первом случае сумма платежа превышает обязательный платеж по карте, во втором – покрывает задолженность полностью.

Понятие досрочного погашения кредитной карты

Исходя из самого названия термина, можно сделать вывод, что это внесение на счет полной суммы задолженности. Если вы оплачиваете все и сразу, то это полное досрочное погашение, а если это оплата несколькими частями, большими, нежели обязательный платеж, то это частичное досрочное погашение. Данные понятия можно отнести к любому виду кредитов и, в частности, к кредитной карте.

В случае кредитной карты процедура досрочного погашения гораздо проще, ведь согласно условиям, банк вам предоставляет определенный период как раз для такой оплаты.

Как правильно погасить кредитную карту?

Когда вы активируете карту и снимаете с нее деньги, начинается отсчет по времени, в течение которого вам предстоит полностью или частично погасить свою задолженность. В случае полной оплаты, необходимо внести полную сумму отрицательного баланса и вывести карту в ноль.

Для оплаты можно использовать любой из доступных способов:

- банкоматы; ;

- платежная система QIWI, Связной и прочие.

После внесения денег вы уже самостоятельно решаете закрывать ее или оставить себе и время от времени пользоваться по этой схеме.

В случае, если кредитка вам послужила альтернативой потребительскому кредиту, и вы сняли большую сумму, то погасить ее в льготный период вряд ли удастся. В данном случае схема погашения будет подобной тому, как при любом другом кредите. Существенная разница в том, что по кредитной карте банк не ставит ограничений по сроку погашения займа, а также не препятствует вам в досрочном расчете с задолженностью.

Как и в какой срок погасить долги по кредитной карте?

Если говорить о сроках, когда нужно оплачивать задолженность, то здесь все индивидуально. Так, не считая грейс-периода, обычно по всем кредитам, в частности по кредитной карте, оплата производится один раз в месяц. Что касается льготного периода, то каждый банк устанавливает его индивидуально, хотя обычно он длится 50 дней. Это следует иметь в виду, если вы решили досрочно погасить долг, ведь, оплатив нужную сумму в это время, вы избавите себя от дополнительных трат в виде процентов.

При частичном досрочном погашении, следует понимать, что в виду отрицательного баланса, беспроцентный кредит уже не проходит. Так что, оплачивайте так, чтобы с учетом начисляемых процентов, покрывать больше, чем только проценты. К примеру, согласно договору вам предстоит оплачивать 1500 рублей ежемесячно. Для досрочного частичного погашения, нужно, чтобы оплачиваемая сумма составляла хотя бы 2000−2500 рублей в месяц.

Независимо от того, в каком из кредитных учреждений вы оформляли карту, во избежание каких-либо недоразумений и сложностей, ваши планы касательно досрочного погашения следует согласовывать с организацией.

Преимущества и недостатки досрочного погашения кредитки

Несмотря на то, что кредитная карта существенно отличается от обычного потребительского кредита, при быстром погашении долга тоже есть не только плюсы, но и минусы.

Плюс конечно же в том, что у вас на шее не только не будет долга, но и вы значительно сэкономите, оградив себя от начисления больших процентов. Оплачивая все в срок или даже раньше, вы автоматически становитесь желанным клиентом для любого банка.

Минус здесь, пожалуй, только один. Если вы расплачиваетесь с задолженностью слишком быстро и не даете банку заработать на процентах, рано или поздно вас могут отнести к серому списку клиентов. А это означает, что в дальнейшем в кредите вам могут отказать по причине слишком быстрого закрытия долга.

Автор статьи

Читайте также: