Как пользоваться кредитной картой альфа банка

Обновлено: 23.04.2024

Банк «Альфа-Банк» является одним из лидеров финансового рынка в сегменте кредиток. Линейка продуктов, предлагаемых им, достаточно широка. Наиболее популярны карты «100 дней без процентов» и карта рассрочки. Но, помимо них, существуют другие кредитки – рассчитанные на путешественников, на любителей покупок и т.д. Рассмотрим самые популярные карты.

Как получить кредитную карту Альфа-Банка

Чтобы получить карту «100 дней без процентов», необходимо, чтобы клиент соответствовал определенным требованиям:

Перед тем, как получить кредитную карту Альфа-Банка, потенциальный клиент предоставляет в банк документы:

1. Паспорт РФ.

2. Второй документ – на выбор:

- загранпаспорт;

- удостоверение водителя;

- ИНН;

- страховой номер индивидуального лицевого счета;

- медицинский полис ОМС;

- дебетовая карта или кредитка любого банка.

3. Дополнительные документы, которые могут повысить вероятность того, что вам одобрят выдачу кредитки:

- СТС на транспортное средство не старше 4 лет;

- загранпаспорт;

- полис ДМС;

- действующий полис КАСКО;

- выписка лицевого счета, на котором находится не менее 150000 рублей.

Чтобы оформить карту на более выгодных для заемщика условиях, нужно предоставить справку о доходах 2-НДФЛ или по форме банка.

Кредитная карта Альфа-Банка: условия и тарифы

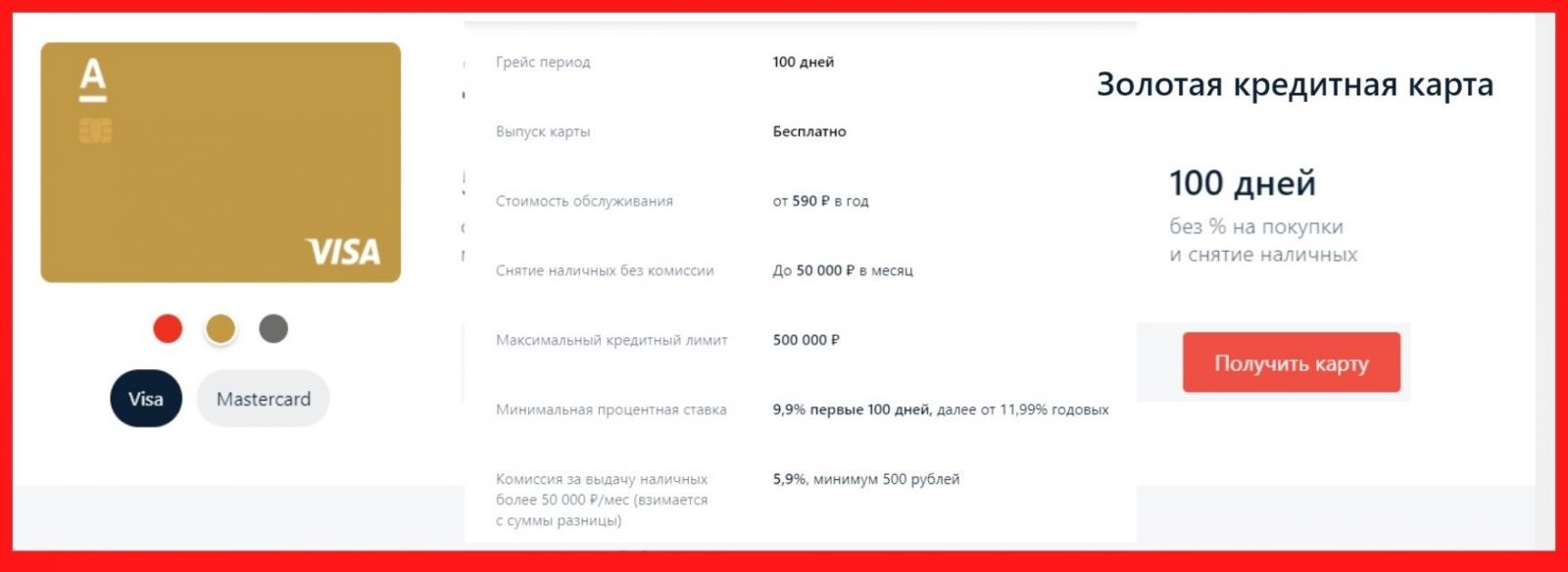

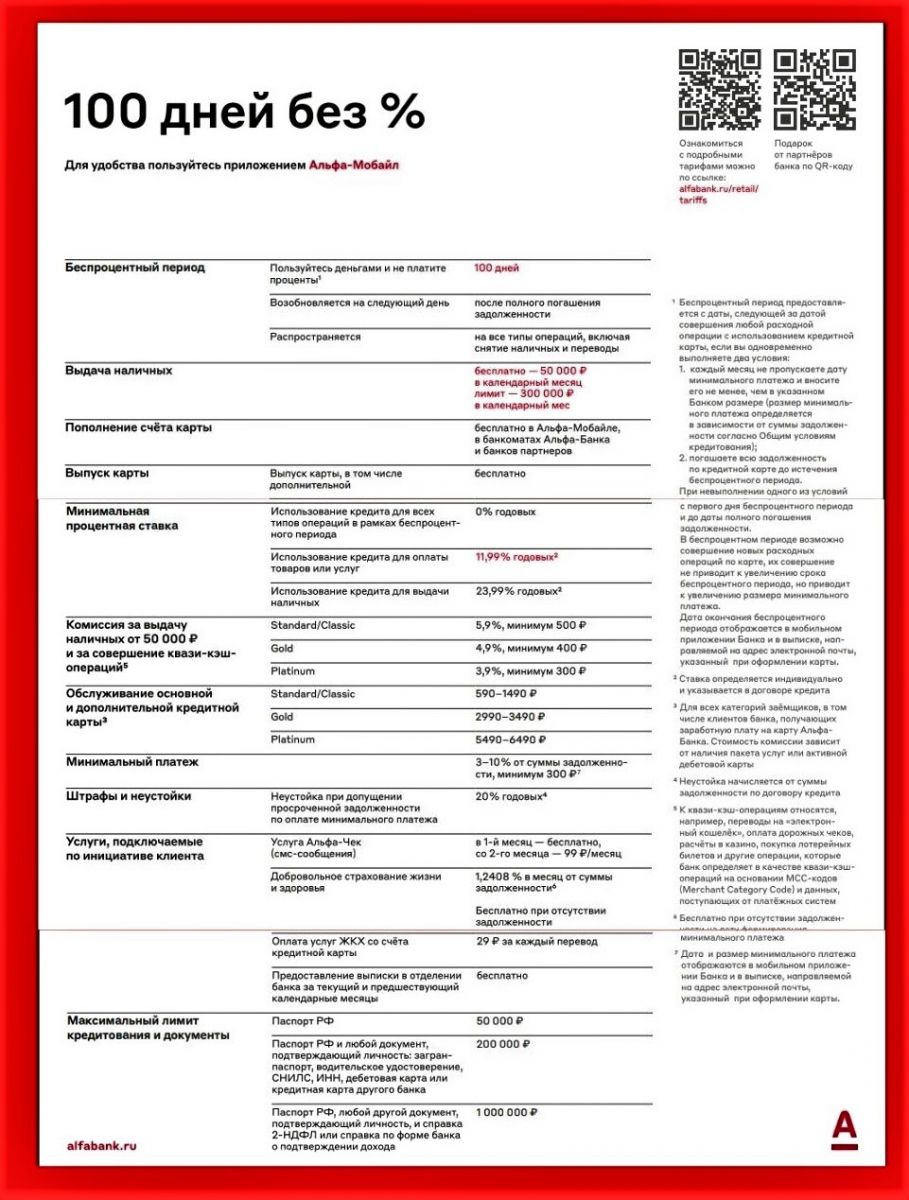

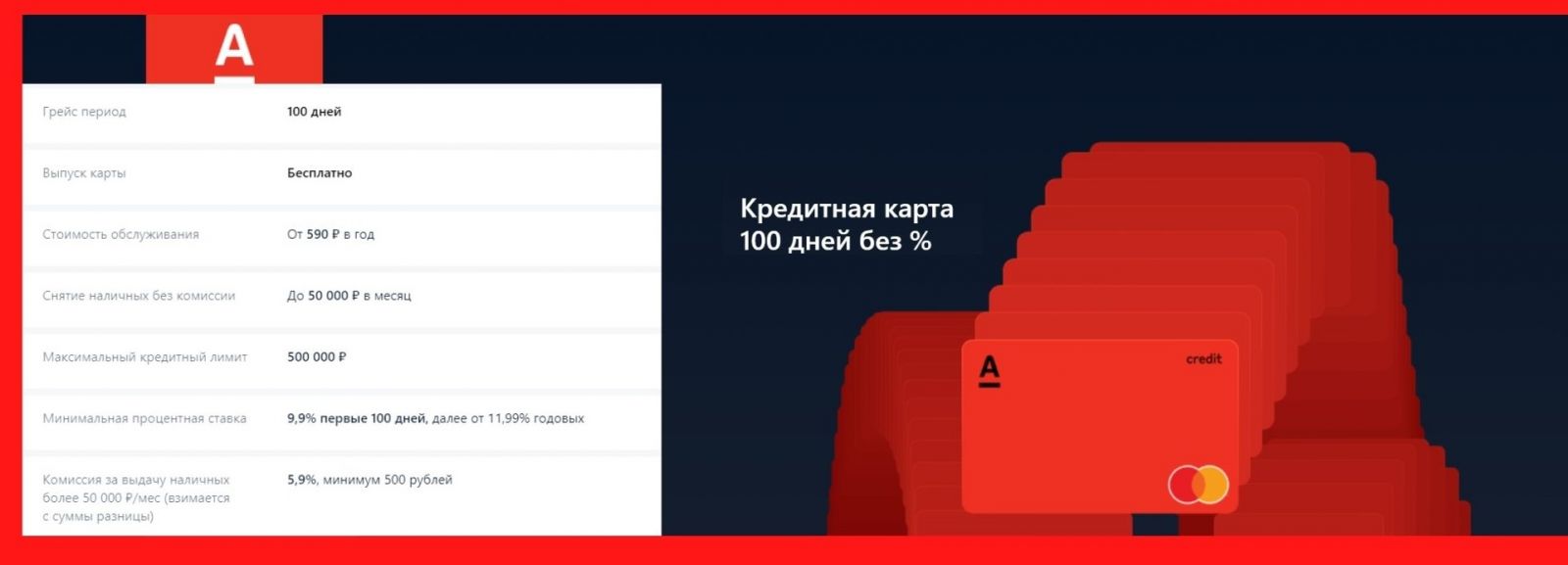

Тарифы

- классическая (лимит 300000 рублей);

- «золотая», по которой можно получить до 500000 рублей;

- «платиновая», лимит по которой составляет 1000000 рублей.

Вы можете выбрать платежную систему карты – Visa или MasterCard. По всем кредиткам можно производить бесконтактную оплату.

Выпускается данная карта бесплатно, независимо от вида. Кредитная карта Альфа-Банка, условия которой предполагают одинаковую начальную ставку для всех видов (от 23% годовых), может быть предложена клиенту с индивидуальными привилегиями. Для каждого заемщика ставка персональна – в зависимости от количества предоставленных документов, подтверждающих его платежеспособность.

Стоимость обслуживания карты зависит от ее вида. Для классических кредиток установлена сумма 1190 рублей за год, а за Gold вам придется отдать 2990 рублей. Дороже всего клиенту обойдется карта Platinum Альфа-Банка – 5490 рублей в год.

Доступный лимит рассчитан индивидуально для каждого и может достигать 1000 000 рублей. Величина максимальной суммы зависит от нескольких факторов:

- кредитная история заемщика;

- документы, которые представил клиент при оформлении кредитки;

- количество совершаемых операций (если вы уже пользуетесь кредиткой);

- поступления на карту;

- добросовестность в погашении задолженности.

Вы можете пользоваться любой удобной суммой, не превышающей данный лимит.

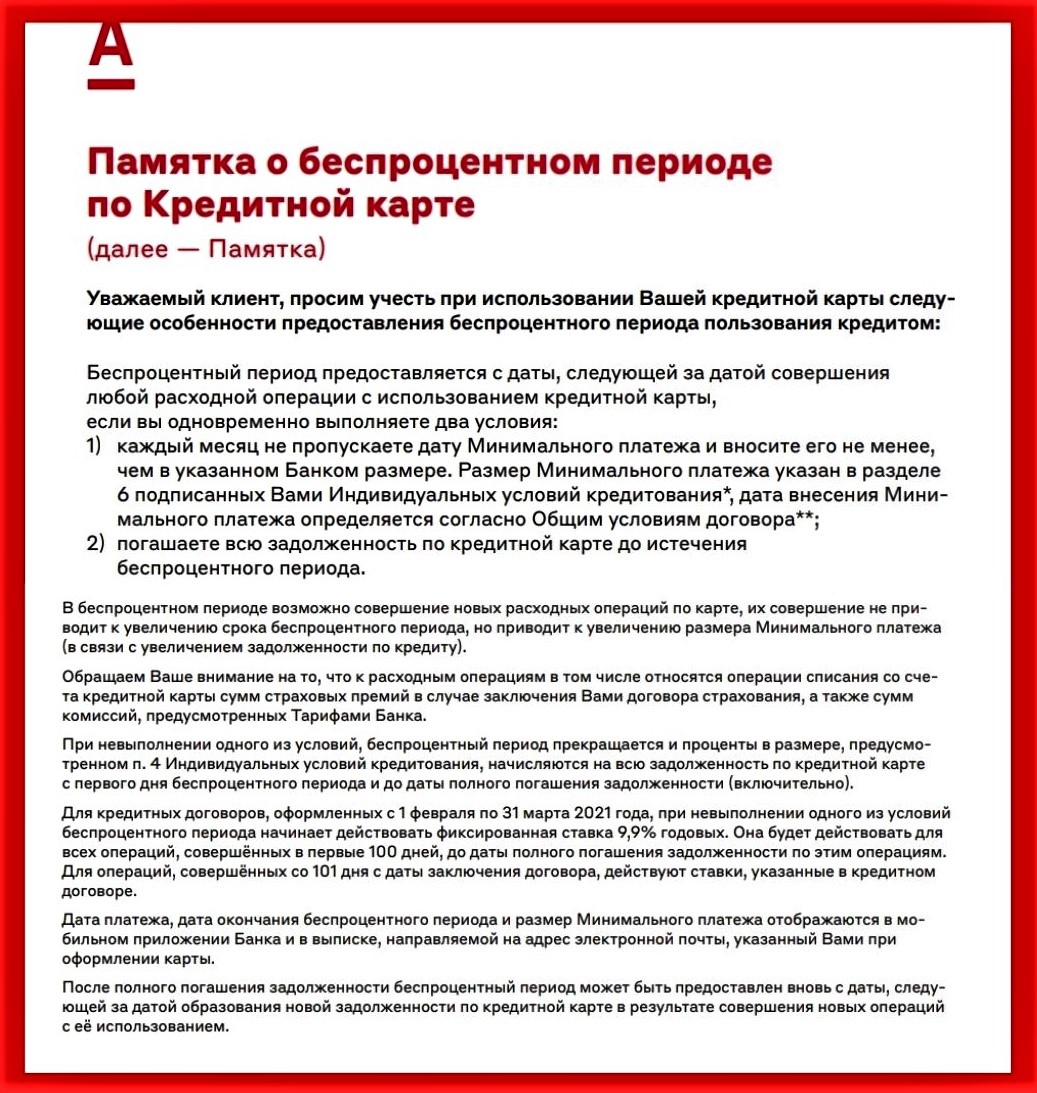

Беспроцентный период

Как использовать кредитную карту, чтобы она не стала для вас тяжким финансовым бременем? Для этого необходимо быть ответственным человеком и понимать, что договоренность с банком налагает на вас обязательства, которые необходимо выполнять. Если вы обладаете высоким уровнем дисциплины, то сумеете тратить заемные средства с выгодой. При погашении кредита до истечения грейс-периода, вы сможете не оплачивать проценты.

Но в чем же выгода для финансовых организаций, предоставляющих клиенту возможность пользоваться заемными деньгами и не платить за это процентов? Банки рассчитывают на безответственность клиентов, которые не умеют и хотят контролировать свои траты, что зачастую приводит к тому, что погасить долг вовремя невозможно. Тогда незадачливому заемщику начисляют проценты, а иногда даже штрафы и пени за просрочку.

Принцип работы грейс-периода прост:

- отсчет периода в 100 дней начинается, как только вы совершили первую покупку и оплатили ее кредиткой. Вернуть полностью долг банку вам необходимо до конца этого срока, только тогда вы избежите начисления процентов;

- на протяжении этих 100 дней можно совершать покупки и другие операции по карте, главное – возвратить всю потраченную сумму до конца периода;

- когда вы погашаете всю сумму задолженности полностью, 100 дней беспроцентного использования карты снова становятся доступны;

- если за весь льготный период вы погасили не весь долг, а лишь его часть, на остаток начислятся проценты, которые придется заплатить.

Минимальный платеж

Банк обычно требует клиента внести минимальный платеж, чтобы удостовериться в его платежеспособности. Размер минимального платежа по кредиткам стандартен - 5% от суммы задолженности, минимально – 300 рублей. В течение всего периода использования заемных средств вы должны каждый месяц возвращать банку хотя бы 5% от той суммы, что вы израсходовали.

Получить информацию о размере задолженности и дате оплаты можно:

- в банковском терминале;

- в отделении;

- в приложении для мобильного телефона;

- в ЛК на сайте банка;

- позвонив в службу поддержки;

- получить смс (если вы подключали данную услугу).

Минимальный платеж клиент обязательно должен вносить каждый месяц. Иначе банк отключит вам грейс-период и начислит проценты за все дни использования кредитки.

Снятие наличных

За один месяц заемщик может обналичить до 50000 рублей. Льготный период распространяется и на эту операцию. В случае превышения вами лимита комиссия составит от 3,9% до 5,9%.

Преимущества и недостатки

Перед тем, как открыть кредитную карту Альфа-Банка «100 дней без процентов», стоит рассмотреть более детально все плюсы и минусы. К преимуществам карты относятся:

- Увеличенный льготный период – 100 дней. Банк не начислит проценты, если вы вернет весь долг полностью до конца этого срока.

- Возможность снять наличные без комиссии в беспроцентный период. Каждый месяц вам доступно для снятия 50000 рублей.

- Удобство и быстрота оформления. Онлайн-заявка рассматривается всего несколько минут. При обращении в офис банка заявка будет оформлена в течение двух дней.

- В случае возникновения проблем с картой достаточно обратиться в контактный центр и назвать кодовое слово и номер карты. Сотрудники дистанционно по могут вам.

Но у карты есть и свои недостатки:

- Годовое обслуживание стоит достаточно дорого.

- На сайте представлена не вся информация.

- По карте «100 дней без процентов» отсутствует кешбэк.

- Автоматически подключенная страховка, от которой, однако, можно отказаться.

Другие кредитные карты Альфа-Банка

Если вы любите шоппинг и хотите получать выгоду от своих покупок – карта Cash Back с лимитом до 300000 рублей сделает прогулки по магазинам еще более приятными. Помимо стандартного кешбэка 1% на все покупки, вы можете вернуть 10% от оплаты на АЗС и 5% за рестораны и кафе. При этом в месяц вы можете вернуть до 3000 рублей по кешбэку. Чтобы пользоваться возможностями данной карты по максимуму, необходимо тратить от 20000 рублей ежемесячно. Годовое обслуживание карты составит 3990 рублей.

Заключение

Если вы ответственно подходите к кредиту и добросовестно выполняете обязанности заемщика, кредитная карта Альфа-Банк станет для вас удобным финансовым инструментом. Для этого клиенту нужно соблюдать простые правила:

- погашать задолженность до завершения льготного периода;

- не допускать возникновения просрочек;

- снимать наличные в пределах лимита.

Соблюдая все эти пункты, вы сможете расходовать деньги с кредитки в течение 100 дней и при этом не оплачивать проценты.

Кредитная карта Альфа банка 100 дней без процентов стала моей любимой картой около пяти лет назад. Пришла в офис банка гасить кредит и решила расспросить, что за карта такая с довольно длинным беспроцентным периодом.

Я немного разбираюсь в финансовых вопросах и деньги считать умею, поэтому когда работник банка сказал мне, что с данной карты можно снимать наличку без комиссии (в банкоматах данного банка) я, мягко сказать, была удивлена. Ведь этими деньгами можно пользоваться совершенно по разному! На пример класть их под %. Об этом мой подробный отзыв.

Годовое обслуживание.

Карта с годовым обслуживаем 1490 рублей. Недавно стартовала акция. Если получаете карту по ссылке друга, стоимость карты для Вас составит 590 рублей в первый год. Такая ссылка у меня имеется. Кто хочет открыть карту, с удовольствием поделюсь ссылкой и отвечу на вопросы.

1.11.2021г. Теперь карта для Вас бесплатная!

Льготный период.

Льготный период по карте составляет 100 дней. Начинается он с первого дня когда Вы потратили деньги или сняли наличку. На мой взгляд это очень удобно. В других банках карты подвязаны к определенной дате и о ней надо помнить. В данном случае это любая дата.

На пример Вы сняли деньги 1 января. Значит льготный период будет у Вас до 10 апреля. Я предпочитаю гасить за день до окончания срока, то есть 9 апреля. А на следующий день можно уже опять снять деньги и срок пойдет уже с 10 апреля новый.

Обязательные платежи.

В течении льготного периода нужно вносить обязательные платежи. Они составляют примерно 5% от задолженности. Если Вы сняли 50 тысяч, то погасить нужно будет ориентировочно 2500 рублей. Первый обязательный платеж придет более чем через месяц. То есть на пример Вы сняли деньги 1 января, обязательный платеж нужно внести до 15 февраля (условно). Вы можете снять с этой же карты 2500 рублей в феврале и сразу положить обратно на карту - это будет зачтено в обязательный платеж. Не правда ли удобно? Гасить платеж деньгами банка! За просрочку обязательных платежей штрафы.

Снятие наличных средств.

В месяц можно без комиссии снимать только 50 тысяч рублей в банкоматах банка! Это важно! Все что Вы снимите свыше этой суммы будет облагаться комиссией (размер её зависит от карты и суммы). Я не советую этого делать. Это не выгодно. Если нужно что-то приобрести можно просто рассчитаться картой. Тогда комиссии не будет..

Процентная ставка.

Если Вы через 100 дней не закроете карту, то Вам начислят % на все денежные средства. Процент этот будет бешеный. У меня он составляет 33,99 годовых, но за пять лет пользования картой я ни разу не платила %. Поэтому рекомендую закрывать кредитку во время. В приложении можно этот процент посмотреть.

Лимит по карте.

Для всех он разный. Но что бы изначально Вам одобрили лимит побольше, помимо паспорта нужно предоставить еще какой-нибудь документ. Я предоставляла водительское удостоверение. Можно предоставить СНИЛС и другие документы.

Заявить о своем доходе можно чуть схитрив, надо указать его чуть больше. Это мне подсказали работники банка. На пример помимо заработной платы, Вы ведь можете еще сдавать квартиру, а это тоже доход.

Вывод такой: просите больше дадут меньше. Мне изначально дали лимит 100 тысяч рублей. Через полгода банк по умолчанию начинает его увеличивать. Сейчас данный лимит составляет на моей карте 450 тысяч рублей. А мне вроде бы столько и не надо.

Как получить вторую такую же карту.

Через год банк предложил мне открыть еще одну кредитную карту с точно такими же условиями. Я сначала отказалась, но взвесив все "за" и "против" решила что это очень удобно и взяла вторую карту. На данный момент на ней лимит составляет тоже 450 тысяч рублей.

Пользуйтесь активно первой картой, вносите вовремя обязательные платежи, закрывайте в период льготных 100 дней и банк предложит Вам вторую карту.

Зачем мне вторая карта? Да дело в том, что когда у Вас две карты Вы можете бесконечно снимать деньги с одной и гасить другую. Но конечно в рамках лимита.

С карты № 1 снимаю 50 тыс. 1 января, затем еще 50 тыс. 1 февраля. Итого 100 тысяч без %. Льготный период по карте № 1 до 10 апреля.

31 марта и 1 апреля снимаю по 50 тыс. с карты № 2, итого 100 тыс. и закрываю карту № 1.

Вот так можно продолжительное время не платить проценты банку, но пользоваться его деньгами всего за 590 рублей в год. Главное все хорошо обдумать, ведь карты можно закрывать и получая заработную плату.

Приложение Альфа-мобайл.

У банка есть удобное приложение. Скачиваем в телефон и пользуемся. В нем всегда можно посмотреть когда надо внести обязательный платеж и до какого числа действует льготный период.

Где можно тратить деньги снятые с кредитки с выгодой и % на остаток.

Есть сейчас у банка довольно хорошая дебетовая карта "Альфа-карта с преимуществами". Кому нужна, напишите, я скину Вам ссылку для открытия карты. При заказе по ссылке, получите 500 рублей деньгами на карту. На неё то и можно класть кредитные деньги и тратить их получая кэш бэк 1,5 % на всё и даже за оплату ЖКХ. Так же по карте есть % на остаток.

Пополнение карты.

Карту можно пополнить в приложении с любой карты другого банка. Либо через систему быстрых платежей с имеющейся дебетовой карты. Я все операции делаю через дебетовую карту Альфа-банка. Стягиваю на неё с карт других банков и гашу кредитку.

Как я использую карту с выгодой для себя.

Когда я открывала карту в банках были довольно хорошие % по вкладам. Так вот, я снимала по 50 тысяч в месяц и ложила их на вклад. Через 100 дней деньги на карту возвращала, а проценты оставались мне. Вот так я за первый квартал отбила 1490 рублей. за обслуживание карты. Я понимаю, что это не великие деньги, но. "курочка по зернышку клюет".Сейчас много разных карт в этом и других банках, есть накопительные счета, на которых можно получать % на остаток. Поэтому я постоянно снимаю деньги уже с двух кредитных карт и кладу их под выгодные проценты на остаток.

Ну и конечно эти деньги выручают меня при больших покупках. Я пять лет не беру кредиты, а активно пользуюсь кредитками. С двумя имеющимися картами это сделать не трудно.

Есть у меня и кредитки в других банках. Были открыты по разным причинам для получения разных бонусов. Ими я не пользуюсь. Они не выгодны и неудобны. Карта "100 дней без %" моя любимая карта, которая приносит мне доход.

Закрытие других кредиток.

Получив карту 100 дней без %, Вы можете закрыть любую другую кредитку. Но есть одно "НО". Вы должны закрыть её навсегда и предоставить эту информацию в банк. То есть не получится её просто погасить на время. Нужно закрывать именно счет. Но вполне возможно что эта информация станет кому то интересной. Я не пробовала, но узнавала подробности. Хотела закрыть долг по кредитке в другом банке, а потом опять ей пользоваться, но сотрудники сказали закрывать нужно окончательно и бесповоротно.

Страхование.

При получении карты читайте внимательно договор. Моей знакомой протянули документы и она их подписала не читая. Надо отказаться от все платных услуг! В том числе от страхования. Надо просто поставить нужные галочки. Спросите об этом консультант и он Вам подскажет. Скажите, что Вам не нужны платные услуги. Если все же Вы забыли это сделать, срочно звоните на горячую линию, пока не начали пользоваться картой и просите все отключить. Они помогут!

Как можно закрыть кредитку и продлить льготный период еще на 120 дней.

Для этой цели Вам нужно иметь кредитную карту от Тинькофф банка. Про не Вы можете прочитать мой отзыв по этой ссылке. Через оператора банка я закрыла сумму долга с кредитки Тинькофф на кредитку Альфа. На данную операцию у Тинькофф банка срок льготного периода составляет 120 дней. Есть обязательные платежи около 6%. Так потихоньку Вы отдаете банку долг, а в конце снимаете опять с кредитки Альфа и закрываете Тинькофф. Итого получаем 100+120 дней. Пользуемся бесплатно деньгами банков 220 дней.

Кажется что это сложно, но если разобраться можно вообще не пользоваться кредитами, а только кредитными картами.

И еще один Важный момент! Банк может отказать Вам в получении этой карты или дать маленький лимит.

Мой совет.

Подведу итог.

Запомните Два главных правила для пользования этой картой.

1. Вовремя вносить обязательные платежи

2. Вовремя гасить ВЕСЬ долг в рамках льготного периода.

Эти простейшие правила уберегут Вас от разочарований и написания отрицательных отзывов.

Когда Вы снимаете или тратите деньги с любой кредитной карты, Вы должны понимать для себя чем Вы закроете долг. И тогда Вы будете получать только выгоду от банка, а так же иметь хорошую кредитную историю. Недавно мне стало интересно что такое кредитная история и я её заказала через сайт госуслуг. Моя история имеет очень высокий рейтинг. чего я с удовольствием и Вам желаю!

Не забудьте, если открывать карту по ссылке друга скидка на обслуживание составит 900 рублей!

То есть вместо 1490 рублей Вы заплатите за обслуживание 590 рублей! И Вас уверяю что это выгоднее, чем кредитки на 55 дней со страхованием и другими подводными камнями! Ведь Вы снимаете 50 тысяч, кладете на карту с кэшбэком и отбиваете сумму обслуживания уже в первые месяцы.

Отзыв о кредитной карте Альфа-Банк «100 дней без процентов»: как пользоваться бесплатно и получать хороший кэшбэк, расскажу о фишках как продлить льготный период без процентов, а также расскажу как получить бесплатное годовое обслуживание заместо 1490р!

В своём предыдущем отзыве я рассказывала Вам о всем преимуществах и недостатками кредитной Мультикарты от ВТБ. Данный отзыв можно почитать здесь. В связи с тем, что последние годы, карта от ВТБ стала не такой выгодной как раньше, я начала искать более интересные альтернативы кредитных карт.

Так как мой зарплатных проект перешёл в Альфа-Банк, мой выбор пал на кредитную карту «100 дней без процентов»

❗️Почему я выбрала кредитную карту Альфа-Банк «100 дней без %»?!

Данная карта, в первую очередь мне понадобилась для закрытия задолженности по другой кредитной карте, чтобы избежать начисления процентов. Кроме того, в данной карте меня привлекло то, что есть возможность снимать наличные средства без комиссии.

❗️Оформление карты.

Здесь все предельно просто: я оставила заявку на официальном сайте Альфа-Банка, после чего, буквально через несколько минут, мне пришло предварительное одобрение по моей заявке. Карту я получила на следующий день в ближайшем к дому салоне связи. Для оформления мне понадобились паспорт и СНИЛС. В целом, данная процедура заняла у меня не более 30 минут.

❗️Активация карты.

Активировала карту я самостоятельно в приложении Альфа-Банка. Здесь также все просто, причём, в конверте с картой, предоставляется небольшая брошюра с подробным описанием.

❗️Беспроцентный период.

Альфа-Банк предоставляет 100 дней беспроцентного периода. Здесь все также удобно и максимально прозрачно, как и в случае с картой ВТБ.

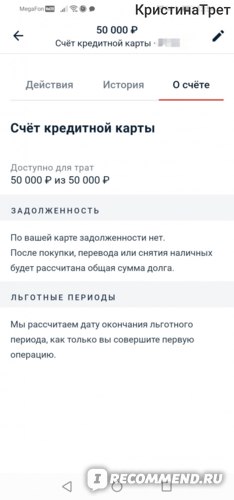

✔️ Всю необходимую информацию по минимальную платежу, общую сумму задолженности, дату платежа и окончание беспроцентного периода можно посмотреть в приложении Альфа-Банка;

✔️ Что очень важно, действие беспроцентного периода начинается с первой покупки, а не с даты оформления карты;

✔️ И ещё один весомый плюс: при полном погашении задолженности, начинается новый отсчёт беспроцентного периода, соотвественно, нет необходимости отсчитывать дни и ждать новый период.

Как и в случае с ВТБ картой, в случае, если не погасить задолженность в указанный срок, на сумму задолженности начисляются проценты.

❗️Использование карты, снятие наличных.

Как я уже писала чуть выше, ещё одним преимуществом кредитной карты от Альфа-Банка является возможность снятия наличных денежных средств. Но, стоит отметить, что здесь, к сожалению, есть свои ограничения по сумме. В месяц можно снять не более 50000 рублей. В целом, я считаю всеравно неплохо, так как сумма не маленькая.

О всех ограничениях и тарифах можно прочесть ниже⬇️

К минусам данной карты можно отнести то, что банк взимает ежегодную комиссую за пользование кредитной картой. В свою очередь, данная комиссия зависит от типа карты и варьируется от 590 до 6490 рублей. На обычной карте типа Standart комиссия от 590 до 1490 рублей!

Важно❗️Причём, стоит отметить то, что данная комиссия списывается со счета сразу после активации кредитной карты!

ОБНОВЛЕНИЕ.

На данный момент действует акция от банка с бесплатных обслуживаниям кредитной карты «100 дней без %». Это значит, что вы съэкономите на карте до 1490 рублей и сможете бесплатно воспользоваться всеми условиями! Кому интересно, пишите, пришлю ссылку на бесплатное обслуживание!

В данном случае, мне немного также повезло, так как во время оформления карты, я попала под акцию, где мне предоставлен год бесплатного пользования картой.

❗️Пополнение.

В основном пополняю карту при помощи банковской карты и в терминалах Альфа-Банка. Деньги зачисляются моментально на счёт, пополнение осуществляется без комиссии.

❗️Достоинства/недостатки.

✅ 100 дней без начисления процентов;

✅ обновление периода после полного погашения задолженности по кредитной карте;

✅ есть возможность снять наличные средства без комиссии;

✅ быстрое и удобное оформление карты;

✅пополнение без комиссии.

❌ годовая комиссия за обслуживание;

🆘 Обновление отзыва 06.2021

В этом году я оформила уже вторую карту «100 дней без процентов» от Альфа Банка. Сразу стоит отметить, что данная карта была у меня уже в предодобренном состоянии в личном кабинете Альфа Банка. Причём, мне посчастливилось оформить 2-б карту по акции: 1 год обслуживания по карте без годового обслуживания (точно также, как и с первой картой). В итоге, я могу пользоваться 2 картами одновременно. На самом деле, это оказалось очень удобно, ведь таким образом я просто продляю возможность использовать беспроцентный период, правда в ограниченном лимите - до 50 тыс. рублей. Для этого, достаточно просто снять с карты наличные и пополнить счёт карты с долгом и так, собственно, по кругу! Стоит отметить, что просто перевести деньги со счета кредитной карты не получится.

Еще одно немаловажное преимущество - это кэшбек. Теперь, расплачиваясь в любом магазине данной картой, в течении 6 месяцев назначается повышенный кэшбек на все покупки до 2 %. Плюс в личном кабинете можно найти много приемуществ от магазинов-партнеров с кэшбэком до 30%!

Итог.

В целом, кредитная карта Альфа-Банка «100 дней без %» вполне адекватный кредитный продукт, без подводных камней, каких-либо неудобств и танцев с бубнами.

Но, все же, отсутствие выгоды от использования и годовое обслуживание для меня являются весомыми минусами, в связи с чем, я продолжаю поиск своей идеальной карты.

Спасибо за внимание, надеюсь мой отзыв оказался полезным для Вас!

Как я хотела получить кредитную карту на 100 дней без процентов. Обман да и только! Больше связываться с Альфой не хочу.

Добрый день. В своем отзыве хочу рассказать о том, как я хотела оформить кредитную карту Альфа-банка и что из этого получилось.

ПРЕДЫСТОРИЯ

Наверно мало осталось людей, которых не коснулась пандемия. Как бы власти не грозились, чтобы работодатели выплачивали работникам всю заработную плату, работодателей тоже можно понять. Многие работодатели шли на различные ухищрения и заставляли работников или в отпуска. Как оплачиваемые, так и нет. Именно в этот мент я стала искать хоть какие то способы в случае непредвиденных трат. Тем более родственники у нас живут за 4 тыс. км. и мне нужно было что то "На всякий случай". Я часто стараюсь многое предусмотреть и за ранее ищу пути решения.

К тому же мы делали ремонт и в принципе карта без переплаты на 100 дней была очень заманчивым предложением чем обычная кредитка. Кредитки нужно еще и магазины выбирать, а тут не надо.

В общем мои поиски вели к Альфе и я решила попробовать оформить карту.

ОФОРМЛЕНИЕ КАРТЫ

Так как была на тот момент пандемия и по городу просто так ходить и ездить было нельзя я оформила заявку на эту карту онлайн. На этот сайте можно заполнить поля для оформления карты. Хотя очень не рекомендую этого делать. В принципе все поля были интуитивно понятны и просты. Я заполнила все данный и стала ждать звонка от банка. Мне должны были позвонить для подтверждения и уточнения всех данных.

Звонок был быстро, буквально через пару часов после того, как я отправила заявку на рассмотрение. У меня уточнили все еще раз и сказали ждать звонка с ответом.

Хочу обратить внимание, что обслуживание карты не бесплатное. Стоит оно 1500 руб. В год.

По этой причине я сомневалась, стоит ли оформлять ее вообще. Так как с такими условиями получается, что карта не такая уж и выгодная. Но дальше больше.

ПЕРЕДАЧА КАРТЫ И ПАКЕТА ДОКУМЕНТОВ

Еще через некоторое время мне позвонила менеджер и ответила, что карта мне одобрена. Мы назначили с ней примерное время и место приезда курьера для доставки и передачи всех документов.

У Альфы есть такая услуга привоза карты курьером. Не знаю давно она появилась или в связи невозможностью людей ездить самим к ним в офис. Вот самое интересное и непонятное для меня на этом этапе, что я до последнего не знала какую сумму мне одобрили. При подачи заявки я вижу, что максимальная сумма до 500 тыс, а вот сколько банк даст именно мне я не знаю. Также менеджер говорит, что обслуживание в год стоит до 1500 руб. Но может быть и меньше. И тоже непонятно сколько обслуживание будет именно у вас.

В итоге мы встретились с курьером. В квартиру я его, естественно, приглашать не стала. Я не знаю, что это за человек и с незнакомыми людьми я уже давно встречаюсь либо во дворе дома, либо в подъезде. Максимум доставку еды могу указать до квартиры. И то курьеры ко мне в квартиру не заходят.

В общем приехал молодой парнишка и начал рассказывать мне про то, как карту нужно активировать и другие ее нюансы. Отвечал он вежливо, много рассказывал о карте и банке. Когда он дошел до момента суммы, которую мне одобрили. вот хорошо, что я на тот момент сидела.

Сумма 10 000 руб.

Блин, да если бы я сразу это знала, я бы ее не стала даже оформлять. Так как представьте себе 10 тыс. у меня лимит, минус 1500 руб. сразу списывают за годовое обслуживание и остается таадаааам 8500 руб. Как говориться: пользуйся и ни в чем себе не отказывай.

В общем я подумала и решилась. Сама карта тоже выглядит еффектно странно и очень просто. Далее я подписала нужные бумаги. Все написано было мелким шрифтом. Глазами пробежалась, что я подписываю и курьер уехал.

АКТИВАЦИЯ, УСЛОВИЯ КАРТЫ

Первые пару дней мне эта карта была не нужна. А потом я все же решила ее активировать и посмотреть в действии. Тем более мне срочно потребовалась небольшая сумма денег. А после всех сидений дома заработную плату только-только начали выплачивать.

Для активации я скачала приложение на телефон и там следуя инструкциям я легко активировала карту.

Годовое обслуживание списывается не сразу. Оно спишется только тогда, когда вы совершите первую покупку.

Все данные карты указаны на обратной стороне. Также карта поддерживает бесконтактную оплату. По этому ее можно добавить в Гугл Пей и оплачивать покупки.

И так: расскажу сначала о преимуществах карты, которые я для себя отметила.

- С карты можно снимать деньги в любом банкомате без процентов. Это очень удобно. Не нужно стоять огромную очередь в нужный банкомат. Подошел к любому свободному и снял нужную сумму до 50 000 руб. Свыше этой суммы будет браться комиссия. Но блин, у меня сумма в 5 раз меньше 50тыс)))

- Не пришлось ни куда ехать. Курьер мне доставил карту прямо к дому и рассказал о многих моментах банка и карты.

Собственно все. Остальное для меня было больше минусом чем плюсом. И далее расскажу почему.

МИНУСЫ КОТОРЫЕ Я ДЛЯ СЕБЯ ОТМЕТИЛА

Карта вроде как на 100 дней льготного периода. То есть вы совершаете покупку и система вам рассчитает как кредит нужно гасить, чтобы не попасть на проценты. В любом случае вы каждый месяц будете вносить определенную сумму. Не так, что потратила я сейчас 10 тыс, а отдам только через 3 месяца.

По факту же это вообще не так. И меня каждый месяц берут комиссию за страховку. Когда я просматривала историю, я обратила внимание на непонятные списания каждый месяц. А когда я начала читать условия договора. На одном из страниц мне добавили страховку. И плачу я 10% от суммы, которую я потратила в этом банке. То есть сняла я 10 000 руб. то будь добра каждый месяц нам по 100 руб. просто так плати.

А сейчас мне расширили сумму и подняли ее до 50 тыс. И все бы нечего. Но платить каждый месяц по 500 руб. просто за непонятную страховку у меня нет ни какого желания!

Я пыталась звонить в этот банк и отказаться от страховки по телефону. Или как-то по другому уладить этот вопрос. Но в итоге в банк я так и не дозвонилась. А потом нашла в самом договоре, что отказаться от страхования можно только в том случае, если я приеду к ним сама и напишу заявление.

Нормально так да? По городу ездить нельзя, на каждом шагу патрульные. На каждом углу кричат чтоб сидели дома и ни куда не ездили и тут ты. со своей картой и страховкой пытаешься прорваться в банк. То есть я считаю это подл и некрасиво так делать со стороны Альфа-банка.

К тому же я делала переводы на другие карты и с меня брали комиссию. Хотя в условиях указано, что комиссии нет.

Также нужно иметь в виду. Что если вы пользуетесь картой и не успеваете закрыть всю задолжность, проценты вам начислят за весь период. Хоть 2 рубля вы не доплатили, будьте готовы раскошелиться и заплатить огромные проценты за такую оплошность. Банк на это и рассчитывает.

ИТОГ

Сейчас у меня эта карта с лимитом в 50 тыс. Но у меня нет ни какого желания ей пользоваться и платить какие-то нереальные суммы. 1500 руб за обслуживание + 10% каждый месяц от потраченной суммы.

Сейчас на работу мы уже вышли и у меня нет нужды в этой кредитке. Да и в качестве подстраховки она мне тоже не нужна. Сейчас мне сумму кредитки поднял сбербанк. Пусть у сбера и льготный период маленький, но я не плачу там за годовое обслуживание и процент за страховку.

Подведем общие итоги.

Плюсы:

+ можно снять наличные без комиссии в любом банке

+ карту привозят на дом

Минусы:

- до конца не знаешь какой лимит по карте одобрят

- обманывают

- дорогое годовое обслуживание

- оформляют дополнительные страховки без согласия клиента

Сейчас это для меня один из не выгодных банков и пользоваться им у меня нет ни какого желания. Я считаю, что меня обманули и ни хочу ни каких дел иметь с Альфа банком.

Банки стараются выпускать максимально выгодные для клиентов продукты. К ним можно отнести кредитные карты Альфа-Банка «100 дней без процентов», подводные камни которых заключаются в отсчете грейс-периода и начислении переплаты. При тщательном изучении договора проблемы с погашением кредита возникают редко.

Разновидности карт «100 дней без %» от Альфа-Банка

.jpg)

В банке можно выбрать карту с максимально подходящими условиями с необходимым лимитом.

Финучреждение предлагает простые, золотые и платиновые кредитные продукты. Они отличаются условиями обслуживания, наборами привилегий.

«Стандарт»

Он подойдет клиентам, желающим пользоваться картой со средним лимитом и минимальной стоимостью обслуживания. Сумма займа по этой программе составляет 500 тыс. руб. Процентные ставки начинаются от 19% годовых. При снятии денег в банкомате списывается комиссия в размере 5,9%, но не менее 500 руб. Поэтому такую карту лучше использовать для оплаты покупок. Каких-либо привилегий для клиента не предусмотрено. Стоимость обслуживания составляет 1190 руб.

Карта будет полезна тем пользователям, которые являются клиентами банка давно.

Кредитный продукт предназначен для тех, кто постоянно пользуется услугами Альфа-Банка.

По ней действуют такие условия:

- длительность беспроцентного периода составляет 100 дней (он не прерывается при снятии наличных);

- плата за выпуск банковского продукта отсутствует;

- стоимость годового обслуживания начинается от 590 руб.;

- в месяц можно снимать до 50 тыс. руб. без комиссии;

- максимальная сумма займа составляет 700 тыс. руб.;

- процентные ставки начинаются от 9,9% годовых (в первые 100 дней), от 11% в дальнейшем;

- комиссия за обналичивание сверх лимита составляет 4,9% (не менее 400 руб.);

- имеется возможность подключения программ лояльности.

«Премиум»

Такое предложение разработано для привилегированных клиентов банка.

При снятии наличных необходимо учитывать комиссию за превышение лимита.

Карта характеризуется хорошими условиями обслуживания:

- возможностью выбора платежной системы;

- повышенной безопасностью операций;

- кредитным лимитом до 1 млн руб.;

- ставками от 9,9%;

- подключением бесконтактных платежей;

- обслуживанием за 5490 руб. и более в год;

- обналичиванием 50 тыс. руб. в месяц без комиссии;

- платой за снятие денег сверх лимита 3,9% (не менее 300 руб.);

- лимитом на обналичивание в 300 тыс. руб.;

- штрафами за просрочки от 20% годовых;

- платой за просмотр баланса в сторонних терминалах 59 руб.;

- бесплатным перевыпуском карты за рубежом;

- возможностью курьерской доставки карты.

Коротко об условиях

Перед подписанием договора нужно изучить особенности, плюсы и минусы выбранного кредитного продукта.

При оформлении карты необходимо ознакомиться с тарифами на сайте организации.

Льготный период

В отличие от карт других банков, беспроцентный срок по кредиту в Альфа-Банке начинается не с момента оформления, а с даты совершения первой операции. До окончания этого периода нужно полностью погасить долг, в течение 100 дней вносить обязательные платежи. Взнос рассчитывается с момента оформления карты и погашается в течение 20 дней. Беспроцентный период начинается повторно при следующем использовании кредитного лимита.

Сроки действия грейс-периода рекомендуется просматривать через онлайн-банкинг или мобильное приложение.

Условие распространяется на:

- оплату покупок в любых магазинах, в т. ч. в зарубежных;

- оформление интернет-заказов;

- обналичивание карты в банкоматах;

- платежи через онлайн-банкинг, в т. ч. оплату мобильной связи, коммунальных услуг, штрафов и налогов.

Беспроцентный период прерывается при отказе от внесения обязательного платежа. Помимо начисленных процентов, со счета списывается неустойка.

Процентная ставка

Если вернуть долг до завершения льготного периода не получается, начинает начисляться переплата на оставшуюся сумму (за весь срок пользования кредитным лимитом). Ставка рассчитывается в период рассмотрения заявки. Параметр зависит от типа расходных транзакций. При безналичном расчете переплата составляет 11,9% годовых. При снятии денег ставка увеличивается до 39,9%.

Снятие наличных

Условия по использованию можно найти в описании кредитных продуктов.

Возможность обналичивания без комиссии — важное преимущество кредитной карты Альфа-Банка. Однако в месяц разрешается снимать не более 50 тыс. руб. В остальных случаях списывается достаточно высокая комиссия. Это делает обналичивание маленьких сумм невыгодным. Кроме того, комиссия относится к израсходованному кредитному лимиту. На общую сумму снимаемых денег также накладывается ограничение — 300 тыс. руб.

Кредитный лимит

Этот показатель во многом зависит от типа карты и статуса клиента. При первом получении кредита не стоит рассчитывать на полный лимит. Новым клиентам банк одобряет не более 100 тыс. руб. Получить большую сумму могут зарплатники и лица, способные подтвердить свой доход справкой 2-НДФЛ.

Ограничения при использовании

Лимиты относятся не только к обналичиванию.

При переводе денег также действуют ограничения:

- за 1 операцию на карту Альфа-Банка или другого кредитного учреждения можно перечислять до 100 тыс. руб.;

- в сутки допускается переводить не более 200 тыс. руб., в месяц — до 1,5 млн руб.

Кэшбэк на покупки

По классическим кредитным картам возврат части потраченных средств не предусмотрен. Кэшбэк начисляется только при оформлении премиальных продуктов со 100-дневным льготным периодом.

Подводные камни кредиток «100 дней без %»

Перед подписанием кредитного договора нужно изучить особенности, касающиеся расчета льготного периода, процентной ставки, дополнительных комиссий и понять, в чем подвох.

Хитрые проценты

В описании кредитного лимита указывается минимальная ставка. Для ее получения требуется соблюдение множества условий. На практике показатель редко бывает ниже 23,9% годовых.

Помимо стандартной переплаты, могут начисляться:

- Неустойки в размере 1% от суммы долга (при несоблюдении условий пользования продуктом). Речь идет о 2 последовательных просрочках обязательного платежа.

- Процент за обналичивание от 3,9% до 5,9%. Начисляется при превышении лимита в 50 тыс. руб.

- Процент за услуги страхования (0,67%). Клиент вправе отказаться от этой услуги.

Плавающее начало льготного периода

Для получения привилегий по картам необходимо соблюдать условия банка.

Беспроцентный срок по рассматриваемой карте начинается после активации. Эта процедура сопряжена со списанием платы за обслуживание. Карту активируют в банковском отделении или через онлайн-банкинг. Момент активации важен для клиентов, использующих кредитные деньги для разовой оплаты крупных покупок. Привязка процедуры к использованию кредитных денег помогает продлить льготный период.

В дальнейшем 100-дневные циклы будут повторяться. Однако льготные периоды начинаются на следующие сутки после возврата долга. Можно снять небольшую сумму, вернуть ее к моменту очередной покупки. Так клиент сможет воспользоваться полным грейс-периодом. Платежный срок в Альфа-Банке совпадает со льготным. Можно пользоваться кредитным лимитом в течение 100 дней, вернуть задолженность в последние сутки.

Изменение условий без информирования

Банк вправе менять процентную ставку или иные параметры карточного займа без предварительного уведомления клиента. Недостатком является и необоснованное увеличение кредитного лимита. Возможность использования большего количества денег располагает к тратам. Клиент становится неспособным вернуть долг в течение льготного периода. Меньший лимит ограничивает расходы. Такая процедура выполняется как по заявлению клиента, так и в одностороннем порядке.

Комиссии для невнимательных

Дополнительная плата списывается не только за просрочки и обналичивание сверх лимита. Другие комиссии предусмотрены при переводе денег на карты других банков, оплате некоторых услуг, пополнении электронных кошельков, операциях квази-кэш. Все эти условия прописываются в договоре мелким шрифтом, на который клиенты редко обращают внимание.

Какие плюсы у кредитной карты «100 дней без процентов»

К положительным качествам рассматриваемого финансового продукта относятся:

- увеличенный беспроцентный период;

- удобные условия получения (для постоянных клиентов достаточно минимального пакета документов);

- возможность обналичивания;

- настройка собственных лимитов на операции;

- умеренные процентные ставки.

Стоит ли открывать кредитную карту «100 дней без %» от Альфа-Банка

Данный продукт лучше использовать людям, желающим брать в долг небольшие суммы и быстро возвращать их. Предложение становится невыгодным, если клиент планирует выплачивать кредит частями. Беспроцентный период достаточно большой, поэтому времени на накопление нужной суммы хватит.

Как оформить и получить

Подать заявку может гражданин РФ старше 18 лет, имеющий постоянное место работы.

Для оформления карты выполняют следующие действия:

Получить карту можно в банковском отделении или с доставкой на дом.

Отзывы владельцев кредитной карты

Ольга, 40 лет, Москва:

Услугами Альфа-Банка пользуюсь более 3 лет. За это время попробовала 3 кредитные карты. «100 дней без %» оформляла через интернет. Получала карту в банковском отделении. Позже узнала, что списывается дополнительная комиссия за страхование. Обратилась в службу поддержки, однако вернуть деньги отказались. Сослались на то, что договор заверен моей подписью и я просто невнимательно его изучила. Услугу деактивировала без возврата средств.

Людмила, 35 лет, Краснодар:

Использовала много кредитных продуктов. Самым выгодным считаю карточный заем от Альфа-Банка. Особенно нравится возможность обналичивания счета. Живу в небольшом городе, терминалы безналичной оплаты есть не во всех магазинах. Грейс-периода достаточно для возврата всей суммы долга. Однако не стоит забывать о необходимости внесения обязательных платежей.

Автор статьи

Читайте также: