Как вернуть страховку по кредиту в европа банке

Обновлено: 24.04.2024

Если затянуть с вопросом дольше двух недель, вернуть уплаченные по договору деньги станет практически нереально.

Возвращают ли страховку в Кредит Европа банке

По закону, для одних видов страховки возврат возможен, для других — нет. Разберемся, в каких случаях мы вправе вернуть кровные денежки.

Деньги банк обязан вернуть по тем страховкам, которые относятся к добровольным. Какие страховки называют добровольными:

- страхование ценных вещей;

- титульное страхование;

- страхование от потери основного и дополнительного доходов;

- от кражи и финансовых потерь;

- жизни и здоровья.

В перечисленных случаях возврат страховки по кредиту Кредит Европа банка вам обязаны оформить без лишних претензий.

В каких случаях не получится оформить возврат, как ни крути:

- при страховке недвижимости (ссуды под залог недвижимости, ипотека);

- медицинская страховка для тех, у кого нет российского гражданства (это обязательное условие для получения разрешения на патент или на работу).

- если страховка относится к добровольной, вы вправе от нее отказаться, и никто вам слова не скажет;

- если взяли ипотеку, кредит под залог недвижимости и хотите сэкономить на страховке, не прокатит. В этом случае страховка обязательна, без нее договор заключить не получится.

В каком размере возвращают

На размер возврата влияют два фактора: условия, которые банк прописал в кредитном договоре, и срок, когда вы подали заявление на возврат.

В законе 958 ГК РФ указано, когда страховку возвращают полностью:

- если погасите кредит досрочно, и в кредитном договоре прописана возможность возврата;

- если пишите заявление на возврат в течение 14 календарных дней (10 рабочих), следующих за днем подписания договора (этот срок называют периодом охлаждения, временем на раздумье).

Какие суммы возвращают:

- 100%, если расторгнуть договор страхования в течение 14 дней;

- 100%, если прошло не больше 30 дней и такая возможность прописана в договоре;

- от 50%, если прошло от 30 до 90 дней;

- расчет страховой премии ведут пропорционально количеству дней, когда она действовала (при отказе позже трех месяцев со дня заключения договора).

Возврат в течение 14 дней

Самый простой вариант вернуть страховую премию — написать отказ от страховки в течение 14 дней с момента подписания договора. В этом случае банк обязан вернуть страховую премию в полном объеме.

Что для этого делают:

- Пишут в банк заявление о возврате. Прикладывают чек об оплате премии, документы по страховке. Не забудьте взять с собой паспорт — без него никак.

- До того как перечислят на счет деньги, стараются не вляпываться в неприятности, чтобы не провоцировать страховые случаи.

- Дожидаются перечисления денег на счет, который указали в заявлении.

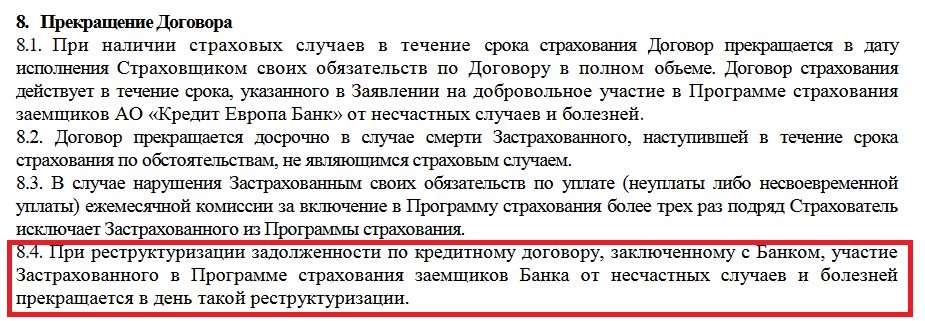

У Кредит Европа банка основная страховая компания — детище самого банка под названием ООО Страховая компания Кредит Европа Лайф. В страховом договоре, который пристегнут к кредитному договору, никаких особых условий по возврату не оговорено. В разделе «Прекращение Договора» указано только, что страховка прекращается в случае реструктуризации задолженности по кредиту.

Возврат после 14 дней

В статье 958 ГК РФ прописано, что при отказе от страховки в полном объеме ее вернут только в течение 14 календарных дней. Не надейтесь на возврат денежек, если в договоре нет дополнительных пунктов о такой возможности.

В правилах страхования компании Кредит Европа Лайф таких пунктов нет. Там про возможность возврата практически ничего не отмечено.

Вернут ли деньги, если написать отказ от страховки Кредит Европа Лайф позже 14 дней с момента подписания договора:

- никаких указаний в договоре страховщика по этому вопросу нет, вернуть деньги проблематично;

- вернуть деньги получится без проблем, если в вашем договоре прописан дополнительный пункт о возможности возврата после периода охлаждения.

Возврат при досрочном погашении кредита

В выложенных в открытый доступ документах Кредит Европа банк не пишет, вернет он деньги за страховку при досрочном погашении или нет. Если и получится вернуть деньги, то совсем небольшие.

В конце декабря 2019 года вышел Федеральный закон № 483-ФЗ. Он вступает в силу с 01.09.2020. Чем этот закон полезен для нас: для договоров, которые заключат после 01.09.2020, все банки обязаны возвращать заемщику часть страховой премии (за вычетом тех дней, когда страховка работала).

Как подать заявление

Заявление заполняют в двух экземплярах в офисе банка. Один экземпляр оставляют сотруднику банка, второй оставляют себе. На вашем бланке сотрудник делает отметку, что он принял ваше заявление, ставит дату и подпись.

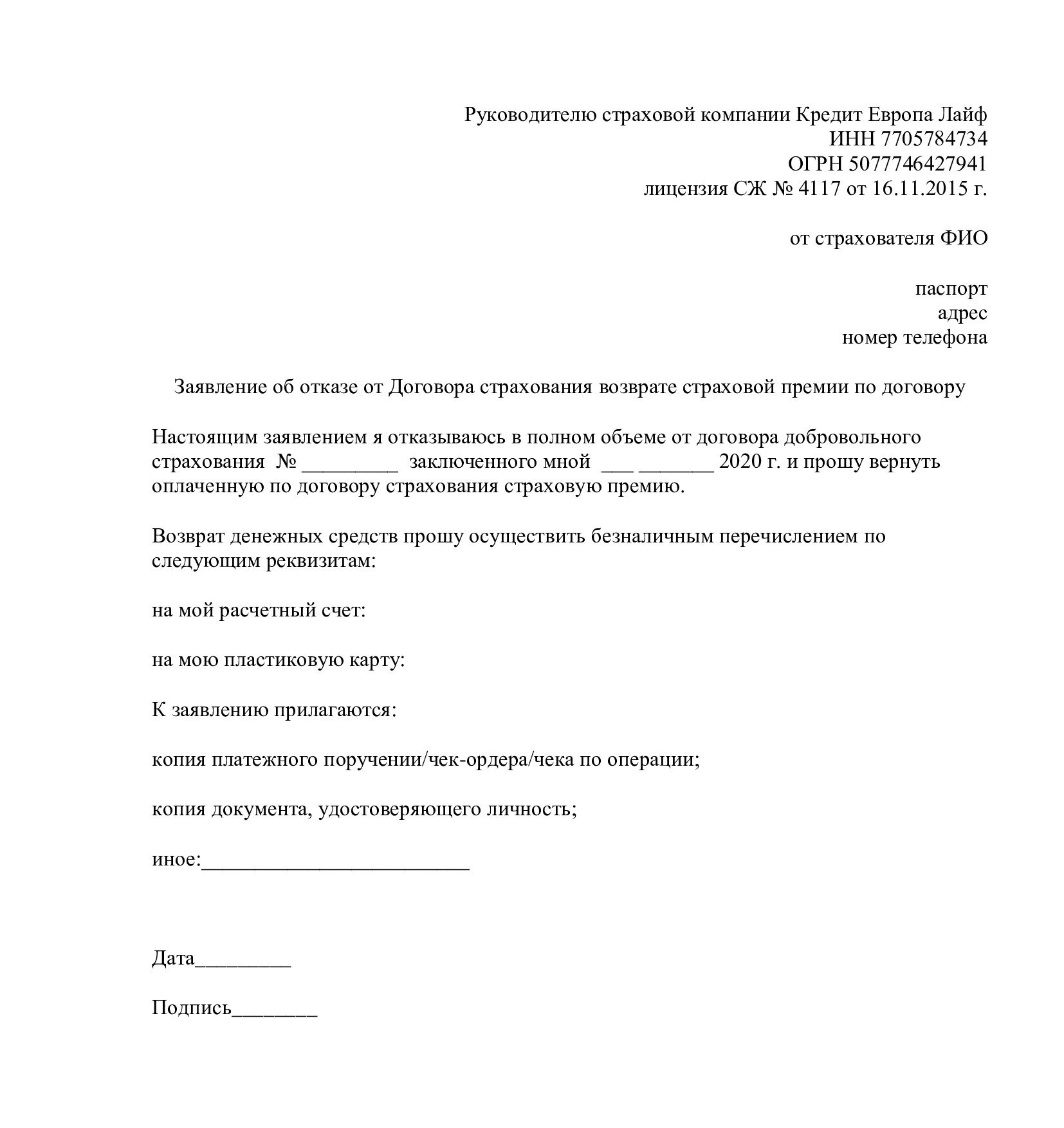

Фирменный бланк выдадут в офисе банка. Если хотите заполнить отказ заранее, воспользуйтесь такой общей формой:

Как правильно заполнить

Заявление заполняют от руки. Пишут крупным, понятным, разборчивым почерком.

Что указывают в документе:

- личные и паспортные данные;

- почтовый адрес;

- контактный телефон;

- номер страхового договора;

- дату его заключения;

- отмечают, какие документы прикладывают к заявлению;

- ставят дату и подпись.

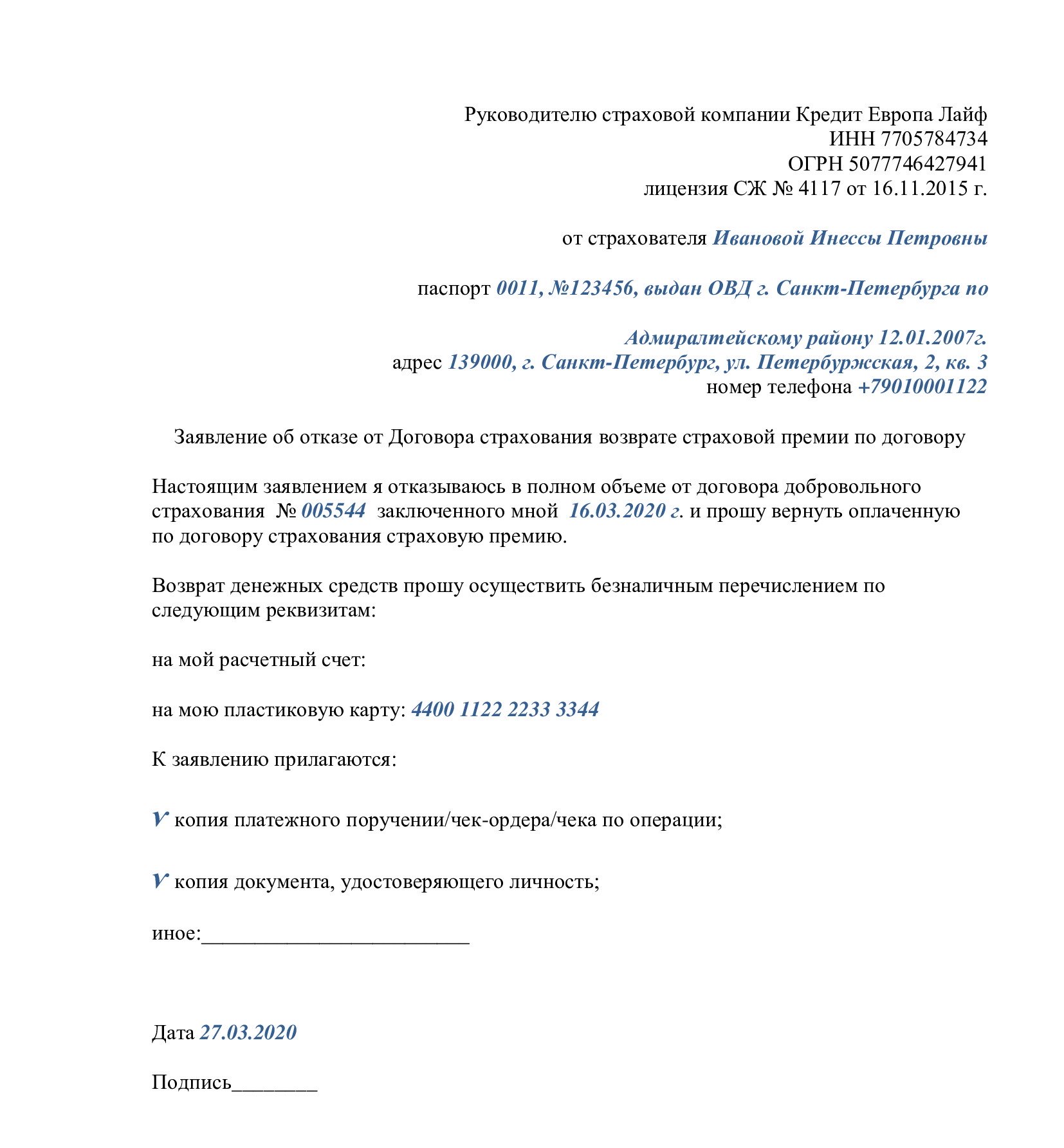

Образец заполнения заявления:

Какие документы потребуются

Для оформления возврата подготовьте документы, чтобы не нарезать лишних кругов от дома до отделения банка.

Какие документы потребуются для оформления:

- паспорт гражданина РФ;

- копия паспорта;

- заполненное заявление в двух экземплярах;

- договор страхования;

- чек об уплате страховой премии.

На какие законы опираться, чтобы оформить возврат

На всякий случай распечатайте себе перечень законов, где говорится о возможности возврата денег за страховку.

- статья 958 ГК РФ. Здесь указано, что страховая премия полностью выплачивается при расторжении договора в течение периода охлаждения;

- статья 10 и 29 закона «О защите прав потребителей». В этих статьях отмечено, что деньги банк обязан вернуть полностью, если сотрудники заставили подписать договор, обманув человека, или некачественно оказали ему услугу по договору;

- статья 359 КГ РФ. Здесь указана ответственность страховщиков, если они отказываются возвращать деньги в положенный срок;

- Федеральный закон № 483-ФЗ. Вступает в силу с 01.09.2020. Он закрепляет возможность человека получить часть страховой премии при досрочном погашении кредита.

Куда жаловаться, если деньги не возвращают

Если банк не желает возвращать ваши деньги, жалуйтесь в суд или Роспотребнадзор.

Возврат денег через суд

Актуально обращаться в суд при нарушении срока ответа на заявление или отказа вернуть деньги в период охлаждения. В таком случае суд на стороне заемщика.

- Составить исковое заявление (обратитесь к юристу за помощью).

- Если сумма иска до 50 000 рублей — подать иск в мировой суд, если больше — в районный.

- Получить уведомление с датой судебного заседания.

- Прийти на судебное заседание.

- После рассмотрения дела получить официальное решение суда по вопросу.

Возврат денег через Роспотребнадзор

Есть удобная форма, по которой отправляют заявления в Роспотребнадзор не выходя из дома, онлайн.

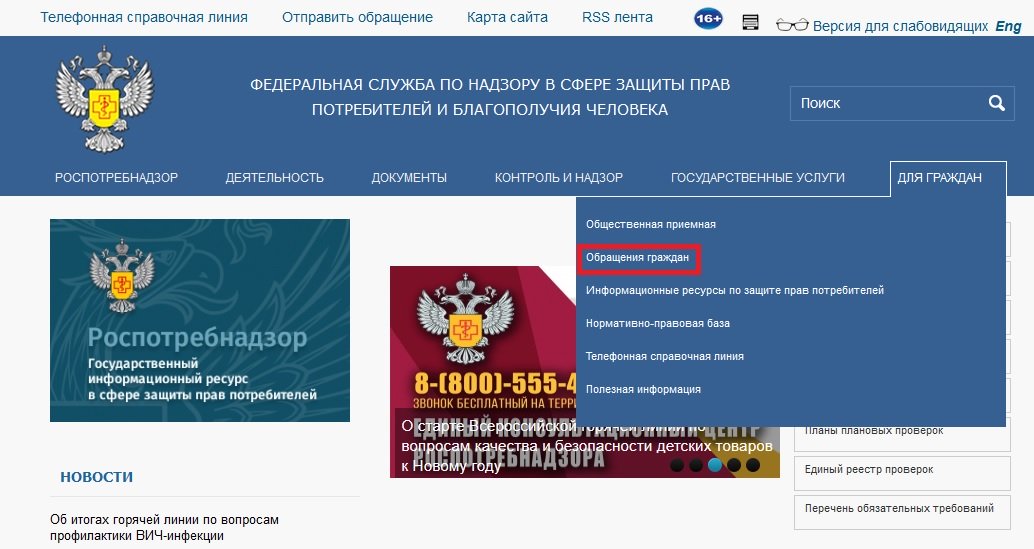

Шаг 2. Жмем вкладку «Для граждан», выбираем подраздел «Обращения граждан».

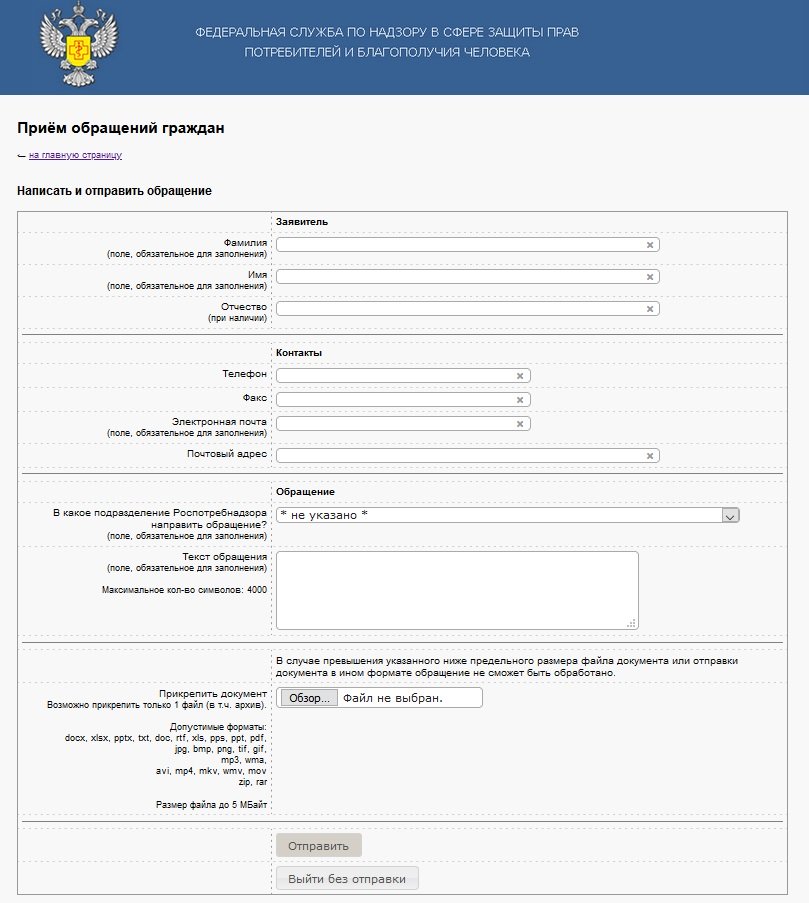

Шаг 3. Изучаем правила приема обращений, выбираем вариант подачи заявления.

Шаг 5. Отправляем заявку.

Вывод

Реальнее всего оформить отказ от страховки Кредит Европа банк в течение 14 календарных дней со дня подписания кредитного договора. В этом случае закон на вашей стороне, никто вам палки в колеса вставлять не станет.

Если у вас страховка по кредиту с недвижимостью, тут не прокатит: она входит в обязательные платежи, по ней денежки не вернут.

Вернуть деньги после двух недель с подписания договора практически нереально — много заморочек, банк сделает все, чтобы вам досталось по минимуму или не досталось ничего.

Если страховка вам не нужна, не тяните, пишите заявление в течение двух недель. Чем дольше думаете-гадаете, тем призрачнее становятся ваши перспективы вернуть деньги.

При оформлении автокредита в Кредит Европа Банке Вам необходимо застраховать автомобиль в страховых компаниях, отвечающих требованиям Банка по программе КАСКО, если это предусмотрено Тарифом. Также Вы и Ваши близкие можете пролонгировать Ваш текущий договор или приобрести новый.

Страховой полис не способен уберечь от непредвиденных жизненных обстоятельств, однако он поможет Вам компенсировать материальные потери, если в результате этих обстоятельств Вы не сможете работать. Программа страхования дает защиту 24 часа в сутки, 365 дней в году с момента оформления программы, единовременную выплату выбранной гарантированной суммы при наступлении страхового случая, возможность погасить Ваш кредит за счет страховой выплаты.

Присоединиться к программе страхования заемщиков Банка от несчастных случаев и болезней возможно при оформлении потребительского кредита или кредитной карты. Участие в данной программе помогает обезопасить клиентов от возможных неприятностей и в случае наступления страхового случая позволяет клиенту погасить задолженность перед Банком за счет полученной страховой выплаты.

Специально для держателей карт CARD CREDIT PLUS, URBAN CARD и METRO разработаны программы страхования от несчастных случаев.

Ипотечный кредит – ответственное решение. Страхование позволяет свести возможные риски, связанные с ипотечной сделкой, к минимуму. При оформлении ипотечного кредита необходимо застраховать имущество, застраховать заемщика от несчастных случаев и болезней, а также провести страхование потери имущества в результате прекращения права собственности.

Ознакомиться с информацией о деятельности АО «Кредит Европа Банк (Россия)» в качестве страхового агента (подлежит раскрытию в соответствии со ст. 8 Закона Российской Федерации № 4015-1 от 27.11.1992 г. «Об организации страхового дела в Российской Федерации») Вы можете ЗДЕСЬ.

Банк в процессе осуществления своей деятельности соблюдает принципы в области защиты прав и интересов получателей страховых услуг, установленные Базовым стандартом защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций, объединяющих страховые организации, утвержденным Решением Комитета финансового надзора Банка России, Протокол от 09.08.2018 № КФНП-24 и Базовым стандартом совершения страховыми организациями операций на финансовом рынке, утвержденным Банком России, Протокол от 09.08.2018 № КФНП-24. Являясь членом Ассоциации банков России (далее – Ассоциация «Россия»), Банк при осуществлении деятельности, связанной с реализацией финансовых продуктов страховых компаний, руководствуется требованиями разработанного Ассоциацией «Россия» «Стандарта оказания услуг кредитными организациями – Членами Ассоциации «Россия», действующими в качестве представителей некредитных финансовых организаций».

Клиенты АО «Кредит Европа Банк (Россия)» могут воспользоваться услугами страховой компании АО «АльфаСтрахование» и застраховать свою квартиру, внутреннюю отделку или инженерное оборудование от пожаров, стихийных бедствий, посторонних воздействий или противоправных действий, а также непредвиденные расходы на замену ключей и восстановление документов.

Клиент АО «Кредит Европа Банк (Россия)» может заключить договор страхования финансовых рисков, связанных с дожитием Застрахованного до потери постоянной работы по независящим от него причинам, по программе «Финансовая защита» с компанией ООО «СК «Ренессанс Жизнь»

Клиент АО «Кредит Европа Банк (Россия)» может заключить договор страхования по программе «Страхование жизни и здоровья физических лиц» с компанией ООО «СК «Ренессанс Жизнь».

Клиенты Кредит Европа Банка могут воспользоваться услугами страховой компании АО «Группа Ренессанс Страхование» и застраховать квартиру или строение, внутреннюю отделку или инженерное оборудование от пожаров, стихийных бедствий, посторонних воздействий или противоправных действий, а также замену дверных замков.

Клиенты Кредит Европа Банка могут воспользоваться услугами страховой компании и застраховаться от несчастных случаев и болезней при покупке ТС

Клиенты Кредит Европа Банка могут воспользоваться услугами страховой компании АО «Совкомбанк Жизнь» и оформить договор страхования жизни и от несчастных случаев и болезней c рисками недобровольная потеря работы и временная нетрудоспособность. В нестабильных условиях это может стать выгодным приобретением, позволит получить доход в случае наступления страхового события. Договор заключается сроком на 12 месяцев, клиент может выбрать один из трех вариантов покрытия.

Клиенты АО «Кредит Европа Банк (Россия)» могут воспользоваться услугами страховой компании АО «МАКС» и оформить договор страхования финансовых рисков граждан, связанных с потерей работы. В нестабильных условиях это может стать выгодным приобретением, позволит получить доход в случае наступления страхового события.

Клиенты АО «Кредит Европа Банк (Россия)» могут воспользоваться услугами страховой компании и застраховаться от несчастных случаев и болезней при покупке ТС

В данном разделе Вы можете ознакомиться с требованиями Банка, предъявляемыми к страховым компаниям и условиям предоставления страховых услуг, а также со

списком страховых компаний, отвечающих этим требованиям.

- О Банке

- О Банке

- Группа

- Раскрытие информации

- Раскрытие информации профессиональным участником рынка ценных бумаг

- Благотворительность

- Реквизиты

- Контакты

- Представительства

- Вопросы и предложения

- Рекомендации по безопасности

- Карьера в Банке

- Закупки

- Обеспечение защиты прав потребителей финансовых услуг

- Погашение кредитов

- Переводы с карты на карту

- Вклады и текущие счета

- Кредиты

- Кредитные карты

- Рассрочка

- Расчетные карты

- Денежные переводы

- Оплата покупок по QR-коду через СБП

- Другие финансовые услуги

- Специальные акции

- Дистанционное обслуживание

- Оставить обращение

- Реализация залогового имущества

- Отделения и банкоматы

- Расчетно-кассовое обслуживание

- Дистанционное банковское обслуживание

- Размещение свободных денежных средств

- Кредитование

- Корпоративные пластиковые карты

- Зарплатные программы

- Дополнительные услуги

- Эквайринг

- Кредиты

- Факторинг

- Банковские гарантии и аккредитивы

- Зарплатные программы

- Эквайринг

- Инкассация

- РКО

- Депозиты

- Овердрафт

- Отделения

- Корпоративная информация

- Внутренние документы

- Отчетность и презентации

- Рейтинги

- Деятельность

- Контактная информация

- Информация о процентных ставках по договорам банковского вклада с физическими лицами

АО «Кредит Европа Банк (Россия)».

Универсальная лицензия Банка России № 3311 от 03.09.2019 г.У Вас вопрос НЕ финансового характера – Вы в правильном месте. Используйте короткие ключевые фразы из 3-5 слов, такие, как, например, «регистрация в интернет-банке», «закрытие счета», «как оплатить задолженность» и бот Вам поможет!

Если вопрос по Вашим персональным продуктам – пройдите по ссылке Интернет Банк или Мобильный Банк.

Банк в процессе осуществления своей деятельности соблюдает принципы в области защиты прав и интересов получателей страховых услуг, установленные Базовым стандартом защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций, объединяющих страховые организации, утвержденным Решением Комитета финансового надзора Банка России, Протокол от 09.08.2018 № КФНП-24 и Базовым стандартом совершения страховыми организациями операций на финансовом рынке, утвержденным Банком России, Протокол от 09.08.2018 № КФНП-24.

Являясь членом Ассоциации банков России (далее – Ассоциация «Россия»), АО «Кредит Европа Банк (Россия)» (далее – Банк) при осуществлении деятельности, связанной с реализацией финансовых продуктов страховых компаний, руководствуется требованиями разработанного Ассоциацией «Россия»

Информацию о страховых компаниях – партнерах, с которыми у Банка заключены соглашения о реализации их финансовых услуг, пределах полномочий Банка, предусмотренных указанными соглашениями и финансовых услугах, Вы можете увидеть ЗДЕСЬ .

Приобретение реализуемых Банком услуг страховых компаний осуществляется клиентом добровольно, на основании свободного волеизъявления клиента и не влияет на решение Банка о предоставлении банковской услуги (выдаче потребительского кредита, предоставлении кредитной карты).

Клиент, обратившийся в Банк для получения банковской услуги (потребительского кредита, банковской карты), может отказаться от предлагаемой Банком услуги страхования либо выразить согласие на ее получение в предоставляемом в Банк заявлении о предоставлении потребительского кредита.

В случае, если выбранным клиентом тарифом по программе кредитования физических лиц на цели приобретения транспортного средства предусмотрено обязательное страхование заложенного транспортного средства, лицо по своему выбору может воспользоваться предлагаемой Банком услугой страхования или самостоятельно заключить договор страхования со страховой компанией, соответствующей Требованиям к страховым компаниям и договорам страхования.

Досрочное исполнение обязательства по предоставленной Банком банковской услуге (досрочный возврат потребительского кредита) не влечет автоматического расторжения договора страхования и возврата денежных средств, уплаченных за предоставление дополнительной финансовой услуги за исключением случаев, когда договор добровольного страхования заключен в целях обеспечения исполнения обязательств страхователя по договору потребительского кредита. В последнем случае, страховщик на основании заявления страхователя обязан возвратить ему страховую премию за вычетом части страховой премии, исчисляемой пропорционально времени, в течение которого действовало страхование, в срок, не превышающий семи рабочих дней со дня получения заявления страхователя, при отсутствии событий, имеющих признаки страхового случая.

Информация о возможности отказаться от договора страхования:

Страхователю предоставлено право отказаться от заключенного договора страхования в течение 14 (четырнадцати) календарных дней со дня его заключения независимо от момента уплаты страховой премии при отсутствии в данном периоде событий, имеющих признаки страхового случая.

В случае если страхователь отказался от договора страхования в течение 14 календарных дней со дня его заключения и до даты возникновения обязательств страховщика по заключенному договору страхования. страховщик возвращает страхователю уплаченную страховую премию в полном объеме.

В случае если страхователь отказался от договора страхования в течение 14 календарных дней со дня его заключения, но после даты начала действия страхования, страховщик при возврате уплаченной страховой премии страхователю вправе удержать ее часть пропорционально сроку действия договора страхования, прошедшему с даты начала действия страхования до даты прекращения действия договора страхования.

Оплаченная страховая премия возвращается страховщиком страхователю в течение 10 рабочих дней с даты получения письменного заявления страхователя об отказе от договора страхования.

В случае отказа страхователя от договора добровольного страхования, заключенного в целях обеспечения исполнения обязательств страхователя по договору потребительского кредита, в течение четырнадцати календарных дней со дня его заключения, страховщик обязан при отсутствии событий, имеющих признаки страхового случая, возвратить страхователю уплаченную страховую премию в полном объеме.

Страховая премия возвращается в срок, не превышающий семи рабочих дней со дня получения письменного заявления страхователя об отказе от договора страхования.

Заявление об отказе от заключенного договора страхования должно быть направлено в страховую компанию одним из следующих способов:Страхователь вправе отказаться от договора страхования в любое время. При досрочном отказе страхователя от договора страхования по истечении предусмотренного выше 14-тидневного срока для отказа от договора, возврат уплаченной страхователем страховой суммы может быть не предусмотрен договором страхования.

В случае если выбранными клиентом условиями договора потребительского кредита (индивидуальными условиями договора потребительского кредита) предусмотрено обязательное заключение договора страхования передаваемого в залог Банку транспортного средства, отказ от услуги страхования в период действия договора потребительского кредита может повлечь наступление неблагоприятных последствий, предусмотренных договором потребительского кредита (Банк в этом случае вправе потребовать полного или частичного досрочное погашения клиентом кредита)

Приобретение страхового полиса - требование для выдачи кредитной карты или потребительского кредита под сниженный процент в Кредит Европа банке. У этого коммерческого банка, как и у большинства российских банков, есть дочерняя страховая компания. Можно отметить, что часто условия страхования в собственных страховых компаниях банков не так выгодны, как у независимых. Сберечь деньги можно, отказавшись от страхового договора. Мы готовы предложить вам готовое решение для возврата денег за страховку: подробная инструкция и пакет требуемых документов.

%%type:widget, id:bank_insurance, name:order-quiz%%

Но прежде, чем вы перейдете к нашему разбору и документам, мы рекомендуем развеять наиболее распространенные выдумки об отказе от страховок.

Оглавление:

Миф 1: от страховки отказаться нельзя

Это совершенно реально. На сумму, которую вы сможете вернуть, влияет срок подачи обращения. Чем быстрее, тем будет выгоднее. Оформление возврата страховки в течение четырнадцати дней предоставляет клиенту право на возврат 100% цены полиса. Период, когда клиент имеет возможность оформить возврат страховки без потери уплаченной суммы, может быть увеличен банком. Ознакомьтесь с документами по кредиту. После 14 дней страховой полис можно вернуть, если это прописано в договоре также, как и условия возврата. Как правило, количество денег рассчитывают исходя из оставшейся части полиса.

При условии, что банк не уведомил, что покупка полиса - дело платное и добровольное, а также не предоставил варианта кредита без страхования, может считаться, что он нарушил права потребителя. Точнее, право на полную и достоверную информацию об услуге. В этом случае вы можете вернуть деньги за страховой полис в полном объеме вне зависимости от периода подачи заявки - до истечения четырнадцати дней или после.

Отказаться от страховки и вернуть деньги можно и в случае досрочного погашения кредита. С 1 сентября 2020 г. это право заемщика прямо закреплено в законе. Возврату подлежит сумма страховой премии за вычетом использованного периода. Если договор был заключен до 1 сентября 2020 г., возврат денег за неиспользованную часть страховки возможен, если страховая сумма зависит от остатка по кредиту.

Миф 2: если я откажусь, то процент по кредиту возрастет

Для этого есть основания. Но это так только в случае, если оформление полиса является условием предоставления пониженной процентной ставки. Рекомендуем тщательно ознакомиться с текстом договора, как правило, речь о повышении процентной ставки при отказе от страховки прописан в разделе четвертом “процентная ставка”. Но и здесь есть выход. Банк не может ограничивать клиента выбором только собственной страховой. Требуется отдавать отчет, что банковская страховая всегда выходит дороже сторонней. Исходя из практики, стоимость страховки в Кредит Европа банке и в страховой компании, не связанной с банком, может оказаться выше. Поэтому для сохранения низкой процентной ставки можно оформить отказ от страхового полиса в Кредит Европа банке и оформить страховку на более выгодных условиях в другой страховой. Принести приобретенный страховой полис в Кредит Европа банк необходимо не позднеетридцати дней после приобретения.

Миф 3: отказ от страховки - это сложно

%%type:widget, id:bank_insurance, name:order-quiz%%

Срок возврата денег

Срок возврата денег зависит от даты приобретения страховки.

- Если полис приобретен до 1 сентября 2020 г. - срок возврата 10 дней.

- Если полис приобретен после 1 сентября 2020 г. - срок возврата 7 дней.

Если банк не возвращает стоимость полиса

В нашей статье расскажем о кредитном страховании и о том, что будет в ситуации, если кредит уже выплачен, а страховка еще действует.

Приобретение страховки при получении кредита стало обычной практикой. Но здесь есть свои тонкости, о которых знает далеко не каждый заемщик.

![vozvrat-strakhovki-pri-dosrochnom-poghashienii-kriedita-1]()

Кредитное страхование применяется в качестве защиты от разного рода кредитных рисков: при наступлении некоторых событий обязанность погасить долг ляжет на страховую компанию. В страховке заинтересована прежде всего кредитная организация. Однако заемщику это тоже может быть выгодно: в случае форс-мажора он не будет считаться злостным неплательщиком и сможет избежать законных санкций, применяемых к таким лицам. Кроме того, застрахованным заемщикам банки часто предлагают более привлекательные условия кредитования.

Оглавление:

Какие виды страховки банки предлагают заемщикам

Страхование заложенного имущества от рисков утраты или повреждения. Применяется при ипотечном страховании и при выдаче автокредитов, когда приобретенное имущество остается в залоге у банка до закрытия долга. С заложенным имуществом может произойти все что угодно: от залива до пожара. Страховая компания возместит причиненные страховым случаем убытки в пределах установленной в полисе суммы.

Титульное страхование предполагает страхование риска утраты заемщиком права собственности на приобретенный объект недвижимости. Данный вид страхования актуален при покупке жилья на вторичном рынке. К сожалению, в случае со «вторичкой» реален риск того, что после сделки купли-продажи появятся граждане, чьи права и интересы не были учтены при реализации жилья. Если данным лицам удастся отсудить объект недвижимости, то заемщик потеряет право собственности, а банк – заложенное имущество. При наличии страховки в такой ситуации страховая компания возместит средства, затраченные заемщиком на приобретение недвижимости.

Страхование ответственности заемщика перед кредитором. Этот вид страхования также применяется при получении ипотечного кредита на случай, если заемщик не сможет погасить задолженность, а денежных средств, вырученных от продажи заложенного имущества, окажется недостаточно для покрытия долга.

Личное страхование - страхование жизни и здоровья заемщика на случай болезни, ухода из жизни или иных событий, которые затруднят возврат займа. Это самый распространенный вид страхования при оформлении кредитов.

Обязательна ли страховка при получении кредита

По закону страховка обязательна только при получении ипотечного кредита: необходимо застраховать приобретенный объект недвижимости, который находится в залоге у банка, от любых повреждений, снижающих его стоимость. В данном случае отказаться от такой страховки нельзя, так как ее наличие - это прямое требование закона (ст. 31 ФЗ «Об ипотеке (залоге недвижимости)»).

Что касается потребительских кредитов, то в некоторых ситуациях без страховки также не обойтись, кредит будет выдан только при условии покупки страхового полиса, например КАСКО при автокредите, когда приобретенный автомобиль остается в залоге у банка до погашения кредита.

Во всех остальных случаях страховка – дело добровольное, и кредитные организации не вправе навязывать данную услугу. Однако реальность далека от идеала: потенциальный заемщик зачастую вынужден покупать полис. В противном случае банк либо пересмотрит условия кредитного договора, в том числе в сторону увеличения процентной ставки, либо вовсе откажет в выдаче денег, что он вправе делать без разъяснения причин.

Навязывание финансовыми организациями страховых продуктов – дополнительных платных услуг – не устраивает многих потенциальных заемщиков, которые столкнулись с тем, что банк:

Отказывается выдать кредит, если заемщик не приобрел полис добровольного страхования;

Навязывает конкретную страховую компанию, либо вынуждает присоединиться к программе коллективного страхования (это когда не гражданин, а банк заключает со страховой компанией договор страхования и, как следствие, получает деньги при наступлении страхового случая);

Не соглашается принять полис иной страховой компании;

Оформляет так называемое комплексное ипотечное страхование, которое, помимо обязательной страховки залоговой недвижимости, включает в себя необязательные по закону виды страхования;

Учитывает стоимость страховки и комиссию за присоединение к договору коллективного страхования в стоимости кредита, о чем не ставит в известность заемщика.

Банки не вправе принуждать заемщиков приобретать услуги добровольного страхования. Кроме того, нельзя лишать заемщика возможности обратиться в любую иную страховую компанию и там приобрести страховой продукт.

Заемщикам следует быть крайне внимательными при заполнении предоставленных банком документов. Некоторые формулировки могут скрывать за собой страховые услуги (к примеру, программы или пакеты так называемой «финансовой защиты» - на первый взгляд может показаться, что речь идет совсем о другом).

Кроме того, в тексте должны насторожить такие выражения, как «я понимаю», «я выражаю осознанное желание», «я подробно проинформирован», «я даю информированное согласие» и т.д. Проставленная заемщиком «галочка» в такой графе может означать, к примеру, предоставление банку своего согласия на присоединение к программе коллективного страхования, что само по себе стоит дополнительных денег (плюс не забываем о комиссии). Важно, чтобы любое согласие было информированным и добровольным не только на бумаге, но и на деле.

Как вернуть страховку по потребительскому кредиту ДО погашения кредита

«Период охлаждения» - так называется период, в который заемщик вправе «передумать» и отказаться от навязанной или невыгодной страховки (п. 11 ст. 11 ФЗ «О потребительском кредите»).

Данный срок составляет минимум 14 дней (страховая компания может этот период продлить) и начинает идти со следующего дня после того, как заемщик выразил согласие на оказание услуги. Условия «периода охлаждения» в обязательном порядке содержатся в правилах страховой компании, договоре страхования или дополнительном соглашении к нему, с которыми необходимо тщательно ознакомиться, чтобы в общении с банком и страховщиком быть во всеоружии.

Заемщик может отказаться от договора страхования с возвратом средств при соблюдении следующих условий:

Договор страхования был заключен заемщиком как физическим лицом (не организацией);

Приобретена услуга добровольного, а не обязательного страхования (за исключением договора страхования ответственности при ипотеке);

Страховой случай еще не наступил.

Что касается суммы, которая будет возвращена заемщику, то обычно она зависит от того, начал ли действовать договор страхования или нет. Если договор уже какое-то время «работал», то стоимость страховки вернут за вычетом суммы, покрывающей дни действия полиса. Правила возврата по конкретному случаю нужно искать в документах, выданных при оформлении полиса.

До того, как принять решение об отказе страховки, заемщику желательно уточнить у кредитора последствия такого шага. Условия кредитования могли формироваться с учетом наличия страховки, и в случае отказа от полиса банк может пересмотреть условия, если такая возможность предусмотрена в кредитном договоре, и, в частности, повысить процентную ставку.

Обычно в заявлении об отказе от страховки указывается следующая информация:

- паспортные и контактные данные заявителя;

- реквизиты договора страхования;

- банковские реквизиты заявителя для возврата денежных средств.

К заявлению прикладываются копии паспорта и документов, подтверждающих оплату страхового полиса.

Мы подготовили для вас специальный материал, посвященный заявлению на возврат страховки по кредиту, где вы найдете подготовленный нашими юристами образец такого заявления.

Деньги от страховой вернутся в течение 7 рабочих дней со дня получения адресатом письменного заявления заемщика.

Как вернуть страховку по потребительскому кредиту ПОСЛЕ погашения кредита

Прежде всего, необходимо разобраться в терминологии: в страховании много похожих терминов, что может ввести в заблуждение. Осведомленный в этом вопросе заемщик не будет застигнут врасплох условиями страхового полиса. Кратко разъясним несколько базовых понятий.

Страховая премия – это по сути стоимость страховки, то есть денежная сумма, которую покупатель полиса оплачивает страховой компании за услуги страхования. Ее можно внести единовременным платежом, либо выплачивать частями в виде страховых взносов на протяжении срока действия страховки. Страховая премия рассчитывается индивидуально для каждого случая и зависит от условий банка, суммы и срока погашения кредита, а также характеристик заемщика (возраст, доход и проч.).

Страховая сумма означает максимальную денежную сумму, на которую может рассчитывать застрахованное лицо при наступлении оговоренной договором ситуации.

Страховое возмещение (страховая выплата) – средства, которые выплачиваются страховой компанией при наступлении страхового случая. Обычно оно равно фактически нанесенному ущербу. При самом неблагоприятном стечении обстоятельств, например при полном уничтожении застрахованного предмета, страховая выплата будет равна страховой сумме.

Давайте разберемся, можно ли вернуть страховую премию, когда кредит погашен, а страховой полис покрывал период до конца срока действия кредитного договора. Все зависит от того, когда именно был заключен договор страхования – до или после 1 сентября 2020 года.

Об особенностях ипотечного кредитования и о том, как вернуть страховку по ипотеке, мы рассказываем в статье «Возврат страховки по ипотеке».

А. Если договор страхования заключен после 1 сентября 2020 года

С этой даты начали действовать новые правила по возврату страховки при досрочном закрытии долга по кредитам, что сильно улучшило положение заемщиков.

Итак, если покупка страховки была связана с кредитным договором, то при досрочном погашении кредита заемщик вправе получить назад часть страховой премии за оставшийся период, когда необходимость в страховании уже отпала по причине возврата кредита (пп. 10-13 ст. 11 ФЗ «О потребительском кредите»).

К примеру, заемщик получил потребкредит сроком на 4 года, одновременно застраховав жизнь и здоровье за весь период на сумму 5 000 рублей. Если кредит удастся погасить быстрее, допустим за 3 года, заемщик вправе вернуть часть стоимости страховки из расчета за последний год.

Для возврата части уплаченных за страховку средств, необходимо, чтобы одновременно соблюдались некоторые условия, а именно:

- Договор страхования заключен после 1 сентября 2020 года;

- Страховка была оформлена в связи с выдачей кредита, и ее наличие влияет на условия кредитного договора;

- Кредит погашен досрочно и в полном объеме;

- В период действия договора страхования не происходили события с признаками страхового случая.

Деньги возвращаются по заявлению заемщика в страховую компанию или в банк, если покупка полиса осуществлялась через него.

В тот же день, когда адресат получит заявление, договор будет считаться расторгнутым, и деньги должны будут поступить заявителю не позднее 7 рабочих дней, такой срок указан в законе.

Б. Если договор страхования заключен до 1 сентября 2020 года

Здесь все куда сложнее. В законе, действовавшем до этой даты, нет прямого указания на то, что деньги за страховку возвращаются, если у заемщика отпала нужда в страховом полисе.

Досрочное погашение заемщиком кредита само по себе не может служить основанием для возврата заемщику части страховой премии за неистекший период страхования – вот официальная позиция Верховного суда РФ (п. 7 Обзора судебной практики от 06.06.2019).

Будут ли возвращены деньги за страховку, придется разбираться в каждом конкретном случае. Все зависит от позиции банка и страховой компании, а главное, от условий полиса. Здесь возможны 2 варианта развития событий.

Вариант первый. Часть страховой премии получится вернуть, если сумма возмещения при страховом случае связана с долгом по кредиту и уменьшается по мере погашения задолженности. Если погасить кредит досрочно, сумма страхового возмещения будет равна нулю. Следовательно, заемщик вправе получить назад часть страховой премии пропорционально периоду, на который договор страхования прекратился досрочно.

Показательное дело рассмотрел Верховный суд РФ несколько лет назад. Заемщица при получении потребкредита оформила страховку от несчастных случаев стоимостью 130 000 рублей сроком на пять лет. Кредит удалось погасить гораздо раньше, за 32 дня. Заемщица потребовала у страховой компании вернуть ей стоимость страховки за вычетом суммы пропорционально сроку действия страховки. Но страховая ей отказала, и женщина обратилась в суд, ведь на кону стояла немалая сумма – около 128 тысяч рублей. Суды первой и второй инстанций встали на сторону страховой компании. Тогда женщина подала жалобу в Верховный суд РФ, который признал ее правоту. Почему?

Верховный суд отметил, что страховка оформлялась непосредственно в связи с получением кредита, и согласно условиям полиса страховая сумма привязана к остатку по долгу – чем меньше задолженность, тем меньше выплата. Кредит был погашен, страховая сумма стала равна нулю, и дальнейшее действие страховки потеряло всякий смысл. Поэтому заемщица имеет право вернуть часть страховой премии за время, непокрытое договором страхования.

В итоге дело пересмотрели в пользу заемщицы: страховая компания, помимо 128 000 рублей за полис, выплатила еще 64 000 рублей штрафа за то, что добровольно не исполнила законные требования клиента.

Вариант второй. Увы, вернуть часть страховки при досрочном закрытии долга по кредиту не выйдет, если по условиям страхового полиса:

Страховое возмещение не привязано к размеру долга и остается неизменным вплоть до окончания срока действия страховки;

Срок действия страхового полиса и размер выплат по нему четко определены и не поставлены в зависимость от досрочного возврата кредита и от суммы остатка по долгу.

Заемщик получил в банке потребкредит на срок до 2024 года. Одновременно он застраховал свою жизнь и здоровье, оплатив 124 000 рублей страховой премии. Через несколько месяцев кредит был выплачен, но страховая отказалась возвращать деньги за неиспользованную страховку. В этот раз суды первой и второй инстанций поддержали заемщика и присудили сто с лишним тысяч рублей за неистекший период. В ответ на это страховая компания подала жалобу в Верховный суд РФ и тот постановил, что нижестоящие суды ошиблись. Как так?

Суд обратил внимание на то, что согласно условиям полиса страховая сумма не зависит от размера задолженности по кредиту и остается неизменной в течение всего срока действия договора страхования. При досрочном погашении долга страховая сумма не обнулится. Если с заемщиком что-то случится, деньги от страховой все равно поступят. Тем более что, согласно полису, страховое возмещение получит не банк, а сам заемщик или его наследники. При таких обстоятельствах причин для прекращения действия страхового полиса нет, а значит, нет и повода для возврата заемщику части уплаченной страховой премии.

Для того чтобы получить назад страховую премию, нужно:

Во-первых, зафиксировать факт досрочного погашения кредита. Обычно для это требуется написать в банк соответствующее заявление и получить справку о закрытии долга по кредиту с обязательным указанием даты погашения кредита.

Во-вторых, обратиться в банк или страховую компанию с заявлением о возврате части страховой премии пропорционально неиспользованному времени.

Как именно оформить такое заявление и куда подавать, лучше уточнить в банке или у страховщика, здесь могут быть свои нюансы. Но по общему правилу в таком заявлении указываются:- паспортные и контактные данные заявителя;

- причина, по которой заемщик отказывается от договора страхования;

- банковские реквизиты заявителя для перечисления денежных средств.

К заявлению следует приложить копию паспорта, копию договора страхования и кредитного договора, а также справку о полном досрочном закрытии долга.

По закону деньги должны поступить не позднее 7 рабочих дней с даты получения заявления заемщика.

Куда жаловаться и как оспорить отказ страховщика возвратить деньги за страховку

Если в отношениях с банком или страховщиком по поводу возврата страховой премии что-то пошло не так, решить вопрос можно, во-первых, через направление жалобы в контролирующие органы:

- Центральный банк РФ.

Для обращений действует электронная онлайн приемная.

К жалобе требуется приложить копии-сканы всех документов, которые имеют отношение к вопросу. В течение одного или двух месяцев ЦБ РФ проведет проверку и подготовит ответ, который будет обязателен для финансовой организации.

- Роспотребнадзор.

Жалоба подается либо обычным почтовым отправлением в адрес соответствующего территориального органа Роспотребнадзора, либо в электронном виде.

Если на этом этапе жалобы не возымели действие, заемщик вправе защищать свои права в судебном порядке.

Если размер требований не превышает 500 тысяч рублей, заемщик, прежде чем идти в суд, в обязательном порядке должен обратиться к финансовому уполномоченному по правам потребителей финансовых услуг – независимому должностному лицу, рассматривающему споры между гражданами и финансовыми организациями, включая кредитные и страховые.

Через личный кабинет на официальном сайте финансового уполномоченного;

В письменной форме по адресу: 119017, Москва, Старомонетный переулок, дом 3, АНО «СОДФУ».

Решение финансового уполномоченного по обращению заемщика будет вынесено не позднее 15 рабочих дней (кроме случаев назначения независимой экспертизы – тогда срок рассмотрения увеличится). Финансовая или страховая организация будут обязаны исполнить данное решение в течение месяца после его вступления в силу.

Если финансовый уполномоченный даст отрицательный ответ, то спустя 30 дней после вступления решения в силу заемщик вправе обратиться с аналогичными требованиями к мировому судье (при сумме требований не свыше 100 тысяч рублей) или в районный суд.

Напоминаем, что на отношения по приобретению финансовых услуг распространяется Закон РФ «О защите прав потребителей». То есть одновременно с требованием о взыскании страховой премии истец может потребовать уплаты штрафа в размере 50% от суммы, присужденной истцу (п. 6 ст. 13) и компенсации морального вреда (ст. 15).

Автор статьи

Читайте также:

- Как правильно взять кредит в сбербанке под маленький процент без страховки

- Кредит как источник финансирования малого предпринимательства

- Что такое депозит дебетовая карта кредитная карта зачем банки привлекают сбережения граждан

- Что будет с военной ипотекой при смерти военнослужащего

- Верно ли что предприятие в отношении которого возбуждено дело о банкротстве можно передать в ипотеку