Как выбрать кредитную карту правильно

Обновлено: 24.04.2024

Это самый важный совет в ситуации, когда вам предстоит подписывать какие-либо бумаги. Все слышали его миллион раз, но почему-то многие всё равно надеются на чудо и ставят автограф на документах не глядя.

Поэтому стоит в очередной раз повторить: внимательно читайте договор. Особое внимание обратите на грейс-период, ограничения и бонусы по кредитной карте.

Грейс-период

Это льготный период, когда проценты за использование денег с кредитки не начисляются. В зависимости от банка и вида карты грейс-период может составлять от нескольких дней до нескольких месяцев. И вы должны хорошо помнить эти сроки.

Ограничения по кредитке

Некоторые операции могут облагаться процентами или комиссией. К ним чаще всего относится снятие наличных в банкоматах и перевод денег со счёта на счёт.

Бонусы по кредитке

Случается, что банки предлагают приятные вещи за активное использование заёмных средств. Это могут быть мили, кешбэк или скидки у партнёров.

Однако к бонусам стоит относиться с осторожностью. Если у вас чёрный пояс по управлению личными финансами, вы сможете и выгоду получить, и в долговую яму не попасть. Остальным лучше не увлекаться.

2. Гасите долг до окончания льготного периода

Вы внимательно прочитали договор и помните дату завершения льготного периода лучше, чем собственный номер телефона. Дело за малым: возвращайте деньги по кредитке до истечения грейс-периода. Если этого не делать, банк оштрафует вас за просрочку платежей и начнёт начислять проценты на взятые взаймы средства.

Как правило, ставки по кредитной карте предлагают немаленькие: в среднем от 20%. Поэтому долг будет расти достаточно быстро. Если упустить момент, то в ближайшее время вы будете тратить все свободные средства на оплату процентов и не сможете гасить сам заём.

Ваша глобальная цель — всегда возвращать долг вовремя и не переплачивать.

3. Не оплачивайте кредиткой повседневные вещи

Если вам не хватает денег на еду, квартплату и одежду, не спешите оформлять кредитку. Карта — это лишь иллюзия, что средств у вас становится больше. На самом деле она лишь позволяет перенести часть заработка из следующего месяца на нынешний. Соответственно, ваш будущий доход автоматически уменьшается на взятую взаймы сумму, которую придётся вернуть.

Когда денег не хватает на повседневные вещи, стоит поработать над управлением финансами или попытаться больше зарабатывать. Долги в вашем случае — быстрый и простой способ сделать ситуацию ещё хуже.

4. Используйте кредитку для страховки

Лучший способ не разориться на кредитной карте — не пользоваться ею. Однако иметь её на случай форс-мажора можно. Например, кредитка пригодится, если у вас сломается холодильник или плита, без которых вам просто не обойтись. Или понадобятся дорогие лекарства.

Держите карту для нужных и важных покупок, но не увлекайтесь. Используйте её как спасательный круг: его стоит кинуть утопающему. Но если человек будет постоянно заходить в воду только с ним, то никогда не научится плавать.

5. Используйте кредитку для экономии

Некоторые предложения магазинов, авиакомпаний, туристических агентств потрясают своей щедростью. Но, чтобы получить грандиозную скидку, заплатить нужно сейчас. В этом случае кредитная карта и придёт на помощь.

Например, вы обнаруживаете, что велосипед вашей мечты, который обычно стоит 45 тысяч рублей, только сегодня продаётся за 25 тысяч. У вас есть деньги на него, но они лежат на депозите. И вам не хочется терять проценты из-за досрочного снятия. В то же время вы можете накопить нужную сумму без ущерба за 1–2 месяца. Но акция-то только сегодня.

В итоге самый выгодный вариант — заплатить за велосипед кредитной картой и вернуть банку долг в льготный период. Так вы экономите 20 тысяч рублей и получаете транспорт мечты.

6. Не снимайте наличные в банкоматах

Обычно банки не заинтересованы в том, чтобы вы снимали с карты наличные. Финансовое учреждение зарабатывает на транзакциях, когда вы расплачиваетесь кредиткой.

Соответственно, если вы снимаете наличные, банк будет зарабатывать уже на вас и возьмёт комиссию. Кроме того, визит к банкомату может закончиться сокращением льготного периода или увеличением процентов. Все дополнительные условия ищите в договоре.

Чтобы не платить лишнего, расплачивайтесь сразу кредиткой или ищите банк, который не ограничивает снятие наличных.

7. Погашайте долг суммами крупнее минимального платежа

Для каждой кредитной карты существует минимальный платёж, который нужно внести, чтобы продолжать пользоваться картой. Обычно это довольно маленькая сумма, очень медленно ведущая вас к погашению долга. А чем дольше вы возвращаете заём, тем больше тратите по процентам.

Возвращайте банку максимальную сумму, которую вы можете себе позволить, чтобы быстрее расплатиться с долгом. Сэкономите время и деньги.

8. Не оплачивайте кредиткой недоступные вам вещи

Введите правило оплачивать кредиткой только те вещи, которые вы бы и так купили с зарплаты. Более того, желательно, чтобы в случае чрезвычайной ситуации вы могли быстро погасить долг из сбережений.

Если вы получаете 25 тысяч в месяц и ещё накопили 30 тысяч, покупать смартфон за 100 тысяч — плохая идея. Во-первых, вы, скорее всего, не уложитесь в грейс-период. Даже если банк лоялен и предлагает вам пользоваться деньгами без переплат, например, 100 дней, за это время вы получите только три зарплаты. Вместе со сбережениями это составит 105 тысяч, а вам ещё надо на что-то есть.

Во-вторых, если вас уволят, вы точно не сможете расплатиться с банком. А постоянное увеличение выплат по процентам сделает положение совсем отчаянным.

9. Используйте бонусы правильно

В некоторых случаях кредитная карта не вгоняет вас в долги, а помогает экономить. Речь идёт о разнообразных бонусах: скидках, милях, кешбэках.

Главный секрет такого подхода к кредитке — тратить деньги, которые у вас уже есть на дебетовой карте или в кошельке.

Например, вам перечислили зарплату в 40 тысяч рублей на дебетовую карту. Никаких бонусов по ней не предусмотрено, зато по кредитке вы можете получать мили за каждую покупку. Соответственно, вы расплачиваетесь кредитной картой везде, где с вас требуют денег, но не превышаете сумму в 40 тысяч рублей. Через месяц вы просто переводите эти деньги с дебетовой карты на кредитку, полностью погашая долг, и радуетесь накопленным милям.

10. Помните, что это не ваши деньги

Банк вовсе не добрая фея, решившая осыпать вас деньгами. Это коммерческое учреждение, которое пытается на вас заработать. Помните об этом всякий раз, когда достаёте кредитную карту из кармана. Это сейчас вы тратите чужие средства, а отдавать придётся свои.

Финансовая несознательность может привести к тому, что «добрая фея» сначала начислит вам огромные проценты, а затем продаст долг злым коллекторам.

Ещё одно негативное последствие неправильного использования карты — испорченная кредитная история. Не стоит думать, что в базу попадает только информация о «настоящих» кредитах. Даже небольшой долг, возвращённый не вовремя, может встать между вами и ипотекой.

Доцент департамента

«Корпоративные финансы

и корпоративное управление»

Финансового университета

при правительстве РФ

Пошаговая инструкция по выбору кредитной карты

От предложений на рынке голова идет кругом. Даже у одного банка несколько видов кредиток, а таких банков десятки. Вместе с экспертами «Комсомолка» разбиралась, что изучить в рекламных буклетах и на сайтах финансовых организаций.

– Кредитная карта – это оформленный кредитный договор с банком. У него есть существенные условия – сумма кредита (или кредитный лимит), период пользования без начисления процентов, процентная ставка, срок кредитования, – перечисляет вице-президент инвестиционной компании QBF Вадим Масленников. – С одной стороны, эти параметры достаточно легко сравнить. Но не все так просто, потому что есть еще множество опций, например, плата за обслуживание, возможность накапливать бонусы или привилегии, платы за совершаемые по карте операции, комиссии за снятие наличных денег, перечень банков, где возможно получение наличных без комиссии и т.д. Даже годовое обслуживание карты может быть организовано по-разному: плату могут списывать один раз в год или ежемесячно, первый год может быть бесплатным в обслуживании, а в последующие будет взиматься платеж.

Ниже мы рассмотрим подробно, на что именно нужно обратить внимание при выборе кредитной карты.

Одна из главных характеристик карты – сколько, собственно, денег банк готов предоставить вам в пользование.

– Лимит определяется индивидуально, исходя из платежеспособности каждого конкретного заемщика, – говорит доцент департамента «Корпоративные финансы и корпоративное управление» Финансового университета при правительстве РФ Петр Щербаченко. – Чем выше доход, тем выше предлагаемый порог займа.

Эксперт предупреждает, что большой лимит не всегда в пользу держателя карты.

– При слишком большом лимите существует опасность потерять контроль над расходами и попасть в долговую яму, – предупреждает Щербаченко. – Чтобы этого не произошло, нужно внимательно следить за своими расходами и своевременно возвращать долги.

Рассказываем, как выбрать и оформить лучшую кредитную карту, которая позволит сэкономить деньги и не попасть на проценты

Это по сути цена кредита, то есть деньги, которые нужно заплатить за использование денег банка. Как правило, проценты по карте больше, чем по целевому или потребительскому кредиту. Это своеобразная плата за удобство: ведь деньги на кредитке всегда под рукой, можно воспользоваться ими в любой момент.

Казалось бы, чем ниже процентная ставка, тем клиенту лучше: ведь меньше придется платить. Но не все так однозначно.

– Низкий процент часто означает высокую стоимость выпуска или обслуживания карты, – отметил доцент департамента «Корпоративные финансы и корпоративное управление» Финансового университета при правительстве РФ Петр Щербаченко.

Так что процентная ставка далеко не единственное, на что нужно обратить внимание при выборе кредитной карты. Хотя, конечно, это одна из главных характеристик этого продукта.

А вот это самая интересная особенность кредиток, которая позволяет использовать их максимально эффективно. Также может называться грейс-период.

– Это отрезок времени, в течение которого вы можете бесплатно пользоваться заемными средствами. Банк начинает начислять проценты только по завершении льготного периода, – объясняет Щербаченко.

То есть вы выбираете, например, холодильник. Оплачиваете его кредиткой, а долг можно отдать когда-нибудь потом. Правда, этому светлому будущему всегда определен четкий срок, который прописывается в договоре. В среднем, это 50-60 дней с момента операции. Но можно найти предложение и 100 дней.

Но эксперты призывают не злоупотреблять льготным периодом. Вообще золотое правило пользования кредиткой звучит следующим образом: не трать деньги, которых у тебя нет. Можно понадеяться, например, на премию – и остаться без нее, зато с долгом за тот же холодильник. Лучше накопить на нужную покупку денег, а 2-3 месяца льготного периода подержать эту сумму на банковском счету. Проценты сейчас небольшие, но кое-то заработать таким образом удастся.

Отметим также, что даже во время льготного периода банк будет ждать от вас минимальных платежей. Суммы это, как правило, небольшие – скорее просто подтверждение, что клиент помнит о своих обязательствах. Если человек зарекомендовал себя надежным должником, эти платежи у него могут и перестать требовать.

Одни бегут от кредиток, как от огня, другие активно ими пользуются, когда в магазине висит интересная вещь, а до зарплаты еще неделя. Кредитная карта позволяет всегда иметь под рукой заемные деньги. Правда, за такое удобство приходится платить: проценты по кредиткам, откровенно говоря, кусаются. Рассказываем, как выбрать и оформить лучшую кредитную карту в 2022 году, которая позволит сэкономить деньги и не попасть на проценты

В связи с нестабильной ситуацией на финансовом рынке условия банков могут измениться.

Также на сайтах возможны перебои с доступом.

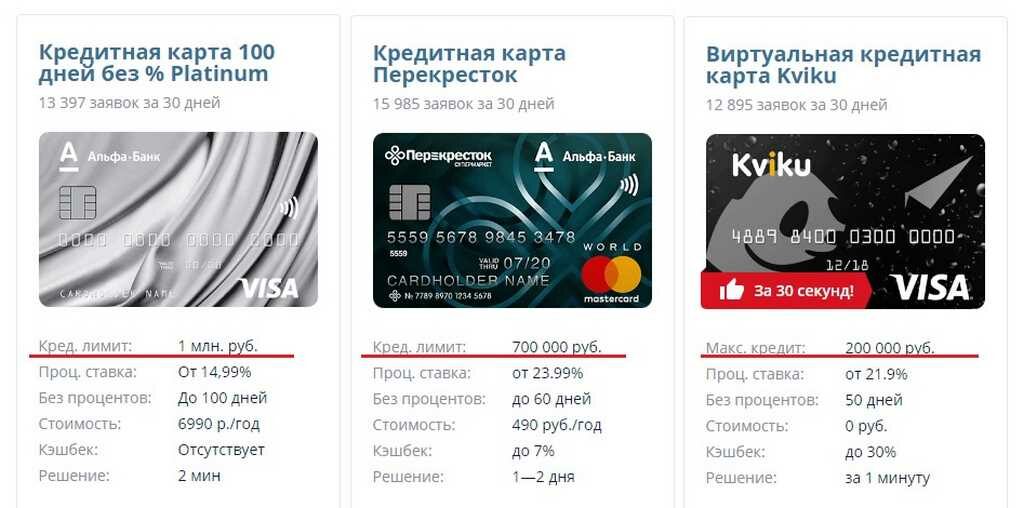

Популярные кредитные карты в 2022 году

- Кред. лимит: до 500 000 руб.

- Проц. cтавка: от 20,99%

- Без процентов: до 60 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 500 000 руб.

- Проц. cтавка: от 20,99%

- Без процентов: 1 год

- Стоимость: от 0 руб./год

- Кред. лимит: 299 999 руб.

- Проц. ставка: от 24,9%

- Без процентов: 51 день

- Стоимость: 1200 руб./год

- Кред. лимит: до 1 000 000 руб.

- Проц. ставка: от 14,9%

- Без процентов: до 110 дней

- Стоимость: 0 руб.

- Кред. лимит: до 600 000 руб.

- Проц. ставка: от 9,9%

- Без процентов: 145 дней

- Стоимость: 0 руб.

- Кред. лимит: до 500 000 руб.

- Проц. ставка: от 13,9%

- Без процентов: до 55 дней

- Стоимость: 0 руб./год

- Кред. лимит: до 1 000 000 руб.

- Проц. ставка: от 11,9%

- Без процентов: 120 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 600 000 руб.

- Проц. ставка: 29,3%

- Без процентов: до 55 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 1 000 000 руб.

- Проц. ставка: от 22,9%

- Без процентов: 120 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 600 000 руб.

- Проц. ставка: от 11,9%

- Без процентов: до 180 дней

- Стоимость: от 0 руб./год

- Кред. лимит: до 1 000 000 руб.

- Проц. ставка: от 11,9%

- Без процентов: до 11 дней

- Стоимость: от 0 руб./год

Выбор кредитной карты — не такое простое дело, как кажется. «КП» узнала у экспертов, на что обратить внимание, чтобы использовать кредитку с максимальной выгодой

Для какой цели вам необходима кредитная карта

Совет экономиста

Наибольшей популярностью пользуются кредитные карты с льготным периодом, он также называется грейс-период. Эта опция, благодаря которой банк начинает начислять проценты по долгу не сразу, а через определенное время: месяц, 50 или 100 дней. Вполне можно уложиться с возвратом денег в льготный период и не заплатить ни копейки лишней. Тогда кредит будет для клиента фактически бесплатным, если не считать денег, которые берет банк за обслуживание самой карты. Как раз таким образом и советуют пользоваться кредитками – не доводить до начисления процентов, которые больше, чем по классическим кредитам.

Выбор кредитной карты — не такое простое дело, как кажется. «КП» узнала у экспертов, на что обратить внимание, чтобы использовать кредитку с максимальной выгодой

Выбор кредитной карты — не такое

простое дело, как кажется.

«КП» узнала у экспертов,

на что обратить внимание,

чтобы использовать кредитку

с максимальной выгодой

Правила оформления кредитной карты

Получить кредитку – рядовая процедура. Потенциальный держатель карты должен быть совершеннолетним. Все остальное – в руках конкретного банка. Они решают, какой кредитный лимит дать конкретному человеку, какой льготный период и так далее. Подход к каждому клиенту гибкий.

Проще всего получить кредитку в том банке, клиентом которого вы уже являетесь. Тогда у менеджера есть доступ к информации о средствах на дебетовой карте: он видит, что, например, вы получаете каждый месяц зарплату, и может рассчитать, с каким долгом справитесь.

Этап 1. Подайте заявку

Большинство крупных банков предлагают сделать это онлайн. Как правило, необходим всего лишь один документ – паспорт. Иногда попросят еще одну бумагу, подтверждающую личность. В других случаях может понадобиться справка с места работы по форме 2-НДФЛ, которая подтвердит доходы.

Этап 2. Дождитесь одобрения

Этап 3. Получите карту

Можно зайти в отделение банка – только уточните, в какой именно офис привезли вашу карту. Кроме того, многие банки предлагают услугу по доставке карты домой или на работу.

Этап 4. Активируйте карту

Сделать это несложно: как правило, потребуется позвонить в банк или зайти на сайт кредитной организации.

Популярные вопросы и ответы

Отвечает вице-президент, начальник управления по развитию кредитных и дебетовых карточных продуктов «Ренессанс Кредит» Петр Карпов.

– Банки получают информацию из кредитных бюро. Клиент должен дать на это согласие. Если человек подписал такую бумагу, менеджеру кредитной организации будет доступна вся история его займов.

– Можно. Но банк наверняка возьмет за такую операцию комиссию и установит на нее повышенные проценты. Это все прописано в договоре. При этом объективно с распространением терминалов и удобных способов моментального перевода денег необходимость в снятии наличных становится все меньше.

– Как правило, никаких требований по максимальному или минимальному числу операций в договорах не прописывается. То есть можно оформить кредитку и не воспользоваться ей ни разу. Но банку это вряд ли понравится, так что в следующий раз он может вовсе не выпустить карту или понизить лимит.

Принимая решение о выпуске кредитной карты для того или иного клиента, банк оценивает его платежеспособность. Главный вопрос для любого менеджера – сможет ли этот человек вернуть деньги. В принципе, чем хуже кредитная история (непогашенные займы, существенные просрочки платежей, процедура банкротства), тем меньше шансов на положительное решение. Кроме того, кредитку могут выдать, но лимит по ней будет небольшой.

Впрочем, эксперты уверяют, что далеко не всегда есть прямая связь между решением менеджера и кредитной историей.

– Банк может и не делать запрос в бюро кредитных историй. Например, у менеджера не выполнен план по выдаче кредитных карт – это резко повышает шансы потенциального заемщика, – рассказал эксперт по личным финансам и инвестициям Игорь Файнман. – Правда, учитывая последствия коронокризиса, банкам гораздо важнее депозиты, чем кредиты. Поэтому в последние месяцы много отказов даже постоянным клиентам банков.

Популярная альтернатива кредиткам – дебетовые карты с овердрафтом. Это обычные карты, например, зарплатные, но, когда деньги на них кончаются, банк готов дать вам взаймы. Максимальная сумма такого кредита заранее прописана в договоре.

– Я бы не стал сравнивать два этих продукта, все-таки по условиям использования они различаются, – говорит старший преподаватель кафедры «Банковское дело» Университета «Синергия» Дмитрий Ферапонтов. – Так, овердрафт, открытый в привязке к текущему счету, предполагает использование заемных денег только при исчерпании лимита собственных средств. Кроме того, проценты по картам с овердрафтом начисляются с первого дня. В отличие от кредиток у дебетовых, как правило, нет грейс-периода. Овердрафт я бы охарактеризовал как «кредит на всякий случай», а кредитная карта – это больше «отсроченный платеж».

В первую очередь эксперты советуют не бегать от банка. Если возникли финансовые проблемы, нужно сообщить менеджеру, что вы не сможете внести очередной платеж. Кредитор первый, кто заинтересован в возврате денег, так что вполне можно рассчитывать на согласование нового графика платежей.

– В ситуации, когда владелец карты не вносит нужную сумму для погашения долга в установленный срок, банк начисляет проценты, которые, вместе с долгом, необходимо внести до определенного периода. Если не делать это своевременно, то клиент получает штраф. Штраф может быть в виде фиксированной, конкретной суммы, либо в виде повышения процентной ставки по кредиту, – пояснила адвокат АК «Бородин и Партнеры» Ольга Туренко.

Среди других неприятных последствий просрочки – снижение лимита, блокировка кредитки и блокировка карты.

– Рефинансирование внутри одного банка чаще всего одобрение не получает, – предупредил начальник управления клиентского обслуживания банка «Развитие-Столица» Сергей Фарберов. – У клиента уже плохая кредитная история, а учитывая эту реструктуризацию, банку придется закладывать повышенные резервы. Так что отказ очень вероятен. А вот в другом банке такому человеку могут быть рады. Получить кредит на закрытие текущих обязательств – распространенная и абсолютно реальная услуга.

От редакции: «Путеводитель КП» может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

На сегодняшний день кредитные карты имеются более чем у 50% населения нашей страны. Такая популярность объясняется их удобством и выгодными условиями предоставления. С ростом спроса банки предлагают огромный перечень кредитных карт различных типов и видов, в которых легко запутаться. О том, как выбрать кредитную карту правильно, и какие кредитные карты лучшие в 2021 году, пойдет речь в статье.

Что нужно знать о кредитных картах

В связи с большой конкуренцией банки пытаются заманить клиентов, предлагая оформить кредитную карту на супер выгодных условиях. Однако перед тем, как согласиться и воспользоваться этим продуктом, стоит узнать о нем максимально подробную информацию и ознакомиться с предложениями различных банков.

Кредитная карта и потребительский кредит — это два совершенно разных продукта. Вот в чем их основные отличия:

- Чтобы оформить кредитку, не нужно собирать документы и ждать одобрения банка. Достаточно просто прийти в любое отделение и проинформировать сотрудников о своем желании получить кредитную карту;

- Кредитная карта — это возобновляемый продукт. После погашения долга деньгами можно воспользоваться снова практически сразу;

- За пользование потребительским кредитом клиент платит проценты, за пользование кредитной картой помимо процентов взимается плата за обслуживание, которая может быть от 400 до 6000 рублей за год;

- Кредитная карта имеет лимит, который нельзя превышать;

- Большинство кредитных карт имеют льготный период, в течение которого деньгами можно пользоваться без процентов;

- За снятие наличных с кредитной карты банком взимается процент;

- Нет графика платежей с указанием сумм и дат внесения. Долг можно погашать частями в любое удобное для клиента время в пределах минимально допустимого платежа (обычно 5% от суммы долга в месяц). Таким образом размер платежа и сроки гашения кредита человек устанавливает самостоятельно.

Процент по кредитным картам, как правило, достаточно высокий. В среднем, в районе 20-30% годовых. Поэтому идеальным вариантом будет погашение долга в течение льготного периода. За просрочку и невнесение платежей по кредитным картам предусмотрены пени и штрафы, которые прописываются в кредитном договоре.

На что обратить внимание перед тем, как выбрать кредитную карту

Перед тем, как выбрать кредитную карту, стоит обратить внимание на основные условия договора. Прежде всего, это длительность льготного периода. Чем он больше, тем выгоднее пользоваться картой. Если ваша цель воспользоваться кредитными деньгами в короткий срок, то льготный период — основной критерий выбора кредитки. Сейчас некоторые банки предлагают карты с льготным периодом до 120 дней, а это значит, что 4 месяца можно распоряжаться деньгами без процентов.

Еще один немаловажный показатель, на который стоит обратить внимание перед тем, как выбрать кредитную карту — это стоимость годового обслуживания. Некоторые банки проводят специальные акции, предлагая первый год не платить за обслуживание карт. При этом остальные условия могут быть менее выгодными, так как остаться в убытке банк не желает. Бывают и обратные случаи. К примеру, банк предлагает длинный льготный период и низкий процент, а стоимость обслуживания карты завышается. Именно поэтому этот показатель нужно оценивать в совокупности со всеми остальными условиями кредитного договора.

Следующий показатель — это кредитный лимит. Обычно его размер колеблется от 200 тыс. до 1 млн. рублей. Важность этого критерия зависит от того, какая сумма вам необходима. Если вы планируете пользоваться небольшими суммами, кредитный лимит можно вообще не принимать во внимание. Если же нужна солидная сумма, выбирайте карту с максимально возможным кредитным лимитом.

Процентная ставка — один из наиболее важных критериев, который обязательно оценивается перед тем, как выбрать кредитную карту. От нее зависит сумма переплаты, а значит и выгодность использования карты. Не принимать во внимание величину процентной ставки можно лишь в том случае, если вы планируете гасить долг в течение льготного периода. Однако это получается не всегда, поэтому лучше перестраховаться и выбрать кредитную карту с низкой процентной ставкой.

Выгодной кредитную карту делает возможность получать назад сумму процентов с покупки. Процент кэшбэка и перечень магазинов и заведений, в которых он начисляется — очень важный критерий при выборе кредитной карты. Однако нужно быть внимательным, просчитывая, насколько выгодна система кэшбэков. Ведь магазины-партнеры могут завышать свои цены, а дорогое обслуживание карты и большой процент по кредиту могут перекрывать процент возврата.

Таким образом, перед тем, как выбрать кредитную карту, правильно будет определить для себя наиболее важные критерии в зависимости от целей использования карты. Затем стоит рассмотреть предложения различных банков, опираясь на наиболее весомые для себя показатели.

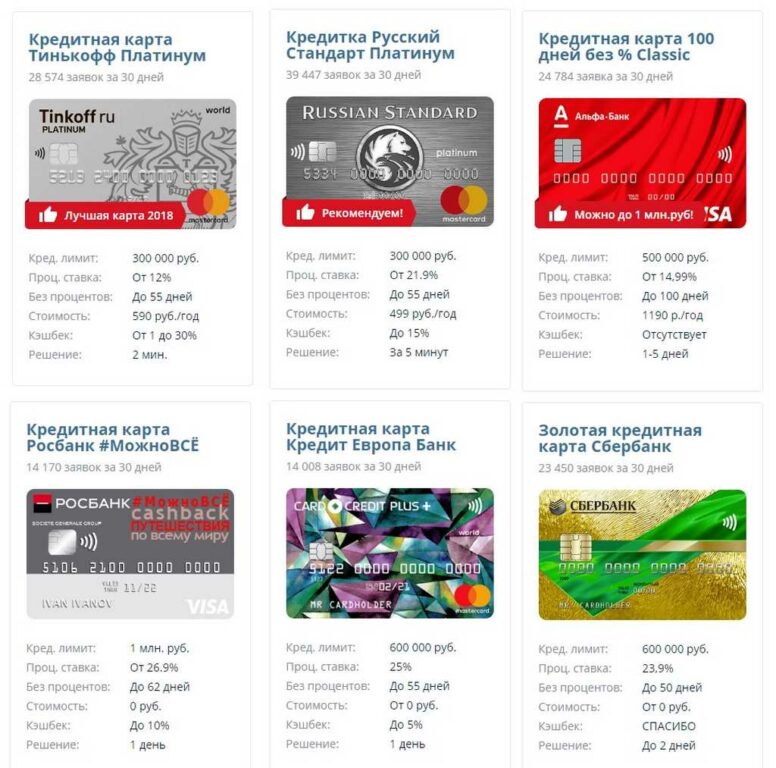

Лучшие кредитные карты в 2022 году

Сегодня оформить кредитную карту можно практически в любом кредитном учреждении. Более того, в одном банке можно найти несколько типов кредитных карт с различными условиями использования. Сделать выбор в пользу какого-то одного банка или кредитной карты очень сложно, так как невозможно просчитать все потребности клиентов и нюансы, которые влияют на принятие решения.

Согласно статистике и мнению пользователей, лучшие кредитные карты в 2020 году — это:

Кредитная карта — это просто и удобно. Ею можно рассчитываться практически везде, а условия пользования заемными средствами выгодны для клиента. Перед тем, как выбрать кредитную карту того или иного банка, стоит рассмотреть предложения нескольких учреждений и принять решение в пользу наиболее выгодного для себя продукта.

Рассказываем про лучшие доступные кредитные карты в 2022 году: объясняем, как устроены тарифы и отвечаем на популярные вопросы вместе с экспертом

Предложения, которые могут быть вам интересны

- Кредитный лимит: до 350 000 руб.

- Процентная ставка: 10%

- Без процентов: до 24 месяцев

- Рассрочка: есть

- Стоимость карты: 0 руб.

- Кешбэк: до 6% (до 10% с подпиской «Халва.Десятка»)

- Дополнительно: более 230 000 магазинов-партнеров рассрочки, возможность снимать наличные в рассрочку, снятие собственных средств без комиссии в любых банкоматах по РФ, до 5% на остаток собственных средств

- Кредитный лимит: до 700 00 руб.

- Процентная ставка: 12–29,9% за безналичные покупки, 30–49,9% за снятие наличных

- Без процентов: до 55 дней

- Рассрочка: есть

- Стоимость карты: 590 руб. в год

- Кешбэк: 1% за покупки, 3-30% по спецпредложениям

- Дополнительно: бесплатная доставка

- Кредитный лимит: до 290 000 руб.

- Процентная ставка: до 34,8%

- Без процентов: до 12 месяцев

- Рассрочка: есть

- Стоимость карты: 0 руб.

- Кешбэк: нет

- Дополнительно: бесплатная доставка, 130 000 магазинов-партнеров рассрочки

- Кредитный лимит: до 700 00 руб.

- Процентная ставка: 15-29,9% за безналичные покупки, 29,9-39,9% за снятие наличных

- Без процентов: до 55 дней

- Рассрочка: есть

- Стоимость карты: 1 890 руб. в год или 249 руб. в месяц (2988 руб. в год)

- Кешбэк: начисляется милями 2% с каждой покупки, 5-10% за покупки в категориях

- Дополнительно: страховка для визы в подарок

- Кредитный лимит: до 500 000 руб.

- Процентная ставка: 9,9% на операции в первые 100 дней, со 101 дня — от 11,99% (от 23,99% за снятие наличных)

- Без процентов: до 100 дней

- Рассрочка: нет

- Стоимость карты: 590 — 1 490 руб.

- Кешбэк: нет

- Дополнительно: бесплатная доставка, до 50 000 руб. снятие в банкоматах без комиссии

- Кредитный лимит: до 700 00 руб.

- Процентная ставка: 15–29,9% за безналичные покупки, 29,9–39,9% за снятие наличных

- Без процентов: до 55 дней

- Рассрочка: есть

- Стоимость карты: 990 руб. в год

- Кешбэк: 1% бонусами за покупки, 3-30% по спецпредложениям

- Дополнительно: бесплатная доставка

Первое время кредитные карты в России считались высокорискованной банковской услугой. Прежде всего, для самих финансовых учреждений. Но со временем пластиковые карты получали все большее распространение, им доверяют и активно пользуются. И теперь они стали привилегией не только премиальных клиентов, но и продуктом для широкого круга. Рассказываем про лучшие доступные кредитные карты в 2022 году.

Как выбрать доступную кредитную карту

Давайте вместе разбираться, что в 2022 году считать лучшими доступными кредитными картами. Начнем с платы за выпуск. Сегодня большинство банков отказались от этого тарифа: необходимость платить на первом же этапе отпугнет клиента, которому нужны деньги. Поэтому выпуск первой кредитки в банке сейчас обходится бесплатно. А вот перевыпуск, дубликат карты или вторая уже оплачиваются.

Доступными кредитными картами можно назвать и «пластик» без комиссии за обслуживание. Далеко не все банки имеют в своем портфеле такой продукт, но он становится все популярнее. Есть компромиссная альтернатива: условно-бесплатные карты. По ним установлен ежемесячный тариф за обслуживание, но его можно не платить, если в расчетном периоде будет совершено число покупок на определенную сумму. Например, 10 000 рублей. В противном случае спишут около 150-250 рублей за месяц пользования.

Изучаем условия и предложения по лучшим картам рассрочки: сравниваем популярные продукты разных банков

Еще его именуют льготным или грейс-периодом. Все кредитные карты работают по такому принципу, так как он удобен и клиенту, и банку-эмитенту. Беспроцентный период обычно составляет от 45 до 240 дней. Объясним, как это работает.

Карты, по которым беспроцентный период ограничен двумя месяцами, чаще всего делят дни на расчетные и платежные. В первые можно тратить, а вторые — чтобы гасить долг. В договоре прописывается расчетная дата — своего рода рубеж, к которому нужно закрыть долг, тогда лимит восстановится. В противном случае будут начислять проценты.

Кредитные карты с продолжительным грейс-периодом на 100-240 дней работают немного иначе. Используют две распространенные схемы, которые условно называют «честной» и «нечестной». Причем вторая не всегда хуже, а для кого-то даже удобнее.

«Честный» беспроцентный период отсчитывается для каждой покупки (очень редко) или для каждой расчетной даты. То есть в следующем месяце начнется новый отсчет льготных дней.

«Нечестный» льготный период действует на протяжении всего срока. Предположим расчетная дата по кредитной карте на 100 дней — 10 сентября. Они истекают 20 декабря. Вплоть до этого дня можно тратить лимит. Помните, что, например, для покупки 8 декабря беспроцентный период составляет всего 12 дней, а не 100. Поэтому ее и назвали «нечестной». Такую карту удобно использовать в начале расчетного периода, а под конец страховаться другой.

Важный момент: при длительном беспроцентном периоде существует понятие минимального платежа. Поэтому не стоит рассчитывать, что покупку вы совершили сейчас, а отдать нужно будет все через несколько месяцев. Это заблуждение. На деле банк уже в следующем за покупкой месяце попросит погасить небольшую часть долга. Зачастую это около 10% от суммы — минимальный платеж вполне доступный.

Автор статьи

Читайте также: