Какие банковские риски связаны с проблемами возврата кредита и каким образом

Обновлено: 19.04.2024

Как проводится анализ кредитных рисков, как он помогает банкам избежать просроченных задолженностей и на что обратить внимание при подаче заявки на кредит.

Кредитные сделки предполагают риски для банков и заемщиков, поэтому одна из основных обязанностей эффективного менеджера – снизить потери для обеих сторон, тщательно сбалансировать условия сделки, при которых кредиторы и заемщики смогут избежать просрочки платежа или безнадежной задолженности. В статье рассмотрим, что такое кредитный риск, виды, методы оценки, управления и снижения.

Точный анализ кредитоспособности клиентов намного эффективнее, чем преодоление просрочки платежа постфактум. Возникновение задолженностей, погоня за неплательщиками потребует денежных затрат, человеческих ресурсов, которые можно было бы вложить в развитие бизнеса.

Что такое кредитный риск и когда он возникает

Кредитный риск – вероятность убытков из-за неспособности должника произвести платежи по любому типу долга. Управление рисками – это практика уменьшения потерь за счет понимания достаточности собственного капитала и резервов на покрытие убытков по ссудам в любой момент времени – процесс, который долгое время был проблемой для финансовых организаций.

Виды кредитных рисков

Вид

Особенности

Пример

Отраслевой риск возникает из-за чрезмерного воздействия на какую-либо одну отрасль или сектор

Так, инвестор, ссужающий деньги производителям аккумуляторов, шин и нефтяным компаниям, чрезвычайно уязвим перед потрясениями, затрагивающими автомобильный сектор

Связан с нарушением юридической структуры или организации, которая контролирует договор между кредитором и должником

Кредитор, который дал деньги застройщику, работающему в политически нестабильной стране, должен учитывать тот факт, что изменение политического режима может резко увеличить вероятность дефолта и убытков

Политический кризис в стране, коррупция влияют на финансовый портфель кредитуемых

Международные организации, кредитующие частных лиц в одной из стран Южной Америки, должны быть готовы к дефолту из-за нарастания противостояния действующего президента республики и сил оппозиции

Стагнация экономики, экономический кризис, дефляция, связанная с упадком в хозяйственных отраслях

Распространение коронавируса вызвало замедление производства, сбои в логистике и снижение доходов граждан, что стало в том числе причиной просрочек по кредитам

Основной вид риска для клиента – невозможность исполнить обязательства по контракту. Это влечет начисление пени, потерю залогового имущества, судебные разбирательства, негативные отметки в персональной истории займов.

Совкомбанк предлагает кредит для бизнеса под низкий процент. Удобный онлайн-калькулятор на сайте поможет убедиться в выгоде предложения.

Как оценивают кредитные риски

Эффективные методы измерения кредитного риска снижают потенциальные убытки и помогают выбирать оптимальные условия для ссуд.

На что обращают внимание организации при заключении договора займа:

- кредитная история,

- способность выплачивать взносы,

- капитал,

- залог,

- соблюдение условий кредита.

Кредитная история – специалист изучает качественные исходные данные, такие как отзывы коллег, сообщества, поставщиков, у которых в прошлом были экономические отношения с потенциальным клиентом, а также объективные исходные данные – историю его взаимодействия с банками, предыдущую экономическую деятельность.

Кредитоспособность – это способность погасить долг на основе прогнозируемого профиля доходов и расходов (включая прочие задолженности). Ключевые показатели, используемые при оценке кредитоспособности: отношение долга к доходу, текущий доход, стаж работы, стабильность дохода.

Есть два важных подхода к анализу кредитоспособности:

- показатели движения денежных средств за последние годы в сравнении с прогнозируемым обслуживанием долга;

- прогнозируемые денежные потоки включают новый проект, новый статус занятости, подвержены большей неопределенности.

Более высокая платежеспособность подразумевает меньшую вероятность просроченных платежей.

Капитал – база (чистая стоимость) активов и некая сумма от общего займа, которую вносят в качестве первоначального взноса.

Когда заем касается конкретного проекта, под капиталом понимается собственный капитал (собственные средства), который инвестируют в проект: авансовый платеж по ипотеке для домовладельцев, часть акционерного капитала.

Капитал:

- обеспечивает буфер на случай, если доход ухудшится;

- согласует интересы заемщика с интересами кредитора.

Относительный показатель, отражающий размер капитала (обычно используется для корпоративных клиентов), – это отношение долга к собственному капиталу. Высокий объем выделенного капитала является гарантией снижения угрозы.

Залог – любые активы, которые передают в залог как обеспечение своих заемных средств. Активы могут быть инвестиционными (например, ценные бумаги) или недвижимыми (квартира, дом).

Наличие залога зависит от продукта, используется в общем кредитовании под обеспечение ипотеки, при покупке конкретных активов, таких как дома или автомобили для физических лиц, коммерческая недвижимость, транспортное оборудование (самолеты, корабли и др.).

Если вы до сих пор на распутье, то подумайте о господдержке. Может быть, вы подходите под одну из программ? Приобретать жилплощадь с финансовой поддержкой государства – это надежно и стабильно.

Бóльшее обеспечение приводит к меньшим убыткам в случае наступления дефолта.

К условиям кредита относят:

- целевое назначение кредита (потребление, инвестиции и др.);

- размер ссуды и процентная ставка (выражающая готовность кредитора к риску);

- деловые и экономические условия (характеристики клиента, отраслевые перспективы, экономическая ситуация).

Инвестирование в благоприятной внешней среде подразумевает меньшую вероятность денежных потерь.

Современные технологии позволяют банкам обрабатывать заявки на одобрение кредита онлайн. Чтобы быстро принимать решения, организации используют программное обеспечение для сбора и анализа данных о клиентах.

Управление кредитными рисками

Сильная система управления рисками снижает возможные убытки, дает коммерческим банкам, частным кредиторам конкурентное преимущество благодаря принятию обоснованных решений по заявкам. Сотрудники банковских организаций используют различные методы мониторинга платежеспособности на всех этапах кредитования.

Критерий

Особенности

Значения

Денежные средства или их эквиваленты, ежемесячные расходы

От 3 до 6 месяцев

Отношение ликвидных активов к чистой стоимости активов определяет, какая часть чистой стоимости физического лица является денежными средствами или их эквивалентами

Денежные средства или их эквиваленты

Коэффициент сбережения рассчитывает сумму от дохода, которую человек откладывает

Соотношение долга к активами

Высока ли задолженность человека

Чем выше, тем лучше

Коэффициент обслуживания долга

Общие ежемесячные выплаты по долгу

Коэффициент обслуживания не ипотечного долга

Обслуживание долга без учета выплат по ипотечным кредитам

Другой метод управления – структурирование займа, выбор ссуды, комфортной для выплаты конкретной категории клиентов, это сократит вероятность просрочки.

Если речь идет о небольших займах для частных лиц, можно рассмотреть покупку в рассрочку, для оформления которой не требуется визит в банк.

Как снижают кредитные риски

Существует несколько способов снизить потенциальные убытки.

- Ценообразование, основанное на риске.

Кредиторы обычно взимают более высокую процентную ставку с неплательщиков. Кредиторы принимают во внимание рейтинг, соотношение суммы долга и стоимости активов.

Банки компенсируют риск, покупая страховку кредита. Credit Default Swap, CDS — инструмент, соглашение, когда клиент выплачивает некоторую сумму от заемных средств продавцу в обмен на то, что тот принимает на себя ответственность за исполнение условий договора.

Специальные условия, запрещающие действия, которые помешали бы возврату кредита: воздержание от выплаты дивидендов или дальнейшего заимствования суммы, любых других конкретных действий, которые негативно влияют на положение компании или погашение полной ссуды по запросу.

Изучение общей платежеспособности плательщика. Включает изучение истории займов, историю использования карт. Расчет указывает на то, каким образом физическое лицо исполняет долговые обязательства, но не гарантирует выплаты в будущем.

Чтобы не создавать проблем, всегда трезво оценивайте свои силы. Рассчитать комфортную сумму и срок погашения можно на калькуляторе ниже. Если условия устроят вас - оставляйте заявку.

Расчет отношения долга к доходу проводится, исходя из ежемесячных повторяющихся долгов компании, и делится на валовой ежемесячный доход. Лица, набравшие менее 35%, считаются приемлемыми.

Следующий шаг – учесть потенциальную ссуду заемщика. Потенциальная ссуда – это долг, который может быть взят через кредитные карты, другие источники. Такой расчет проводится с каждым клиентом, он позволяет снизить потери для банка.

Процедуры передовой банковской практики проверки кредитуемых

Название процедуры

Особенности

«Знай своего клиента»

Тип регулирования, который включает периодические проверки существующих клиентов на всех этапах сотрудничества

Проверка бизнес-профиля компании, изучение отчетности физических лиц за предыдущие три года. Иногда проводят проверку отчетности руководителя

Использование отчетов авторитетного агентства сбора информации о клиентах

Дает точную полную информацию, предупреждает о любых потенциальных угрозах просрочек. Отчет используют для создания бизнес-профиля, соответствующего сегментации клиента с точки зрения риска и лимита займа

Установка точных лимитов

Изучив отчеты за предыдущие 3-5 лет, выявляют тенденцию к росту или снижению доходов. Оценка прибыли, чистой стоимости активов и средств акционеров компании – это ключевые показатели экономического здоровья. При работе с крупными клиентами оценивают коэффициент оборотного капитала бизнеса, который указывает на его ликвидность, способность погашать минимальные платежи. При работе с частными лицами оценивают имущество, историю выплат по картам

Глубокий анализ кредитоспособности потенциальных заемщиков намного эффективнее, чем преследование просрочки платежа постфактум. Работа с просрочкой платежа требует материальных, человеческих ресурсов, которые можно было бы вложить в создание нового бизнеса.

Изучение комплексной информации позволяет эффективно оценивать клиентов, минимизируя риски и устанавливая оптимальный лимит займа.

Банковским риском считается возможность возникновения у кредитно-финансовой организации материальных потерь. Причинами этого может служить неожиданное изменение рыночной стоимости различных финансовых инструментов. Кроме того, убытки могут возникнуть вследствие перемен на валютном рынке.

- Виды банковских рисков

- Основные банковские риски

- Особенности банковских рисков

- Оценка банковских рисков

- Управление банковскими рисками

- Финансовые банковские риски

- Кредитный риск

- Риск несбалансированной ликвидности банка

- Процентный риск

- Сущность банковских рисков

- Риски в банковской деятельности

- Расчет банковских рисков

- Анализ банковских рисков

Виды банковских рисков

Существует следующая классификация:

- по времени. Риски бывают текущие, перспективные и ретроспективные;

- по уровню. Степень возможности появления убытков может быть как низкой либо умеренной, так и полной;

- по главным факторам возникновения. Такие обстоятельства бывают вызваны экономическими либо политическими причинами. К первому варианту относятся различные изменения неблагоприятного характера в экономической области самого кредитно-финансового учреждения. Также подобное может возникать в экономике страны. Риски политического характера обусловлены переменами в плане политической обстановки.

Основные банковские риски

К ним относятся следующие факторы:

- риск ликвидности. Стоимость активов, а также пассивов банковских учреждений должна соответствовать текущему рыночному показателю. Если этого не происходит, то кредитно-финансовая организация может испытывать серьезные затруднения с погашением своих обязательств;

- риск изменения кредитных ставок. Непредвиденные перемены в данном сегменте способны серьезно повлиять на структуру активов и пассивов банковского учреждения;

- кредитный риск. Данное направление требует постоянного баланса между качеством выдаваемых ссуд и фактором ликвидности;

- достаточность капитала. Необходимо, чтобы банк был способен свободно поглощать убытки и обладать достаточными финансовыми возможностями в период негативных ситуаций.

Особенности банковских рисков

В своей деятельности кредитно-финансовым учреждениям приходится учитывать различные нюансы. В частности, немалое значение имеет характер рисков. Различают внешние и внутренние причины их возникновения. В категорию первых входят те риски, которые не связаны напрямую с деятельностью банка. Это убытки, возникшие вследствие каких-то серьезных событий. К ним могут относиться войны, национализации, введение различных запретов, обострение текущей ситуации в какой-то отдельно взятой стране. Что касается внутренних рисков, то они представляют собой убытки, возникающие вследствие неправильно осуществляемой (основной либо вспомогательной) деятельности банковской организации.

Оценка банковских рисков

Определение затрат (в количественном измерении), которые имеют взаимосвязь с рисками во время осуществления банковской деятельности, называется оценкой таких рисков. Целью этой процедуры служит выявление соответствия результатов работы конкретного кредитного учреждения текущим рыночным условиям. Чаще всего для этого применяется аналитический метод – применительно как к кредитному портфелю, так и к его основным показателям. Это позволяет отобразить общую картину деятельности конкретного банка, а также его основных направлений функционирования. Кроме того, такой процесс оценки способствует определить степень кредитных рисков.

Управление банковскими рисками

В деятельности каждой кредитной организации важную роль играет правильное управление финансовыми рисками. В этом вопросе большое значение имеет выбор наиболее подходящей стратегии. Основной целью такого управления банковскими рисками служит минимизация либо ограничение возникновения возможности финансовых потерь. Для этого регулярно проводится ряд специальных мероприятий. Большое внимание уделяется вопросам управления - применительно к активам и пассивам, контролю установленных нормативов и лимитов, а также отчетности. Кроме того, немалое значение имеет мониторинговое, аналитическое и аудиторское направления – применительно к деятельности любой кредитной организации.

Финансовые банковские риски

К наиболее широкой группе банковских рисков относятся финансовые факторы. Такие вероятности возникновения убытков обычно связаны с неожиданными переменами, произошедшими с основными составляющими элементами любой кредитной организации. Наиболее часто это случается с объемами банковских составляющих, либо связано с потерей их доходности. Кроме того, важную роль могут сыграть непредвиденные изменения в самой структуре активов и пассивов кредитного учреждения. В группу финансовых рисков входят такие их виды, как инвестиционный, кредитный, валютный, рыночный, инфляционный и другие варианты изменений.

Кредитный риск

Кредитным риском называют вероятность невыплаты дебитором оговоренных финансовых сумм, дефолта дебитора. Подвергаются риску прямое и непрямое кредитование, операции купли-продажи без гарантий (предоплаты). В широком смысле кредитный риск потерь – вероятность событий, влияющих на состояние дебитора выплачивать деньги по обязательствам.

В основе оценивания рисков кредитов находятся показатели: вероятность дефолта, кредитный рейтинг, миграция, сумма, уровень потерь. Подлежит оценке, в зависимости от преследуемых целей, риск конкретной операции или портфеля. Конечное оценивание делится на ожидаемые и неожидаемые потери. Ожидаемые потери возмещаются капиталом, неожидаемые – формируемыми резервами.

Риск несбалансированной ликвидности банка

Ликвидностью бухгалтерского баланса называют совокупность уровня выполнения активами компании обязательств, соответствие срока, за которое актив превращается в финансы, время погашения задолженностей. Риск несбалансированной ликвидности банка – вероятность невыполнения обязательств банком за счет несоответствия получения и выдачи финансовых единиц по объемам, срокам, валютам. Риск возникает под влиянием факторов: потеря ликвидности, досрочное погашение кредитов, невыполнение клиентами условий договоров, невозможность продажи актива, ошибки в бухгалтерском учете.

Группировки активов и пассивов являются основой для определения риска ликвидности. Для оценивания риска разрабатывается анализ финансовых потоков компании в разрезах сроков, групп платежей, валют. Необходима оценка возможности появления требования о досрочном возврате кредитов, уровня возвратности активов.

Процентный риск

Процентный риск – вероятность получения убытков по причине колебаний процентных ставок, несовпадения времени возмещения обязательств, требований, несоответствие изменений процентных ставок. Рыночная цена финансовых инструментов с зафиксированной рентабельностью уменьшается при удорожании рыночных ставок, увеличивается при их снижении. Сила зависимости определяется дюрацией облигаций.

Выдача долгосрочного кредита сопряжена с риском, появляющимся при повышении кредитных ставок на рынке, обнаружении потерянной выгоды в результате снижения доходности по ранее данному кредиту. Финансовые инструменты с гибкой ставкой напрямую зависят от рыночных ставок. Инструменты, не имеющие рыночных котировок, подвергаются риску вне зависимости от наличия или отсутствия отчетности потерь по ним.

Сущность банковских рисков

Сущность банковских рисков – это вероятность невозврата выданных в кредит денежных средств. Классификация Базельского комитета выделяет кредитный, рыночный, операционный, государственный, стратегический, ликвидный, репутационный риски, способные вызывать нарушения баланса активов и пассивов.

Банковские риски разделяются на индивидуальные, микро и макро уровни в зависимости от путей возникновения. Риски проявляются возникновением потребности в дополнительных расходах, приводящих к убыткам вплоть до ликвидации. Вероятность убытков существует в каждой финансовой операции, банковская деятельность снижает вероятность событий, влияющих на невыполнение обязательств кредиторами и дебиторами.

Риски в банковской деятельности

Риски в банковской деятельности являются вероятностью потери ликвидности, денежных убытков в связи с внешними, внутренними факторами. Риск является частью банковского дела, однако все банки прикладывают усилия для снижения возможности финансовых потерь. Стремление банков обрести предельный доход ограничивается вероятностью денежных убытков.

Возможность рисков постоянно превышает отметку 0, задача банка: вычислить точную величину. Уровень рисков растет при внезапно возникших проблемах, постановлении задач, ранее не решаемых банком, невозможности принятия срочных мер по урегулированию ситуации. Последствием неправильной оценки является невозможность принятия необходимых действий, следствие – сверхвысокие убытки.

Расчет банковских рисков

Расчет банковских рисков бывает комплексным и частным. Вычисление основывается на поиске связи допустимого риска и объема возможных убытков. Комплексный риск – общая вероятность потери финансов банка по всем видам деятельности. Частный – получение убытков по конкретной операции, измеряется эмпирическим способом по выделенным методикам.

Есть три метода вычисления возможности потерь: аналитический, статистический, экспертный. При статистическом методе рассматриваются статистические ряды в большом временном промежутке. Экспертный метод – сбор мнений профессионалов банковского дела, составление рейтинговых оценок. Аналитическим методом называется анализ рискованных зон с использованием перечисленных способов вычисления.

Анализ банковских рисков

Анализ банковских рисков – мера, нацеленная на снижение убытков, увеличение доходности банка. Анализом занимается отдел риск-менеджмента, регулирующий процесс принятия решений, направленных на повышение возникновения благоприятного результата. Используемые методы анализа дают рейтинговую оценку способности клиента выполнять обязанности по принятым кредитным обязательствам.

Анализ рисков позволяет вычислить возможность потерь по портфелям кредита, размеры обязательного банковского резерва, классифицировать задолженности дебиторов по уровню риска. В ходе анализа выявляют критический уровень риска, основываясь на котором возможно избежать краха и ликвидации. При высчитывании возможных комплексных убытков используются готовые расчеты по частным рискам.

Совет от Сравни.ру: банковские риски имеют большое значение для эффективной деятельности любого кредитного учреждения. По этой причине, им следует уделять большое внимание.

Анализ риска – первоочередная задача кредитной организации при рассмотрении заявки на кредит или заём. Необходимо взвесить все «За» и «Против», чтобы не потерпеть убыток, если клиент не сможет своевременно вернуть взятую сумму, а также начисленные проценты и комиссию.

Содержимое:

Что такое кредитный риск

Когда возникают кредитные риски:

- Клиент не в состоянии сделать минимальный платеж по кредиту или займу до расчетной даты, указанной в графике, из-за ухудшения финансового состояния в результате потери работы, задержки заработной платы, экономических кризисов в стране. К причинам задержки оплаты также можно отнести финансовую безграмотность клиента, недостаточную информированность, личную безответственность.

- Кредитор имеет сомнения по поводу объективной оценки ликвидности и стоимости предмета залога.

- Кредитор не уверен в правильной идентификации личности клиента и подлинности предоставляемых им документов (риск выдачи ссуды мошенникам).

- Клиент занимается предпринимательской деятельностью, которая может быть сопряжена с убытками.

У каждой кредитной структуры своя система оценки рисков, которая постоянно изменяется в соответствии с мониторингом невозвратов денежных средств за определенный период. На основе выборки определяются наиболее высокорискованные группы клиентов. Претендовать на одобрение кредита или займа могут клиенты с хорошей кредитной историей. В досье клиента содержится:

- информация, позволяющая подтвердить его личность;

- сведения о своевременной или несвоевременной уплате долга;

- данные о просрочках;

- информация о неудачных попытках получить кредит;

- сведения о судебных разбирательствах по поводу невыполнения долговых обязательств.

Как управлять кредитными рисками

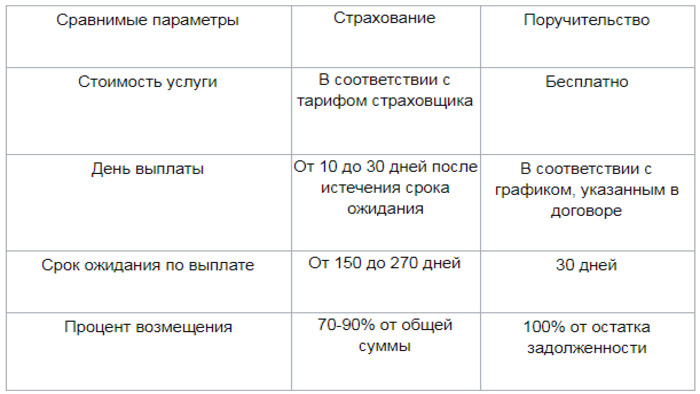

При выдаче займа риск потерпеть убыток можно исключить за счет страхования заемщика. Страховая выплата может быть выплачена в результате банкротства контрагента страхователя, невыполнения им своих обязательств по договору торгового кредита из-за непредвиденного форс-мажора и других причин.

Другой вариант минимизации риска – поручительство. Гарантом кредитной сделки может выступать не только родственник, но и знакомый. Главное, чтобы лицо соответствовало требованиям банка. Преимущественно к поручителю выдвигают такие же требования, как и к заемщику:

- совершеннолетие (оптимальный возраст гаранта 30-60 лет, то есть менее рисковая возрастная группа);

- официальное трудоустройство (минимум 3 месяца на последнем месте, минимум 12 месяцев общий трудовой стаж);

- положительная кредитная история;

- стабильный заработок не менее 10 тысяч рублей в месяц;

- регистрации на территории присутствия отделений банка.

Согласно пункту 1 статьи 363 Гражданского кодекса России он несет солидарную ответственность с заемщиком. Таким образом финансовое учреждение снижает риск невозврата своих средств. Чем больше сумма заимствования, тем больше поручителей может потребовать банк.

В соответствии со статьей 323 Гражданского кодекса России кредитор может требовать погашение долга как от заемщика, так и от гаранта (гарантов) одновременно. Выполнение долговых обязательств будет считаться реализованным, когда будет погашено тело кредита (основная сумма заимствования, комиссии, страховки, которые не подлежат пересчету при досрочном возврате ссуды), проценты, штрафы, пени, судебные издержки по поводу невозврата средств банка.

Кредитные риски банка

Заимствование сопряжено с определенным риском потерпеть финансовый убыток. Поэтому многоуровневая система управления рисками нацелена на полное или частичное исключение вероятности невозврата денег кредитной структуры. Она состоит из таких стадий:

- анализ кредитной истории клиента, вычисление его платежеспособности с учетом степени личной ответственности, доходов и расходов;

- распределение клиентов финансовой структуры по группам, уровню дохода и т.п. критериям;

- страхование предоставленного кредита;

- создание резерва для перекрытия возможных финансовых потерь;

- построение эффективного процесса по работе с просроченной задолженностью.

Кредитные риски для заемщика

Оформление кредита также сопряжено с определенным риском и для клиента. Перед подписанием договора на кредит или займ необходимо взвесить все «за» и «против», удостовериться, что все пункты понятны, чтобы не попасть в долговую кабалу из-за неправильного расчета своих возможностей и недопонимания механизма расчета предоставления кредитных средств.

При просрочке платежа кредитор вправе начислять пени и штрафы. Невыполнение клиентом своих долговых обязательств длительное время чревато:

- изыманием залогового имущества;

- судебными разбирательствами;

- испорченной кредитной историей.

При залоговом кредитовании займодатель вправе реализовать гарантийное обеспечение с аукциона и покрыть свои убытки, независимо от того сколько должник успел выплатить. Последний может претендовать только на разницу между выручкой от реализации имущества и задолженностью перед банком.

Причины возникновения кредитных рисков

Одной из главных причин кредитного риска является неуверенность кредитной организации в том, что клиент ответственен и его доход достаточен для погашения долга. Не уложиться в сроки погашения кредита и не выполнить условия договора заемщик может по одной из следующих причин:

- серьезные проблемы с финансами из-за возникновения форс-мажорных обстоятельств в предпринимательской деятельности;

- неудачное стечение обстоятельств, из-за которых заемщик не может своевременно исполнять взятые на себя обязательства в полном объеме (например, увольнение с работы, задержка заработной платы, необходимость лечения).

Виды кредитных рисков

В зависимости от сферы, где они действуют, выделяют внутренние и внешние.

Также данная категория рисков связана с уровнем платежеспособности заемщика, его кредитной историей и профессиональной деятельностью, то есть с возможными убытками, которые может потерпеть кредитор при выдаче займа.

Также риски разделяются на географические, политические и макроэкономические. При оценке последних во внимание принимается:

- прогноз экономического развития государства;

- возможное падение показателя внутреннего валового продукта;

- кризис в отдельных отраслях народного хозяйства.

Политические риски могут возникнуть при коррупции власти и нестабильной обстановке в государстве, которые могут привести к снижению уровня жизни и доходов граждан, обесцениванию денег.

Как снизить кредитные риски

Снижение кредитного риска возможно путем осуществления следующих мероприятий:

- оптимизации его компонентов;

- страхования выданных кредитов;

- ограничения, децентрализации и рассредоточения рисков.

Оптимизация заключается в том, чтобы подобрать программу кредитования, соответствующую уровню доходов клиента и минимизирующую вероятность того, что он не сможет осуществлять свои платежи.

Под ограничением подразумевается установка определенного лимита, который позволяет предотвратить риск потерпеть серьезный убыток. Рассредоточение и децентрализация кредитного риска заключается в распределении выданных продуктов между различными отраслями и сферами производства, непосредственно не связанных между собой.

Управление кредитным риском – основная задача банков и других кредитных организаций. Несвоевременные частичные или полные невозвраты тела кредита, а также процентной части в установленные сроки - одна из главных причин убытков финансовых учреждений.

- Управление кредитным риском

- Оценка кредитного риска

- Кредитные риски кредитной организации

- Методы кредитного риска

- Кредитный банковский риск

- Кредитный риск заемщика

- Коммерческий кредитный риск

- Причины кредитного риска

- Виды кредитного риска

- Снижение кредитного риска

- Компоненты кредитного риска

Управление рисками по кредитам состоит из ряда этапов. Вначале определяют стоимость заемных средств, формулируют принципы работы с кредитным портфелем, прописывают основные положения кредитной политики. Следующий этап – мониторинг и тщательный анализ кредитоспособности, а также работа с проблемными должниками. На завершающей стадии проводят анализ эффективности проделанной работы.

Оценка кредитного риска

Оценка кредитного риска – максимальный размер убытка, который допускает банк на определенном временном промежутке с предварительно рассчитанной долей вероятности. Среди распространенных причин убытка – снижение стоимости кредитного портфеля, что происходит в результате полной или частичной потери платежеспособности большого количества заемщиков.

Понятие качественной оценки подразумевает сбор максимально подробной информации о заемщиках. Далее на основе полученных данных анализируют финансовую устойчивость потенциального клиента, ликвидность залогового имущества, деловую активность и другие подобные показатели.

Кредитные риски кредитной организации

Кредитные риски кредитной организации фиксируются в разрезе отдельных займов и в масштабах целых кредитных портфелей. В последнем случае применяется термин совокупный кредитный риск. Чтобы минимизировать возможные убытки организации-кредиторы разрабатывают кредитную политику. В документ включают оптимизированную схему организации деятельности, а также ряд мер контроля над процессом кредитования.

Наименее подверженным рискам считается сбалансированный кредитный портфель. В нем высокодоходные и надежные ссуды перекрывают займы с повышенной вероятностью невозврата.

Методы кредитного риска

Суть методов кредитного риска заключается в их последовательном использовании в качестве этапов процесса кредитования. На каждом этапе перед определенной группой сотрудников кредитной организации ставятся задачи, направленные на минимизацию потенциально возможных кредитных рисков. В этом разрезе совокупность последовательных методов рассматривается как алгоритм управления риском в разрезе конкретной ссуды:

- Анализ уровня кредитоспособности потенциальных заемщиков.

- Оценка и анализ кредита.

- Структурирование займа.

- Оформление кредита.

- Контроль над выданным кредитом и залоговым имуществом.

Кредитный банковский риск

Каждая операция по выдаче займа несет в себе кредитный банковский риск. По этой причине многоуровневая система управления кредитными рисками направлена в первую очередь на снижение полных или частичных невозвратов заемных средств. Процесс происходит в несколько этапов:

- Определение кредитного рейтинга заемщика и уровня его платежеспособности.

- Диверсификация клиентов банка по группам, уровню достатка, и т.д.

- Страхование выданной ссуды.

- Формирование резервных фондов для покрытия убытков.

- Организация работы компании-кредитора, направленная на минимизацию кредитных рисков.

Кредитный риск заемщика

Процентный кредитный риск заемщика возникает чаще других. Объясняется это тем, что доходы каждого отдельного клиента банка не привязаны к размеру установленной процентной ставки по ссуде.

Если процентная ставка растет, сумма ежемесячных выплат нередко достигает критических размеров и составляет большую часть доходов заемщика.

Не менее опасны валютные риски, связанные с резким падением курса национальной валюты. Нередки случаи, когда из-за высокой волатильности валютных котировок заемщики вообще теряют возможность погашать взятый ранее кредит. Подобная ситуация чаще всего возникает с ипотеке.

Коммерческий кредитный риск

Коммерческий кредитный риск для предпринимателя – это потенциально возможные потери и убытки в процессе хозяйственной деятельности, которые приводят к полному или частичному невозврату суммы займа. Аналогичный вид риска для кредитора заключается сокращении уровня доходов, на которые рассчитывал банк или другая организация. Коммерческим кредитным риском финансовых учреждений также считается незапланированный рост расходов по обслуживанию или возврату выданных ссуд. Для обоих сторон коммерческий кредитный риск угрожает минимизацией размеров ожидаемой прибыли.

Причины кредитного риска

Среди основных причин кредитного риска – неуверенность кредитора в платежеспособности и ответственности заемщика. Невыполнение условий и выход за рамки сроков кредитного соглашения возможны в следующих случаях:

- Должник не в состоянии сгенерировать денежный поток необходимого объема. Это происходит в связи с неудачным стечением обстоятельств, а также по экономическим и политическим причинам.

- Кредитор не уверен в объективности оценки стоимости и ликвидности залогового имущества.

- Бизнес заемщика терпит убытки в связи с распространенными рисками в сфере предпринимательской деятельности.

Виды кредитного риска

Наиболее распространенные виды кредитных рисков:

- Географические риски – связанные с выдачей займов в конкретном регионе или стране.

- Политические риски – провоцируются нестабильной политической обстановкой в государстве, высоким уровнем коррумпированности во власти, снижают платежеспособность заемщиков.

- Макроэкономические риски – связаны со снижением темпов развития экономики государства, падением ВВП, замедлением роста отдельных отраслей народного хозяйства.

Выделяют также инфляционные, отраслевые, законодательные и риски изменения учетной ставки.

Снижение кредитного риска

Самым распространенным способом снижения кредитного риска считается лимитирование. С помощью продуманной схемы удается существенно ограничить размеры предполагаемых потерь и убытков. Уровень риска каждого займа различается в зависимости от вида залогового имущества, целевого использования кредитных средств, сроков выдачи. С помощью лимитирования удается ограничить казначейские риски. К примеру, влияние срока выдачи отражается не только на ссуде, но и на ликвидности коммерческого банка в целом, если не привязано к срокам определенных пассивов. Лимитирование помогает решать проблемы диверсификации залогового имущества и заемщиков.

Компоненты кредитного риска

В соответствии с международными методическими рекомендациями в области банковской деятельности «Базель II» выделяют следующие компоненты кредитного риска:

Кредитный риск – это вероятность финансовых убытков вследствие просрочки или невозврата платежа по банковской ссуде. Возникновение кредитного риска возможно как в отношении отдельной банковской ссуды, так и по всему портфелю услуг.

Кредитный риск

Кредитный риск возникает вследствие того, что заемщик не может выполнить условия, прописанные в договоре. Это возможно в следующих случаях:

— заемщик не может вносить необходимую сумму денег. Это может быть вызвано стечением различных неблагоприятных обстоятельств, а также по экономическим и политическим причинам;

— банк не уверен в объективной оценке стоимости и ликвидности залогового имущества;

— заемщик имеет бизнес и несет убытки, возникающие вследствие предпринимательской деятельности.

В связи с этим банки разрабатывают систему контроля над деятельностью, связанной с кредитованием.

Наиболее ответственным этапом является момент одобрения и выдачи кредита. Это скрытая фаза определения возможных убытков, во время которой банк должен прояснить следующее:

— насколько финансовая организация уверена в репутации заемщика (с точки зрения его финансового положения, маркетинга, возможностей производства);

— приемлема ли для банка цель кредита, т. е. насколько изменится кредитный портфель с новыми кредитами.

Все кредитные риски в зависимости от сферы, в которой они действуют, можно разделить на внешние и внутренние. Внешние, как правило, обусловлены характеристиками контрагента – его платежеспособностью, вероятностью дефолта и возможными потерями в связи с дефолтом. Сюда относятся состояние и возможности экономического развития государства, кредитная, внешняя и внутренняя политика страны и изменения, возможные в связи с государственным регулированием.

Внутренние кредитные риски связаны непосредственно с самим продуктом, его особенностями и потерями, которые неизбежны при невыполнении обязательств контрагентом. Они могут зависеть от деятельности банка (уровень менеджмента, рыночная стратегия, способность разработки и продвижения новых продуктов банка, наполнение кредитного портфеля, квалификация персонала, технологии и т. д. ) или от действий заемщика (его кредитоспособность, условия коммерческой деятельности, репутация).

Также все возможные для банков финансовые потери можно разделить на следующие группы:

- Географические. Связаны с выдачей займов в определенном регионе или стране.

- Политические. Вызваны нестабильной обстановкой в стране, коррупцией власти, вследствие чего снижается платежеспособность заемщиков.

- Макроэкономические. Вызываются снижением темпов экономического развития в стране, замедлением роста в некоторых отраслях народного хозяйства, падением ВВП.

Классификация кредитных рисков возможна по различным признакам: в зависимости от сферы влияния – внешние и внутренние, связанные с деятельностью финансовой организации и не зависящие от нее. В свою очередь, вероятные потери, зависящие от работы банка, подразделяются на фундаментальные, коммерческие, индивидуальные и совокупные.

Процесс управления

Управлением рисками занимается кредитный менеджмент. Выделяют несколько групп:

- Минимальный. При таком уровне заемщик расценивается как идеальный клиент.

- Обычный. Возможен средний уровень убытков по операциям выдачи займов.

- Предельно допустимый. Заемщик нарушает сроки возврата основного долга.

- Высокий. Финансовое положение клиента, вероятнее всего, не позволит своевременно погасить задолженность.

- Неприемлемый. Потенциальный заемщик находится на грани банкротства или имеет регулярные просрочки по платежам.

Управление кредитными рисками сводится к поэтапному использованию различных методов на разных этапах процедуры выдачи кредита. Каждый шаг предполагает выполнение группой сотрудников банка определенных задач, которые направлены на снижение потерь по кредитам. Таким образом, совокупность методов представляется как некий алгоритм управления:

- Анализ уровня платежеспособности заемщика.

- Оценка возможного кредита и его анализ.

- Структурирование займа.

- Оформление документов и выдача заемных средств клиенту.

- Осуществление контроля над выданным кредитом и залоговым имуществом.

В область задач банков и других финансовых организаций входит управление уровнем потенциальных убытков, поскольку оно определяет эффективность работы банка. В условиях жесткой конкуренции необходима эффективная система управления кредитным риском, состоящая из нескольких этапов:

— определяют стоимость заемных средств;

— устанавливают принципы работы с кредитным портфелем;

— создают принципы работы с политикой банка;

— проводят мониторинг и анализ платежеспособности, работу с проблемными задолжниками;

— анализируют эффективность проведенной работы.

На основе полученной информации о величине возможных рисках кредитных операций банком разрабатываются собственные методы управления:

— регламентированные процедуры одобрения заявки на кредит или отказа клиенту;

— дополнительные резервы (обязательные и добровольные) на тот случай, если кредит не будет погашен;

— установление допустимых уровней невозврата средств, использование плавающей процентной ставки, работа с клиентом до и после выдачи займа, проверка состояния финансовой деятельности заемщика.

Регулировать кредитный риск можно на макро- и на микроуровне. В первом случае максимальные возможные размеры устанавливаются в соответствии с нормативными актами Банка России. На микроуровне можно выделить следующие методы регулирования:

— разнообразие всех выданных кредитов;

— анализ потенциального клиента;

— страхование заемных средств, привлечение дополнительного обеспечения.

Одним из самых распространенных методов, позволяющих снизить кредитный риск, является ограничение по кредитам. Продуманная схема позволяет сократить предполагаемые потери и убытки. На уровень вероятных убытков по займу влияет стоимость залогового имущества, цели использования заемных средств, сроки выдачи.

Чтобы методы регулирования работали на практике, необходимо соответственным образом организовать работу банков. Для этих целей создается комитет кредитного риска. В него входят руководители кредитного, аналитического, научно-исследовательского отделов. Председателем является руководитель банка.

Комитет ведет разработку дальнейшей политики в отношении кредитов, рейтинга продуктов, стандартов для залога по кредиту и для оформления отчетной документации, критериев для заемщиков по новым банковским продуктам. Также руководители отделов устанавливают ограничения на выдаваемые ссуды в зависимости от отрасли, в которой работает заемщик и от типа его бизнеса. Работа комитета предполагает регулярную оценку потенциальных убытков по остатку задолженности на все выданные банком кредиты и определяют возможные пути возврата просроченного долга.

Оценка и анализ

Оценка кредитного риска – определение максимального размера убытка, который может допустить банк в определенный период времени. Чаще всего причинами убытка является снижение стоимости всего портфеля, вызванное потерей платежеспособности заемщиков.

Качественная оценка предполагает сбор максимально детальной информации о заемщиках. На предварительном этапе оценки используются пять основных критериев:

Необходимыми частями организации процесса защиты банковского портфеля являются анализ кредита и его одобрения, а также обязательный регулярный мониторинг за состоянием заемных средств.

Кредитный риск напрямую зависит от того, какие кредиты были выданы банком за определенный период времени. Наименее подвержен рискам сбалансированный кредитный портфель. В нем высокодоходные ссуды, выданные надежным заемщикам, перекрывают убытки по займам с большой вероятностью невозврата долга банку.

Банки создают резервные средства для покрытия возможных потерь и убытков. Любая финансовая организация заинтересована в получении высокого дохода. Важно систематически контролировать влияние определенных факторов на доходность кредитного портфеля, чтобы иметь возможность предотвратить возникновение финансовых потерь.

Политика банка состоит в том, чтобы верно определить основные направления, по которым будет развиваться и совершенствоваться дальнейшая деятельность, а также в уменьшении финансовых потерь и развитии процесса кредитования.

Заключение

Управление кредитными рисками является одним из основных направлений деятельности банков. Чтобы предотвратить возникновение убытков и потерь, финансовые организации используют широкий спектр методов. В зависимости от вида вероятных убытков, банк применяет те или иные способы работы с заемщиком на разных этапах кредитования.

Каждый коммерческий банк использует свои инструменты для сокращения финансовых потерь. Общая стратегия должна соответствовать целям и принципам работы определенного банка и его политике в отношении кредитов.

Автор статьи

Читайте также:

- К кому можно обратиться за финансовой помощью для погашения кредита с проблемной кредитной историей

- Если есть налоговая задолженность дадут ли кредит

- Кредит на карту без отказа на длительный срок с ежемесячной оплатой с плохой кредитной историей

- Это кредиты банка россии не обеспеченные залогом государственных ценных бумаг

- Как получить кредитную карту без кредитной истории