Кредит который выдается на цели текущей деятельности на срок не более 12 месяцев

Обновлено: 18.04.2024

В начале мая президент озвучил новые меры поддержки бизнеса. Так уж завелось, что их меряют пакетами, так вот, это был третий пакет. И одна из инициатив заключалась в предоставлении бизнесу из пострадавших сфер экономики возможности взять льготный кредит по ставке 2% годовых. И самое неожиданное — президент пообещал, что в случае сохранения сотрудников, кредит вместе с процентами будет списан. Несколько дней назад вышло Постановление Правительства, прочитав которое, в общих чертах можно понять, что ожидает тех, кто решит воспользоваться этой льготой. У себя на YouTube канале мы уже выпустили подробный обзор этого льготного кредита. Спешим поделиться нашим новым видео.

Что это за постановление?

Постановление, которое мы анонсировали во вступлении, утверждает правила предоставления субсидий для банков на возмещение недополученных ими доходов по льготному кредиту. Т.е. оказывая услуги предпринимателям по предоставлению этого льготного кредита, банки должны придерживаться определённых правил. И отсылаясь в ходе статьи к какому-то пункту, мы будем иметь в виду именно эти правила, а не само Постановление.

Кто может рассчитывать на кредит?

Первое, что бросается в глаза — для получения кредита нет никаких условий по сохранению численности сотрудников. От этого только зависит будет ли кредит вам прощён. А получить его можно даже если вы прямо перед этим провели масштабное сокращение персонала. Кредит предоставляется как юридическим лицам, так и индивидуальным предпринимателям, но только при наличии сотрудников. Разумеется, чтобы не возникло проблем с получением, вы не должны быть в состоянии банкротства и ваша деятельность не должна быть приостановлена. Эти условия прописаны в пункте 9 Правил.

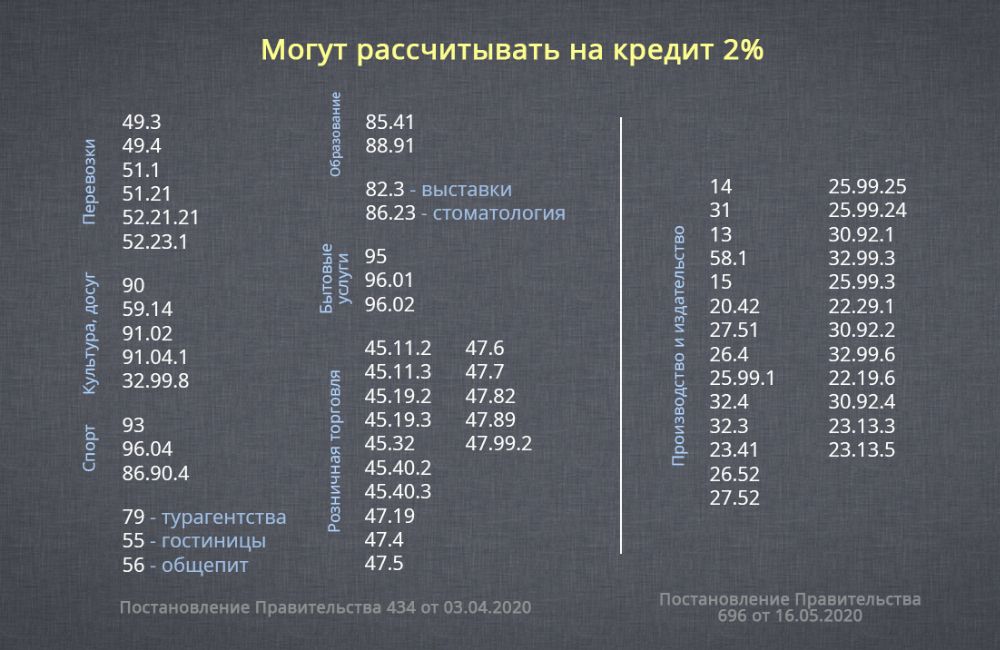

Кредит выдаётся только при наличие в выписке определённых ОКВЭД. Это дело привычное, наверное, уже все бухгалтеры выучили наизусть список кодов ОКВЭД, относящихся к пострадавшим сферам экономики. Но тут-то нас и поджидает сюрприз. Помимо привычного всем списка, утверждённого постановлением 434, в Правилах имеется свой список видов деятельности, представители которых тоже могут претендовать на получение кредита (Приложение № 2). В нём собрано 25 производственных кодов и один код для издания книг. Ниже представлен объединённый список всех ОКВЭД, с которыми можно получить кредит.

Аналогично беспроцентному кредиту, который уже вовсю получают предприниматели по всей стране, кредит под два процента положен малым и микропредприятиям при наличии у них какого-то кода из списка выше в качестве основного или дополнительного, а вот у всех остальных считается только основной ОКВЭД. Это прописано в пункте 10 Правил.

Социально-ориентированные НКО, которым оказывается поддержка в связи с коронавирусом и включённые в соответствующий реестр, могут не смотреть на свои виды деятельности, им кредит положен по умолчанию.

Сколько денег дадут?

Максимальная сумма кредита считается как произведение расчётного размера оплаты труда, количества сотрудников на 1 июня 2020 года и количество месяцев с момента заключения кредитного договора до 1 декабря. Любознательный читатель спросит: «А что такое расчётный размер оплаты труда?». Это произведение МРОТ, увеличенного на 30 процентов, на районный коэффициент и процентную надбавку. А если вы настолько любознательный читатель, что хотите эту информацию перепроверить, то добро пожаловать в пункт 24 Правил. Итоговая формула для расчёта суммы кредита выглядит так:

МРОТ * 1,3 * Районный коэффициент * Процентная надбавка * Кол-во сотрудников на 01.06.20 * Кол-во месяцев

Например, предприниматель из Петербурга с 10 сотрудниками, заключивший кредитный договор с 1 июня, может рассчитывать максимально на 946 140 рублей (12 130 руб * 1,3 * 1 * 1 * 10 чел * 6 мес).

Как выдают деньги?

Тут всё не так просто. После одобрения кредита банк не сможет перевести всю сумму вам на счёт. Он может это делать ежемесячными платежами не более двойного расчётного размера оплаты труда (что такое расчётный размер оплаты труда смотрите выше). Возвращаясь к нашему примеру с предпринимателем из Петербурга с десятью сотрудниками, то максимальный ежемесячный перевод в рамках такого кредитного договора будет 315 380 (2 * 12 130 руб * 1,3 * 1 * 1 * 10 чел).

На что можно тратить?

Господин Мишустин в ходе совещания с Правительством заявил, что этот кредит можно тратить на любые нужды бизнеса, но Правительство рассчитывает, что в первую очередь он пойдёт на зарплату. Формулировка в Правилах, действительно, позволяет тратить деньги на любые необходимые для бизнеса нужды (см. определение термина «возобновление деятельности» в п. 5 Правил), но как всё будет в итоге — посмотрим. Наверняка можно сказать следующее:

- Этим кредитом можно будет гасить взятые ранее льготные кредиты, в том числе беспроцентный зарплатный кредит.

- С помощью этого кредита можно будет платить зарплату. Только зарплату, про налоги в Правилах ничего не говорится.

Как гасить кредит?

А вот это самое интересное. В соответствии с правилами весь срок кредитования делится на 3 периода — базовый период, период наблюдения и период погашения.

Базовый период. Начинается с даты заключения договора и заканчивается 1 декабря 2020. Договор можно заключить в срок с 1 июня по 1 ноября. Во время базового периода происходит перечисление денег, т.е. формирование основного долга. По окончании этого периода происходит начисление процентов по ставке 2% годовых. Проценты присоединяются к основному долгу (капитализируются, как выразился президент).

После базового периода есть два варианта развития событий.

1. Вы не справились с соблюдением необходимых условий для прощения хоть какой-то части кредита, а именно, количество ваших сотрудников на конец какого-то месяца базового периода было менее 80 процентов от количества сотрудников 1 июня 2020 или в отношении вас по состоянию на 25 ноября введена процедура банкротства (или ваша деятельность была приостановлена). В этом случае для вас начинается период погашения. Весь долг, образовавшийся за базовый период (включая проценты) необходимо погасить тремя равными долями в срок до 28 декабря, 28 января и 1 марта. На этот период банк устанавливает свою процентную ставку по кредиту, это будет далеко не два процента.

2. По итогам базового периода вы выдержали все условия (сотрудники не уменьшились, вы продолжаете работать). В этом случае вы переходите в период наблюдения.

Период наблюдения. Начинается с 1 декабря 2020 года и заканчивается 1 апреля 2021 года. В этот период банк никаких денег вам не переводит, но и вы свой долг не возвращаете. За вами просто наблюдают. 1 апреля, когда этот период закончится, банк ещё раз начислит свои проценты по ставке 2% годовых. Причём он будет начислять их на весь долг (с учётом начисленных ранее процентов). И после этого решается ваша судьба. Тут уже три варианта развития событий:

- Вам прощают кредит полностью (включая проценты).

- Вам прощают только половину кредита (включая проценты).

- Вам ничего не прощают.

Чтобы получить полное списание задолженности, в периоде наблюдения необходимо выполнить следующие условия:

- На дату завершения периода наблюдения (1 апреля 2021 года) в отношении вас не введена процедура банкротства и ваша деятельность не приостановлена.

- Средняя зарплата, выплачиваемая сотрудникам в период наблюдения, не меньше МРОТ. Эту информацию банки будут определять с помощью специального электронного сервиса, который разрабатывают в ФНС.

- В течение периода наблюдения на конец каждого месяца численность сотрудников была не ниже 80% от численности на 1 июня 2020.

- Отношение численности сотрудников по состоянию на 1 марта 2021 года к численности сотрудников по состоянию на 1 июня 2020 года не менее 0,9

Для списания половины долга, нужно выполнить те же самые условия кроме последнего, оно тут полегче. Достаточно чтобы отношение количества сотрудников на 1 марта 2021 к количеству на 1 июня 2020 было не ниже 0,8.

Мы обратили внимание, что в правилах уровень сохранения занятости, который нужно поддерживать на конец каждого месяца, дан в процентах, а условие списание долга — в долях. Нам это показалось интересным, но делать какие-то выводы не рискнём.

Несколько предостережений

Во-первых, бюджет на эту программу ограничен и если желающих окажется слишком много, то вы можете не успеть в ней поучаствовать, поэтому советую как можно быстрее принять решение и не терять время, если всё-таки надумаете сюда влезть.

Второе предупреждение — даже если вы абсолютно уверены, что подходите под все условия для полного списания долга по кредиту, то всё равно будьте готовы его гасить своими деньгами, лучше в итоге получить приятный сюрприз, чем неожиданные траты.

Третье — ответственно подходите к выбору банка для получения этого кредита, если он нарушит какие-то условия Правительства, то ваш льготный кредит превратится в самый обычный.

Четвертое — внимательно читайте кредитный договор, в нём должно быть прописано, что кредит выдаётся на возобновление деятельности, а срок окончания должен быть 30 июня. При нарушении этих условий у банка могут возникнуть проблемы с получением компенсации от государства, а вы, соответственно, будете должны вернуть этот кредит по рыночным условиям (см. определение «кредитный договор» в п. 5 Правил).

Заемщики из пострадавших отраслей могут воспользоваться сразу несколькими инструментами льготного кредитования и кредитных каникул, а также могут получить финпомощь из бюджета. Отдельный кредитный продукт предусмотрен для системообразующих организаций.

Краткое описание мер поддержки

Все организации и ИП из пострадавших отраслей

Льготный кредит на поддержку и сохранение занятости

Срок: не более 12-ти месяцев.

Цель: выплата зарплаты.

Сумма: [(МРОТ + районные коэффициенты + процентные надбавки + страховые взносы) * число работников * 6].

Процентная ставка: первые 6 месяцев (но не позднее 30 ноября) — 0%, далее 3,5—4%.

Малый и средний бизнес из пострадавших отраслей

Безвозмездная финпомощь из бюджета

Количество: две субсидии (за апрель и май).

Цель: на любые нужды.

Сумма одной субсидии:

- для организаций: [12 130 руб. * количество работников в марте];

- для ИП с работниками: [12 130 руб. * (количество работников в марте + 1)];

- для ИП без работников: 12 130 руб.

Отсрочка по кредитам на льготных условиях в рамках госпрограммы

Период отсрочки: не более 6 месяцев и не позднее 31 декабря.

Проценты в период отсрочки:

- начисляются в льготном размере — около 1/3 от размера процентов, предусмотренных кредитным договором;

- выплачиваются в период отсрочки либо выплачиваются после отсрочки равными частями до конца срока договора, либо включаются в сумму основного долга.

Отсрочка по кредитам по Закону о кредитных каникулах

Период отсрочки: не более 6-ти месяцев.

Проценты в период отсрочки:

- начисляются в обычном размере;

- включаются в сумму основного долга.

Системообразующие организации

Льготный кредит на пополнение оборотных средств

Срок: до 12-ти месяцев.

Сумма: 3 млрд руб., но не более среднемесячной выручки, уменьшенной на среднемесячные амортизационные отчисления и среднемесячную чистую прибыль.

Процентная ставка: не более 5%.

Льготные кредиты на поддержку и сохранение занятости для организаций и ИП из пострадавших отраслей

Максимальная сумма кредита рассчитывается так: МРОТ с учетом районных коэффициентов, процентных надбавок и страховых взносов нужно умножить на численность работников и на 6.

Численность работников определяется по сведениям, которые заемщик подает в Пенсионный фонд.

Условия кредита. Кредит выдается на неотложные нужды для поддержки и сохранения занятости. Под таковым понимаются документально подтвержденные расходы, связанные с выплатой заработной платы и обязательными начислениями на нее.

Заемщик не будет оплачивать дополнительные платежи (комиссии, сборы) за исключением случаев взыскания штрафных санкций при неисполнении условий кредитного договора.

Первые шесть месяцев, но не позднее 30 ноября, размер ставки составляет 0 процентов, далее он должен быть не выше ставки, по которой банк получил льготное рефинансирование от ЦБ РФ.

ЦБ РФ сообщил, что с 27 апреля ставка по кредитам, направленным на поддержку кредитования малого и среднего бизнеса, снижена с 4 до 3,5% годовых.

Максимальный срок кредита — 12 месяцев.

Требования к заемщикам — малым и микропредприятиям:

- Должны работать не менее года хотя бы в одной из пострадавших отраслей экономики. Данный факт может подтверждаться как основным, так и дополнительными кодами по ОКВЭД согласно данным ЕГРЮЛ/ЕГРИП на 1 марта 2020 года.

- На дату заключения договора не введена процедура банкротства, деятельность заемщика не приостановлена, заемщик — ИП не прекращает свою деятельность.

Требования к иным заемщикам:

- Должны работать не менее года хотя бы в одной из пострадавших отраслей экономики. Данный факт подтверждается только основным кодом по ОКВЭД согласно данным ЕГРЮЛ/ЕГРИП на 1 марта 2020 года.

- На дату заключения договора не введена процедура банкротства, деятельность заемщика не приостановлена, заемщик — ИП не прекращает свою деятельность.

- Количество работников заемщика в течение отчетного месяца составляет не менее 90 процентов количества работников в предыдущем месяце.

Минэкономразвития разъяснило, что заемщик не обязан иметь с банком договор на выплату зарплаты.

Куда обращаться. В банки, заключившие соглашение с Минэкономразвития по программе выдачи кредитов на поддержку занятости. По состоянию на 28 апреля в программе участвует уже 31 банк.

Дополнительный вариант: безвозмездная помощь из бюджета. Напомним, что с 1 мая заработает еще один инструмент поддержки малого и среднего бизнеса из пострадавших отраслей — безвозмездные выплаты из бюджета на любые неотложные нужды. Подробнее об этих выплатах читайте в обзоре.

Отсрочки по кредитам для малого и среднего бизнеса из пострадавших отраслей

Условия госпрограммы. Отсрочка по госпрограмме предоставляется на срок не более 6-ти месяцев и должна заканчиваться не позднее 31 декабря. Отсрочка предоставляется по договорам, заключенным до 1 апреля.

В период отсрочки проценты заемщику начисляются в льготном размере — около 1/3 от размера процентов, предусмотренных кредитным договором.

Для льготных процентов, которые начисляются в период отсрочки, предусмотрено три варианта:

- заемщик выплачивает эти проценты в период отсрочки;

- проценты выплачиваются после окончания отсрочки равными долями в течение оставшегося срока кредитного договора;

- проценты включаются в основной долг.

Требования к заемщикам:

- является субъектом малого или среднего предпринимательства и ведет деятельность в одной или нескольких пострадавших отраслях экономики;

- не введена процедура банкротства, деятельность заемщика не приостановлена, заемщик — ИП не прекращает свою деятельность.

Куда обращаться. В банки, заключившие соглашение с Минэкономразвития. Таких банков по состоянию на 23 апреля было 16.

Дополнительный вариант: отсрочка в рамках Закона о кредитных каникулах. Отсрочку на 6 месяцев (или меньший срок по желанию заемщика) обязан предоставить любой банк по первому требованию субъекта малого или среднего предпринимательства, работающего в пострадавших отраслях. Подробности в нашем обзоре.

Льготные кредиты для системообразующих организаций

Максимальная сумма кредита: 3 млрд руб., но не более среднемесячной выручки, уменьшенной на среднемесячные амортизационные отчисления и среднемесячную чистую прибыль. Сведения берутся из бухотчетности за 2019 год, а если срок ее сдачи еще не наступил, то из промежуточной отчетности.

Условия кредита. Кредит выдается на срок до 12 месяцев по ставке не более 5%.

Цель кредита — пополнение оборотных средств для осуществления расходов, закрытый перечень которых установлен в правительственном постановлении. К таким расходам, в частности, относятся оплата труда, услуг по содержанию имущества, текущего ремонта и обслуживания оборудования.

Полученные деньги нельзя размещать на депозитах и в других финансовых инструментах.

Заемщик не будет оплачивать дополнительные платежи (комиссии, сборы) за исключением случаев взыскания штрафных санкций при неисполнении условий кредитного договора.

Требования к заемщикам:

- Нет других договоров по этой же госпрограмме.

- На дату заключения кредитного договора заемщик состоит в перечне системообразующих организаций.

- Заемщик не находится в процессе реорганизации, ликвидации, в отношении него не введена процедура банкротства, его деятельность не приостановлена.

Куда обращаться. Пока перечень банков — участников программы не опубликован. 27 апреля открылся прием заявок кредитных организаций на выдачу субсидии.

Больше материалов по коронавирусу и антикризисным мерам - в системе КонсультантПлюс. Зарегистрируйся и получи пробный доступ

Отечественная экономика продолжает испытывать негативные последствия ограничительных мер по борьбе с коронавирусной инфекцией, частично действующих до настоящего времени. Государство стремится поддержать участников рынка, разрабатывая и реализуя масштабные программы помощи. 9 марта 2021 года стала доступная новая мера поддержки в виде кредита для бизнеса под 3% годовых. Поэтому имеет смысл рассмотреть подробнее правила финансирования, условия выдачи и другие существенные моменты кредитования.

- Особенности программы господдержки бизнеса на восстановление деятельности

- Кто может получить кредит под 3% для бизнеса

- На какие цели выдается новый кредит под 3 процента для бизнеса

- Как рассчитывается сумма кредита для бизнеса под 3%

- Срок возврата и порядок погашения кредита под 3 процента

- Часто задаваемые вопросы

- В чем состоит льготный характер кредита на восстановление бизнеса под 3%?

- В течение какого срока можно оформить льготный кредит?

- Какова максимальная продолжительность и сумма кредитования в рамках государственной программы поддержки?

Особенности программы господдержки бизнеса на восстановление деятельности

Новый кредит малому бизнесу под 3 процента пришел на смену действовавшему с июня по октябрь 2020 года льготному финансированию, которое выделялось под 2% годовых. Основные условия кредитования в обоих случаях, помимо процентной ставки, в целом достаточно похожи.

Правила реализации программы государственной поддержки регламентированы ПП №279 (датируется 27.02.2021). Главной их особенностью становится возможность оформления кредита малому бизнесу под 3 процента в течение определенного временного промежутка – с 09.03 по 01.07 текущего года. Максимальная длительность кредитного договора составляет ровно 1 год.

Кто может получить кредит под 3% для бизнеса

Адресатом государственной программы поддержки выступает бизнес, осуществляющий деятельность в отраслях, понесших наиболее серьезный урон из-за пандемии коронавируса COVID-19. Важно отметить, что масштабы предприятия в статусе ООО или ИП не имеют значения - право на финансирование получают все участники рынка, соответствующие указанному выше условию. По состоянию на начало 2021 года к числу самых пострадавших отраслей экономики относились:

- ресторанный и гостиничный бизнес;

- киноиндустрия;

- туризм;

- предоставление санаторно-курортных услуг;

- сфера развлекательной деятельности и т.д.

Вторым обязательным требованием к получателю нового кредита под 3% для бизнеса становится участие в аналогичной программе, запущенной в прошлом году. Срок ее действия закончился 1 апреля, а правила регламентированы >ПП №696 (датируется 16.05.2020).

Еще одним условием для одобрения льготного финансирования становится отсутствие приостановки деятельности предприятия и запуска процедуры банкротства. Невыполнение любого из требований означает невозможность получения кредита в рамках государственной программы поддержки бизнеса.

На какие цели выдается новый кредит под 3 процента для бизнеса

Льготное кредитование носит целевой характер. Он выражается в необходимости расходования полученных средств исключительно на восстановление нормального функционирования бизнеса. Другими словами, разрешается платить или гасить долги по зарплате, производить закупки сырья, осуществлять другие текущие платежи.

Не допускается финансирование из заемных средств следующих статей затрат:

- выплата дивидендов;

- обратный выкуп акций предприятия или доли в учредительном капитале;

- платежи на благотворительность.

Как рассчитывается сумма кредита для бизнеса под 3%

Величина кредитного лимита рассчитывается достаточно просто. Размер МРОТ, составляющий 12 972 руб., умножается на численность персонала и на длительность финансирования. Количество сотрудников берется из налоговой отчетности предприятия и обязательно указывается в договоре на выдачу кредита. Это объясняется важностью показателя для определения условий погашения долга перед банком.

Важным ограничением становится максимально возможная сумма льготного кредита на восстановление бизнеса. Она установлена на уровне полумиллиарда рублей.

Срок возврата и порядок погашения кредита под 3 процента

Выдачей льготных кредитов занимаются уполномоченные банки, к числу которых относятся практически все ведущие участники российского финансового рынка. Упущенная ими из-за сниженной ставки выгода компенсируется из государственного бюджета.

Получение льготного финансирования накладывает на заемщика несколько ограничений, от успешного соблюдения которых зависит срок возврата долга. Первым и главным из них выступает сохранение численности персонала на уровне, как минимум, 90% от значения этого показателя, указанного в кредитном договоре. Дополнительным и уже упомянутым выше ограничением становится запрет на нецелевое расходование заемных средств.

Главным отличием рассматриваемого кредита от действовавшего в прошлом году выступает необходимость обязательного погашения долга. Условия возврата денежных средств таковы:

- в течение первых полугода платить ничего не нужно – ни основной долг, ни проценты;

- на протяжении последующих шести месяцев – с 7 по 12 – требуется погасить кредиторскую задолженность в полном объеме, ежемесячно совершая равные по размеру выплаты.

Нарушение финансовых обязательств с высокой степенью вероятности означает наложение банком штрафных санкций. Их условия в обязательном порядке отражаются в кредитном договоре, а потому не будут сюрпризом для заемщика. Как следствие – крайне важно четко и своевременно совершать платежи, в противном случае – выгодные условия льготного кредитования потеряют свою привлекательность.

Часто задаваемые вопросы

В чем состоит льготный характер кредита на восстановление бизнеса под 3%?

Главным преимуществом рассматриваемого кредита становится очень низкая процентная ставка, которая составляет всего 3%. Такие условия финансирования попросту невозможны без помощи государства.

В течение какого срока можно оформить льготный кредит?

Заключить кредитный договор с уполномоченным банком можно с 9 марта по 1 июля текущего года.

Какова максимальная продолжительность и сумма кредитования в рамках государственной программы поддержки?

Предельный срок действия договора льготного кредитования составляет 12 месяцев. Максимальное значение лимита финансирования равняется половине миллиарда рублей.

Бизнес, который пострадал от коронавируса, может рассчитывать на кредит под 3% на восстановление предпринимательской деятельности. Сделать это позволяет программа 279. Рассмотрим ее условия подробнее.

Бизнес, который пострадал от коронавируса, может рассчитывать на кредит под 3% на восстановление предпринимательской деятельности. Сделать это позволяет программа 279.

Коронавирусные ограничения, кажется, длятся уже целую вечность и постоянно бьют по самым уязвимым сферам – мелкому и среднему бизнесу. Чтобы поддержать предпринимателей и не допустить сокращения сотрудников, государство запустило программу 279, которая позволяет оформить кредит с пониженной ставкой 3%.

Получить такой заем могут не все. Чтобы сохранить ставку на весь срок кредитования, нужно соблюсти определенные условия. Кто, как и когда может получить льготу, расскажем в статье.

Как проходит льготное кредитование пострадавшего бизнеса

Во время пандемии бизнес терпит убытки – дорожает сырье, срываются поставки, уменьшается количество клиентов. Государство поддерживает предпринимателей благодаря внедрению специальных программ. Одна из них – программа 279, или ФОТ 3.0.

Программа ФОТ 3.0 – продолжение ФОТ 2.0, действие которой закончилось 1 апреля 2021 года. Несмотря на плавающие условия, главная цель остается неизменной – сохранение рабочих мест.

- В ФОТ 2.0 кредиты выдавались под 2%. Государство обещало выплатить за заемщиков тело кредита вместе с процентами, если до 1 апреля 2021 они сохранят до 90% сотрудников.

- В отличие от предыдущей версии, в ФОТ 3.0 сумма не обнуляется – погасить основной долг с процентами нужно самостоятельно. Процентная ставка составляет 3%. Объясняется это более стабильной обстановкой – несмотря на ограничения, экономика восстанавливается.

Важно: изменения происходят даже внутри одной программы. ФОТ 3.0 проходит в два этапа, второй действует с 1 ноября по 30 декабря 2021 года.

Льготное кредитование работает в две стороны. С его помощью бизнес может получить финансы, необходимые для выживания, а банки – средства, которые недополучили из-за пандемии.

Схема программы:

- государство выделяет средства на финансирование льготного кредитования (для ФОТ 3.0 это порядка 23,7 млрд рублей);

- деньги направляются в финансовые организации, которые кредитуют бизнес под низкий процент и выдают кредит под 3 процента годовых (вместо условных 10%), и позволяют банкам возместить разницу между льготной и рыночной процентными ставками, а также погасить задолженность заемщиков в первые полгода.

Условия программ часто меняются, но суть остается неизменной – поддержка бизнеса всегда связана с сохранением рабочих мест

Важно: получить кредит можно только в одном из аккредитованных банков, в том числе и в Совкомбанке.

Условия льготного кредитования:

- Ставка – 3% годовых.

- Срок выплат 18 месяцев – первые 6 месяцев действует отсрочка платежей, последующие 12 предназначены для погашения долга.

- Заключить кредит можно с 1 ноября по 31 декабря 2021 года.

- Главное условие – сохранить 90% сотрудников на время действия кредитного договора (КД). Показатель будет контролироваться через данные ФНС. Если не выполнить это условие – ставка повысится.

Расчет суммы займа

Так как цель ФОТ 3.0 – сохранение рабочих мест, в соответствии с этим и рассчитывается сумма, доступная к выдаче. МРОТ (учитывается федеральный, без надбавок и коэффициентов) умножают на количество сотрудников (официально устроенных на момент подачи заявки) и на расчетный период, равный 12 месяцам.

Максимальная сумма к выдаче – 300 миллионов рублей.

Сумма кредита = МРОТ × количество сотрудников × 12

Пример 1.

Представим, что в ИП «Василек» трудоустроено 8 сотрудников. Тогда бизнес претендует на заем: 12 792 × 8 × 12 = 1 228 032 рубля.

Переплата со ставкой 3% – 36 840,96 рублей.

Переплата со ставкой 10% – 122 803,2 рубля.

Экономия – 85 тысяч рублей.

Сравним переплату для бизнеса, который претендует на заем в 100 млн рублей.

Переплата со ставкой 3% – 3 млн рублей.

Переплата со ставкой 10% – 10 млн рублей.

Экономия – 7 млн рублей.

Совкомбанк предлагает кредит для бизнеса под низкий процент. Удобный онлайн-калькулятор на сайте поможет убедиться в выгоде предложения.

Кто может быть заемщиком

Для участия в льготной программе нужно соответствовать одному из пунктов.

На какие цели выдается кредит

Льготное кредитование нацелено на поддержку бизнеса. Но есть и предприниматели, которые признаются, что хотят пустить деньги на его развитие.

Официальные цели:

- выплата зарплат;

- расходы на ведение бизнеса – нужно документальное подтверждение;

- погашение кредитов.

Важно: покупать собственные акции, выплачивать дивиденды и заниматься благотворительностью на выделенные средства нельзя.

Напоминаем, что и финансовая организация, и заемщик зависят от требований государства. Если нарушить условия, государство заберет субсидию у банка, и организации придется повысить ставку до рыночной.

Самое распространенное нарушение, которое легко допустить, – увольнение сотрудников. Их количество должно быть не менее 90% от изначального, зафиксированного на момент составления КД. Причем в них входят как штатные работники, так и сотрудники по гражданско-правовым договорам.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит под 9,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки», и мы вернем все проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Какая может быть форма кредитования и каков порядок погашения кредита

Форма кредитования по программе 279 – невозобновляемая кредитная линия. Это значит, что у занятой суммы есть лимит на расходы, и даже если вернуть расходы банку, лимит не увеличится.

Например, вам выдали 1 млн рублей. Вы потратили 300 тысяч, а затем вернули их. К использованию вам все равно доступно только 700 тысяч рублей. В противовес представьте кредитную карту, так вы сможете использовать лимит, пополнять баланс и снова тратить финансы в полной мере.

Напоминаем, что для второго этапа срок выплаты увеличили до 18 месяцев – полгода отсрочки и год на погашение.

Рассмотрим порядок выплат для ИП «Василек» из примера 1, с займом в 1 228 032 рубля.

В месяц банк начислит ИП проценты в размере 3 070,08 рублей. Полгода бизнес может не выплачивать долг и вкладывать только в себя.

Из-за отсрочки в шесть месяцев сумма займа увеличится на 18 420,48 и станет равной 1 246 452,48 рубля.

В следующий год заем необходимо выплатить равными частями: 1 246 452,48 / 12 = 103 871,04. Плюс платить проценты в размере 3 070,08 рублей.

Итого ежемесячная выплата составит: 103 871,04 + 3 070,08 = 106 941,12 рублей.

![]()

Кредит под 2 процента годовых от Путина банки выдавали с 1 июня по 1 ноября 2020 года. А сейчас окончательно стало понятно, действительно ли можно его не отдавать. Об этом и о том, как отразить данный кредит в бухгалтерском и налоговом учете, читайте в нашей статье.

Условия получения кредита на возобновление деятельности под 2%

Правила выдачи кредитов на возобновление деятельности утверждены постановлением Правительства РФ от 16.05.2020 № 696. Получить такой кредит могли юрлица. Доступен кредит под 2 процента годовых был и для предпринимателей, у которых есть наемные работники. Ограничений по масштабу деятельности не устанавливалось. Льготный кредит могли взять как субъекты МСП, так и крупные компании.

Требований к заемщикам было два:

- они должны работать в пострадавших отраслях либо в отраслях, требующих поддержки для возобновления деятельности;

Принадлежность к соответствующей отрасли определялся по ОКВЭД (в ЕГРЮЛ или ЕГРИП) по состоянию на 01.03.2020. Причем в данном случае у малых и микропредприятий учитывался не только основной ОКВЭД, но и дополнительные, а у остальных — только основной.

- не должны находиться в процессе банкротства, приостановления деятельности, а ИП не должен был прекратить деятельность в данном статусе.

Какую сумму давали и на что ее можно был потратить

Сумма кредита зависела от двух факторов:

- численности работников на 1 июня 2020 года;

- даты заключения кредитного договора.

Максимальная сумма рассчитывалась по формуле:

Кредит = (МРОТ с учетом райкоэффициентов и надбавок + 30% МРОТ на страховые взносы) × Численность работников на 01.06.2020 × Количество месяцев с даты заключения договора до 01.12.2020

Например, в компании работало 20 человек. В июле она могла претендовать на кредит по программе господдержки в сумме 1 576 900 руб. ((12 130 + 12 130 × 30%) × 20 чел. × 5 мес.).

Кредит выдавался не единовременно. Банк зачислял деньги раз в месяц, причем сумма каждого транша была ограничена произведением двукратного расчетного размера оплаты труда (это те самые МРОТ + 30% от МРОТ из нашей формулы) и численности работников.

В нашем примере в июле компания получила бы 630 760 руб. ((12 130 + 12 130 × 30%) × 2 × 20 чел.).

Что касается расходования кредита, то есть некоторые ограничения. Этими деньгами можно было оплачивать любые документально подтвержденные расходы на ведение предпринимательской деятельности, в т. ч. выдавать зарплату и гасить ранее полученные по госпрограммам кредиты. Нельзя было за счет кредита выплачивать дивиденды, выкупать собственные акции и доли в уставном капитале, тратиться на благотворительность. Банк может контролировать целевое использование, поэтому будьте готовы предоставить ему подтверждающие документы.

Действительно ли кредит невозвратный

Для тех, кто выполнил все установленные требования, да — кредит и проценты (или половину долга) можно не выплачивать. А требования эти таковы:

- в течение всего периода кредитования численность ваших работников оставалась не меньше 80% численности на 01.06.2020 (проверяется на конец каждого отчетного месяца);

- вы не обанкротились, вашу деятельность на приостанавливали по требованию закона;

- средняя зарплата каждого вашего работника не ниже МРОТ;

- на 01.03.2021 численность персонала составляет не менее 90% от численности на 01.06.2020 — в этому случае кредит и проценты спишут полностью. Если на 1 марта 2021 года сохранено 80% от численности — долг спишут наполовину.

Что делать в период действия кредита

Действия заемщика, получившего кредит под 2 процента, несколько отличаются от традиционных схем кредитования. Здесь выделяются три периода:

- базовый (до 01.12.2020);

- наблюдения (с 01.12.2020 по 01.04.2021);

- погашения (по 30.06.2021).

Разъясняет "КонсультантПлюс":

Период наблюдения

С 1 декабря 2020 года по 1 апреля 2021 года:

- заемщик ничего не платит банку;

- для заемщика действует конечная ставка не выше 2% годовых;

- начисляемые проценты переносятся в основной долг на дату окончания периода наблюдения.

Весь долг по кредиту, включая проценты, спишут полностью, если.

Проверить соблюдение условий списания долга можно в К+, получив бесплатный пробный доступ.Тем, кто в течение периодов базового и наблюдения выполнил все установленные условия, сейчас банки должны рассылать уведомления о списании долга по кредиту. Если условия не соблюдены, для вас начался период погашения. Гасить задолженность (тело кредита и начисленные проценты) нужно тремя равными платежами: 30 апреля, 30 мая и 30 июня. При этом с 01.04.2021 по кредиту действует уже не льготная, а стандартная ставка, и проценты по этой ставке начисляются как на сумму основного долга, так и на льготные проценты.

Важно! Если с погашением данного кредита у вас проблема, проверьте, есть ли у вас возможность перекредитоваться по новой госпрограмме под 3%. Она доступна только тем, кто попал в новый перечень отраслей, которым оказывается поддержка. Подробнее о программе кредитования ФОТ 3.0 читайте в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Учитываем льготный кредит в бухучете и налогообложении

В бухучете льготный кредит нужно отражать так же, как обычный — по правилам ПБУ 15/2008, ПБУ 9/99 и ПБУ 10/99:

- получение кредита признается кредиторской задолженностью (это не доход) — Дт 51 Кт 66;

- проценты — расходами, связанными с исполнением кредитного договора, — Дт 91 Кт 66.

ВАЖНО! Несмотря на то, что до определенного момента проценты по льготному кредиту не уплачивались, они должны были начисляться и присоединяться к основной сумме долга. Начислять их в бухучете нужно было в общем порядке.

Если кредит вам спишут, списание основного долга и процентов вы признаете прочим доходом — Дт 66 Кт 91. Делать такую запись нужно на дату получения от банка уведомления о списании долга или на дату, которой оно датировано (в разных банках документооборот разный).

Если кредит все-таки придется оплачивать, отразите погашение кредиторки — Дт 66 Кт 51.

В налоговом учете при получении и списании (или погашении) основной суммы льготного кредита ни доходов, ни расходов не будет (подп. 10, 21.4 п. 1 ст. 251, п. 12 ст. 270 НК РФ), в т. ч. и для упрощенки (п. 1.1 ст. 251, п. 1.1 ст. 345.15 НК РФ).

Списанные банком проценты также не увеличат налоговую базу. А вот если их придется выплачивать, тогда отразите в расходах на дату уплаты (подп. 12 п. 7 ст. 272, подп. 9 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ).

Применяющим ПБУ 18/02 нужно иметь в виду, что при списании кредита и процентов в бухучете будут доходы, а в налоговом нет. Значит, будут разницы. Учесть их по всем правилам вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к нему можно получить бесплатно.

Итоги

Получить кредит под 2% на возобновление деятельности и не гасить его в полном объеме или частично можно при соблюдении определенных условий. Расходовать эти деньги было возможно на текущую деятельность, но с рядом ограничений.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Автор статьи

Читайте также: