Кредит при сохранении численности сотрудников

Обновлено: 18.04.2024

В начале мая президент озвучил новые меры поддержки бизнеса. Так уж завелось, что их меряют пакетами, так вот, это был третий пакет. И одна из инициатив заключалась в предоставлении бизнесу из пострадавших сфер экономики возможности взять льготный кредит по ставке 2% годовых. И самое неожиданное — президент пообещал, что в случае сохранения сотрудников, кредит вместе с процентами будет списан. Несколько дней назад вышло Постановление Правительства, прочитав которое, в общих чертах можно понять, что ожидает тех, кто решит воспользоваться этой льготой. У себя на YouTube канале мы уже выпустили подробный обзор этого льготного кредита. Спешим поделиться нашим новым видео.

Что это за постановление?

Постановление, которое мы анонсировали во вступлении, утверждает правила предоставления субсидий для банков на возмещение недополученных ими доходов по льготному кредиту. Т.е. оказывая услуги предпринимателям по предоставлению этого льготного кредита, банки должны придерживаться определённых правил. И отсылаясь в ходе статьи к какому-то пункту, мы будем иметь в виду именно эти правила, а не само Постановление.

Кто может рассчитывать на кредит?

Первое, что бросается в глаза — для получения кредита нет никаких условий по сохранению численности сотрудников. От этого только зависит будет ли кредит вам прощён. А получить его можно даже если вы прямо перед этим провели масштабное сокращение персонала. Кредит предоставляется как юридическим лицам, так и индивидуальным предпринимателям, но только при наличии сотрудников. Разумеется, чтобы не возникло проблем с получением, вы не должны быть в состоянии банкротства и ваша деятельность не должна быть приостановлена. Эти условия прописаны в пункте 9 Правил.

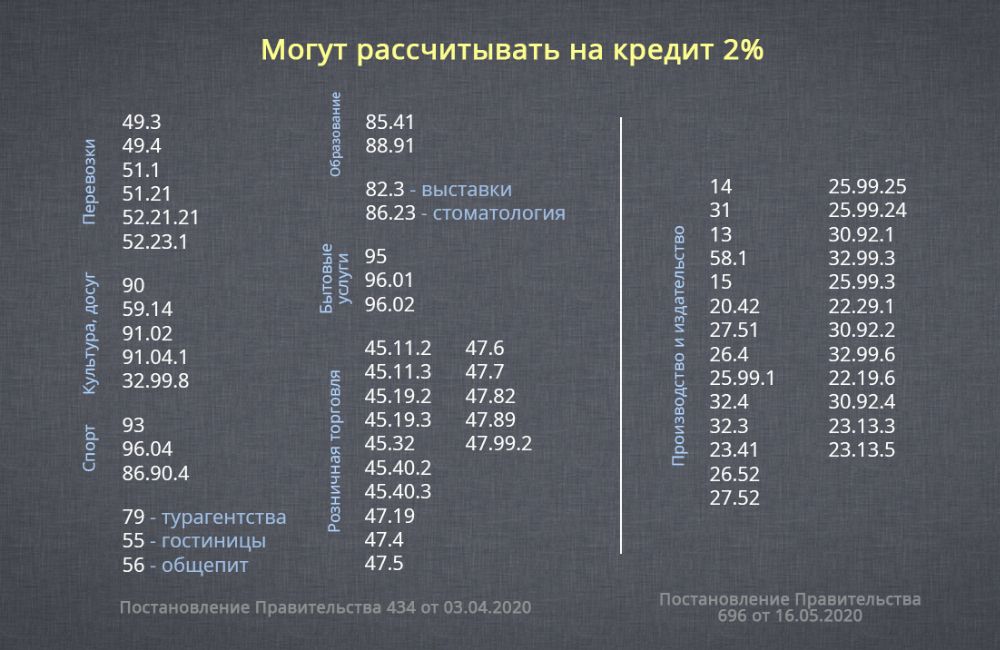

Кредит выдаётся только при наличие в выписке определённых ОКВЭД. Это дело привычное, наверное, уже все бухгалтеры выучили наизусть список кодов ОКВЭД, относящихся к пострадавшим сферам экономики. Но тут-то нас и поджидает сюрприз. Помимо привычного всем списка, утверждённого постановлением 434, в Правилах имеется свой список видов деятельности, представители которых тоже могут претендовать на получение кредита (Приложение № 2). В нём собрано 25 производственных кодов и один код для издания книг. Ниже представлен объединённый список всех ОКВЭД, с которыми можно получить кредит.

Аналогично беспроцентному кредиту, который уже вовсю получают предприниматели по всей стране, кредит под два процента положен малым и микропредприятиям при наличии у них какого-то кода из списка выше в качестве основного или дополнительного, а вот у всех остальных считается только основной ОКВЭД. Это прописано в пункте 10 Правил.

Социально-ориентированные НКО, которым оказывается поддержка в связи с коронавирусом и включённые в соответствующий реестр, могут не смотреть на свои виды деятельности, им кредит положен по умолчанию.

Сколько денег дадут?

Максимальная сумма кредита считается как произведение расчётного размера оплаты труда, количества сотрудников на 1 июня 2020 года и количество месяцев с момента заключения кредитного договора до 1 декабря. Любознательный читатель спросит: «А что такое расчётный размер оплаты труда?». Это произведение МРОТ, увеличенного на 30 процентов, на районный коэффициент и процентную надбавку. А если вы настолько любознательный читатель, что хотите эту информацию перепроверить, то добро пожаловать в пункт 24 Правил. Итоговая формула для расчёта суммы кредита выглядит так:

МРОТ * 1,3 * Районный коэффициент * Процентная надбавка * Кол-во сотрудников на 01.06.20 * Кол-во месяцев

Например, предприниматель из Петербурга с 10 сотрудниками, заключивший кредитный договор с 1 июня, может рассчитывать максимально на 946 140 рублей (12 130 руб * 1,3 * 1 * 1 * 10 чел * 6 мес).

Как выдают деньги?

Тут всё не так просто. После одобрения кредита банк не сможет перевести всю сумму вам на счёт. Он может это делать ежемесячными платежами не более двойного расчётного размера оплаты труда (что такое расчётный размер оплаты труда смотрите выше). Возвращаясь к нашему примеру с предпринимателем из Петербурга с десятью сотрудниками, то максимальный ежемесячный перевод в рамках такого кредитного договора будет 315 380 (2 * 12 130 руб * 1,3 * 1 * 1 * 10 чел).

На что можно тратить?

Господин Мишустин в ходе совещания с Правительством заявил, что этот кредит можно тратить на любые нужды бизнеса, но Правительство рассчитывает, что в первую очередь он пойдёт на зарплату. Формулировка в Правилах, действительно, позволяет тратить деньги на любые необходимые для бизнеса нужды (см. определение термина «возобновление деятельности» в п. 5 Правил), но как всё будет в итоге — посмотрим. Наверняка можно сказать следующее:

- Этим кредитом можно будет гасить взятые ранее льготные кредиты, в том числе беспроцентный зарплатный кредит.

- С помощью этого кредита можно будет платить зарплату. Только зарплату, про налоги в Правилах ничего не говорится.

Как гасить кредит?

А вот это самое интересное. В соответствии с правилами весь срок кредитования делится на 3 периода — базовый период, период наблюдения и период погашения.

Базовый период. Начинается с даты заключения договора и заканчивается 1 декабря 2020. Договор можно заключить в срок с 1 июня по 1 ноября. Во время базового периода происходит перечисление денег, т.е. формирование основного долга. По окончании этого периода происходит начисление процентов по ставке 2% годовых. Проценты присоединяются к основному долгу (капитализируются, как выразился президент).

После базового периода есть два варианта развития событий.

1. Вы не справились с соблюдением необходимых условий для прощения хоть какой-то части кредита, а именно, количество ваших сотрудников на конец какого-то месяца базового периода было менее 80 процентов от количества сотрудников 1 июня 2020 или в отношении вас по состоянию на 25 ноября введена процедура банкротства (или ваша деятельность была приостановлена). В этом случае для вас начинается период погашения. Весь долг, образовавшийся за базовый период (включая проценты) необходимо погасить тремя равными долями в срок до 28 декабря, 28 января и 1 марта. На этот период банк устанавливает свою процентную ставку по кредиту, это будет далеко не два процента.

2. По итогам базового периода вы выдержали все условия (сотрудники не уменьшились, вы продолжаете работать). В этом случае вы переходите в период наблюдения.

Период наблюдения. Начинается с 1 декабря 2020 года и заканчивается 1 апреля 2021 года. В этот период банк никаких денег вам не переводит, но и вы свой долг не возвращаете. За вами просто наблюдают. 1 апреля, когда этот период закончится, банк ещё раз начислит свои проценты по ставке 2% годовых. Причём он будет начислять их на весь долг (с учётом начисленных ранее процентов). И после этого решается ваша судьба. Тут уже три варианта развития событий:

- Вам прощают кредит полностью (включая проценты).

- Вам прощают только половину кредита (включая проценты).

- Вам ничего не прощают.

Чтобы получить полное списание задолженности, в периоде наблюдения необходимо выполнить следующие условия:

- На дату завершения периода наблюдения (1 апреля 2021 года) в отношении вас не введена процедура банкротства и ваша деятельность не приостановлена.

- Средняя зарплата, выплачиваемая сотрудникам в период наблюдения, не меньше МРОТ. Эту информацию банки будут определять с помощью специального электронного сервиса, который разрабатывают в ФНС.

- В течение периода наблюдения на конец каждого месяца численность сотрудников была не ниже 80% от численности на 1 июня 2020.

- Отношение численности сотрудников по состоянию на 1 марта 2021 года к численности сотрудников по состоянию на 1 июня 2020 года не менее 0,9

Для списания половины долга, нужно выполнить те же самые условия кроме последнего, оно тут полегче. Достаточно чтобы отношение количества сотрудников на 1 марта 2021 к количеству на 1 июня 2020 было не ниже 0,8.

Мы обратили внимание, что в правилах уровень сохранения занятости, который нужно поддерживать на конец каждого месяца, дан в процентах, а условие списание долга — в долях. Нам это показалось интересным, но делать какие-то выводы не рискнём.

Несколько предостережений

Во-первых, бюджет на эту программу ограничен и если желающих окажется слишком много, то вы можете не успеть в ней поучаствовать, поэтому советую как можно быстрее принять решение и не терять время, если всё-таки надумаете сюда влезть.

Второе предупреждение — даже если вы абсолютно уверены, что подходите под все условия для полного списания долга по кредиту, то всё равно будьте готовы его гасить своими деньгами, лучше в итоге получить приятный сюрприз, чем неожиданные траты.

Третье — ответственно подходите к выбору банка для получения этого кредита, если он нарушит какие-то условия Правительства, то ваш льготный кредит превратится в самый обычный.

Четвертое — внимательно читайте кредитный договор, в нём должно быть прописано, что кредит выдаётся на возобновление деятельности, а срок окончания должен быть 30 июня. При нарушении этих условий у банка могут возникнуть проблемы с получением компенсации от государства, а вы, соответственно, будете должны вернуть этот кредит по рыночным условиям (см. определение «кредитный договор» в п. 5 Правил).

Зампредседателя правления Сбербанка Анатолий Попов — в программе «Цели и средства»

Российские банки формируют новые программы кредитования для бизнеса. Как происходит этот процесс? И как работают банки в новых, непростых условиях? В рамках программы «Цели и средства» экономический обозреватель “Ъ FM” Олег Богданов обсудил эти и другие вопросы с заместителем председателя правления Сбербанка Анатолием Поповым.

— 11 мая президент объявил о новых мерах поддержки бизнесу, была озвучена программа кредитования под 2%. Чем она отличается от предыдущих?

— Действительно, уже появляются программы, которые направлены на восстановление деятельности предприятия. Наверное, самая важная особенность этой программы заключается в том, что государство полностью погасит кредит и проценты, которые начислены по нему, предприятиям, которые сохранят до марта 2021 года штат сотрудников на уровне 90%. Это позволит сохранить как занятость, так и операционную деятельность предприятия. Сумма кредита будет определяться численностью работников компании, умноженной на величину МРОТ и количество полных месяцев до 1 декабря 2020 года с момента предоставления займа. Мы ожидаем, что общая сумма зарплатных кредитов под 2% составит порядка 250 млрд руб. По нашим оценкам, Сбербанк обслужит порядка трети выданных займов. Собственно, в ближайшее время мы заключим соглашение с правительством о предоставлении субсидий и начнем заключать первые сделки.

— 2% — все-таки ставка не рыночная. А разницу кто-то вам будет компенсировать, например, Центробанк?

— Разработана программа субсидирования, в рамках которой ставка для конкретного заемщика составит всего 2%, при этом основная разница с дорыночной ставкой будет покрыта государством.

— Какое количество предприятий сможет воспользоваться данной программой?

— За данным кредитом могут обратиться предприятия так называемых пострадавших отраслей. Если говорить о малом бизнесе, то может быть использован как основной, так и дополнительной ОКВЭД, а для среднего и крупного бизнеса — только основной. По разным оценкам в этих предприятиях работает порядка 7 млн сотрудников. Мы считаем, что как раз эта программа поможет и сохранить занятость, и поддержать деятельность предприятий в этот непростой момент.

— У многих бизнесменов возникает вопрос: а какие преимущества, преференции у меня будут, если я буду пользоваться этой программой? Кредит под зарплату под 2 % все равно же придется отдавать. Я деятельность не веду, и это какая-то отложенная нагрузка получается.

— Главное преимущество — это возможность получения кредита, который в дальнейшем может конвертироваться в безвозмездную помощь. То есть кредит в случае сохранения 90% занятости будет полностью погашен государством за предприятие, и проценты тоже. Впервые создана такая программа, которая не откладывает какие-то выплаты на более дальний срок, а при соблюдении правил позволяет предприятию получить фактически безвозмездную субсидию.

— Какие ограничения есть этой программе?

— Наверное, одно из ключевых условий программы — это соответствие ОКВЭД компании и принадлежность к списку пострадавших отраслей. Для малого бизнеса программа действует, если хотя бы один ОКВЭД предприятия, основной или дополнительный, попадает в список пострадавших отраслей, а для компаний среднего и крупного бизнеса, если основной ОКВЭД относится к данному списку, определенному правительством Российской Федерации.

— Есть ли какие-то варианты для компаний, которые не попадут в список?

— Мы еще в конце марта запустили такую программу — так называемые кредитные каникулы для бизнеса. И наш список пострадавших отраслей несколько шире, чем тот, который утвержден правительством, то есть в него включены и предприятия торговой, гостиничной недвижимости, и ряда других отраслей. Им мы предоставили возможность перенести платежи по кредитам на более поздние сроки, отсрочку где-то на шесть месяцев, а по кредитам, связанным с недвижимостью, вплоть до окончания действия кредитного договора. Микробизнесу мы даем отсрочку на выплату кредитов на шесть месяцев. По истечении этого периода не предъявляем санкции по другим просроченным обязательствам, например, страхованию или регистрации обеспечения. Мы уже за время пандемии реструктурировали по собственной программе более 48 тыс. кредитных договоров на общую сумму свыше 110 млрд. руб.

— Какое время потребуется, чтобы в полной степени заработал пакет мер и в какой-то степени восстановился экономический цикл?

— Максимальный срок программы кредита под 2% рассчитан до 1 апреля, то есть фактически предприятие сможет пользоваться льготной поддержкой почти год. Мы считаем, что это достаточный срок для того, чтобы либо переосмыслить свою бизнес-модель, либо ее полностью восстановить. И надеемся, что этот механизм поддержит большое количество предприятий.

— Мы с вами обсудили новую программу кредитования. А ведь была, насколько я помню, программа под 0%. И было много нареканий по поводу того, что мало кто может воспользоваться ей. Как обстоят дела с ней?

— Эта программа работает, ей активно пользуются предприятия. На текущий момент одобрено заявок на сумму больше 20 млрд руб., выдано более 12 млрд руб. Ежедневно прирост выдачи составляет порядка 3,5-4 млрд руб. То есть можно говорить о том, что предприятия активно пользуются программой. Но, опять-таки, она действует для организаций, которые относятся к пострадавшим отраслям.

В марте 2021 года была запущена ещё одна программа по льготному кредитованию бизнесменов, пострадавших от пандемии — ФОТ 3.0. Рассказываем, кто имеет право на такой кредит, как его возвращать и отражать в бухгалтерском и налоговом учёте.

Кому дают льготный кредит и как его использовать

Условия получения кредита по программе ФОТ 3.0 перечислены в п. 10 постановления Правительства РФ от 27.02.2021 № 279). Вы можете получить кредит при соблюдении следующих условий.

- До этого брали кредит ФОТ 2.0 по постановлению от 16.05.2020 № 696).

- Не проходите процедуру банкротства, деятельность не приостановлена, а для ИП — не прекращена.

- Относитесь с одной из льготных категорий: имеете статус социально ориентированной либо наиболее пострадавшей от пандемии НКО или на 1 января 2021 года работали в одной из отраслей, перечисленных в приложении № 3 к постановлению № 279, в частности — в гостиничном и туристическом бизнесе.

Ставка по кредиту ФОТ 3.0 — 3% годовых. Получить его можно до 1 июля 2021 года в любом банке из утверждённого списка. Сумма кредита зависит от МРОТ и числа сотрудников. Максимальная сумма — произведение МРОТ и численности, умноженные на 12 месяцев: К = 12 х МРОТ х Ч Так, если в компании работает 50 человек, можно получить кредит до 2 х 12 792 х 50 = 7 675 200 рублей.

Сведения о численности сотрудников банки берут из информационного ресурса ФНС на дату подачи заявки на кредит. Для крупных компаний установлено ограничение — кредит в любом случае не может быть больше 500 млн руб. Полученные деньги можно тратить практически на любые цели, связанные с ведением бизнеса. Нельзя только из этих денег платить дивиденды, выкупать собственные акции или доли в уставном капитале, а также заниматься благотворительностью.

Как возвращать льготный кредит и что будет за нарушения

Чтобы воспользоваться льготными условиями возврата кредита, в течение всего срока действия договора необходимо соблюдать следующие правила.

- Сохранять численность сотрудников не ниже 90% от уровня на момент получения кредита.

- Заёмщик не должен выкупать собственные акции или доли в уставном капитале. Это же условие относится к организациям, которые входят в одну группу компаний с заёмщиком.

- Участники группы компаний не должны выплачивать дивиденды.

- В первые 6 месяцев после получения кредита не платят ни основной долг, ни проценты. Но банк начисляет проценты за этот период..

- С 7-го по 12-ый месяц выплачивают равными долями основной долг и накопленные проценты за 6 месяцев, а также платят текущие проценты на остаток основного долга с учётом погашения.

Пример.

Организация получила 1 июня 2021 года кредит по программе ФОТ 3.0 на 12 месяцев на сумму 6 000 000 рублей. По условиям договора основной долг и проценты следует платить в последнюю дату каждого месяца.

Если нарушить любое из условий для применения льготы, банк будет работать с вами на общих основаниях в соответствии с рыночными условиями кредитования. Конкретные процентные ставки и другие условия возврата кредита при нарушении правил его использования в постановлении № 279 не указаны. Каждый банк определяет их индивидуально и отражает в кредитном договоре.

Операции по кредиту в бухгалтерском учёте

Получение кредита и возврат основного долга не относятся к доходам и расходам организации в целях бухучёта (п. 3 ПБУ 9/99 и п. 3 ПБУ 10/99).

Так как кредит по ФОТ 3.0 можно взять на срок не более года, его учитывают на счёте 66 «Расчёты по краткосрочным кредитам и займам»:

- Дт 51 Кт 66.1 — получен кредит;

- Дт 66.1 Кт 51 — возвращён основной долг.

Проценты в общем случае нужно относить на прочие расходы того месяца, когда они были начислены, вне зависимости от даты уплаты (п. 6 ПБУ 15/2008).

В предыдущем примере заёмщик должен отражать в бухучёте проценты в соответствии с графой «Проценты начисленные». Например, в июле 2021 года он должен сделать проводку на 15 288 рублей, а в феврале 2022 года — на 9205 рублей.

Дт 91.2 Кт 66.2 — начислены проценты по кредиту.

Если кредит использовали для приобретения или создания инвестиционного актива , проценты, непосредственно связанные с его приобретением, сооружением и (или) изготовлением, нужно включить в стоимость этого актива (п. 7 ПБУ 15/2008):

На дату фактической уплаты процентов следует сделать проводку:

Операции по кредиту в налоговом учёте

Поступление средств по кредиту и возврат основного долга не нужно учитывать, как доходы и расходы при расчёте налогов. Это относится как к налогу на прибыль (пп. 10 п. 1 ст. 251 и п. 12 ст. 270 НК РФ), так и к специальным налоговым режимам: упрощёнке (п. 1.1 ст. 346.15 и п. 1 ст. 346.16 НК РФ) и единому сельхозналогу (ст. 346.5 НК РФ).

Проценты по кредитам для расчёта налога на прибыль относятся к внереализационным расходам (пп. 2 п. 1 ст. 265 НК РФ). Их нужно учитывать на конец каждого месяца и дату полного погашения кредита, вне зависимости от порядка уплаты. Таким образом, проценты для налога на прибыль учитывают в те же периоды и в тех же суммах, в которых они начислены в бухучёте. Для УСН и ЕСХН расходы нужно учитывать кассовым методом. В этом случае проценты по кредитам будут уменьшать облагаемую базу только после их фактической оплаты.

Если соблюдать все условия, то в первые шесть месяцев не надо платить проценты банку. А значит, и расходов для расчёта налога при УСН или ЕСХН в этот период тоже не будет. В последние шесть месяцев использования кредита у такого заёмщика возникнут двойные расходы: гашение накопленных и текущих процентов.

Предположим, что в предыдущем примере заёмщик работает на УСН. В июне-ноябре 2021 года бизнесмен не платит проценты, поэтому у него не будет и налоговых расходов, связанных с кредитом. Такие расходы появятся только с декабря 2021 года. Например, в январе 2022 года расходы по процентам составят 27 781 рубль, а в марте 2022 года — 22 685 рублей.

С 1 ноября по 30 декабря можно было получить кредит в размере МРОТ на каждого сотрудника . Ставка кредита — 3 % в год. Его дали новым фирмам и тем, кто получал «невозвратный» кредит на возобновление деятельности, но не всем, а только тем, кто, по мнению государства, так и не смог восстановиться.

Правила выдачи кредита обновлены постановлением Правительства РФ от 28.10.2021 № 1850 .

Заемщик должен соответствовать хотя бы одному из условий:

Заемщик из реестра МСП брал кредит на возобновление деятельности в 2020 году. Напомним, что его выдавали под 2 % и разрешали не возвращать при сохранении 90 % сотрудников и их зарплаты. Мы рассказывали об этом в статье . Не важно, в каком банке вы брали кредит, главное — чтобы в ФНС была об этом информация.

Создан и входит в реестр МСП после 1 июля 2020 года и работает в отрасли, требующей поддержки для восстановления деятельности.

Не соответствует условиям пунктов 1-5, но брал кредит на возобновление деятельности и работает по одному или нескольким кодам ОКВЭД из следующего списка:

- 56 — общепит;

- 59.14 — кинотеатры;

- 90 — творчество, искусство, организация развлечений;

- 91.02 — музеи;

- 91.04.1 — зоопарки;

- 93 — спорт, отдых и развлечения.

Вот список ОКВЭД для малого и среднего бизнеса, который может претендовать на кредит. С 1 ноября его дополнили шестью новыми сферами.

Сфера деятельности

Код ОКВЭД 2

Рестораны, столовые, буфеты, службы доставки продуктов питания, продавцы напитков

Турагентства и прочие организации в сфере туризма

Организаторы конференций и выставок

Дополнительное образование для детей и взрослых

Центры дневного пребывания ребенка, частные детские сады и другие услуги по дневному уходу за детьми

Театры, концертные залы, дома культуры, актеры, музыканты, художники, режиссеры, скульпторы и пр.

Спорт-клубы, фитнес-центры, парки, ярмарки, пляжи, танцплощадки и пр.

Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения

Парикмахерские и салоны красоты

Бани, сауны, солярии, салоны для снижения веса и т.д.

Для микро и малых предприятий достаточно наличия нужного ОКВЭД в списке видов деятельности на 1 июля 2021 года. Для средних — ОКВЭД должен быть основным. Если малый бизнес входит в группу компаний и его выручка составляет больше 30 %, то ОКВЭД тоже должен быть основным.

Кредит не дадут, если заемщик находится в процессе банкротства, приостановил деятельность или прекратил работать как ИП.

Условия программы «ФОТ 3.0»

Банки начнут давать новые кредиты 1 ноября 2021 года, закончат — 30 декабря 2021 года . Условия кредита такие:

- ставка — 3 % годовых;

- срок кредита — 18 месяцев;

- с 1 по 6 месяц платить основной долг и проценты не нужно;

- с 7 по 18 месяц начинаются платежи — равными долями выплачивается основной долг и перенесенные проценты, дополнительно идут текущие проценты.

Эти условия льготные. Их банк обеспечит, если вы будете соблюдать все требования к заемщикам. Если же их нарушить, у банка отберут субсидию и возвращать деньги придется по условиям, которые прописаны в договоре на этот случай. Как правило, по рыночной ставке.

Утратить право на льготы проще всего, если нарушить требование по численности: по итогам каждого отчетного периода в течение действия кредитного договора численность работников должна составлять не менее 90 % от той, которую брали для расчета максимальной суммы кредита и указали в кредитном договоре. Это будут проверять по разделу 3 РСВ. В расчет включают и штатных сотрудников, и исполнителей по гражданско-правовым договорам.

Для организаций, которые входят в группу компаний, есть ещё два условия сохранения права на льготы. Во время действия кредитного договора нужно соблюдать следующие требования:

- ни одна из организаций, которые входят в группу компаний с заёмщиком, не должна платить дивиденды;

- заёмщик не должен выкупать собственные акции или доли в своём уставном капитале, не должны это делать и организации, которые входят с ним в группу.

Льготный период для пострадавших отраслей

Заемщики из наиболее пострадавших отраслей смогут получить дополнительную отсрочку на шесть месяцев — льготный период (Постановление Правительства от 7 апреля 2022 года № 611) . Для этого нужно с 1 марта по 30 сентября 2022 года обратиться к кредитору с требованием об изменении условий кредитного договора, предусматривающим приостановление исполнения заемщиком своих обязательств .

Все условия будут такими же, но срок кредита увеличится:

- с 1 по 12 месяцы платить основной долг и проценты не нужно;

- с 12 по 23 месяц начинаются платежи — равными долями выплачивается основной долг и перенесенные проценты, дополнительно идут текущие проценты.

Размер кредита

Максимальная сумма кредита определяется по формуле:

МРОТ × численность работников × 12 месяцев, где:

- МРОТ — федеральный в сумме 12 792 рубля. Районный коэффициент, северные надбавки, региональный и отраслевой МРОТ не учитываются.

- Численность — должна быть указана в информационном сервисе ФНС на дату размещения заявки на кредит. Корректировке и уточнению цифра не подлежит. Сам ИП в расчёт численности не включается.

Общая сумма кредита ограничена — не больше 500 млн рублей.

Пример расчёта

ИП Сергеев планирует подать заявку на кредит 8 ноября 2021 года. В РСВ численность сотрудников составила 9 человек. Посчитаем, какую сумму может получить предприниматель:

Максимальная сумма кредита = 12 792 руб. × 9 чел. × 12 мес. = 1 381 536 руб.

В месяц банк будет начислять 3 453,84 рубля процентами. За первые полгода, в которые платежи по кредиту делать не надо, задолженность заёмщика увеличится на 20 723,04 рубля и составит 1 402 259,04. В оставшийся год кредит надо будет выплачивать равными долями — по 116 854,92 рубля в месяц. Плюс текущие проценты.

Условия по выдаче кредита от банков

Кредит можно взять в любом банке, который участвует в программе и получает субсидию на выдачу льготных кредитов.

Заключить кредитный договор можно только с одним банком. В правилах выдачи кредита четко прописали, что банки не смогут отказать заемщику, если у него нет счёта в банке-кредиторе и кредит не обеспечен залоговым имуществом.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Из-за ухудшения ситуации с коронавирусом власти вновь закручивают гайки, вводя карантины и нерабочие дни. Но в связи с этим возобновили и меры поддержки наиболее пострадавших отраслей бизнеса: предложили новую субсидию и льготный кредит, а тем, кто уже брал кредит, продлили срок погашения. Подробнее — в нашей статье.

Кому и на что можно рассчитывать

Меры поддержки рассчитаны на представителей малого и среднего бизнеса. Это:

- субсидия на карантин для бизнесменов из регионов, где власти вводили ограничительные меры. Подробно об условиях получения этой субсидии мы рассказали в отдельной статье ;

- субсидия в связи с нерабочими днями и на адаптацию к требованиям о QR-кодах;

- второй этап льготного кредитования «ФОТ 3.0».

Субсидия в связи с нерабочими днями

Кто получит субсидию

Организации и предприниматели, которые по состоянию на 10 июля 2021 года числились в реестре МСП и ведут деятельность в отраслях из специального перечня пострадавших отраслей . В их числе:

- кинотеатры;

- музеи;

- зоопарки;

- санаторно-курортные организации;

- спортивные организации;

- турагентства;

- гостиницы;

- общепит;

- транспортные организации;

- стоматологические клиники;

- парикмахерские и салоны красоты;

- химчистки;

- стоматологии;

- образовательные организации и некоторые другие.

Причастность к пострадавшим отраслям определяют по основному коду ОКВЭД.

Не смогут рассчитывать на субсидию предприниматели и организации, которые запустили процедуру банкротства, ликвидации, или имеют долги перед бюджетом на сумму более 3 000 рублей.

Сколько денег дадут

По одному федеральному МРОТ на каждого сотрудника организации или ИП, включая самого индивидуального предпринимателя. Численность нужно брать по состоянию на июнь 2021 года. Численность будут сверять с данными раздела 3 Расчёта по страховым взносам за первое полугодие 2021 года.

МРОТ на 1 января 2021 года — 12 792 руб.

Размер этой субсидии не увеличивают ни на региональные коэффициенты, ни на страховые взносы. Если после июня 2021 года принимали ещё сотрудников, на них субсидию не дадут.

Пример.

У ИП — владельца салона-парикмахерской в июне 2021 года было три сотрудника. В сентябре он принял ещё одного. Субсидию он получит на себя и трёх сотрудников:

12 792 руб. х 4 = 51 168 руб.

ИП без сотрудников получат один МРОТ на себя.

Как получить

ФНС упростила процедуру и создала сервис , который поможет:

Если все данные достоверны, субсидия придёт на счёт, указанный в заявлении. Тратить полученные деньги можно по своему усмотрению, отчитываться за использование не нужно.

Если вы имеете право на обе субсидии — на карантин и на нерабочие дни, — суммарно их размер не должен превышать двукратный МРОТ на каждого сотрудника, включая индивидуального предпринимателя.

Заявление вы можете сформировать в интернет-бухгалтерии «Моё дело» . Для формирования отчёта перейдите в раздел «Отчёты» — «Отправленные», нажмите кнопку «Прочие» и выберите из выпадающего списка «Заявление на субсидию».

Заявление доступно для скачивания в двух форматах:

Если ваша электронная подпись выпущена с сертификатом DSS, то воспользуйтесь инструкцией по отправке отчёта.

Если вы отправили отчет электронно, то после отправки, статус по ним вы сможете посмотреть в разделе «Отчёты» — «Отправленные» .

Кредит «ФОТ 3.0»

Цель кредита — сохранение занятости и операционной деятельности бизнесменов из пострадавших отраслей. В отличие от первого этапа, во втором шире круг получателей, больше пострадавших видов деятельности и длиннее срок погашения.

Обратите внимание! Если вы уже брали кредит на первом этапе программы «ФОТ 3.0», срок погашения вам тоже продлят с 6 до 12 месяцев. Ежемесячный платёж пересчитают с учётом продлённого срока.

Кто получит кредит

- Организации и ИП-работодатели, включённые в реестр МСП, которые уже получали кредит по программе «ФОТ 2.0» и ведут деятельность в пострадавших отраслях из обновлённого перечня .

- Организации и предприниматели из того же перечня пострадавших отраслей, которые попали в реестр МСП после 1 июля 2021 года.

- Социально-ориентированные некоммерческие организации, включённые в реестр .

- Наиболее пострадавшие некоммерческие организации, включённые в реестр.

- Организации и предпринимателя, которые не относятся ни к МСП, ни к НКО или СОНКО, но брали кредит по программе «ФОТ 2.0» и ведут деятельность в следующих отраслях:

- деятельность по предоставлению продуктов питания и напитков (код ОКВЭД 56);

- деятельность в области демонстрации кинофильмов (код ОКВЭД 59.14);

- деятельность творческая, деятельность в области искусства и организации развлечений (код ОКВЭД 90);

- деятельность музеев (код ОКВЭД 91.02);

- деятельность зоопарков (код ОКВЭД 91.04.1);

- деятельность в области спорта, отдыха и развлечений (код ОКВЭД 93).

Принадлежность к пострадавшим отраслям малые и средние предприятия определяют по основному или дополнительному коду ОКВЭД, остальные — только по основному. Соответствующий код должен быть в ЕГРЮЛ или ЕГРИП по состоянию на 1 июля 2021 года. Не дадут кредит заёмщикам, которые находятся в стадии банкротства, приостановили деятельность или закрыли ИП.

Если вы уже брали на первом этапе кредит по программе «ФОТ 3.0», во втором этапе вам отказать не могут. Согласно правилам, в рамках этой кредитной программы можно одновременно иметь:

- один кредитный договор, заключённый в период с 9 марта по 1 июля 2021 года;

- один кредитный договор, заключённый в период с 1 ноября по 30 декабря 2021 года.

Сумма кредита

Сумма рассчитывается как 12-кратный размер МРОТ на каждого наёмного работника, но не более 300 млн руб.

Численность работников определяют по данным в информационном сервисе ФНС России.

Пример.

Организация с 16 сотрудниками получит:

12 792 х 16 х 12 = 2 456 064 руб.

Как погашать

С 1-го по 6-й месяц ничего платить не нужно. Проценты за это время начисляются, но откладываются до периода погашения.

Такой порядок возврата применяют, если во время действия кредита заёмщик соблюдает следующие условия:

- численность работников составляет не менее 90% от указанной в договоре кредитования;

- не выкупаются собственные акции или доли в уставном капитале заёмщика;

- если заёмщик — участник группы компаний, то пока действует договор он не должен выплачивать дивиденды.

Если нарушить любое из условий, банк будет работать с вами на общих основаниях в соответствии с рыночными условиями кредитования. Каждый банк сам определяет такие условия и прописывает их в кредитном договоре.

Когда и как оформить кредит

Обратитесь в банк, который выберете сами, независимо от наличия в нём открытых счетов. Предоставлять ли вам кредит, банк тоже решит самостоятельно, исходя из правил льготного кредитования. Кредитный договор нужно заключить с 1 ноября по 30 декабря 2021 года на срок не более 18 месяцев. Залог для льготного кредита не нужен.

На что можно потратить кредитные деньги

Средства выдают на восстановление деятельности. Это любые расходы, связанные с предпринимательской деятельностью, в том числе выплата зарплаты работникам, погашение кредитных платежей. Нельзя только выплачивать дивиденды, выкупать собственные акции или доли в уставном капитале, тратить деньги на благотворительность.

Автор статьи

Читайте также: