Можно ли оплатить коммунальные услуги кредитной картой альфа банка

Обновлено: 18.04.2024

Многие используют кредитную карту вместо финансовой подушки безопасности. Она спасает, когда не хватает до зарплаты или нужно что-то срочно купить, а копить некогда. Но, оказывается, можно не только тратить с кредитки, но еще и зарабатывать на ней. На примере кредитной карты 100 дней без % на всё от Альфа-Банка покажем, как ей пользоваться, чтобы получать прибыль.

1. Откройте вклад

Звучит странно, но с кредитной картой легче начать копить. Вот как это возможно. Обычно вы получаете зарплату и месяц живете на эти деньги. Так как часто зарплаты хватает впритык, то к концу месяца откладывать в копилку уже нечего.

С кредитной картой у вас появятся свободные деньги, и не придется сокращать привычные траты ради накоплений. Смотрите: вы получаете зарплату и кладете ее на вклад или накопительный счет, а деньги тратите с кредитной карты. На вкладе копятся проценты, а вы закрываете долг по кредитке со следующей зарплаты, пока действует беспроцентный период.

Если оформить кредитную карту Альфа-Банка, то у вас будет целых 100 дней, чтобы вернуть деньги банку без процентов. Это подстрахует вас на случай, если появятся непредвиденные траты или зарплату задержат. Самое главное — следить, чтобы траты по кредитке не превышали сумму накоплений на вкладе, потому что иначе вы можете уйти в минус.

2. Получайте кэшбэк

Почти у всех есть карты с какой-нибудь программой кэшбэка, когда за покупки начисляются баллы и бонусы или возвращается часть потраченных денег. Многие считают этот бонус незначительным и не пользуются им, хотя с ним можно неплохо экономить.

Процент кэшбэка у всех банков разный и обычно зависит от суммы покупок и избранных категорий. Например, если пользоваться кредитной картой Альфа-Банка 100 дней без % на всё, можно вернуть до 33%.

Повышенный кэшбэк действует на покупки у партнеров банка. Среди них много тех, чьими услугами мы и так постоянно пользуемся: онлайн-кинотеатры, маркетплейсы, такси. Кэшбэк действует с любой суммы, поэтому можно сэкономить не только на покупке дорогой техники, но даже на кофе или поездке в магазин.

3. Закройте старые кредиты

Иногда случается, что кредиты копятся, долги растут, и никакого света в конце тоннеля не видно. Пока закрываешь проценты по одному кредиту, пропускаешь срок по другому, и вот процентов набежало ещё больше.

Чтобы таких ситуаций становилось меньше, а лучше вообще не было, можно оформить кредитную карту 100 дней без % на всё и с ее помощью разом закрыть все кредиты. Максимальный кредитный лимит до 500 000 рублей это позволяет, а у вас вместо нескольких кредитов с разными датами платежей и условиями появится один.

Так вам будет проще ориентироваться в платежах, а значит, меньше вероятность пропустить очередную дату внесения денег. Благодаря 100 дням беспроцентного периода вы сможете немного выдохнуть и даже попробовать закрыть кредит без роста процентов.

4. Оставляйте карту в залог

Когда в гостинице или сервисе по аренде автомобилей просят оставить депозит, приходится срочно корректировать планы. Суммы везде разные, но их обычно не учитываешь при планировании поездки, и залог оказывается неприятной неожиданностью.

Чтобы не использовать собственные средства, можно взять кредитную карту. Деньги с нее не спишут, а только заморозят на определенный срок. После того, как вы вернете автомобиль или съедете из отеля, заблокированная сумма снова станет доступной. Комиссия за такие операции по карте не начисляется.

Кредитная карта Альфа-Банка 100 дней без % на всё вам поможет, даже если депозит нужно оставить наличными. Если оформите карту до 26 октября, то в течение первого года вы сможете снимать с нее без комиссии любую сумму.

5. Следите за акциями в магазинах

Одна из вариаций знаменитого закона подлости работает так: самые большие скидки случаются, когда у вас нет денег. Вот так зайдешь «просто посмотреть», а потом ходишь расстроенный, потому что зарплата только через неделю, а скидка до завтра.

Конечно, можно попросить в долг у родных или друзей, но у них может не быть нужной суммы, да и как-то неловко. С кредитной картой Альфа-Банка 100 дней без % на всё не нужно терять очевидную выгоду от скидок в магазинах или занимать. У вас под рукой всегда будут деньги, которыми вы сможете тут же оплатить покупку, и почти три месяца, чтобы эти деньги вернуть, пока не начисляются проценты.

Если хотите попробовать эти способы на себе и научиться пользоваться кредиткой с хорошей выгодой, листайте вниз и оставляйте заявку на кредитную карту 100 дней без % на всё от АО "Альфа-Банк".

В Альфа-Банке оплата ЖКХ может осуществляться несколькими способами. Для погашения задолженности по счетам используются интернет-сервисы, которые позволяют совершить операцию дистанционно. Если же доступа к удаленной связи нет, платеж можно выполнить непосредственно в офисе компании.

Особенности оплаты ЖКХ через Альфа-Банк

В Альфа-Банке можно оплатить услуги ЖКХ.

Независимо от способа перечисления все средства поступают на счета поставщиков услуг достаточно быстро. Для проведения транзакции потребуется 3 рабочих дня при оплате в кассе финансовой компании и не более 5 минут — с помощью интернет-банка. В последнем случае операцию можно совершить в любое время суток в любой день недели, самостоятельно выбрав реквизиты и вписав сумму платежа.

Финансовая компания является крупнейшим банком страны, действующим в рамках федеральной системы «Город». Это дает пользователям возможность переводить средства в счет погашения счетов поставщикам услуг жилищно-коммунального хозяйства и связи без комиссии.

Расчеты осуществляются дистанционно через интернет-банк. Полный список наименований можно найти на сайте системы «Город».

Преимущества услуги

Дистанционная оплата счетов за услуги ЖКХ в Альфа-Банке занимает минимальное время. За счет того, что компания в своей работе использует новейшие электронные технологии, для перечисления средств клиенту достаточно иметь банковскую карту и доступ к интернету. Посещения офисов финансовой организации и общения с операционистом не требуется. Транзакцию можно выполнить из дома или с рабочего места, используя мобильное устройство или компьютер.

Если суммы платежей повторяются ежемесячно, пользователь интернет-банка может создать шаблон и подключить автоплатеж. Опция предусматривает автоматическую отправку средств по указанным в квитанции реквизитам.

Для удобства клиентов банк ввел еще одну услугу — оплату по QR-коду. Операция выполняется с помощью мобильного приложения, установленного на смартфон.

Необходимые данные для оплаты жилищно-коммунальных услуг

Чтобы совершить транзакцию, потребуется указать такие сведения:

- период пользования жилищно-коммунальными услугами;

- код плательщика — состоит из 10 цифр (располагается в правом верхнем углу квитанции);

- сумма оплаты.

Для перечисления средств за электроэнергию нужно знать:

- индивидуальный номер абонента (состоит из 3 цифр);

- пятизначный номер книги пользователя услуг;

- показания электросчетчика на момент оплаты и за предыдущий период;

- расход за период оплаты (в кВт/ч);

- код вида оплаты (выбирается самостоятельно из списка).

При перечислении средств за стационарный телефон потребуется ввести такие сведения:

- код телефона (аналогичен коду города);

- номер телефона (состоит из 7 цифр);

- адрес получателя услуги;

- сумма платежа.

Услуги междугородней связи со стационарного телефона можно оплатить, указав такие данные:

- номер городского телефона (включает код города);

- номер лицевого счета пользователя (состоит из 6 цифр).

Реквизиты поставщика услуг выбираются из предложенного программой списка.

Основные методы

Наиболее удобный способ отправки средств в счет погашения квитанций за ЖКУ — панель управления «Альфа-Клик», разработанная финансовой компанией. Но есть и другие варианты, позволяющие осуществить транзакцию быстро.

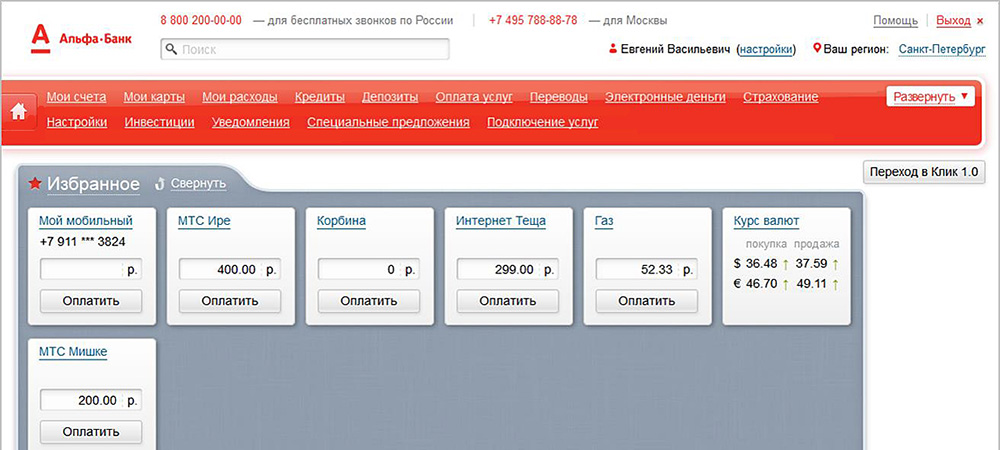

По интернету через онлайн-сервис «Альфа-Клик»

Эта бесплатная услуга доступна для любого клиента финансовой компании, являющего держателем дебетовой или кредитной карты. В перечне сервиса находится более 100 тыс. наименований поставщиков, в т.ч. из сферы ЖКХ. Временные данные для входа в программу указаны в соглашении. После подписания его копия выдается клиенту.

Оплатите услуги ЖКХ через онлайн-сервис «Альфа-Клик».

Войти в сервис можно через официальный сайт Альфа-Банка. Перед осуществлением платежа необходимо привязать к программе карту для списания средств.

Алгоритм проведения транзакции предусматривает такие действия:

- Войти в «Личный кабинет» сервиса.

- Выбрать вкладку «Оплата услуг», затем «Коммунальные платежи».

- Указать в строке поиска данные нужной компании или выбрать ее из предложенного списка.

- В поля открывшейся формы ввести сумму платежа и код плательщика.

- Подтвердить отправку средств нажатием на соответствующую кнопку.

- Ввести код, который придет в СМС на телефон.

Транзакция не предусматривает комиссии. Если поставщик услуг вводит сбор за перевод средств, сервис оповестит плательщика и укажет сумму.

По завершении оплаты рекомендуется сохранить реквизиты компании-поставщика. Это позволит в дальнейшем осуществлять транзакцию еще быстрее.

Каждая оплата в дистанционном формате предусматривает выдачу виртуального чека. Он приходит на электронную почту клиента, указанную при подписании договора на банковское обслуживание. Совершенные действия и комиссии по платежам отражаются в выписках, которые можно открыть, зайдя на соответствующие страницы интернет-банка.

В мобильном приложении «Альфа-Мобайл»

Услуга аналогична сервису «Альфа-Клик» и доступна на гаджетах с ОС iOS, Android или Windows Phone.

.jpg)

В мобильном приложении «Альфа-Мобайл» можно оплатить услуги ЖКХ.

Для перечисления средств с помощью этого варианта потребуется выполнить ряд действий:

- Войти в приложение.

- Выбрать страницу «Оплатить и перевести».

- Нажать на строку «Коммунальные услуги».

- В поле ввести ИНН поставщика или выбрать его наименование из предложенного перечня.

- Проверить появившиеся данные или ввести их самостоятельно.

- Нажать кнопку «Оплатить» и подтвердить перечисление.

Через банкоматы и терминалы

В случае когда интернет недоступен, оплатить квитанции за ЖКУ можно, используя устройства самообслуживания и банкоматы финансовой компании. Для проведения транзакции необходимо иметь при себе карту банка. При перечислении средств с помощью терминалов сторонних компаний операция может облагаться комиссией, о размере которой пользователь будет оповещен при введении данных.

Если интернет недоступен, оплатите квитанции за ЖКУ через банкомат.

- Вставить банковскую карту в приемное отверстие терминала самообслуживания или банкомата.

- Выбрать раздел «Оплаты», затем «Коммунальные платежи».

- Нажать на строку с нужным поставщиком.

- Ввести сумму по квитанции.

- Одобрить платеж, вписав код.

Рекомендуется распечатать квитанцию с подтверждением перечисления средств.

В случае возникновения вопросов по работе платежных устройств следует обратиться к консультанту банка, который поможет совершить транзакцию.

Платежные поручения

Оплата таким способом осуществляется через кассу банка пластиковой картой или наличными. Чаще всего клиент вынужден посетить офис финансовой компании в случае отсутствия нужного поставщика в данных интернет-банка. Для проведения транзакции потребуется предъявить операционисту паспорт и квитанцию с указанием реквизитов получателя.

В платежном поручении прописываются:

- Ф.И.О. плательщика;

- его адрес;

- период оказания услуг;

- сумма перевода;

- код абонента, состоящий из 10 цифр.

По телефону

При необходимости погасить задолженность по квитанции можно, позвонив в кол-центр финансовой компании. Сервис работает круглосуточно. Для идентификации личности потребуется сообщить специалисту свои данные — номер и серию паспорта или кодовую комбинацию.

.jpg)

При необходимости позвоните в кол-центр банка.

Особенности настройки автоплатежа

В онлайн-банке или мобильном приложении финансовой организации сервис называется «Платежом по расписанию». Чтобы средства перечислялись автоматически, потребуется уже на первом шаге совершения транзакции указать дату их списания со счета.

Клиентам предлагается несколько вариантов настройки сервиса. Платежи могут отправляться:

- еженедельно;

- ежемесячно;

- по датам.

Также настраивается и срок действия опции: по количеству раз, до указанной даты, неограниченно.

Если на момент перевода на счете не хватает средств, программа будет пытаться осуществить транзакцию через каждые 4 часа в течение рабочего дня. После последней неудачной попытки клиент получит СМС-уведомление о том, что перечисление не было выполнено. Последующие операции станут осуществляться в прежнем режиме.

Лимиты и действующие ограничения, комиссия

Минимальная разовая сумма при перечислении средств дистанционно не должна быть меньше 1000 руб., максимальная (с учетом комиссионного сбора) — более 15000 руб.

В день можно проводить до 10 транзакций на сумму не более 15000 руб., в неделю — до 20 транзакций на сумму до 40000 руб. Количество транзакций в месяц не должно превышать 50 на сумму до 40000 руб.

При перечислении средств через кассу в офисах финансовой компании лимиты отсутствуют.

Платежи и переводы, осуществляемые с помощью интернет-банка, не облагаются комиссией. При проведении транзакции в отделениях банка размеры сбора стандартные (от 1 до 2%).

Какие коммунальные услуги оплатить не получится

Через интернет-банк не предусмотрена оплата за воду, теплоэнергию, газ. Но эти операции можно совершить в офисах банка. При этом потребуется заплатить комиссию за услуги финансовой организации.

Оплата коммунальных услуг кредитной картой?

Прошла та самая веселая пора, когда надо было отстаивать очередь в Сбербанке и Почты России для оплаты газа, света, воды и остальных услуг коммунальных служб. Слава богу и я не попал в эту пору. Сегодня же все платежи можно сделать удаленно, либо на сайте гослуг или напрямую перечислять по банковским реквизитам. Но вот незадача, если к примеру у вас закончились деньги, а счета необходимо оплатить, то на помощь всегда приходят кредитные карты.

Так можно ли оплатить услуги ЖКХ кредитной картой?

Да, конечно, можно. Давайте разбираться как. Существует несколько способов оплаты коммунальных услуг:

- На сайте поставщика услуг ЖКХ

- Используя терминал, к примеру, Сбербанка или другого банка

- На нашей любимой почте

- Банковским переводом по реквизитам(указаны на счетах, которые вам приходят)

- Можно постоять, поездить и оплатить услуги прямо на кассе любого банка

- В личном кабинете через интернет банкинг

- Либо использовать любой другой сервис для оплаты услуг коммунальных служб

Проблема заключается в том, что не все способы позволяют расплачиваться кредитной картой. Та же Почта любит наличные…

Кассы банков не всегда, далеко не всегда позволяют сделать платеж с помощью банковской карты.

Та же самая история с личными кабинетами и банковскими переводами. К примеру Тинькофф межбанковский перевод автоматический определит как “снятие наличных”, а там уже вытекающие со всеми последующими процентами и комиссиями. Но зато вы можете легко в личном кабинете оплатить услуги ЖКХ, и платеж попадет в льготный период.

Другая не менее веселая история с кредитной картой Альфа-банка. С кредитки Альфа легко можно сделать банковский перевод прямо по реквизитам. Но это неудобно.

На самом деле самый просто способ и вполне себе действенный это оплата через портал госуслуги. Ну или напрямую у поставщика, если есть конечно такая возможность.

Льготный период и кэшбэки при оплате ЖКХ кредитной картой

Весь прикол оплаты услуг жкх, да и в целом, кредитной картой состоит в МСС-кодах. Именно они определяют характер действий: была ли это оплата или к примеру снятие наличных. И уже исходя из этой информации банк будет решать входить ли платеж в льготный период или нет. То же самое с кэшбэками.

Обычно у коммунальных служб МСС-коды 4900 или 4814. К этим кодам относится оплата воды, газа, света и коммуналки. Но бывает, что служба использует совершенно иной МСС-код.

При оплате по МСС-коду 4900, как правило, всегда предоставляется льготный период и начисляются всякие бонусы и кэшбэки. Крупные банки, такие как: Сбербанка, Альфа-банк, ВТБ, Тинькофф, Русский Стандарт, ОТП и другие банки понимают, что это оплата услуг ЖКХ и предоставляют тот самый беспроцентный период.

Проблемы могут начаться с МСС-кодом 4814. К примеру, Тинькофф банк воспринимает этот код как “снятие наличных”.

Как не ошибиться при оплате коммунальных услуг?

Самое простое, что можно сделать это запрос к поставщику. Уточните по какому МСС-коды они работают, и лучше сделайте это заранее, если даже не собираетесь оплачивать услуги кредитной картой.

Далее письмо или запрос в Тех.Поддержку банка и выяснение деталей по МСС-коду, который вам должен был сообщить поставщик услуг.

Итог: можно ли оплатить услуги коммунальных служб кредитной картой?

Да, конечно, можно. Но будьте внимательны!

Не болейте и подписывайтесь на мой телеграмм канал @aprocredit. С вами был автор блога “Кредитный бомж” alex_d.

Приходящие за услуги ЖКХ счета большинство россиян комментируют с использованием других трехбуквенных сочетаний. Что бы ни происходило в стране и мире, в одном можно не сомневаться — «коммуналка» будет только дорожать. Доказана эта теорема всей новейшей российской историей.

К счастью, жилищную статью расходов можно подсократить. Мало кто знает, но за оплату коммунальных услуг тоже можно получать кэшбэк, причем постоянный и даже повышенный. Правда, расщедриться на него готовы редкие банки. Подавляющее большинство не выплачивают вознаграждение по карточным операциям с МСС-кодом 4900, а именно такой код присвоен платежам за услуги ЖКХ. А уж за перевод денег по коммунальным квиткам не премирует вообще практически никто.

Тем не менее выгодные способы оплаты услуг ЖКХ есть. Идеальный «коммунальный пластик» должен быть с максимальным кэшбэком и с бесплатным обслуживанием. Иначе весь доход может уходить на карточные комиссии. В нашу подборку мы включили карты, доступные для всех желающих, а не только для какой-то одной категории клиентов, например премиальных клиентов или пенсионеров. Совместные продукты банков с отдельными компаниями тоже не попали в наш список. В него пробились только карты с кэшбэком за любые коммунальные услуги, любых компаний.

Ну что же, платим и зарабатываем. Начнем в порядке улучшения условий.

«Альфа-Карта» от Альфа-Банка

Кэшбэк за оплату ЖКУ — 2% первые два месяца.

Максимальная сумма кэшбэка — 5 000 баллов в месяц.

Оформление и обслуживание — бесплатно.

В Альфа-Банке нет специального пластика с «коммунальным» кэшбэком. Но по его «Альфа-Карте» операции с МСС-кодом 4900 не включены в список исключений, то есть по ним тоже полагается кэшбэк. Соответственно, можно заходить на сайты коммунальщиков и расплачиваться картой. Главное, не проводить платежи через приложение Альфа-Банка, в этом случае никакого кэшбэка не будет.

А он в первые два месяца после оформления карты полагается повышенный — 2%.

Причем за все покупки, в том числе и за оплату ЖКУ. После завершения акционного периода вознаграждение будет начисляться следующим образом:

- 2% — при покупках на сумму от 100 тыс. рублей в месяц;

- 1,5% — при покупках на сумму от 10 тыс. рублей в месяц;

- 0% — при тратах до 10 тыс. рублей в месяц.

Траты в 10 тыс. рублей в месяц — обязательный минимум, иначе никаких бонусов вообще не будет. Впрочем, сейчас приходят такие счета за услуги ЖКХ, что выполнить десятитысячный норматив будет несложно. Тем более что в его расчет идут все покупки по карте.

Максимум на «Альфа-Карте» можно заработать 5 000 бонусных рублей в месяц. Сколько бы вы ни потратили, больше все равно не начислят. Накопленными бонусами можно рассчитаться за уже сделанные покупки. Тогда бонусы списываются, а вместо них на счете оказываются обычные рубли.

Выдается и обслуживается «Альфа-Карта» бесплатно. Так что если она вас чем-то не устраивает в качестве основного кэшбэк-пластика, ее можно оформить исключительно под оплату ЖКУ.

Самые популярные специальные предложения по дебетовым картам

\u0414\u0430\u043b\u0435\u0435 \u2014 1,5% \u0437\u0430 \u043a\u0430\u0436\u0434\u044b\u0435 100 \u20bd \u043d\u0430 \u0432\u0441\u0435 \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u043e\u0442 5 000 \u20bd\/\u043c\u0435\u0441.

- 3% \u043e\u0442 5 000 \u20bd\/\u043c\u0435\u0441.; 5% \u043e\u0442 30 000 \u20bd\/\u043c\u0435\u0441.; 10% \u043e\u0442 75 000 \u20bd\/\u043c\u0435\u0441.

- 0,5% \u0437\u0430 \u043f\u043e\u043a\u0443\u043f\u043a\u0438 \u043f\u0440\u043e\u0434\u0443\u043a\u0442\u043e\u0432 \u043f\u0438\u0442\u0430\u043d\u0438\u044f \u0438 \u0435\u0434\u044b, \u043e\u043f\u043b\u0430\u0442\u0443 \u043f\u043e\u0442\u0440\u0435\u0431\u0438\u0442\u0435\u043b\u044c\u0441\u043a\u0438\u0445 \u0442\u043e\u0432\u0430\u0440\u043e\u0432, \u0443\u0441\u043b\u0443\u0433 \u0441\u0432\u044f\u0437\u0438, \u043e\u043f\u043b\u0430\u0442\u0443 \u0442\u043e\u043f\u043b\u0438\u0432\u0430, \u043c\u0435\u0434\u0438\u0446\u0438\u043d\u0441\u043a\u0438\u0435 \u0438\u0437\u0434\u0435\u043b\u0438\u044f \u0438 \u043b\u0435\u043a\u0430\u0440\u0441\u0442\u0432\u0435\u043d\u043d\u044b\u0435 \u043f\u0440\u0435\u043f\u0430\u0440\u0430\u0442\u044b \u0434\u043b\u044f \u043c\u0435\u0434\u0438\u0446\u0438\u043d\u0441\u043a\u043e\u0433\u043e \u043f\u0440\u0438\u043c\u0435\u043d\u0435\u043d\u0438\u044f, \u043c\u0435\u0434\u0438\u0446\u0438\u043d\u0441\u043a\u0438\u0445 \u0443\u0441\u043b\u0443\u0433, \u0443\u0441\u043b\u0443\u0433 \u043f\u043e \u043f\u0435\u0440\u0435\u0432\u043e\u0437\u043a\u0435 \u043f\u0430\u0441\u0441\u0430\u0436\u0438\u0440\u043e\u0432, \u0443\u0441\u043b\u0443\u0433\u0438 \u043e\u0431\u0440\u0430\u0437\u043e\u0432\u0430\u043d\u0438\u044f, \u043f\u0440\u043e\u0436\u0438\u0432\u0430\u043d\u0438\u0435 \u0432 \u0433\u043e\u0441\u0442\u0438\u043d\u0438\u0446\u0435 (\u043c\u043e\u0442\u0435\u043b\u0435, \u0445\u043e\u0441\u0442\u0435\u043b\u0435), \u0443\u0441\u043b\u0443\u0433\u0438 \u043e\u0440\u0433\u0430\u043d\u0438\u0437\u0430\u0446\u0438\u0439 \u043a\u0443\u043b\u044c\u0442\u0443\u0440\u044b

- 1% \u043d\u0430 \u043e\u0441\u0442\u0430\u043b\u044c\u043d\u044b\u0435 \u043a\u0430\u0442\u0435\u0433\u043e\u0440\u0438\u0438 \u043f\u043e\u043a\u0443\u043f\u043e\u043a \u043e\u0442 5 000 \u20bd\/\u043c\u0435\u0441. \u043f\u0440\u0438 \u043f\u043e\u0434\u0434\u0435\u0440\u0436\u0430\u043d\u0438\u0438 \u043e\u0441\u0442\u0430\u0442\u043a\u0430 \u043e\u0442 30 000 \u20bd

MY LIFE от Уральского Банка Реконструкции и Развития

Кэшбэк за оплату ЖКУ — 5%.

Максимальная сумма кэшбэка — 4 000 рублей на все покупки, 500 рублей в месяц за оплату ЖКУ.

Оформление и обслуживание — бесплатно.

УБРиР — чуть ли не единственный банк, готовый постоянно выдавать кэшбэк 5% за оплату ЖКУ. Ставка, ничего не скажешь, просто отличная. Особенно с учетом того, что вознаграждение начисляется не только за оплату на сторонних сайтах, но и в приложении самого банка, в том числе по QR-кодам.

Сразу +100 к банковской карме можно добавить УБРиР за то, что кэшбэк начисляется не бонусами, а сразу «живыми» рублями. А когда выясняется, что по MY LIFE нет никаких комиссий ни за выпуск, ни за обслуживание, над картой уже начинает проявляться нимб.

Но и MY LIFE все-таки не без дегтя. Ставка в УБРиР высокая, но вознаграждение за «коммуналку» ограничено 500 рублями в месяц. Причем для 5-процентного кэшбэка надо тратить по карте не менее 5 000 рублей в месяц по категориям, не относящимся к ЖКХ. Такие покупки по MY LIFE бонусируются по типовому тарифу в 1%.

В общем, чтобы получить максимум от «коммуналки», надо каждый месяц платить за ЖКУ по 10 тыс. рублей и делать другие покупки еще на 5 000 рублей. Тогда вам вернут 500 «коммунальных» рублей и 1% от остальных покупок. Если тратить по такой схеме 15 тыс. рублей в месяц, ежемесячный кэшбэк будет составлять 550 рублей, то есть получаем среднюю ставку кэшбэка на все покупки примерно 3,6%. Если тратить на другие покупки больше, средняя ставка кэшбэка будет падать.

Максимум на всем кэшбэке по MY LIFE можно ежемесячно зарабатывать до 4 000 рублей, больше не начислят.

«Халва» от Совкомбанка

Кэшбэк за оплату ЖКХ — 1%.

Максимальная сумма кэшбэка — 5 000 баллов в месяц.

Оформление и обслуживание — бесплатно.

В Совкомбанке «коммунальный» кэшбэк всего 1%. Почему же именно «Халве» мы присудили первое место? Сейчас объясним.

Да, ставка по карте меньше, чем в Альфа-Банке и в УБРиР, но потенциально все равно можно заработать больше. Как мы уже отмечали, в Альфа-Банке кэшбэк за оплату ЖКУ идет только за операции с вводом данных карты, а в УБРиР «коммунальный» лимит — 500 рублей в месяц. Все это ограничивает возможную доходность. Пока услуги далеко не всех управляющих компаний или ТСЖ можно оплатить картой, при этом уже практически все рассылают квитанции с QR-кодом. Но в Альфа-Банке за оплату по QR-коду кэшбэка не будет. В УБРиР вознаграждение начислят, но только на сумму до 10 тыс. рублей.

А вот в Совкомбанке дадут больше. По «Халве» есть кэшбэк за оплату по QR-коду, а лимит возврата установлен в 5 000 баллов в месяц. Соответственно, можно оплачивать очень большие коммунальные счета (а у многих они сейчас именно такие).

Минус схемы Совкомбанка — платить за ЖКУ надо только в приложении банка, за оплату на сторонних сайтах кэшбэк не полагается.

По «Халве» накопленными бонусами, как и в Альфа-Банке, можно компенсировать любую ранее оплаченную покупку.

1% — это базовая ставка кэшбэка на все покупки по «Халве», в зависимости от суммы платежа ставка может доходить и до 10%.

Обслуживается и выдается «Халва» бесплатно. И не стоит бояться того, что это карта рассрочки — на ней можно держать только собственные деньги, отказавшись от кредитного лимита.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Оплачивать коммунальные платежи непосредственно в отделении банка не всегда удобно. Много времени может потребоваться на ожидание своей очереди, а затем на заполнение квитанции. Но наличие доступа к онлайн-сервисам упрощает проведение данной операции, ведь можно производить оплату дистанционно. В нашей статье мы рассмотрим тему оплаты ЖКХ кредитной картой.

Возможна ли оплата услуг ЖКХ кредитной картой

Если пользоваться кредитной картой с умом, то она может превратиться в полезный финансовый инструмент для оплаты ежедневных платежей и услуг. Если клиент успевает вернуть деньги в срок до истечения грейс-периода, то не оплачивает дополнительных процентов. Но нужно учитывать, что беспроцентный срок кредитования будет покрывать только безналичные операции.

Часть пользователей не всегда в курсе, сколько возможностей предполагает использование кредитной карты. Помимо того, что с ее помощью оплачиваются покупки в торговых точках и в Интернете, а также предусмотрено снятие наличных денежных средств, дополнительно проводятся следующие платежи: оплата мобильной связи, услуг ЖКХ, автомобильных штрафов, образования и др.

- в платежных терминалах, подобные есть в ПАО «Сбербанк»;

- в отделениях «Почта России»;

- межбанковским переводом;

- в отделении банка;

- посредством онлайн-сервиса своего банка;

- на официальном сайте поставщика;

- с помощью других сторонних сервисов.

Не все перечисленные выше способы могут позволить оплачивать ЖКХ кредитной картой. К примеру, при обращении в отделения «Почта России» потребуются исключительно наличные денежные средства.

При оплате в отделении банков, даже используя банковскую карту, операция будет оформлена как снятие наличных.

Пользуясь личным кабинетом в онлайн-сервисах, банковским платежным поручением, платежными терминалами, банкоматами, оплата ЖКХ будет произведена на невыгодных для клиента условиях. Может быть удержана дополнительная комиссия, и использование беспроцентного периода кредитования станет невозможным.

Но есть один гарантированный способ, позволяющий оплачивать коммунальный платежи с кредитной карты без комиссии с сохранением всех преимуществ. Речь идет об оплате с сайта поставщика.

3 способа оплаты услуг ЖКХ кредитной картой

Оплату услуг ЖКХ кредитной картой можно провести следующим способом:

- Использовать банкомат. Практически все кредиторы имеют сеть банкоматов, расположенных по всей территории России. Найти нужное устройство несложно. Для совершения операции необходимо вставить карту в банкомат, в отобразившемся меню выбрать пункт «Платежи» и из открывшегося списка выбрать нужную услугу.Следующим шагом будет введение названия города и компании, которая предоставляет коммунальные услуги, указание номера лицевого счета и необходимой суммы платежа. Финальный этап – подтверждение операции, когда нужно просто подтвердить действие на мониторе нажатием кнопки. Название пунктов будет зависеть от банка, который выпустил карту.

- Оплатить через терминал. Схема оплаты услуг ЖКХ будет аналогична оплате через банкомат. Клиент вставляет кару, выбирает раздел «Платежи» в регионе, находит свою организацию, вводит свои реквизиты, подтверждает платеж.

- Оплатить через Интернет. Можно использовать онлайн-сервис банка, который выпустил карту, а также электронный кошелек. Существуют сервисы, которые предоставляют возможность оплачивать услуги ЖКХ, но их можно встретить не во всех регионах России.Если у клиента еще нет электронного кошелька, его необходимо предварительно завести. Но самый простой способ – воспользоваться онлайн-сервисом своего банка. Например, если потребитель имеет кредитную карту Сбербанка, то на официальном сайте нужно найти кнопку для входа в сбербанк-онлайн, далее пройти авторизацию или для начала регистрацию в системе, если еще нет активного аккаунта.

Как сохранить льготный период при оплате услуг ЖКХ кредитной картой

Оплачивать услуги ЖКХ на сайте поставщика нужно внимательно. Каждой категории операции присваивается МСС-код. Так банк определяет, какую категорию услуг оплачивает клиент, и рассматривает возможность предоставления грейс-периода и кешбэка.

Чаще всего коммунальные платежи (за электроэнергию, газоснабжение, мобильную связь и др.) имеют МСС-код 4900 или 4814. Но некоторые организации определяют иной шифр, который не будет входить в льготные операции.

С МСС-кодом 4900 практически всегда можно рассчитывать на беспроцентный период и кешбэк.

- Альфа-банк;

- ВТБ (бывший ВТБ 24);

- Совкомбанк;

- Почта Банк;

- Райффайзенбанк;

- Русский Стандарт;

- Сбербанк;

- ОТП и другие.

Клиенты должны быть внимательны к МСС-коду 4814, так как он может создать некоторые осложнения. Банк «Тинькофф» определяет операции с этим кодом как снятие наличных. Сюда попадают все платежи, где в названии встречается «MEGAFON» и «BEELINE AVTO».

Чтобы пользоваться грейс-периодом и не оплачивать дополнительные комиссии, нужно сделать следующее:

- Уточнить в службе поддержки, какой МСС-код будет присвоен для транзакции.

- Получить информацию о том, появится ли с этим шифром возможность использовать льготный период. Можно найти все данные на сайте банка, но надежнее и быстрее будет обратиться к специалистам службы поддержки по телефону или в чате.

Если данные соответствуют вашим пожеланиям, можно совершить безналичный перевод денежных средств. Но производить оплату услуг ЖКХ надо обязательно на сайте поставщика. Посредством банковских онлайн-сервисов не получится воспользоваться кешбэком и льготным периодом кредитования.

С какими сложностями можно столкнуться при оплате услуг ЖКХ кредитной картой

За оплату услуг ЖКХ при помощи кредитки нужно будет дополнительно заплатить.

- Некоторые банки не списывают комиссию за оплату в онлайн-сервисе.

- Около 2 % составит комиссия за перечисление денежных средств через терминал.

- 1–3 % – комиссионный сбор за проведение операции через банкомат.

Существует ограничение на сумму перевода при оплате через терминал или банкомат. К примеру, в Сбербанке сумма транзакции не должна быть больше 15 тысяч рублей. При переводе денег дистанционно банками также устанавливаются разные суммы комиссий.

С кредитной картой можно без проблем совершить оплату услуг ЖКХ, если клиент не против заплатить комиссию и отказаться от привилегий. Но могут случиться некоторые неприятности, например, вы можете совершить ошибку при вводе личных данных, предоставить некорректную информацию в реквизитах, в конце концов, оборудование может оказаться неисправным. Если указание неправильных сведений будет совершено по вине клиента, то неисправность в работе оборудования будет сбоем работы системы.

- Предоставить в отделение банка оплаченную квитанцию.

- Найти специалиста в отделении, ответственного за этот вопрос.

- Оформить заявление на возврат денежных средств.

- После рассмотрения заявления банк направит запрос в учреждение с ошибочным платежом. Обычно это занимает до 14 дней.

Банк имеет претензионный список, и если организация, через которую совершалась некорректная оплата не входит в него, то придется обращаться в данное учреждение самостоятельно. В большинстве случаев будет достаточно оформленного в банке заявления, после чего денежные средства зачислятся на текущий счет.

Оплата может быть произведена заемными средствами банка, если собственных денег на кредитке не хватает. Долг нужно будет возвратить в течение льготного периода или заплатить проценты. Некоторые банковские организации не предоставляют на подобные операции грейс-периода, и проценты начисляются с первого дня.

Могут ли быть сняты денежные средства за долги по услугам ЖКХ?

Если суд обязал возместить задолженность и решение уже вступило в силу, то судебным приставом будет открыто исполнительное производство. Без самостоятельной оплаты клиентом начисленной задолженности может быть наложен арест на личные счета, в том числе и на счет кредитной карты.

Использовать заемные средства банка в счет погашения образовавшегося долга будет нельзя, так как деньги являются собственностью банка, а не клиента. Воспользоваться можно только собственными средствами или безналичными поступлениями на счет после ареста.

Автор статьи

Читайте также: