Можно ли вернуть страховку по кредиту в мкб банке сразу после получения кредита

Обновлено: 24.04.2024

Приобретение страховки - обязательное условие выдачи кредитки или потребительского кредита под сниженный процент в ПАО “МКБ”. У этого коммерческого банка, как и у большинства других, есть партнерские страховые компании - АО «ГСК «Югория», САО "ВСК". Как правило, условия получения страховки в “дружественных” страховых компаниях банков менее выгодны по сравнению с независимыми. Сэкономить можно, отказавшись от страхового полиса.

Мы готовы предложить вам готовое решение для отказа от страховки: бесплатная подробная инструкция “Вернуть деньги за страховки по кредиту” и набор документов.

Перед тем, как вы приступите к прочтению нашей инструкции и документов, мы хотим внести ясность и развеять вымыслы о возврате страховок.

%%type:instruction, id:bank_insurance%%

Миф 1: от страховки отказаться нельзя

Как раз наоборот. На сумму средств, которые можно вернуть, влияет срок обращения. Чем оперативнее вы это сделаете, тем лучше. Оформление отказа от страхового полиса в течение 14 дней предоставляет клиенту возможность получения полной стоимости страховки. Срок, в течение которого клиент имеет право отказаться от страховки без утраты части уплаченной суммы, в некоторых случаях бывает увеличен со стороны страховой компании. Тщательно ознакомьтесь с документами по займу.

По истечении 14 дней деньги за полис можно вернуть, если это предусмотрено договором. Зачастую сумма к возврату рассчитывается исходя из оставшейся части страхового полиса.

Если банк не предупредил, что оформление страховки является платным и добровольным, а также не предложил варианты кредита без страхования, то по закону считается, что он нарушил права потребителя. А именно право на полное и точное информирование об услуге. В этом случае вы можете вернуть стоимость страховки в полном объеме независимо от даты подачи заявки - до истечения четырнадцати дней или после.

Отказаться от страховки и вернуть деньги можно и в случае досрочного погашения кредита. С 1 сентября 2020 г. это право заемщика прямо закреплено в законе. Возврату подлежит сумма страховой премии за вычетом использованного периода. Если договор был заключен до 1 сентября 2020 г., возврат денег за неиспользованную часть страховки возможен, если страховая сумма зависит от остатка по кредиту.

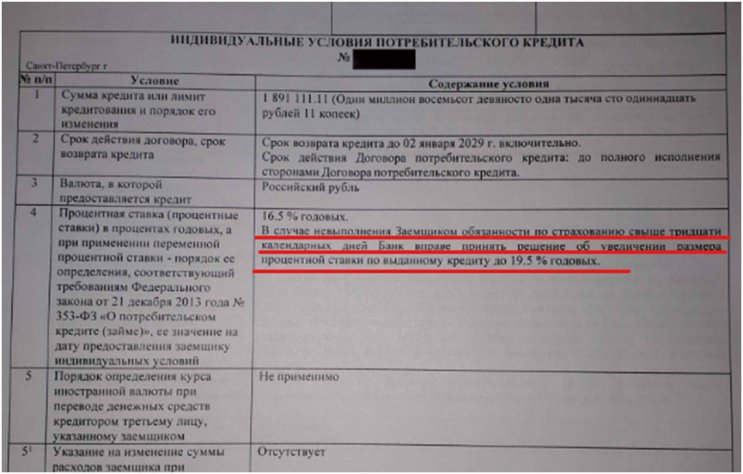

Миф 2: если я откажусь, то процент по кредиту вырастет

Это вполне обоснованное опасение. Но это верно только в том случае, если оформление страхового полиса является условием предоставления сниженной процентной ставки. Внимательно ознакомьтесь с текстом договора, как правило, условие об увеличении процентной ставки при отказе от страховки описано в разделе 4 “Процентная ставка”. Но и здесь есть выход. Банк не может ограничить клиента выбором исключительно собственной или партнерской страховой. Тарифы страховой, связанной с банком, всегда дороже. Ориентируясь на практику, можно утверждать, что стоимость страховки в АО «ГСК «Югория», САО "ВСК" и в страховой компании, не связанной с банком, может отличаться. Ради получения низкого процента по кредиту можно отказаться от страховки в данных страховых и приобрести полис на более выгодных условиях в другой страховой. Принести новый страховой полис в ПАО “МКБ” необходимо в течение тридцати дней после оформления кредита.

Миф 3: отказ от страховки - это сложно

Срок возврата денег зависит от даты приобретения страховки.

Дата приобретения полиса

до 1 сентября 2020 г.

после 1 сентября 2020 г.

У вас индивидуальный случай? Юрист составит документы за вас и подаст их. Узнайте шансы на успех и задайте вопросы бесплатно.

Предлагаем ознакомиться с актуальной информацией по вопросу возврата страховки по кредиту в МКБ. Рассмотрим ситуацию на конкретном примере заемщика, который оформил ссуду в августе 2021 года.

Сфера кредитования и страхования является одной из самых быстроменяющихся. Поэтому заемщикам приходится постоянно адаптироваться к подобным условиям. Меняются не только ставки, но и моменты, касающиеся приобретения дополнительных услуг. Клиентам банков необходимо не только внимательно относиться к аспектам оформления, но и учитывать новые законодательные акты и нововведения.

В данном материале мы предлагаем ознакомиться с актуальной информацией по возврату страховки по кредиту МКБ на август 2021 года. Рассмотрим ключевые аспекты, которые рекомендуется учитывать заемщикам. Надеемся, что информация будет полезна и поможет разобраться в сложном случае.

Анализ документации по кредитованию МКБ

Разбор ситуации будем выполнять на примере заемщика, который столкнулся с подобной ситуацией. Человек в августе оформил кредит в МКБ, дополнительно было оформлено 2 полиса страхования общей суммой 750 тысяч рублей.

На нашем сайте уже представлена подробная инструкция по отказу от страховки, но так как ситуация постоянно меняется, то информация требует актуализации.

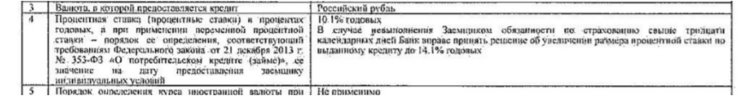

При возврате страховых полисов и дополнительных услуг первым этапом является внимательный анализ всей документации по кредиту. В моментах страховок по кредиту в первую очередь ознакомиться с пунктом 4, который предусматривает процесс формирования процентной ставки:

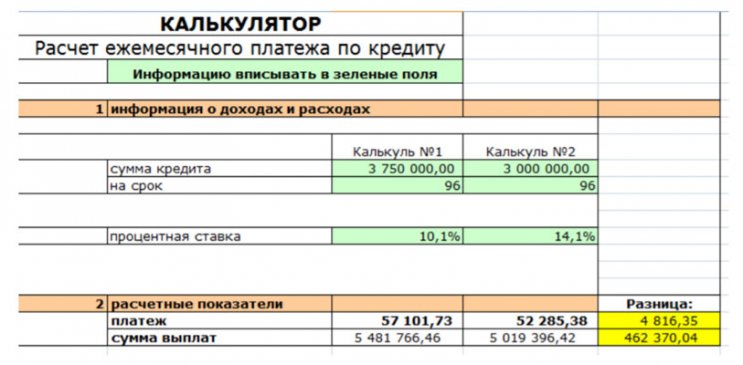

Таким образом, при оформлении страховки предусмотрен дисконт, действует ставка 10,1%, при отказе от добровольного страхования ставка повышается до 14,1%. Стоит отметить, что также ситуация отвечает требованиям нового Федерального Закона №483-ФЗ. На нашем сайте представлена статья, в которой рассмотрены ключевые аспекты отказа от страховки при досрочном погашении кредита.

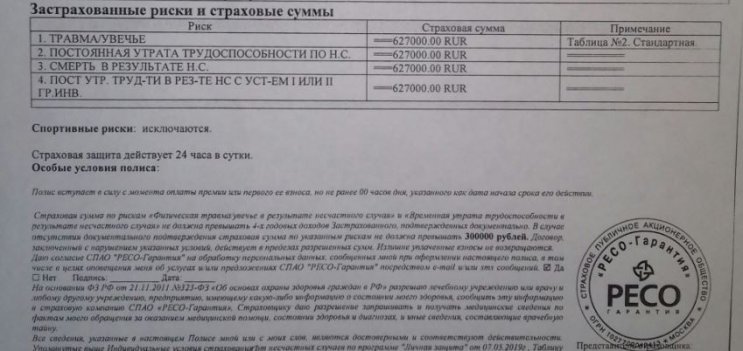

Было оформлено два полиса страхования. Первый предусматривает защиту от несчастных случаев, второй защищает от рисков, связанных с потерей работы. Следует учесть, что страховки оформлены только на 60 месяцев, тогда как период кредитования составляет 96 месяцев. Для сохранения дисконта потребуется по истечению этого срока оформлять новый полис, что повлечет за собой дополнительные траты.

Этапы возврата страховки по кредиту в МКБ на август 2021 года

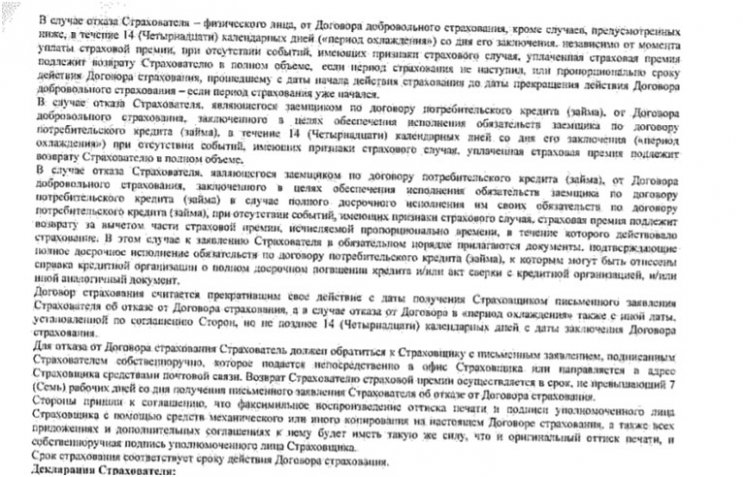

Итак, отказ в данном случае выполняется по стандартной схеме. Оба полиса предусматривают установленный период охлаждения – 14 дней.

Важно! Рекомендуется выполнить отказ от страховки в установленный «период охлаждения». В остальных случаях вернуть деньги можно только после досрочного погашения кредита. Но можно вернуть только часть страховой премии, а также страховки должны оказывать влияние на формирование процентной ставки.

Можно ли избежать повышения процентной ставки и выгодно ли отказываться от страховок

В последнее время вопрос повышения процентной ставки при отказе от полисов страхования стал очень актуальным. К сожалению, многие кредитно-финансовые организации даже при соблюдении всех моментов повышают параметр. Но стоит учитывать, что в ряде ситуаций даже при повышении ставки отказываться от дополнительных услуг может быть более выгодно.

В рассматриваемой ситуации мы также выполнили примерные расчеты, которые показывают возможную выгоду при сохранении срока кредитования 96 месяцев:

Кроме того, напоминаем, что полисы страхования были оформлены только на 60 месяцев, а срок кредита составляет 96 месяцев. Таким образом, для сохранения дисконта по процентной ставке придется снова оформлять страховку, что также потребует дополнительных денежных затрат.

Если выплатить кредит за 60 месяцев, то будут действовать следующие расчеты:

Важно! Приведенная информация является предварительной, так как при досрочном погашении кредита страхователь сможет вернуть часть страховой премии.

Также вы можете ознакомиться с информацией по возможной процедуре по сохранению процентной ставки. На сайте представлен правовой алгоритм действий.

Также вы можете ознакомиться с подробной информации по вопросу в подготовленном видеоролике.

Граждане, которые оформили кредит, в большинстве случаев, были вынуждены оформить и «необязательное» страхование жизни. Говорить о том, что страховка – это дело добровольное и никак не влияющее на процесс получения кредита, а тем более убеждать кого-либо в этом мы конечно же не будем. Мы сами прекрасно знаем, что страховка при оформлении кредита навязывается всем «поголовно» и лишь единицам удается избежать участи «быть застрахованным».

Навязали страховку по кредиту – как вернуть?

Первое, что приходит на ум большинства граждан, оформивших кредит с дорогой страховкой, это вопрос о том: «можно ли отказаться от заключенного договора страхования и вернуть потраченные деньги?». И за получением ответа на данный вопрос, большинство из нас отправляются на просторы интернета, изучать информацию. Это совершенно естественная и правильная реакция граждан, проблема тут может крыться только в том, что в интернете можно найти как полезную, так и бесполезную, или откровенно «вредную» информацию.

Следует помнить, что банки и страховые компании, подконтрольны ЦБРФ и должны выполнять все указания регулятора. «Указание Банка России от 20 ноября 2015 г. N 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» устанавливает так называемый «период охлаждения», который в настоящее время составляет 14 календарных дней. Вам необходимо уложиться в эти 14 календарных дней и уведомить страховую компанию и/или банк о своем желании отказаться от заключенного договора страхования.

Как банки и страховые компании препятствуют законному праву граждан на отказ от страховки?

- умалчивают о самой возможности отказа от страховки;

- откровенно обманывают, устно предоставляя клиенту ложные заверения и инструкции о том, как и когда следует отказываться от страховки (например, случай из нашей практики: клиенту сказали в банке, что от страховки можно будет отказаться, но только лишь после первого платежа по кредиту, т.е. через 30 дней);

- запугивают невыгодными условиями, плохой кредитной историей и т.д.

Страховые компании:

- устанавливают сложные и запутанные процедуры отказа от страховки;

- необоснованно запрашивают дополнительные документы, якобы необходимые для рассмотрения вопроса об отказе от заключенного договора страхования;

- указывают на необходимость предоставления заявления об отказе установленного образца, который был утвержден внутренним регламентом страховой компании (следует внимательно читать фразы, которые могут быть прописаны в данных «установленных образцах заявлений», да бы не согласиться на невыгодные условия прекращения договора страхования).

Как вернуть банковскую страховку?

Отметим сразу, что можно вернуть практически любую банковскую страховку. Исключения могут составлять лишь страховки не подпадающие под действие указания ЦБРФ N 3854, например, такие как, страховки граждан, выезжающих за границу.

Хотя многие банки, с целью обхода Указания Банка России, стали выдумывать другие способы законно «обобрать» заемщика и внедрили следующие механизмы:

- вынуждают клиентов присоединяться к страховкам, заключенным в рамках коллективных договоров страхования - о том как отказаться от подобных договоров страхования, и вернуть деньги рассказано тут;

- навязывают другие услуги и продукты по завышенной стоимости при оформлении кредита, например: «продают» разного рода сертификаты «помощь юриста», «помощь на дороге» и т.д.

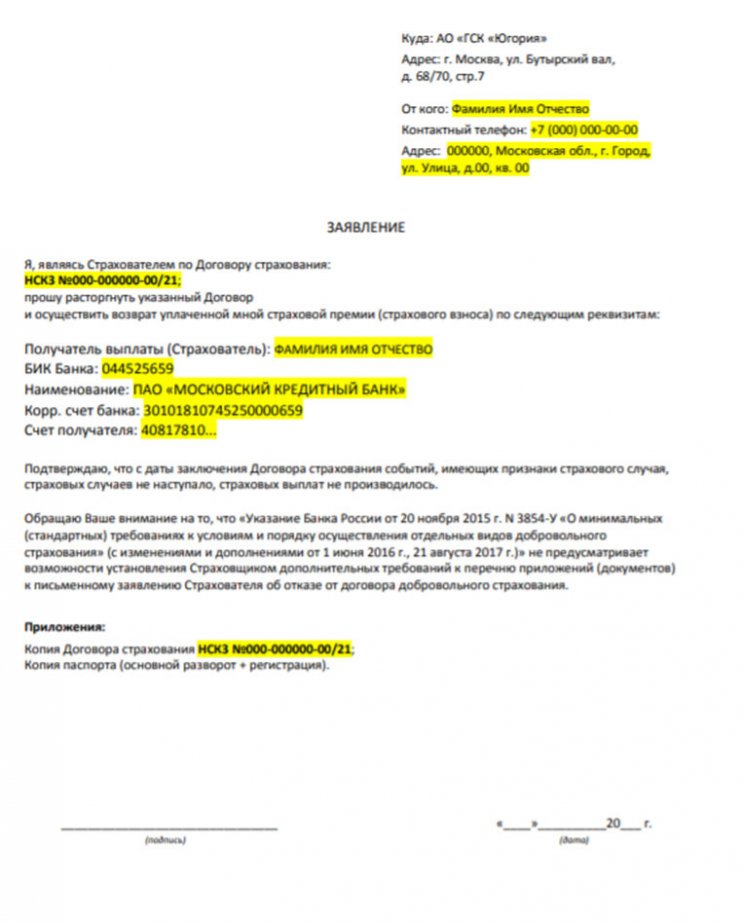

Для возврата страховки, необходимо обратиться в банк, или страховую компанию с письменным заявлением на отказ от страховки. Форма и содержание данного заявления может отличаться как по содержанию, так и по форме, в зависимости от вида страховки и особенностей требований страховой компании.

Возврат страховки в течении 14 дней

Указание ЦБРФ N 3854 с дополнениями и изменениями устанавливает четырнадцатидневный срок, в течении которого, человек может передумать и отказаться от заключенного договора страхования, данный срок именуется «периодом охлаждения».

Как уже отмечалась ранее, разные страховые компании используют разные формы заявлений на отказ от страховки, поэтому, чтобы не запутаться и предоставить правильный комплект документов в страховую компанию, не лишним будет проконсультироваться со специалистом, тем более, что сделать это можно совершенно бесплатно.

Возврат страховки после 14 дней

По тем или иным причинам, не все граждане владели нужной информацией и не воспользовались своим правом на отказ от страховки в первые 14 дней. В некоторых случаях отказаться от страховки и вернуть уплаченную страховую премию с комиссией возможно и по истечении 14-и дневного срока, ниже мы поговорим о возможных вариантах действий.

Во-первых. При досрочном погашении кредита, отпадает и необходимость страховать риски неплатежа по кредиту, что естественно может являться основанием на досрочное расторжение договора страхования и возврат части уплаченной страховой премии (пропорционально сроку действия страхового полиса). Проблема в данном варианте может заключаться в том, что банки, совместно со страховыми компаниями, отдельно прописывают не возможность возврата уплаченной страховой премии, в случае досрочного расторжения договора страхования. Это делается по одной простой причине. Банки, «продающие» страховку при получении кредита, зарабатывают по средствам получения агентского вознаграждения от страховой компании, доля которого может составлять 80-90% от всей стоимости полиса. Таким образом, страховая компания не может вернуть даже часть страховой премии, т.к. окажется в убытке. Большинство договоров страхования не являются зависимыми от наличия задолженности по кредиту, т.е. страхуют, например, жизнь заемщика и страховая сумма по подобным полюсам ни как ни увязана с остатком задолженности по кредиту. Кредит и страховка, как бы существуют независимо друг от друга.

Но бывают и исключения, некоторые договора страхования, предусматривают возможность получения Страховщиком части уплаченной страховой премии, в случае досрочного прекращения договора страхования. Поэтому внимательно изучите договор страхования – возможно, такая возможность будет Вам доступна.

Во-вторых. Если Вы спохватились достаточно оперативно, т.е. от момента заключения договора страхования прошло не так много времени. Можно постараться найти транспортную компанию, которая согласиться принять у Вас документы на отказ от страховки и возврат страховой премии «задним числом». Следует помнить, что датой уведомления страховой компании о своем намерении отказаться от страховки и вернуть уплаченную страховую премию, как раз и является дата отправки документов почтовой службой (любой, а не обязательно Почтой России).

В-третьих. Некоторые договора страхования устанавливают иной, более длительный «период охлаждения», в течении которого, можно вернуть страховую премию. Необходимо внимательно изучить договор страхования/страховой полис и иные связанные со страховкой документы.

Ниже, мы представляем Вашему вниманию пример подобного полиса, в котором «период охлаждения» составляет 2-а месяца.

Подведём итоги. Вопрос о том: «как вернуть навязанную страховку по кредиту» не имеет однозначного универсального ответа, т.к. разные банки и страховые компании устанавливают свои процедуры отказа от страховки, которые, в большинстве случаев, желательно учитывать.

Желательно воспользоваться консультацией профильных специалистов, чтобы избежать возможных сложностей, которые могут сопутствовать процессу возврата страховой премии.

Рассмотрим процесс возврата страховки по кредиту в МКБ. Расскажем как избежать повышения % ставки при отказе от страховки + видеоинструкция. Проанализируем ключевые моменты процедуры страхования в Московском Кредитном Банке.

Московский Кредитный Банк ведет свою деятельность на территории нашей страны с 1992 года. За это время кредитно-финансовая организация стала достаточно популярной. Учреждение предоставляет банковские услуги как корпоративным клиентам, так и частным лицам. Особой популярностью пользуется потребительское кредитование. Многие заемщики уже знают, что при оформлении кредита может потребоваться подписание полиса страхования. Услуга является добровольным предложением, но может оказывать влияние на условия договора. В данной статье мы рассмотрим аспекты возврата страховки по кредиту в МКБ. Выполним анализ целого ряда аспектов, которые необходимо учитывать.

Особенности оформления страховки в МКБ

- все обязательные виды страхования;

- договоры страхования лиц, выезжающих за рубеж.

Учитывая данный аспект, кредитно-финансовые организации пользуются неосведомленностью граждан и предлагают оформить комплексное или комбинированное страхование, а также продать страховые полисы, которые не будут подпадать под Указание ЦБ 3854-У, и на которые не будет распространяться «период охлаждения». МКБ не является исключением. Поэтому при подписании всей документации необходимо быть крайне внимательным и изучить каждый пункт договора.

- АО ГСК «Югория» - могут быть предложены программы «Будьте здоровы», полис от несчастных случаев и болезней, а также полис-оферта «Страхование путешествующих» - страховку по которому вернуть очень сложно.

- САО «ВСК» осуществляет страхование рисков держателей банковских карт, а также могут предложить полис "Медицина без границ Оптима" - деньги можно вернуть, если это предусмотрено договором страхования.

- ООО СК «Согласие» предлагает выбрать страховку «Мультидоктор Плюс».

Сотрудники могут предложить оформить несколько страховок, поэтому вы должны сразу быть осведомлены о порядке возврата страховки в течение «периода охлаждения».

Как выполнить возврат страховки по кредиту в МКБ

Итак, возврат страховки по кредиту в МКБ выполняется в соответствии с Указанием ЦБ. Но если вы оформили комбинированное страхование, или приобрели полис, страхующий риски за пределами территории РФ, то вернуть премию может оказаться проблематично. Программы страхования за рубежом не попадают под действие законодательного акта. Вернуть денежные средства за подобные «страховки» можно только при доказательстве факта «навязывания». В этом случае рекомендуется фиксировать разговор с менеджером через аудио или видеоустройства.

На что нужно обратить внимание при оформлении кредита

Процесс подписания кредитного соглашения предусматривает множество бумаг. Иногда этим пользуются сотрудники банков, также влияние оказывает невнимательность клиентов. Например, за помощью к нашим специалистам обращалась женщина, которая подписала полисы страхования за 15.07, хотя подписание кредитного соглашения и других документов осуществлялось 30.07. Учитывая данный аспект, могут возникнуть проблемы при возврате страховки, ведь официальные сроки «периода охлаждения» уже прошли.

Также особого внимания заслуживает сам процесс выдачи кредита, так как мы уже уведомили, что сотрудники могут предлагать оформить дополнительные программы страхования, от которых в дальнейшем может быть сложно отказаться.

В видеоролике мы подробно рассмотрели вопрос «Возврат страховки по кредиту в МКБ». Были проанализированы документы и примеры реального клиента, который столкнулся с подобными моментами. Поэтому вы можете также изучить вопрос более внимательно.

Как избежать повышения процентной ставки при возврате страховки в МКБ

По правилам в течение 30 дней после отказа от страховки клиент снова должен выполнить обязанности по страхованию, то есть приобрести полис страхования в другой компании. В противном случае будет повышена процентная ставка.

Чтобы избежать подобной ситуации, необходимо постараться как можно скорее найти компанию, которая оформит вам страховку на сумму кредита. Более подробно данный вопрос можно изучить здесь.

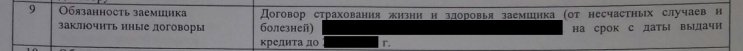

В пункте №9 Индивидуальных условий договора потребительского кредита, прописана "обязанность заемщика заключить иные договоры"

Исходя из представленной в п.9 Индивидуальных условий информации можно сделать вывод о том, что заемщик может оформить любой договор страхования, страхующие указанные в п.9 риски. Но на практике оказалось так, что МКБ, в некоторых случаях, отказывается считать предоставленный "новый" договор страхования, соответствующим требованиям банка и повышает % ставку.

В качестве примера приведем полис, который не устроил МКБ, т.к. по мнению МКБ данный полис не покрывает необходимые риски.

В данной ситуации представители МКБ ответили следующим образом:

Банк пишет, что предоставленный полис не соответствует "требованиям" и указывает на то, какие риски нужно страховать, но сослаться на пункты кредитного договора в которых были бы написаны "эти же требования", представители банка не могут. Представители банка отвечают, что вся информация есть на сайте МКБ, но указать конкретный пункт и абзац документа, который бы имел отношение к заключенному кредитному договору не могут.

Как быть и какой полис оформить для "исполнения обязанности по страхованию" каждый из клиентов должен решить самостоятельно. Мы, со своей стороны, рекомендуем постараться избежать конфликтных ситуаций и застраховать риски, которые просят застраховать в МКБ. При поиске альтернативной страховой компании, мы рекомендуем просить Страховщика страховать те же самые риски, которые были застрахованы в полисе страхования проданного вам банком.

Возврат страховки по кредит в МКБ – это процедура, которая требует внимательности от заемщика. Ведь как при подписании, так и при непосредственном отказе могут возникнуть различные ситуации. При необходимости вы всегда можете воспользоваться консультацией опытного специалиста, который занимается возвратом страховок по программам кредитования.

В нашей статье расскажем о кредитном страховании и о том, что будет в ситуации, если кредит уже выплачен, а страховка еще действует.

Приобретение страховки при получении кредита стало обычной практикой. Но здесь есть свои тонкости, о которых знает далеко не каждый заемщик.

Кредитное страхование применяется в качестве защиты от разного рода кредитных рисков: при наступлении некоторых событий обязанность погасить долг ляжет на страховую компанию. В страховке заинтересована прежде всего кредитная организация. Однако заемщику это тоже может быть выгодно: в случае форс-мажора он не будет считаться злостным неплательщиком и сможет избежать законных санкций, применяемых к таким лицам. Кроме того, застрахованным заемщикам банки часто предлагают более привлекательные условия кредитования.

Оглавление:

Какие виды страховки банки предлагают заемщикам

Страхование заложенного имущества от рисков утраты или повреждения. Применяется при ипотечном страховании и при выдаче автокредитов, когда приобретенное имущество остается в залоге у банка до закрытия долга. С заложенным имуществом может произойти все что угодно: от залива до пожара. Страховая компания возместит причиненные страховым случаем убытки в пределах установленной в полисе суммы.

Титульное страхование предполагает страхование риска утраты заемщиком права собственности на приобретенный объект недвижимости. Данный вид страхования актуален при покупке жилья на вторичном рынке. К сожалению, в случае со «вторичкой» реален риск того, что после сделки купли-продажи появятся граждане, чьи права и интересы не были учтены при реализации жилья. Если данным лицам удастся отсудить объект недвижимости, то заемщик потеряет право собственности, а банк – заложенное имущество. При наличии страховки в такой ситуации страховая компания возместит средства, затраченные заемщиком на приобретение недвижимости.

Страхование ответственности заемщика перед кредитором. Этот вид страхования также применяется при получении ипотечного кредита на случай, если заемщик не сможет погасить задолженность, а денежных средств, вырученных от продажи заложенного имущества, окажется недостаточно для покрытия долга.

Личное страхование - страхование жизни и здоровья заемщика на случай болезни, ухода из жизни или иных событий, которые затруднят возврат займа. Это самый распространенный вид страхования при оформлении кредитов.

Обязательна ли страховка при получении кредита

По закону страховка обязательна только при получении ипотечного кредита: необходимо застраховать приобретенный объект недвижимости, который находится в залоге у банка, от любых повреждений, снижающих его стоимость. В данном случае отказаться от такой страховки нельзя, так как ее наличие - это прямое требование закона (ст. 31 ФЗ «Об ипотеке (залоге недвижимости)»).

Что касается потребительских кредитов, то в некоторых ситуациях без страховки также не обойтись, кредит будет выдан только при условии покупки страхового полиса, например КАСКО при автокредите, когда приобретенный автомобиль остается в залоге у банка до погашения кредита.

Во всех остальных случаях страховка – дело добровольное, и кредитные организации не вправе навязывать данную услугу. Однако реальность далека от идеала: потенциальный заемщик зачастую вынужден покупать полис. В противном случае банк либо пересмотрит условия кредитного договора, в том числе в сторону увеличения процентной ставки, либо вовсе откажет в выдаче денег, что он вправе делать без разъяснения причин.

Навязывание финансовыми организациями страховых продуктов – дополнительных платных услуг – не устраивает многих потенциальных заемщиков, которые столкнулись с тем, что банк:

Отказывается выдать кредит, если заемщик не приобрел полис добровольного страхования;

Навязывает конкретную страховую компанию, либо вынуждает присоединиться к программе коллективного страхования (это когда не гражданин, а банк заключает со страховой компанией договор страхования и, как следствие, получает деньги при наступлении страхового случая);

Не соглашается принять полис иной страховой компании;

Оформляет так называемое комплексное ипотечное страхование, которое, помимо обязательной страховки залоговой недвижимости, включает в себя необязательные по закону виды страхования;

Учитывает стоимость страховки и комиссию за присоединение к договору коллективного страхования в стоимости кредита, о чем не ставит в известность заемщика.

Банки не вправе принуждать заемщиков приобретать услуги добровольного страхования. Кроме того, нельзя лишать заемщика возможности обратиться в любую иную страховую компанию и там приобрести страховой продукт.

Заемщикам следует быть крайне внимательными при заполнении предоставленных банком документов. Некоторые формулировки могут скрывать за собой страховые услуги (к примеру, программы или пакеты так называемой «финансовой защиты» - на первый взгляд может показаться, что речь идет совсем о другом).

Кроме того, в тексте должны насторожить такие выражения, как «я понимаю», «я выражаю осознанное желание», «я подробно проинформирован», «я даю информированное согласие» и т.д. Проставленная заемщиком «галочка» в такой графе может означать, к примеру, предоставление банку своего согласия на присоединение к программе коллективного страхования, что само по себе стоит дополнительных денег (плюс не забываем о комиссии). Важно, чтобы любое согласие было информированным и добровольным не только на бумаге, но и на деле.

Как вернуть страховку по потребительскому кредиту ДО погашения кредита

«Период охлаждения» - так называется период, в который заемщик вправе «передумать» и отказаться от навязанной или невыгодной страховки (п. 11 ст. 11 ФЗ «О потребительском кредите»).

Данный срок составляет минимум 14 дней (страховая компания может этот период продлить) и начинает идти со следующего дня после того, как заемщик выразил согласие на оказание услуги. Условия «периода охлаждения» в обязательном порядке содержатся в правилах страховой компании, договоре страхования или дополнительном соглашении к нему, с которыми необходимо тщательно ознакомиться, чтобы в общении с банком и страховщиком быть во всеоружии.

Заемщик может отказаться от договора страхования с возвратом средств при соблюдении следующих условий:

Договор страхования был заключен заемщиком как физическим лицом (не организацией);

Приобретена услуга добровольного, а не обязательного страхования (за исключением договора страхования ответственности при ипотеке);

Страховой случай еще не наступил.

Что касается суммы, которая будет возвращена заемщику, то обычно она зависит от того, начал ли действовать договор страхования или нет. Если договор уже какое-то время «работал», то стоимость страховки вернут за вычетом суммы, покрывающей дни действия полиса. Правила возврата по конкретному случаю нужно искать в документах, выданных при оформлении полиса.

До того, как принять решение об отказе страховки, заемщику желательно уточнить у кредитора последствия такого шага. Условия кредитования могли формироваться с учетом наличия страховки, и в случае отказа от полиса банк может пересмотреть условия, если такая возможность предусмотрена в кредитном договоре, и, в частности, повысить процентную ставку.

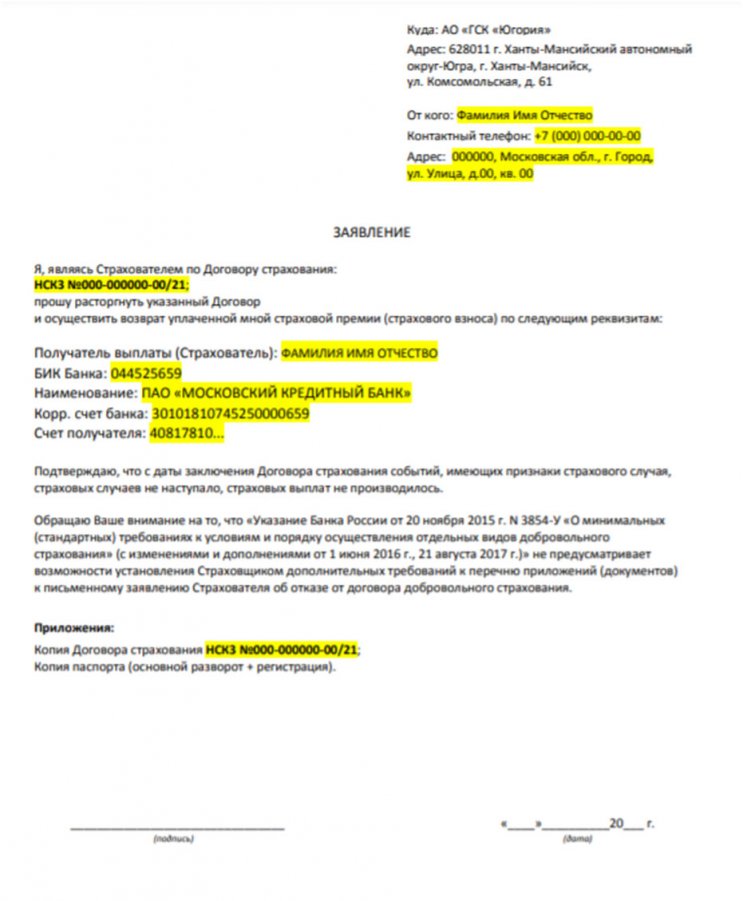

Обычно в заявлении об отказе от страховки указывается следующая информация:

- паспортные и контактные данные заявителя;

- реквизиты договора страхования;

- банковские реквизиты заявителя для возврата денежных средств.

К заявлению прикладываются копии паспорта и документов, подтверждающих оплату страхового полиса.

Мы подготовили для вас специальный материал, посвященный заявлению на возврат страховки по кредиту, где вы найдете подготовленный нашими юристами образец такого заявления.

Деньги от страховой вернутся в течение 7 рабочих дней со дня получения адресатом письменного заявления заемщика.

Как вернуть страховку по потребительскому кредиту ПОСЛЕ погашения кредита

Прежде всего, необходимо разобраться в терминологии: в страховании много похожих терминов, что может ввести в заблуждение. Осведомленный в этом вопросе заемщик не будет застигнут врасплох условиями страхового полиса. Кратко разъясним несколько базовых понятий.

Страховая премия – это по сути стоимость страховки, то есть денежная сумма, которую покупатель полиса оплачивает страховой компании за услуги страхования. Ее можно внести единовременным платежом, либо выплачивать частями в виде страховых взносов на протяжении срока действия страховки. Страховая премия рассчитывается индивидуально для каждого случая и зависит от условий банка, суммы и срока погашения кредита, а также характеристик заемщика (возраст, доход и проч.).

Страховая сумма означает максимальную денежную сумму, на которую может рассчитывать застрахованное лицо при наступлении оговоренной договором ситуации.

Страховое возмещение (страховая выплата) – средства, которые выплачиваются страховой компанией при наступлении страхового случая. Обычно оно равно фактически нанесенному ущербу. При самом неблагоприятном стечении обстоятельств, например при полном уничтожении застрахованного предмета, страховая выплата будет равна страховой сумме.

Давайте разберемся, можно ли вернуть страховую премию, когда кредит погашен, а страховой полис покрывал период до конца срока действия кредитного договора. Все зависит от того, когда именно был заключен договор страхования – до или после 1 сентября 2020 года.

Об особенностях ипотечного кредитования и о том, как вернуть страховку по ипотеке, мы рассказываем в статье «Возврат страховки по ипотеке».

А. Если договор страхования заключен после 1 сентября 2020 года

С этой даты начали действовать новые правила по возврату страховки при досрочном закрытии долга по кредитам, что сильно улучшило положение заемщиков.

Итак, если покупка страховки была связана с кредитным договором, то при досрочном погашении кредита заемщик вправе получить назад часть страховой премии за оставшийся период, когда необходимость в страховании уже отпала по причине возврата кредита (пп. 10-13 ст. 11 ФЗ «О потребительском кредите»).

К примеру, заемщик получил потребкредит сроком на 4 года, одновременно застраховав жизнь и здоровье за весь период на сумму 5 000 рублей. Если кредит удастся погасить быстрее, допустим за 3 года, заемщик вправе вернуть часть стоимости страховки из расчета за последний год.

Для возврата части уплаченных за страховку средств, необходимо, чтобы одновременно соблюдались некоторые условия, а именно:

- Договор страхования заключен после 1 сентября 2020 года;

- Страховка была оформлена в связи с выдачей кредита, и ее наличие влияет на условия кредитного договора;

- Кредит погашен досрочно и в полном объеме;

- В период действия договора страхования не происходили события с признаками страхового случая.

Деньги возвращаются по заявлению заемщика в страховую компанию или в банк, если покупка полиса осуществлялась через него.

В тот же день, когда адресат получит заявление, договор будет считаться расторгнутым, и деньги должны будут поступить заявителю не позднее 7 рабочих дней, такой срок указан в законе.

Б. Если договор страхования заключен до 1 сентября 2020 года

Здесь все куда сложнее. В законе, действовавшем до этой даты, нет прямого указания на то, что деньги за страховку возвращаются, если у заемщика отпала нужда в страховом полисе.

Досрочное погашение заемщиком кредита само по себе не может служить основанием для возврата заемщику части страховой премии за неистекший период страхования – вот официальная позиция Верховного суда РФ (п. 7 Обзора судебной практики от 06.06.2019).

Будут ли возвращены деньги за страховку, придется разбираться в каждом конкретном случае. Все зависит от позиции банка и страховой компании, а главное, от условий полиса. Здесь возможны 2 варианта развития событий.

Вариант первый. Часть страховой премии получится вернуть, если сумма возмещения при страховом случае связана с долгом по кредиту и уменьшается по мере погашения задолженности. Если погасить кредит досрочно, сумма страхового возмещения будет равна нулю. Следовательно, заемщик вправе получить назад часть страховой премии пропорционально периоду, на который договор страхования прекратился досрочно.

Показательное дело рассмотрел Верховный суд РФ несколько лет назад. Заемщица при получении потребкредита оформила страховку от несчастных случаев стоимостью 130 000 рублей сроком на пять лет. Кредит удалось погасить гораздо раньше, за 32 дня. Заемщица потребовала у страховой компании вернуть ей стоимость страховки за вычетом суммы пропорционально сроку действия страховки. Но страховая ей отказала, и женщина обратилась в суд, ведь на кону стояла немалая сумма – около 128 тысяч рублей. Суды первой и второй инстанций встали на сторону страховой компании. Тогда женщина подала жалобу в Верховный суд РФ, который признал ее правоту. Почему?

Верховный суд отметил, что страховка оформлялась непосредственно в связи с получением кредита, и согласно условиям полиса страховая сумма привязана к остатку по долгу – чем меньше задолженность, тем меньше выплата. Кредит был погашен, страховая сумма стала равна нулю, и дальнейшее действие страховки потеряло всякий смысл. Поэтому заемщица имеет право вернуть часть страховой премии за время, непокрытое договором страхования.

В итоге дело пересмотрели в пользу заемщицы: страховая компания, помимо 128 000 рублей за полис, выплатила еще 64 000 рублей штрафа за то, что добровольно не исполнила законные требования клиента.

Вариант второй. Увы, вернуть часть страховки при досрочном закрытии долга по кредиту не выйдет, если по условиям страхового полиса:

Страховое возмещение не привязано к размеру долга и остается неизменным вплоть до окончания срока действия страховки;

Срок действия страхового полиса и размер выплат по нему четко определены и не поставлены в зависимость от досрочного возврата кредита и от суммы остатка по долгу.

Заемщик получил в банке потребкредит на срок до 2024 года. Одновременно он застраховал свою жизнь и здоровье, оплатив 124 000 рублей страховой премии. Через несколько месяцев кредит был выплачен, но страховая отказалась возвращать деньги за неиспользованную страховку. В этот раз суды первой и второй инстанций поддержали заемщика и присудили сто с лишним тысяч рублей за неистекший период. В ответ на это страховая компания подала жалобу в Верховный суд РФ и тот постановил, что нижестоящие суды ошиблись. Как так?

Суд обратил внимание на то, что согласно условиям полиса страховая сумма не зависит от размера задолженности по кредиту и остается неизменной в течение всего срока действия договора страхования. При досрочном погашении долга страховая сумма не обнулится. Если с заемщиком что-то случится, деньги от страховой все равно поступят. Тем более что, согласно полису, страховое возмещение получит не банк, а сам заемщик или его наследники. При таких обстоятельствах причин для прекращения действия страхового полиса нет, а значит, нет и повода для возврата заемщику части уплаченной страховой премии.

Для того чтобы получить назад страховую премию, нужно:

Во-первых, зафиксировать факт досрочного погашения кредита. Обычно для это требуется написать в банк соответствующее заявление и получить справку о закрытии долга по кредиту с обязательным указанием даты погашения кредита.

Во-вторых, обратиться в банк или страховую компанию с заявлением о возврате части страховой премии пропорционально неиспользованному времени.

Как именно оформить такое заявление и куда подавать, лучше уточнить в банке или у страховщика, здесь могут быть свои нюансы. Но по общему правилу в таком заявлении указываются:

- паспортные и контактные данные заявителя;

- причина, по которой заемщик отказывается от договора страхования;

- банковские реквизиты заявителя для перечисления денежных средств.

К заявлению следует приложить копию паспорта, копию договора страхования и кредитного договора, а также справку о полном досрочном закрытии долга.

По закону деньги должны поступить не позднее 7 рабочих дней с даты получения заявления заемщика.

Куда жаловаться и как оспорить отказ страховщика возвратить деньги за страховку

Если в отношениях с банком или страховщиком по поводу возврата страховой премии что-то пошло не так, решить вопрос можно, во-первых, через направление жалобы в контролирующие органы:

- Центральный банк РФ.

Для обращений действует электронная онлайн приемная.

К жалобе требуется приложить копии-сканы всех документов, которые имеют отношение к вопросу. В течение одного или двух месяцев ЦБ РФ проведет проверку и подготовит ответ, который будет обязателен для финансовой организации.

- Роспотребнадзор.

Жалоба подается либо обычным почтовым отправлением в адрес соответствующего территориального органа Роспотребнадзора, либо в электронном виде.

Если на этом этапе жалобы не возымели действие, заемщик вправе защищать свои права в судебном порядке.

Если размер требований не превышает 500 тысяч рублей, заемщик, прежде чем идти в суд, в обязательном порядке должен обратиться к финансовому уполномоченному по правам потребителей финансовых услуг – независимому должностному лицу, рассматривающему споры между гражданами и финансовыми организациями, включая кредитные и страховые.

Через личный кабинет на официальном сайте финансового уполномоченного;

В письменной форме по адресу: 119017, Москва, Старомонетный переулок, дом 3, АНО «СОДФУ».

Решение финансового уполномоченного по обращению заемщика будет вынесено не позднее 15 рабочих дней (кроме случаев назначения независимой экспертизы – тогда срок рассмотрения увеличится). Финансовая или страховая организация будут обязаны исполнить данное решение в течение месяца после его вступления в силу.

Если финансовый уполномоченный даст отрицательный ответ, то спустя 30 дней после вступления решения в силу заемщик вправе обратиться с аналогичными требованиями к мировому судье (при сумме требований не свыше 100 тысяч рублей) или в районный суд.

Напоминаем, что на отношения по приобретению финансовых услуг распространяется Закон РФ «О защите прав потребителей». То есть одновременно с требованием о взыскании страховой премии истец может потребовать уплаты штрафа в размере 50% от суммы, присужденной истцу (п. 6 ст. 13) и компенсации морального вреда (ст. 15).

Автор статьи

Читайте также: