Проблемы кредитной деятельности банка

Обновлено: 29.04.2024

Проблемы банковской системы РФ разделяют на две группы:

Внутренние проблемы банковской системы

Внутренние проблемы могут быть связаны с:

- недостаточной квалификацией отдела менеджмента в коммерческом банке,

- непродуктивным управлением активами и пассивами кредитной организации,

- расхождением работы системы управления с функциями банка либо функций банка с системой управления.

Еще одной слабой чертой является недостаточно точная оценка рисков при принятии банком решений. Впоследствии этого у банка понижается ликвидность, а она в основном зависит от платежеспособности клиентов банка, т.к. невозврат займов влечет за собой понижение платежеспособности кредитной организации.

Возможными способами решения этих проблем со стороны кадровой политики могут быть постоянное повышение квалификации своих сотрудников, а так же внедрение новейших разработок и механизмов, которые способны вывести менеджмент банка на более высокий уровень. Так может использоваться практика европейских банков.

Коммерческим банкам необходимо наиболее точно оценивать экономические ситуации в России, а так же брать в расчет давление на отечественную экономику другими странами, чтобы вовремя выявить проблемы в различных сферах общественной деятельности путем реформирования, изменения нормативно-правовых актов.

Внешние проблемы российской банковской системы и пути их решения

Внешние причины разностороннее, чем внутренние. В первую очередь они связаны с нестабильностью экономической системы, малоразвитостью сектора экономики. Это приводит к следующим внешним проявлениям:

- недостаточное преобразование средств для обеспечения достаточного уровня ликвидности;

- снижение платежеспособности банков и неспособность вовремя исполнть свои обязательства перед клиентами.

В Российской федерации существуют проблемы, которые связанны с невозможностью оплаты кредита в срок, либо не оплаты кредита вообще. Эта проблема касается как обычного населения, так и корпоративных клиентов банка, поскольку инфляция растет быстрее, чем номинальный доход.

Готовые работы на аналогичную тему

Одной из главных проблем для российских банков является наличие высокой конкуренции наряду с другими банками, которые выигрывают по таким показателям, как большая доля иностранного капитала, стабильное положение на рынке банковских услуг, а так же отличная репутация на мировом рынке банковских услуг. Именно это позволяет устанавливать данным банкам свои условия и предложения касаемо изменений банковской деятельности в своих интересах.

Решением этой проблемы может служить влияние государства на создание новых банков, совершенствование уже имеющиеся банков, а так же ограничение деятельности иностранных банков-конкурентов, которые тормозят развитие российской банковской системы, выставляя свои условия, противоречащие нашим.

Низкая капитализация банковской системы так же относится к основным проблемам коммерческих банков в РФ.

На настоящее время одним из главных факторов, которые определяют развитие банковской системы РФ, является активизация Центрального банка в области ее оздоровления.

Для того, чтобы найти способы решения всевозможных проблем в банковской системе, нужно полагаться не только на помощь государства, но и на внутренние ресурсы по борьбе самих кредитных организаций.

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Шкут Алина Михайловна

Раскрываются основные проблемы, возникающие на этапах осуществления кредитных операций: уровень профессиональной компетенции сотрудников; подделка документов, предоставляемых заемщиками; оценка кредитоспособности ; риски обеспечения; мониторинг деятельности заемщика; трансформация кредитов в проблемную задолженность. Рассматриваются пути их решения.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Шкут Алина Михайловна

PROBLEMS OF CREDIT OPERATIONS OF THE RUSSIAN COMMERCIAL BANKS

Текст научной работы на тему «Проблемы осуществления кредитных операций российскими коммерческими банками»

ЭЛЕКТРОННЫЙ НАУЧНЫЙ ЖУРНАЛ «APRIORI. CЕРИЯ: ГУМАНИТАРНЫЕ НАУКИ»

ПРОБЛЕМЫ ОСУЩЕСТВЛЕНИЯ КРЕДИТНЫХ ОПЕРАЦИЙ РОССИЙСКИМИ КОММЕРЧЕСКИМИ БАНКАМИ

Шкут Алина Михайловна

Омский Государственный университет им. Ф.М. Достоевского, Омск

Аннотация. Раскрываются основные проблемы, возникающие на этапах осуществления кредитных операций: уровень профессиональной компетенции сотрудников; подделка документов, предоставляемых заемщиками; оценка кредитоспособности; риски обеспечения; мониторинг деятельности заемщика; трансформация кредитов в проблемную задолженность. Рассматриваются пути их решения.

Ключевые слова: кредитная заявка; кредитоспособность; обеспечение по кредиту; мониторинг.

PROBLEMS OF CREDIT OPERATIONS OF THE RUSSIAN COMMERCIAL BANKS

Shkut Alina Mikhaelovna

Omsk state university of name F.M. Dostoyevsky, Omsk

Key words: credit application; the creditworthiness of; credit support; monitoring.

Тщательно проработанный кредитный процесс позволяет свести к минимуму кредитный риск, возникающий в процессе осуществления кредитных операций.

В ходе этапа рассмотрения кредитной заявки банк должен, прежде всего, учитывать перспективу погашения собственных обязательств перед вкладчиками. Следовательно, процесс предоставления кредита должен сопровождаться тщательной оценкой связанного с ним риска. Именно на данном этапе возникает проблема профессионализма и компетенции банковских работников в вопросе оценки вероятности погашения ссуды. Необходимо, чтобы профессиональная подготовка руководителей и рядовых сотрудников банка позволяла дать им взвешенную оценку предполагаемой сделки и принять обоснованный риск, который в той или иной степени присутствует в каждой конкретной операции.

Таким образом, коммерческий банк должен не только тщательно оценивать уровень квалификации своих кредитных работников, а также стремиться повышению их компетенции, осуществляя значительный вклад в развитие своих сотрудников.

Оценка потенциального заемщика банка требует комплексного подхода. Важное место занимает проверка предоставленных в банк документов и информации. На данном этапе основную проблему представляет подделка документов.

Выделяют два основных вида подделок: внесение в подлинный документ записей, несоответствующих действительности; фальсификацию в форме изготовления полностью «подлинного» документа [1, с. 83].

Для выявления фактов умышленного искажения реального положения потенциального заемщика служба экономической безопасности кредитной организации должна проводить технико-криминалистический анализ документов, включающий следующие направления: анализ подлинности документов; анализ представленных сведений на достовер-

ность; анализ взаимоотношений с партнерами и контрагентами; выяснение репутации клиента; «портрет» частного лица [1, с. 83-86].

Этап оценки кредитоспособности заемщика содержит следующие трудности:

• сложность оценки перспектив изменений всех тех факторов, причин и обстоятельств, которые будут определять кредитоспособность заемщика в будущем. Способность заемщика погасить кредит имеет реальное значение для кредитора лишь в том случае, если она относиться к будущему. Между тем все показатели кредитоспособности, применяемые на практике, обращены в прошлое [1, с. 102].

• наличие факторов, измерить и оценить значение которых в цифрах невозможно. Это касается, прежде всего, морального облика, репутации, кредитной истории заемщика [1, с. 102].

• наконец, значительные сложности порождаются инфляцией, искажающей показатели, характеризующие возможности погашения кредитной задолженности, и неодинаковой динамикой объема оборота (из-за опережающего роста цен на реализуемую продукцию) и оценкой остатков (основных средств, запасов) [1, с. 103]. Таким образом, для обоснованной оценки кредитоспособности заемщика помимо информации в цифровых величинах необходима экспертная оценка квалифицированных аналитиков. При этом различные способы оценки кредитоспособности, дополняющие друг друга, следует применять в комплексе.

На практике банкам часто приходится заниматься поиском оптимального обеспечения, способного снизить кредитный риск и гарантирующего возможность возмещения кредитных ресурсов за счет его реализации.

Наиболее предпочтительным для банка-кредитора в качестве обеспечения является залог вкладов, находящихся в этом банке. Данный вид

залога характеризуется низкими расходами на осуществление контроля, а также высоколиквиден, что немаловажно при оценке качества ссуд. Кредиты, обеспеченные залогом вкладов, находящихся в банке-кредиторе, при прочих положительных условиях относятся к кредитам высокого качества [2, с. 35].

Поручительства и гарантии относятся к форме обеспечения более низкого качества. К их преимуществам можно отнести низкие расходы на содержание, быстрое использование и участие второго лица в ответственности. Недостатками являются большие расходы по проверке кредитоспособности поручителя или гаранта и связанные с этим проблемы [2, с. 35].

Уступка требований, как форма обеспечения кредита, для банка-кредитора наименее привлекательна. Это связано с проблемами контроля, с налоговым правом, особым риском тихой цессии. Ссуды с таким обеспечением переносятся в самую низкую категорию качества [2, с. 35].

Однако наиболее распространенным является залог имущества. Но и он не может обеспечить достаточную уверенность в защищенности от непредсказуемых событий. Выделяют следующие риски обеспечения (залога): риск обесценивания залога; риск утраты или повреждения предмета залога; правовой риск; риск неликвидности обеспечения; риск неправильной оценки предмета залога; риск, связанный с низкой квалификацией сотрудников; риск, связанный с недостаточным опытом работы с банковскими залогами [3, с. 47].

К проблеме управления риском обеспечения залога необходимо подходить комплексно, а сам процесс управления данными видами риска должен включать в себя следующие методы:

• мониторинг заложенного имущества с определенной периодичностью для каждого конкретного вида имущества;

• постоянная переоценка заложенного имущества;

• диверсификация предмета залога;

• грамотное юридическое сопровождение, а также экспертиза имущества;

• проверка со стороны службы безопасности на предмет неблагоприятной кредитной истории, текущей задолженности и повторного залога имущества;

• страхование, причем желательно в страховой компании банка;

• повышение квалификации сотрудников залогового подразделения [3, с. 49].

Процесс заключения кредитного договора и последующая выдача кредита - только начало работы банка с клиентом. За выданным кредитом, его использованием (в случае целевого кредита) и возвратом (периодические процентные платежи в соответствии с графиком, если таковые предусмотрены, и возврат основной суммы долга), наличием и состоянием обеспечения, за сохранением соответствия условий кредита, за изменением финансового состояния заемщика в целях своевременного реагирования на негативные изменения в его положении нужен адекватный контроль в форме мониторинга. Конечная цель данного контроля - обеспечение возврата банку кредита в установленный срок в полном объеме вместе с начисленными процентами [1, с. 89].

В ходе такого контроля, в котором участвуют кредитное подразделение и другие службы банка (бухгалтерия, юридическая служба и служба экономической безопасности), особое внимание уделяется выявлению различных настораживающих факторов в деятельности и поведении заемщика [1, с. 89].

Они могут носить самый разный характер. Наиболее типичные из них:

• резкое отклонение от согласованных условий использования кредита со ссылкой на незначительные причины, не оказывающие существенного влияния на его исполнение. Длительная задержка с началом исполнения кредитуемой сделки, труднообъяснимое поведение руководителей, в том числе уклонение от личных встреч, телефонных

переговоров. Создание препятствий при проверке залога, договоров по кредитной сделке, бухгалтерской отчетности и других данных [1, с. 90].

• систематическое направление извинений о временных финансовых трудностях, требование пролонгации кредита, невнесение налогов и таможенных платежей, стремление скрыть такие факты от банка [1, с. 90].

• наличие конфликтных ситуаций в фирме заемщика, серьезные кадровые изменения, сокращение численности работников предприятия, а также радикальные изменения в составе участников. Резкое изменение профиля деятельности предприятия, потеря важных партнеров и клиентов, распродажа имущества, разрыв или непродление договора аренды помещений [1, с. 90].

• несоразмерная зарплата, приобретение в личное пользование руководящими лицами дорогих вещей и недвижимости. Выезд руководителей фирмы и членов их семей за границу, упорное распространение сведений о несостоятельности либо получение данных об умышленном создании неплатежеспособности [1, с. 90].

• получение сведений о злоупотреблениях руководящих лиц: совершение противоправных операций с деньгами и материальными ценностями предприятия, участие в легализации преступных доходов, выявление данных об их связях с криминальными элементами и преступными группировками [1, с. 90-91].

Следовательно, процесс рассматриваемого мониторинга заключается в постоянном контроле финансового положения заемщика. Такой контроль может состоять как из периодического анализа финансовой отчетности компании, так и при постоянных встречах с клиентом [1, с. 91].

В крайнем случае, когда становится очевидным, что в результате произошедших изменений заемщику будет очень тяжело или даже невозможно вернуть кредит в срок, банк должен принять решение об объявлении дефолта по кредиту, что означает обязанность заемщика до-

срочно погасить кредит вместе с начисленными процентами в предложенные банком сроки [1, с. 92].

Однако к такому решению возникшей проблемы банки прибегают только в крайних случаях. Заботящийся о своей репутации и стремящийся сохранить хорошие отношения с клиентом банк будет стараться сделать все возможное, чтобы помочь заемщику выйти из сложившейся ситуации. Но так как это будет означать принятие банком более высоких рисков, то он будет стараться улучшить обеспечение по кредиту: увеличить количество и соответственно стоимость заложенных активов, получить дополнительное поручительство, потребовать частично погасить кредит [1, с. 92].

В случае трансформации кредитов в проблемные, то есть кредиты, в отношении которых заемщики перестали соблюдать существенные условия кредитных договоров, банк может работать с ними следующим образом [1, с. 92].

• осуществлять взыскание кредитных долгов собственными силами. Это могут делать кредитное подразделение, служба экономической безопасности или специально созданная в банке собственная служба по работе с такими кредитами;

• передавать кредитные долги на взыскание в специализированные коллекторские агентства;

• подавать кредитные долги [1, с. 93].

Таким образом, в ходе осуществления кредитных операций неизбежно возникновение различных проблем. Главной задачей кредитной организации является разработка эффективных мер, позволяющих успешно их решать, а также снижать уровень возникающего кредитного риска, связанного с возможностью предоставления ссуд неблагонадежному заемщику. Следовательно, эффективная организация кредитного процесса коммерческого банка является залогом его успешной деятельности.

1. Тавасиев А.М., Мазурина Т.Ю., Бычков В.П. Банковское кредитование: учебник. М.: ИНФРА-М, 2010. 656 с.

2. Иода Е.В., Унанян И.Р. Основы организации деятельности коммерческого банка: учеб. пособие. Тамбов: Изд-во Тамб. гос. техн. ун-та, 2003. 96 с.

3. Фомин Д.И. Организация залоговой работы в банке // Банковское кредитование. 2007. № 2. С. 47-55.

Проблемы осуществления активных банковских операций

Проблемы, появляющиеся в деятельности банков, связаны с деятельностью самих коммерческих банков, а также с денежно-кредитной политикой, которая проводится ЦБ.

В отдельности мы можем рассмотреть те проблемы, которые возникают у банков при осуществлении активных операций. Рассмотрим спектр имеющихся проблем в разрезе по конкретным видам банков.

Коммерческие банки (с условием государственного участия):

- высокий процент просроченных кредитов;

- использование таких банков для решения финансовых проблем в Федеральном бюджете страны;

- несущественная роль таких банков в экономической системе страны.

Коммерческие банки (частные):

- Безответственное отношение некоторых банков (руководящего состава) к своим клиентам и своей деятельности в целом;

- Осуществление деятельности, противоречащей законодательству;

- Увеличение уставного капитала банка, по причине установления нормативов ЦБ;

- Нехватка долгосрочных финансовых ресурсов.

Коммерческие банки (с иностранным капиталом).

- Малый процент капитализации таких банков в стране;

- Несоответствие установленных банком целей осуществлению их деятельности на территории другого государства (Россия);

- Проблемы, возникающие у банков с их головными точками, по причине нехватки бюджетирования.

Коммерческие банки (с российским капиталом).

- Очень большой процент концентрации в обслуживании клиентов реального сектора экономики;

- Большой риск банкротства таких банков;

- Противоположность целей, устанавливаемыми банками с экономическими интересами страны;

- Сильное влияние на кредитную политику банков государственными структурами.

Проблемы в управлении активными операциями

Помимо этого, можно рассмотреть проблемы коммерческих банков в управлении активными операциями.

Рассмотрим основные проблемы и их сущность:

- Неполнота сведений в кредитной истории. Таким образом, недобросовестные заемщики могут получать новые кредиты, не рассчитавшись целиком с предыдущими, по причине того, что данные по их кредитным операциям могут несвоевременно отмечаться в их кредитной истории, либо вообще не существовать.

- Неподтвержденные доходы клиентов. Другими словами – неофициальный доход заемщика. По этой причине многие заемщики не проходят процедуру одобрения кредита, а банки не могут найти платежеспособного клиента.

- Нехватка у банков долгосрочных финансовых ресурсов. Данная проблема мешает коммерческим банкам в полной мере создавать для заемщиков выгодные условия кредитования.

- Некачественная оценка кредитоспособности клиента. Из-за этого недочета, кредиты, выданные банками таким заемщикам, становятся проблемными.

- Сложность в процедуре возврата кредитных средств, при несостоятельности клиента. Такая проблема приводит к росту банковских издержек и расходов, вследствие судебных процессов с несостоятельными заемщиками.

- Трудности в реализации залогов. Неудобство реализации залогов дает возможность неплатежеспособным заемщикам перезакладывать залоги под новые кредиты.

- Слишком большие процентные ставки. Именно высокий уровень процентных ставок по кредитам усугубляет процесс возврата основной суммы долга по кредитам.

- Скрытые моменты в деятельности банков. Такая проблема перекрывает банку пути для его дальнейшего развития.

- Невозврат кредитов. По причине снижения требований банка к своим заемщикам растет риск невозврата кредитов.

- Нецелевое использование кредитных средств. Это увеличивает процент невозвращенных кредитов.

- Некачественная оценка в области поручительства. Возникают трудности взыскания кредитных средств с поручителей, в случае неплатежеспособности самих заемщиков.

- Скрытые платежи по кредитам. Речь идет о скрытой информации для заемщика со стороны коммерческого банка. Банк может скрыть в кредитном договоре информацию о дополнительных платежах или комиссиях.

- Трудности в оценке залога. Так, вырастает риск невозврата кредитных средств.

- Нестабильный уровень инфляции в государстве. Вследствие этого банк вынужден заранее устанавливать высокую процентную ставку по кредиту.

Мы рассмотрели основные варианты проблем, возникающих у коммерческих банков в ходе осуществления ими активных операций.

Moody's ожидает ухудшения основных показателей банковского сектора в ближайшие полтора года, хотя финансовое здоровье банков будет стабильным. В случае новых ограничений из-за COVID-19 проблемные кредиты могут значительно вырасти

Рейтинговое агентство Moody's сохранило негативный прогноз по развитию российского банковского сектора в ближайшие 12–18 месяцев, говорится в его обзоре, поступившем в РБК.

Moody's ожидает ухудшения операционной среды, качества активов, достаточности капитала и снижения прибыли банков. Стабильными останутся фондирование и ликвидность, а также возможность государства поддерживать кредитные организации.

Серая зона банковского сектора

Проблемные кредиты банковского сектора вырастут до 10,5% от совокупного портфеля кредитов в 2021 году (с 8,2% на конец 2019 года), ожидают аналитики. При этом только с начала пандемии в марте банки реструктурировали около 10% кредитного портфеля — эти кредиты признаны в отчетности работающими. «Банки ожидали, что восстановление экономики во второй половине 2020 года поможет заемщикам войти в новый график платежей», — пишут авторы. Но в случае начала второй волны пандемии и введения новых ограничений заемщикам вряд ли это удастся и рост проблемных кредитов «значительно превысит прогнозы», отмечают в Moody's.

Пока президент Владимир Путин сообщил представителям бизнеса, что российские власти не собираются вводить никакие жесткие меры в связи с распространением коронавируса.

Кредиты, которые банки реструктурировали, но не готовы объявлять проблемными, — это серая зона, говорит старший кредитный эксперт Moody’s Ольга Ульянова. «Мы склонны согласиться, что при текущем состоянии экономики и при отсутствии новых серьезных карантинных мер эти кредиты вполне способны сохранить статус работающих», — добавляет эксперт. Но в случае новых карантинных ограничений заемщикам потребуются новые меры поддержки и новые реструктуризации, а значительная часть реструктурированных до сего момента кредитов в этом случае перейдет в проблемную категорию, говорит она.

S&P ожидает в базовом сценарии, что проблемные активы (третья стадия по МСФО 9) в банковском секторе России могут вырасти либо к концу этого года, либо к началу следующего года до 12–15%, рассказал директор группы «Финансовые институты» S&P Сергей Вороненко. «Мы ожидаем дальнейшее ухудшение качества активов в третьем и четвертом кварталах этого года, вне зависимости от введения или отсутствия жестких мер по ограничению деловой активности из-за пандемии», — подчеркнул он, напомнив, что в сентябре истекает полугодовой срок моратория на многие реструктуризации, в том числе и по физическим лицам, и не все заемщики смогут восстановить график платежей.

В ЦБ ожидают, что около 20% реструктурированных кредитов могут перейти в проблемную зону, говорил директор департамента обеспечения банковского надзора Банка России Александр Данилов в октябре 2020 года в интервью агентству «Прайм». «То есть суммарно речь идет где-то о 2–3% дополнительных проблемных кредитов, что в целом не так уж много. Для сравнения: у банковского сектора в моменте есть запас капитала, достаточный для резервирования около 11% кредитов», — отмечал Данилов.

Помимо роста проблемных кредитов Moody's в своем базовом сценарии, не предусматривающем вторую волну, ожидает увеличения кредитных расходов банков: с 0,7% на конец 2019 года до 2% в 2020 и 2021 годах. Тем не менее это ниже уровней кризиса 2014 года (3,2%). Покрытие проблемных кредитов резервами останется на «хорошем» уровне 85%, ожидают в агентстве.

Что будет влиять на сектор

Операционная среда, в которой работают российские банки, окажется под воздействием нескольких факторов, отмечается в прогнозе. По оценкам агентства, в 2020 году ВВП России упадет на 5,5%, в 2021 году рост составит всего 2,2%. Это пессимистичнее официального прогноза правительства, предусматривающего падение на 3,9% в этом году и рост экономики на 3,3% в следующем. Основным драйвером роста экономики в последние годы был потребительский спрос, подпитываемый кредитными средствами, но в первой половине реальные располагаемые доходы домохозяйств упали на уровень ниже 2010 года, а возможности людей поддержать восстановление экономики ограниченны, указывают в Moody's. Кроме того, агентство ожидает сохранения дефицита бюджета до 2023 года и низких цен на нефть ($45 в 2021 году).

Как изменятся показатели банков

- Достаточность капитала в банковском секторе снизится с 11% в 2019 году до 10,4% в 2020-м и 9,9% в 2022 году — Moody's указывает на ограниченную возможность банков генерировать капитал в условиях необходимости покрывать рост рисков. Кроме того, крупнейшие банки продолжат выплачивать дивиденды, что будет негативно влиять на средний показатель достаточности капитала.

«Прибыльность банков настолько ослабела в этом году, что если к росту активов, взвешенных по риску, прибавятся выплаты дивидендов и возросшие кредитные потери, то прибыли просто не хватит, чтобы покрыть потребность в капитале», — резюмирует Ульянова.

Эксперт также указывает на то, что ЦБ в начале года рекомендовал банкам не выплачивать дивиденды и снизил нагрузку на капитал банков, позволив им распустить часть буферов и не создавать полностью резервы. «ЦБ хотел мотивировать банки кредитовать экономику, но если мы наблюдаем, что банки при этом выплачивают дивиденды, то получается, что благая цель ЦБ достигнута лишь отчасти. В начале года было ожидание, что регулятор и системно значимые банки будут более дисциплинированно относиться к распределению прибыли», — замечает Ульянова.

Среди крупнейших госбанков, за исключением Сбербанка, отличающегося высокой достаточностью капитала, дивиденды за 2019 год выплатили (или объявили о таком намерении) ВТБ (20 млрд руб.), Газпромбанк (9 млрд руб.) и Россельхозбанк (110 млн руб.).

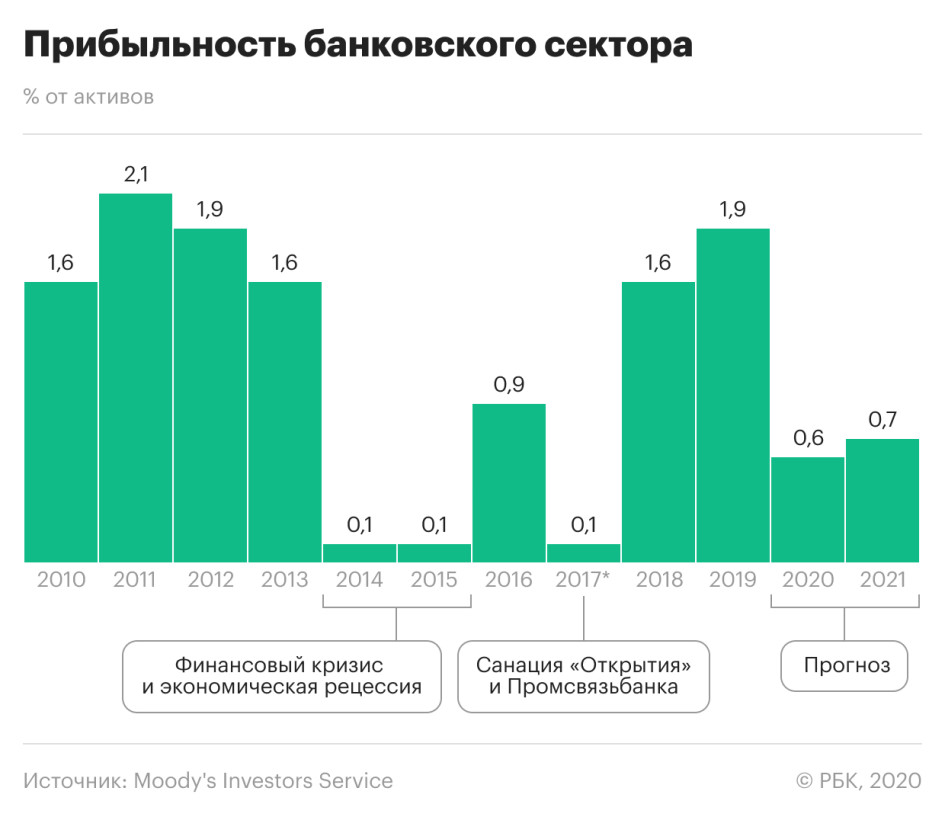

- Прибыльность банковского сектора сократится из-за низких ставок в экономике и масштабной реструктуризации кредитов, ожидает Moody's. В 2020 году чистая прибыль составит 0,6% от активов против 1,8% в 2019 году, в 2021 году — 0,7%.

- Ситуация с фондированием, по прогнозу Moody's, останется неизменной — на 30 июня 2020 года депозиты компаний и населения составляли 73% от обязательств банков. Но роста депозитов населения в банках эксперты не ждут: падение реальных доходов сократило возможности домохозяйств.

Банки все так же смогут рассчитывать на поддержку государства, так или иначе контролирующего 70% сектора. Тем не менее, как считают в Moody's, затраты на поддержку сектора не смогут сравниться с пакетами поддержки в кризис 2014–2016 годов и суммами, которые ЦБ вложил в спасение банка «Открытие», Промсвязьбанка и Бинбанка, санированных в 2017 году. Сейчас финансовое состояние банковского сектора стабильно, «банки способны выдержать ожидаемые кредитные потери», подчеркивается в отчете.

Маловероятный, но суровый сценарий

Moody's провело оценку способности банков выдержать «крайне суровый» стресс-тест, сопоставимый по силе с негативным событием, случающимся раз в 25 лет. Агентство не приводит конкретных условий стресс-теста, но этот маловероятный сценарий банки проходят с потерей большей части капитала. Moody's отмечает, что капитал сектора составляет 11% от активов с учетом их риска, а в стрессовом сценарии упадет до 3,7%.

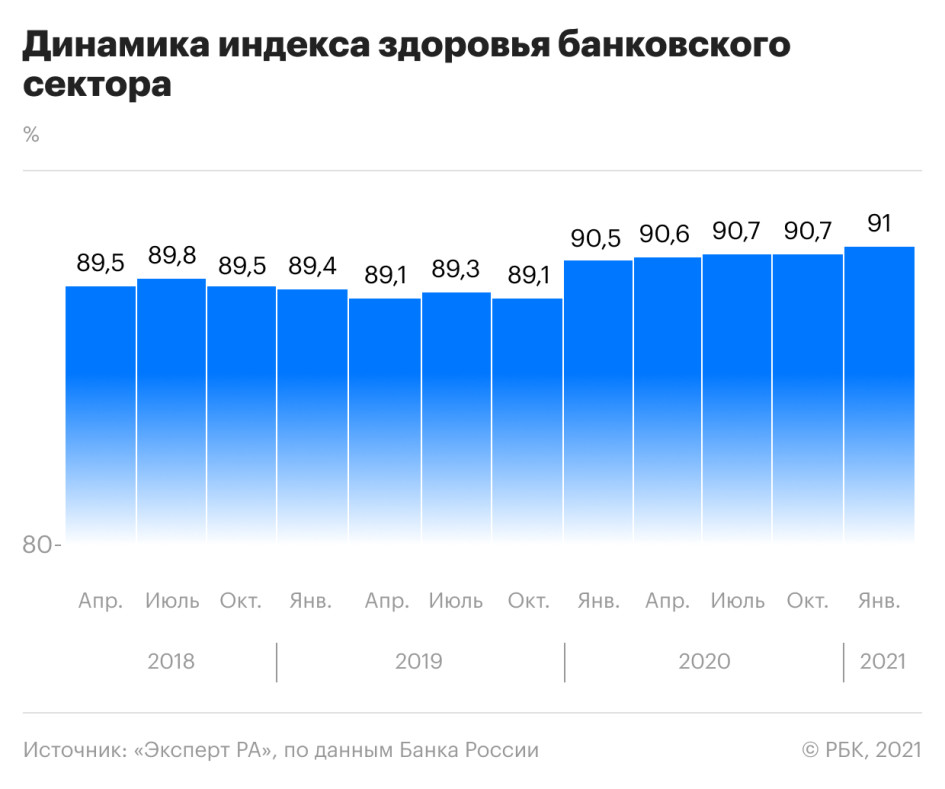

В течение 12 месяцев в зоне повышенного риска будут находиться 9% российских банков, оценили в «Эксперт РА». После кризиса и пандемии банкам придется создавать резервы, а также бороться с новой проблемой — нестабильностью вкладов

В четвертом квартале 2020 года темпы расчистки банковского сектора ускорились: Банк России отозвал лицензии у девяти кредитных организаций — больше, чем за предшествующие три квартала. Сокращение числа неустойчивых игроков продолжится и в 2021 году, но формат может измениться, говорится в обзоре рейтингового агентства «Эксперт РА» (есть у РБК). По расчетам аналитиков, на 1 января индекс здоровья банковского сектора составил 91% — он соответствует доле банков, которые останутся финансово устойчивыми в течение ближайших 12 месяцев. 9% действующих участников рынка, или 33 кредитные организации, могут допустить дефолт. Их список не раскрыт, в расчетную базу индекса вошли 366 банков.

«Индекс основан на исторической дефолтности банков и отражает математическое ожидание дефолтов. Но в прошлом году сформировался тренд на «естественное сокращение» рынка — увеличились случаи аннулирования лицензий по инициативе собственников или присоединения к более крупным игрокам», — отмечает управляющий директор отдела валидации «Эксперт РА» Юрий Беликов. По его словам, часть прогнозируемых агентством дефолтов может реализоваться не через отзыв лицензий Банком России, а в результате добровольного ухода с рынка.

Уйдут ли в прошлое массовые отзывы банковских лицензий

В 2020 году темпы расчистки банковского сектора оказались заметно ниже показателей прошлых лет. ЦБ отозвал лицензии у 17 кредитных организаций (.pdf). Годом ранее регулятор применил крайнюю надзорную меру к 28 банкам.

Из-за пандемии ЦБ временно не проводил выездные проверки, они возобновились лишь во втором полугодии, напоминает директор аналитической группы по финансовым организациям Fitch Антон Лопатин. Он считает, что эта пауза как раз привела к активизации расчистки в конце 2020 года.

«На более долгосрочном горизонте мы оцениваем, что скорость вывода с рынка игроков стабилизировалась и в 2021 году она останется примерно той же, что и в прошлом», — предположила старший кредитный эксперт Moody’s Ольга Ульянова.

Ускорение регуляторной и надзорной активности произойдет, считает Беликов: «Мы вышли из первой и второй волны пандемии коронавируса, частота надзорных выездных проверок вырастет. Но частота событий цивилизованного ухода с рынка тоже возрастет».

В «Эксперт РА» ожидают, что в 2021 году усилятся процессы консолидации: московские банки за пределами первой сотни по размеру активов будут чаще выбирать добровольную сдачу лицензий, а региональные игроки — соглашаться на поглощение крупными федеральными конкурентами. Беликов не исключает, что количество «цивилизованных уходов» может превысить число отозванных регулятором лицензий.

«Доля банков, у которых наблюдаются проблемы с рентабельностью, с устойчивостью пассивов, существенна. Даже если эти банки не проводят незаконных операций, требующих вмешательства регулятора, их деятельность все менее целесообразна. Логично, что их собственники решат не тратить деньги на поддержку неработающих активов, а реинвестируют в другие сектора экономики», — поясняет аналитик.

Количество банков, желающих добровольно сдать лицензии, будет расти, соглашается Ульянова. Но она не уверена, что число таких случаев будет превалировать. «Банк должен быть готов удовлетворить все требования кредиторов, а это для маленьких банков (которые в последнее время являются основным «целевым сегментом» деятельности регулятора по отзыву лицензий) может оказаться затруднительно. Поэтому принудительный отзыв будет все же преобладать», — заключает эксперт.

Какие факторы приведут к уходу банков с рынка

По оценкам «Эксперт РА», 51,6% российских банков имеют невысокие кредитные рейтинги — от В до ССС. Давление на финансовое положение участников рынка будет связано не только с прямыми последствиями пандемии, считают в агентстве.

Один из негативных факторов — снижение рентабельности банковского бизнеса. По данным «Эксперт РА», медианная рентабельность балансового капитала всех кредитных организаций за кризисный год сократилась с 7 до 5%. Средняя рентабельность активов тоже упала — до 0,9% годовых. Финансовые результаты банков ухудшились не столько из-за потерь по кредитам, сколько из-за снижения маржинальности операций, отмечается в обзоре.

Как сообщил Банк России, в 2020 году чистая прибыль сектора составила 1,6 трлн руб., немногим меньше рекорда 2019 года. В ЦБ отмечали, что сильное давление на показатель оказало досоздание банками резервов. Из-за кризиса и пандемии регулятор дал банкам послабления в части резервов — они могут временно не формировать полное покрытие кредитных рисков, возникших при реструктуризации проблемных ссуд. Льготные условия действуют до 1 апреля 2021 года по корпоративным кредитам и до 1 июля по ссудам физлицам и малому бизнесу. После снятия послаблений банкам придется создать дополнительные резервы на 1,36 трлн руб. (2% портфеля), оценивал ЦБ.

Если экономическое восстановление будет идти медленнее, чем ожидалось, период, в течение которого банки будут вынуждены формировать дополнительные резервы на возможные потери, продлится дольше, отмечает директор группы «финансовые институты» S&P Global Ratings Ирина Велиева. По ее словам, в основном это будет иметь негативные последствия для прибыльности банков. «Влияние на достаточность капитала возможно у тех банков, у которых запас капитала уже приближается к регуляторному минимуму. Также в зоне риска могут оказаться банки с высоким уровнем концентрации кредитного портфеля. В основном в «проблемной зоне» могут оказаться небольшие и средние игроки, уход которых вряд ли повлияет на финансовую стабильность в секторе», — перечисляет Велиева.

«Основная проблема российского банковского сектора, которую пандемия обострила, — это качество активов. Это и ранее выступало одним из основных факторов отзыва банковских лицензий, а начиная с 2020 года его вес в перечне таких факторов будет только усиливаться», — полагает Ульянова.

Блок видео рекомендаций

Банки начали формировать дополнительные резервы еще в прошлом году, особенно заметно это было в декабре, говорит Беликов. Он считает, что необходимость отразить в отчетности реальные потери по кредитам не станет главной проблемой игроков в 2021 году. «Несмотря на существенность сумм дорезервирования в масштабах сектора, мы не увидим критичного единовременного стресса. Среди банков нет явных претендентов, которые могут потерять капитал от разового досоздания резервов. Ключевой риск — недостаточная устойчивость и повышенная волатильность пассивов, что у ряда средних и небольших банков наблюдалось еще до пандемии, но обострилось именно в прошлом году», — подчеркивает аналитик «Эксперт РА».

В чем суть проблемы с вкладчиками

По оценкам агентства, в 2020 году больше половины российских банков (51,7%) испытали чистый отток средств физлиц, 37% — чистый отток с депозитов и счетов компаний. На фоне кризисных явлений в экономике и снижения ставки ЦБ до исторического минимума в 4,25% произошла «дестабилизация ресурсной базы»: средства розничных клиентов на срочных депозитах сократились и выросли на текущих счетах.

Восстановление экономической активности может обеспечить рост средств корпоративных клиентов в банках, а вот тренд на снижение привлекательности вкладов для физлиц переломить не удастся, говорит Беликов: «Есть уверенность, что то ограниченное повышение ставок по вкладам, которые банки себе могут позволить без риска для процентной маржи, уже не остановит физлиц от оттока и частичного реинвестирования денег в инструменты с большей доходностью».

Растущая избирательность вкладчиков банков — проблема для мелких банков, отметила Ульянова: «Вкладчики скорее смотрят в сторону комплексного удовлетворения своих потребностей — удобного мобильного банка, возможности воспользоваться накопительным или инвестиционным счетом, получить дешевую ипотеку по льготной программе. Малым банкам становится все труднее конкурировать за вкладчиков в таких условиях».

Низкие ставки влияют на переток средств от розничных клиентов, но банки от этого не теряют, считает Лопатин: «В конечном счете эти деньги все равно остаются в системе в виде счетов брокеров или, например, эскроу-счетов, если была куплена недвижимость». По его словам, переток депозитов из небольших банков в крупные — скорее негативный тренд, но напрямую не влияющий на устойчивость банков. «Отзывы лицензий обычно происходят из-за недостатка капитала или нарушения законодательства, а не из-за проблем с ликвидностью», — заключает аналитик Fitch.

Автор статьи

Читайте также: