Прощение кредита при коронавирусе

Обновлено: 25.04.2024

Постановление Правительства РФ от 30.11.2020 № 1976

Комментарий

С 1 июня по 1 ноября 2020 года для бизнеса действовала программа выдачи льготных кредитов по ставке не более двух процентов, которые государство спишет при выполнении определенных условий (см. комментарий). Некоторые условия Правил, утв. постановлением Правительства РФ от 16.05.2020 № 696 (далее – Правила), были сформулированы не вполне четко, что вызвало обоснованные опасения предпринимателей в части возможности соблюдения этих требований. Видимо, не имея возможности сформулировать требования яснее, государство решило пойти по другому пути – оно их изменило. А также изменило и некоторые условия выдачи кредитов. Об этих изменениях расскажем в нашем комментарии.

Условия выдачи кредитов

Ранее кредиты выдавались на возобновление деятельности. Одно из главных новшеств – исключение из понятия "возобновление деятельности" указания на документальное подтверждение расходов. Таким образом, из Правил исключено упоминание о том, что заемщики должны документально подтверждать расходы, которые они понесли за счет кредита.

Требования к заемщикам уточнили, но принципиального значения это уточнение не имеет, то есть не изменит состав заемщиков.

Напомним, что к заемщикам относятся:

- организации, включенные в реестр социально ориентированных НКО (см. подробнее) или в реестр НКО, в наибольшей степени пострадавших в условиях коронавируса (см. подробнее);

- налогоплательщики, осуществляющие деятельность в одной или нескольких отраслях экономики, которые наиболее пострадали от коронавируса;

- налогоплательщики, которые заняты в одной или нескольких отраслях, приведенных в Приложении 2 к Правилам (в т. ч. производство одежды, мебели, текстильных изделий, производство бытовой электроники).

В прежней редакции Правил было требование о включении в реестр и о ведении определенной деятельности на дату обращения заемщика за кредитом. В новом пп. "а" п. 9 Правил требование о включении в соответствующие реестры на дату обращения для НКО убрали совсем. А вот по деятельности появилась дата занятости в этих видах – 1 марта 2020 года. Как уже было отмечено выше, такое уточнение не имеет значения, потому что при определении категории заемщиков их вид деятельности и так определялся по ЕГЮЛ (ЕГРИП) на 1 марта 2020 года (п. 10 Правил). Причем для малых и микропредприятий он мог быть как основным, так и дополнительным, а для остальных – только основным.

При этом в новой редакции Правил появился пункт 10.1, согласно которому указанные выше условия о включении в реестр и ведении деятельности должны соблюдать заемщики, которые были реорганизованы по решению Правительства РФ или органа исполнительной власти региона. Причем для них установлена другая дата проверки соответствия – дата завершения реорганизации (то есть дата внесения в ЕГРЮЛ сведений о прекращении деятельности организации).

Размер кредита

Правила расчета максимальной суммы кредита и выдачи изменились, но эти изменения вряд ли имеют существенное значение, поскольку сроки подачи заявок на кредиты и их выплаты прошли.

В прежней редакции максимальная сумма кредита рассчитывалась как произведение:

- расчетного размера оплаты труда (МРОТ + районные коэффициенты + процентные надбавки + страховые взносы в размере 30 %);

- численности работников (по данным информационного сервиса ФНС России на 01.06.2020);

- базового периода по договору (с даты заключения договора до 01.12.2020).

В новой редакции п. 24 Правил количество полных месяцев, исходя из которого рассчитывается максимальная сумма кредита, изменили:

- если заемщик обратился за кредитом до 25 июня 2020 года, максимальный размер кредита считается с учетом базового периода, составляющего 6 месяцев;

- если заемщик подал заявление на кредит после 25 июня 2020 года, то максимальная сумма кредита определяется исходя из количества месяцев с учетом следующего:

- при обращении до 15-го числа месяца – с 1-го числа этого месяца, но не более 6 месяцев;

- при обращении после 15-го числа месяца – с 1-го числа следующего месяца, но не более 6 месяцев.

Кроме того, для заемщиков, которые обратились за кредитом до 25 июня 2020 года, численность работников для определения максимальной суммы кредита можно считать по данным СЗВ-М за апрель 2020 года.

По нашему мнению, эти изменения на размер полученного ранее кредита повлиять уже не могут.

Также не имеет значения еще одно новшество – отмена пп. "ж" п. 9 Правил, который предписывал выдачу кредита не разово, а ежемесячно. Но если заемщик получил еще не все средства от банка по кредиту, он может попросить их остаток целиком, если иные условия не установлены условиями договора.

Новые правила списания задолженности

Условия, при которых кредит не нужно возвращать, изменили, сделав их простыми и понятными.

Напомним, что у льготного кредита всего два периода:

- базовый – до 1 декабря 2020 года;

- наблюдения – до 1 апреля 2021 года.

Если по истечении базового периода выполняются условия, то кредит переходит в период наблюдения. Если условия соблюдаются в период наблюдения, то задолженность списывается не позднее 1 апреля 2021 года.

При невыполнении условий по итогам базового периода или периода наблюдения кредит переводится на период погашения. Это означает, что кредит придется отдать равными платежами в течение трех ближайших месяцев. При этом на базовый период и период наблюдения ставка составит 2 %, а на три месяца погашения кредита будет действовать обычная ставка банка (она устанавливается в кредитном договоре с банком, и ее размер не регулируется государством).

Условия, которые необходимо соблюдать в течение базового периода (завершился 1 декабря 2020 года), почти не изменились (поскольку изначально были простыми).

Чтобы по окончании базового периода перейти в следующий льготный период, необходимо сохранить численность работников на конец одного или нескольких отчетных месяцев по состоянию на 25 ноября 2020 г. (п. 11 Правил):

- для тех, кто подал заявление на кредит после 25 июня – 80 % и более от численности, учтенной при расчете максимального размера кредита;

- для тех, кто подал заявление на кредит до 25 июня:

- 80 % и более от численности по данным СЗВ-М за май 2020 г. (если численность в СЗВ-М за май 2020 года была меньше 80 % численности, определенной при расчете максимального размера кредита);

- 80 % и более от численности, определенной при расчете максимального размера кредита (если численность в СЗВ-М за май 2020 года была больше 80 % численности, определенной при расчете максимального размера кредита).

Прежняя формулировка требовала сохранения не менее 80 % от численности по состоянию на 1 июня 2020 года.

Также осталось условие о том, что по состоянию на 25 ноября 2020 года организация должна быть действующей (не введена процедура банкротства), ИП также не должен прекращать деятельность.

По итогам периода наблюдения необходимо соблюдать аналогичные условия о численности в течение всего периода наблюдения на конец одного или нескольких отчетных месяцев по состоянию на 25 марта 2021 года (п. 12 Правил).

В прежней редакции речь шла о сохранении 80 % от численности на 1 июня 2020 года. Требование о продолжении работы и требование об отсутствии процедуры банкротства для списания задолженности остались. Но отменили пп. "в" п. 12 Правил, который требовал, чтобы средняя заработная плата, выплачиваемая одному работнику, была не меньше МРОТ. Именно это условие вызывало основные вопросы у заемщиков, поэтому его отмена – самое главное положительное изменение.

Однако совсем без требований в части зарплаты не обошлось. Новый пункт 12.1 Правил требует, чтобы в течение периода наблюдения заемщик платил зарплату сотрудникам в соответствии с трудовым законодательством. Это существенно облегчает задачу, поскольку главное требование ст. 133 ТК РФ – это выплата зарплаты за полностью отработанный месяц в размере не меньше МРОТ. Значит, каждый, кто работает на неполную ставку, был в отпуске, командировке или на больничном, может получить меньше МРОТ, и это не нарушение условий кредита. Однако тут есть подводные камни. Например, если в регионе установлена региональная зарплата, необходимо платить не меньше этого размера (подробнее см. здесь). Камнем преткновения при доведении до МРОТ может стать ночная, сверхурочная работа, работа в праздники и даже совмещение.

Во избежание споров и отказа в списании кредита рекомендуем все эти доплаты производить сверх МРОТ.

Подтверждать выполнение всех установленных условий будут банки на основании данных, размещенных в информационном сервисе ФНС России (п. 24 Правил). Такие данные размещаются не реже одного раза в месяц на основании представленных в ПФР форм СЗВ-М.

Уточнение данных по численности

25 декабря 2020 года и 15 апреля 2021 года ФНС России должна разместить на своем сервисе уточненные сведения о численности (соответственно, на базовый период и период наблюдения).

На основании этих уточненных данных банки могут (п. 13.1 Правил):

- заставить гасить проценты и кредит после базового периода, если ошибочно перевели его на период наблюдения, и наоборот: если при соблюдении условий, потребовали погасить кредит, вернуть его на льготный период наблюдения;

- могут списать задолженность, если ошибочно посчитали условия по итогам периода наблюдения невыполненными и потребовали погашения кредита и процентов. Либо заставить платить проценты и возвращать кредит, если ошибочно списали задолженность.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

![]()

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ООО на ОСНО получило льготный кредит по постановлению 696 (господдержка в период коронавируса), планирует сохранить все необходимые условия до 01.04.2021.

1. Какими проводками должно быть отражено поступление кредита: Дебет 51 Кредит 91.01 или Кредит 66.01?

2. Облагается ли налогом на прибыль полученная сумма в налоговом учете в текущем (периоде получения) или последующем (в случае списания государством) периоде?

3. Начисляются ли проценты (2% и 3,5%) в текущем периоде? Принимаются ли они к расходам в налоговом учете? Что будет, если условия не будут выдержаны и необходимо будет пересчитать по ставке банка (12%)?![]()

По данному вопросу мы придерживаемся следующей позиции:

1. Зачисление кредитных денежных средств на расчетный счет организации в бухгалтерском учете отражается записью Дебет 51 Кредит 66.

Дальнейший порядок учета зависит от степени уверенности организации в том, будет ли принято решение о списании полученного кредита (смотрите по тексту ответа).

2. В налоговом учете полученные средства доходами не признаются.

3. Оснований для признания расходов в виде процентов в базовом периоде (и периоде наблюдения), на наш взгляд, не имеется. Проценты будут учтены в составе расходов для целей налогового учета в случае, если кредит перейдет в период погашения (решение о списании не будет принято).Обоснование позиции:

Постановлением Правительства РФ от 16.05.2020 N 696 утверждены Правила предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2020 году юридическим лицам и индивидуальным предпринимателям на возобновление деятельности (далее - Правила).

В случае соблюдения всех условий, установленных Правилами, кредит вместе с процентами может быть списан. При этом действие кредитного договора предусматривает три периода, в каждом из которых заемщик должен соблюсти установленные Правилами условия: базовый период, период наблюдения и период погашения.

В базовый период (с даты заключения договора до 01.12.2020) и период наблюдения (с 01.12.2020 по 01.04.2021) конечная ставка для заемщика составляет не более 2% годовых. Данная льготная ставка не пересчитывается по их окончании. Стандартная (рыночная) процентная ставка применяется только в периоде погашения, срок которого составляет 3 месяца (п.п. 5, 8, пп. "в" п. 9 Правил).

Как определено в пп. "д" п. 9 Правил, начисляемые проценты по кредитному договору (соглашению) переносятся в основной долг по кредитному договору (соглашению) на дату окончания базового периода кредитного договора (соглашения), а также на дату окончания периода наблюдения по кредитному договору (соглашению), за исключением процентов, начисляемых в период погашения по кредитному договору (соглашению).

Оплата заемщиком основного долга, включая перенесенные платежи процентов по кредитному договору (соглашению), осуществляется ежемесячно равными долями в течение периода погашения по кредитному договору (соглашению) (пп. "е" п. 9 Правил).

При этом кредитный договор переводится на период погашения по окончании базового периода (без периода наблюдения) в любом из случаев, поименованных в п. 11 Правил.

Таким образом, в силу пп.пп. "в", "д" п. 9 Правил в базовом периоде и периоде наблюдения проценты начисляются, но уплата их не производится (проценты прибавляются к основному долгу по окончании каждого периода).Налоговый учет

Прежде всего напомним, что сама сумма кредита не признается доходом при ее получении заемщиком и расходом при возврате банку (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ).

Заметим, что официальные разъяснения по вопросу о порядке учета процентов по кредиту, предоставленному на возобновление деятельности, в настоящее время отсутствуют.

На наш взгляд, в периодах, когда кредитором (в данном случае банком) еще не принято решение о списании суммы долга по льготному кредиту, в целях налогообложения прибыли начисляемые банком проценты в расходах учитывать не следует, поскольку существует неопределенность в том, возникнет ли у заемщика обязанность уплатить данные проценты (т.е. будут ли такие расходы произведены (п. 1 ст. 252 НК РФ)), или же будет принято решение о списании.

Кроме того, из норм п. 4 ст. 328 НК РФ следует, что при методе начисления налогоплательщик определяет сумму расхода в виде процентов по долговому обязательству только в отношении выплаченных либо подлежащих выплате в отчетном периоде сумм процентов исходя из установленных условиями договора доходности и срока действия такого долгового обязательства в отчетном периоде. В силу наличия неопределенности в отношении судьбы кредита в базовом периоде и в периоде наблюдения проценты, на наш взгляд, не следует в этих периодах признавать "подлежащими выплате".

При выполнении всех необходимых условий кредитная организация осуществляет списание задолженности заемщика по кредитному договору (включая проценты) (п.п. 12, 28 Правил), в результате чего у заемщика возникает доход (п. 1 ст. 41 НК РФ).

На основании п. 18 ст. 250 НК РФ доходы в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям, признаются внереализационными доходами налогоплательщика, но за исключением ряда случаев, в частности, случая, предусмотренного пп. 21.4 п. 1 ст. 251 НК РФ.

В свою очередь, согласно пп. 21.4 п. 1 ст. 251 НК РФ (введенному с 8 июня 2020 года*(1)) не учитываются при определении налоговой базы по налогу на прибыль доходы в виде сумм прекращенных обязательств по уплате задолженности по кредиту и (или) начисленным процентам по заключенному налогоплательщиком кредитному договору при выполнении следующих условий:

- кредит предоставлен налогоплательщику в период с 1 января по 31 декабря 2020 года на возобновление деятельности или на неотложные нужды для поддержки и сохранения занятости;

- в отношении кредитного договора кредитной организации предоставляется (предоставлялась) субсидия по процентной ставке в порядке, установленном Правительством РФ.

Кредитная организация представляет налогоплательщику информацию о предоставлении в отношении кредита субсидии по процентной ставке в порядке, согласованном между кредитной организацией и налогоплательщиком.

Таким образом, при списании задолженности по кредиту, выданному на возобновление деятельности, налогооблагаемого дохода у заемщика не возникает.

В противном случае заемщик обязан будет вернуть банку сумму основного долга, а также начисленные по ставке 2% проценты за базовый период и период наблюдения. Полагаем, что данные проценты следует отразить в составе расходов по налогу на прибыль на дату окончания базового периода или периода наблюдения, так как именно на эту дату организации будет доподлинно известно о необходимости их уплаты. Далее с даты наступления периода погашения проценты, исчисленные с применением стандартной (рыночной) ставки, организация вправе учесть в расходах по налогу на прибыль в общеустановленном порядке (пп. 2 п. 1 ст. 265, п. 8 ст. 272 НК РФ).Бухгалтерский учет

Для целей бухгалтерского учета в общем случае сумма кредита не признается доходом организации-заемщика при ее получении и расходом при ее возврате заимодавцу (п. 2 ПБУ 9/99 "Доходы организации" (далее - ПБУ 9/99), п. 3 ПБУ 10/99 "Расходы организации" (далее - ПБУ 10/99)).

Обязательство по полученному кредиту отражается в бухгалтерском учете заемщика как кредиторская задолженность в соответствии с условиями договора займа в сумме, указанной в договоре (п. 2 ПБУ 15/2008 "Учет расходов по займам и кредитам", далее - ПБУ 15/2008).

Проценты, причитающиеся к оплате кредитору (банку), в общем случае признаются прочими расходами того отчетного периода, в котором они произведены, независимо от времени фактической выплаты денежных средств (п.п. 3, 6, 7 ПБУ 15/2008, п.п. 11, 17 ПБУ 10/99)

При этом расходы признаются в бухгалтерском учете только при выполнении условий, перечисленных в п. 16 ПБУ 10/99, а именно:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации.

В связи с получением кредита на возобновление деятельности, на наш взгляд, возможны, в частности, две ситуации.Ситуация 1. Превалирует вероятность возврата кредита

Если у организации отсутствует уверенность в том, что по истечении базового периода и периода наблюдения будет принято решение о списании данного кредита и организация предполагает, что кредит придется вернуть, то, руководствуясь принципом осмотрительности (п. 6 ПБУ 1/2008 "Учетная политика организации", п. 6.3.4 Концепции бухгалтерского учета в рыночной экономике России), считаем, что обязательство по кредиту в бухгалтерском учете следует отражать в общеустановленном порядке:

Дебет 51 Кредит 66, субсчет "Расчеты по кредиту"

- поступили на расчетный счет кредитные средства;

Дебет 91, субсчет "Прочие расходы" Кредит 66, субсчет "Расчеты по процентам"

- начислены проценты за пользование кредитом.

На дату окончания базового периода и периода наблюдения проценты переносятся в основной долг по кредитному договору (пп. "д" п. 9 Правил), что следует отразить бухгалтерской проводкой:

Дебет 66, субсчет "Расчеты по процентам" Кредит 66, субсчет "Расчеты по кредиту"

- сумма процентов причислена к сумме кредита.

Если условия так и не будут выполнены, сам кредит и суммы процентов подлежат перечислению банку (кредит переходит в период погашения):

Дебет 66, субсчет Расчеты по кредиту Кредит 51

- возвращен кредит (включая причисленные к нему проценты по льготной ставке).

В случае же выполнения установленных Правилами условий (предположим, условия удалось выполнить и кредит не переходит в период погашения, а подлежит списанию) заемщик признает прочий доход в сумме прощенного долга (п.п. 8, 10.6 и 16 ПБУ 9/99):

Дебет 66, субсчет "Расчеты по кредиту" Кредит 91, субсчет "Прочие доходы"

- списан долг по кредитному договору.Ситуация 2. Превалирует вероятность списания кредита

Если на момент получения кредитных средств (и далее) у организации в большей степени существует уверенность в том, что долг будет списан (п. 1 ст. 415 ГК РФ), полагаем, что обязательство по кредиту следует отразить в общем порядке:

Дебет 51 Кредит 66, субсчет "Расчеты по кредиту"

- поступили на расчетный счет кредитные средства.

При этом поскольку неопределенность в списании кредита на этапе его поступления в организацию все же сохраняется, мы полагаем, что использовать счет 91 для отражения доходов не следует. Тем не менее, на наш взгляд, такое отражение возможно, если организация оценивает вероятность списания как близкую к стопроцентной.

При этом в отношении бухгалтерского учета процентов по кредиту отметим, что если существует неопределенность в том, придется ли организации все же уплатить проценты (будут ли выполнены (или нарушены) установленные Правилами условия для списания кредитных обязательств), суммы начисляемых банком процентов признавать в расходах не нужно, т.к. не выполняется одно из условий п. 16 ПБУ 10/99 (нет уверенности в уменьшении экономических выгод организации).

В дальнейшем, если, как и ожидает организация, решение о списании кредита все-таки будет принято, задолженность по кредиту на дату такого решения списывается на прочие доходы:

Дебет 66, субсчет "Расчеты по кредиту" Кредит 91, субсчет "Прочие доходы"

- кредитные средства учтены в составе доходов.

Но если все же оказалось, что установленные Правилами условия для списания кредита организация не выполнила, на дату окончания базового периода или периода наблюдения в бухгалтерском учете следует отразить следующие проводки:

Дебет 91, субсчет "Прочие расходы" Кредит Дебет 66, субсчет "Расчеты по процентам"

- начислены проценты за базовый период и период наблюдения кредитного договора;

Дебет 66, субсчет "Расчеты по процентам" Кредит 66, субсчет "Расчеты по кредиту"

- сумма данных процентов причислена к сумме кредита.

Дальнейшее погашение задолженности по кредиту, а также начисление процентов производятся в общем порядке:

Дебет 91, субсчет "Прочие расходы" Кредит 66, субсчет "Расчеты по процентам"

- начислены проценты за пользование кредитом в периоде погашения (по стандартной ставке);

Дебет 66, субсчет "Расчеты по кредиту" Кредит 51

- возвращен кредит (включая причисленные к нему проценты по льготной ставке);

Дебет 66, субсчет "Расчеты по процентам" Кредит 51

- уплачены проценты, начисленные в период погашения.

Обращаем внимание, что данный ответ выражает наше экспертное мнение и не препятствует руководствоваться нормами законодательства РФ в понимании, отличающемся от трактовки, изложенной в приведенном ответе.Рекомендуем также ознакомиться со следующими материалами:

- Энциклопедия решений. Беспроцентные кредиты и субсидии на выплату зарплаты: налоговые последствия и бухгалтерский учет;

- Энциклопедия решений. Налоговый учет процентов по договорам займа и иным аналогичным договорам (иным долговым обязательствам, включая ценные бумаги);

- Вопрос: Как отразить в бухгалтерском и налоговом учете расходы, произведенные за счет кредита, полученного на возобновление деятельности? Можно ли потратить кредитные средства на уплату налога на прибыль и НДС? (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.)

- Вопрос: Налоговый и бухгалтерский учет кредита на возобновление деятельности под 2% годовых согласно постановлению N 696 (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.);

- Как получить кредит на возобновление деятельности? Поддержка бизнеса в период пандемии (подготовлено экспертами компании ГАРАНТ, май 2020 г.);

- Жизнь после займа. Условия, учет и налоговые последствия кредитов пострадавшему бизнесу (Л. Фомина, газета "Финансовая газета", N 20, июнь 2020 г.);

- Примерная форма регистра учета расходов, осуществленных за счет кредита, полученного на возобновление деятельности (подготовлено экспертами компании ГАРАНТ).Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации "Содружество" Мельникова ЕленаЛьготный антикризисный кредит банк вам спишет, если вы выполнили условия для этого — полностью или частично. О них напомнили в Минэкономразвития, а мы напомним, какие проводки нужно будет сделать в бухучете.

Памятка от МЭК

Министерство экономического развития (МЭК) 17 марта 2021 года разместило на своем сайте документ — «Памятка о порядке списания задолженности по кредитному договору». В нем указаны условия, при которых банк спишет вам кредит «на возобновление деятельности» по постановлению Правительства от 16 мая 2020 г. № 696.

Такие кредиты получали пострадавшие от коронавируса с 1 июня по 1 ноября 2020 года на срок до 30 июня 2021 года.

Завершился период наблюдения по этим кредитам, который продолжался с 1 декабря 2020 года по 31 марта 2021 года. При выполнении условий льготного кредитования сумма долга вместе с начисленными процентами по ставке 2% списываются.

Условия для списания кредита

Банк спишет кредит, если по состоянию на 31 марта 2021 года в отношении вас не введена процедура банкротства, ваша деятельность не приостановлена, а если вы — ИП, то продолжаете работать.

Какую часть кредита спишут, зависит от численности ваших сотрудников:

- полностью — если отношение численности работников по состоянию на 1 марта 2021 года к численности по состоянию на 1 июня 2020 г. — не менее 90%;

- половину — если это отношение не менее 80%, но не более 90%.

Данные о количестве работников возьмут из отчета по форме СЗВ-М за февраль 2021 года, которую вы должны были представить в ПФР до 15 марта 2021 года.

Сумма списанного банком кредита и процентов по нему относится к прочим доходам в бухучете (п. 2, п. 7, п. 16 ПБУ 9/99). В составе доходов по налогу на прибыль они не учитываются, если соблюдены условия, установленные подпунктом 21.4 пункта 1 статьи 251 НК РФ.

Проводки в бухучете

Неважно, что кредит льготный. Для его отражения в бухучете применяйте обычные счета:

- 66-1 «Расчеты по краткосрочным кредитам и займам»;

- 66-2 «Проценты по краткосрочным кредитам и займам».

Проценты начисляйте на счет 91-2 «Прочие расходы», а списывайте долг и проценты — на счет 91-1 «Прочие доходы».

Ситуация 1. Получение кредита и ежемесячное начисление льготных процентов. Проводки должны быть такие:

- Дебет 51 Кредит 66-1 -получен кредит;

- Дебет 91-2 Кредит 66-2 — начислены проценты из расчета 2% годовых.

Ситуация 2. Включение процентов в сумму долга перед списанием. Можно сделать такую проводку:

- Дебет 66-2 Кредит 66-1 проценты по кредиту перенесены в сумму основного долга.

Ситуация 3. Списание долга. Если вы списываете кредит вместе с перенесенными процентами, проводка будет такая:

- Дебет 66-1 Кредит 91-1 списан кредит вместе с процентами.

Если вы не переносили проценты в сумму основного долга, то нужно будет сделать двепроводки:

- Дебет 66-1 Кредит 91-1 — списана сумма основного долга;

- Дебет 66-2 Кредит 91-1 — списаны проценты по кредиту.???

Если вы нарушили условия для списания кредита

Если же вы не выполнили условий льготного кредитования, доначислите проценты по установленной в договоре ставке, а затем возвращайте кредит и проценты по нему.

- Дебет 91-2 Кредит 66-2 — начислены проценты;

- Дебет 66-1 Кредит 51 — возвращен кредит банку;

- Дебет 66-2 Кредит 51 — уплачены проценты.

Возвращать кредит придется тремя равными платежами — 30 апреля, 30 мая и 30 июня 2021 года.

![]()

А вот и 1 июня. Сегодня стартует еще одна новая мера поддержки бизнеса — выдача кредитов на возобновление деятельности с опцией списания долга. Стоит поторопиться. Чем раньше оформить — тем можно больше получить. К тому же выделенные на программу бюджетные средства, лимитированы. А в большой семье ушами не хлопают.

Для оживления экономики и перезапуска бизнеса принято немало мер кредитного характера, обеспеченных гарантиями государства. Это и зарплатный кредит под 0%, и расширение кредитной программы для всех МСП под 8,5% не только для инвестиционных целей, как было ранее до «коронавирусных» поправок, а с возможностью пополнения оборотных средств и рефинансирования предыдущих кредитов и др.

Но все не так просто. Не все банки охотно участвуют в программе несмотря на обещанные государственные гарантии — волокитят и тихо саботируют и выдачу кредитов, и кредитные каникулы терпящим бедствие заемщикам. Понятно почему: их нагружают дополнительной отчетностью, контрольными процедурами, сбором тонны обосновывающих документов, а профит от этого — не очень. Да, банки — не дружелюбны, им проще отказать в услуге по формальным основаниям, чем «окучивать» небогатого клиента и отчитываться за бюджетные деньги.

А бизнесу выбирать не приходится. Кредит по низким ставкам очень востребован, но возможность его полного списания — пока иллюзия, которую превратить в реальность еще надо постараться.

Новая кредитная программа нацелена на поддержание занятости в определенных областях экономики, которыми показались правительству наиболее пострадавшими. И главная ее новация — списание как самого кредита, так и процентов по нему, при соблюдении требуемых условий.

Правила льготного кредитования закреплены постановлением Правительства от 16 мая 2020 г. № 696 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2020 юридическим лицам и индивидуальным предпринимателям на возобновление деятельности».

К программе допущены банки по перечню, который утвердит Правительство. На сегодняшний день перечень банков участников пока не опубликован, но Сбербанк, ВТБ, ПСБ заявили о готовности участия в программе и работают с заявками.

Стоимость кредита для заемщика будет не более 2%. Разницу до рыночных ставок банкам будет субсидировать федеральный бюджет. Для повышения интереса банков к выдаче льготных кредитов в существенной части они будут обеспечены гарантиями Внешэкономбанка.

Заемщику первые месяцы (до декабря 2020 года) платить вообще ничего не придется: даже ежемесячные проценты. Они будут капитализироваться — добавляться к основному долгу и выплачиваться в конце срока. Или будут прощены (списаны): при соблюдении определенных условий и сохранении занятости не менее 90%, будет списан весь долг по кредиту — полностью. При сохранении численности не менее 80% кредит с процентами «простят» наполовину.

Но не все так восхитительно. Давайте разбираться.

Кто сможет получить льготный кредит

В программе смогут принять участие компании и ИП, только имеющие наемных работников.

Расширен перечень потенциальных заемщиков: теперь это не только компании и ИП из «пострадавших» направлений деятельности. Постановление № 696 добавляет еще один перечень отраслей, работающих на потребительский рынок, которых государство решило поддержать за счет новой кредитной программы.

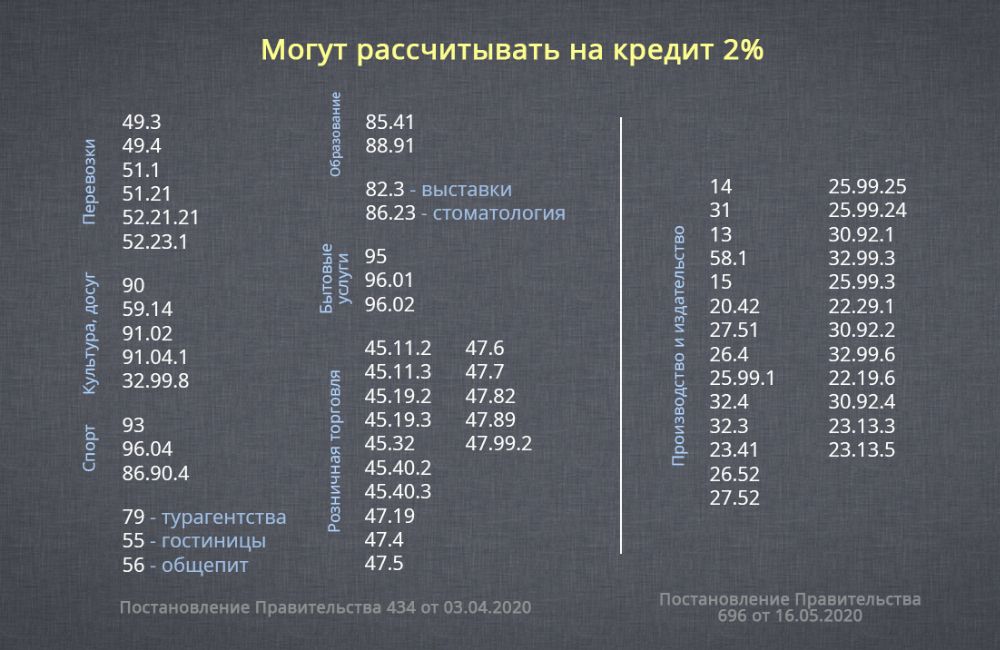

Итак, заемщик должен найти себя в одном из двух списков: Перечень отраслей, признанных пострадавшими (из постановления № 434, периодически дополняемому) или в Перечне отраслей, работающих на потребительский рынок (из постановления № 696).

![]()

![]()

Причем, микро- и малые предприятия и ИП могут искать себя в этих Перечнях как по основному коду ОКВЭД, так и по дополнительным кодам.

Средние и крупные — только по основному виду деятельности.

ОКВЭД должен быть внесенным в ЕГРЮЛ/ЕГРИП по состоянию на 1 марта 2020 года.

Если в перечнях по заветным кодам свой ОКВЭД не нашли, эта программа не для вас.

В программе разрешено участвовать социально-ориентированным некоммерческим организациям вне зависимости от кода экономической деятельности.

В пролете заемщики, находящиеся на дату обращения в стадии банкротства, ИП, прекратившие деятельность и компании и ИП, чья деятельность приостановлена в соответствии с законодательством РФ.

На какие цели можно получить кредит

Кредит может быть использован для возобновления предпринимательской деятельности на любые цели, для покрытия любых, документально подтвержденных расходов, но в первую очередь, на выплату заработной платы. Кредитными средствами можно погасить кредиты, взятые на поддержку и сохранение занятости по программам 0% и 8,5%.

Из расходов для «возобновления деятельности» прямо исключены выплата дивидендов, выкуп собственных акций или долей в уставном капитале, расходы на благотворительность. На эти цели тратить заемные средства нельзя.

Условия и размер кредита

Срок для заключения кредитного договора ограничен: его можно заключить в период с 1 июня по 1 ноября 2020 года.

Размер кредита определяется так: число работников на 1 июня 2020 г., умноженное на число месяцев с даты заключения кредитного договора до 1 декабря 2020 г. (не более 6 месяцев) и на расчетный размер оплаты труда, включающий МРОТ с учетом районных коэффициентов, процентных надбавок и страховых взносов в размере 30%.

Размер кредита = Численность персонала на 1.06.2020г. х Число месяцев (максимум 6) х Расчетный размер оплаты труда

Расчетный размер оплаты труда — это МРОТ с учетом районных коэффициентов, процентных надбавок и страховых взносов в размере 30%.

Так определяется максимальная сумма кредита, но можно запросить и меньшую.

Сумма выдачи кредита лимитирована — банк будет перечислять его постепенно, частями, раз в месяц. Размер выплаты не должен превышать произведение 2-хкратного расчетного размера оплаты труда и численности работников заемщика: расчетный размер оплаты труда х 2 х численность работников.

Самая интересная «изюмина» программы — правила погашения и списания. А это — целый квест: по датам, шагам и последствиям.

Правила погашения и списания кредита

Кредитные условия предусматривают три периода:

Первый период: базовый. Его продолжительность с даты заключения договора — до 1 декабря 2020 года.

В этот период заемщик постепенно выбирает кредит и ничего не платит банку, даже проценты. Проценты начисляются из расчета не выше 2% и на дату окончания базового периода (не позднее 1 декабря 2020 года) прибавляются к сумме основного долга.

1 декабря 2020 г. заемщик выходит на первый проверочный рубеж:

Требуется подтверждение: сохранен персонал в установленных правилами пределах или нет. Если по итогам хотя бы одного из месяцев базового периода число работников по сравнению с численностью на 1 июня 2020 года сократилось более, чем на 20% — конец игре! Опция прощения долга не подключается. На следующий уровень перейти не удастся, кредит надо погашать. В период погашения проценты будут начисляться уже не по льготной, а по рыночной ставке.

Погасить кредит придется в случае, если заемщик, несмотря на кредитную поддержку, бизнес сохранить не смог — если до 25 ноября 2020 года введена процедура банкротства, приостановлена деятельность либо заемщик-ИП прекратил свою деятельность.

Погашать кредит и проценты можно тремя равными платежами: 28 декабря 2020 года, 28 января 2021 года и 1 марта 2021 года.

Если численность снижена не критично (менее 20 %), шансы на выживание не потеряны — можно переходить на следующий уровень. Где все еще интереснее.

Второй период: наблюдение. Длится с 1 декабря 2020 года до 1 апреля 2021 года.

В этот период заемщик платить банку также ничего не должен. Продолжают начисляться проценты из расчета до 2%, которые на дату окончания периода наблюдения (не позднее 1 апреля 2021 года) увеличат сумму основного долга.

1 марта 2021 года — следующая контрольная дата.

Если на 1 марта 2021 года бизнес сохранит занятость не менее 90% от численности на 1 июня 2020 года — то кредит будет полностью списан, включая проценты. При этом численность по итогам каждого месяца в период наблюдения не должна опускаться ниже 80%.

Еще два условия для списания долга: 1) средняя зарплата одного работника в период наблюдения должна быть не менее МРОТ, и 2) в отношении заемщика не введена процедура банкротства, не приостановлена деятельность и не прекращена заемщиком-ИП.

Если численность в период наблюдения по итогам каждого месяца периода наблюдения сохранится в размере не менее 80%, кредит простят наполовину.

В случае невыполнения условий на списание кредита, заемщик не лишится льготной ставки: на период наблюдения она сохранится в пределах 2% годовых. Но в периоде погашения льготной она уже не будет.

Третий период: погашение. Если не соблюдены условия для списания кредита может наступить и после базового периода, и после периода наблюдения.

Если сошли с дистанции по итогам базового периода — погашать кредит и проценты можно тремя равными платежами: 28 декабря 2020 года, 28 января 2021 года и 1 марта 2021 года.

Если потеряли право на списание по итогам периода наблюдения — тремя равными платежами: 30 апреля, 30 мая и 30 июня 2021 года.

Если есть возможность, лучше закрыть кредит побыстрее. Чтобы в периоде погашения не платить проценты по рыночной ставке.

Сведения о численности персонала банки смогут получать из информационного сервиса ФНС, пополняемого ПФР.

Налоговые последствия

Доходы, которые возникнут в связи со списанием кредита (и процентов), полученного на возобновление деятельности, планируется освободить от налога на прибыль. Проект Федерального закона N 959325-7 принят в первом чтении и отправлен на доработку. Будем наблюдать, что дальше.

Заключение

Бюджетные средства, за счет которых Минэкономразвития сможет субсидировать банкам кредитную программу, лимитированы. Выделенных 248 миллиардов рублей может и не хватить — так как участвовать в программе разрешено не только малым и средним, но и крупным компаниям из пострадавших от коронавируса отраслей, а также социально-ориентированным НКО.

Программа стартует сегодня, 1 июня 2020 г. Максимальный срок кредита — 6 месяцев. Кредитный договор можно заключить только до 1 ноября 2020 г.

Стоит поторопиться: чем скорее будет направлена заявка в банк и заключен кредитный договор, тем будет больше сумма кредита на пополнение оборотных средств для восстановления бизнеса — травмированного кризисом, но, надеюсь, не сломленного.

В начале мая президент озвучил новые меры поддержки бизнеса. Так уж завелось, что их меряют пакетами, так вот, это был третий пакет. И одна из инициатив заключалась в предоставлении бизнесу из пострадавших сфер экономики возможности взять льготный кредит по ставке 2% годовых. И самое неожиданное — президент пообещал, что в случае сохранения сотрудников, кредит вместе с процентами будет списан. Несколько дней назад вышло Постановление Правительства, прочитав которое, в общих чертах можно понять, что ожидает тех, кто решит воспользоваться этой льготой. У себя на YouTube канале мы уже выпустили подробный обзор этого льготного кредита. Спешим поделиться нашим новым видео.

Что это за постановление?

Постановление, которое мы анонсировали во вступлении, утверждает правила предоставления субсидий для банков на возмещение недополученных ими доходов по льготному кредиту. Т.е. оказывая услуги предпринимателям по предоставлению этого льготного кредита, банки должны придерживаться определённых правил. И отсылаясь в ходе статьи к какому-то пункту, мы будем иметь в виду именно эти правила, а не само Постановление.

Кто может рассчитывать на кредит?

Первое, что бросается в глаза — для получения кредита нет никаких условий по сохранению численности сотрудников. От этого только зависит будет ли кредит вам прощён. А получить его можно даже если вы прямо перед этим провели масштабное сокращение персонала. Кредит предоставляется как юридическим лицам, так и индивидуальным предпринимателям, но только при наличии сотрудников. Разумеется, чтобы не возникло проблем с получением, вы не должны быть в состоянии банкротства и ваша деятельность не должна быть приостановлена. Эти условия прописаны в пункте 9 Правил.

Кредит выдаётся только при наличие в выписке определённых ОКВЭД. Это дело привычное, наверное, уже все бухгалтеры выучили наизусть список кодов ОКВЭД, относящихся к пострадавшим сферам экономики. Но тут-то нас и поджидает сюрприз. Помимо привычного всем списка, утверждённого постановлением 434, в Правилах имеется свой список видов деятельности, представители которых тоже могут претендовать на получение кредита (Приложение № 2). В нём собрано 25 производственных кодов и один код для издания книг. Ниже представлен объединённый список всех ОКВЭД, с которыми можно получить кредит.

![]()

Аналогично беспроцентному кредиту, который уже вовсю получают предприниматели по всей стране, кредит под два процента положен малым и микропредприятиям при наличии у них какого-то кода из списка выше в качестве основного или дополнительного, а вот у всех остальных считается только основной ОКВЭД. Это прописано в пункте 10 Правил.

Социально-ориентированные НКО, которым оказывается поддержка в связи с коронавирусом и включённые в соответствующий реестр, могут не смотреть на свои виды деятельности, им кредит положен по умолчанию.

Сколько денег дадут?

Максимальная сумма кредита считается как произведение расчётного размера оплаты труда, количества сотрудников на 1 июня 2020 года и количество месяцев с момента заключения кредитного договора до 1 декабря. Любознательный читатель спросит: «А что такое расчётный размер оплаты труда?». Это произведение МРОТ, увеличенного на 30 процентов, на районный коэффициент и процентную надбавку. А если вы настолько любознательный читатель, что хотите эту информацию перепроверить, то добро пожаловать в пункт 24 Правил. Итоговая формула для расчёта суммы кредита выглядит так:

МРОТ * 1,3 * Районный коэффициент * Процентная надбавка * Кол-во сотрудников на 01.06.20 * Кол-во месяцев

Например, предприниматель из Петербурга с 10 сотрудниками, заключивший кредитный договор с 1 июня, может рассчитывать максимально на 946 140 рублей (12 130 руб * 1,3 * 1 * 1 * 10 чел * 6 мес).

Как выдают деньги?

Тут всё не так просто. После одобрения кредита банк не сможет перевести всю сумму вам на счёт. Он может это делать ежемесячными платежами не более двойного расчётного размера оплаты труда (что такое расчётный размер оплаты труда смотрите выше). Возвращаясь к нашему примеру с предпринимателем из Петербурга с десятью сотрудниками, то максимальный ежемесячный перевод в рамках такого кредитного договора будет 315 380 (2 * 12 130 руб * 1,3 * 1 * 1 * 10 чел).

На что можно тратить?

Господин Мишустин в ходе совещания с Правительством заявил, что этот кредит можно тратить на любые нужды бизнеса, но Правительство рассчитывает, что в первую очередь он пойдёт на зарплату. Формулировка в Правилах, действительно, позволяет тратить деньги на любые необходимые для бизнеса нужды (см. определение термина «возобновление деятельности» в п. 5 Правил), но как всё будет в итоге — посмотрим. Наверняка можно сказать следующее:

- Этим кредитом можно будет гасить взятые ранее льготные кредиты, в том числе беспроцентный зарплатный кредит.

- С помощью этого кредита можно будет платить зарплату. Только зарплату, про налоги в Правилах ничего не говорится.

Как гасить кредит?

А вот это самое интересное. В соответствии с правилами весь срок кредитования делится на 3 периода — базовый период, период наблюдения и период погашения.

Базовый период. Начинается с даты заключения договора и заканчивается 1 декабря 2020. Договор можно заключить в срок с 1 июня по 1 ноября. Во время базового периода происходит перечисление денег, т.е. формирование основного долга. По окончании этого периода происходит начисление процентов по ставке 2% годовых. Проценты присоединяются к основному долгу (капитализируются, как выразился президент).

После базового периода есть два варианта развития событий.

1. Вы не справились с соблюдением необходимых условий для прощения хоть какой-то части кредита, а именно, количество ваших сотрудников на конец какого-то месяца базового периода было менее 80 процентов от количества сотрудников 1 июня 2020 или в отношении вас по состоянию на 25 ноября введена процедура банкротства (или ваша деятельность была приостановлена). В этом случае для вас начинается период погашения. Весь долг, образовавшийся за базовый период (включая проценты) необходимо погасить тремя равными долями в срок до 28 декабря, 28 января и 1 марта. На этот период банк устанавливает свою процентную ставку по кредиту, это будет далеко не два процента.

2. По итогам базового периода вы выдержали все условия (сотрудники не уменьшились, вы продолжаете работать). В этом случае вы переходите в период наблюдения.

Период наблюдения. Начинается с 1 декабря 2020 года и заканчивается 1 апреля 2021 года. В этот период банк никаких денег вам не переводит, но и вы свой долг не возвращаете. За вами просто наблюдают. 1 апреля, когда этот период закончится, банк ещё раз начислит свои проценты по ставке 2% годовых. Причём он будет начислять их на весь долг (с учётом начисленных ранее процентов). И после этого решается ваша судьба. Тут уже три варианта развития событий:

- Вам прощают кредит полностью (включая проценты).

- Вам прощают только половину кредита (включая проценты).

- Вам ничего не прощают.

Чтобы получить полное списание задолженности, в периоде наблюдения необходимо выполнить следующие условия:

- На дату завершения периода наблюдения (1 апреля 2021 года) в отношении вас не введена процедура банкротства и ваша деятельность не приостановлена.

- Средняя зарплата, выплачиваемая сотрудникам в период наблюдения, не меньше МРОТ. Эту информацию банки будут определять с помощью специального электронного сервиса, который разрабатывают в ФНС.

- В течение периода наблюдения на конец каждого месяца численность сотрудников была не ниже 80% от численности на 1 июня 2020.

- Отношение численности сотрудников по состоянию на 1 марта 2021 года к численности сотрудников по состоянию на 1 июня 2020 года не менее 0,9

Для списания половины долга, нужно выполнить те же самые условия кроме последнего, оно тут полегче. Достаточно чтобы отношение количества сотрудников на 1 марта 2021 к количеству на 1 июня 2020 было не ниже 0,8.

Мы обратили внимание, что в правилах уровень сохранения занятости, который нужно поддерживать на конец каждого месяца, дан в процентах, а условие списание долга — в долях. Нам это показалось интересным, но делать какие-то выводы не рискнём.

Несколько предостережений

Во-первых, бюджет на эту программу ограничен и если желающих окажется слишком много, то вы можете не успеть в ней поучаствовать, поэтому советую как можно быстрее принять решение и не терять время, если всё-таки надумаете сюда влезть.

Второе предупреждение — даже если вы абсолютно уверены, что подходите под все условия для полного списания долга по кредиту, то всё равно будьте готовы его гасить своими деньгами, лучше в итоге получить приятный сюрприз, чем неожиданные траты.

Третье — ответственно подходите к выбору банка для получения этого кредита, если он нарушит какие-то условия Правительства, то ваш льготный кредит превратится в самый обычный.

Четвертое — внимательно читайте кредитный договор, в нём должно быть прописано, что кредит выдаётся на возобновление деятельности, а срок окончания должен быть 30 июня. При нарушении этих условий у банка могут возникнуть проблемы с получением компенсации от государства, а вы, соответственно, будете должны вернуть этот кредит по рыночным условиям (см. определение «кредитный договор» в п. 5 Правил).

Автор статьи

Читайте также: