Разница процентных ставок по кредиту и депозиту

Обновлено: 25.04.2024

На фоне кризиса стоимость розничных кредитов для новых клиентов превысила ставки по депозитам в среднем в 2,5 раза, подсчитали в аналитическом агентстве Frank RG, проанализировав данные 11 крупнейших банков. Сегодня банки выдают займы в среднем под 9,3%, а привлекают вклады – под 3,9%.

Например, Сбербанк предлагает вклады со средней максимальной ставкой 3,27% для новых клиентов, при том что процент по займам для этой же категории составляет 12,9%. Сопоставимые уровни у «Юникредита» – 3% против 11,9%. А ВТБ, второй крупнейший игрок на банковском рынке, предлагает 4% по депозитам и 8% по кредитам. Примечательно, что в прошлом году, когда банки продемонстрировали чистую прибыль, близкую к рекордному уровню, эта разница была заметно скромнее: ставка по кредитам превышала проценты по вкладам «всего лишь» в 1,9 раза.

Впрочем, и аналитики, и банкиры считают существующий ныне уровень маржи вполне адекватным. По мнению Юрия Грибанова, генерального директора Frank RG, «рост кратного превосходства в ставке – это математический эффект абсолютного снижения ставок». Дело в том, что затраты на привлечение денег – это только часть расходов. В последнее время эта часть снижается, но остальные расходы держатся на стабильном уровне или даже растут, подчеркивает глава аналитического агентства.

А по расчетам старшего директора Национального рейтингового агентства Юрия Ногина, фактический спред между ставками кредитования и привлечения средств в январе – июне 2020 г. находился в диапазоне 7,5–8%. Для сравнения: в июне 2018 г. такой спред составлял 10%, а максимальный – на уровне 15,1% – был зафиксирован в январе 2014 г. Так что в нынешней ситуации, на его взгляд, нет ничего выдающегося.

Господдержка ипотеки обернулась ростом неплатежей

Соглашается с коллегой и директор отдела рейтингов кредитных институтов «Эксперт РА» Иван Уклеин, который отмечает, что кредиты, как правило, представляют собой более долгосрочный продукт и в ставку по ним закладывается премия за риск на весь срок договора. «Кроме того, ситуацию в российской и мировой экономике пока нельзя назвать стабильной, – говорит Уклеин. – Поэтому банки закладывают в процент по кредитам и возможное повышение ставки Банком России на горизонте 2021–2022 гг.».

При этом корреляция между прибылью и спредом ставок по кредитам и депозитам, по его мнению, не настолько высока, как может показаться на первый взгляд. Прибыль банковского сектора зависит от целого ряда разнонаправленных индикаторов. Например, резкое снижение ставок в 2020 г. снизило стоимость фондирования, а вместе с тем и доходность ликвидных компонентов банковских активов. С учетом различных долей в структуре баланса каждого банка эти разнонаправленные тенденции не приведут к росту чистой прибыли по сектору, особенно с учетом роста отчислений в резервы на фоне ухудшения качества кредитного портфеля, считает Уклеин.

Начальник управления клиентских отношений СДМ-банка Иван Лонкин также полагает, что не стоит ожидать существенного увеличения прибыли в банковской сфере. «Ведь сегодня сокращается объем обслуживаемого банками бизнеса, – объясняет Лонкин. – Сужается бизнес у компаний-заемщиков, следовательно, у них сокращаются потребности в кредитовании. Физические лица тоже ведут себя осторожнее и реже обращаются за займами. Но при этом постоянные издержки банков – на заработную плату, IТ, поддержку инфраструктуры – не сокращаются, а скорее увеличиваются».

В то же время в СДМ-банке соглашаются с распространенным мнением, что в настоящий момент банковская сфера чувствует себя лучше, чем те секторы, которые останавливали свою деятельность в период самоизоляции, ведь банки работали в карантин. Тем не менее не стоит сбрасывать со счетов и тот факт, что комиссионные доходы от операционной деятельности банков во время пандемии сократились более чем на 50%, отмечают в СДМ-банке.

Что такое процентная ставка? Это годовая стоимость обслуживания долга, выраженная в процентах. Причина существования процентной ставки заключается в том, что деньги здесь и сейчас, как правило, ценятся больше, чем эти же деньги в будущем. По сути, процентная ставка показывает, на сколько процентов больше нужно заплатить, чтобы получить некую сумму в настоящий момент.

История вопроса

В течение долгого времени (с XI века по начало XX века, то есть 9 (девять!) веков) процентная ставка в Великобритании колебалась в диапазоне 6–10%. В эпоху золотого стандарта у финансовых регуляторов не было возможности произвольно устанавливать процентную ставку — попытки это сделать приводили либо к оттоку, либо к чрезмерному притоку золота в страну. Но в 1971 году золотой стандарт в США был отменен, и центральные банки большинства стран стали директивно (произвольно) устанавливать уровень процентной ставки.

От чего зависит величина процентных ставок

Сумма процентной ставки сложным образом зависит от многих факторов. Обычно центробанки управляют ставкой по вполне логичному алгоритму: в период спада экономики они снижают ее (кредиты дешевеют, долговое бремя снижается, субъекты экономики легче переносят спад), и, напротив, в периоды перегрева (чрезмерно бурного экономического роста) — повышают ставку, снижая кредитную активность. Беда только в том, что точно диагностировать перегрев экономики непросто, в то время как с идентификацией спада трудностей обычно не возникает.

Управление ставкой усложняется тем, что она влияет на валютный курс и приток/отток капитала: рост ставки укрепляет национальную валюту и привлекает иностранных инвесторов в национальные долговые обязательства, и наоборот. Резко поднимая ставку, центробанки поддерживают свою валюту и о снижают отток капитала. Яркий пример — резкий подъем ставки до 17% ЦБ РФ в конце 2014 года.

От чего зависит процентная ставка по депозиту

Центробанк не занимается непосредственно кредитованием юридических и физических лиц, он работает только с коммерческими банками. При этом коммерческие банки привлекают средства во вклады, ориентируясь на стоимость заимствования на рынке: иногда дешевле привлечь деньги у ЦБ, иногда — на рынке облигаций, а иногда — у населения. Например, в начале 2000-х годов ставка по операциям с ЦБ была очень велика, и банкам было выгоднее привлекать средства через депозиты физлиц. После 2008, а тем более после 2015 года, напротив, привлекательность вкладов для банков снизилась, и деньги ЦБ стали дешевле. Таким образом, изменение ставки по депозитам — хороший (и очень наглядный!) показатель спроса на деньги со стороны банков.

От чего зависит процентная ставка по кредитованию

Ставки по кредитам, которые выдают банки, определяется сложнее. Всегда есть вероятность, что кредит не будет возвращен, поэтому, чтобы не понести убытки, банки вынуждены повышать процентную ставку на величину т.н. премии за риск.

Формула расчёта премии за риск достаточно сложна, но понять принцип просто. Если, к примеру, банку не возвращают 5% кредитов — он вынужден повысить процентную ставку на те же 5%. Иначе банк просто разорится.

Таким образом, стоимость кредита рассчитывается по формуле: % по кредиту = стоимость денег для банка + премия за риск + прибыль банка. Эта формула наглядно показывает, почему ставка по кредиту заметно больше, чем по депозиту — из-за премии за риск (прибыль банка на конкурентном рынке редко превышает 1–2% по операциям кредитования).

Как процентная ставка влияет на инвестирование

Изменение процентных ставок очень сильно влияет на результат инвестирования. Так, если ожидается снижение процентных ставок, будет разумно открыть («длинный») пополняемый депозит на долгий срок. Это позволит зафиксировать ставку на период его действия. Если же ожидается рост ставки — напротив, «короткий» депозит будет выглядеть лучше, так как после его открытия можно будет открыть новый по более привлекательной ставке.

Точных методов прогнозирования ставки, увы, не существует. Но часто достаточно наблюдательности и здравого смысла: если на фоне вялого роста экономики наблюдается относительно низкая инфляция, то ставка, весьма вероятно, будет понижена. И наоборот — высокая инфляция, да ещё на фоне ослабления национальной валюты, подталкивает ЦБ к повышению ставки.

Рыночные пузыри

Особый случай — длительный период низких реальных (за вычетом инфляции) процентных ставок. Если такое происходит долго (например, наблюдается аж с 2008 года!) — это значит, что идет процесс надувания пузырей на рынках почти всех видов активов: акций, облигаций, сырья и недвижимости.

При этом процесс схлопывания пузырей опасен и очень нежелателен, ибо чреват большим числом банкротств. Обычно за ним следует паника и обвал цен на самый широкий класс активов. Это очень неприятный сценарий, поэтому регуляторы (прежде всего, ФРС и ЕЦБ) всячески стараются его избежать. Главный инструмент, с помощью которого центробанки стараются побороть пузыри, — ужесточение денежно-кредитной политики, чаще всего с помощью плавного увеличения процентной ставки (реже — через повышение нормы резервирования).

Вывод

Для российских инвесторов рост ставки в развитых странах чреват оттоком капитала, девальвацией рубля и снижением цен российских активов. Именно поэтому действия и даже заявления руководителей ФРС и ЕЦБ являются предметом пристального внимания даже для тех, кто далёк от американского или европейского рынка.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Продолжаем цикл статей, посвящённых решению экономических задач ЕГЭ по математике профильного уровня.

Задачи для разбора взяты из реальных вариантов ЕГЭ прошлых лет, которые размещены на популярном среди школьников и учителей сайте РЕШУ ЕГЭ .

Задачи на нахождение процента по кредиту или вкладу

Рассмотрим ряд задач, в которых требуется определить процент, под который был взят кредит или размещён вклад.

Задача 1. Рассчитать, на сколько процентов возрастает долг по кредиту

В июле планируется взять кредит в банке на сумму 6 млн руб. на срок 15 лет.

Условия его возврата таковы:

-

каждый январь долг возрастает на r по сравнению с концом предыдущего года;

Найти r, если известно, что наибольший годовой платёж по кредиту составит не более 1,9 млн руб., а наименьший — не менее 0,5 млн руб.

Решение

Из условия задачи следует, что ежегодно основной долг по кредиту уменьшается на одну и ту же величину и составляет:

Очевидно, что наибольший платёж — это первый платёж по кредиту, наименьший — последний, в сумме 500 тыс. руб.

Значит, уплаченные проценты в последнем платеже составят:

500 – 400 = 100 тыс. руб.

Они будут начислены на остаток задолженности в предпоследнем месяце. Этот остаток равен 400 тыс. руб.

Ответ: 25%.

Задача 2. Рассчитать, на сколько процентов возрастает долг по кредиту

31 декабря 2020 г. Олег взял в банке некоторую сумму в кредит под определённый процент годовых. Схема выплаты кредита следующая. 31 декабря каждого следующего года банк начисляет проценты на оставшуюся сумму долга (то есть увеличивает долг на а%), затем Олег переводит очередной транш. Если он будет платить каждый год по 328 050 руб., то выплатит долг за четыре года. Если по 587 250 руб., то за два года. Найдите а.

Решение

S руб. — сумма кредита

а — проценты по кредиту в десятичной дроби

А = 328 050 руб. — ежемесячная выплата по I схеме

В = 587 250 руб. — ежемесячная выплата по II схеме

Долг с начисленными

процентами

Выплата

Остаток долга

(((S r – А) r) – А) r – А

(((S r – А) r – А) r – A) r

Последний платёж при каждой схеме выплат будет равен ежемесячной выплате. Используем это при составлении системы уравнений.

Выражаем S из каждого уравнения и приравниваем:

Теперь подставляем числовые значения:

Значит, а = 1,125 – 1 = 0,125, или 12,5%.

Ответ: 12,5%.

Задача 3. Рассчитать процент, при котором сумма на счёте вкладчика станет максимально возможной

В январе 2000 г. ставка по депозитам в банке составляла х% годовых, тогда как в январе 2001 г. она составила у% годовых, причём известно, что x + y = 30. В январе 2000 г. вкладчик открыл счёт в банке, положив на него некоторую сумму. Через год, в январе 2001 г., вкладчик снял со счёта пятую часть этой суммы. Укажите значение х, при котором сумма на счёте вкладчика в январе 2002 г. станет максимально возможной.

Решение

S руб. — сумма вклада

x — проценты по вкладу в десятичной дроби в 2000 г.

y — проценты по вкладу в десятичной дроби в 2001 г.

Сумма вклада на 1 января 2001 г. = руб.

После снятия со счёта 1/5S на нём осталось:

Сумма вклада на 1 января 2001 г.:

Следовательно, S = S(x) — квадратичная функция. Ветви параболы направлены вниз, наибольшее значение функция принимает в своей вершине.

Найдём абсциссу вершины параболы:

Ответ: 25%.

Сумма вклада принята в рублях. Возможно использование у. е. (условных единиц).

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Классическая экономическая теория предписывает нам брать кредит только в том случае, если мы сможем получать от кредитных средств доходность, превышающую ставку по кредиту. Очевидно, если придерживаться этого определения, то потребительские кредиты полностью теряют смысл. Однако практика показывает, что при кредитовании люди не руководствуются экономическими теориями — объёмы потребительского кредитования растут. В некоторых случаях соотечественники поступают и так: берут кредит, чтобы положить эти деньги на депозит. Кредит погашается самостоятельно. С точки зрения экономической теории — поступок неразумный. Но если рассматривать эту стратегию с позиций низкой финансовой дисциплины, то определённый смысл в ней есть: самостоятельно накопить не получается, а вот по кредиту платить приходится в любом случае. Попробуем посчитать, насколько экономически целесообразным является такое поведение.

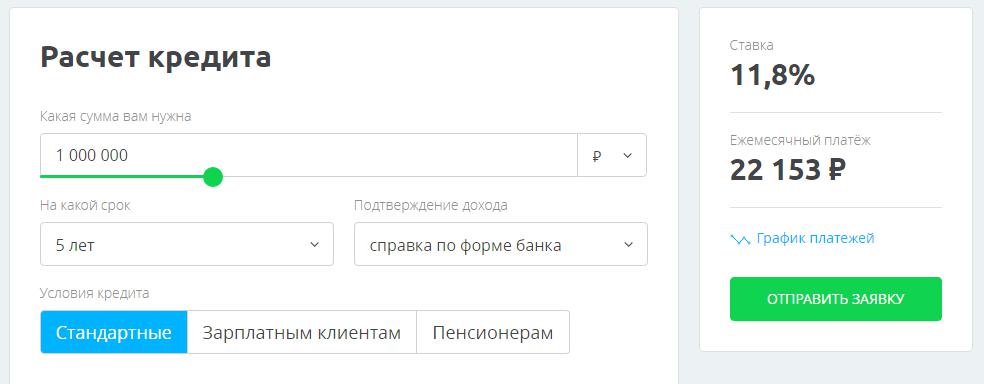

Предположим, что вам удастся пролонгировать вклад на этих же условиях в течение пяти лет. Когда определились со ставками по банковским депозитам, нужно определиться со ставками по кредитам. По данным того же портала, один миллион рублей на пять лет мы можем взять в «Газпромбанке» под 11,8% годовых.

Как видно на рисунке, ежемесячный платёж составит 22 153 рубля. Рассмотрим следующие сценарии.

-

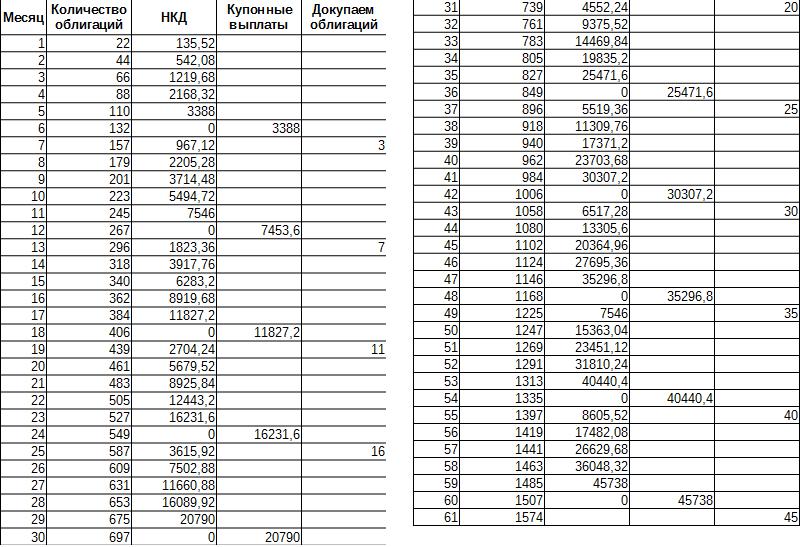

Каждый месяц откладывать на брокерский счёт по 22 153 рубля и покупать ОФЗ с доходностью 7,4%. Примерно такую доходность дают гособлигации со сроком погашения до одного года. Для простоты расчётов допустим, что каждую облигацию будем покупать по одной тысяче рублей. Таким образом, каждый месяц мы будем покупать 22 облигации. Также будем считать, что оставшиеся 153 рубля — брокерская комиссия. Купонные выплаты реинвестируются.

Вносим деньги на брокерский счёт

Учитывая тот факт, что два раза в год мы можем реинвестировать купонные выплаты, получим примерно такой график платежей.

К окончанию пятилетнего срока у вас на брокерском счёте накопится приблизительно 1,6 млн рублей. За весь период будет внесено 1 329 180 рублей.

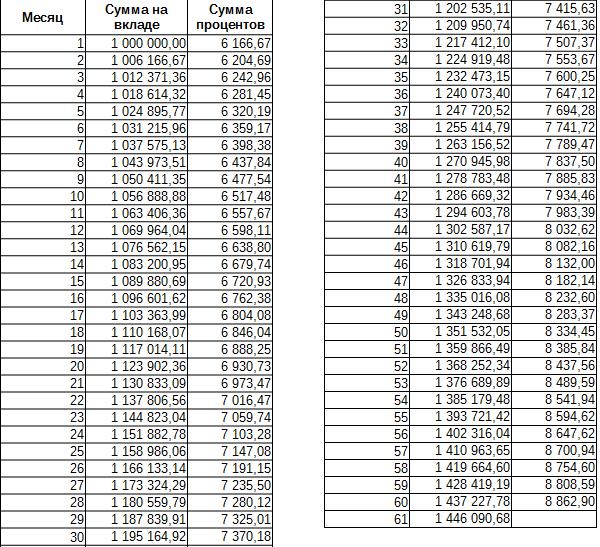

Берём кредит, вносим на депозит, проценты по депозиту выплачиваем за кредит

Очевидно, что к концу пятилетнего срока у вас на вкладе будет один миллион рублей. Но наличие депозита существенно облегчит долговую нагрузку. Ежемесячно вы будете получать 6 166 рублей в виде процентов по депозиту. Это значит, что самостоятельно нужно будет добавлять 15 987 рублей. То есть наличие депозита примерно на треть снижает долговую нагрузку. За пять лет вы заплатите 959 220 рублей.

Берём кредит, вносим на депозит, проценты по депозиту капитализируем

При такой стратегии получим примерно следующий график платежей.

Несмотря на ту же ставку доходности, что у ОФЗ, и ежемесячную капитализацию процентов, на депозите в банке по итогам пятилетнего периода сумма будет немного меньше, чем на брокерском счёте. Как и в первом случае, самостоятельно придётся отдать 1 329 180 рублей.

Подведем итоги

Основные постулаты экономической теории оказались правильными в данном случае. Использование кредитных средств не дало какого-либо преимущества. Самыми выгодными оказались накопления с использованием собственных средств.

Более того, в случае с депозитом мы сделали несколько допущений. В оригинальном предложении от банка проценты по депозиту выплачивались в конце срока действия вклада, пополнение и частичное снятие не допускаются. В некотором смысле, для расчётов мы использовали идеальные условия по банковским депозитам, которые сложно найти в реальности.

Если говорить о ставках доходности, то по вкладам ставку 7,4% можно считать практически максимальной. В свою очередь, доходность 7,4% по облигациям можно считать одной из самых низких, в большинстве случаев без особых проблем можно найти облигации с доходностью к погашению 8% и более годовых.

Также следует упомянуть сложности, связанные с обслуживанием кредита, которых не будет, если вы самостоятельно вносите средства на свой брокерский счёт и инвестируете.

Работа над улучшением финансовой дисциплины — самая экономически выгодная стратегия.

Все предложения по кредитам и банковским вкладам, упомянутые в данной статье, не следует воспринимать ни как рекламу, ни как критику банковских продуктов; они упоминаются исключительно для примера.

В 2020 году ключевая ставка была на историческом минимуме в 4,25%, а с марта этого года поднялась до 7,5%. Мы узнали у банков, что будет с процентами по кредитам и вкладам после нового и неожиданного решения ЦБ

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В Райффайзенбанке ожидают, что спрос на все виды кредитов существенно снизится, а восстановление объемов кредитования замедлится. «Банки в значительной степени примут удар на себя и в борьбе за клиентов будут максимально сглаживать рост кредитных ставок до конца 2021», — считает Андрей Спиваков.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Автор статьи

Читайте также: