Стоит ли делать рефинансирование кредита в сбербанке в втб

Обновлено: 25.04.2024

С марта 2020 года продолжается наша совместная (Н-на Тараса Анатольевича и Н-ной Маргариты Леонидовны) эпопея по рефинансированию ипотеки из ПАО Сбербанк в банк ВТБ.

Еще 28 марта 2020г. нам был одобренипотечный кредит на рефинансирование в размере 5 259 000,00 рублейТолько 28.04.2020г. мы заключиликредитный договор на рефинансирование ипотеки по нашей квартире, расположенной в г. Санкт - Петербурге. Договор был заключен в офисе ВТБ г. Когалым ХМАО - Югры (ул. Ленинградская, д.19/1). Ставка по договору составляла 8,5 % после рефинансирования с ежемесячным платежом 41 624,62 рублей, до рефинансирования -10,5 % с ежемесячным платежом 49 027,01 рублей, при этом отмечено, что в любом случае с 15.12.2020г. по Графику платежей в ставка должна быть снижена до 41 624, 62 рублей.

Однако само рефинансирование, до сих пор не состоялось!Для рефинансирования ипотеки требовалось дополнительно заключить договор залога права требования. Вот здесь, из - за бюрократических особенностей банка ВТБ и МФЦ в ХМАО – Югре, договор залога права требования мы смогли подписать только 11.09.2020г.), а передать его на регистрацию в МФЦ г. Сургут (ул. Профсоюзная, 11) - 14 сентября 2020г. При этом устных и письменных в адрес банка, Заявители пытались разрешить ситуацию. Нам предлагали ехать в Ханты – Мансийск и г. Санкт –Петербург. Мы договорились, что готовы приехать в Санкт –Петербург в августе. Сотрудник банка по телефону принял звонок, обещал перезвонить с точной датой приема для подписания договора и отправки на регистрацию в МФЦ. Естественно, никто не перезвонил. 14.09.2020г.,эстафету от ВТБ и МФЦ в бюрократии перехватил Росреестр –Заявителям в отделении МФЦ г. Сургута по ул. Профсоюзная, д.11 были выданы расписки о получении документов на регистрацию договора залога прав требования (ипотеки) от 11.09.2020г.[ В расписках указано, что срок оказания государственной услуги - 9 рабочих дней.

Однако у нас имеются следующие вопросы на предмет соответствия действий банка действующему законодательству:

1) на каком основании банк в одностороннем порядке изменил сумму ежемесячного платежа за 15.12.2020г.

с 41 624, 62 рублей на 49 027,01 рублей, тем более что в силу п.1 ст. 450 ГК РФ изменение договора допускается исключительно по соглашению сторон (соответствующее соглашение Сторонами подписано не было!)?

2) на каком основании все риски бездействия Росреестра по г. Санкт –Петербургу по регистрации договора залога права требования от 11.09.2020г. № 634/1415-0001374 и последующего вследствие

этого бездействия произвольного повышения ВТБ суммы ежемесячного платежа были переложены на нас, как потребителей финансовых услуг? Почему указанный риск не взял на себя сам банк, который с апреля по сентябрь вообще не предпринимал каких – либо действий по рефинансированию?

Когда кредит становится невыгодным, его можно переоформить. Для этого существуют программы рефинансирования, которые снижают процентную ставку или продлевают срок выплат. А еще они объединяют несколько долгов в разных банках в один. В ВТБ есть такое предложение – и о нем речь пойдет в этой статье.

Рефинансирование в ВТБ: особенности

Под рефинансированием понимают переоформление уже имеющегося займа на новых условиях. Сделать это можно как в банке, выдавшем деньги, так и в другом – там, где процентная ставка ниже, а условия кажутся выгоднее. Эта услуга снизит переплату по процентам и уменьшит размер ежемесячных платежей, а значит, и нагрузку на ваш бюджет.

Внимание! ВТБ переоформляет только кредиты других банков. Собственные продукты, а также ссуды, выданные Почта Банком, Запсибкомбанком, «Возрождение» и т. д. , не рефинансируются.

- потребительские займы;

- автокредиты;

- кредитные карты;

- ипотеку.

- сумма – от 50 тыс. до 5 млн рублей;

- срок – от 6 месяцев до 7 лет для зарплатных клиентов ВТБ, до 5 лет – для остальных заемщиков;

- процентная ставка – от 7,9 до 17,2% годовых*.

*Ставка зависит от суммы займа и категории клиента.

Если вы в разное время взяли несколько ссуд, то платить по ним, скорее всего, приходится в разные дни месяца. В этом случае можно объединить все действующих кредиты в один. Это означает, что все ваши долги будут суммированы и погашены ВТБ. Вы же в итоге будете выплачивать только один долг – новый. Ежемесячные взносы по нему нужно выплачивать один раз в месяц, до установленной в договоре даты – как по стандартным кредитам.

Преимущества перекредитования в ВТБ

Они состоят в дополнительных опциях, которые можно по желанию подключить при оформлении договора:

- Отложенный платеж. Клиентам, не пропускавшим платежи ранее, банк позволяет на время отложить 3 первых взноса. Затем их, естественно, нужно внести. Действует эта услуга только для кредитов, с оформления которых уже прошло более 11 месяцев – и за все эти месяцы не было ни единой просрочки. Подробности стоит уточнить у менеджера банка.

- Льготный платеж. Услуга подключается бесплатно по желанию клиента при оформлении рефинансирования и позволяет в первые три месяца платить только проценты. Обычный ежемесячный взнос состоит и из процентов, и из основного долга. Остаток взноса будет равномерно распределен на следующие платежи

- Кредитные каникулы. Если в течение предыдущих 6 месяцев вы не допускали просрочек по рефинансируемому кредиту, но почувствовали, что не потянете следующий платеж, вы можете оформить отсрочку на месяц. Пропущенные платежи сдвинутся и увеличат общий срок выплат. Размер регулярных платежей не увеличится. Вы не заплатите ни штрафов, ни пеней за пропущенный взнос. Также это не повлияет на вашу кредитную историю. Главное – за несколько рабочих дней до даты платежа обратиться в ближайшее отделение.

Помимо этого, вы сами можете выбрать удобную дату платежа. Это выгодно тем, кто обратился за рефинансированием в начале месяца, в то время как большая часть заработной платы приходит во второй половине, или наоборот. Воспользоваться этой услугой можно только при оформлении в отделении банка.

Внимание! Если вы рефинансируете автокредит, то новый договор снимет залог с транспортного средства. Вместо специализированного кредита у вас будет обычный заем наличными.

Когда можно перекредитоваться

Рефинансирование в ВТБ возможно, только если клиент и оформленные им кредиты соответствуют требованиям организации.

Для заемщиков параметры стандартные:

- возраст от 21 года до 70 лет на момент окончания действия договора;

- гражданство РФ и прописка в регионе, в котором оформляется новый кредит;

- стаж работы на последнем месте не менее 6 месяцев;

- среднемесячный доход от 15 тыс. в месяц.

Требования к рефинансируемым ссудам:

- Валюта – рубли.

- До окончания текущего договора кредитования должно оставаться более 3 месяцев.

- В течение последних 6 месяцев не было просрочек.

- Нет текущей задолженности. Если она у вас все же есть, погасите ее до того, как пойдете в новый банк. Иначе, даже если раньше вы исправно платили по кредиту, перекредитование вам не одобрят.

Важно! Рефинансирование кредита выгодно, только если разница между ставками по текущему займу и перекредитованию более 1,5%.

Какие документы нужны

Количество требуемых для переоформления ссуды документов зависит от категории клиента.

Для зарплатных клиентов:

- паспорт РФ;

- номер СНИЛС;

- реквизиты счета погашаемой ссуды.

Для других заемщиков:

- паспорт;

- СНИЛС;

- справки о доходах за последний год (или за фактический срок работы на последнем месте) – 2-НДФЛ или по форме банка с печатью работодателя;

- заверенная копия трудовой книжки или трудового договора, если сумма займа превышает 500 тыс. рублей;

- реквизиты кредитного счета в другом банке.

Для неработающих пенсионеров (в том числе военных):

- паспорт;

- пенсионное удостоверение или справка о назначении пенсии;

- счет из пенсионного фонда, выписка по счету из банка или справка о назначении пенсии;

- реквизиты кредитного счета в другом банке.

Если вы получаете пенсию в ВТБ, вам потребуется только один документ – паспорт.

Внимание! Распечатывать реквизиты не обязательно. Если у вас есть приложение банка, заем которого вы хотите переоформить, его номер можно просто показать на экране телефона.

Как подать заявку

Есть три способа. Выбирайте тот, что кажется наиболее удобным.

В отделении

Самый простой, но при этом затратный по времени. Найдите ближайшее отделение банка ВТБ в вашем городе и обратитесь к менеджеру для консультации. Он сообщит, какие документы нужно предоставить, если вы еще не собрали нужный пакет. Здесь же вы сможете заполнить заявку. Решение, как правило, принимается в течение 1−3 рабочих дней.

На сайте ВТБ

На странице о рефинансировании расположен калькулятор для предварительного расчета. Там же есть и форма для онлайн-заявки с встроенным в нее калькулятором. В ней сразу рассчитывается кредит по указанным вами данным (размер ежемесячного платежа и остаток действующего долга). Вторая часть формы предназначена для личных данных – ФИО, дата рождения, номер телефона, электронная почта и т. д. Если у вас есть аккаунт на Госуслугах, заполнение анкеты пройдет быстрее.

Внимание! В анкете можно поставить галочку, если вам нужны дополнительные средства. Они войдут в сумму рефинансирования, а использовать их можно по своему усмотрению.

Предварительный ответ по онлайн-заявке придет через несколько минут в виде СМС. Затем надо будет обратиться в отделение банка со всеми документами и спустя 1−3 дня узнать окончательное решение. Далее в офисе подписывается новый договор, ВТБ погашает задолженность в другом банке (или банках), а вы начинаете выплачивать один кредит по новым условиям.

Через сервис Выберу.ру

На нашем портале опубликованы условия рефинансирования в ВТБ и есть удобный калькулятор, который позволяет сравнить программу с другими. Укажите в нем вид займа, сумму, нужную для погашения долга, срок, на который вы рассчитываете, а также удобную схему оплаты.

Внимание! Существует две схемы оплаты – равными долями и дифференцированными платежами. В первом случае кредит рассчитывается так, что вы на протяжении всего срока действия договора платите одну и ту же сумму. Во втором случае взносы уменьшаются ближе к концу срока.

Если примерный расчет вас устраивает, просто кликните на кнопку «Подать заявку». После вы будете перенаправлены на анкету на сайте ВТБ, которую мы описали выше.

Погашение кредита

После оформления рефинансирования вы начнете погашать один заем по новым условиям и по новому номеру договора. Есть несколько вариантов оплаты долга:

- В кассе банка (понадобятся паспорт, карта или реквизиты счета).

- Через личный кабинет ВТБ-онлайн – в браузере вашего компьютера или с помощью мобильного приложения.

- В банкоматах ВТБ.

- Через автоплатеж – с вашей карты автоматически в указанный день будет перечисляться нужная сумма. Опция подключается бесплатно в личном кабинете или в отделении банка.

Эти способы позволяют погашать заем без комиссии. Деньги поступают на счет моментально.

Есть и другие варианты:

- электронным кошельком (например, Киви, Яндекс.Деньги);

- переводами со счетов других банков через личный кабинет;

- в отделениях Почты России;

- через пункты приемов платежей (Контакт, Золотая Корона) или салоны сотовой связи (Евросеть, Связной).

Учитывайте, что в этом случае будет взиматься комиссия, а времени на перечисление понадобится гораздо больше, вплоть до 5 рабочих дней.

Заключение

Рефинансирование в ВТБ подразумевает снижение процентной ставки или увеличение срока кредитования. Услуга также позволяет объединить несколько займов в один.

ВТБ – один из крупнейших банков страны, а значит, надежный помощник в решении финансовых проблем. Больше о предложениях и возможностях ВТБ – в других статьях Выберу.ру.

Допустим, вы оформили кредит, но быстро поняли, что условия по нему не такие выгодные, как казалось. Можно ли платить меньше? Да, если оформить рефинансирование займа. Переоформление кредита на более выгодных условиях – со сниженной ставкой или увеличенным сроком выплат – позволяет разгрузить семейный бюджет. Такую услугу предлагают многие кредиторы, но в этой статье речь пойдет о Сбербанке.

Особенности рефинансирования в Сбербанке

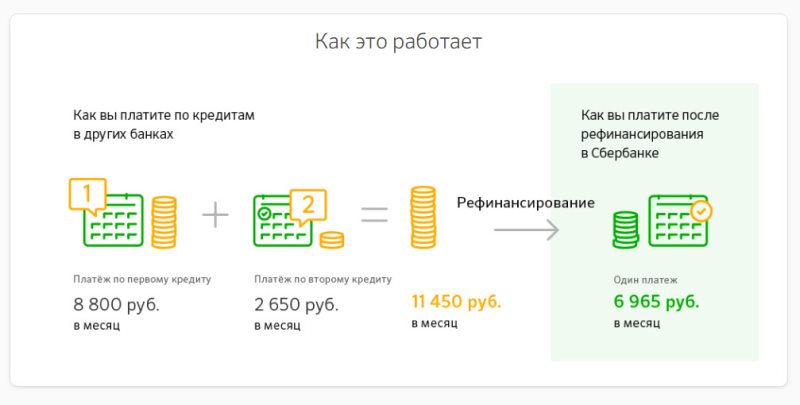

СБ РФ позволяет объединить до пяти займов разных видов, полученных в других банках. И если раньше вы платили по полученным ссудам несколько раз в месяц и каждый раз – разные суммы, то объединение позволяет собрать все расчетные даты в одну. Естественно, и сумма ежемесячных взносов становится единой.

Однако здесь стоит упомянуть, что из своих программ Сбербанк на условиях перекредитования работает только с потребительскими и автомобильными займами. Что касается рефинансирования ссуд, полученных в других банках, то принимаются:

- потребительские займы;

- кредитные карты и дебетовки с овердрафтом;

- автокредитование;

- ипотека.

Внимание! Кроме суммы на погашение действующих ссуд вы можете получить кредит и на другие нужды, который также будет входить в общую сумму.

Условия

И заемщик, и кредит должны подходить под определенные требования. Во-первых, у заемщика не должно быть просрочек по действующему договору. Много задолженностей или их длительный срок – главное основание для отказа в перекредитовании. Если же у вас есть небольшой долг за текущий месяц, стоит сначала погасить его – а уже затем обращаться в банк.

- валюта займа – рубли;

- оставшийся срок действия старого договора – от 180 дней (6 месяцев) на день оформления заявки на рефинансирование;

- минимальная сумма – 30 тысяч рублей или 60 тысяч, если рефинансируются только займы СБ РФ;

- максимальная сумма на погашение задолженностей – 3 млн рублей;

- срок договора рефинансирования – до 5 лет.

Если у вас были или есть долги по текущим кредитам, убедитесь в том, что полностью погасили их перед подачей заявки.

Требования к заемщику

В целом они соответствуют требованиям стандартного кредитования:

- возраст – от 21 года до 65 лет (на момент завершения договора);

- стаж работы — от 6 месяцев на текущем месте работы с общим стажем от 1 года за последние 5 лет*;

- официальное трудоустройство и стабильный доход.

*Стаж для участников зарплатных проектов СБ РФ – от 3 месяцев на текущем месте работы, для пенсионеров – от 3 месяцев на текущем месте и не менее 6 месяцев общего стажа за последние 5 лет.

Необходимые документы

В пакет документов для перекредитования входят:

- паспорт гражданина РФ с отметкой о регистрации;

- справки о доходах;

- справка по остатку долга;

- копия договора с предыдущим банком.

Как правило, доход подтверждается справкой 2-НДФЛ или по форме банка. Однако если сумма займа по рефинансированию равна остатку общей задолженности по переоформляемым кредитам, справки не потребуются.

Обратите внимание на справку об остатке долга. В ней обязательно должны быть указаны данные:

О клиенте и задолженности

О банке

Дата подписания и окончания

Сумма и валюта, в которой получен заем

Номер расчетного счета

Размер ежемесячных платежей

Остаток задолженности на момент выдачи справки

Номер счета заемщика для перевода средств

Если рефинансируется автокредит или другой заем, в котором в качестве залога использовался автомобиль, нужно предоставить справку о транспортном средстве. В ней указываются модель, марка, рыночная стоимость и другие характеристики.

Для ипотеки, кроме вышеперечисленных бумаг, нужны:

- документы созаемщиков или поручителей;

- договор купли-продажи;

- свидетельство о регистрации права собственности;

- выписка из ЕГРН;

- результат оценки недвижимости.

Порядок перекредитования в Сбербанке

Для этого есть два способа – лично в отделении организации или с помощью онлайн-заявки.

Подбор программы с помощью Выберу.ру

На нашем портале собраны все действующие предложения от Сбербанка. Пройдя по ссылке, вы можете сравнить их в одном месте. А онлайн-калькулятор поможет рассчитать рефинансирование на нужную вам сумму и удобный срок для каждого из представленных продуктов с учетом действующей ставки.

Выбрав подходящую программу, перейдите в личный кабинет или обратитесь в отделение.

Как погашать новый заем

Любые кредиты СБ РФ погашаются равными (аннуитетными) платежами. Совершать взносы можно несколькими способами:

- Онлайн, через личный кабинет банкинга или приложение Сбербанк Мобайл;

- Оффлайн, наличными или по карте, в кассах обслуживания организации или в банкоматах.

Заем можно погасить досрочно. Для этого достаточно подать заявление о досрочном погашении. В нем должны быть указаны сумма и счет, с которого совершается перевод. Сбербанк не ограничивает минимальную сумму взноса, а дата списания средств может быть назначена на любой день – рабочий, выходной или праздничный. Проценты при досрочном погашении начисляются только за фактический срок использования заемных средств. Также вам не нужно платить комиссию.

Совет! Сэкономьте время, подав заявление онлайн, через личный кабинет, в разделе действующих кредитов.

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 до 5 000 000 ₽

- Валюта: рубли

- Ставка: от 9,9 %

- Срок: от 1 года 1 мес. до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 до 5 000 000 ₽

- Валюта: рубли

- Ставка: от 9,9 %

- Срок: от 1 года до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 5 минут

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 200 000 до 3 000 000 ₽

- Валюта: рубли

- Ставка: от 9,9 %

- Срок: от 1 года 6 мес. до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 5 минут

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

Оформите кредит без комиссий и поручителей; решение по заявке от 1 дня; досрочное погашение по телефону; бесплатное мобильное приложение «Альфа-Мобайл»

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 50 000 до 7 500 000 ₽

- Валюта: рубли

- Ставка: от 9,9 %

- Срок: от 1 года до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до недели

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 50 000 до 5 000 000 ₽

- Валюта: рубли

- Ставка: от 9,9 %

- Срок: от 2 лет до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 5 минут

Рекомендуемые кредитные карты других банков

- Общие условия

- Требования и документы

- Снятие наличных

- Cash Back

- Тип: MasterСard Standard, Visa Classic, Мир Классическая

- Льготный период: 120 дней

- Кредитный лимит: до 1 000 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: от 9,8 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 2 минут

- Период рассрочки: нет

- Общие условия

- Требования и документы

- Снятие наличных

- Cash Back

- Тип: MasterСard Classic/Gold/Platinum, Visa Gold/Platinum/Classic

- Льготный период: 365 дней

- Кредитный лимит: от 10 000 до 1 000 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: 13,99 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 2 минут

- Период рассрочки: нет

- Общие условия

- Требования и документы

- Снятие наличных

- Тип: Visa Gold

- Льготный период: 180 дней

- Кредитный лимит: до 600 000 ₽

- Обслуживание в первый год: до 199 ₽ в месяц

- Обслуживание со второго года: до 199 ₽ в месяц

- Процентная ставка: от 29,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: день в день

- Период рассрочки: нет

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Cash Back

- Тип: Visa Gold, MasterСard Gold

- Льготный период: до 120 дней

- Кредитный лимит: до 500 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: 35,0 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: день в день

- Период рассрочки: нет

- Общие условия

- Требования и документы

- Снятие наличных

- Тип: Visa Gold

- Льготный период: 120 дней

- Кредитный лимит: до 500 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: 39,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 2 минут

- Период рассрочки: нет

Отзывы о кредитах в банке «ВТБ»

Синяя дичь. Добрый день! Меня зовут Дмитрий и я хочу рассказать, как взяв кредит наличными 2676000р под 16.20% годовых в банке ВТБ(ПАО) от Читать далее.

Синяя дичь. Добрый день! Меня зовут Дмитрий и я хочу рассказать, как взяв кредит наличными 2676000р под 16.20% годовых в банке ВТБ(ПАО) от 30.03.2020г а далее перекредитовавшись в этом же банке ВТБ(ПАО) от 27.11.2020г под 13.9% с сумой ежемесячного платежа 54174р на 60 месяцев, был пойман в кредитное рабство, став заложником обстоятельств непреодолимой силы, COVID ограничений, существенным ухудшением и временной потерей работодателя супругой, сфера общепита и обслуживания попала под COVID запреты. Процессы, ухудшающие материальное положение меня и моей семьи, глобальны и неподвластны. Мной от 26.07.2021г 8067664 было направленно письменное обращение в отделении ВТБ с оригиналами документов по радикальному снижению дохода и заявлением по снижению процентной ставки до приемлемого, даже снизив кредитный процент до 9% годовых, где сумма ежемесячного платежа снижает ежемесячную кредитную нагрузку. Далее, ответ из банка ВТБ от 29.07.2021 был отказа в снижении кредитной нагрузки и сославшись на п.1 ст. 421 ГК РФ, п. 4 ст. 421 ГК РФ, ст. 819 ГК РФ, и предложено обратиться повторно, в отделение ВТБ. Далее мной от 06.08.21г в 19.07 талон J027 ДО Авиамоторный, повторно посещено отделение, где сотрудник банка озвучил информацию об увеличении ставки до 15% годовых с увеличением срока до 120 месяцев!Подав заявление, получив условия 18% годовых на 120 месяцев с ежемесячным платежом 40000р. То есть в место суммы долга с переплатой 3247051р02к с платежами 60 месяцев ранее. Стать должным 4800000р с платежами 120 месяцев. От такой дичи был вынужден отказаться. Далее мной от30.07.2021г 8074927 было очередное письменное обращение в отделении ВТБ ДО Авиамоторный. Где детально предоставил обстоятельства и факты по снижению. Напомню, банку ВТБ что есть принципы справедливости и соразмерности и прочие НПА, П.4 ст.1 ГК РФ, п.3 ст.307 ГК РФ, п.1 ст.450 ГК РФ, ст.421 ГК РФ, ст.16 п.1 Закон о защите прав потребителей, ст.10 ч.1 ГК РФ, ч.5 ст. 75 Конституции РФ, ч.1 ст.133 ТК РФ, ст.25 Всеобщей декларации прав человека ГА ООН. Получил от 31.07.2021 очередной отказ. Далее мной от 07.08.2021г 8100181, было очередное письменное обращение, требование, в отделении ВТБ ДО Авиамоторный. Прекратить ухудшать моё финансовое положение, непомерными платежами. Предоставив факты статей действующего законодательства РФ, предоставляющих полную свободу и возможность ВТБ, снизить процент и сумму переплаты за кредит. Получил от22.08.2021г очередной отказ. Ответ банка: "Сожалеем,что Вы столкнулись с описанными в Ваших обращениях трудностями. Информируем, что основания для снижения процентной ставки по кредиту у Банка отсутствуют". Если существенное ухудшение материального положение заемщика, если обстоятельства непреодолимых COVID ограничений,если инфляция в России в 2021г обновила рекорд за пять лет! Смотреть обращение от 07.08.2021г 8100181 на десяти страницах аргументы и факты! Понуждая постоянными требованиями через смс, по электронной почте, с телефонов банка, звонками с обычных мобильных телефонов, платить ежемесячные, непосильные платежи, угрозами передачи дела в суд и с последующим арестом и блокировки счетов и изъятием личных вещей судебными приставами, всячески вынуждая меня инициировать процедуру банкротства. Тем временем ВТБ с января по ноябрь 2021г., заработало 309 млрд рублей чистой прибыли! Зачем ВТБ нужно банкротство клиента? Зачем ВТБ на сайте банка, ставка по кредиту в 3 раза меньше, чем предлагается при реальном обращении? ВТБ выполняет заказ на разорение своих клиентов? ВТБ какие именно основания необходимы для снижения процентной ставки по кредиту? Скрыть

В конце 2020 года на волне пандемии банки снизили ставки до рекордных значений. А мне как раз нужно было рефинансировать ипотеку.

Я долго тянула: думала, что процесс будет долгий, сложный и дорогой. В итоге все-таки рискнула. Ставку удалось снизить на 2,1%, переплату — на 506 тысяч, ежемесячный платеж — на 1098 Р , а срок — почти на полтора года. Я вовремя успела: в апреле 2021 ставки вновь начали расти.

В процессе рефинансирования я все время общалась с менеджером через мессенджер, в новый банк пришла только на сделку. Однако в старый банк мне пришлось сходить дважды.

Ниже я подробно расскажу, как и что я делала, какие документы подавала и сколько денег потратила.

Рефинансирование: как посчитать выгоду и выбрать момент

В феврале 2018 года я купила квартиру в Новосибирске — в строящемся доме в закрытом ЖК в 10 минутах от метро. Я выбрала однокомнатную квартиру без отделки площадью 39,4 м², она стоила 2 830 000 Р . В качестве первоначального взноса заплатила 800 000 Р , а 2 030 000 взяла в кредит на 15 лет и 2 месяца под 9,7%. Ежемесячно отдавала банку 21 443 Р . До сдачи дома на тот момент оставалось полтора года.

Затем ставки по ипотеке начали снижаться. Сразу рефинансировать ипотеку нельзя: по правилам первые полгода заемщик не может уходить в другой банк. Потом я все никак не могла решиться: для рефинансирования нужно собраться и потратить деньги и время. Ставки тем временем продолжали падать. В конце 2020 года я поняла, что дальше откладывать некуда.

Рефинансирование — это оформление нового кредита под более низкий процент в другом банке. Новый банк погашает кредит заемщика в старом банке, а дальше заемщик платит уже новому банку. Если рефинансировать кредит на ранних сроках, можно сэкономить на переплате по процентам.

Выгоду от рефинансирования можно посчитать с помощью онлайн-калькулятора Т—Ж :

К декабрю 2020 года я погасила меньше 200 000 Р из основного долга, а выплатить мне нужно было еще 1 841 523,31 Р , поэтому рефинансироваться было выгодно. Хотя разница в процентах была небольшая — около 2%.

Но были и другие причины рефинансировать кредит именно в этот момент.

Страхование. Для ипотеки я по требованию банка каждый год страховала жизнь и имущество. Без страхования ставка увеличивалась на 0,5%. В феврале 2021 года мне нужно было бы продлевать страховку и платить 8500 Р : 7000 Р за страхование жизни и здоровья и 1250 Р за имущество. А при рефинансировании в новом банке тоже нужно оформлять страховки: старые не подойдут, потому что по ним страховые выплаты получает другой банк.

Вычеты. Если рефинансироваться в декабре, то с января уже можно платить новому банку. Я получаю налоговый вычет за покупку квартиры, поэтому рефинансироваться в конце года мне было очень удобно. Можно взять из старого банка справки для оформления налогового вычета — возврата части стоимости квартиры и уплаченных процентов по ипотеке за 2020 год. А в следующем году уже надо будет брать эти справки только в новом банке.

Минимальное количество личных визитов. Из-за пандемии все перешли на удаленный формат работы, поэтому можно было выслать документы в банки почтой и через «Вотсап». А в новый банк прийти только один раз — в день сделки. Правда, в старый банк мне пришлось все-таки сходить несколько раз.

Автор статьи

Читайте также: