В каких финансовых кредитных операциях применяются сложные процентные ставки

Обновлено: 18.04.2024

Под процентными ставками, или процентами (interest), понимают относительную величину дохода от предоставления денег в долг в любой его форме.

Процентная ставка — один из важнейших элементов коммерческих, кредитных или инвестиционных контрактов. Она измеряется в процентах или в виде десятичной или обыкновенной дроби (в последнем случае ставка фиксируется в контрактах с точностью до 1/16 или 1/32).

При выполнении расчётов процентные ставки обычно измеряются в десятичных дробях.

Процентная ставка приурочена к периоду начисления (running period). То есть это тот промежуток времени, за который начисляются проценты: год, полугодие, квартал, месяц или день. На практике самые распространённые — годовые ставки.

В этой статье мы рассмотрим два основных типа процентных ставок — простую и сложную.

Простая процентная ставка

Простая процентная ставка применяется к одной первоначальной сумме долга на протяжении всего срока, то есть исходная база (денежная сумма) всегда одна и та же. Разберём на примере задачи.

Задача № 1

Вкладчик открыл депозит на сумму 10 000 руб. в ноябре 2018 г. Срок депозита — три года, ставка — 5% годовых, выплата процентов — в конце срока, то есть в ноябре 2021 г. Рассчитайте, какая сумма будет на счёте у вкладчика в ноябре 2021 г.

Тут важно понимать, что так как ставка простая, то банк будет начислять 5% на исходную сумму вклада. Получается, что выплаты процентов по вкладу за каждый год будут одинаковые.

Решение

1. 10 000 / 100 * 5 = 500 руб. Сумма выплаты за каждый год.

2. 3 * 500 = 1500 руб. Сумма выплат за три года.

Хоть мы и считали выплаты за каждый год, вкладчик по условиям задачи получит их разом в 2021 г.

3. 10 000 + 3 * 500 = 11 500 руб. Итоговая сумма на счёте.

Таким образом, в ноябре 2021 г. у вкладчика на счёте будет 11 500 руб.

Сложная процентная ставка

Сложная процентная ставка применяется к наращённой сумме вклада, то есть с учётом величины начисленных за предыдущий период процентов. Таким образом, исходная база для начисления процентов постоянно увеличивается: используется сумма с учётом уже начисленных на предыдущем этапе процентов. Разберём так же на примере задачи.

Задача № 2

Вкладчик открыл депозит на сумму 10 000 руб. Срок депозита — один год, ставка — 8% годовых, выплата процентов — ежеквартально (квартал равен трём месяцам). Какая сумма будет на счёте у вкладчика в конце года?

Мы понимаем, что выплата процентов будет производиться не один раз в конце года, как в прошлой задаче, а каждые три месяца. Значит, за каждый следующий квартал начисления будут выше.

Решение

Если ставка составляет 8% годовых, следовательно, за три месяца начисления равны 2%.

Три месяца это 3/12 года, получаем 8 * 3/12 = 2%.

10 000 / 100 * 2 = 200 руб. Начисление процентов за I квартал.

10 000 + 200 = 10 200 руб. Сумма на счёте после первого начисления процентов.

Далее проценты начисляем уже на обновлённую сумму.

10 200 / 100 * 2 = 204 руб. Начисление за II квартал.

10 200 + 204 = 10 404 руб. Сумма на счёте после второго начисления.

10 404 / 100 * 2 = 208,08 руб. Начисление за III квартал.

10 404 + 208,08 = 10 612,08 руб. Сумма на счёте после третьего начисления.

10 612,08 / 100 * 2 = 212,24 руб. Начисление за IV квартал.

10 612,08 + 212,24 = 10 824,32 руб. Итоговая сумма на счёте в конце года.

В конце года у вкладчика на счёте будет 10 824,32 руб.

То есть в процентах он получит: (10 824,32 — 10 000) / (10 000) * 100 = 8,24%.

Таким образом, при начислении сложных процентов итоговая ставка увеличивается.

Какая процентная ставка выгоднее?

Мы рассмотрели два типа процентов — простые и сложные. Согласно нашим расчётам, сложный процент более эффективен, но так бывает не всегда. В следующих статьях мы поговорим о подтипах сложных процентов и научимся находить для себя более выгодные условия инвестирования.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Банковский процент представляет собой не что иное, как плату за пользование заемными денежными средствами. В гражданском обороте самые известные случаи применения процента – это плата за кредит и плата за депозит. В обоих случаях в отношениях присутствуют два субъекта, один из которых – всегда банковское учреждение, которое на основании определенных методик экономических расчетов определяет размер банковского процента по конкретному виду операций.

- Виды банковского процента

- Расчет банковских процентов

- Простой и сложный банковские проценты

- Расчет банковской процентной ставки

- Процентная ставка в брокерских компаниях

- При кредитовании выделяют несколько особенностей банковского процента

- От чего зависит размер банковского процента

- Виды банковских рисков

Виды банковского процента

В практике осуществления банковской деятельности проценты различают несколько видов:

- ссудный (кредитный),

- депозитный,

- дисконтный,

- учетный.

Ссудный процент – эта та сумма, которая начисляется заемщику за пользование кредитными средствами. Депозитный процент по сути то же самое, что и ссудный, но заемщиком в данном случае выступает банковское учреждение, которое за пользование вашими деньгами оплачивает вам вознаграждение в виде этого самого депозитного процента.

Дисконтный процент предполагает размер скидки от какой либо суммы в денежной операции. Учетный представляет собой определяемую Центробанком ставку, по которой это учреждение выдает другим банкам заемные средства.

Расчет банковских процентов

В финансовой практике принято выполнять расчет банковских процентов в годовом выражении. Это означает, что если банк указывает, что ставка принимаемых на депозит средств составляет, например, 10% годовых, вы получаете сумму, большую на эти 10%, начисленную в течении года. Если вам необходимо просчитать, сколько это будет получаться в месяц или в день – просто разделите процентную ставку на нужный вам период времени. Чтобы узнать, сколько вы получите за месяц, нужно 10% разделить на 12 (число месяцев в году). А для расчета процента в сутки необходимо будет процентную ставку разделить уже на 365 (количество дней в году).

Простой и сложный банковские проценты

Начисление банковских процентов может выполняться двумя способами, получившими название простой и сложный процент. В первом случае понимается, что за основу расчетов всегда в течении срока договора принимается сумма кредита (депозита). Сложный процент учитывает, ч то в каждом последующем периоде сумма, на которую насчитывается процент, увеличивается на размер процентов, полученных в предыдущем период.

Традиционно более выгодными принято считать депозиты по которым банк начисляет сложные проценты. По кредитам ситуация обратная. Выгодным считается процент, рассчитываемый не на всю сумму кредита, а на остаток невозвращенных банку денежных средств.

Расчет банковской процентной ставки

Перед подписанием кредитного договора желательно понимать, какие суммы придется выплачивать, поэтому важен правильный расчет банковской процентной ставки. Многие онлайн-банки предлагают на своих сайтах заемщику калькулятор для этих расчетов, но на самом деле применить его не так и просто, но возможно сделать приблизительный расчет.

Многие методы расчета банковской процентной ставки сложны и требуют математических знаний. Поэтому остановимся на более простых способах. Если сложить все предложенные в списке платежи, то можно посчитать приблизительный процент, который придется выплатить за заемные средства:

- процент по кредиту;

- все комиссии банка (за рассмотрение заявки, открытие, обслуживание счета и так далее);

- все услуги по страхованию жизни и другие;

Для правильного расчета следует учитывать разные обстоятельства, которые могут возникнуть в момент пользования заемными деньгами, например, досрочное погашение, пени, штрафы и многое другое.

Некоторые клиенты банка, наоборот, доверяют кредитной организации на хранение свои финансы. Банк за это выплачивает процент, зависит его размер от многих факторов.

Процентная ставка в брокерских компаниях

Брокерская компания является посредником между продавцом и покупателем. Если раньше сберегательными операциями занимались только банки, то теперь все популярнее становятся подобные услуги в других учреждениях. Активы клиента в брокерской конторе тоже могут иметь сберегательный характер. Свободные денежные средства на депозите клиента брокер может использовать в своих целях и за это заплатить клиенту.

Проценты в брокерских компаниях меняются часто, поэтому высчитываются ежедневно, а вносятся на депозит в конце месяца. Брокеры предлагают различные процентные ставки. Если клиент заключает много сделок, то для него удобным будет вариант с пониженной процентной ставкой (Commission - 0,015 %, SWAP - 1 pip, Interest rate - 3%). Для стратегических инвесторов важен высокий процент, так как редко заключаются сделки (Commission - 0,03 % , SWAP - 0 pip, Interest rate - 6%.). Клиент обязан совершить хоть одну сделку, чтобы процентная ставка в брокерских компаниях начала зачисляться на депозит.

При кредитовании выделяют несколько особенностей банковского процента

Заемщиком выплачивается в кредитное учреждение процентная ставка, на сегодняшний день при кредитовании выделяют несколько особенностей банковского процента:

- ссудный (получение прибыли банком от клиента за пользование деньгами);

- депозитный (оплачивается банком клиенту за возможность пользоваться его деньгами);

- учетный (ставка ЦБ, по которой выдаются кредиты в другие банки);

- дисконтный (% за риски, связанные с выдачей ссуды).

Каждый из них предназначен для определенных функций: сберегательной, регуляторной и перераспредели тельной. На расчет процентной ставки банка влияет множеств различных факторов.

От чего зависит размер банковского процента

В настоящий момент существует единая формула расчета процентной ставки по депозитному счету. Необходимо понимать, от чего зависит размер банковского процента и учитывать, что различные факторы могут его скорректировать:

М = D * (1 + r/100* t/360).

М – сумма полученная клиентом в конце срока вложения денежных средств;

D – сумма вклада;

r – процентная ставка банка;

t – количество дней, на которое клиент доверяет свои финансы банку.

В финансовом мире считается, что в каждом месяце 30 дней.

Пример: положить в банк 100000 рублей под 3% годовых сроком на 6 месяцев.

100000 * (1 + 3%/100 * 180/360) = 100000 * (1+ 0,03 * 0,5) = 100000 * 1,015= 101500

Предложенная формула подходит только для вкладов, процент на которые начисляется один раз в год. Если проценты на вклад зачисляются несколько раз в год, например, каждый месяц, то придется рассчитывать проценты по сложной банковской формуле:

M = D * (1 + r/100*30/360)^(360/30).

Виды банковских рисков

Виды рисков финансовых учреждений разделяются на общие и банковские, достаточно сложно разграничить их между собой. В процессе функционирования предприятие сталкивается с разными проблемами. В специализированной литературе виды банковских рисков группируются по финансовым операциям:

- банковский риск (сюда входят риски, связанные с деятельностью банка и общие, зависящие от внешних воздействий);

- кредитный риск (возникает из-за просроченной задолженности клиентов или предприятий, кредитующихся в банке);

- валютный риск (связан с изменением курса валют);

- процентный риск (колебание процентной ставки вынуждает банк выплатить повышенные проценты за пользование деньгами или получить меньший доход от предоставленных кредитов);

Риски бывают в любом предприятии, поэтому для банка важно не избежать их, а предвидеть и, как следствие, снизить угрозу до минимума.

Для обеспечения сохранности своих средств, а также для получения дополнительной прибыли люди несут свои сбережения в финансовые учреждения. Вкладчикам важно понимать, какая формула расчета процентов по вкладам применяется. Знание формул, умение предварительно вычислять проценты к депозиту позволит спрогнозировать размер прибыли. Такой просчет можно выполнять при заключении договоров, выполнении денежных операций, перед начислением процентов и их капитализацией.

- Подробнее про формулу

- Общая формула расчета процентов по вкладу

- Формула для вкладов с ежемесячной капитализацией

- Формула для вкладов с ежедневной капитализацией

- Формула для вкладов с ежеквартальной капитализацией

- Что такое эффективная ставка по депозиту?

- Как рассчитать через Excel?

- Как рассчитать онлайн?

- Пример расчета

- Налоги на доход по вкладам

Подробнее про формулу

Банки в своей практике руководствуются несколькими формулами, позволяющими рассчитывать простые % и сложные. При их начислении применяется фиксированный и плавающий вид ставок. Фиксированную закрепляют договором при размещении вклада, она не меняется до оконца периода его действия. Она может измениться в случае автоматических пролонгаций действия договора. Также она изменится в случае досрочного разрыва соглашения между клиентом и банком с выплатой % за фактический период размещения вложений, если вклад был размещен до востребования. Эти нюансы должны быть описаны в договорах.

В случае плавающих ставок, установленных изначально, их размер может изменяться на протяжении действия договоров.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.

Общая формула расчета процентов по вкладу

Использование формулы простых процентов целесообразно в случае начисления процентов в конце срока размещения депозита или если они будут переводиться на отдельный счет – если капитализация договором не предусмотрена.

Выбирая вклад, клиент банка должен обратить внимание на порядок, который применяется при начислении процентов.

Если средства размещаются на длительный срок и сумма большая, банк использует формулу простых процентов: сумма дохода с процентов занижается.

В этом случае используется формула следующего вида:

S = (P x I x t / K) / 100

S – конечная сумма, полученная по завершению действия депозита;

P – сумма изначально внесенная на депозит;

I – размер % ставки (за год);

t – кол-во дней начисления %;

K – кол-во дней за год по календарю.

Для расчета сложных процентов, которые применяются в случае капитализации в течение всего периода действия депозитного договора (каждый месяц, раз в квартал, ежедневно), нужно применить следующую формулу:

S = (P x I x j / K) / 100

Эти символы имеют следующее значение:

I – % ставка за год;

J – сумма дней по календарю за конкретный период, на протяжении которого финансовое учреждение капитализирует проценты, начисляемые по выбранному виду вклада;

К – количество дней в году по календарю;

P – изначально привлеченная сумма для размещения на вкладе, в дальнейшем это будет сумма, в которую уже учитываются капитализированные процентные начисления;

S – сумма, которая должна быть выплачена клиенту финучреждения, в ней уже учтены капитализированные %.

Формула для вкладов с ежемесячной капитализацией

Чтобы рассчитать возможную прибыль в случае выбора вида депозита с капитализацией % с ежемесячным начислением % подойдет такая формула:

S = Р х[1 + (Nхd)/100хD]n, здесь используются следующие обозначения:

n – количество проведенных операций перевода процентов в тело вклада на протяжении полного срока действия договора;

S – сумма вклада на дату окончания действия депозита, которую вкладчик получит на руки;

Р – изначально внесенная сумма на депозит с возможностью капитализации;

N - % ставка (годовая);

d –равняется 30 – кол-во дней, за которые начисляются % до капитализации;

Формула для вкладов с ежедневной капитализацией

Если выбрана форма начисления % с ежедневной капитализацией, применяется следующая формула:

S=Рх(1+N/К)хТ, где:

S – суммарный доход;

Р – внесенная при заключении договора сумма;

N – годовая % ставка;

К – 365 или 366 дней;

Т – кол-во дней, на которые открыт депозит.

Формула для вкладов с ежеквартальной капитализацией

В данном случае расчет процентов будет выглядеть следующим образом:

S=Рх(1+ N/4)Т, где:

S - получаемый в конце срока доход;

Р – изначально размещенная сумма на депозите;

Т – количество кварталов, на протяжении которых открыт вклад.

Что такое эффективная ставка по депозиту?

Эффективной считается номинальная ставка в сумме с капитализацией, получаемая путем начисления суммы вознаграждения, как на сумму вклада, так и на %, начисленные финучреждением.

Как рассчитать через Excel?

Рассчитать в Excel доход от депозита можно на примере. Если необходимо положить на депозит 50 000 руб. с процентной ставкой 8% на три года с ежемесячной капитализацией и просчитать размер дохода через 36 месяцев, нужно составить таблицу, в которую внести 5 столбиков:

1 – сверху вниз указываются месяцы от 1 до 36;

2 - (В4) вписывается в строку сумма вклада – 50 000 руб.;

3 – (С4) указывается % - 8;

4 – (D4) вставляется формула для расчета ежемесячных %: =B4*$C$4/12, в которой В4 – сумма вклада, С4 -% (нужно проставлять значок $, чтобы формула выбирала данное поле, или путем выделения графы С4 курсором с нажатием клавиши F4 на клавиатуре), 12 – месяцы (% высчитывается в годовых);

5 – (Е4) считается новая сумма вклада, которая будет использована для начисления процента. Нужно написать формулу =B4+D4, в которой В4 – сумма вклада, D4 – сумма %, которые были начислены. Это будет новая сумма вклада, исходя из которой начисляются %.

В графу В5 заносится формула = Е4, в которой Е4 – это сумма вклада на истекший месяц с процентами.

Далее нужно скопировать формулы:

- подвести курсор к углу ячейки В5, он изменится с белого плюса на черный;

- потянуть его вниз, произойдет автоматическое копирование формулы из этой ячейки в другие;

- эту же операцию нужно выполнить с формулами, вписанными в ячейки D4, E4.

- В итоге, если все выполнено правильно, должен получиться ответ 63 512 руб.

Как рассчитать онлайн?

Онлайн расчет процентов можно осуществлять на сайте банка, выбранного для размещения депозита. Для этого нужно найти на странице банка онлайн калькулятор вкладов, ввести в него требуемые данные и рассчитать:

- сумму;

- срок;

- дату начала размещения вклада;

- % ставку;

- период капитализации;

- пополнение (если возможно).

Пример расчета

Расчет при ежемесячной капитализации:

Сумма вклада – 50 000 руб.;

Годовая ставка - 8%;

Срок вклада – 12 мес.

50 000 х(1+0,08/12)12= 54 150 руб.

Налоги на доход по вкладам

Резиденты должны платить 35% налога с доходов по депозитам, нерезиденты – 30% (НК РФ ст.224). Этот налог будет взят с размера %, превышающих нормативный показатель. Для вкладов в рублях при превышении размера ключевой ставки, составляющей 7,5%. Банки в основном, предлагают проценты, не превышающие этот порог, поэтому платить налог с доходов от вкладов обычным вкладчикам не придется.

Употребление термина «процент» в России начинается с XVIII в. Это понятие впервые ввёл Пётр I. Однако считается, что подобные вычисления начали применяться ещё в Смутное время — как результат первой в мировой истории привязки чеканных монет 1 к 100, когда рубль сначала состоял из 10 гривенников, а позже из 100 копеек.

Долгое время под процентами понимались исключительно прибыль или убыток на каждые 100 рублей. Проценты применялись только в торговых и денежных сделках. Затем область их применения расширилась.

Например, можно услышать фразы «в выборах приняли участие 60% избирателей», «успеваемость в классе 95%», «банк начисляет 12% годовых», «молоко содержит 1,5% жира», «материал состоит из 100% хлопка», «скидка составляет 5%», «на карту начисляется кэшбэк 3,5%» и так далее.

Современная жизнь делает задачи на проценты актуальными. Вопросы инфляции, девальвации, повышения цен, снижения покупательной способности касаются каждого человека. Школьники — будущие участники финансового рынка, налогоплательщики, вкладчики, заёмщики, поэтому уже на начальных ступенях образовательной системы необходимо вводить финансовое обучение.

Вполне закономерно, что каждый из нас хочет получать дополнительный доход. Банковские вклады (депозиты) — простой способ не только сохранить, но и приумножить свои сбережения. У всех банков разные процентные ставки, которые зависят от условий хранения денег: валюты, сроков, суммы размещения, возможности снятия и пополнения счёта, капитализации процентов.

Давайте разберёмся с понятием «процентная ставка по вкладу» и видами процентов.

Процентная ставка — это процент, который клиент получает за размещение средств на вкладе на определённый срок. Обычно подразумевается годовая процентная ставка. Если срок вклада больше или меньше года, для расчёта дохода необходимо привести ставку к реальному сроку вклада.

Однако выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента.

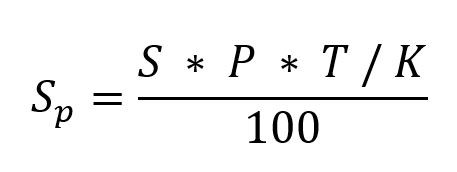

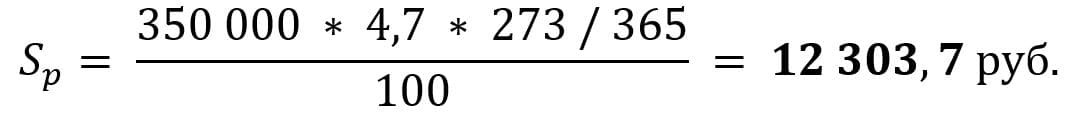

Простые проценты начисляются по следующей формуле:

Sp — выплаченные проценты;

S — первоначальная сумма вложений;

P — годовая ставка;

T — количество дней вклада;

K — количество дней в году — 365 или 366.

Пример 1. Вкладчик размещает 1 января 2021 г. (не високосный год) вклад в размере 350 000 руб. под 4,7% годовых сроком на 9 месяцев (273 дня).

Процентный доход по данному вкладу составит:

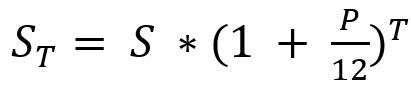

Капитализированный (причисленный) процент — процент, начисляемый на сумму вклада и сумму ранее начисленных по вкладу процентов с учётом срока вклада с определённой договором банковского вклада периодичностью.

Чаще всего банки предлагают программы с ежемесячной капитализацией, при которой процентный доход рассчитывается по формуле:

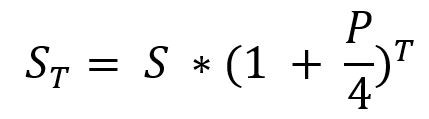

ST — итоговый доход, то есть размер вклада на конец срока, включая сумму открытия и начисленный процент;

S — начальный депозит;

P — годовая ставка, разделённая на 100 (выраженная десятичной дробью);

T — срок договора в месяцах.

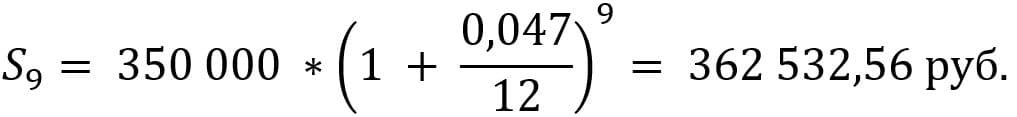

Рассчитаем итоговую сумму с теми же исходными данными:

Процентный доход составит: 362 532,56 – 350 000 = 12 532,56 руб.

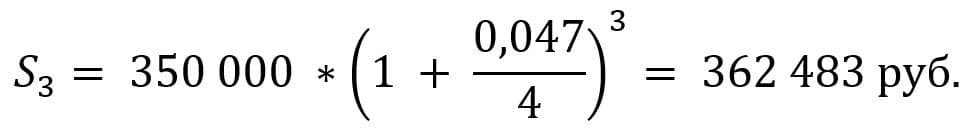

При начислении вознаграждения каждый квартал, а не раз в месяц, воспользуемся формулой:

где Т — количество кварталов в сроке, остальные обозначения прежние.

Рассчитаем тот же вклад на конец срока.

Доход в виде процентов в данном случае составит 12 483 руб.

В этом примере выгоднее оказался депозит со сложной процентной ставкой при условии ежемесячной капитализации.

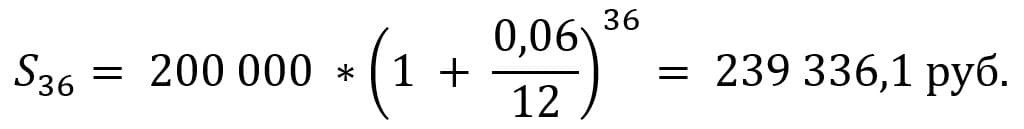

Пример 2. Иван Иванович (И.И.) за внедрение рационализаторского предложения получил премию в размере 200 000 руб. Увидел по телевизору рекламу банка Х о супервыгодных условиях вклада под 6% годовых с условием размещения депозита на три года.

Рассчитаем доход И.И. от данного предложения при условии простых процентов.

Ежегодный доход составит: 200 000 * 6 / 100 = 12 000 руб.

Доход за три года: 36 000 руб.

К концу третьего года на счёте И.И.: 200 000 + 36 000 = 236 000 руб.

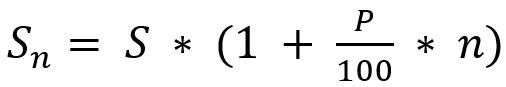

Таким образом, для расчёта суммы вклада через n лет под P% можно воспользоваться формулой:

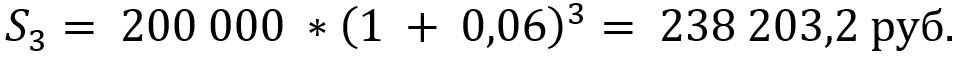

Выполним расчёт дохода И.И. при условии использования сложных процентов с капитализацией в конце года.

Доход на конец срока в данном случае составит 38 203,2 руб.

Интересно увидеть доход с ежемесячной капитализацией, вот расчёт:

Доход за три года составит 39 336,1 руб.

На что обратить внимание

Мы на примерах показали различие между простой и сложной процентными ставками. Представленные расчёты убеждают в эффективности сложной процентной ставки.

Следует учесть: чем дольше срок размещения депозита, тем выше ставка. Поэтому необходимо сравнивать условия с фактической ставкой, применяемой по выбранным условиям в выбранном банке, и анализировать предложения по вкладам, обращая внимание на все условия, касающиеся будущей доходности.

Большинство из нас привыкли определять выгодность любых вложений по размеру годовой процентной ставки. Но это не единственный показатель, на который стоит ориентироваться при выборе инструмента. Большое значение имеет метод начисления процентов.

Первый, и наиболее распространённый, вариант — простой процент, когда начисление прибыли осуществляется однократно по окончании действия договора на первоначальную сумму вложений. Вторая схема, менее привычная, но более выгодная — сложный процент, когда выплаты по процентам возрастают по экспоненциальному графику. Давайте подробнее разберём, что это значит.

Суть метода в том, что каждый период (ежемесячно, ежеквартально или ежегодно) сумма инвестиций увеличивается на определённый процент, и в следующем периоде проценты начисляются уже на большую сумму, тем самым увеличивая итоговую прибыль. В народе этот эффект называют незамысловатым «проценты на проценты», в финансовой среде — сложным процентом, реинвестированием или капитализацией процентов.

Инвестиции с капитализацией процентов подходят тем, кто ищет варианты долгосрочных вложений, минимум на год, а ещё лучше — на пять или десять. Хоть процентная ставка и остаётся неизменной, прибыль будет постепенно расти, поскольку размер вложений с определённой периодичностью пополняется накопленным доходом.

Чтобы лучше понять, как работает этот процесс, рассмотрим, как происходит начисление простых и сложных процентов на одну и ту же сумму вложений.

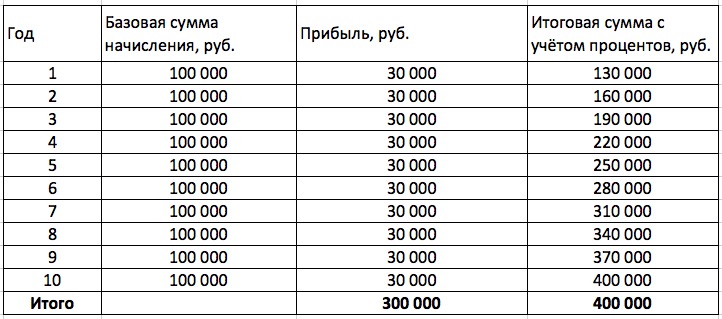

Инвестиции без капитализации процентов

Предположим, что на вашем брокерском счёте есть 100 000 рублей. Вы решили инвестировать их в ценные бумаги на 10 лет под 30% годовых. При этом прибыль в виде дивидендов или купонов по облигациям вы будете тратить на личные нужды. То есть сумма вложений останется неизменной на протяжении всего срока.

Как будет происходить прирост прибыли:

Для вашего удобства мы создали инвестиционный калькулятор сложного процента с пополнением, сделать рассчеты в котором можно онлайн.

Впечатляет, но только до тех пор, пока мы не рассмотрели второй вариант.

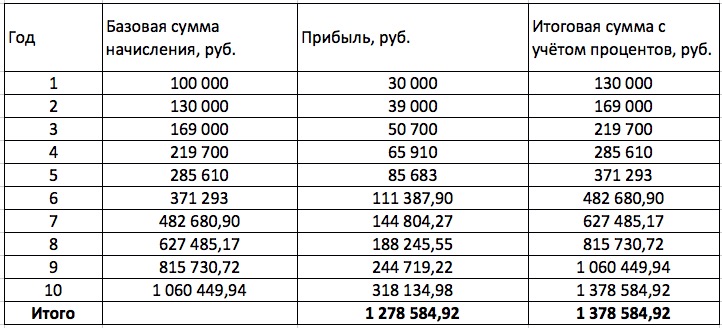

Инвестиции с капитализацией процентов

Теперь представим, что на вашем втором счёте, ИИС, есть ещё 100 тысяч рублей, которые вы так же планируете инвестировать под 30 % годовых на 10-летний срок. Но при этом не станете тратить прибыль, которая раз в год будет поступать к вам в виде дивидендов или купонного дохода, а повторно инвестируете её под тот же процент.

Прирост будет происходить следующим образом:

Разница между суммой, рассчитанной с помощью простого процента, и размером начислений при реинвестировании составляет почти миллион рублей. Согласитесь, это более чем серьёзные деньги.

Чтобы самостоятельно рассчитать итоговую сумму по сложным процентам, используйте формулу:

X = S * (1 + П / 100) N , где:

X — размер вашего капитала в конце срока;

S – сумма на начало накоплений;

П — процент, начисляемый за период, за который производится капитализация (месяц, квартал, год);

N — количество периодов капитализации в общем сроке вложения капитала.

Обратите внимание, что в большинстве инвестиционных программ указан годовой процент (вне зависимости от срока вложений). К примеру, если вы инвестируете на 9 месяцев под 12% годовых с капитализацией процентов один раз в квартал, то П в этом случае будет равен 0,03% (12% / 4 / 100), а N — 3.

Отличный пример заработка на сложных процентах — история Бенджамина Франклина. В 1791 году он положил на банковский депозит $5000 и завещал их городским управлениям Филадельфии и Бостона. Но с одним условием: снять эти деньги можно было только через 100 и 200 лет. В 1891 году, по прошествии первого столетия, было снято 500 тысяч долларов, впоследствии потраченные на общественные работы. А ещё через сто лет, в 1991-м, на счёте оказалось уже 2 миллиона долларов.

Магия сложного процента в инвестициях

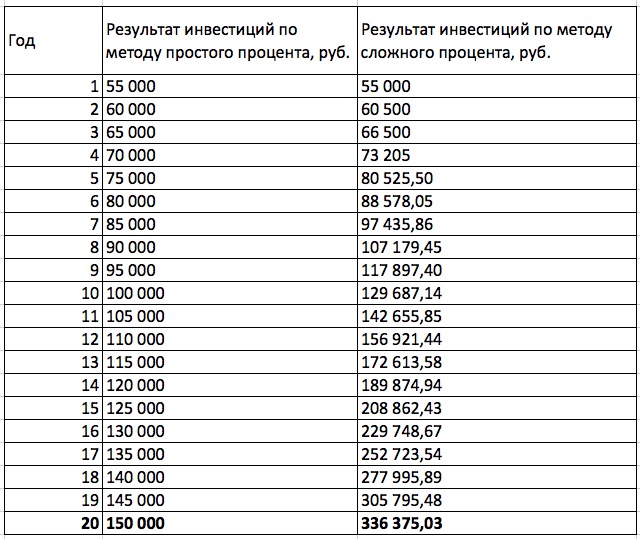

Понятно, что приведённые выше 30% годовых, это абстрактная цифра, и в реальности доход по ценным бумагам, особенно низкорисковым, может быть ниже.

Чтобы понять, сколько можно заработать на акциях и облигациях с помощью сложных процентов, обладая даже небольшой суммой, произведём нехитрый расчёт. Предположим, у вас есть 100 тысяч рублей и 20 лет до достижения какой-либо финансовой цели (например, пенсии). Разделим эти деньги пополам и инвестируем их в облигации под 10% годовых на 20 лет. Только в первом случае вся полученная прибыль будет сниматься с брокерского счёта и тратиться, а во втором — инвестироваться в ИИС вместе с основной суммой под тот же процент. Разница очевидна:

Вот что значит капитализация, или магия сложного процента: срок тот же, процент тоже, а прибыль выше в 2,2 раза. Секрет прост: чтобы сложный процент раскрыл свой потенциал и наращивал действительно хорошую прибыль, нужно инвестировать на довольно продолжительный срок.

И в заключение хотим добавить, что Альберт Эйнштейн называл сложные проценты «самой могущественной силой во Вселенной», барон Ротшильд, самый богатый человек своего времени, — «восьмым чудом света», а великий Уоррен Баффетт заработал с их помощью львиную долю своего состояния.

Вам будет ещё удобнее — специалисты компании «Открытие Брокер» помогут подобрать подходящую стратегию и проконсультируют по всем вопросам.

Автор статьи

Читайте также: