Заявление на кредит втб заявление

Обновлено: 25.04.2024

На странице перед вами представлены кредитные программы от Банк «ВТБ 24», доступные в 2022 году. Максимальная сумма по потребительским кредитам составляет 7000000 рублей, а срок – до 7 лет. Ознакомьтесь с предложениями и рассчитайте полную стоимость и размер ежемесячных взносов с помощью калькулятора. Здесь же вы можете перейти к заполнению онлайн-заявки. Количество доступных программ на данный момент – 1.

Условия кредитования физических лиц

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 30 000 до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 9,9 %

- Срок: от 6 месяцев до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Информация о ставках и условиях кредитов в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Кредитные карты банка «ВТБ 24»

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Cash Back

- Тип: Visa, MasterСard, Мир Классическая

- Льготный период: 110 дней

- Кредитный лимит: до 1 000 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: от 19,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 5 минут

- Период рассрочки: нет

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Cash Back

- Тип: Visa Signature, MasterСard

- Льготный период: до 110 дней

- Кредитный лимит: до 1 000 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: от 14,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 5 минут

- Период рассрочки: нет

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Тип: Visa Signature, MasterСard

- Льготный период: 110 дней

- Кредитный лимит: до 1 000 000 ₽

- Обслуживание в первый год: до 1 000 ₽ в месяц

- Обслуживание со второго года: до 1 000 ₽ в месяц

- Процентная ставка: от 14,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: день в день

- Период рассрочки: нет

Отзывы о кредитах в банке «ВТБ 24»

Буду кратка - так как банк не объясняет причин отказа могу только догадываться что это мой отказ от их навязываемых переводах пенсии в Читать далее.

Как правильно заполнить анкету на ипотеку в ВТБ? Какие данные заемщик обязан указать о себе? Какая информация требуется о месте работы? Отличается ли в ВТБ заявка на военную ипотеку от иных образцов? Ответы на эти и другие вопросы в данной статье.

Обратите внимание, что нельзя вносить ложные сведения о работе, заработке или текущих кредитных обязательствах. Обычно это выясняется на стадии андеррайтинга.

Для чего банку нужна анкета заемщика

Специфика ипотечных кредитов — значительные суммы финансирования и длительные сроки погашения задолженности. Соответственно банк заинтересован в том, чтобы получить максимум информации о потенциальном заемщике.

Анкета — это краткое изложение основных данных обо всех участниках сделки. Заполнение анкеты на ипотеку ВТБ обязательно не только для основного заемщика, но и поручителей и созаемщиков. На нескольких страницах они указывают сведения о занятости, доходах, месте проживания, наличии/отсутствии детей, имущества в собственности и т. д.

Именно на основании анкеты принимается первоначальное решение. Если кредитный менеджер при проверке данных установит несоответствие сведениям из ПФР, ФНС и Росреестра, вероятность отказа существенно повышается.

Заявление-анкета на ипотеку в ВТБ состоит из 3-х основных листов, 2-х приложений и сведений правового характера (скачать). Заполнить ее можно как непосредственно в ближайшем отделении банка, так и дома.

Порядок заполнения анкеты

В разделе бланки и документы можно скачать бланк анкеты ВТБ на ипотеку на сайте банка. В заявлении семь обязательных пунктов с подпунктами. Пропускать их не рекомендуется. Менеджер в банке при проверке обязательно поинтересуется, почему в графах нет информации.

Статус

В самом первом пункте заполняющий обозначает свою роль в сделке — заемщик или созаемщик/поручитель/залогодатель. В последнем случае уточняется степень родства с основным заемщиком. Далее прописываются ФИО и дата рождения.

Источник получения информации об ипотечных кредитах ПАО ВТБ

Банк хочет знать, из какого источника получена информация об ипотечных продуктах. Это может быть реклама, рекомендация застройщика/риелтора или друзей/знакомых и т. д.

Личные данные

Этот пункт — один из самых объемных в анкете заемщика на ипотеку ВТБ. От заявителя требуются следующие данные:

Образование

Копии дипломов на этапе заполнения анкеты-заявки на ипотеку ВТБ не требуются. Указывается исключительно уровень (среднее, высшее и т. д.). Отдельные графы посвящены наличию/отсутствию ученой степени, MBA и т. д.

Сведения о занятости

Заполнить заявку на ипотеку ВТБ банка без этого пункта могут только участники Военной ипотеки. Все остальные указывают:

- Участие в зарплатном проекте непосредственно ПАО ВТБ или иного банка. Отдельная строка выделена под номер зарплатной карты.

- Основное место работы по найму. Отдельная ссылка — договор срочный (с указанием дат приема и увольнения) или бессрочный. Собственники бизнеса обозначают размер доли в уставном капитале.

- Сведения о работе:

- должность;

- доход в месяц после вычета налога;

- стаж: общий, на последнем месте, по профилю;

- данные об организации: наименование, ИНН, адрес, номера телефонов и адрес сайта;

- сфера деятельности. Если ни один из предложенных банком вариантов не подходит, в специальной графе указывается нужная отрасль;

- численность персонала с учетом филиалов, всех подразделений;

- сколько лет предприятие работает (в анкете предусмотрено несколько вариантов временных интервалов);

- наличие дополнительного дохода. Если заявитель имеет работу по совместительству, данные о ней заполняются в приложении.

Активы

На основании этого пункта банк оценивает платежеспособность клиента. Если заемщик выбирает программу Победа над формальностями и располагает машиной, жилой или коммерческой недвижимостью, он заполняет раздел Активы в листе дополнений. Так же следует поступать (это следует из примера заполнения анкеты ВТБ на ипотеку), если в собственности несколько машин или квартир.

В основной анкете заявитель указывает:

- Наличие денежных средств, в том числе на оплату первоначального взноса. При наличии нескольких счетов/вкладов, обозначается сумма по каждому.

- Наличие машины. Банк проверяет год приобретения, марку и стоимость на момент заполнения образца анкеты ВТБ на ипотеку.

- В отношении недвижимого имущества необходимо указать тип (квартира, гараж, дом, земельный участок), приблизительную рыночную цену (отчет оценщика не требуется), основание возникновения права (покупка, получение в дар или наследство, приватизация, иное).

Дополнительные сведения

В этом пункте заполненной анкеты ВТБ на ипотеку заявитель обязан указать, проходил ли он процедуру банкротства и является ли плательщиком алиментов. В последнем случае прописывается сумма.

На этом заполнение основного бланка анкеты ВТБ на ипотеку завершается. Заявитель:

- подтверждает, что ознакомлен с тарифами банка на обслуживание (скачать);

- указывает, что знает о расходах, сопровождающих сделку (это относится к государственным пошлинам, оплате услуг оценщика и страховщика);

- дает согласие на обработку персональных данных (скачать).

Если анкету с подтверждающими документами в банк передает не заявитель лично, а его представитель, в анкете указываются его ФИО.

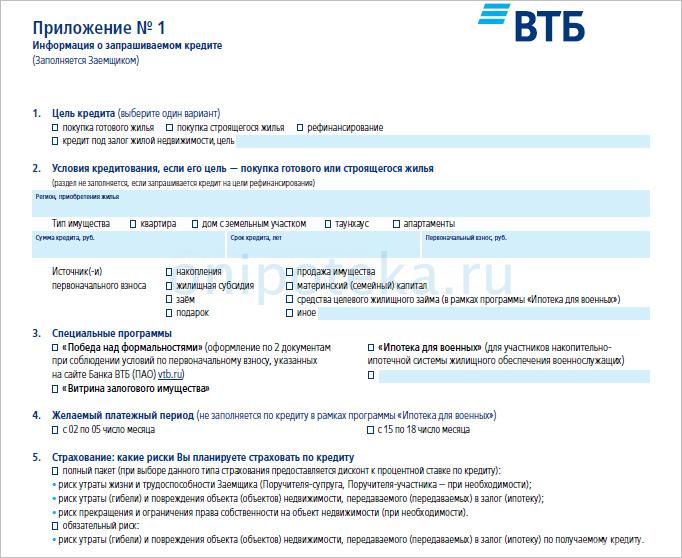

Приложение №1

Приложение №1 содержит сведения о запрашиваемом кредите. Заемщик указывает:

- Цель получения кредита. Это может быть покупка строящегося или готового жилья, рефинансирование или получение займа под залог жилой недвижимости. В последнем случае обозначаются планы в отношении денег.

- Условия кредитования. Этот пункт не заполняют заемщики, нуждающиеся в рефинансировании. В отдельных графах при подаче заявки на ипотеку в ВТБ заявитель прописывает:

- регион, в котором планируется покупка;

- тип объекта (квартира, дом, таунхаус, апартаменты);

- желаемая сумма займа, срок погашения и размер первоначального взноса;

- источник денежных средств для оплаты первоначального взноса (подарок, собственные накопления, средства НИС или маткапитала, иной субсидии, кредит).

Специальные программы

Данный пункт анкеты адресован военнослужащим, лицам, выбирающим Победу над формальностями с соответствующим увеличением первоначального взноса или желающим приобрести недвижимость, выставленную банком на торги.

Желаемый платежный период

Заемщик может выбрать между датами 2-5 или 15-18 число каждого месяца. В рамках программы Военная ипотека этот пункт не заполняется.

Страхование

Заемщик может выбрать полный пакет, включая страхование жизни и здоровья созаемщиков и поручителей, со снижением процентной ставки по кредиту или остановиться на страховании только риска утраты (гибели) предмета залога (обязательно по 102-ФЗ Об ипотеке, ст. 31 (скачать)).

Приложение №2

Этот лист заполнять не обязательно. В нем указываются дополнительные сведения о:

- работе (если заемщик сменил несколько организаций к моменту обращения в банк);

- автомобилях и недвижимости в собственности. Для последней можно обозначить планы на ближайшие годы (продажа, сдача в аренду) и наличие/отсутствие обременений.

Отдельные строки выделены для сведений, которые заемщик считает необходимым сообщить о себе. Это может быть информация о смене вида деятельности, переезде в другой регион, рождении ребенка и т. д.

Если под Приложением №1 заемщик/поручитель/созаемщик не ставит свою подпись, то Приложение №2 визируется в обязательном порядке.

Какие документы подаются в банк вместе с анкетой-заявлением

Только скачать анкету ВТБ на ипотеку недостаточно для принятия решения о выдаче кредита либо отказе. Заемщик передает на рассмотрение в кредитный отдел:

- удостоверение личности. Это относится к гражданам и России, и иных государств;

- СНИЛС. Если страховой номер по разным причинам не присваивается (например, военнослужащим), в банк предоставляется ИНН;

- подтверждение дохода. Справку можно заполнить 2-НДФЛ (скачать) или по форме банка (скачать в pdf). Индивидуальным предпринимателям нужна декларация за последние 12 месяцев. Не подтверждают доход только участники зарплатного проекта ВТБ;

- заверенная надлежащим образом копия трудовой книжки или выписка из нее;

- военный билет. Этот пункт касается мужчин моложе 27 лет.

Иностранцы обязаны подтвердить, что находятся и работают на территории России на законных основаниях.

Подача заявки на ипотеку онлайн

Оформить заявку ВТБ на ипотеку онлайн и получить предварительное решение можно непосредственно на сайте банка, выполнив следующие этапы:

- Выбор программы (новостройка, вторичный рынок, госпрограмма поддержки 2020).

- Обозначение города, в котором планируется покупка. Заполнить заявку на ипотеку в ВТБ онлайн можно и без этого пункта.

- Определение с дополнительными моментами (площадь свыше 100 кв. метров, отсутствие подтверждения дохода и т. д.).

- Внесение личных данных заемщика. Обязательно указывается адрес электронной почты и номер сотового телефона.

- Заполнение сведений о занятости (ИНН работодателя, доход, стаж на последнем месте работы и общий).

- Указание параметров кредита: сумма, первоначальный взнос, в том числе с маткапиталом, срок финансирования, тип недвижимости.

Если заемщик решил оставить заявку на ипотеку ВТБ и проходит первичную проверку, на указанный адрес электронной почты высылается инструкция по дальнейшему оформлению ипотечного кредита.

Если же банк отказал, повторную заявку на ипотеку в ВТБ можно заполнить через 90 дней. Предполагается, что этого времени достаточно для устранения проблем, например, задолженностей по иным обязательствам.

Чтобы заявка на ипотеку была подана, нужно заполнить специальную анкету. Без нее ни одна финансовая компания заявку не примет. Разберем, как выглядит такая анкета, какие данные в ней заполняются и какие нюансы заполнения ее касаются.

Как выглядит анкета?

Беря жилье в ипотечный заем, клиент должен уметь правильно оформить анкету на ипотеку. Заявка оформляется на листе А4 и имеет свою структуру и правила оформления.

Образец

Ниже приложен образец, как выглядит заполненная анкета.

Полный список бумаг, в том числе и анкету для займа ВТБ24, можно просмотреть и загрузить по ссылке.

Как оформить?

Для того, чтобы заполнить анкету, нужно подготовить определенный список документов. Именно из них и будет браться большинство информации.

Какие данные потребуются?

Чтобы заполнить анкету, положите рядом с собой документы и запаситесь терпением, ведь банку нужно собрать о вас как можно больше информации, чтобы понять, можно ли вам доверять как плательщику.

На первом листе вам нужно будет заполнить следующую информацию:

- ФИО полностью.

- Дату рождения.

- Место рождения (по паспорту).

Когда эта информация указана, переходим к заполнению следующего раздела.

Следующий раздел – это целевой кредит. Здесь нужно указать, какой именно тип займа вы хотите (для этого нужно поставить галочку в нужном разделе). Здесь же следует прописать, какой именно объект вы собираетесь приобрести на средства банка. Так же не забудьте указать, регион, в котором вы хотите купить объект.

Если же берется нецелевой ипотечный кредит, то следует указать, на что именно вы хотите потратить средства.

В этом же разделе следует указать, что именно передается в залог при взятии ипотечного кредита:

- Квартира, которая приобретается под ипотечный заем.

- Иная недвижимость.

Во втором разделе указываем, от куда именно вы получили информацию об ипотеке в банке:

- Рекламный ролик.

- Рекламные щиты по городу.

- Отзыв от друзей.

- Печатное издание.

- Вы уже клиент банка.

- Что-то иное.

Если говорить о третьем разделе, то здесь указываем свои личные данные:

- Адрес, где вы на данный момент проживаете (причем крайне желательно, чтобы это был адрес именно фактического проживания).

- Вся информация, касающаяся контактных данных. Все телефоны и другие способы связи с Вами.

- Семейное положение.

- Наличие в семье иждивенцев – в том числе инвалидов и детей.

В последнем разделе указывается количество человек, которое на данный момент находится на иждивении и их:

- Инициалы.

- Даты рождения.

- Раздельно ли или совместно они проживают с заемщиком.

- Работают либо нет.

После того, как эти разделы будут заполнены, нужно поставить подпись в разделе «заемщик». Здесь же следует указать информацию о полученном образовании.

Далее заполняется раздел, касающийся деятельности заемщика:

- Точное место, где он осуществляет свою деятельность – в том числе название компании и ее точный адрес.

- Есть ли дополнительное место работы.

Информация об активах и сбережениях:

- Наличные сбережения: их объем и валюты.

- Вклады в банках: наименование организации и текущая сумма.

- Банковские карты, в случае, если существенные сбережения хранятся на них.

В последнем разделе указываются другие виды средств и где они размещаются.

После того, как этот раздел заполнен, вновь ставится подпись в графе «заемщик». Так же если у клиента имеется автомобиль, то эту информацию так же нужно указать. То же самое касается и любого другого движимого и недвижимого имушества. Это так же следует указать в договоре.

Далее заполняется информация о нынешних кредитных обязательствах. Для того, чтобы верно заполнить данный подраздел, нужно внести следующую информацию:

- в какой финансовой организации взят кредит;

- срок, на который взят заем;

- какая сумма была взята в кредит и сколько уже выплачено;

- сколько еще нужно внести средств;

- были и есть ли просроченные платежи.

Далее желательно заполнить графу с дополнительными данными.

После того, как все эти данные заполнены, нужно выполнить следующие действия:

- проставить подпись, подтвердив тем самым, что все указанные вами данные верны;

- подписать кредитный договор, который предоставит вам специалист банка;

- получить информацию из банка о том, какие будут ваши платежи и по какому тарифному плану;

На последнем этапе остается лишь подписать заявление, согласившись с тем, что вы действительно берете заемные средства на приобретение жилья и обязуетесь погашать долг согласно графику.

Нюансы заполнения

При заполнении бумаги нужно учитывать следующие нюансы:

Заявление будет принято лишь в том случае, если будут предоставлены оба приложения в анкете.

Возможные ошибки

Так как анкета является одним из самых важных документов, то и ошибок в ней быть не должно.

Чаще всего люди, заполняющие такой документ, специально или случайно «завышают» себе доход. Этого делать не нужно, так как банк в первую очередь проверяет информацию именно о доходах.

Какие еще документы потребуется предоставить?

Как правило, помимо анкетных данных банк просит предоставить следующие документы:

- Бумаги по недвижимости.

- Кадастровый паспорт недвижимости.

- Выписка из домовой книги, которая содержит имена тех людей, которые прописаны по адресу недвижимости.

- Характеристика жилого помещения.

- Оценка недвижимости.

В том случае, если среди продавцов имеются несовершеннолетние собственники, потребуется дополнительный список документов – в том числе одобрение от социальной опеки.

О том, как правильно заполнить анкету для банка, можно просмотреть в видеоролике.

Вернуть страховку по кредиту в банке ВТБ можно не только при досрочном погашении займа, но и сразу после заключения договора, если Вы передумали. О том, как и в какой срок это можно сделать, в статье на портале Выберу.ру.

Потребительский кредит является самым популярным банковским продуктом в России. Однако заключение договора займа подразумевает не только выдачу и возврат денежных средств. В кредитное соглашение может входить дополнительный перечень условий, которые обязуются соблюдать банк или заемщик. Одним из таких условий является опция страхования жизни. В связи с этим многих заемщиков интересует, как вернуть страховку по кредиту ВТБ? Обо всех нюансах и обязательствах поговорим в материале Выберу.ру.

Добровольное и обязательное

Заключение договора страхования при оформлении потребительского кредита – добровольное. Обязательно приобретать полис требуется только при выдаче кредита на автотранспорт или недвижимость. То есть, только в случаях, когда кредит является залоговым. Это правило действует в соответствии с законодательством Российской Федерации. Его регулирует закон о страховании, вступивший в силу 1 июня 2016 г.

Изначально срок возврата составлял 5 календарных дней. В 2018 г. срок был увеличен до 14 дней и получил название «период охлаждения».

В течение выделенного времени заемщик, оформивший ненужную услугу, должен взвесить все «за» и «против» и обратиться в страховую компанию и банк, написав заявление об отказе.

Обязательное страхование – КАСКО и защита недвижимости – связано с большими рисками для банка. В этом случае кредитор выдает заемщику крупную сумму денег. Предлагая ипотечному клиенту полис, банк преследует свои интересы. Жилищный кредит оформляется на продолжительный срок – до 30 лет. Сроки на автокредиты короче, но в случае оформления КАСКО учитывается стоимость автомобиля и страхования рисков от повреждения машины или ее угона. Формы авто- и ипотечного кредитования являются залоговыми. То есть, согласно условиям банка, приобретаемое имущество принадлежит кредитной организации до момента выплаты ссуды. Заемщик является только формальным собственником.

Обязательное и добровольное страхование клиента выгодно для банка в случаях:

- смерти или потери трудоспособности заемщиком;

- потери клиентом работы, сокращения;

- возникновения финансовых рисков.

Для ипотечного займа актуальным является титульная форма, а для жилищного и автострахования – имущественная. При получении потребительского кредита банк может предложить клиенту полис защиты от несчастного случая, страхование невыполнения финансовых обязательств либо другие формы договора.

В любом случае, предложение банка заключить такой договор является законным. Оформляя потребительский кредит, заемщик сам вправе выбрать: покупать полис или отказаться от страховки ВТБ.

Почему можно не отказываться от полиса?

При подаче документов на кредит банк в любом случае предложит вам оформить страховку. Наличие полиса позволит быстрее получить положительное кредитное решение, а также снизить ставку по кредиту. Для клиента с положительной кредитной историей, полным пакетом документов и соответствием требованиям банка оформление полиса не обязательно. Поэтому вы можете отказаться от услуги еще на этапе подачи пакета документов.

Однако будьте готовы к уговорам со стороны менеджера банка. За каждый купленный полис ему начисляются проценты от страховой компании, поэтому вполне ожидаемо, что сотрудник не захочет терять потенциального клиента.

Также отказ заключать договор подействует на повышение процента по кредиту. В этом нет незаконных действий: предлагая оформить вам полис, банк стремится нивелировать риски и получить дополнительную гарантию возврата кредитных средств.

Таким образом, предлагая пониженную кредитную ставку при оформлении договора, банк стимулирует заемщика приобрести услугу. Чтобы сравнить ежемесячный платеж по кредиту с полисом и пониженной ставкой и без этой опции, попросите менеджера банка показать вам предварительный график платежей. Это позволит вам сравнить величину расходов, а также оценить необходимость покупки полиса. Обычно платеж с повышенной ставкой и без оформления страховки становится даже выгоднее.

Как вернуть деньги за страховку ВТБ

Услуга добровольного страхования стоит недешево, однако служит гарантом не только для банка, но и для клиента. Многие заемщики отказываются от полиса, так как не считают необходимым его приобретать, чувствуя уверенность в собственных силах. Конечно, немалое значение играет и цена документа. Но как вернуть деньги за страховку ВТБ, если вы уже приобрели полис?

В предыдущих разделах мы отметили, что прежде время на возврат страховки ограничивалось сроком в пять дней. Теперь же у заемщика есть две недели на то, чтобы отказаться от услуги.

Заявление на отказ необходимо написать в течение первых 14 дней с момента оформления договора, а на рассмотрение его банку и страховой выделено 10 дней. Отказаться от услуги необходимо не в офисе ВТБ, где вы подавали заявление на кредит, а в компании, предоставляющей полис. Соответственно, если документ предоставляет компания «ВТБ Страхование» или другая организация, обратиться нужно туда.

Инструкция возврата средств выглядит так:

Из документов вам необходимо иметь следующие:

- заявление;

- копия страхового договора;

- копия паспорта гражданина РФ;

- чек на оплату полиса.

В течение 10 дней банк и страховой агент обязаны рассмотреть ваше заявление и сообщить о принятом решении. Если по истечении этого времени вам не пришло положительного или отрицательного ответа, не торопитесь обращаться в суд. Многие организации дают клиенту срок подумать над отказом подольше, в том числе и ВТБ.

Второй вопрос, беспокоящий заемщика: может ли банк отказать в возврате средств? Беспокойство в этом случае закономерно. Кредитная организация и страховая вправе отказаться возвращать деньги, так как клиент добровольно приобрел полис. Тогда возврата средств можно добиваться через суд, но с большой вероятностью он встанет на сторону банка и страховщика.

Возвращаем деньги при досрочном погашении

Изначально полис оформляется на весь срок выплаты кредита. Возврат страховки при досрочном погашении ВТБ оформляет с учетом возврата части средств. Например, если вы берете кредит и полис на два года и погашаете досрочно ссуду за год, то вам возвращается половина стоимости.

С вопросом как вернуть деньги за страховку ВТБ при досрочном погашении лучше обратить в саму кредитную организацию. Заявление на возврат средств нужно написать одновременно с заявлением на преждевременное закрытие кредита, либо сразу после его погашения. В этом случае банк направит вас к страховщику.

Список документов для этого тот же, что и при своевременном отказе от услуги. Однако приложите дополнительно заявление на досрочное закрытие ссуды.

Прежде чем оформлять возврат страховки по кредиту ВТБ образец заявления на отказ от услуги можно получить на официальном сайте или в офисе организации-страховщика. В заявлении необходимо указать:

- ФИО;

- паспортные данные: серия, номер, кем и где выдан;

- дату рождения заявителя;

- контактный номер телефона;

- наименование кредитной организации и страховой фирмы;

- номер кредитного договора.

В заключении вам необходимо указать дату заполнения заявки и заверить ее своей подписью.

Процедура возврата средств за полис доступна по всем видам кредитов, кроме залоговых. В случае, если заявка на займ еще не получила одобрения, вы можете вернуть средства в банке. После выдачи кредитных средств отказаться от услуги можно только у агента. Обратите внимание, что многие банки могут предложить вам оформление коллективного договора. В этом случае кредитная организация выступает в роли страхователя, приобретая для заемщиков полис. Вернуть деньги при наличии такого договора не выйдет, поэтому внимательно проверяйте документы и отказывайтесь либо на месте, либо после досрочного возврата ссуды.

Если вы планируете взять потребительский или целевой кредит в Москве в 2022 году, ознакомьтесь с актуальными предложениями банка «ВТБ». На странице финансового портала Выберу.ру опубликованы программы на сумму 7000000 рублей на срок до 7 лет. Количество доступных вам кредитов — 1. Сопоставьте условия программ банка «ВТБ», чтобы выбрать вариант с лучшим процентом переплаты.

Условия потребительского кредитования в Москве

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 30 000 до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 9,9 %

- Срок: от 6 месяцев до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Информация о ставках и условиях кредитов в Москве предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Кредитные карты банка «ВТБ»

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Cash Back

- Тип: Visa, MasterСard, Мир Классическая

- Льготный период: 110 дней

- Кредитный лимит: до 1 000 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: от 19,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 5 минут

- Период рассрочки: нет

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Cash Back

- Тип: Visa Signature, MasterСard

- Льготный период: до 110 дней

- Кредитный лимит: до 1 000 000 ₽

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Процентная ставка: от 14,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 5 минут

- Период рассрочки: нет

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Тип: Visa Signature, MasterСard

- Льготный период: 110 дней

- Кредитный лимит: до 1 000 000 ₽

- Обслуживание в первый год: до 1 000 ₽ в месяц

- Обслуживание со второго года: до 1 000 ₽ в месяц

- Процентная ставка: от 14,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: день в день

- Период рассрочки: нет

Отзывы о кредитах в банке «ВТБ»

Синяя дичь. Добрый день! Меня зовут Дмитрий и я хочу рассказать, как взяв кредит наличными 2676000р под 16.20% годовых в банке ВТБ(ПАО) от Читать далее.

Синяя дичь. Добрый день! Меня зовут Дмитрий и я хочу рассказать, как взяв кредит наличными 2676000р под 16.20% годовых в банке ВТБ(ПАО) от 30.03.2020г а далее перекредитовавшись в этом же банке ВТБ(ПАО) от 27.11.2020г под 13.9% с сумой ежемесячного платежа 54174р на 60 месяцев, был пойман в кредитное рабство, став заложником обстоятельств непреодолимой силы, COVID ограничений, существенным ухудшением и временной потерей работодателя супругой, сфера общепита и обслуживания попала под COVID запреты. Процессы, ухудшающие материальное положение меня и моей семьи, глобальны и неподвластны. Мной от 26.07.2021г 8067664 было направленно письменное обращение в отделении ВТБ с оригиналами документов по радикальному снижению дохода и заявлением по снижению процентной ставки до приемлемого, даже снизив кредитный процент до 9% годовых, где сумма ежемесячного платежа снижает ежемесячную кредитную нагрузку. Далее, ответ из банка ВТБ от 29.07.2021 был отказа в снижении кредитной нагрузки и сославшись на п.1 ст. 421 ГК РФ, п. 4 ст. 421 ГК РФ, ст. 819 ГК РФ, и предложено обратиться повторно, в отделение ВТБ. Далее мной от 06.08.21г в 19.07 талон J027 ДО Авиамоторный, повторно посещено отделение, где сотрудник банка озвучил информацию об увеличении ставки до 15% годовых с увеличением срока до 120 месяцев!Подав заявление, получив условия 18% годовых на 120 месяцев с ежемесячным платежом 40000р. То есть в место суммы долга с переплатой 3247051р02к с платежами 60 месяцев ранее. Стать должным 4800000р с платежами 120 месяцев. От такой дичи был вынужден отказаться. Далее мной от30.07.2021г 8074927 было очередное письменное обращение в отделении ВТБ ДО Авиамоторный. Где детально предоставил обстоятельства и факты по снижению. Напомню, банку ВТБ что есть принципы справедливости и соразмерности и прочие НПА, П.4 ст.1 ГК РФ, п.3 ст.307 ГК РФ, п.1 ст.450 ГК РФ, ст.421 ГК РФ, ст.16 п.1 Закон о защите прав потребителей, ст.10 ч.1 ГК РФ, ч.5 ст. 75 Конституции РФ, ч.1 ст.133 ТК РФ, ст.25 Всеобщей декларации прав человека ГА ООН. Получил от 31.07.2021 очередной отказ. Далее мной от 07.08.2021г 8100181, было очередное письменное обращение, требование, в отделении ВТБ ДО Авиамоторный. Прекратить ухудшать моё финансовое положение, непомерными платежами. Предоставив факты статей действующего законодательства РФ, предоставляющих полную свободу и возможность ВТБ, снизить процент и сумму переплаты за кредит. Получил от22.08.2021г очередной отказ. Ответ банка: "Сожалеем,что Вы столкнулись с описанными в Ваших обращениях трудностями. Информируем, что основания для снижения процентной ставки по кредиту у Банка отсутствуют". Если существенное ухудшение материального положение заемщика, если обстоятельства непреодолимых COVID ограничений,если инфляция в России в 2021г обновила рекорд за пять лет! Смотреть обращение от 07.08.2021г 8100181 на десяти страницах аргументы и факты! Понуждая постоянными требованиями через смс, по электронной почте, с телефонов банка, звонками с обычных мобильных телефонов, платить ежемесячные, непосильные платежи, угрозами передачи дела в суд и с последующим арестом и блокировки счетов и изъятием личных вещей судебными приставами, всячески вынуждая меня инициировать процедуру банкротства. Тем временем ВТБ с января по ноябрь 2021г., заработало 309 млрд рублей чистой прибыли! Зачем ВТБ нужно банкротство клиента? Зачем ВТБ на сайте банка, ставка по кредиту в 3 раза меньше, чем предлагается при реальном обращении? ВТБ выполняет заказ на разорение своих клиентов? ВТБ какие именно основания необходимы для снижения процентной ставки по кредиту? Скрыть

Автор статьи

Читайте также:

- Инвестиционные фонды как и коммерческие банки открывают депозиты осуществляют кредитование населения

- Не хочу оплачивать кредит через терминал он не выдает сдачу

- Что делать если человек попал в больницу и не может платить кредит

- Как перенести платеж по кредиту в сбербанке на 1 месяц

- Заявление об изменении условий кредитного договора