Брокерский счет без комиссии

Обновлено: 15.04.2024

Чтобы инвестировать на бирже, вам нужен посредник — брокер. Открыть брокерский счет можно онлайн — через любой крупный банк или компанию-брокера. Ключевое правило — выбирать только из официального списка участников фондового рынка, имеющих доступ к торгам на Московской бирже.

На нашем сайте также есть список брокерских компаний и банков, через которые можно купить ETF за рубли, доллары США или евро.

Выбор брокера: чек-лист для новичка

Убедитесь, что компания работает с ETF. Подойдет любой брокер или банк, кроме Промсвязьбанка.

Сравните комиссии и тарифы брокера с конкурентами.

Проверьте тарифы своего банка: наверняка у вас есть счет в банке, может быть, и брокерский счет выгоднее открывать там, чтобы переводить деньги между картами и счетами без комиссии.

Почитайте отзывы: надо убедиться, что клиенты брокера им довольны, а возникающие проблемы оперативно решаются.

Сравните дополнительные критерии, например есть ли возможность торговать ETF и в рублях, и в долларах.

Комиссии и тарифы

Опрос клиентов FinEx ETF еще раз подтвердил, что чаще всего главный критерий выбора брокера — стоимость его услуг. Комиссия брокера состоит из двух компонентов:

-

Депозитарная комиссия — плата депозитарию, который хранит купленные вами ценные бумаги (вернее, отвечает за их правильный учет, зачисляет и списывает по результатам сделок, физические бумаги нигде не хранятся).

Комиссия за сделку — процент от суммы сделки, который берет себе брокер. В среднем в России комиссии составляют 0,05-0,06% от суммы сделки. Многие брокеры понижают комиссию при повышении частоты и объема сделок, стимулируя клиента торговать больше. А МКБ, например, вообще не берет комиссию при покупке и продаже ETF.

Комиссии пяти брокеров, оказавшихся самыми популярными по результатам опроса клиентов FinEx ETF

Вот ссылки на комиссии пяти брокеров, оказавшихся самыми популярными по результатам опроса клиентов FinEx ETF:

У большинства популярных брокеров есть как минимум два варианта обслуживания: для новичков с небольшими объемами сделок и для клиентов, близких к статусу профессионального инвестора.

Кроме комиссии, у брокеров различаются условия ввода и вывода средств, а также время их зачисления на счет или перевода.

Другие важные детали

У брокеров может различаться порог входа — минимальная сумма для начала торговли. Среди фондов FinEx ETF есть такие, в которые можно инвестировать и с несколькими сотнями рублей, — это фонды глобальных акций FXWO и FXRW. Но если цель вложения — увеличить свое благосостояние, символическими сотнями не обойдешься. Начать можно и с небольшой суммы, а затем с помощью регулярных довложений довести стоимость своего портфеля до существенных цифр.

После цен на первый план выходит удобство инструментов, с которыми придется работать: личный кабинет на сайте брокера, мобильные приложения.

Опрос клиентов FinEx ETF показал, что людям это действительно важно.

Вопрос: что было ключевым критерием выбора брокера?

Большинство клиентов FinEx ETF оказались довольны удобством работы с личным кабинетом своего брокера.

Можно ли пойти к иностранному брокеру?

Клиенту придется пройти процедуру KYC (know your customer) — обстоятельную проверку личности с предоставлением документов. Это усложняет начало работы, к тому же существует вероятность отказа брокера от обслуживания клиента.

Наконец, иностранный брокер не выступает налоговым агентом — налоговую декларацию вам придется заполнять и подавать самому. Кроме того, придется заявить об открытии счета и придерживаться требований о разрешенных и запрещенных операциях, вводимых российскими подзаконными актами. Вы сможете избежать двойного налогообложения, если заполните специальную форму и вовремя отправите ее вашему брокеру, но всю прочую бумажную волокиту придется взять на себя.

Работа с российским брокером позволяет пользоваться налоговыми льготами на индивидуальный инвестиционный счет (ИИС) и на долгосрочное владение ценными бумагами (ЛДВ) — это существенно дешевле и значительно проще. Не нужно думать о налогах: брокер все посчитает, заполнит и отправит документы в налоговую инспекцию за вас.

Советы по выбору брокера

- Для формирования долгосрочного пенсионного портфеля с ежемесячными пополнениями, стоит обратить внимание на брокеров, у которых нет платы за ежемесячное ведение счета (депозитарной комиссии). Нужно найти тариф, где вы будете платить только комиссии за совершенные сделки.

- Если не можете сориентироваться среди большого количества тарифных планов, можно позвонить брокеру, уточнить, какие у них есть тарифные планы без платы за депозитарное обслуживание, и сколько будет тогда составлять брокерская комиссия. Таким образом вы выделите для себя 4-5 подходящих брокеров.

- Идеальных брокеров не существует. Среди отобранных брокеров нужно оценить важность для себя каждого из этих параметров:

- возможность открытия ИИС (получения налоговых льгот);

- возможность инвестировать в зарубежные ценные бумаги, инвестировать в валюте;

- удобство и простота мобильного приложения, через которое будете покупать ценные бумаги;

- оперативная поддержка клиентов;

- удобство пополнения брокерского счета со своей банковской карты и вывода денежных средств (удобнее всего, как правило, открывать брокерский счет в том же банке, где у вас есть счет);

- удобство открытия счета. Большинство брокеров дает возможность удаленного открытия счета на сайте, либо через личный кабинет в своем банке.

Подпишитесь и оставайтесь в курсе!

Получайте самое свежее в Telegram

Здесь вы найдете советы, как экономить, копить и правильно инвестировать.

Читайте аналитику в Telegram

Следите за новостями в нашем аналитическом ТГ-канале.

Смотрите видео

Мы регулярно снимаем обучающие ролики и вебинары для инвесторов на YouTube.

ВКонтакте

Рассказываем про инвестиции, показываем портфели, расшифровываем аналитику.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Решив стать инвестором, выберите себе подходящего брокера. Часто люди даже супругов себе не подбирают так тщательно, как брокера на годы. Чтобы было немного проще ориентироваться, представляем вам краткий обзор десяти известных российских компаний, крупнейших по количеству клиентов, с их тарифами и комиссионными.

Это компании, которые помогают вам торговать на бирже. Их контролирует Банк России. Ваши ценные бумаги будут храниться в Центральном депозитарии, а через брокеров вы сможете покупать и продавать их. За обработку заявок на сделки с бумагами брокеры берут комиссию. У разных брокеров она может различаться в разы.

Тариф «Инвестор»:

- Комиссия за сделки – 0,3% от суммы сделки.

- Ежемесячной платы за брокерское обслуживание нет.

Тариф «Трейдер»:

- Комиссия за сделки – 0,05% базовая и 0,025% до закрытия биржи после того, как оборот за день достиг 200 тыс. рублей.

- Ежемесячной платы за брокерское обслуживание нет, когда не торгуете; если есть «Премиальная карта Тинькофф»; если оборот за прошлый расчетный период превысил 5 млн рублей; если портфель составляет от 2 млн рублей. Во всех остальных случаях – 290 рублей в месяц.

Тариф «Премиум»:

- Комиссия за сделки – 0,025% базовая и от 0,25% до 4% для сделок с внебиржевыми иностранными ценными бумагами.

- Ежемесячной платы за брокерское обслуживание нет для портфелей от 3 млн рублей. Для портфелей от 1 млн до 3 млн рублей – 990 рублей в месяц. Во всех остальных случаях – 3 тыс. рублей в месяц.

*Открытие, пополнение, закрытие счета, вывод денег, обслуживание в депозитарии и биржевая комиссия на всех тарифах осуществляются бесплатно.

Тариф «S»:

- Комиссия за сделки — 0,3% от суммы сделки; 0,0035% (в календарный день) – исполнение поручений на сделки РЕПО.

- Операции с валютой — 0,3% от суммы сделки; 0,003% (в календарный день) – исполнение поручений на сделки СВОП.

- Ежемесячной платы за брокерское обслуживание нет.

Тариф «Альфа-Трейдер»:

- Комиссия за сделки — от 0,014% от суммы сделки для биржевого рынка; от 0,1% для внебиржевого рынка.

- Операции с валютой — от 0,011%.

- Ежемесячной платы за брокерское обслуживание нет.

*Открыть счет могут клиенты Альфа-Банка в приложении, все остальные — через портал госуслуг.

Тариф «Мой онлайн»:

- Комиссия за сделки — 0,05% от суммы сделки.

- Комиссия биржи за сделки с ценными бумагами — 0,01% от суммы сделки.

- Ежемесячной платы за брокерское обслуживание нет.

Тариф «Инвестор стандарт»:

- Комиссия за сделки — 0,0413% от суммы сделки.

- Комиссия биржи за сделки с ценными бумагами — 0,01% от суммы сделки.

Тариф «Инвестор привилегия»:

- Комиссия за сделки — 0,03776% от суммы сделки.

- Комиссия биржи за сделки с ценными бумагами — 0,01% от суммы сделки.

Тариф «Инвестор прайм»:

- Комиссия за сделки — 0,03455% от суммы сделки.

- Комиссия биржи за сделки с ценными бумагами — 0,01% от суммы сделки.

*Во всех тарифах есть комиссия биржи за сделки с валютой и комиссия депозитария за хранение ценных бумаг. Также брокер предлагает ряд профессиональных тарифов для тех, кто совершает сделки на суммы свыше 1 млн рублей.

Тариф «Самостоятельный»:

- Комиссия за сделки до 1 млн рублей включительно — 0,06% от суммы сделки (процент от оборота за торговый день, без учета накопленного купонного дохода и комиссий торговой системы). От 1 млн до 50 млн рублей – 0,035%, свыше 50 млн рублей – 0,018%.

- Операции с валютой до 100 млн рублей включительно — 0,2% от суммы сделки, свыше 100 млн рублей – 0,02%.

- Ежемесячной платы за брокерское обслуживание нет.

Тариф «Инвестиционный»:

- Комиссия за сделки — 0,3% от суммы сделки (процент от оборота за торговый день, без учета накопленного купонного дохода и комиссий торговой системы).

- Операции с валютой — 0,2% от суммы сделки.

- Ежемесячной платы за брокерское обслуживание нет.

*Также есть комиссии за сделки с ОФЗ-Н, РЕПО, на срочном рынке Мосбиржи, на внутрибиржевом рынке ценных бумаг.

Тариф «Универсальный»:

- Комиссия за сделки с российскими акциями и облигациями – 0,057%, с валютой – 0,010%, с иностранными акциями – 0,05%, но не менее 0,02 доллара за частично или полностью исполненное поручение.

- Сопровождение счета – 0,17% от стоимости активов, но не менее 400 рублей в месяц.

Тариф «Инвестор»:

- Комиссия за сделки с российскими акциями и облигациями – 0,24%, с валютой – 0,036%, с иностранными акциями – 0,05%, но не менее 0,02 доллара за частично или полностью исполненное поручение.

*У брокера есть программа лояльности O. InveStore!, согласно которой в тарифе «Универсальный» начисляется кешбэк до 7%, а в «Инвесторе» — до 6%.

Тариф «Инвестор»:

- Комиссия за сделки с ценными бумагами вне зависимости от оборота – 0,25%.

- Комиссия за сделки с валютой вне зависимости от оборота – 0,25% за торговый день.

- Ежемесячной платы за брокерское обслуживание нет.

Тариф «Профессионал»:

- Комиссия за сделки с ценными бумагами при сумме оборота за торговый день до 1 млн рублей – 0,03%, до 5 млн – 0,06%, до 10 млн – 0,05%.

- Комиссия за сделки с валютой при сумме оборота за торговый день до 1 млн рублей – 0,3%, от 1 млн до 5 млн рублей – 0,06%, от 5 млн до 10 млн рублей – 0,05%.

- Ежемесячной платы за брокерское обслуживание нет.

* Комиссия рассчитывается независимо от объема урегулированных сделок.

Тариф «Первый»:

- Комиссия за сделки с ценными бумагами в системе QUIK – 0,035%.

- Комиссии за сделки с иностранными ценными бумагами нет.

- Комиссия за самостоятельные сделки с валютой – 0,035%.

- Ежемесячной платы за брокерское обслуживание нет.

Тариф «Второй» (для квалифицированных инвесторов от 10 млн рублей на счете):

- Комиссия за сделки с ценными бумагами в системе QUIK – 0,035%.

- Комиссия за сделки с иностранными акциями – 0,3%, с еврооблигациями – 0,3%.

- Комиссия за самостоятельные сделки с валютой – 0,035%.

- Инвестиционное консультирование – 1 тыс. рублей в год или 83 рубля в месяц.

*У брокера есть также «Третий», «Четвертый» и «Международный» тарифы с поддержкой финансового советника и возможностью совершать сделки на иностранных рынках.

Тариф «Инвестор» (оптимален при ежемесячном обороте до 500 тыс. рублей):

- Комиссия за сделки с ценными бумагами – 0,1% от суммы сделки.

- Ежемесячной платы за брокерское обслуживание нет.

Тариф «Инвестор Про» (выгоден для клиентов с активами от 900 тыс. рублей):

- Комиссия за сделки с ценными бумагами – 0,015—0,3%. Чем больше счет, тем ниже комиссия.

- Ежемесячная плата за брокерское обслуживание – 299 рублей в месяц при наличии операций.

* Фондовый, валютный и срочный рынок Мосбиржи, Санкт-Петербургская биржа и международные площадки. Есть также тарифы для трейдеров.

Тариф «Тест-Драйв»:

- Комиссия за сделки с ценными бумагами с любым оборотом за торговую сессию – 0,0177%.

- Тариф предоставляется только по одному клиентскому счету, открытому при заключении договора. Срок действия тарифа – 30 дней.

Тариф «Дневной»:

- Комиссия за сделки с ценными бумагами оборотом за торговую сессию до 1 млн рублей – 0,0354% за одно исполненное поручение, но не менее 41,3 рубля.

- Комиссия за сделки с ценными бумагами оборотом за торговую сессию от 1 млн до 5 млн рублей – 0,0295% за одно исполненное поручение, но не менее 41,3 рубля.

- Ежемесячной платы за брокерское обслуживание нет.

Тариф «Фиксированный»:

- Комиссия за сделки с ценными бумагами оборотом за торговую сессию до 10 млн рублей – 0,0295%.

- В день совершения первой сделки в месяце снимается 3,54 тыс. рублей (за месяц обслуживания).

* У брокера есть и другие тарифы на обслуживание. В тарифных планах есть дополнительно комиссии по большей сумме оборота. Подробная информация о тарифах доступна в регламенте брокерского обслуживания.

Тариф «Стандартный»:

- Комиссия за сделки с ценными бумагами – 0,12% от суммы сделки.

- Абонентской платы нет.

Тариф «Все включено»:

- Комиссия за сделки с ценными бумагами при обороте до 1,5 млн рублей включена в абонентскую плату.

- Комиссия за сделки с ценными бумагами при обороте от 1,5 млн рублей включительно до 2 млн рублей – 0,04% от суммы сделки.

- Абонентская плата – 600 рублей в месяц.

Тариф «Консультационный»:

- Комиссия за сделки с ценными бумагами – 0,5% от суммы сделки.

- Абонентской платы нет.

Тариф «Агентский»:

- Комиссия за сделки с ценными бумагами на торгах российских и иностранных организаторов – 0,3% от суммы сделки.

- Абонентской платы нет.

*У брокера есть также другие тарифы для квалифицированных инвесторов, трейдеров и т. д. Расходы по открытию и ведению счета брокера клиентом не оплачиваются.

О том как выбрать брокера Банки.ру рассказывал в первом выпуске подкаста об инвестициях «Это к деньгам».

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Сравнить тарифы на брокерский счет в БКС Мир Инвестиций. Открыть брокерский счет в БКС Мир Инвестиций, стоимость обслуживания от 0 руб.

Для начинающих инвесторов, планирующих совершать несколько сделок в месяц с оборотом до 500 000 ₽.

Фиксированная комиссия на всех площадках.

Плюсы:

– удобное приложение

Действует акция:

Комиссия 0 % за покупку ценных бумаг и валюты до 31.05.2022 Далее комиссия 0,1%

Условия по комиссии

Доступ к рынкам

– Московская биржа: российские акции и облигации, фонды, валюта, некоторые иностранные ценные бумаги

– Санкт-Петербургская биржа: российские акции и облигации, фонды, большой выбор иностранных ценных бумаг

– Международные биржи

– Срочный рынок: биржевые контракты

Для опытных инвесторов, торгующих на нескольких площадках сразу.

Чем выше оборот, тем ниже комиссия.

Плюсы:

– удобное приложение

Условия по комиссии

Доступ к рынкам

– Московская биржа: российские акции и облигации, фонды, валюта, некоторые иностранные ценные бумаги

– Санкт-Петербургская биржа: российские акции и облигации, фонды, большой выбор иностранных ценных бумаг

– Международные биржи

– Срочный рынок: биржевые контракты

Все брокеры

Инвестиции для начинающих: пошаговая инструкция

Народные облигации: в чем их особенности и зачем они инвестору. Обучение Банки.ру

Перевод ИИС из «Альфа-Инвестиций» к новому брокеру: сохранится ли вычет

Рубль без тормозов. Аналитики «дают» 55 за доллар и оценивают способы сдержать укрепление

Официальный курс доллара снизился на 68 копеек, евро — на 51 копейку

Рубль продолжает мощное укрепление

Индекс РТС — в заметном плюсе, индекс Мосбиржи сменил динамику после позитивного старта торгов

Дума хочет разрешить несколько ИИС в рамках единого налогового вычета

Обзор рынков от Банки.ру: доллар может попытаться закрепиться ниже 60 рублей

Тарифы брокеров

- Банк Финсервис

- ЮниКредит Банк

- Ингосстрах-Инвестиции

- НС Банк

- HSBC Group

- КИТ Финанс Брокер

- Алмазэргиэнбанк

- НК Банк

- Пермская фондовая компания

- Банк Объединенный капитал

Предложения

- Управляющие компании

- Биржевые брокеры

- Открыть ИИС онлайн

- Индивидуальные инвестиционные счета

- Паевые инвестиционные фонды (ПИФ)

- Акции и котировки

- Облигации

- Инвестиции

- Евробонды (Еврооблигации)

- Куда вложить деньги?

Все продукты Банки.ру

Калькуляторы

Вклады и инвестиции

Кредиты и займы

Страхование

Карты

Ипотека

Депозиты

Дебетовые карты

ОСАГО и КАСКО

Потребительские кредиты

Кредитные карты

Ипотечные кредиты

Расчетно-кассовое обслуживание

Микрозаймы

Наведите камеру своего телефона на QR-код и перейдите по ссылке

ООО ИА «Банки.ру» использует файлы cookie для повышения удобства пользователей и обеспечения должного уровня работоспособности сайта и сервисов. Cookie называются небольшие файлы, содержащие информацию о настройках и предыдущих посещениях веб-сайта. Если вы не хотите использовать файлы cookie, то можете изменить настройки браузера. Условия использования смотрите здесь.

Брокерские комиссионные — один из ключевых нюансов, которые необходимо учитывать при расчёте доходности инвестиций. В среднем на российском рынке сборы брокера за обслуживание частного инвестора можно назвать незначительными. Однако, если вы выбрали неподходящий тариф, общая сумма уплаченной комиссии может вас неприятно удивить.

При торговле на бирже важно правильно оценивать ставку брокерской комиссии.

Некоторые российские брокеры взимают комиссию за сделки на Мосбирже в размере 0,3%. На первый взгляд — немного. Но если вы вкладываетесь в ОФЗ со ставкой купона 7%, в случае покупки облигаций по номиналу, то с учётом НДФЛ ваша реальная купонная доходность после вычета комиссии брокера составит 5,79%.

Если же в вашем тарифном плане брокерское вознаграждение за сделку равно 0,05%, реальная купонная доходность после вычета налогов и брокерских сборов составит 6,04%. Если в ОФЗ вложен 1 млн руб., то через год вы получите 60,4 тыс. руб., вместо 57,9 тыс. руб. при комиссии 0,3%.

Если ставка брокерского вознаграждения 0,3%, то при торговом обороте 500 тыс. руб. вам придётся отдать 1500 руб. Торговый оборот 500 тыс. руб. — не так много, как может показаться на первый взгляд. Допустим, в портфеле у вас есть акции с текущей рыночной стоимостью 100 тыс. руб. и вы хотите их обменять на другие. Продали имеющиеся акции на 100 тыс., купили новые — торговый оборот уже 200 тыс. руб. За год таких сделок может быть несколько.

Также следует учитывать, что некоторые брокеры могут взимать комиссию за начисление дивидендов и купонов на брокерский счёт — обычно 1% от суммы выплаты.

Какими бы ни были суммы брокерских сборов в абсолютном выражении, по сравнению с общим размером активов на счёте они будут небольшими только в том случае, если вы не являетесь активным трейдером. При неправильно выбранном тарифном плане, начинающие регулярные инвесторы по прошествии года могут обнаружить, что брокерские комиссионные сопоставимы с ежемесячным взносом. Неприятно осознавать, что из двенадцати регулярных ежемесячных взносов, один остался у брокера.

По прошествии продолжительного времени комиссия брокера может составить внушительную сумму, поэтому к выбору тарифного плана у брокера следует подходить ответственно.

В этой статье мы рассмотрим, какие тарифы предлагают своим клиентам крупнейшие российские брокеры. Мы не будем детально изучать всю тарифную линейку каждого брокера, а выделим условные группы клиентов и оценим наиболее выгодные тарифы для них.

-

Регулярный инвестор-новичок. Первоначальный капитал — 30 тыс. руб. и менее. Ежемесячные взносы — 5 тыс. руб. Торговый оборот — 5 тыс. руб. в месяц.

Разделение на представленные группы условное, однако оно показывает, что даже у одного брокера имеет смысл выбирать разные тарифы в зависимости от обстоятельств. Также будем считать, что сделки совершаются только на фондовой секции Московской биржи.

Некоторые брокеры предоставляют льготы на торговлю определёнными инструментами. Например, совершение сделок с биржевыми паями аффилированой управляющей компании может не облагаться брокерской комиссией. Также брокеры могут проводить рекламные акции, во время которых отменяют комиссии по сделкам. Подобные акции носят временный характер, и по прошествии некоторого времени, комиссионные сборы возвращаются к обычным значениям. Обязательно уточняйте сроки проведения рекламной акции, чтобы избежать разочарований в дальнейшем.

Попробуем оценить, какие тарифы брокеров из рейтинга будут наиболее выгодными для клиентов каждой группы, а также оценим годовые расходы на соответствующем тарифном плане. Учитываются только комиссии брокеров, комиссии Мосбиржи в расчёте не участвуют. Тарифы взяты с сайтов брокеров по состоянию на ноябрь 2021 г.

В результате анализа тарифных планов крупнейших брокеров, получаем следующую таблицу с годовыми расходами. Наименования брокеров расположены по алфавиту.

Если отсортировать полученные данные по возрастанию расходов и посмотреть, какой брокер будет наиболее выгодным для каждой из рассмотренной категории клиентов, получим следующие результаты.

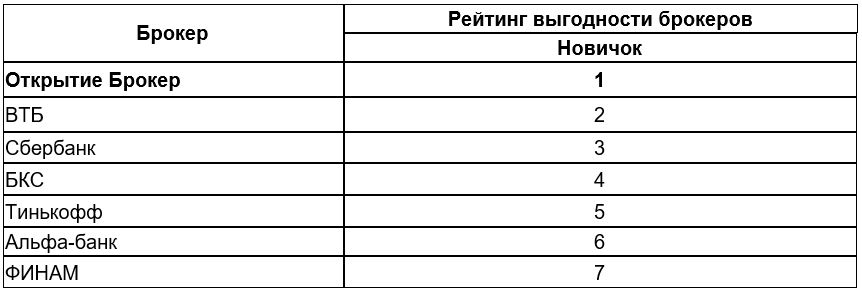

Для новичков расходы на обслуживание у «Открытие Брокер» и «ВТБ» равны, они делят первое место. «Сбербанк» отстаёт от лидеров с большим отрывом. Самый дорогой брокер для начинающих инвесторов — «ФИНАМ». Полный рейтинг выглядит следующим образом:

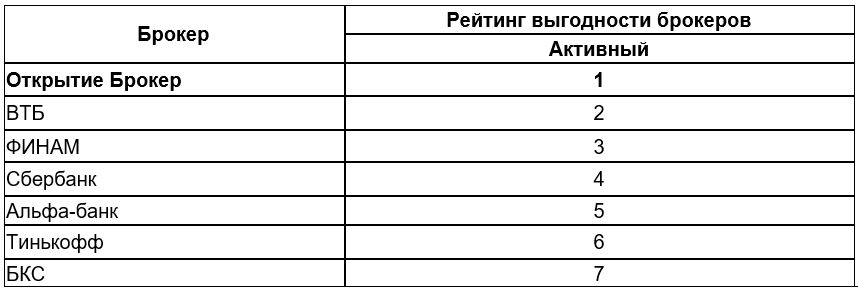

Для активных инвесторов рейтинг несколько изменится. Первое место делят «Открытие Брокер», «ВТБ» и «ФИНАМ». Самый дорогой по обслуживанию брокер для активного инвестора — «БКС».

Рис. 4. Рейтинг выгодности брокеров для активного инвестора (по возрастанию расходов на обслуживание)

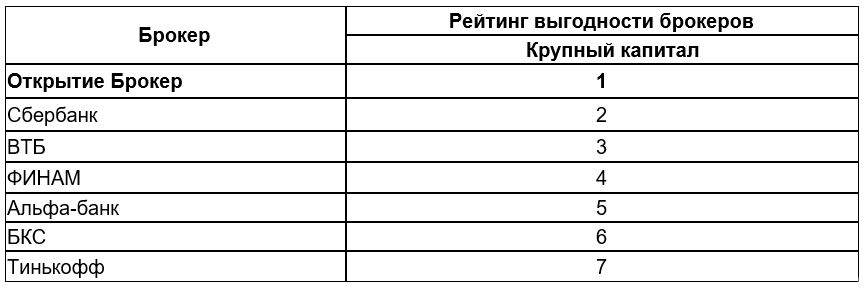

Для размещения крупного капитала наиболее выгодными являются «Открытие Брокер» и «Сбербанк». Фактически данные брокеры стоят на одной строчке рейтинга. Однако подобное распределение — результат совпадения. Если сумма сделки превышает 1 млн руб., то лидерство «Открытие Брокер» будет очевидно. Если инвестор совершит сделку на 2 млн, то в «Открытие Брокер» на тарифе «Премиальный» комиссия составит 550 руб., а в «Сбербанке» уже 700 руб. Самым дорогим брокером для крупных инвесторов является «Тинькофф».

Не является инвестиционный рекомендацией. При выборе тарифного плана необходимо ознакомиться с актуальными предложениями на сайте брокера.

Сравнили тарифы и выяснили, у кого из популярных брокеров выгодно открыть счет инвестору с небольшими оборотами.

Какие комиссии бывают у брокеров

Количество комиссий и их размер каждый брокер устанавливает по своему усмотрению. Обращать внимание стоит на:

- депозитарную комиссию — плату за услуги депозитария, то есть компании, которая хранит информацию о ценных бумагах;

- брокерскую комиссию за совершение операций;

- другие комиссии брокера, это может быть плата за ведение счета, пополнение счета и вывод средств или за использование торгового терминала;

- комиссию биржи — она есть всегда и составляет 0,01% от суммы сделки, но кто-то из брокеров включает этот сбор в свою комиссию, кто-то взимает отдельно.

Платежи бывают разовыми, как в случае с комиссией за покупку или продажу бумаг, и регулярными — например, ежемесячной может быть плата за обслуживание счета. Размер комиссии может зависеть от количества сделок в месяц, месячного оборота по брокерскому счету, суммы сделки. Вывод денег может быть без комиссии в «свой» банк и с комиссией — на счет в стороннем банке. Уточнять информацию нужно в тарифах на сайте брокера, в его приложении или у службы поддержки.

Рейтинг популярных брокеров по размеру комиссии — 2022

Самая низкая комиссия — 0,035% — у брокера «АТОН», при этом у него есть ежемесячная депозитарная комиссия 150 рублей. У большинства брокеров из списка нет обязательных ежемесячных платежей или их можно снизить до нуля, например пополнив счет на определенную сумму. Начинать торговать можно даже с 1000 рублей.

Закрывает рейтинг «Тинькофф Инвестиции»: с 16 мая у брокера изменились сборы, теперь на тарифе «Инвестор» прописана отдельно комиссия за сделки с валютой — 0,9%, а комиссия за сделки с акциями, облигациями, ETF — по-прежнему 0,3%.

У трех брокеров — «БКС Мир инвестиций», «Газпромбанк Инвестиции» и КБ «Ренессанс Кредит» — в мае 2022 года действуют акции с нулевой комиссией за сделки с ценными бумагами. Информация об этих акциях есть в колонке «Комментарий к тарифу».

Комиссия за сделки с акциями,

облигациями, ETF

Комиссия за сделки

с валютой

Обязательные ежемесячные

платежи

Комментарий к тарифу

Число клиентов

в январе 2022 г.

Минимум 75 ₽ при сделках на СПБ Бирже

От 0,035 до 0,1%, но, как правило, не менее 50 ₽ за сделку

150 ₽/мес. — депозитарная комиссия.

0 ₽, если среднемесячная стоимость активов меньше 3000 ₽ или за месяц не было ни одной сделки

Есть комиссия за вывод валюты — 2000 ₽ + от 10 до 100 у. е. от банка, на счет которого выводятся деньги.

Сделки проходят через Quik, свое приложение пока в разработке

0,05%, но не меньше 50 ₽ при покупке ETF, депозитарных расписок и иностранных бумаг на Мосбирже.

0% — остальные бумаги на Мосбирже.

0,05 % — покупка бумаг на СПБ Бирже при обороте до $17 000.

+ 0,01% от суммы любой сделки — комиссия биржи.

+ $0,004 за каждую ценную бумагу на СПБ Бирже

0,03682% при обороте до 1 млн ₽ в день.

Минимум 41,3 ₽ за поручение.

+0,0015% от оборота, но не менее 50 ₽ — комиссия биржи за сделку, если ее объем менее 50 лотов

0,085% — при обороте до 1 млн ₽ в день

Исключение: сделки с облигациями с расчетами в иностранной валюте на Мосбирже — 0,17

99 ₽/мес. — базовое вознаграждение брокера.

0 ₽ — если за месяц по счету не было операций

До 31.05.2022 — акция: 0% комиссия по сделкам с ценными бумагами и валютами.

Подходит при обороте до 500 000 ₽/мес.

Есть комиссия за вывод долларов и евро — 0,5%, но не менее 3000 ₽ и 2500 ₽ и не более 20 000 ₽ и 25 000 ₽ соответственно (не взимается при выводе на счет «ФФИН Банка»)

0 ₽, если сумма активов более 50 000 ₽ и суммарная комиссия брокеру за месяц от 300 ₽.

В остальных случаях — 300 ₽/мес.

До 31.12.2022 — акция: 0% комиссия по сделкам с ценными бумагами и валютами

Доступен только базовый перечень ценных бумаг.

Подходит при ежемесячном обороте до 112 000 ₽

Как мы составляли рейтинг

Брокеров в рейтинге расположили по размеру комиссии: чем меньше комиссия за минимальную сделку, тем выше место в рейтинге. При одинаковом значении сравнивали комиссию за покупку валюты. Если комиссии одинаковые, выше ставили брокера с большим числом клиентов. Акции с комиссией 0% в подборке не учитывались.

У подсанкционных брокеров по-прежнему можно открыть счет, но возможности инвестора в этом случае ограничены: он не сможет покупать и продавать иностранные ценные бумаги, когда торги ими возобновятся, и не сможет скачать приложение брокера из AppStore или Google Play.

Что еще почитать:

Подпишитесь и оставайтесь в курсе!

Получайте самое свежее в Telegram

Здесь вы найдете советы, как экономить, копить и правильно инвестировать.

Читайте аналитику в Telegram

Следите за новостями в нашем аналитическом ТГ-канале.

Смотрите видео

Мы регулярно снимаем обучающие ролики и вебинары для инвесторов на YouTube.

ВКонтакте

Рассказываем про инвестиции, показываем портфели, расшифровываем аналитику.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Автор статьи

Читайте также: