Что такое вклад фикс

Обновлено: 13.05.2024

В самом общем виде механизм такой: клиент отдаёт деньги на хранение в банк. Он пускает эти средства в оборот и зарабатывает на них. А в качестве вознаграждения за то, что вкладчик временно предоставил средства, ему выплачивают процент.

Следует понимать, что банковские вклады можно назвать инструментом для зарабатывания денег лишь с большой натяжкой. По данным Центробанка, средние ставки колеблются Сведения по вкладам (депозитам) физических лиц и нефинансовых организаций в рублях, долларах США и евро в целом по Российской Федерации / Банк России в диапазоне от 3,51% до 6,15%. Инфляция в декабре 2021 года оценивалась Ключевые показатели / Банк России в 8,4%.

Поэтому вклад скорее подойдёт тем, кто хочет хранить деньги простым, знакомым и относительно безопасным способом и при этом затормозить процесс их обесценивания за счёт инфляции. А потом забрать их таким же простым способом и почти в любое время. Тем, кто хочет приумножать капитал, лучше рассмотреть другие варианты инвестирования, например акции и облигации.

Как выбрать подходящий вклад

Прежде чем определяться с конкретными условиями и банком, куда вы отнесёте свои деньги, надо разобраться, какой вклад вам больше всего подходит.

Сейчас многие банки предлагают клиентам открыть накопительный счёт. Формально это не вклад, но зачастую информация о таких продуктах находится в том же разделе, где и информация о вкладах. Накопительные счета можно использовать для получения небольшого дохода. Учитывайте их, когда будете решать, какой вклад вам открыть.

Сами вклады могут отличаться по нескольким критериям.

Вклады бывают срочными и бессрочными. В первом случае вы отдаёте деньги на определённый период: полгода, год, три и так далее. Обычно проценты по срочным вкладам (их ещё называют депозитами) выше Сведения по вкладам (депозитам) физических лиц и нефинансовых организаций в рублях, долларах США и евро в целом по Российской Федерации / Банк России , чем по бессрочным. Так банк вознаграждает вас за готовность не забирать деньги в период, на который вы заключили договор.

Естественно, деньги вам вернут в любое время, как только вы их потребуете. Но если вы сделаете это досрочно, то процентов по срочному вкладу не получите.

Иногда возможно льготное расторжение договора. В этом случае проценты вам отдадут, но не все.

Бессрочные вклады ещё называют «до востребования». Ставки по ним ниже, зато нет ограничений, когда вам снимать деньги. Это же касается и накопительных счетов.

Что лучше

Кажется, выгоднее выбирать вариант с большей процентной ставкой. Но это не всегда работает. Например, если деньги могут понадобиться вам в любой неожиданный момент, вы рискуете потерять все проценты. Но если точно готовы ждать предложенные банком месяцы или годы, депозит — ваш выбор.

Начисление процентов

Счета бывают с капитализацией процентов и без неё. Капитализация означает, что каждый раз, когда вам начисляют проценты — раз в месяц или квартал, они прибавляются к деньгам, лежащим на вкладе. И в будущем проценты начисляются уже на новую сумму.

Например, вы положили в банк 50 тысяч рублей на год под ставку 5%. Без капитализации вы заберёте через 12 месяцев 52,5 тысячи, с капитализацией — 52 558,09. Это получается благодаря такому процессу: за первый месяц вам начислят 205,48 рубля, что составляет 5% годовых от 50 тысяч, за второй месяц — уже 213,20 рубля, это 5% от 50 205,48, которые образовались у вас на счету благодаря предыдущим начислениям. Сумма растёт каждый месяц, как и выгода.

Естественно, при более внушительных суммах и высоких процентах разница будет очевиднее.

Что лучше

Вклад с капитализацией всегда выгоднее. На накопительных счетах проценты обычно начисляют каждый месяц на минимальный остаток по счёту. Это наименьшая сумма, которая там была за последние 30 дней. То есть такие счета — с капитализацией.

Пополнение

Бывают вклады, которые можно пополнять деньгами и которые нельзя. С точки зрения увеличения накоплений выгоднее первый вариант. Если вы добавляете средства на счёт, происходит тот же процесс, что и с капитализацией, — сумма, на которую начисляются проценты, становится больше.

Что лучше

Обычно банки предлагают больший процент по вкладам, которые нельзя пополнять совсем или можно, но на довольно жёстких условиях. Допустим, только по 15‑м числам и не в первые и последние два месяца существования вклада. И кажется, что выгоднее выбрать продукт с болеем гибкими условиями, пусть и с меньшим процентом.

Но здесь стоит сесть с калькулятором и посчитать разные варианты для вашей конкретной ситуации. Например, если вы не уверены, что у вас появятся свободные деньги, лучше выбрать жёсткие условия и выгодный процент. А дополнительные поступления всегда можно сложить на накопительный счёт или вклад до востребования. Так вы ничего не потеряете.

Частичное снятие

С некоторых вкладов периодически разрешается снимать небольшие суммы, как и с накопительных счетов. Но этот бонус может идти в пакете с меньшей процентной ставкой.

Что лучше

Зависит от того, понадобятся ли вам деньги со вклада в ближайшее время. Если да, эта опция лишней не будет.

Валюта

Вклады чаще открывают в рублях, долларах или евро. Впрочем, если как следует поискать, можно найти предложения и в экзотических валютах.

Ставки по валютным вкладам в разы ниже Сведения по вкладам (депозитам) физических лиц и нефинансовых организаций в рублях, долларах США и евро в целом по Российской Федерации / Банк России , чем по рублёвым. Так что рассчитывать на большой доход именно от процентов не стоит. Тем не менее это всё ещё один из хороших способов хранить накопления в валюте, а не под подушкой.

Что лучше

Смотря какие у вас цели. Если копите на покупку в рублях и намерены совершить её в ближайшем будущем, рублёвый вклад будет оптимальным. Если говорить о долгосрочной перспективе, всё решают ваши предпочтения.

Как выбрать вклад

Подход зависит от того, что вам больше нравится. Возможно, вы давний клиент какого‑то конкретного банка и не хотите «изменять» ему с конкурентами. Тогда логично выбирать из его продуктов тот, который соответствует вашим критериям лучше остальных.

А если вы готовы рассмотреть разные варианты, можно заходить на сайты известных вам банков и изучать предложения там или воспользоваться агрегатором.

Сравни.ру

Здесь можно выбрать вклад или накопительный счёт (такие продукты тоже учитываются при подборе), указав важные для вас параметры.

Банки.ру

Аналогичный сервис, который помогает подобрать вклад.

Как выбрать банк

Иногда наиболее выгодные предложения находятся у небольших или малоизвестных банков. И здесь появляется вопрос, как проверить, подойдёт ли вам то или иное финансовое учреждение.

Можно, конечно, обратиться к рейтингам банков тех же агрегаторов «Сравни.ру» или «Банки.ру», просматривать отчёты и финансовые показатели. Но иногда лицензии лишаются банки, от которых этого никто не ожидал, а маленькие учреждения, наоборот, не всегда оказываются ненадёжными.

Поэтому нужно обращать внимание на все доступные показатели. Несколько из них — особенно важные.

Страхование вкладов

Первое, что вы должны сделать, выбирая банк, — найти Участники ССВ / Агентство по страхованию вкладов его в списке участников системы страхования вкладов на сайте соответствующего агентства. И если банка там нет, то связываться с ним определённо не нужно.

Смысл страхования в том, что если с учреждением что‑то случится, вкладчикам вернут их деньги. Правда, это касается Федеральный закон от 23 декабря 2003 г. № 177-ФЗ (ред. от 02.07.2021) «О страховании вкладов в банках Российской Федерации» только сумм до 1,4 миллиона. Если ваши накопления больше, есть смысл разнести их по разным банкам или уделить аналитике их устойчивости самое пристальное внимание, чтобы выбрать наиболее надёжный.

Хотя вклады и страхуются, когда с банком что‑то случается, это заставляет нервничать. Так что перед тем, как нести деньги, лучше посмотреть, что пишут о банке. Если СМИ и особенно специализированные медиа сообщают о тревожных процессах внутри и вокруг учреждения в целом витает дух упадка, выбирайте другой банк, чтобы лишний раз не переживать.

Слишком выгодные предложения

Важное правило инвестирования — чем выше доходность, тем выше риски. Если кто‑то обещает золотые горы, возможно, у него проблемы и он из последних сил пытается любыми способами привлечь новых клиентов.

Причём банк необязательно вскоре исчезнет. Возможен и вариант развития событий, как в финансовой пирамиде: первые вкладчики успеют получить свои деньги, а остальные — нет. Но вам в подобные схемы определённо лучше не ввязываться.

Частая реакция начинающих инвесторов на падение акций — паника. Страх потерять вложенные деньги рождает желание продать все активы и больше не возвращаться к фондовому рынку. Но падения не угроза вашему капиталу.

Почему возникает минус в самом начале инвестиционного пути? Разберем ситуацию, где активы подобраны и куплены по всем правилам разумного инвестирования.

Ценные бумаги обычно покупаются в момент снижения их стоимости. Но даже самый опытный инвестор не может точно определить, когда это самое снижение закончится. Поэтому первое время после покупки акции продолжают падать, что приводит к минусу на счете. Минус на счете в первое время — это нормальное явление при импульсе движения стоимости вниз. То же самое может быть с акциями на восходящем тренде. Например, после долгого падения цена акции преодолевает линию сопротивления. Она начинает расти и тут же откатывается назад, а вы уже успели ее купить.

Не спешите расстраиваться. Цены после преодоления важных уровней возвращаются назад, чтобы проверить, насколько инвесторы верят в устойчивость нового тренда. Это хорошо видно на примере акций банка ВТБ (тикер VTBR). После «народного» IPO был затяжной даун-тренд, бумага падала с марта 2017 года по май 2019 года. Когда цена пробила уровень сопротивления, инвесторы начали ее активно скупать — образовался мощный импульс наверх, а потом случился закономерный откат.

Инвесторы потеряли 4—5% и были вынуждены ждать, чтобы цена восстановилась до прежнего значения. Зато когда новый уровень показал стабильную устойчивость, бумага начала свой восходящий тренд, и самые терпеливые дождались своей прибыли.

Другой пример — инвестиционный портфель моей дочери. В январе 2021 года я открыл ИИС с долгосрочным инвестиционным горизонтом 18+ лет. Сейчас его доходность составляет 3,49%. Кажется, не густо, но не спешите с выводами. Во-первых, он регулярно пополняется. Во-вторых, судить о доходности инвестиционной стратегии можно только спустя несколько лет.

Этот портфель составлен из фондов, отличающихся высокой диверсификацией, куда входят сотни различных акций. При правильном отборе отраслей переживать за просадки отдельных компаний не имеет смысла. Важна общая тенденция роста секторов.

Для портфеля моей дочери, которой еще нет и года, я подбирал фонды из секторов будущего. Это акции компаний, связанных с высокими технологиями, космосом, полупроводниками, биотехнологиями и биоэнергетикой. Кроме того, включил фонды на развивающиеся страны, например на Китай, и фонд первичных размещений.

Что делать?

Грамотно рассчитывайте средства

Инвестируемые деньги должны быть «свободными» для долгосрочных инвестиций. Если вы понимаете, что они могут вам понадобиться завтра / через полгода, — используйте депозит или облигации.

Усредняйтесь — дополнительно покупайте акции, когда они в минусе и продолжают падать

Так смещается средняя цена покупки. Например, купили акцию за 1 000 рублей, а ее цена упала до 500 — убыток составляет 50%. Но если купите еще две акции, уже по 500 рублей, то средняя цена покупки составит 666 рублей, а убыток сократится до 25%. Уже не так страшно, правда? Важно помнить, что усредняться бесконечно нельзя. Разумно делать это 3—5 раз максимум на определенных уровнях, которые устанавливаются при помощи технического и фундаментального анализа.

Приобретайте

В идеале составить план покупки тех акций, которые хотелось бы приобрести в будущем, но важнее — не бояться их купить при падении.

Диверсифицируйте

Грамотная диверсификация — это отсутствие падения вашего инвестпортфеля в ритме рынка.

Продавайте бумаги, если их покупка не принесла нужный результат, и фиксируйте убыток

Это абсолютно нормальная практика. Пример нашумевшей китайской компании TAL Education Group (тикер TAL): вы купили акции TAL по 40 долларов. Спустя месяц, после падения цены на 50%, вы продали акции по 20 долларов, тем самым зафиксировав убыток. Поздравляю, вы приняли взвешенное инвестиционное решение! Ведь спустя месяц цена акции упала до 6 долларов, а убыток составил бы 85%.

Ничего не делайте, если считаете, что у бумаги есть потенциал роста

Анализируйте компанию, изучайте отчетность, чтобы понять причину снижения. Если нет веской причины для падения, кроме невнятного настроения инвесторов, можно переждать падение в надежде на отскок или выход в ноль.

Настройте себя правильно

Пережить просадку на рынке без потерь и нервов — в том числе вопрос морального состояния. Изучайте вопрос глубже и не поддавайтесь всеобщей панике.

Спустя время с начала инвестирования обратитесь к своей исходной цели. Если вы адекватно оцениваете возможности фондового рынка, то не планируйте быстро достичь двузначной доходности. Зачем паниковать, видя минус в течение 2—3 месяцев, если ваш горизонт инвестирования составляет 5—10 лет? Подумайте об этом, и ваше восприятие отрицательной доходности изменится.

Мнение автора может не совпадать с мнением редакции

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Банковские вклады с инвестиционной составляющей привлекают повышенным процентом, но отпугивают непредсказуемостью дохода. Какие они бывают и кому подходят?

Если вы не инвестируете и думаете, что вас это точно не коснется, то ошибаетесь. Ограничения будут распространяться в том числе и на оформление комбинированных вкладов, которые выглядят привлекательно на фоне классических благодаря более высоким процентам.

Мы решили восполнить информационные пробелы. Итак, инвестиционный вклад: в чем его плюсы и почему ЦБ так не рекомендует его неопытным инвесторам?

Что такое инвестиционный вклад?

Это банковский вклад с повышенной ставкой, который можно открыть только при одновременном оформлении в банке инвестиционного продукта.

Деньги, которые клиент вносит на такой вклад, делятся на две части:

1. Классический депозит. По нему банк обязан выплачивать указанные в договоре проценты, а также вернуть вложения в установленный срок. Эта сумма защищена системой страхования вкладов (если банк в ней участвует) в пределах 1,4 млн рублей, как и все депозиты.

2. Финансовые инструменты. Эта часть не защищена государством. Доход от инвестирования клиент делит с банком. В какие именно инструменты вкладывать деньги, решают уполномоченные банком специалисты. В зависимости от продукта инвестируемая часть может быть размещена на брокерском счете или ИИС с доверительным управлением, в паевой инвестиционный фонд, направлена на инвестиционное или накопительное страхование жизни.

Разберем каждый из вариантов.

Доверительное управление (брокерский счет или ИИС)

Управляющий будет вкладывать деньги клиента в акции, облигации, золото, фонды недвижимости и прочие инструменты. За эти услуги он возьмет вознаграждение, обычно в виде процента от вложенной суммы.

Индивидуальный инвестиционный счет (ИИС) отличается от брокерского некоторыми ограничениями и дополнительными возможностями. Государство предоставляет владельцам счета ежегодный налоговый вычет на вложенные средства в размере 13%.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

Оформляя доверительное управление, клиент выбирает подходящую для себя стратегию по риску и доходности: чем более высокорисковые инструменты используются, тем выше потенциальная доходность.

Доходность доверительного управления не гарантирована. Более того, клиент может понести убыток и вовсе потерять свои вложения.

Паевой инвестиционный фонд (ПИФ)

Управляющая компания вкладывает деньги пайщиков в финансовые инструменты по заранее объявленным правилам (инвестиционная декларация). За управление компания ежемесячно забирает из каждого фонда часть средств в качестве своего вознаграждения. При успешном управлении вкладчик получает доход.

Доход паевых инвестиционных фондов зависит от роста стоимости активов, в которые вложены средства пайщиков.

Накопительное страхование жизни (НСЖ)

Клиент заключает со страховой компанией — партнером банка договор накопительного страхования жизни и делает регулярные страховые взносы. Часть взноса идет на страхование, а часть инвестируется. Если в период действия договора клиент попадет в покрываемую полисом ситуацию, страховая компания выплатит сумму страхового покрытия. Если обошлось без происшествий, страховая вернет накопительную часть и доход — если его принесла инвестированная часть средств.

Договор НСЖ оформляется на период от пяти до 30 лет. Если клиент решит забрать вложения в период действия договора, страховщик вернет только часть вложенных денег — выкупную сумму. Она прописывается в приложении к страхованию и зависит от внесенных платежей и срока действия соглашения. Как правило, чем раньше вы расторгнете договор, тем меньше получите.

Доход по НСЖ не гарантирован и не прогнозируем, он зависит от инвестиционного результата страховой компании за календарный год.

Инвестиционное страхование жизни (ИСЖ)

Инвестиционное страхование жизни работает по аналогии с НСЖ. Основное отличие заключается в том, что клиент вносит на счет страховой компании всю сумму сразу, а не накапливает ее, делая регулярные взносы. По окончании срока вкладчик получает внесенную сумму и возможную прибыль от инвестирования этих средств. Договор ИСЖ обычно заключается на срок до семи лет.

Попробуем разобраться, что такое инвестиционное страхование жизни и на что стоит обратить внимание при приобретении данной услуги.

В чем плюсы инвестиционного вклада?

1. При грамотном управлении инвестиционный вклад может принести дополнительный доход — не только процент от депозитной части, но и прибыль от инвестированных средств.

2. Вкладчику не требуется осваивать правила инвестирования: управление полностью берет на себя компания.

3. В случае необходимости депозитную часть можно изъять в любой момент.

4. Инвестиционный вклад открывается так же просто, как и обычный: для оформления чаще всего необходим только паспорт.

Какие риски есть у инвестиционного вклада?

1. Результаты инвестиционной части непредсказуемы: можно получить прибыль, а можно остаться в убытке, причем доходы депозитной части не перекроют потери по инвестиционной.

2. Если клиенту потребуется экстренный возврат вложенных средств, депозит будет возвращен без накопленных процентов и, возможно, не полностью — в зависимости от условий договора.

3. Плата за управление инвестициями взимается вне зависимости от результата. Если за время размещения средств не накопилось достаточно прибыли для оплаты услуги, комиссия вычитается из суммы вложения.

4. Клиент не может управлять своими инвестициями «вручную», ему приходится полагаться на профессионализм управляющего.

Кому подойдет?

Клиентам, которые ищут предсказуемый финансовый инструмент, стоит обратить внимание на классические банковские продукты. Обычные депозиты стоит рассмотреть и тем, кто не располагает финансовой подушкой. Инвестиционный вклад подойдет тем, кто хочет приумножить сбережения за счет повышенных ставок и при этом готов рискнуть некоторой частью вложенных средств.

Оксана ДАНИЛЕНКО, эксперт по депозитным продуктам Банки.ру

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

При просмотре сайта с мобильных телефонов обновите страницу, чтобы увидеть актуальное содержимое, сайт кэшируется!

Правила игры.

11 банков участников с лучшими ставками. Принцип отбора лучших смотрим в первом спойлере (Критерии отбора в топ накопительных счетов.).

36 дней.

Финишная дата — 10 июня 2022 года (заседание Центробанка по ключевой ставке).

Задача 🦑 (счета) уцелеть и не упасть в доходности ниже 15%.

Осталось уже только 7 лучших накопительных счетов (лучшие проценты по ₽)

Дополнительная информация:

⚠️ Никаких мин. процентов в месяц на остаток для накопительных счетов в этом топе, хитрожопые банки идут лесом!

⚠️ Учитывайте все лимиты бесплатного вывода с банка для определения max.суммы! (СБП, карта, касса итд итп).

⚠️ Помним, что % ставку по счету банк может изменить в любой момент.

⚠️ При снижении ставки счета ниже 15% счет выбывает из игры.

Претенденты на выбывание (❗️):

Выбывшие герои:

1. 6 мая — Банк Дом РФ Накопительный счет (12.5%).

2. 7 мая — Банк Открытие Накопительный счет «Копилка» (12%).

3. 12 мая — Агропромкредит банк накопительный счет (12.3%).

4. 20 мая — Транскапиталбанк накопительный счет (14%).

Главные критерии отбора полезных счетов в топ:

1. Порог входа с 4 мая минимум 15% (как было ранее смотрим спойлер — «Минимальная процентная ставка» внизу статьи).

Все, что ниже, уходит в топку.

2. Процент на накопительных счетах — строго должен быть на ежедневный (или среднемесячный) остаток, так как у нас при таком варианте всегда будет возможность использовать свои средства когда мы захотим. Поэтому, банки где на накопительном счете надо морозить средства на месяц, пример — Альфа, ВТБ, Почта банк и иные идут лесом.

2022 год

22 февраля 8%

1 марта 20%

4 марта 23%

18 марта 20%

1 апреля 18.5%

12 апреля 18%

17 апреля 17%

27 апреля 15.5%

4 мая 15%

11 февраля +1% (9.5%)

28 февраля (внепланово)+10.5% 20%

18 марта +0 (20%)

11 апреля (внепланово) -3% 17%

29 апреля -3% 14%

10 июня

22 июля

16 сентября

28 октября

16 декабря

Эти даты важны как триггеры, к возможному повышению или понижению процентов.

28 февраля 2022 года — Центробанк внепланово поднял ключевую ставку до 20%.

Такое решение ЦБ полностью меняет алгоритм мышления.

Нужна перезагрузка.

Накопительные счета старого типа выполнили свою работу, сейчас уже рулит фиксация высокой доходности в рубли на новых накопительных, коротких вкладах до 100 дней.

И обязательное закрепление вкладов фиксов — застолбить хороший % на долгие годы (3-5 лет).

Преамбула.

За первые пару дней марта были полностью сформированы новые позиции.

Так как, по моему видению вопроса, в дальнейшем времени идет постепенное снижение ключевой ставки и падение процентов по вкладам и накопительным счетам, самой главной задачей было успеть все сделать в самом начале.

Сделано.

Формула интереса определена (%).

Так как 18 марта ЦБ не повысил ключевую ставку, значит в дальнейшем проценты по рублевым будут лишь падать с большой долей вероятности.

Топ 6 накопительных мест (счета, карты, вклады) февраля

2 ⭐️ Газпромбанк «Управляй процентом» 10%

Для новых клиентов в первые два месяца.

Правда на минимальный остаток, но не надо делать телодвижений с картами, до 1,5 млн руб.

3 ⭐️⭐️⭐️ Банк «Таврический» вклад «Удобный» 9.28% на 181 день

Сумма от 50к ₽ до 699 999 ₽ (ставка 9.28% )

Сумма свыше 700к ₽ (ставка 9.38%)

Такая ставка при открытии онлайн, не снижаемый остаток (НСО) 50к, проценты ежемесячно, срок 181 день.

4 ⭐️⭐️⭐️Банки ТКБ/ИТБ Накопительный счет «Свободные средства» 9%

Для любого клиента банка.

9% от 3000,01 ₽ до 500к ₽, траты не нужны.

Ежедневный остаток.

5 ⭐️⭐️Банк УБРиР Накопительный счет «Промо» 9% Для первого открытого счета.

Cрок 3 месяца, % на ежедневный остаток, лимит до до 500к ₽.

6 ⭐️⭐️⭐️ Накопительный счет банка «Хоум Кредит» 8.5%

Банк «Хоум Кредит» запускает акцию «Лучшая ставка в Банке» с 13.09 до 28 февраля 2022 года.

25 февраля банк сказал, что акция будет бессрочной с 1 марта.

Банк обещает нам хороший процент (но мы прекрасно понимаем — это накопительный счет, снизит могут в любой момент).

Участвуют все клиенты с накопительным счетом, открытым после 1 августа 2021 года.

Самое важное — получить можно 8.5% годовых (до 3 млн.) при тратах по любой дебетовой карте банка 10000₽

Самые ходовые МСС 4814 и 4900 подходят.

Кроме этого есть накрутка, смотрите в комментах ниже.

Инструкция по работе с таблицей:

1. В таблице работает сортировка по процентам (нажать %);

2. Сокращение «(м)» означает проценты на минимальный остаток, а «(+)» на ежемесячный;

3. Таблицу можно распечатать и скопировать себе файлом Exel или в формате данных csv.

4. Сокращение «НСО» — означает неснижаемый остаток.

Ошибка

Provided file /home/gudifwcm/public_html/wp-content/uploads/2022/02/savingaccounts.xlsx does not exist!

Топчик марта по $ (банки с пока еще высокими %)

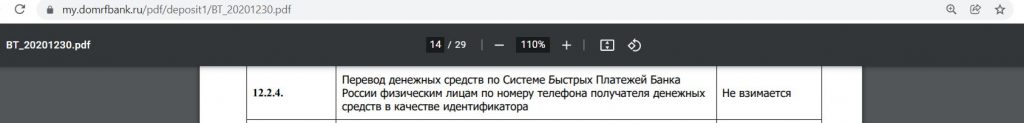

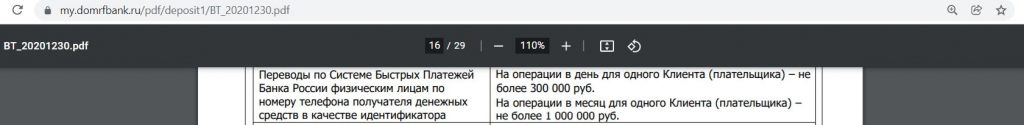

⭐️ Расходно-пополняемый вклад «Доступный» банк «Дом РФ» — фиксируем минимум 9.4% на три года.

Лучший расходник для серийного вкладчика. Ставка 9,4% годовых продержалась всего 48 часов, но потом Дом РФ сообразил, и 3 марта понизил до 8.4% . Далее в 20 числах марта банк понизил ставку по вкладу до уже не очень интересного значения 7% годовых. И вишенка на торте — 25 марта банк снизил ставку по вкладу на три года до 5.6% годовых, в апреле добил — ставка стала 5.2%.

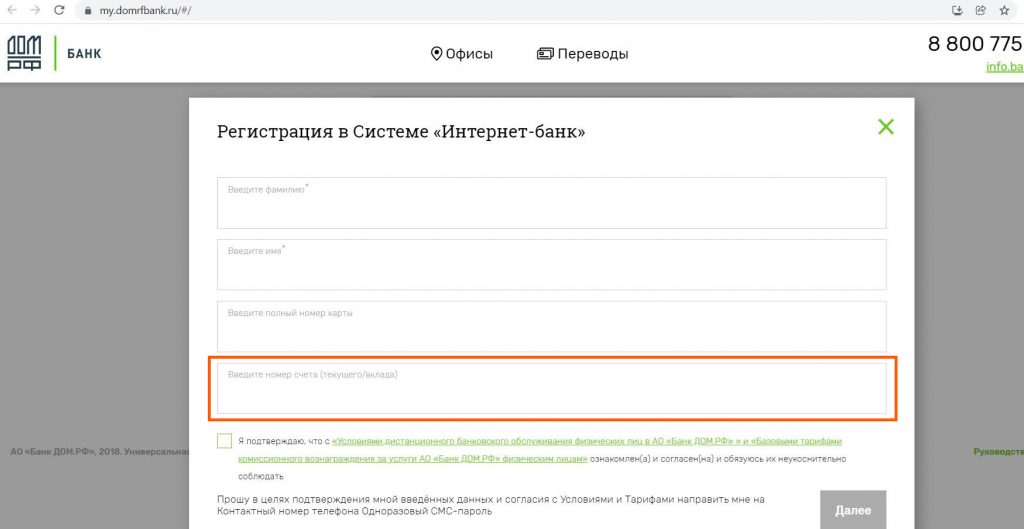

Алгоритм открытия.

По законодательству РФ, ставка зафиксируется и банк не сможет ее снизить.

Открываем счет — есть 3 варианта:

— пешком в банк

— приедет курьер от банка

— через финуслуги.

Переводим в банк «Дом РФ» по СБП (межбанком, или картой) сумму 140к ₽.

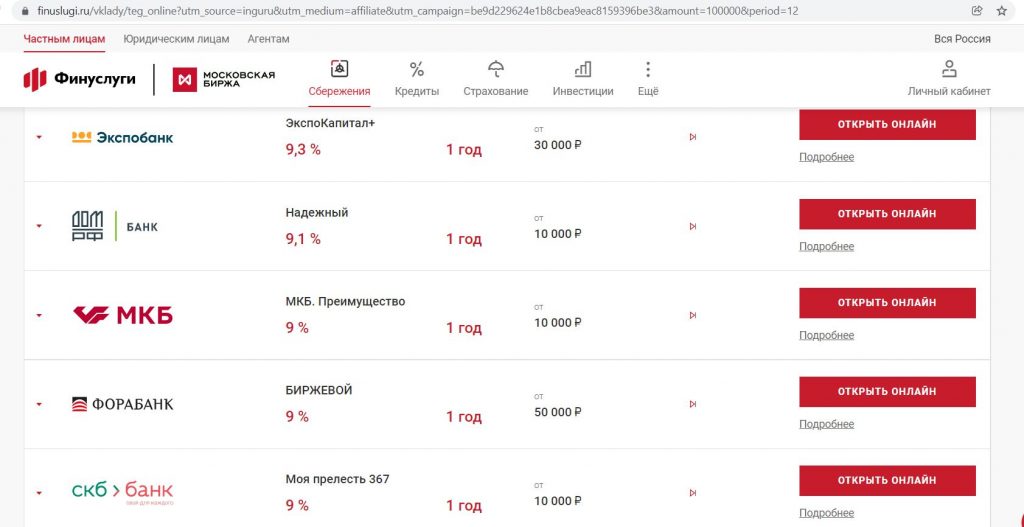

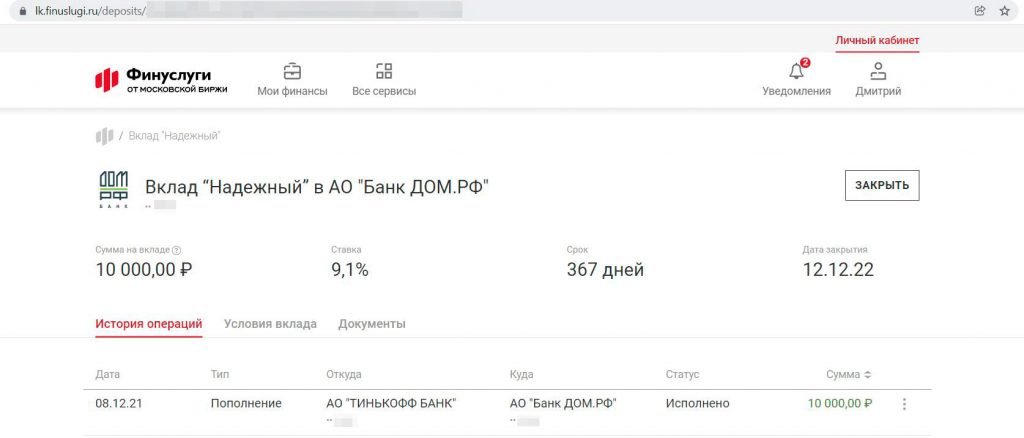

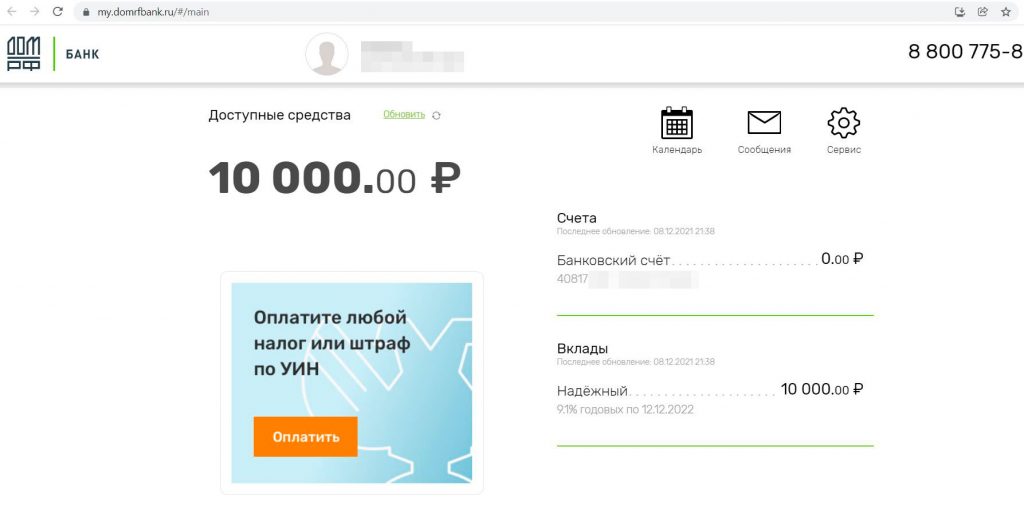

Открываем онлайн вклад «Доступный» на три года по ставке 8.4%.

Срок 1100 дней, выплата процентов ежемесячно.

(Премиалы и пенсионеры могут получить + 0,2%, а также сумма свыше при открытии 1 млн тоже +0.1%)

Получается, премиал (пенсионер) при открытии 1 млн имеют больше %

Открытие вклада в 140к ₽ дает нам возможность его пополнения X10 в течении 3х лет (в нашем примере 1млн. 400₽ максимум).

После открытия уводим 110000 ₽ в другой банк.

И у нас остается прекрасный расходник, с которого можно снимать и пополнять в любое время, с минималкой 30к ₽, который заиграет красками при снижении ключевой ставки через 1.5-2 года.

Пополнять его сейчас не нужно, но зафиксировать минимум 8.4% на три года полезно.

Все затраты — 30000₽ которые будут лежать под 8.4%

⭐️ Россельхозбанк, вклад «Накопи на мечту» Лучшая пополняйка (из крупных банков) на 4 и 5 лет.

Открыть можно только в отделении. Фиксация ставки 8.5% годовых на длительный срок. Выплата процентов ежемесячно.

Ставка 8.5% продержалась до 1 мая 2020 года, в этот день банк понизил до 5%.

Пополняемый на весь срок, минималка (фикс всего 3000₽) сроки 2,3,4, 4 года и 11 месяцев..

10 сентября 2021 года +0.25 (6.75%)

22 октября 2021 года +0.75 (7.5%)

17 декабря 2021 года +1 (8.5%)

Хороший фикс — это длинный вклад с небольшим неснижаемым остатком, возможностью совершения дополнительных взносов и расходных операций в течение всего срока, и, конечно, с высокой зафиксированной процентной ставкой. Также важна устойчивость банка.

На первых порах на таком вкладе лежит только неснижаемый остаток, а через некоторое время, если ставки по актуальным депозитам станут меньше, данный фикс пополняется на максимальную сумму.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов :)

Храни Деньги! рекомендует:

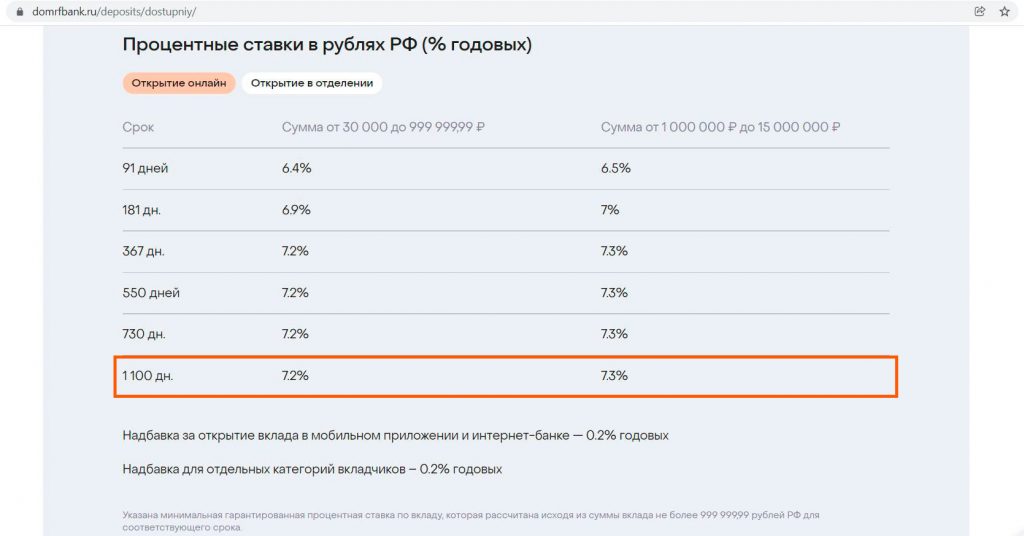

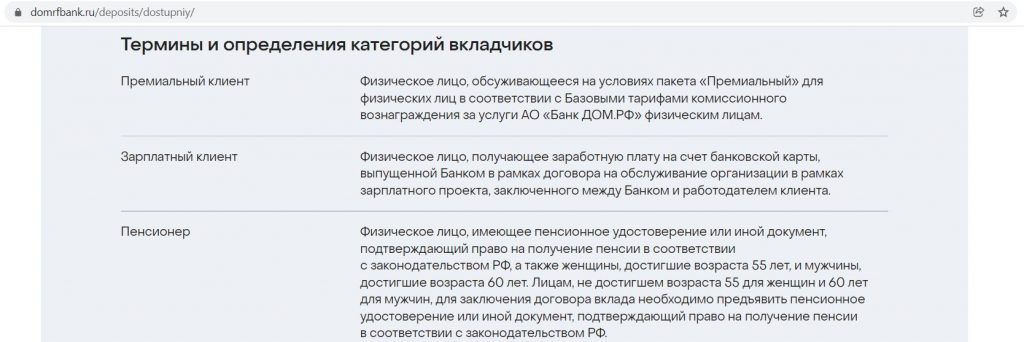

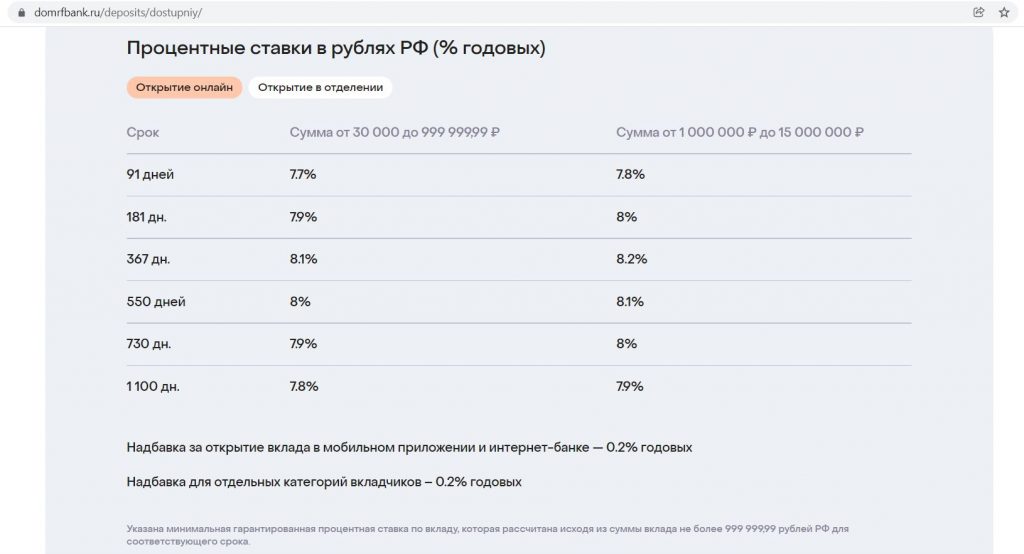

При этом пенсионеры, премиальные и зарплатные клиенты могут увеличить ставку еще на 0,2%:

UPD: 15.02.2022

По состоянию на 15.02.22 процентные ставки по расходно-пополняемому вкладу «Доступный» заметно подросли. Так на 3 года сейчас можно открыть вклад под 7,8% годовых с ежемесячной выплатой процентов при неснижаемом остатке от 30 000 руб. У пенсионеров или премиальных клиентов ставки на 0.2% выше.

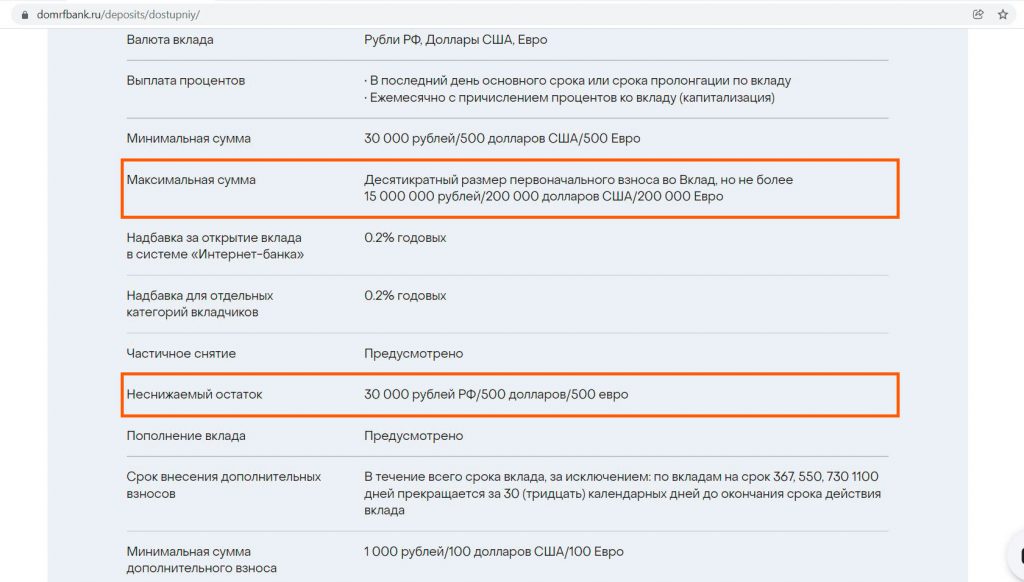

Величина вклада ограничена десятикратным размером первоначального взноса. Пополнение вклада возможно в течение всего срока (за исключением последних 30 дней), минимальная сумма дополнительного взноса — 1000 руб., расходные операции разрешаются в течение всего срока (должен оставаться неснижаемый остаток в 30 000 руб.:

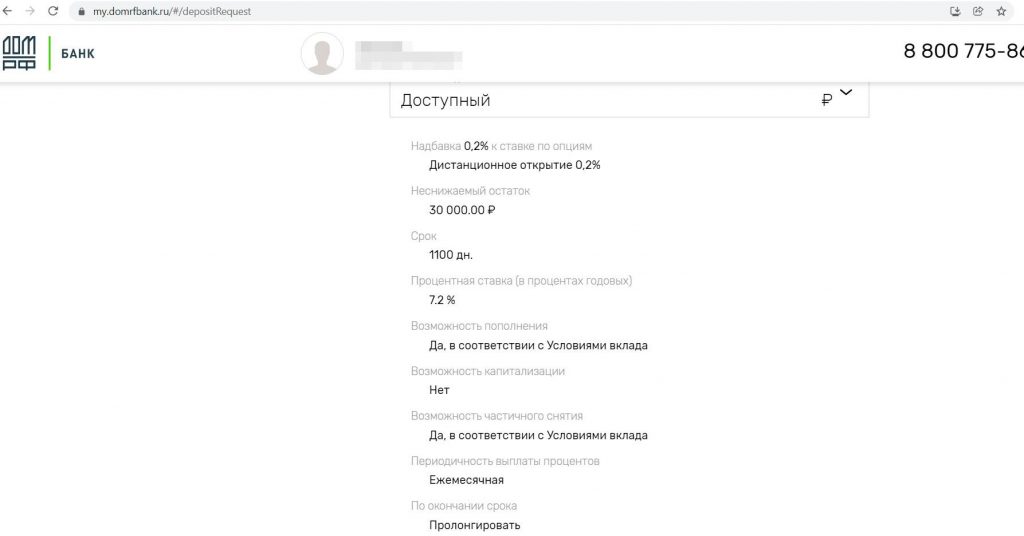

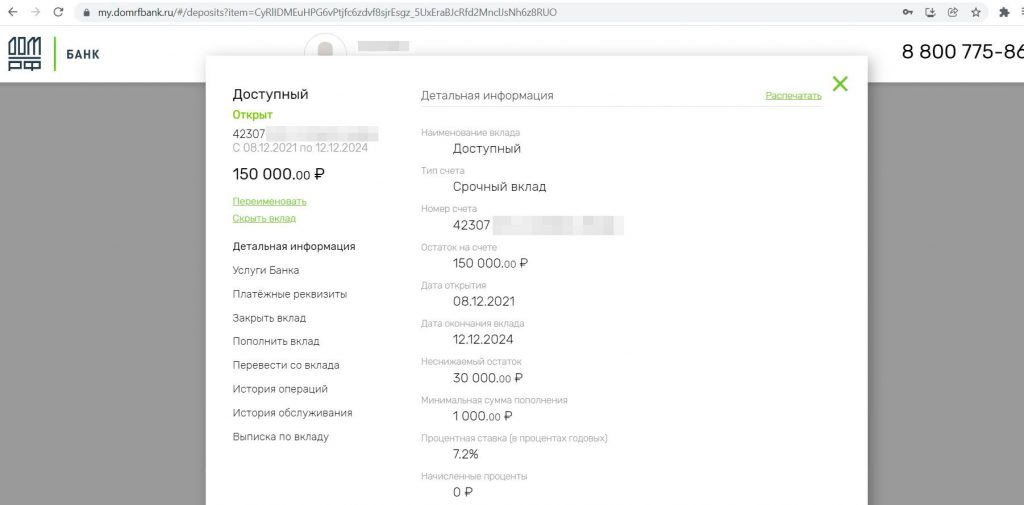

Тут можно применить некоторую хитрость: открыть вклад на большую сумму, чтобы ее десятикратный размер как раз равнялся желаемой величине вклада, а после открытия вывести излишки до неснижаемого остатка в 30 000 руб.:

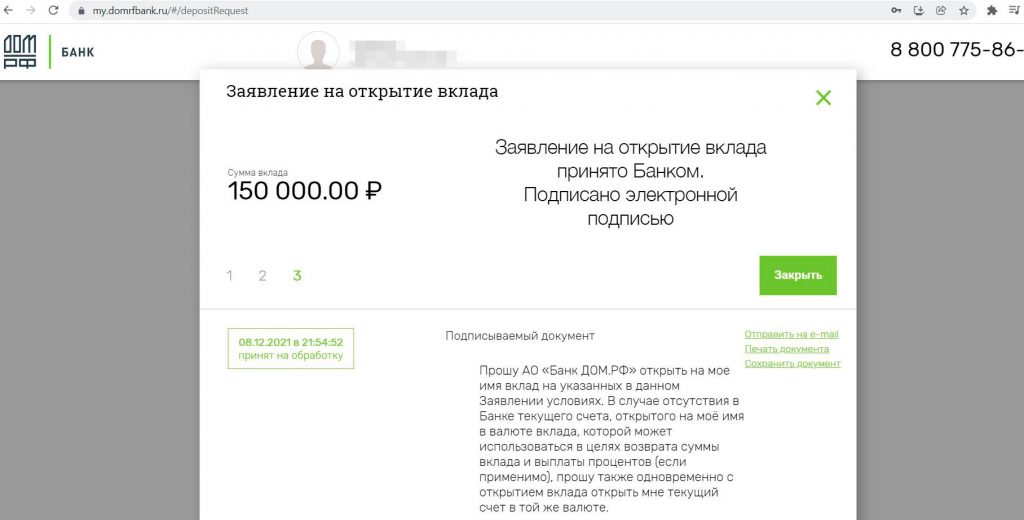

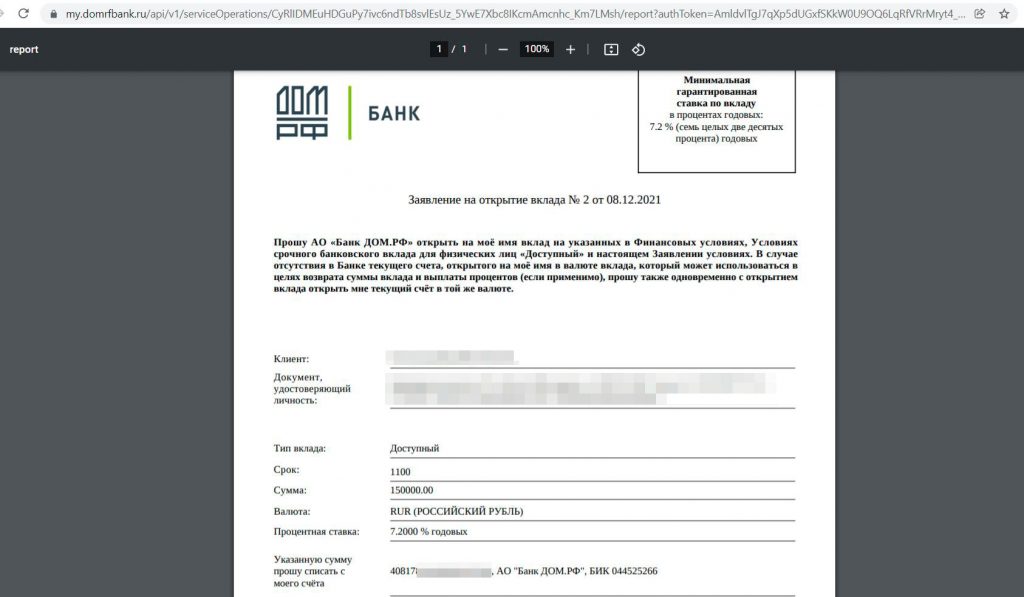

Я подал заявление на открытие вклада на 150 000 руб. на три года под 7,2% годовых с ежемесячной выплатой процентов:

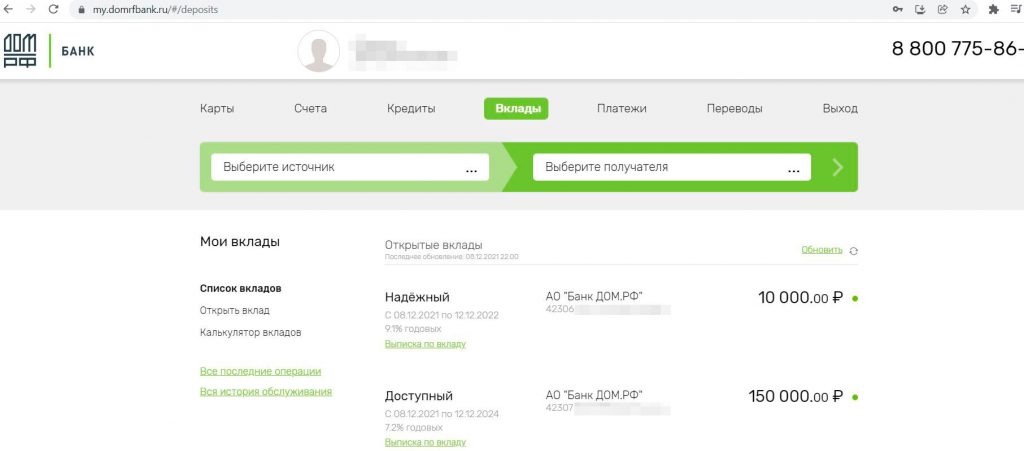

Спустя минуту моя расходно-пополняемая трехлетка уже благополучно открылась и появилась в интернет-банке:

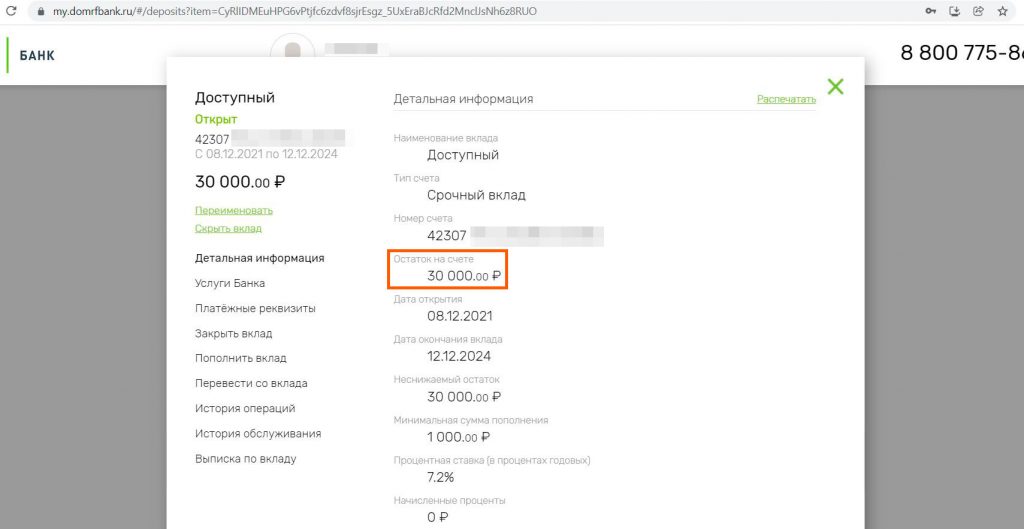

Ну а дальше я просто вывел излишки с депозита, оставив на вкладе неснижаемый остаток в 30 000 руб.

В итоге у меня получился расходно-пополняемый вклад «Доступный» на три года с зафиксированной ставкой в 7,2% годовых с неснижаемым остатком в 30 000 руб., с ежемесячным начислением процентов и возможностью пополнить его до 1 500 000 руб. (150 000*10). Был бы я пенсионером, была бы ставка в 7,4% годовых :)

Вечно бесплатная «1 год без %» от «Альфа-Банка», 3000 миль за Tinkoff All Airlines, вечно бесплатная «120 дней без %» от «Открытия», 500 руб. за «МожноВСЁ» от «Росбанка», 1000 руб. за «Альфа-Карту», 3000 баллов за Opencard, 500 баллов за «Пользу» от «Хоум Кредит», 500 баллов за «Москарту» от «МКБ», 1500 руб. за вечно бесплатную Tinkoff Black, 2000 руб. за вечно бесплатную Tinkoff Platinum, бесплатная My Life от «УБРиР» с кэшбэком 5% на ЖКХ

Храни Деньги! рекомендует:

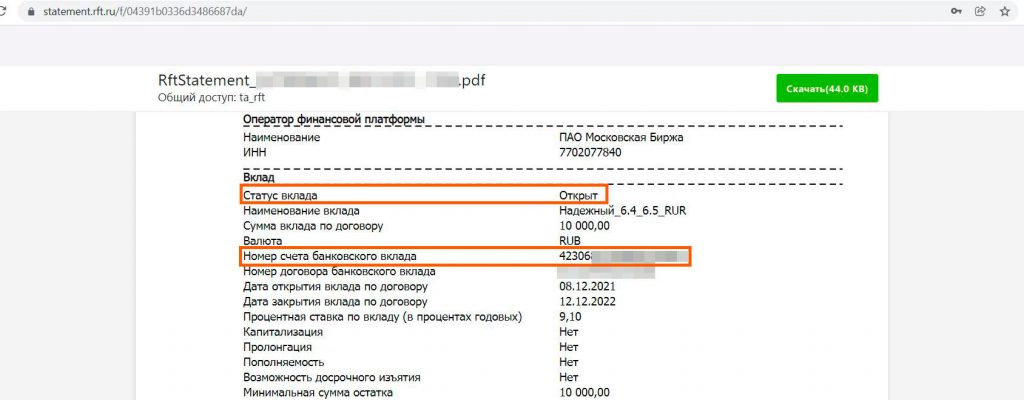

Платформа Финуслуги — это маркетплейс, созданный Московской Биржей по инициативе Банка России. Подробно процесс открытия депозита через платформу я рассматривал здесь.

Номер счета своего вклада я узнал в выписке Регистратора финансовых транзакций. О том, как ее получить, я писал в статье про маркетплейс Финуслуги.

Вывод

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Автор статьи

Читайте также: