Фсс вернули деньги как отразить проводка

Обновлено: 19.04.2024

Работодатели, которые тратятся на профилактику несчастных случаев и профессиональных заболеваний, могут получить возмещение расходов от ФСС. Для этого нужно подать документы не позднее 15 декабря. Правила в 2021 году изменились из-за перехода всей страны на прямые выплаты. Расскажем, какие расходы можно возместить, в каких суммах и что для этого нужно.

ФСС продлил прием заявлений о финансовом обеспечении предупредительных мер до 1 октября 2021 года. В список расходов, которые можно возместить, снова вернули коронавирусные затраты: маски, перчатки, термометры, антисептики и пр. Если вы уже подали заявление до 1 августа, обратитесь в фонд еще раз с 19 сентября по 1 октября с новыми документами, чтобы вам возместили больше расходов.

Какие расходы возмещает ФСС

За счет взносов в ФСС работодатели могут финансировать предупредительные меры по сокращению травматизма:

- обязательные и периодические медосмотры;

- спецоценка условий труда (СОУТ);

- мероприятия по уменьшению вредных и опасных производственных факторов до нормативов;

- обучение охране труда;

- лечебно-профилактическое питание;

- санаторно-курортное лечение;

- покупка аптечек, спецодежды, алкотестеров, тахографов и пр.

- покупка масок и респираторов, перчаток, бахил, противочумных костюмов и пр.;

- покупка дезинфицирующих салфеток, кожных антисептиков для рук, дозирующих устройств;

- покупка устройств для контроля температуры тела, проведение обследований на коронавирус.

Полный список дан в п. 3 и 3.1 приказа Минтруда и соцзащиты РФ от 14.07.2021 № 467Н.

Что изменилось в 2021 году из-за прямых выплат

Компания оплачивает мероприятие по профилактике травматизма за свой счет. Затем ФСС возмещает ей часть расходов. С 2021 года ФСС выплачивает возмещение деньгами на расчетный счет компании (п. 3 Положения об особенностях возмещения расходов в 2021 году, утв. постановлением Правительства от 30.12.2020 № 2375).

Раньше фирмы тоже оплачивали профилактические меры за свой счет, но ФСС деньги не возвращал. Вместо этого фонд разрешал уменьшить взносы на травматизм на часть расходов, которую согласовал.

Льготой можно воспользоваться только с разрешения фонда в пределах одобренной суммы.

Сколько денег можно вернуть

Сумма получаемых средств ограничена. Предельную сумму можно рассчитать по формуле:

Лимит возмещения = Сумма начисленных взносов на травматизм за 2021 год – Расходы на выплату больничных по несчастным случаям и профзаболеваниям за 2021 год – Расходы на оплату отпусков (сверх ежегодного оплачиваемого) на весь период лечения и проезда к месту лечения и обратно за 2021 год

Лимит расходов = (Взносы на травматизм в 2020 – Расходы на выплату больничных по несчастным случаям и профзаболеваниям в 2020 – Расходы на оплату отпусков (сверх ежегодного оплачиваемого) на весь период лечения и проезда к месту лечения и обратно в 2020) × 20 %

Пример расчёта

Условия

В ООО «Рассвет» 1100 сотрудников. Деньги на лечение предпенсионеров не направляли. За 2020 год организация перечислила:

- взносы на травматизм в ФСС — 252 605 тыс. рублей;

- на выплату больничных по несчастным случаям на производстве и профзаболеваниям, оплату отпусков для лечения — 3 978 тыс. рублей.

Максимальная сумма финансирования составит (252 605 — 3 978) × 20 % = 49 725,4 тыс. рублей

Те, у кого меньше 100 работников и в 2019–2020 гг. не было финансирования предупредительных мер, лимит рассчитывают иначе:

Пример расчёта

Условия

В ООО «Полдень» 55 сотрудников. В 2019 и 2020 гг. организация не получала финансирования. Деньги на лечение предпенсионеров не направляли. За 2018–2020 год организация перечислила:

- взносы на травматизм в ФСС 2018 — 54 300 рублей;

- взносы на травматизм в ФСС 2019 — 56 500 рублей;

- взносы на травматизм в ФСС 2020 — 56 600 рублей.

- на выплату больничных по несчастным случаям на производстве и профзаболеваниям, оплату допотпусков для лечения за все три года — 0 рублей.

Максимальная сумма финансирования составит (54 300 + 56 500 + 56 600 — 0) × 20 % = 33 480 рублей

В обоих случаях действуют дополнительные условия:

- лимит увеличивается с 20 до 30 %, если страхователь направляет средства на санаторно-курортное лечение предпенсионеров и работающих пенсионеров;

- полученную сумму можно использовать полностью, только если она не превышает страховые взносы от несчастных случаев и профзаболеваний, которые начислены к уплате в ФСС в 2021 году, уменьшенные на величину расходов на больничные по травматизму и расходов на оплату отпусков по лечению.

Елена Шлапак комментирует: «несмотря на кажущуюся простоту расчета, мы всё-таки рекомендуем не считать сумму финансового обеспечения предупредительных мер самостоятельно, а обратиться за расчётом в филиал по месту регистрации предприятия в качестве страхователя».

Как получить обеспечение предупредительных мер

Чтобы получить возмещение расходов на профилактику травматизма от ФСС, сперва нужно получить одобрение. Для этого подайте пакет документов до 1 октября 2021 года.

Новые правила, утвержденные Приказом № 467н, начнут действовать с 19 сентября 2021 года. Если вы уже подали документы и запросили меньше средств, чем могли бы по новому порядку, обратитесь в ФСС повторно в период с 19 сентября по 1 октября 2021 года.

1. Заявление о финансовом обеспечении предупредительных мер — форма утверждена приложением № 1 к приказу ФСС от 07.05.2019 № 237.

2. Копия перечня мероприятий по улучшению условий и охраны труда и (или) копия или выписка из коллективного договора, соглашения по охране труда.

3. План финансового обеспечения предупредительных мер в текущем календарном году — рекомендуемый бланк приведен в приложении к приказу № 467н.

Образец плана финансового обеспечения предупредительных мер

4. Заверенные подписью руководителя и печатью (если есть) документы, которые обоснуют необходимость каждого вида предупредительных мер. Они перечислены в п. 4 приказа № 580Н. Например, договор с медицинской организацией о проведении медосмотров, перечень работников на обучении охране труда, приказ о начале спецоценк, перечень приобретаемых средств индивидуальной защиты и др.

Подать документы в ФСС

«Срок подачи заявления на финансирование предупредительных мер в 2021 году — до 1 октября включительно. Но всё же не откладывайте на конец сентября. Лучше обратиться с заявлением пораньше, чтобы была возможность доработать документы или погасить выявленные пени, штрафы и недоимку», — сообщает Елена Шлапак.

Дождаться решения фонда

Срок принятия решения зависит от суммы взносов, которые организация начислила в прошлом году:

- до 25 млн рублей включительно — 10 рабочих дней;

- больше 25 млн рублей — 18 рабочих дней, так как территориальное отделение должно согласовать решение с ФСС.

Территориальный орган фонда оформит решение приказом и направит его вам в течение трех рабочих дней с даты подписания. Уведомить должны и о положительном решении, и об отказе. Результат рассмотрения заявления также можно найти на сайте ФСС.

Откажут в возмещении расходов за счет ФСС, если фирма подготовила не все документы или указала в них неверную информацию, не погасила недоимку, пени или штрафы по взносам. Ещё один риск — ФСС распределит все предусмотренные бюджетом средства и вам денег просто не хватит.

После отказа можно подать заявление и документы повторно, главное — уложиться в срок до 1 октября. Если вы не согласны с решением территориального фонда, отказ можно обжаловать через вышестоящий орган ФСС или в суде.

ФСС не имеет права отказывать по другим причинам. Если все подготовлено верно и вовремя, но сотрудники отделения отказывают в финансировании, можно пожаловаться руководителю территориального отделения или в ФСС в установленном порядке (раздел V приказа ФСС от 07.05.2019 № 237).

Как возместить расходы

Если возмещение вам одобрили, до 15 декабря 2021 года надо подать в ФСС еще одно заявление — о возмещении расходов на предупредительные меры. Его форма утверждена приложением № 14 к приказу ФСС от 04.02.2021 № 26.

К заявлению приложите документы, подтверждающие расходы: платежные поручения, накладные, ведомости выдачи средств индивидуальной защиты и др. Расходы, на которые нет документов, подтверждающих целевое использование средств, фонд возмещать не будет.

Фрагмент заявления о возмещении расходов на предупредительные меры

ФСС проверит документы. Если нарушений не найдут, в течение пяти рабочих дней с момента поступления заявления и документов фонд примет решение о возмещении и перечислит деньги на счет из заявления (п. 4, 5 Постановления Правительства № 2375).

Как учесть полученные деньги

Возмещение от ФСС нужно учитывать как целевое финансирование. Проводки следующие:

- Дт 76 Кт 86.01 — ФСС одобрил финансирование предупредительных мер;

- Дт 86.01 Кт 91.01 — финансирование расходов от ФСС признано в доходах;

- Дт 51 Кт 76 — на счет поступили деньги от ФСС.

НДС по расходам на профилактику можно принимать к вычету, но его нужно восстановить, когда ФСС передаст вам решение о возмещении расходов.

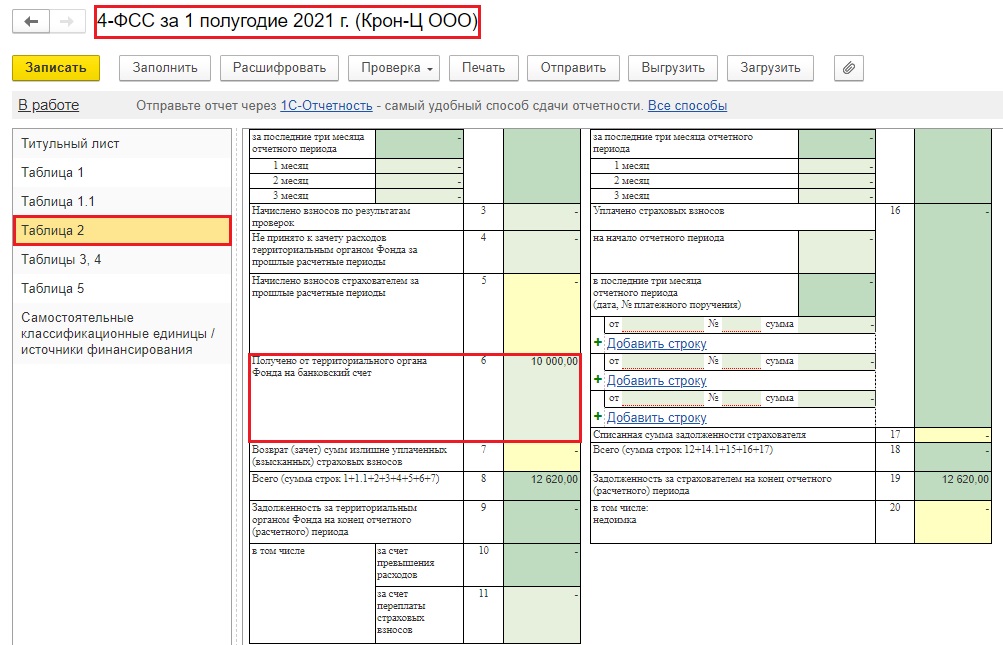

В форме 4-ФСС после перехода на прямые выплаты таблицу 3 страхователи не заполняют и не сдают. Именно в ней, в строке 9, раньше отражали сумму финансирования предупредительных мер (письмо ФСС от 09.03.2021 № 02-09-11/05-03-5777).

Эксперт: Елена Вячеславовна Шлапак, консультант отдела страхования профессиональных рисков ГУ — Свердловского регионального отделения ФСС РФ

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Такая ситуация сейчас совсем не редкость, ведь многие организации после вступления в Пилотный проект подают заявления в ФСС на возврат излишне уплаченных страховых взносов по временной нетрудоспособности и материнству. Помимо радости от возвращенных денег приходит проблема как же отразить это в 1С: Бухгалтерии предприятия ред. 3.0, ведь как ни старайся, а эта сумма почему-то упрямо попадает в расчет по страховым взносам. В этой небольшой статье мы расскажем выход из этой ситуации.

Итак, как поступает бухгалтер, когда ему приходит возврат налога?

Сначала радуется, конечно, а затем оформляет поступление на расчетный счет.

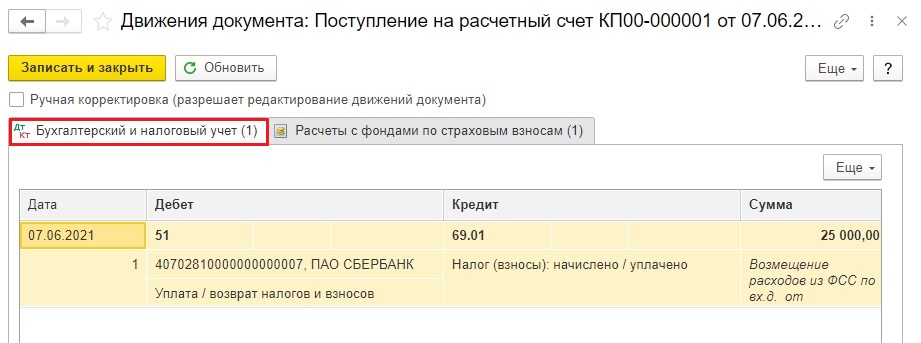

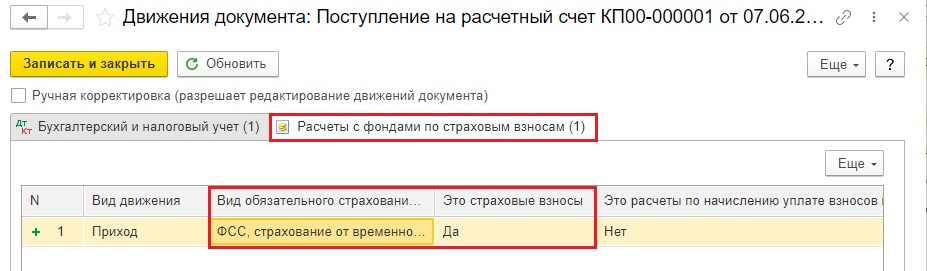

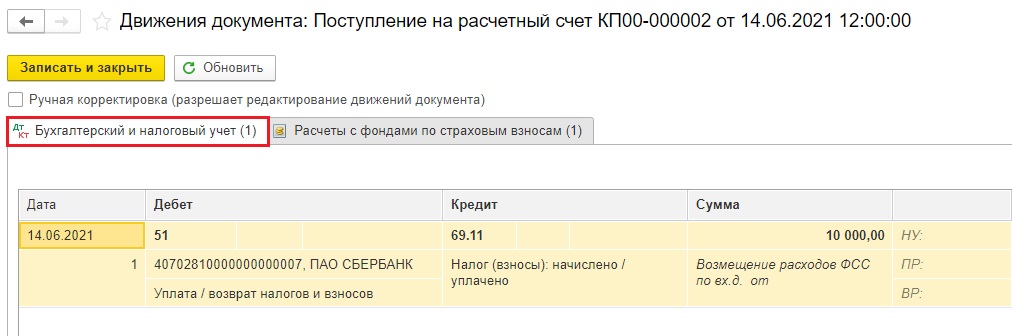

Проводки и регистры этого документа выглядят следующим образом:

И вроде бы всё ничего, но эта сумма попадает в Приложение 2 к Разделу 1 в Расчет по страховым взносам по строке 080 и 090. Как-будто это сумма возмещения из ФСС.

Однако мы же не возмещаем налог, а наоборот, возвращаем излишне уплаченный.

Многие бухгалтеры возвращаются в поступление на расчетный счет и пытаются там поменять:

1. Вид операции. Однако это не принесет никаких плодов, так как кроме «Прочего поступления» нам ничего не подходит.

2. Виды платежей в бюджет или статью доходов, но это тоже не будет результативным, т.к. ничего из этого списка не влияет на факт попадания суммы в РСВ.

Единственно верным способом исправления такой ситуации будет применение ручной корректировки.

Да, мы напоминаем, что ручные проводки нужно использовать крайне редко. Это как раз один из таких случаев.

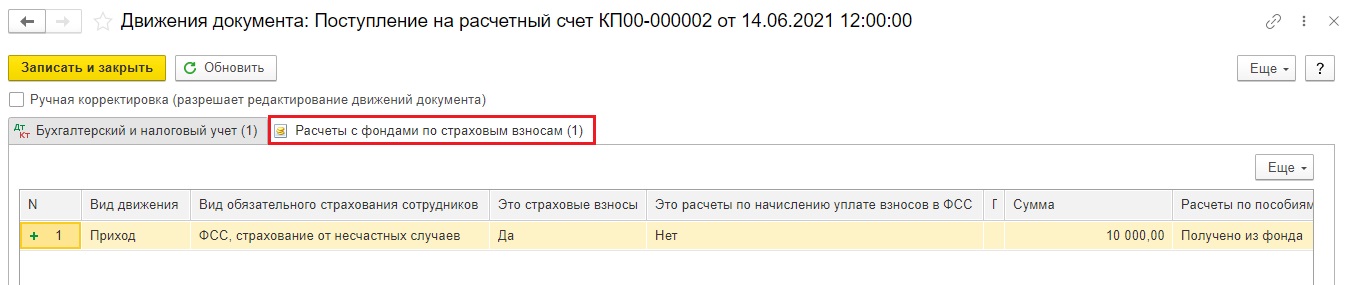

Заходим в проводки документа «Поступление на расчетный счет», ставим галочку ручной корректировки.

В регистре «Бухгалтерский и налоговый учет» ничего не меняем, а вот в регистре «Расчеты с фондами по страховым взносам» во вкладке «Это страховые взносы» позицию «Да» меняем на «Нет».

Перезаполняем Расчет по страховым взносам и видим, что суммы больше не подтягиваются в этот отчет.

Поступление денежных средств на расчетный счет радует всех сотрудников организации, но не всегда бухгалтера. Особенно, если это не привычное поступление от покупателей, а, например, возмещение расходов ФСС. «Как отразить такой приход? А не вылезет ли эта «радость» в какой-нибудь строке отчетности?» - именно этими вопросами начинают задаваться многие бухгалтеры. Коллеги! Не паникуем! В этой публикации мы простым языком расскажем вам обо всех подводных камнях в этой ситуации на примере возмещения из ФСС расходов на взносы по временной нетрудоспособности и в связи с материнством, а также по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

До 01.01.2021 г. можно было применять зачетный механизм возмещения расходов по временной нетрудоспособности и в связи с материнством, т.е. сумму начисленных страховых взносов можно было уменьшить на выплаты по социальному страхованию.

Одной из самых весомых по затратам социальных выплат являются пособие по беременности и родам и пособие по уходу за ребенком до 1,5 лет. Поэтому у многих организаций на конец 2020 года сложилась ситуация, когда выплаты таких пособий превысили начисленные страховые взносы.

С 01.01.2021 г. в связи с окончательным вступлением в Пилотный проект всех регионов России зачетный механизм возмещения расходов применять больше нельзя.

И теперь организации, у которых есть вышеописанное превышение, могут обратиться в орган ФСС РФ (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ) за возвратом денежных средств. Для этого необходимо подать документы по специальному перечню, утв. приказом Минздравсоцразвития России от 04.12.2009 № 951н.

Фонд в течение 10 календарных дней с даты представления работодателем полного комплекта документов должен вернуть денежные средства.

Однако бывают ситуации, когда Фонд может инициировать камеральную проверку работодателя. Тогда возмещения денежных средств придется ждать немного дольше: в течение трех месяцев с момента представления всех запрашиваемых документов.

Одной из главных законодательных норм, регулирующих отражение возмещения, является письмо ФНС России от 29.01.2021 № БС-4-11/1020@.

Важный нюанс! Не путайте возмещение из ФСС с возвратом излишне уплаченных страховых взносов! Это два совсем разных поступления и отражаются в программах 1С они совершенно иначе!

Возмещение расходов из ФСС отражается в двух отчетах: 4-ФСС и РСВ.

Если речь идет о возмещении расходов из ФСС по временной нетрудоспособности и в связи с материнством, то эти суммы найдут отражение в РСВ.

А если мы говорим о возмещении по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, то не стоит удивляться, обнаружив его в отчете 4-ФСС.

Рассмотрим, как это происходит в программах 1С.

Отражение регистрации возмещения расходов ФСС в программе

1С: Зарплата и управление персоналом, ред. 3.1.

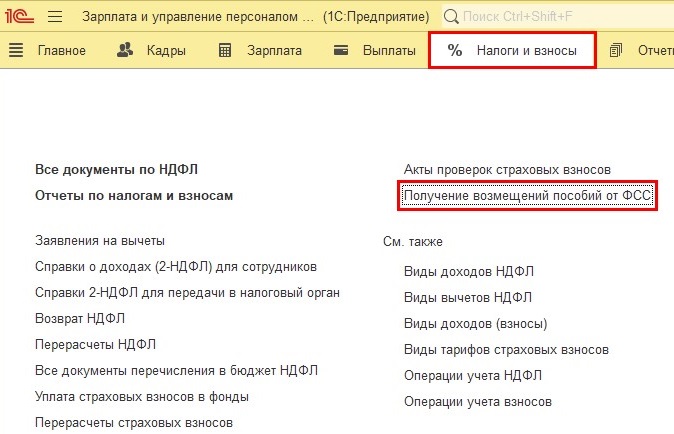

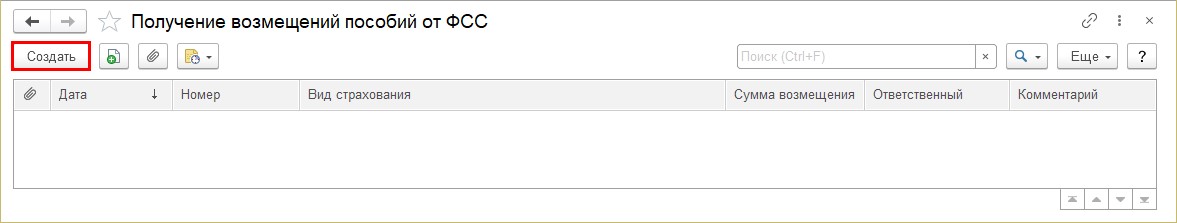

Шаг 1. Перейдите в раздел «Налоги и взносы».

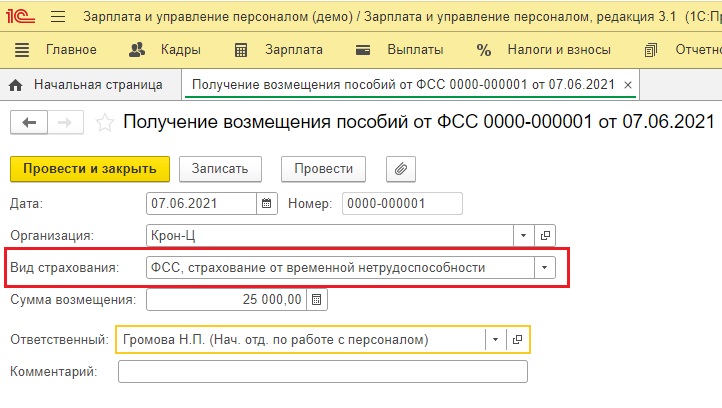

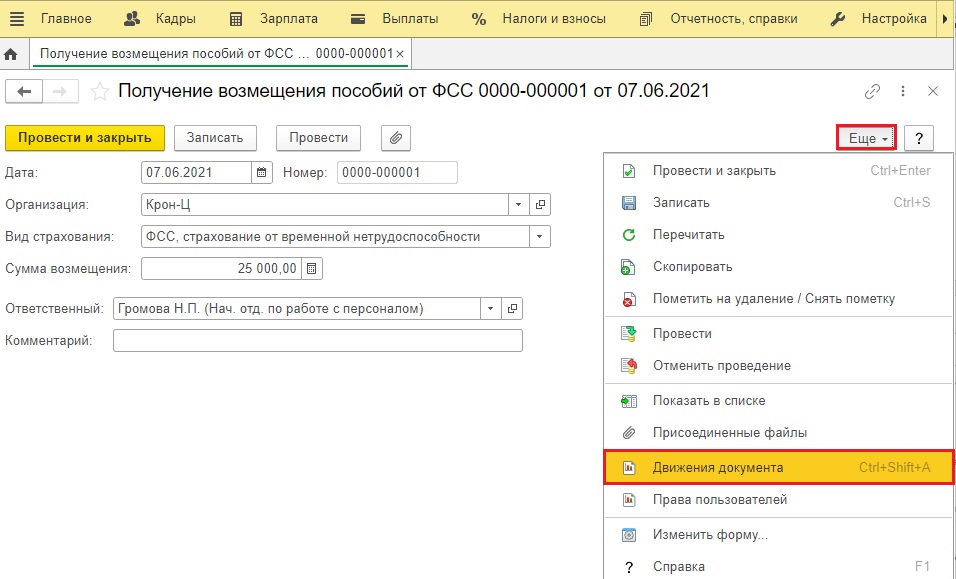

Шаг 3. В документе «Получение возмещения пособий от ФСС» укажите:

• дату получения возмещения, согласно дате в банковской выписке;

• вид страхования – «ФСС, страхование от временной нетрудоспособности»;

Шаг 4. Проведите документ – «Провести и закрыть».

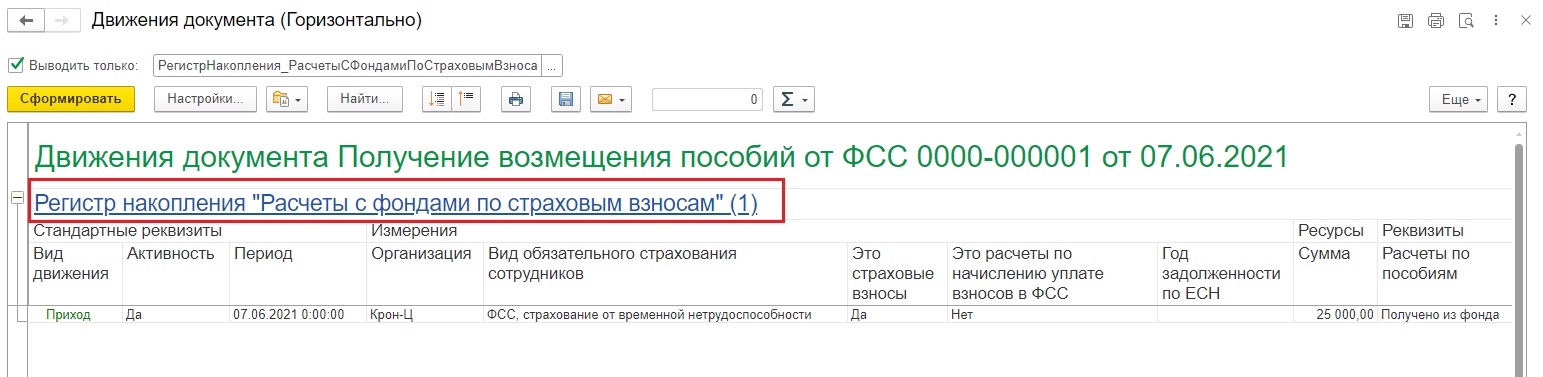

В документе задействован регистр накопления «Расчеты с фондами по страховым взносам».

Отражение регистрации возмещения расходов ФСС в программе

1С: Бухгалтерия предприятия, ред. 3.0.

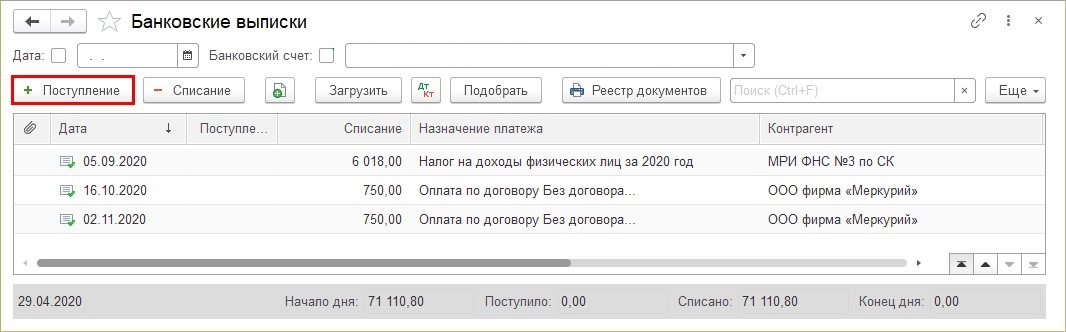

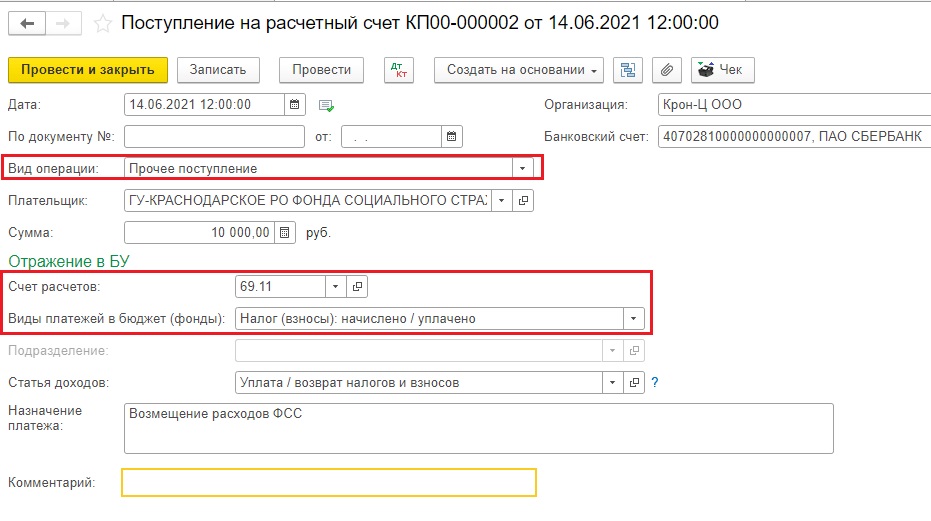

В программе 1С: Бухгалтерия предприятия регистрация денежных средств, поступивших от ФСС, производится документом «Поступление на расчетный счет» в разделе «Банк и касса».

Шаг 1. Перейдите в журнал «Банковские выписки» и нажмите кнопку «Поступление».

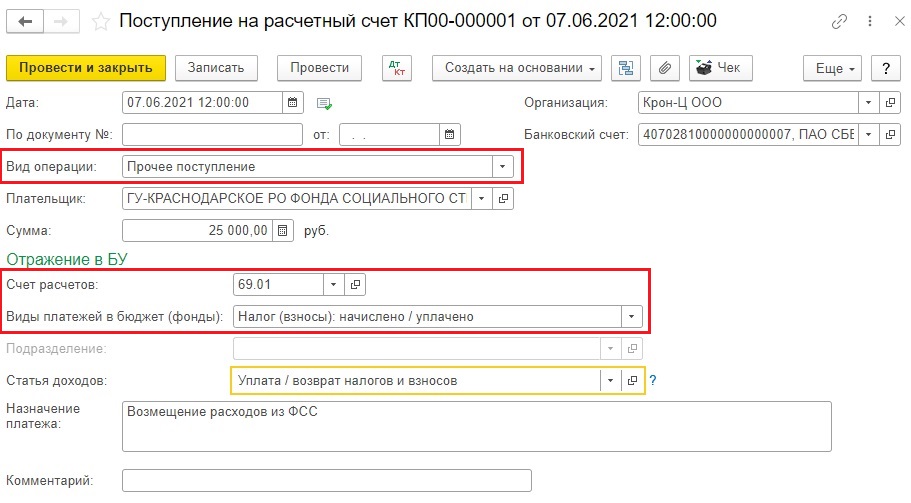

Шаг 2. Заполните основные реквизиты документа:

• Вид операции – «Прочее поступление»;

• Счет расчетов – 69.01 «Расчеты по социальному страхованию»;

• Виды платежей в бюджет (фонды)» - «Налог (взносы): начислено/уплачено».

Шаг 3. Проведите документ по кнопке «Провести и закрыть».

В результате сформируется проводка: Дт 51 - Кт 69.01.

На основании занесенных пользователем в программу данных о поступивших суммах возмещения расходов от Фонда социального страхования, формируются отчеты.

Отражение в отчетности сумм полученного возмещения расходов от ФСС

Проанализируем, как отразится сумма, полученная от ФСС в счет возмещения пособий, в отчетности.

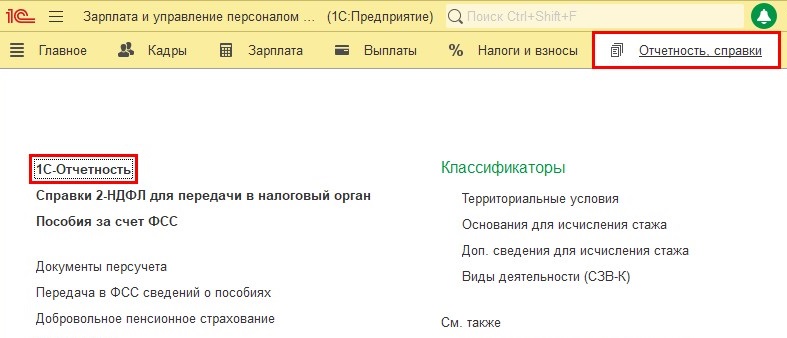

Шаг 1. Для формирования отчета «Расчет по страховым взносам» перейдите в раздел «Отчеты и справки» - «1С-Отчетность» (для 1С: ЗУП).

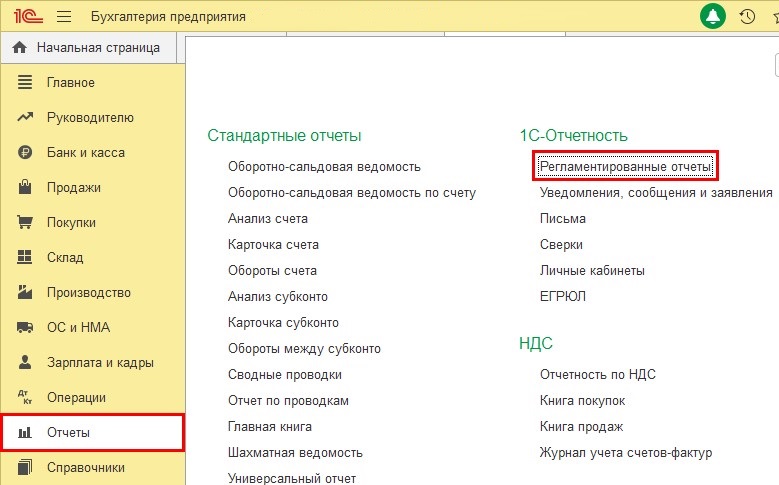

Или в раздел «Отчетность – «Регламентированные отчеты» (для 1С: Бухгалтерии предприятия, ред. 3.0).

Далее алгоритм идентичен для обеих программ 1С.

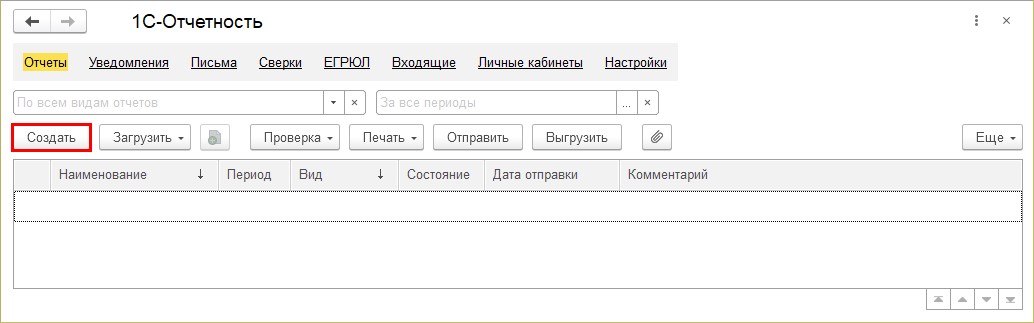

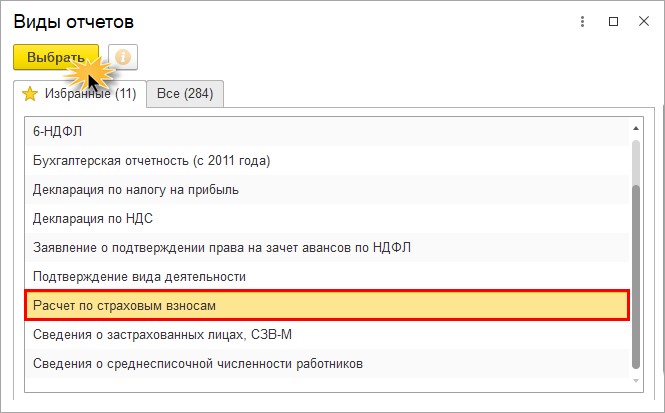

Шаг 3. Выберите нужный вид отчета.

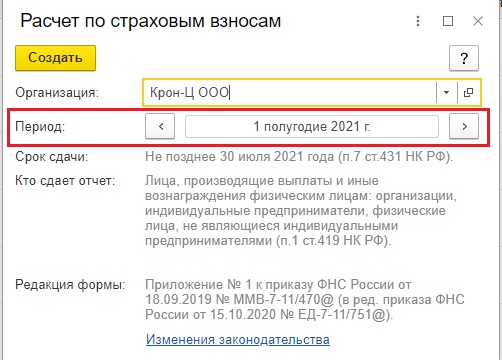

Шаг 4. Укажите период отчета и нажмите «Создать».

Шаг 5. В открывшейся форме отчета нажмите кнопку «Заполнить».

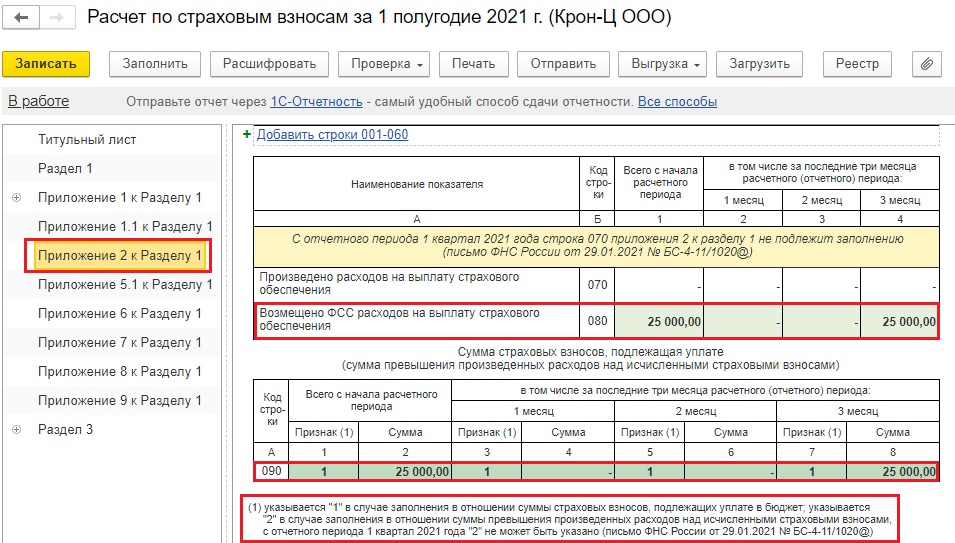

Обычно с Приложением 2 к Разделу 1 вопросов нет. В строке 080 «Возмещено ФСС расходов на выплату страхового обеспечения» отражена сумма полученного от ФСС возмещения.

По поводу признака 1 в строке 090 дано целое разъяснение со ссылкой на законодательство почему там должна стоять именно единица.

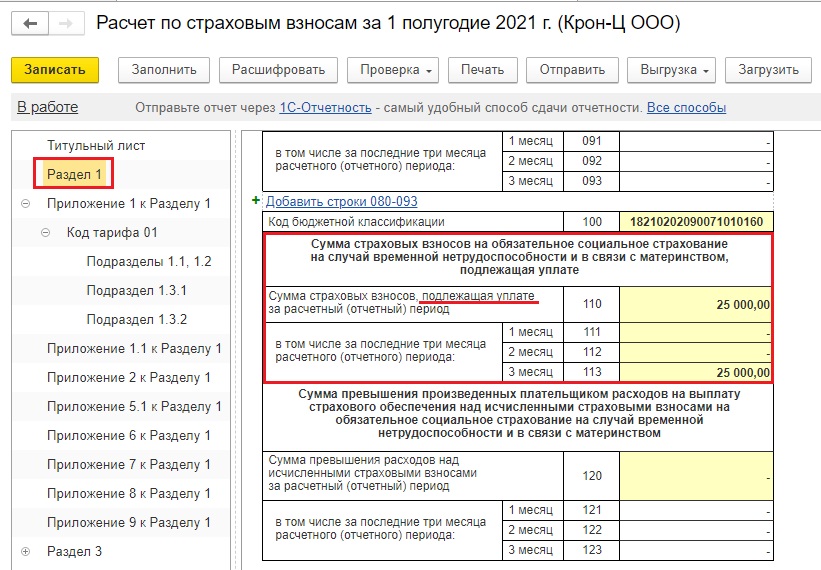

А вот появление этой суммы в Разделе 1 вызывает недоумение.

Почему возврат возмещения ФСС вдруг встает в строку, где отражаются страховые взносы, подлежащие уплате?

Друзья, это не ошибка, это корректное поведение программы, созданное для того, что взаиморасчеты с ФСС закрылись корректно и у вас в 1С, и на стороне Фонда.

Будьте внимательны с суммой перечисляемых взносов за этот период! Точную сумму к уплате можно определить только в оборотно-сальдовой ведомости по данным счета 69.01.

По расчету по страховым взносам нельзя однозначно утверждать, сколько нужно уплатить в бюджет. Зачастую пользователи ориентируются на показатели Раздела 1, но не во всех случаях стоит это делать. И пример с возмещением это как раз прекрасно демонстрирует.

Также хотелось бы кратко коснуться вопроса возмещения расходов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

У вас может случиться такая ситуация, которую нужно будет отразить по счету 69.11.

Тогда программа сформирует следующие проводки и движения регистров:

Всё это будет отображаться в таблице 2 по строке 6 расчета по форме 4-ФСС.

Денежные средства, которые поступают на расчётный счёт компании не всегда приносят радость бухгалтеру, особенно если это не обычное поступление от покупателей, а, например, возмещение расходов ФСС. Каждый бухгалтер, в первую очередь, задаётся вопросом как отразить такой приход и не вылезет ли он в какой-нибудь строке отчётности? Давайте не будем паниковать, а разберёмся в этом вопросе. В этой статье мы расскажем и покажем на простом примере возмещения из ФСС расходов на взносы по временной нетрудоспособности, в том числе в связи с материнством, по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

До 01.01.2021 г. применялся зачётный механизм возмещения расходов по временной нетрудоспособности и в связи с материнством, т.е. можно было сумму начисленных страховых взносов уменьшить на выплаты по социальному страхованию.

Важно! С 01.01.2021 г. зачётный механизм возмещения расходов уже применять нельзя из-за окончательного вступления в Пилотный проект всех регионов России.

Одни из самых весомых затрат социальных выплат являются пособие по беременности и родам и пособие по уходу за ребёнком до 1,5 лет. У многих организаций на конец 2020 года сложилась ситуация, когда выплаты таких пособий превысили начисленные страховые взносы. Теперь эти организации могут обратиться в орган ФСС РФ (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ) за возвратом денежных средств. Для этого необходимо подать документы по специальному перечню, утв. приказом Минздравсоцразвития России от 04.12.2009 № 951н.

Фонд должен вернуть денежные средства в течение 10 календарных дней с даты представления работодателем полного комплекта документов.

Бывают случаи, когда Фонд может инициировать камеральную проверку работодателя. Тогда возмещения денежных средств поступят в течение трёх месяцев с момента представления всех запрашиваемых документов.

Одной из главных законодательных норм, регулирующих отражение возмещения, является письмо ФНС России от 29.01.2021 № БС-4-11/1020@.

Важно! Не путайте возмещение из ФСС с возвратом излишне уплаченных страховых взносов! Это два совсем разных поступления. Они отражаются в программах 1С совершенно по-другому!

Возмещение расходов из ФСС отражается в двух отчётах: РСВ и 4-ФСС.

Если мы говорим о возмещении расходов из ФСС по временной нетрудоспособности и в связи с материнством, то эти суммы найдут отражение в РСВ.

Если говорится о возмещении по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, то эти суммы могут отразиться в отчёте 4-ФСС.

Рассмотрим, как это происходит в программах 1С.

Отражение регистрации возмещения расходов ФСС в программе 1С: Зарплата и управление персоналом, ред. 3.1

Шаг 1. Перейдите в раздел «Налоги и взносы». И нажмите кнопку «Получение возмещений пособий от ФСС»

Шаг 3. В документе «Получение возмещения пособий от ФСС» укажите:

- дату получения возмещения, согласно дате в банковской выписке;

- вид страхования – «ФСС, страхование от временной нетрудоспособности»;

- сумму возмещения.

Шаг 4. Проведите документ – нажмите на кнопку «Провести и закрыть».

В документе задействован регистр накопления «Расчёты с фондами по страховым взносам».

Отражение регистрации возмещения расходов ФСС в программе 1С: Бухгалтерия предприятия, ред. 3.0

В программе 1С: Бухгалтерия предприятия регистрация денежных средств, поступивших от ФСС, производится документом «Поступление на расчётный счёт» в разделе «Банк и касса».

Шаг 1. Перейдите в журнал «Банковские выписки» и нажмите кнопку «Поступление».

Шаг 2. Заполните основные реквизиты документа:

- Вид операции – «Прочее поступление»;

- Счет расчетов – 69.01 «Расчеты по социальному страхованию»;

- Виды платежей в бюджет (фонды)» - «Налог (взносы): начислено/уплачено»;

- Проведите документ по кнопке «Провести и закрыть».

Шаг 3. В результате сформируется проводка: Дт 51 - Кт 69.01.

Отчёты формируются на основании занесённых пользователем в программу данных о поступивших суммах возмещения расходов от Фонда социального страхования.

Отражение в отчётности сумм полученного возмещения расходов от ФСС

Просмотрим как отразится сумма, полученная от ФСС в счёт возмещения пособий, в отчётности.

Шаг 1. Для формирования отчёта «Расчёт по страховым взносам» перейдите в раздел «Отчётность, справки», затем нажмите «1С-Отчетность» (для 1С: ЗУП).

Или в разделе «Отчёты», нажать «Регламентированные отчёты» (для 1С: Бухгалтерии предприятия, ред. 3.0).

Далее алгоритм идентичен для обеих программ 1С.

Шаг 3. Выберите нужный вид отчёта.

Шаг 4. Выберите период отчёта и нажмите «Создать».

Шаг 5. В открывшейся форме отчёта нажмите кнопку «Заполнить».

Обычно с Приложением 2 к Разделу 1 вопросов нет. В строке 080 «Возмещено ФСС расходов на выплату страхового обеспечения» отражена сумма полученного от ФСС возмещения.

По поводу признака 1 в строке 090 дано целое разъяснение со ссылкой на законодательство почему там должна стоять именно единица.

А вот появление этой суммы в Разделе 1 вызывает недоумение.

Почему возврат возмещения ФСС вдруг встаёт в строку, где отражаются страховые взносы, подлежащие уплате?

Это не ошибка, это корректное поведение программы, созданное для того, что взаиморасчёты с ФСС закрылись корректно и у вас в 1С, и на стороне Фонда.

Будьте внимательны с суммой перечисляемых взносов за этот период! Точную сумму к уплате можно определить только в оборотно-сальдовой ведомости по данным счета 69.01.

По расчёту по страховым взносам нельзя однозначно утверждать, сколько нужно уплатить в бюджет. В основном пользователи ориентируются на показатели Раздела 1, но не во всех случаях стоит это делать. И пример с возмещением это как раз прекрасно демонстрирует.

Также хотелось бы кратко рассмотреть вопрос о возмещении расходов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

У вас может случиться такая ситуация, которую нужно будет отразить по счету 69.11.

Тогда программа сформирует следующие проводки и движения регистров

Это все будет отображаться в таблице 2 по строке 6 расчёта по форме 4-ФСС.

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Фонд социального страхования вернул дебиторскую задолженность за 2018 год по страховым взносам в ФСС подведомственному казенному учреждению. Подведомственное учреждение культуры перечислило полученную сумму в доход бюджета поселения. На 01.01.2019 в бюджетном учете казенного учреждения был остаток дебиторской задолженности на счете 303 02. В 2019 году от ФСС казенному учреждению поступает возврат данной задолженности на лицевой счет получателя бюджетных средств. Казенное учреждение перечисляет данный возврат администрации на лицевой счет администратора доходов.

Какими бухгалтерскими проводками нужно отразить данную операцию в бухгалтерии администрации и подведомственного учреждения?

Рассмотрев вопрос, мы пришли к следующему выводу:

Расчеты между администрацией и подведомственным казенным учреждением по поступившей сумме возврата дебиторской задолженности 2018 года отражаются с применением счетов 1 303 05 000 "Расчеты по прочим платежам в бюджеты" и 1 304 04 136 "Внутриведомственные расчеты" на основании Извещения (ф. 0504805).

Обоснование вывода:

По общему правилу операции по исполнению бюджета завершаются 31 декабря (п. 1 ст. 242 БК РФ). Не использованные получателями бюджетных средств остатки бюджетных средств, находящиеся не на едином счете бюджета, не позднее двух последних рабочих дней текущего финансового года подлежат перечислению получателями бюджетных средств на единый счет бюджета (п. 4 ст. 242 БК РФ).

При этом бюджетные ассигнования, лимиты бюджетных обязательств и предельные объемы финансирования текущего финансового года прекращают свое действие 31 декабря (п. 3 ст. 242 БК РФ).

Соответственно, любые суммы, поступающие казенному учреждению в рамках расчетов, вытекающих из расходных операций прошлых лет, независимо от причины возврата не могут быть использованы при исполнении бюджетной сметы текущего финансового года и подлежат перечислению в доход соответствующего бюджета (письмо Минфина России от 08.10.2012 N 02-13-06/4131).

В случае, если дебиторская задолженность прошлых лет возвращена контрагентом на лицевой счет получателя бюджетных средств, перечислить ее в доход бюджета необходимо казенному учреждению. Так, в соответствии с п. 2.5.6 "Порядка кассового обслуживания исполнения Федерального бюджета. ", утвержденного приказом Федерального казначейства от 10.10.2008 N 8н, дебиторская задолженность прошлых лет, зачисленная на лицевой счет получателя бюджетных средств (поступившая на счет бюджета, минуя счет 40101), подлежит перечислению в доход бюджета не позднее пяти рабочих дней.

Для учета расчетов между администратором доходов бюджета, осуществляющим полномочия по администрированию кассовых поступлений, и казенным учреждением, которому поступил возврат дебиторской задолженности по расходам прошлых лет, применяются счета 1 303 05 000 "Расчеты по прочим платежам в бюджеты" и 1 304 04 000 "Внутриведомственные расчеты" (п.п. 260, 262, 263, 276 Инструкции, утвержденной приказом Минфина России от 01.12.2010 N 157н). В адрес администратора кассовых поступлений направляется Извещение (ф. 0504805) по планируемым к поступлению в доход бюджета суммам.

Поступления в доход бюджетов от возврата дебиторской задолженности прошлых лет, сформированной получателем бюджетных средств, отражаются по подстатье 136 "Доходы бюджета от возврата дебиторской задолженности прошлых лет" КОСГУ (пп. 9.3.6 п. 9 Порядка, утвержденного приказом Минфина России от 29.11.2017 N 209н). В то же время на лицевом счете получателя бюджетных средств суммы не могут отражаться в разрезе доходных кодов бюджетной классификации. В связи с этим поступившие суммы возврата дебиторской задолженности по расходам прошлых лет, как правило, отражаются по тем кодам бюджетной классификации, по которым в прошлом году отражалось перечисление средств (в данном случае - по КОСГУ 213 "Начисления на выплаты по оплате труда").

С учетом изложенного, а также с учетом положений Инструкции, утвержденной приказом Минфина России от 06.12.2010 N 162н, рассматриваемая ситуация подлежит отражению в бюджетном учете следующим образом.

В бюджетном учете казенного учреждения:

1. Дебет КРБ 1 304 05 213 Кредит КРБ 1 303 02 731

- отражено поступление от ФСС дебиторской задолженности по расходам прошлых лет на лицевой счет получателя бюджетных средств;

2. Дебет КДБ 1 304 04 136 Кредит КДБ 1 303 05 731

- на основании Извещения (ф. 0504805) в учете казенного учреждения отражена передача администрации информации о планируемых к поступлению в доход бюджета суммах;

3. Дебет КДБ 1 303 05 831 Кредит КРБ 1 304 05 213

- отражено перечисление с лицевого счета получателя бюджетных средств дебиторской задолженности по расходам прошлых лет в доход бюджета.

В бюджетном учете администрации:

1. Дебет КДБ 1 303 05 831 Кредит КДБ 1 304 04 136

- на основании Извещения (ф. 0504805) в учете администрации отражена информация о планируемых к поступлению в доход бюджета суммах;

2. Дебет КДБ 1 210 02 136 Кредит КДБ 1 303 05 731

- отражено поступление дебиторской задолженности по расходам прошлых лет на лицевой счет администратора доходов.

Рекомендуем также ознакомиться с материалом:

- Энциклопедия решений. Учет операций по возврату дебиторской задолженности казенному учреждению (органу власти, местного самоуправления).

Автор статьи

Читайте также: