Как закрывается счет 01к в налоговом учете

Обновлено: 24.04.2024

Рассмотрим вариант, когда предмет лизинга находится на балансе лизингополучателя.

Гражданско-правовые основы

Одной из форм арендных отношений является лизинг.

Предметом лизинга могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов (ст. 666 ГК РФ).

Согласно ст. 607 ГК РФ непотребляемые вещи — это, например, предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи, которые не теряют своих натуральных свойств в процессе их использования. Кроме ГК РФ, лизинговые отношения регулируются также Федеральным законом от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)» (далее — Закон N 164-ФЗ).

По договору лизинга лизингодатель обязуется приобрести у определенного продавца в собственность определенное имущество для его передачи за плату на определенный срок в качестве предмета лизинга лизингополучателю.

Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга (п. 2 ст. 28 Федерального закона N 164-ФЗ).

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя. При этом по взаимному соглашению сторон лизинговое имущество может учитываться на балансе лизингополучателя или на балансе лизингодателя (п. 1 ст. 31 Закона N 164-ФЗ).

По окончании срока действия договора лизинга лизингополучатель может приобрести предмет лизинга в собственность, если это предусмотрено договором лизинга (п. 5 ст. 15 Федерального закона N 164-ФЗ). При этом в общую сумму договора лизинга может включаться выкупная цена предмета лизинга.

Учет лизинговых операций необходимо осуществлять согласно Приказу Минфина России от 17.02.1997 N 15, которым утверждены Указания об отражении в бухгалтерском учете операций по договору лизинга (далее — Указания).

Предмет лизинга на балансе лизингополучателя

Бухгалтерский учет

Если согласно условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то лизингополучатель учитывает лизинговые операции следующим образом.

Поступление лизингового имущества

Стоимость поступившего лизингового имущества отражается по дебету счета 08 «Вложения во внеоборотные активы», субсчет «Приобретение отдельных объектов основных средств по договору лизинга», в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Затем затраты, связанные с получением лизингового имущества, и стоимость самого объекта списываются с кредита счета 08 в дебет счета 01 «Основные средства», субсчет «Арендованное имущество» (абз. 2 п. 8 Указаний).

Из положений п. п. 4, 7, 8 ПБУ 6/01 и абз. 2 п. 8 Указаний следует, что если лизинговое имущество учитывается на балансе лизингополучателя, то предмет лизинга принимается лизингополучателем на балансовый учет в составе основных средств по первоначальной стоимости, которая равна общей сумме задолженности перед лизингодателем по договору лизинга без учета НДС.

Расходы, понесенные лизингополучателем по доставке, доведению предмета лизинга до состояния, в котором он пригоден к эксплуатации (в том числе проектные, монтажные и пусконаладочные работы), не подлежат включению в первоначальную стоимость предмета лизинга, учитываемого согласно договору финансовой аренды (лизинга) на балансе лизингополучателя (Постановление ФАС СЗО от 19.11.2010 по делу N А26-11541/2009, Определением ВАС РФ от 12.04.2011 N ВАС-251/11 отказано в пересмотре данного дела).

Лизинговые платежи

Начисление причитающихся лизингодателю лизинговых платежей отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства», в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» (абз. 2 п. 9 Указаний).

То есть суммы причитающихся лизингодателю лизинговых платежей у лизингополучателя в этом случае расходом не признаются.

Амортизация

Начисление амортизации по объекту основных средств, являющемуся предметом договора лизинга, производится исходя из его стоимости и норм, утвержденных в установленном порядке, либо указанных норм, увеличенных в связи с применением механизма ускоренной амортизации на коэффициент не выше трех.

Суммы амортизации отражаются по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции со счетом 02 «Амортизация основных средств», субсчет «Амортизация имущества, сданного в лизинг» (абз. 3 п. 9 Указаний, п. 50 Методических указаний).

Выкуп лизингового имущества

При выкупе лизингового имущества и переходе его в собственность лизингополучателя при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей производится внутренняя запись на счетах 01 «Основные средства» и 02 «Амортизация основных средств», связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств (абз. 2 п. 11 Указаний).

Налоговый учет

Поступление лизингового имущества

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, он включает предмет лизинга в соответствующую амортизационную группу (п. 10 ст. 258 НК РФ).

Первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ (абз. 3 п. 1 ст. 257 НК РФ).

Амортизация

Первоначальная стоимость объектов ОС включается в расходы через амортизационные отчисления (пп. 3 п. 2 ст. 253 НК РФ). При начислении амортизации лизингополучатель вправе к основной норме амортизации применять специальный коэффициент, но не выше 3 (пп. 1 п. 2 ст. 259.3 НК РФ).

Лизинговые платежи

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя могут признаваться расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу, начисленной в соответствии с гл. 25 НК РФ (абз. 2 пп. 10 п. 1 ст. 264 НК РФ).

Выкуп лизингового имущества

По истечении срока лизинга организация может приобрести предмет лизинга в собственность, уплачивая выкупную цену.

Тогда первоначальная стоимость выкупленного ОС будет равна его выкупной цене, указанной в договоре лизинга (без учета НДС) (п. 1 ст. 256, абз. 2 п. 1 ст. 257 НК РФ).

При расчете амортизации организация может использовать оставшийся срок полезного использования приобретенного в собственность объекта ОС (п. 7 ст. 258 НК РФ).

Налог на добавленную стоимость (НДС)

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, общая сумма НДС, подлежащая уплате по договору лизингодателю, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Указанную сумму организация вправе принять к вычету по мере получения счетов-фактур от лизингодателя (пп. 1 п. 2 ст. 171 и п. 1 ст. 172 Налогового кодекса РФ).

Пример

Расходы лизингодателя, связанные с приобретением предмета лизинга, составили 960 000 руб., в том числе НДС по ставке 20% −160 000 руб.

Общая сумма лизинговых платежей составляет 1 200 000 руб. (в том числе НДС по ставке 20% −200 000 руб.).

Условиями договора лизинга предусмотрено внесение лизингополучателем 20-процентной предоплаты.

Авансовый платеж относится ко всему сроку лизинга, который равен 20 месяцам.

В налоговом учете срок полезного использования предмета лизинга установлен равным шести годам (предмет лизинга относится к четвертой амортизационной группе), при начислении амортизации организация применяет специальный коэффициент, равный 3.

Амортизация в бухгалтерском и налоговом учете начисляется линейным способом (методом).

Лизинговое имущество учитывается на балансе лизингополучателя. Организация применяет метод начисления.

По истечении срока действия договора лизинга предмет лизинга возвращается лизингодателю.

В бухгалтерском учете сумма ежемесячного лизингового платежа составляет 60 000 руб. (1 200 000 руб. / 20 мес.), в том числе НДС 10 0000 руб. (200 000 руб. / 20 мес.).

При этом 20 процентов цены договора лизингополучатель перечисляет авансом после заключения договора лизинга.

Перечисленный аванс не признается расходом лизингополучателя и учитывается в составе дебиторской задолженности с обособленным отражением в аналитическом учете (п. п. 3, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Таким образом, организация ежемесячно перечисляет лизинговый платеж в сумме 48 000 руб. (60 000 руб. — 60 000 руб. x 20%), в том числе НДС 8 000 руб. (48 000 руб. / 120×20).

Кроме этого, организация-лизингополучатель ежемесячно начисляет амортизацию по принятому на баланс предмету лизинга (п. 17 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н, п. 50 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н).

При линейном способе начисления амортизации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта (п. 19 ПБУ 6/01).

В данном случае срок полезного использования предмета лизинга может быть установлен в бухгалтерском учете исходя из срока действия договора лизинга (20 месяцев) (п. 20 ПБУ 6/01).

В таком случае ежемесячная сумма амортизации составит 50 000 руб. ((1 200 000 руб. — 200 000 руб.) / 20 мес.).

В налоговом учете сумма предоплаты, перечисленная лизингодателю, не признается расходом в налоговом учете (п. 14 ст. 270 НК РФ).

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, он включает предмет лизинга в соответствующую амортизационную группу (п. 10 ст. 258 НК РФ).

При этом первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ (п. 1 ст. 257 НК РФ).

То есть в данном случае первоначальная стоимость объекта основных средств для целей исчисления налога на прибыль составляет 800 000 руб. (960 000 руб. — 160 000 руб.).

При начислении амортизации по основным средствам из четвертой амортизационной группы, которые являются предметом договора лизинга, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не выше 3 (пп. 1 п. 2 ст. 259.3 НК РФ).

Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем ввода объекта основных средств в эксплуатацию, и прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости этого объекта либо когда данный объект выбыл из состава амортизируемого имущества по любым основаниям (п. 4 ст. 259, п. 5 ст. 259.1 НК РФ).

Поскольку организация использует специальный коэффициент, равный 3, ежемесячная сумма амортизации, начисленная в налоговом учете линейным методом, в данном случае составляет 33 333,33 руб. (800 000 руб. x 1 / (12 мес. x 6 лет) x 100% x 3) (п. 2 ст. 259.1 НК РФ).

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя признаются расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу, начисленной в соответствии со ст. ст. 259 — 259.2 НК РФ (абз. 2 пп. 10 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ).

Таким образом, сумма ежемесячного лизингового платежа, которую организация вправе учитывать в расходах в налоговом учете, составляет 16 666,67 руб. (60 000 руб. — 1 0000 руб. — 33 333,33 руб.).

Применение ПБУ 18/02

В данном случае сумму, уплачиваемую лизингополучателю по договору лизинга, организация учитывает в расходах в бухгалтерском учете через амортизационные отчисления. При этом ежемесячная сумма расходов составляет 50 000 руб.

В налоговом учете общая сумма расходов по договору лизинга учитывается через амортизационные отчисления и лизинговые платежи. При этом ежемесячная сумма расходов, как и в бухгалтерском учете, составляет 50 000 руб. (33 333,33 руб. 16 666,67 руб.).

Таким образом, различий в порядке признания расходов между бухгалтерским и налоговым учетом не возникает.

В учете лизингополучателя расчеты с лизингодателем по лизинговым платежам будут отражены следующими проводками:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

Перечисление аванса и получение предмета лизинга

Перечислен аванс по договору лизинга

76-6 «Задолженность по лизинговым платежам»

51 «Расчетный счет»

Выписка банка по расчетному счету

Принят к вычету НДС с перечисленной предоплаты

Выписка банка по расчетному счету

Отражена задолженность (без учета НДС) перед лизингодателем по договору лизинга

(1 180 000 — 180 000)

08 «Вложения во внеоборотные активы»

76-5 «Арендные обязательства»

Акт приемки-передачи имущества в лизинг,

Отражен НДС, подлежащий уплате по договору лизинга

76-5 «Арендные обязательства»

Предмет лизинга принят к учету в составе основных средств

01-2 «Полученное в лизинг имущество»

08 «Вложения во внеоборотные активы»

Акт о приеме- передаче объекта основных средств,

Инвентарная карточка учета объекта основных средств

Ежемесячно в течение срока действия договора лизинга

Начислен ежемесячный лизинговый платеж

76-5 «Арендные обязательства»

76-6 «Задолженность по лизинговым платежам»

Принят к вычету НДС с суммы ежемесячного лизингового платежа

20 «Основное производство»

02 «Амортизация основных средств»

Перечислен ежемесячный лизинговый платеж (за вычетом уплаченного аванса)

76-6 «Задолженность по лизинговым платежам»

51 «Расчетный счет»

Выписка банка по расчетному счету

Восстановлен НДС с перечисленной предоплаты

На дату возврата предмета лизинга лизингодателю

Стоимость возвращенного предмета лизинга списана с учета

02 «Амортизация основных средств»

01-2 «Полученное в лизинг имущество»

Акт о приеме-передаче объекта основных средств

Совет от аудитора

После того как в учете будут сделаны бухгалтерские проводки, рекомендуем проверить правильное отражение операций на счетах бухгалтерского учета.

Результат следует оформить в виде бухгалтерской справки.

Счет 76-6 «Задолженность по лизинговым платежам»:

Дебетовый оборот счета «Задолженность по лизинговым платежам»

240 000 руб. 48 000 руб. х 20 мес. = 1 200 000 руб.

Кредитовой оборот счета «Задолженность по лизинговым платежам»

48 000 руб. х 20 мес. = 1 200 000 руб.

Таким образом, счет 76-6 после окончания срока действия договора лизинга закрывается в ноль, что говорит о правильности отражения операций на счетах бухгалтерского учета.

Счет 76-5 «Арендные обязательства»:

Дебетовый оборот счета 76-5 «Арендные обязательства»

60 000 руб. х 20 мес. = 1 200 000 руб.

Кредитовой оборот счета 76-5 «Арендные обязательства»

1 000 000 руб. 48 000×20 мес. = 1 200 000 руб.

Таким образом, счет 76-6 после окончания срока действия договора лизинга закрывается в ноль, что говорит о правильности отражения операций на счетах бухгалтерского учета.

Здравствуйте, помогите пожалуйста разобраться в учете лизингового авто на балансе ЛП (на нашем балансе). Сразу скажу что вашу статью ПОШАГОВЫЙ УЧЕТ ЛИЗИНГА В 1С 8.3 НА БАЛАНСЕ ЛИЗИНГОПОЛУЧАТЕЛЯ изучила досконально, и огромное вам спасибо за данный материал. Но у меня что то не так идет в учете.

Стоимость ато в БУ равна 4 251 152,50, стоимость в НУ — 3 675 352,50.

Авансовый платеж засчитывается в счет лизингового платежа в месяце передачи имущества в Лизинг, что прямо указано в Договоре и в графике платежей, последующие платежи идут в равной сумме. Все операции я провела в тестовой базе и для того что бы посмотреть как программа все просчитает сократила срок лизинга до 4 месяцев с августа по ноябрь 2020г., в связи с чем получается что

первый лизинговый платеж равен 1 503 383, остальные три платежа по 1 200 000.

ИТОГО — 5 103 383,00 ( в т.ч НДС 850 230,51)

Сумма амортизации с сентября по декабрь (СПИ равен 4 месяца) в БУ — 1 062 788,13 в НУ — 918 838,13.

Таким образом, сумма расходов по лизинговым платежам за вычетом амортизации в НУ составит — 1 месяц — 1 251 152,50; со 2 по 4 месяц — по 81 161,87.

Амортизация плюс расходы по платежам всего — 4 251 152,50.

Все вроде верно. Но у меня на конец декабря счет 01.К не закрылся, соответственно на 77 счете тоже кредитовый остаток. Не могу понять где я что-то не так сделала.

Очень надеюсь на вашу помощь.

Оформите выкуп предмета лизинга и проверьте результат. Это финальная операция.

Пошаговый учет лизинга в 1С 8.3 на балансе лизингополучателя

.

Мария добрый день, огромное вам спасибо, действительно не хватало только «Выкупа лизинга» . При этом у меня теперь Дебетовое сальдо по счету 76 в сумме 1 250,00 (стоимость выкупа без учета НДС). 60 счет закрылся, все ок. Какой операции еще не хватает, не могу понять ?

Спасибо за уточнение.

Вопрос — когда принимали к учету ОС, то включили в стоимость в БУ выкупную стоимость или нет.

Ее надо включать, если она в договоре в сумме есть. Не зависимо от того есть условие о том, что на выкуп свой договор или нет.

Мария, нет не включали, т.к. у нас на выкуп будет отдельный договор. После исправлений все теперь — ок. Огромное вас спасибо Мария.

Отлично, что разобрались.

Если отдельный договор, но сумму знаем, то ее включаем в общую в БУ. Тогда и на момент выкупа все ок в программе будет.

Благодарю вас. Хорошего дня.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Здравствуйте.

Посмотрела вебинары по страховым взносам и НДФЛ.

ЕЛЕНА, ОГРОМНОЕ Вам спасибо за Ваш труд! Всегда актуально, очень информативно.

Удачи Вам и всей Вашей команде профессионалов.

Огромное Вам всем СПАСИБО!

С уважением, Елена.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

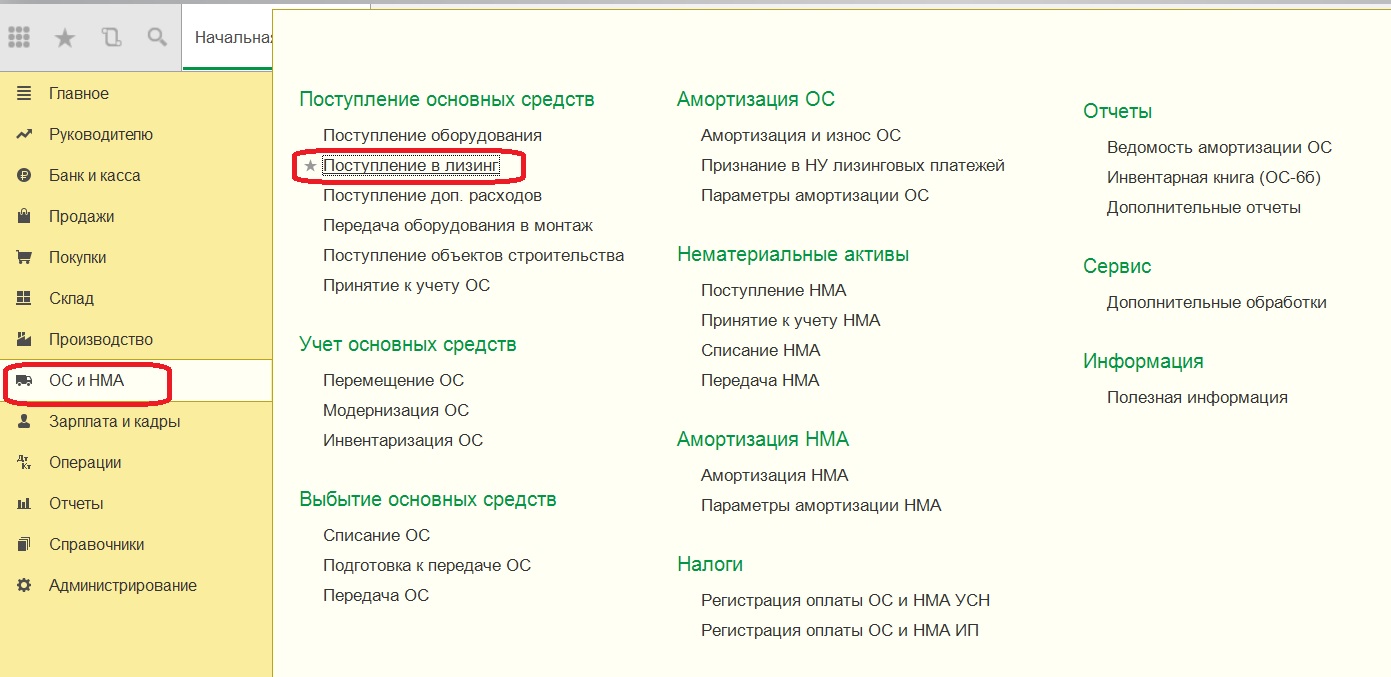

Лизинг - это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

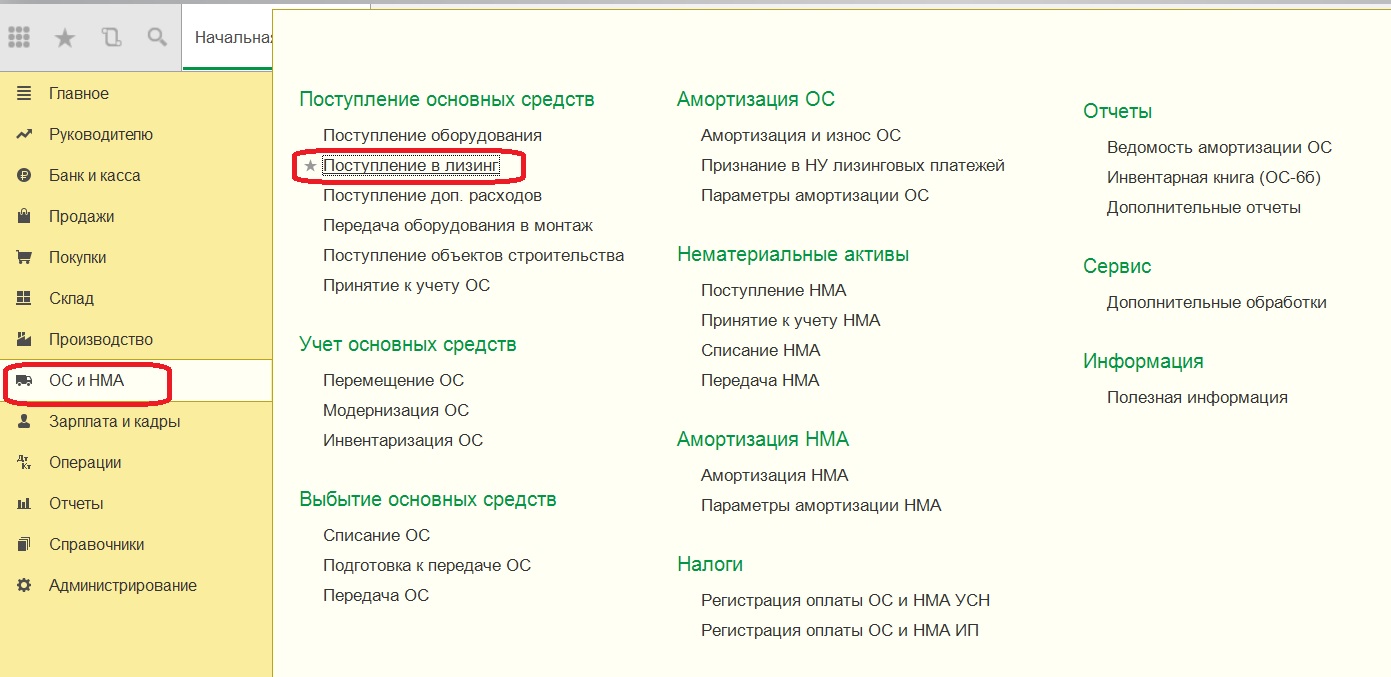

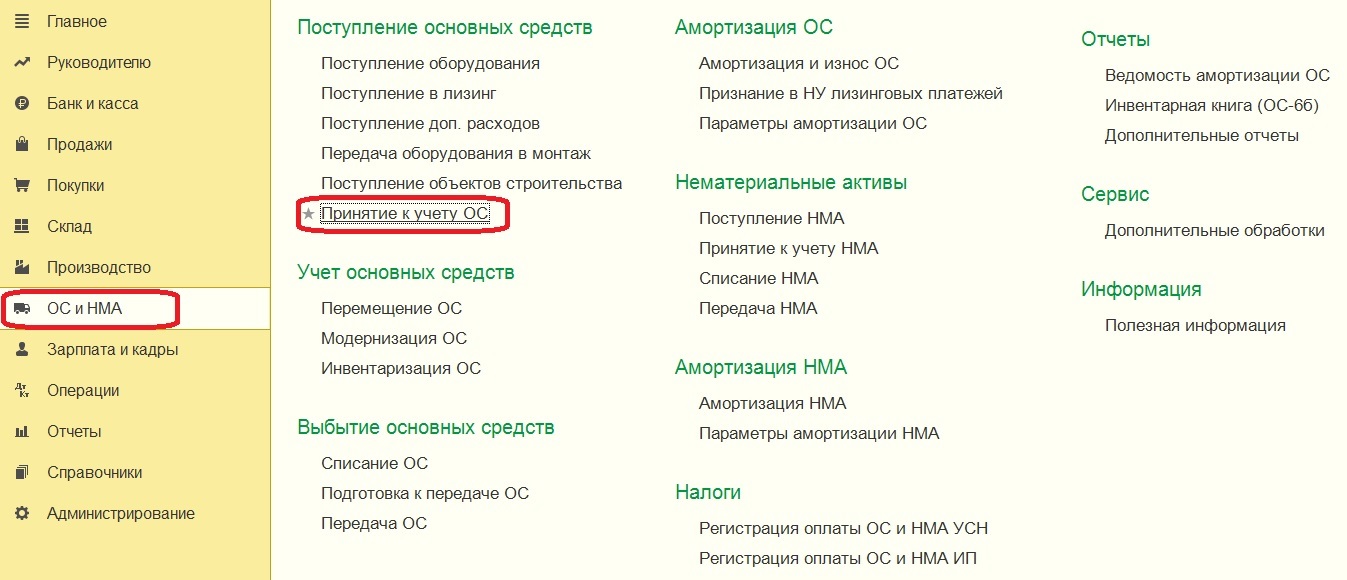

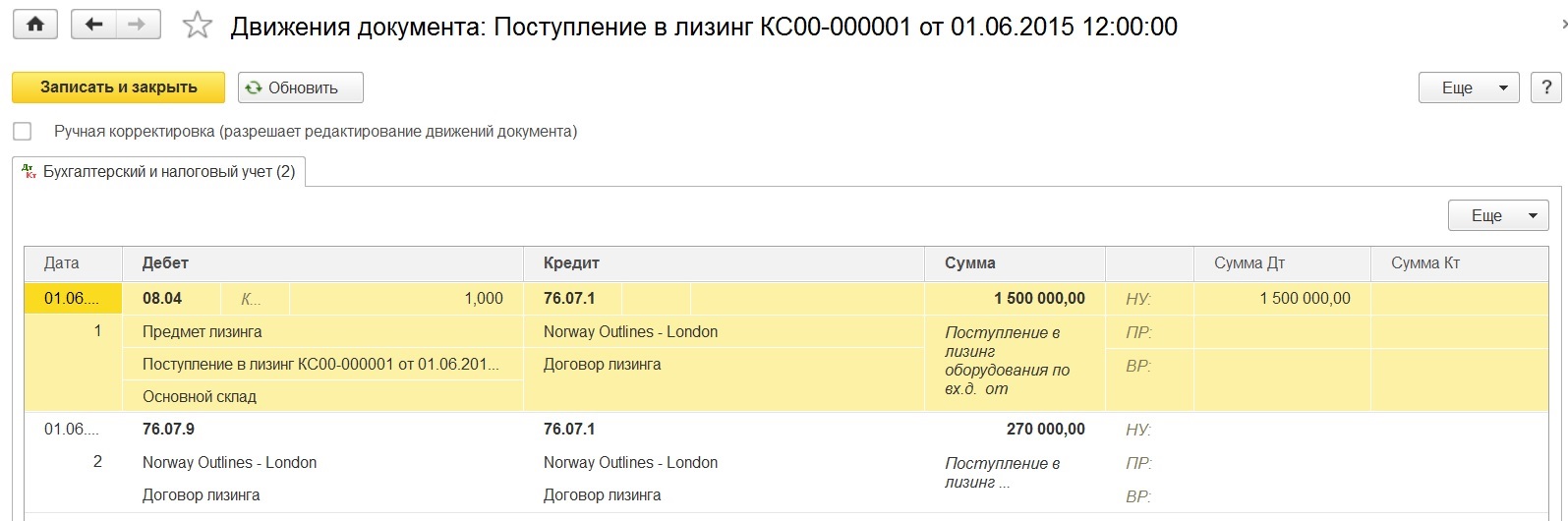

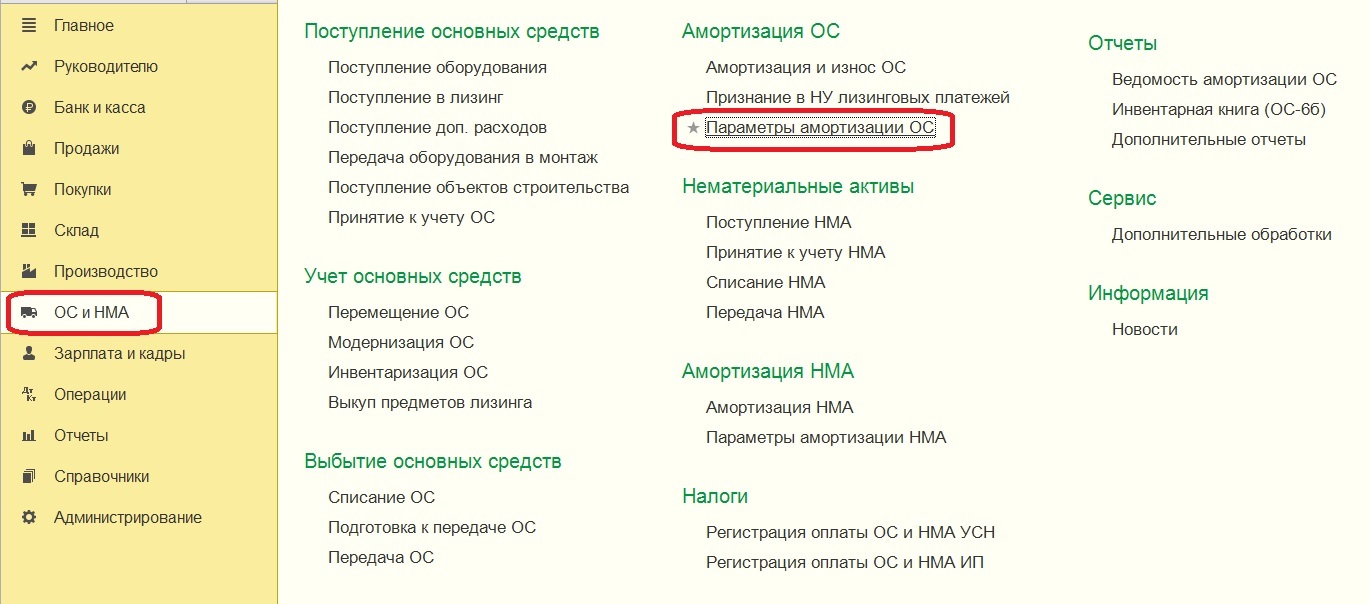

Первая операция отражается документом "Поступление в лизинг". Для перехода к документу выбираем раздел "ОС и НМА".

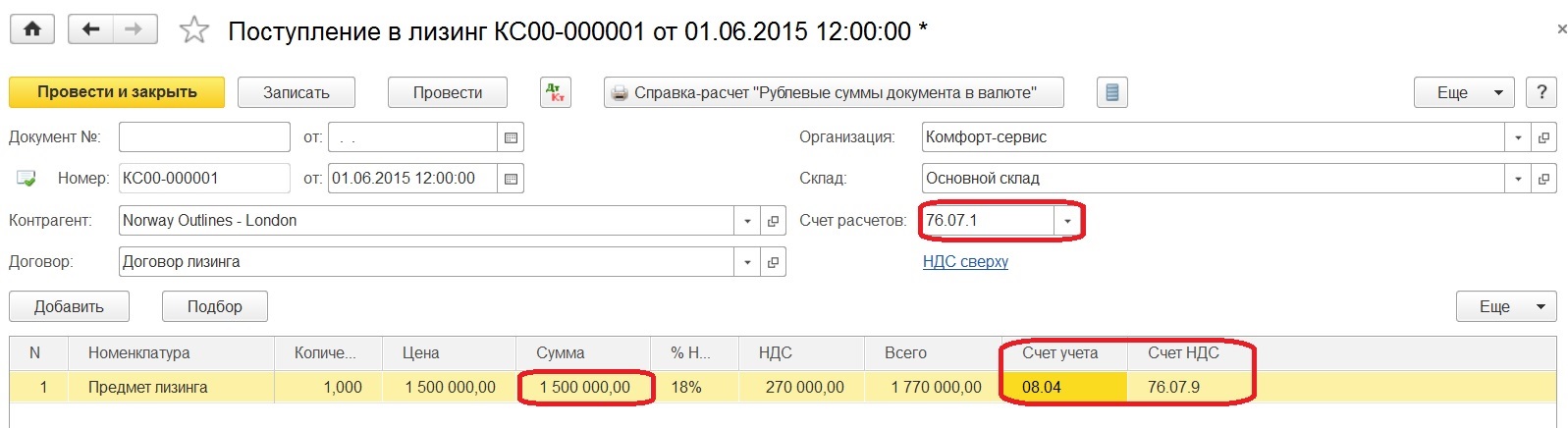

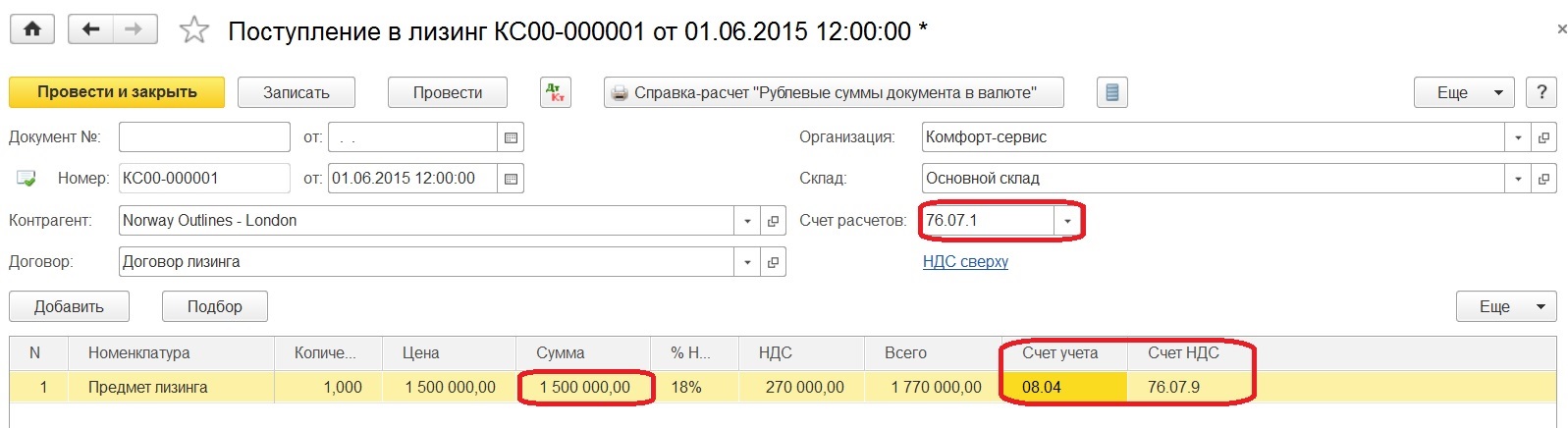

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

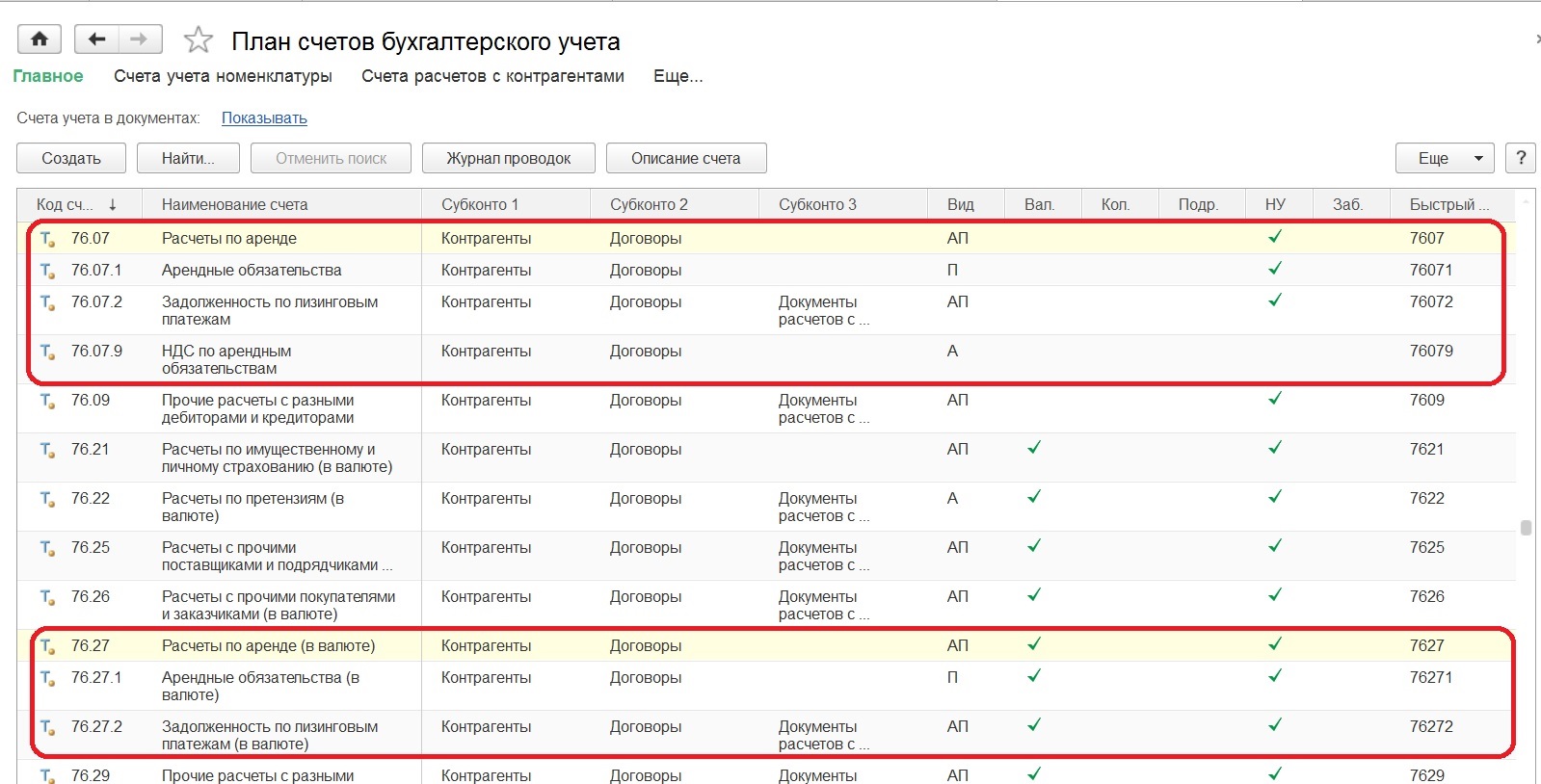

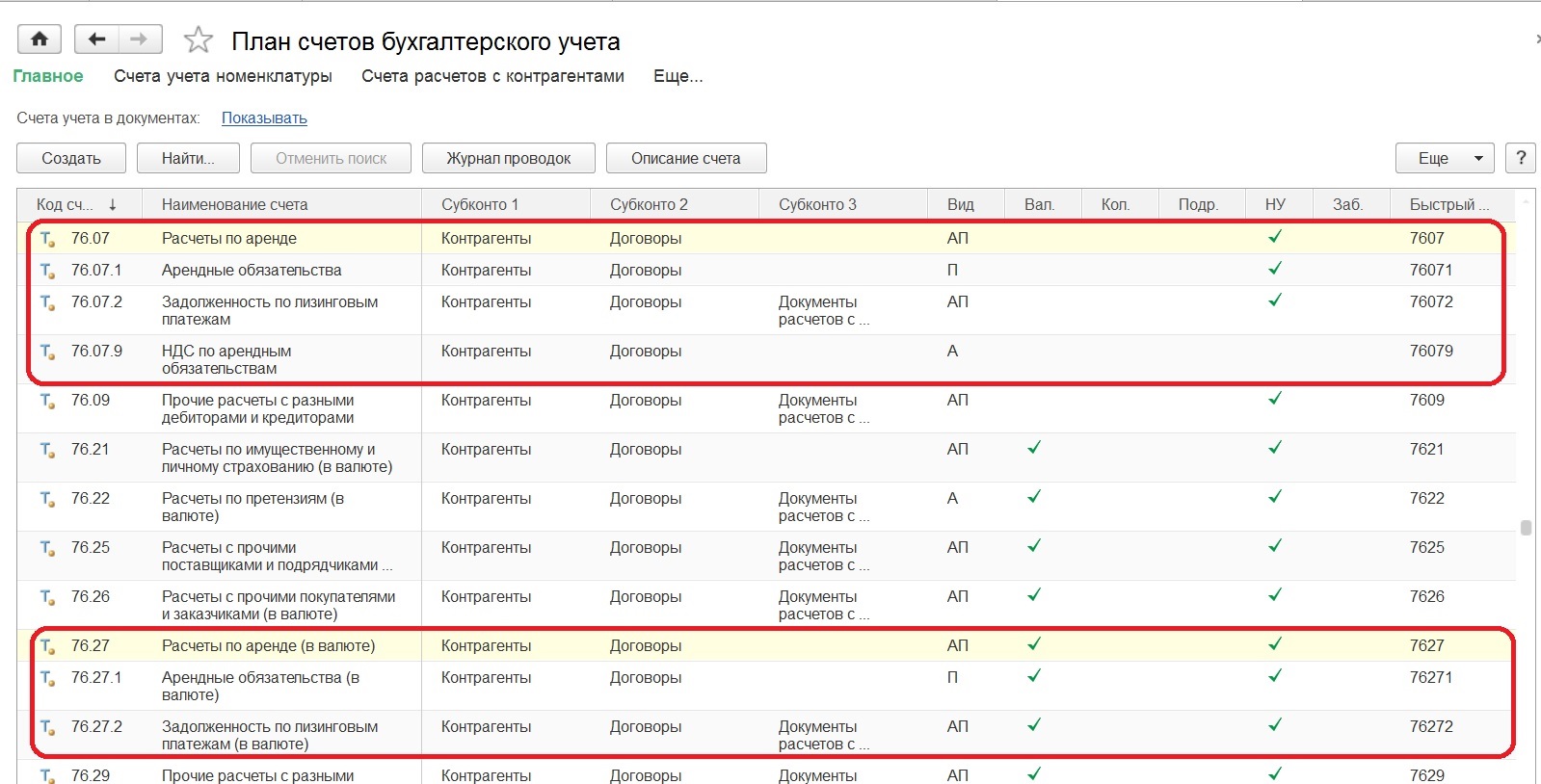

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

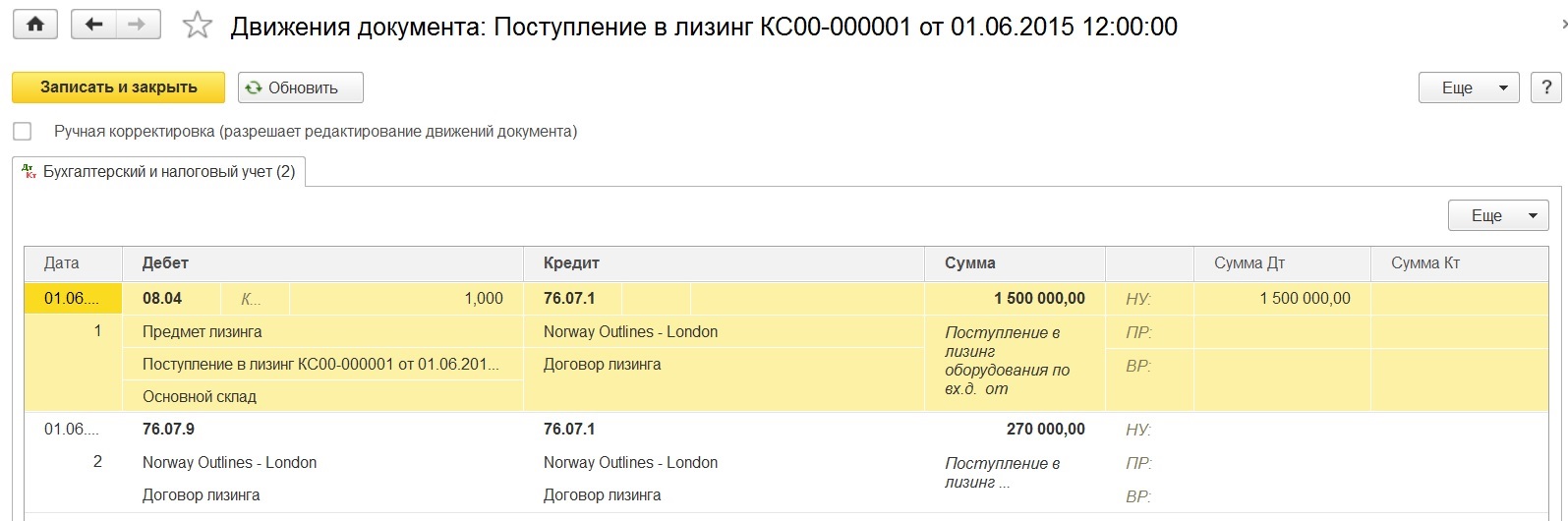

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит. Счет-фактура по данной операции не выставляется.

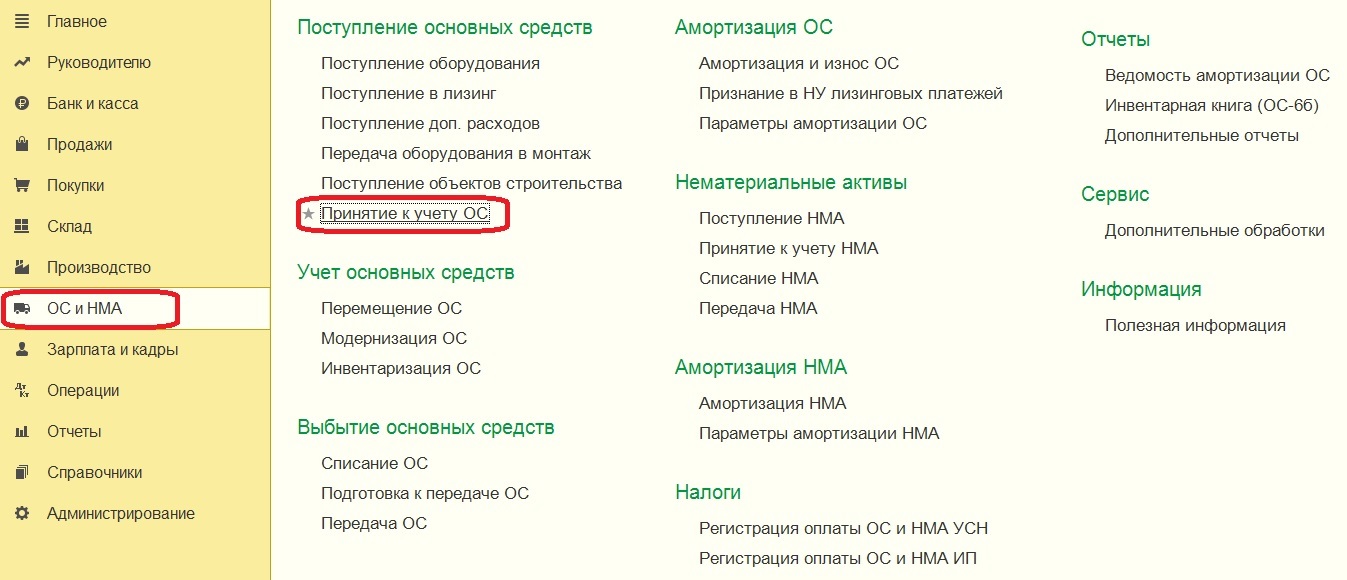

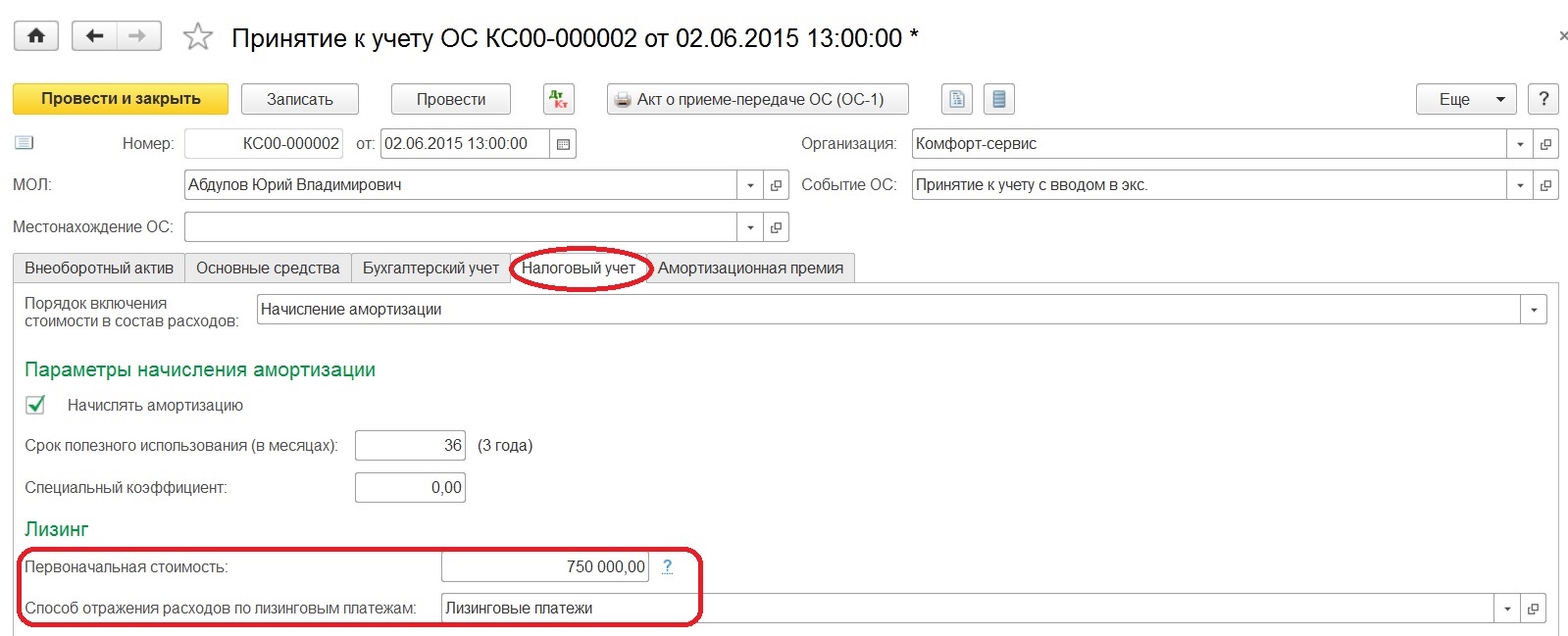

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу "Принятие к учету ОС", который расположен в том же разделе "ОС и НМА".

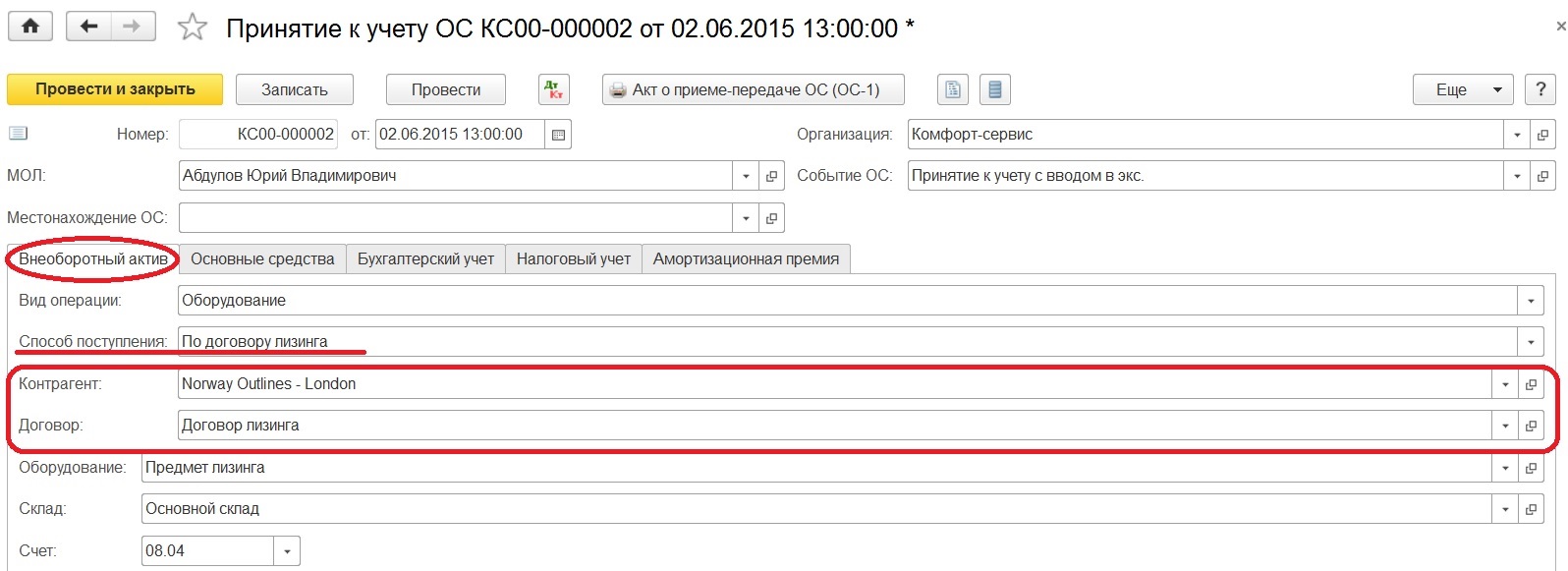

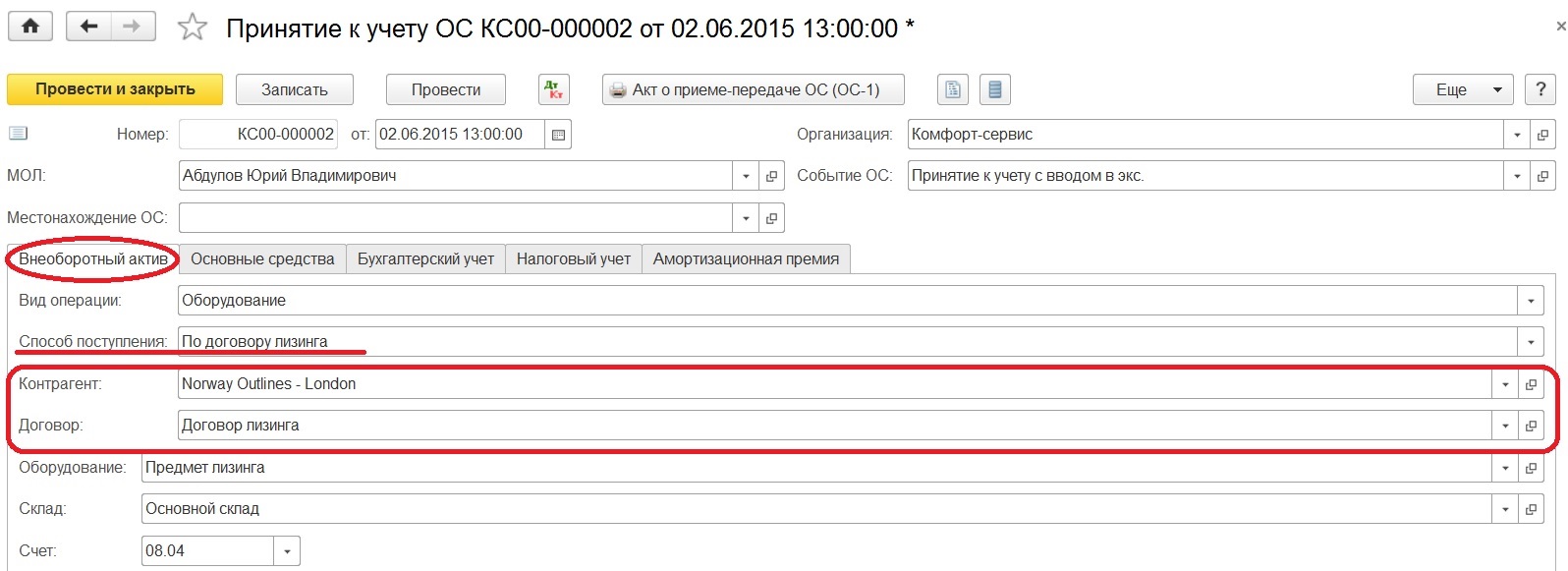

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления - "По договору лизинга". То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить - это второе отличие документа. "Контрагент" в данном случае - это лизингодатель, а "Договор" - договор лизинга.

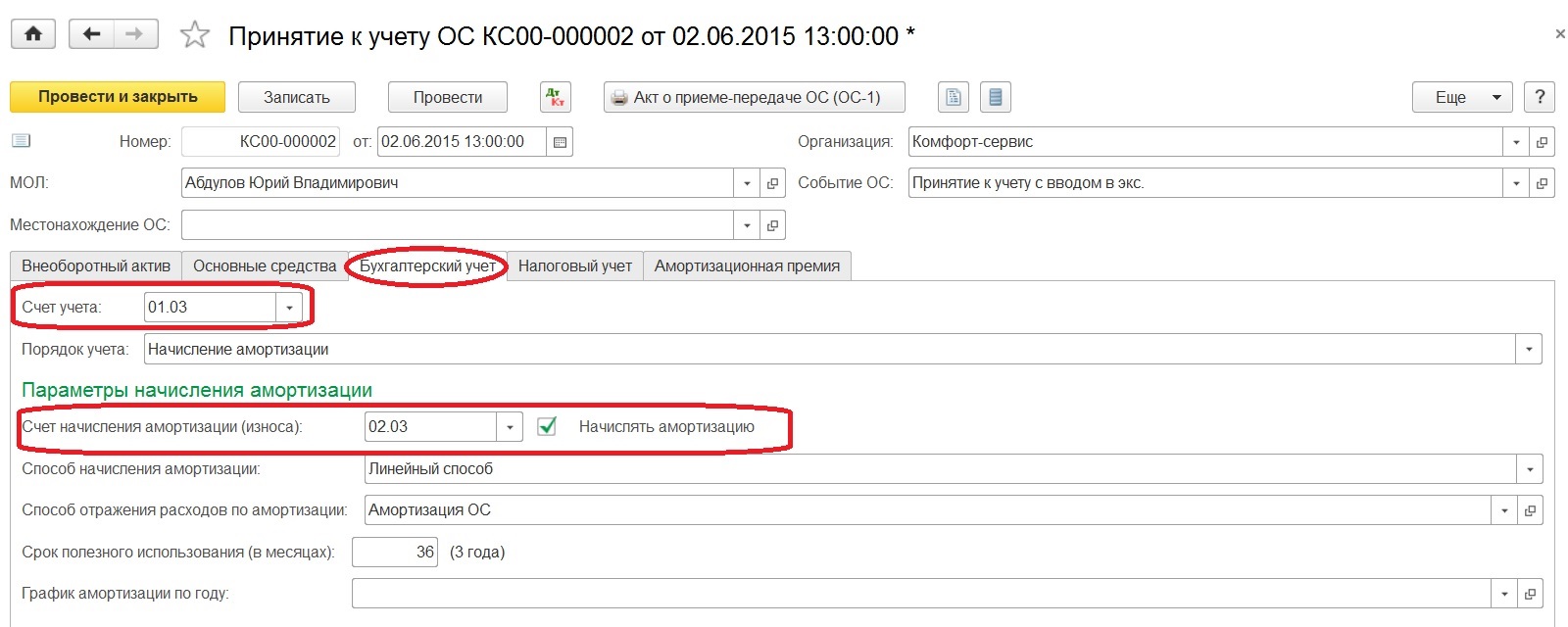

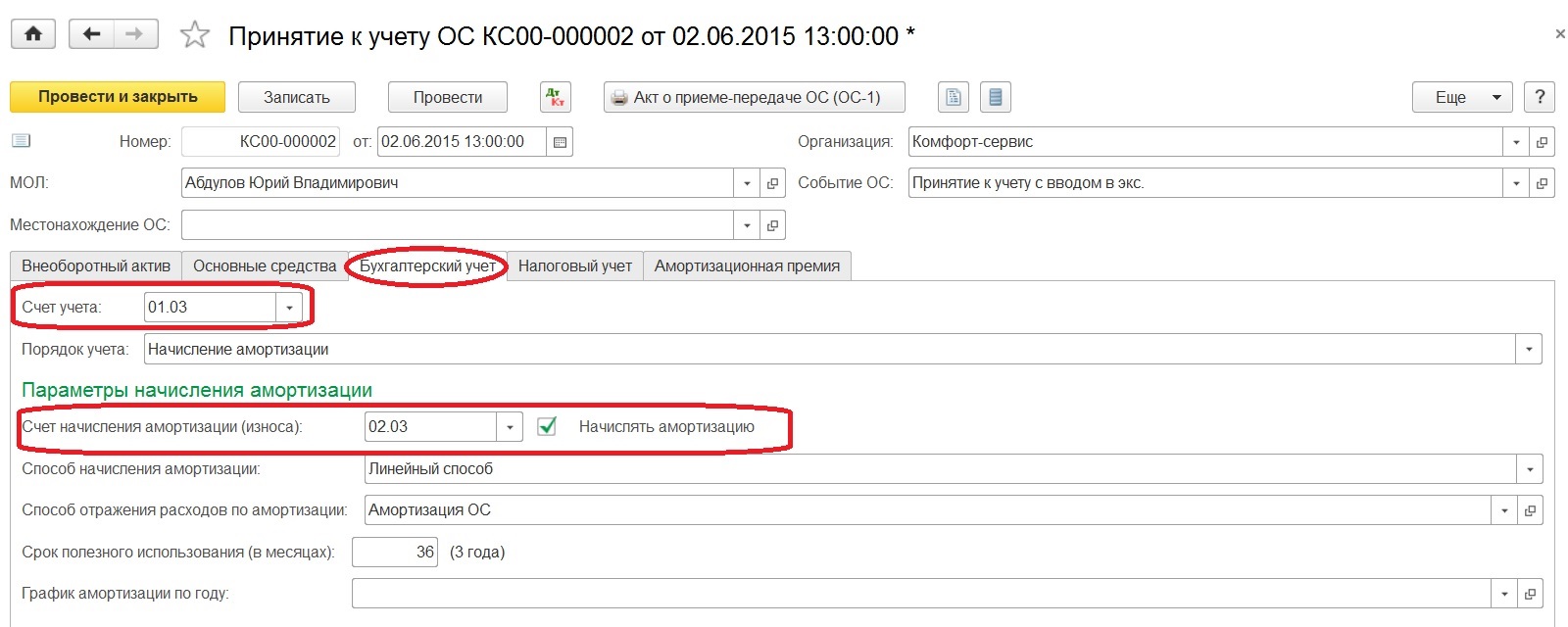

В-третьих, счета учета. На закладке "Бухгалтерский учет" указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

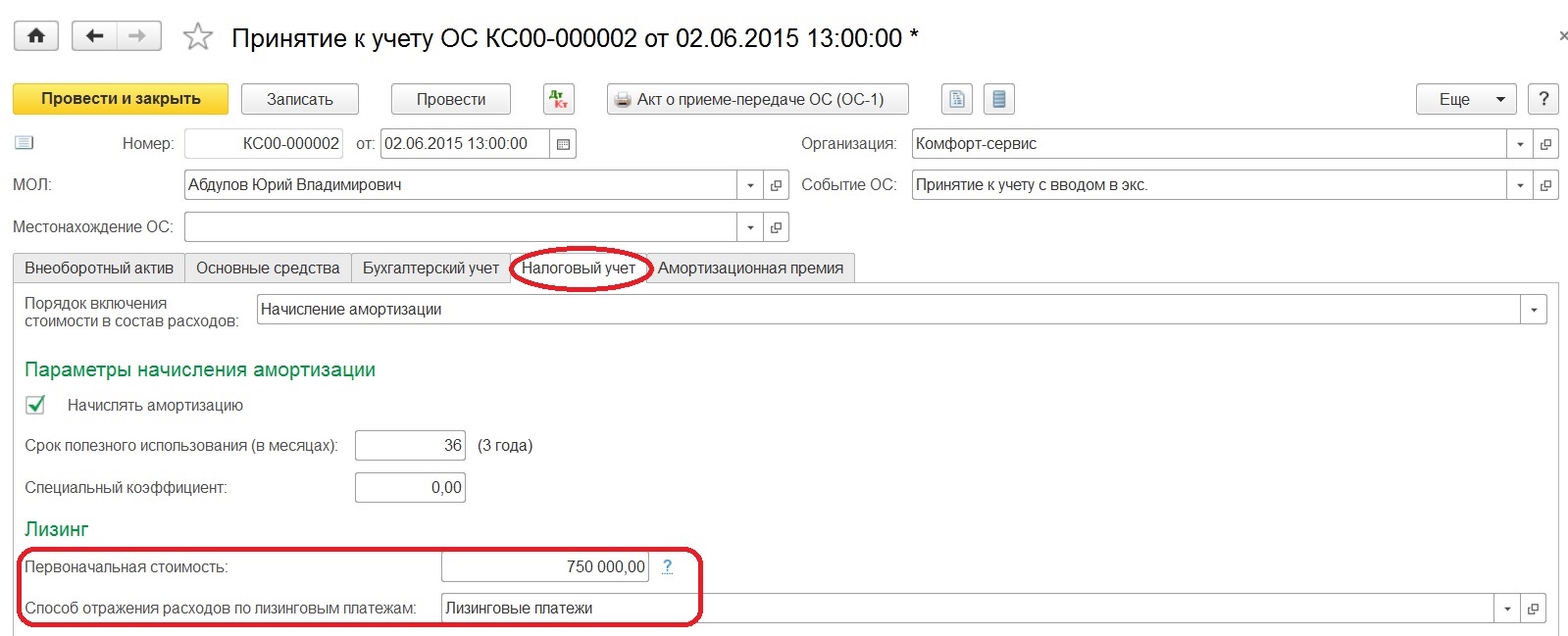

В-четвертых, сумма по налоговому учету - это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле "Порядок включения стоимости в состав расходов" указывается "Начисление амортизации", и устанавливается флаг "Начислять амортизацию".

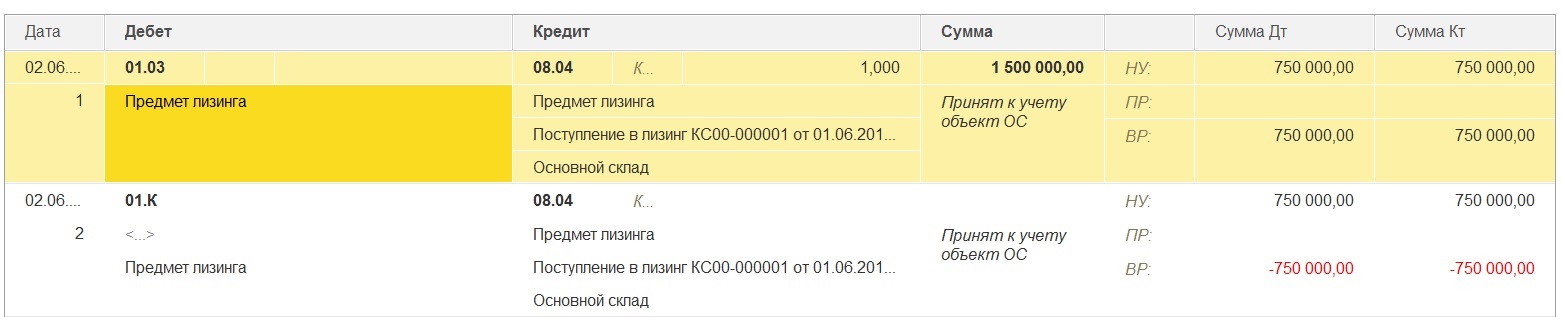

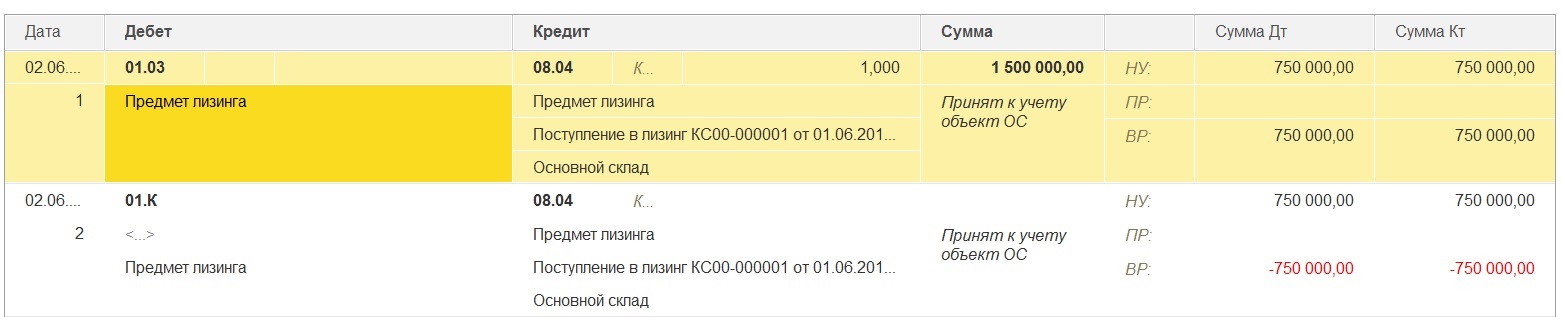

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому - сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01.К "Корректировка стоимости арендованного имущества", то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

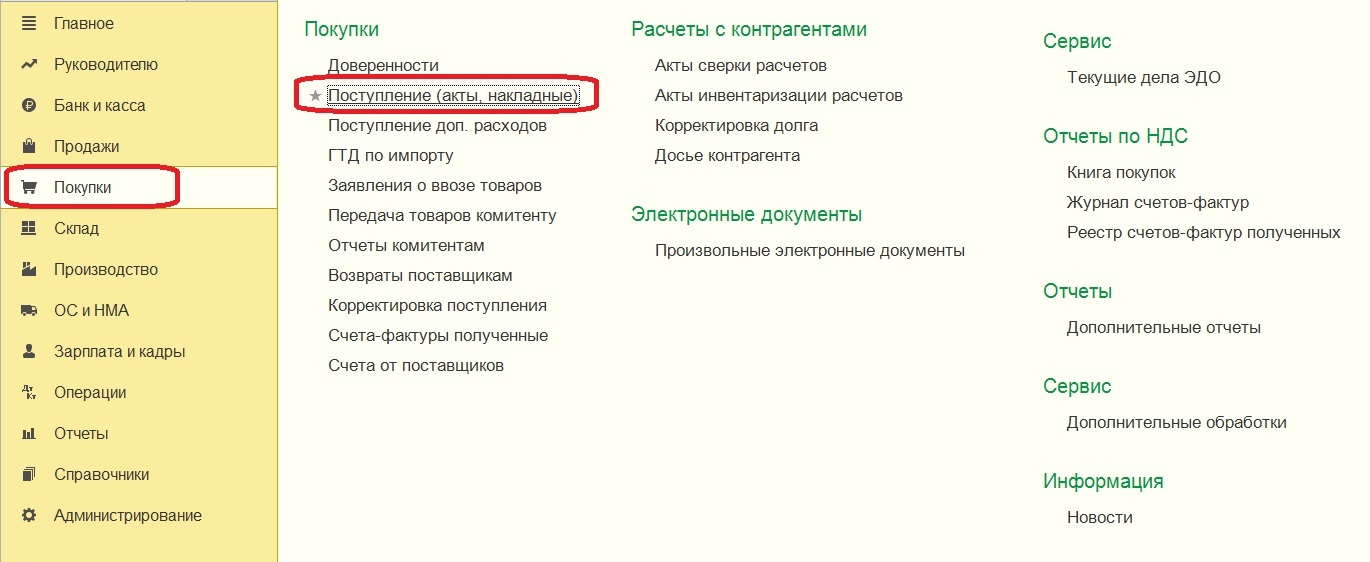

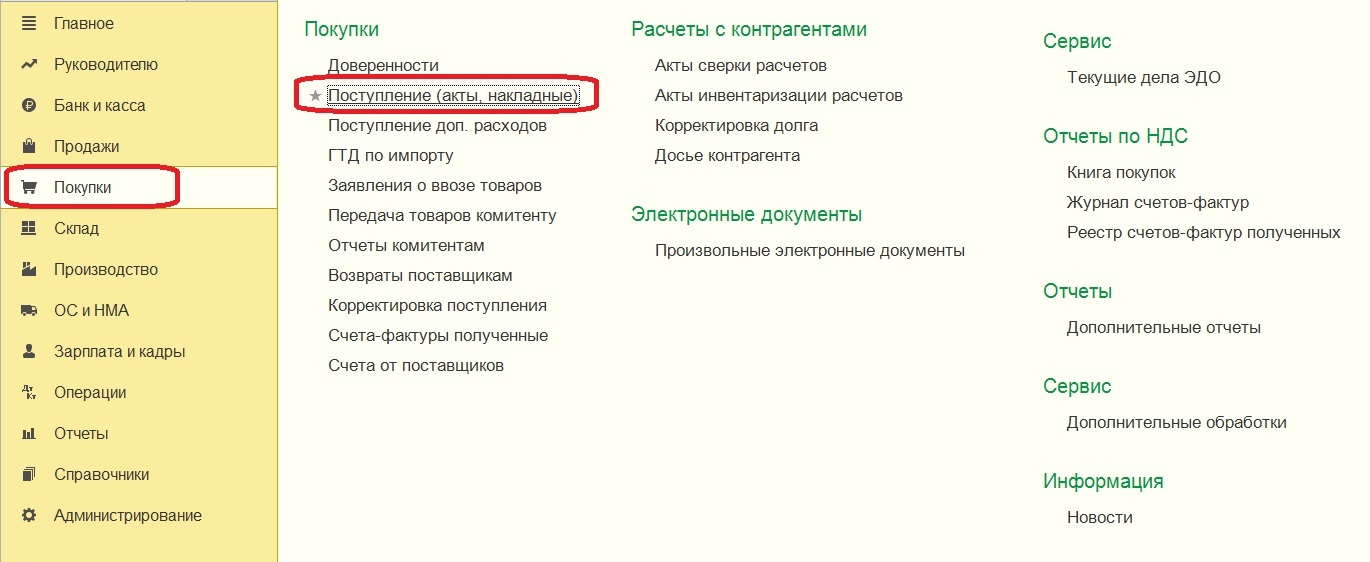

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа "Поступление (акт, накладная)" с видом операции "Услуги лизинга". Для ввода данной информации обратимся к разделу "Покупки".

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

Ниже табличной части можем внести и зарегистрировать счет-фактуру, тогда НДС будет принят к вычету.

После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы "отложенного" НДС и отражение "входного" НДС с суммы начисленного лизингового платежа.

Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

При обращении к обработке "Закрытие месяца" видим актуальные для нашей ситуации регламентные операции: "Амортизация и износ основных средств" и "Признание в НУ лизинговых платежей". При выполнении первой из этих операций, суммы начисленной по счету 02.03 амортизации списываются на расходы.

При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете.

Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом "Признание расходов по ОС, поступившим в лизинг".

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

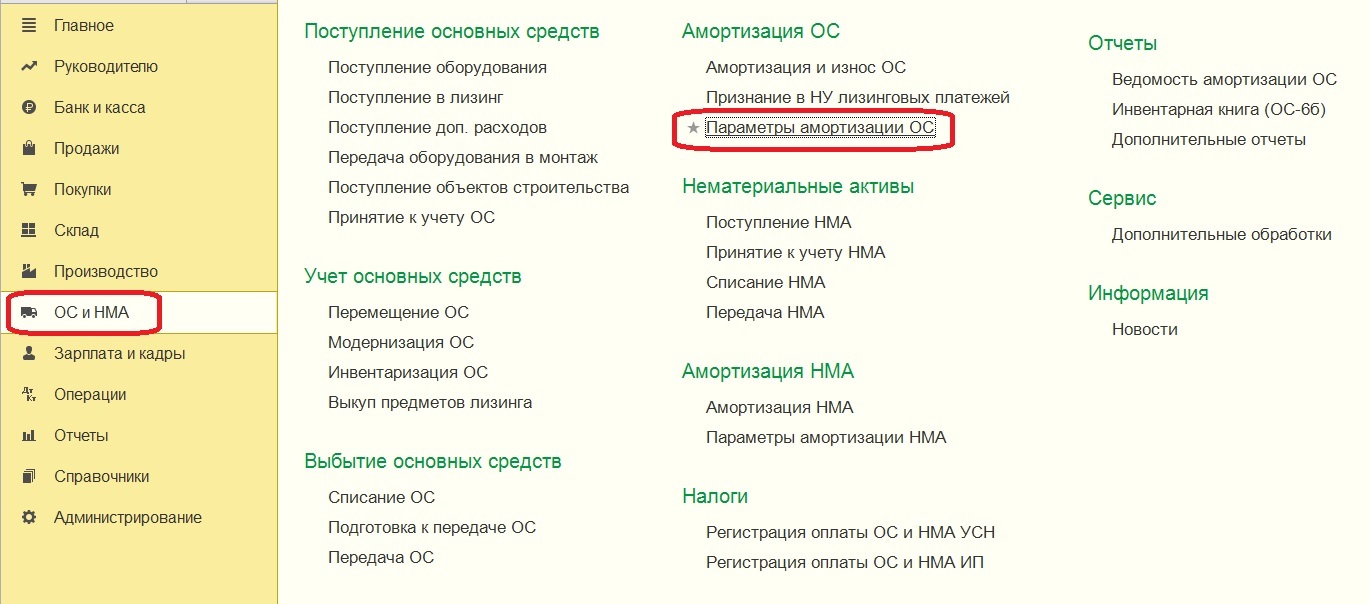

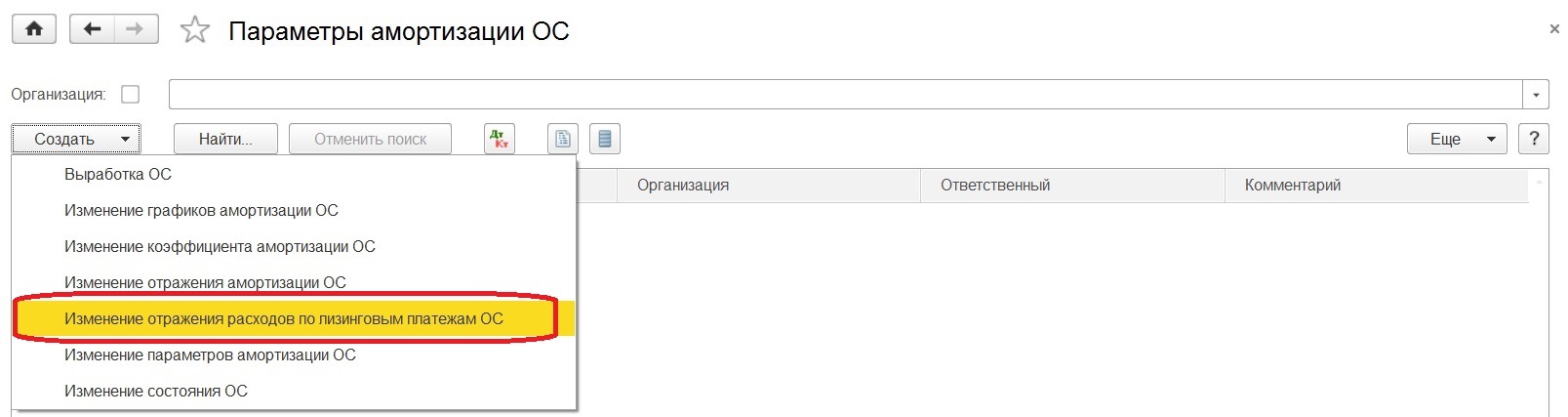

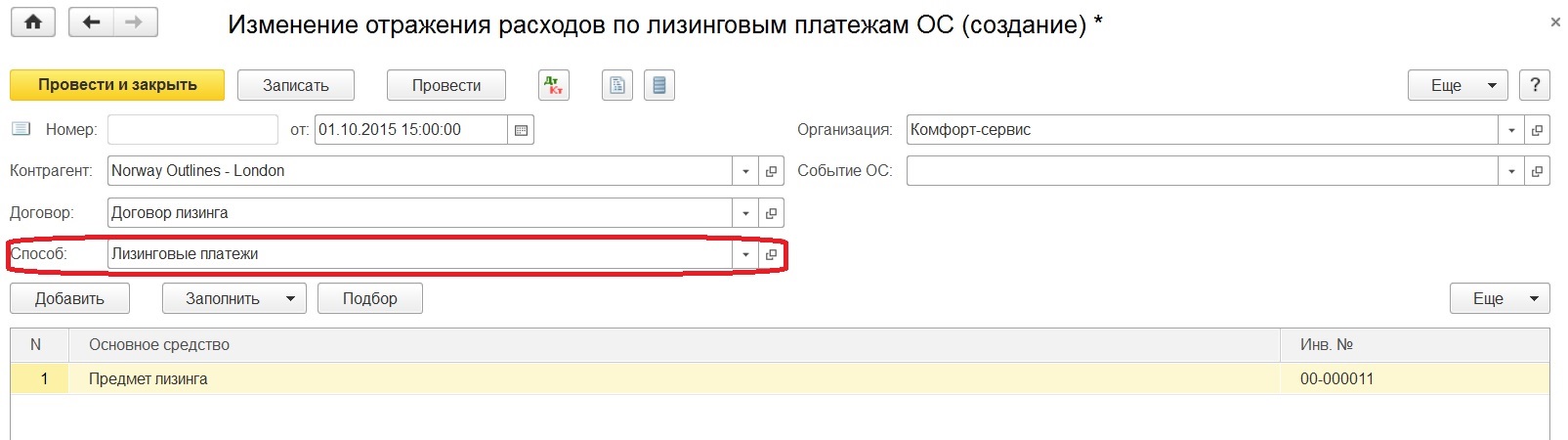

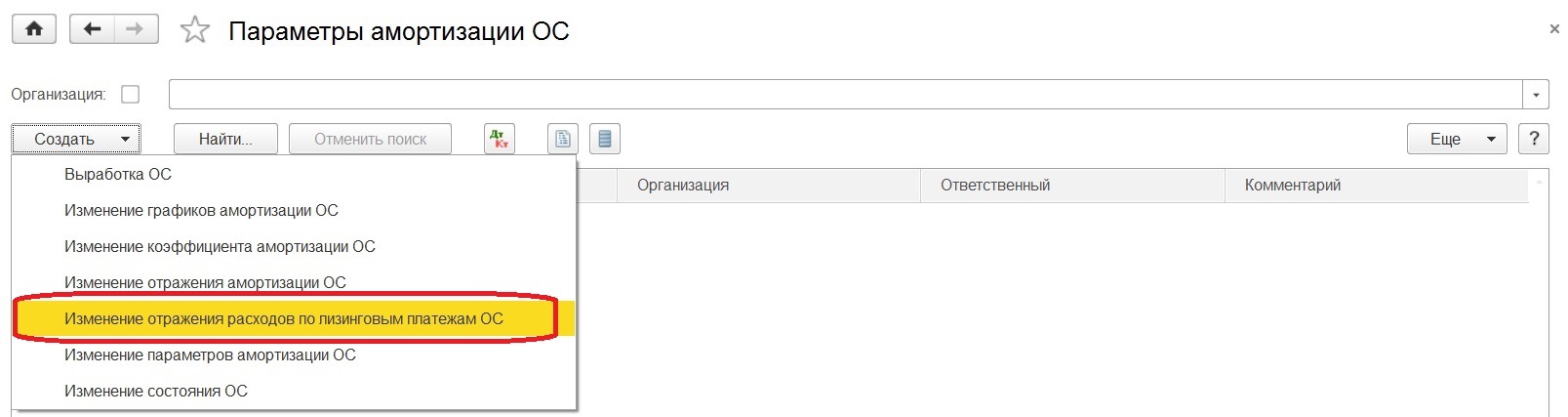

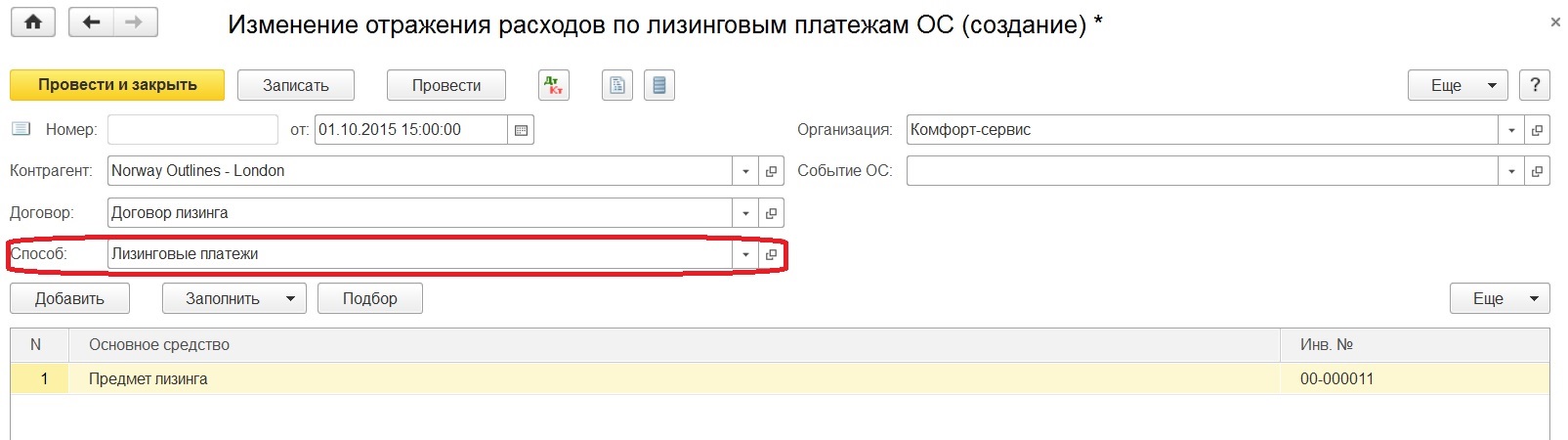

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе "ОС и НМА".

При создании выбираем одноименную позицию.

В поле «Способ» указываем новый требуемый способ.

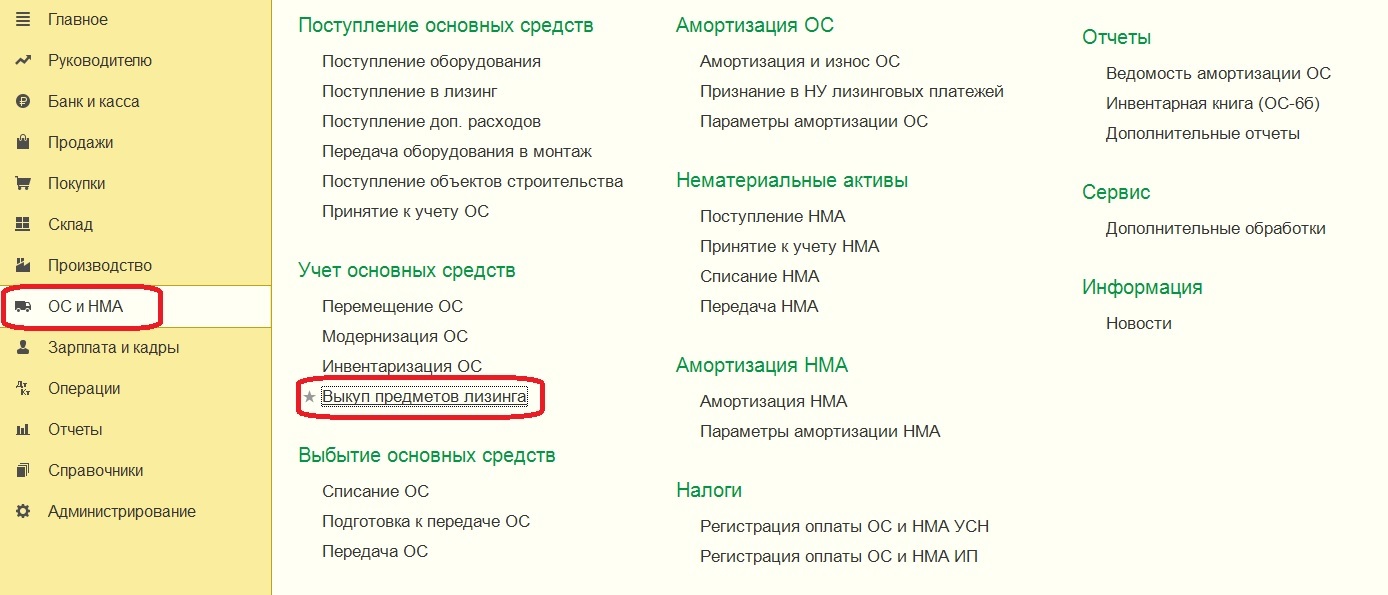

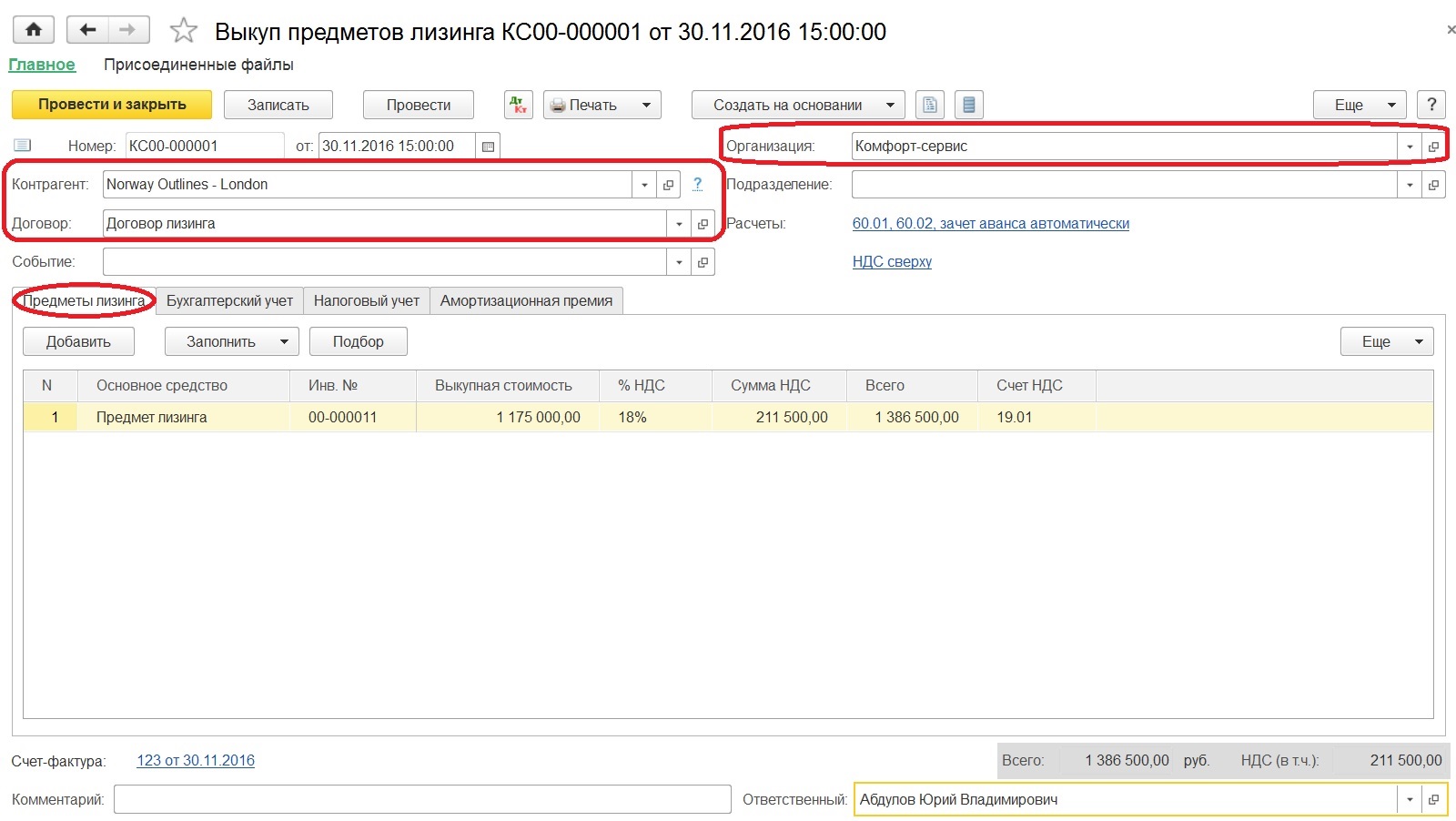

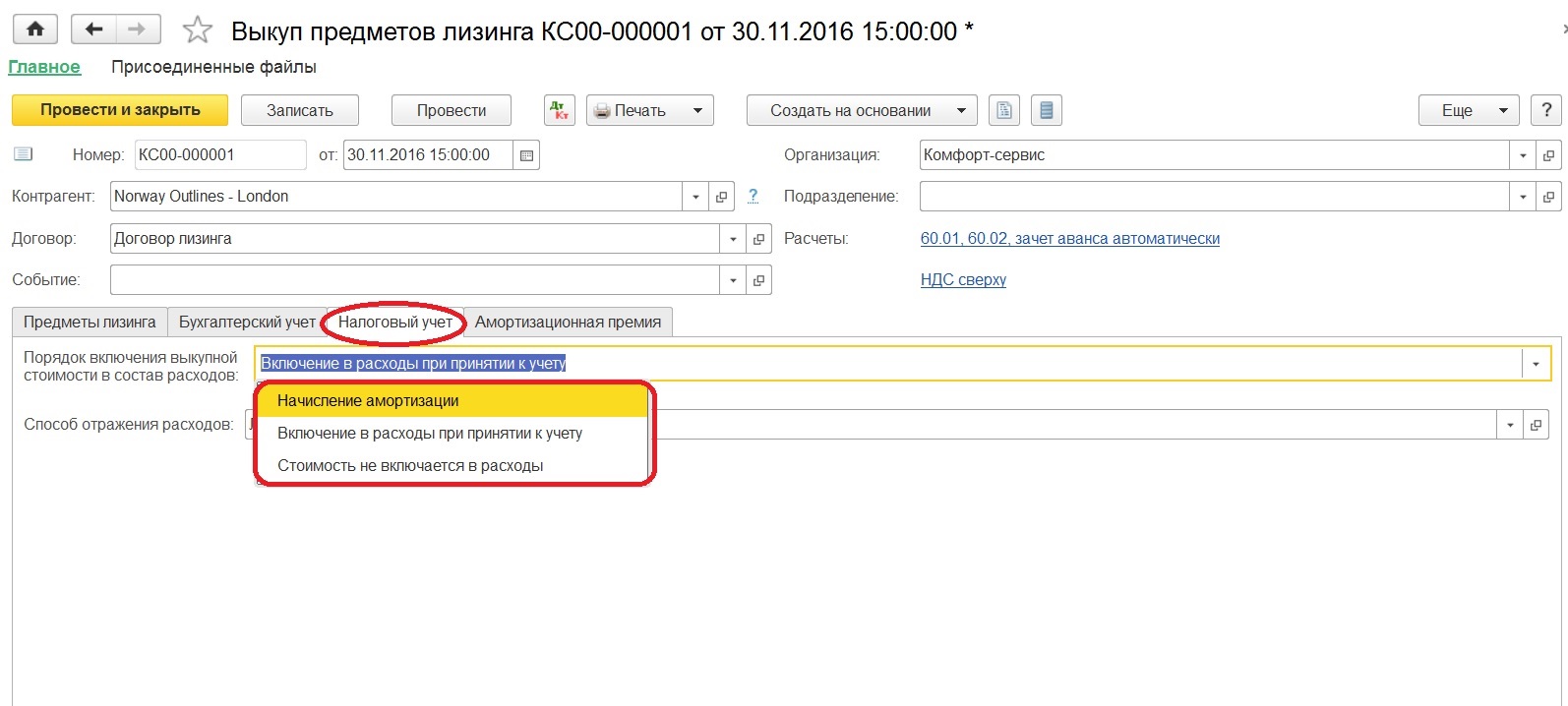

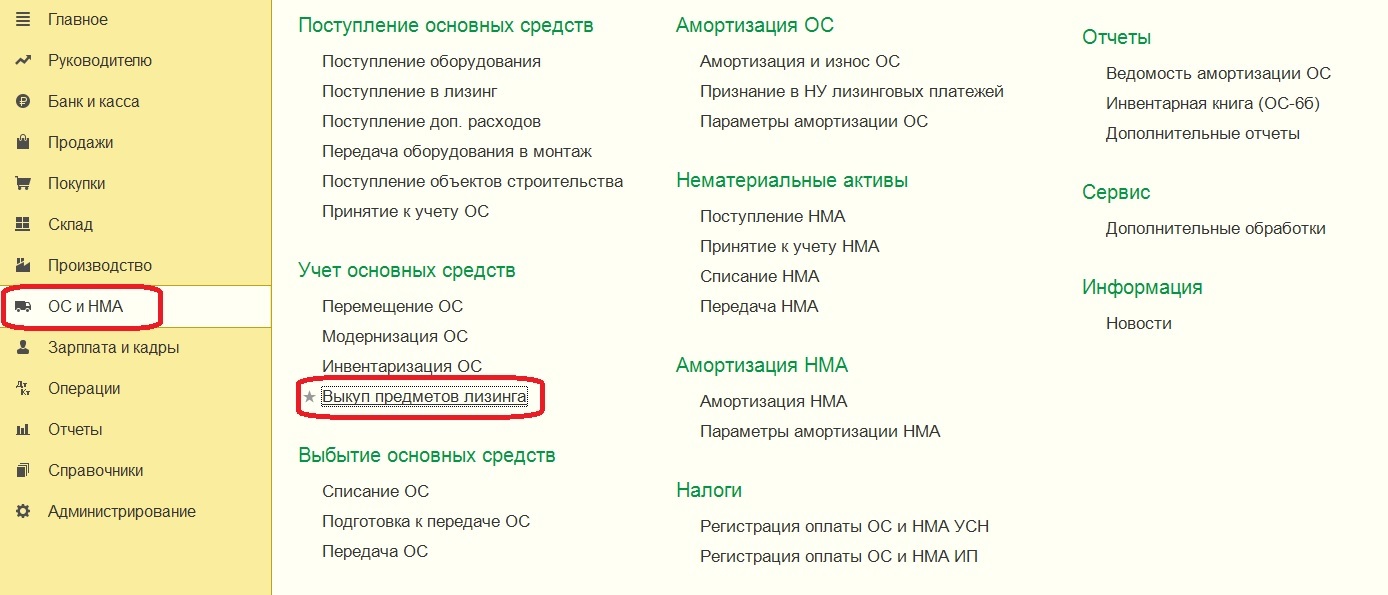

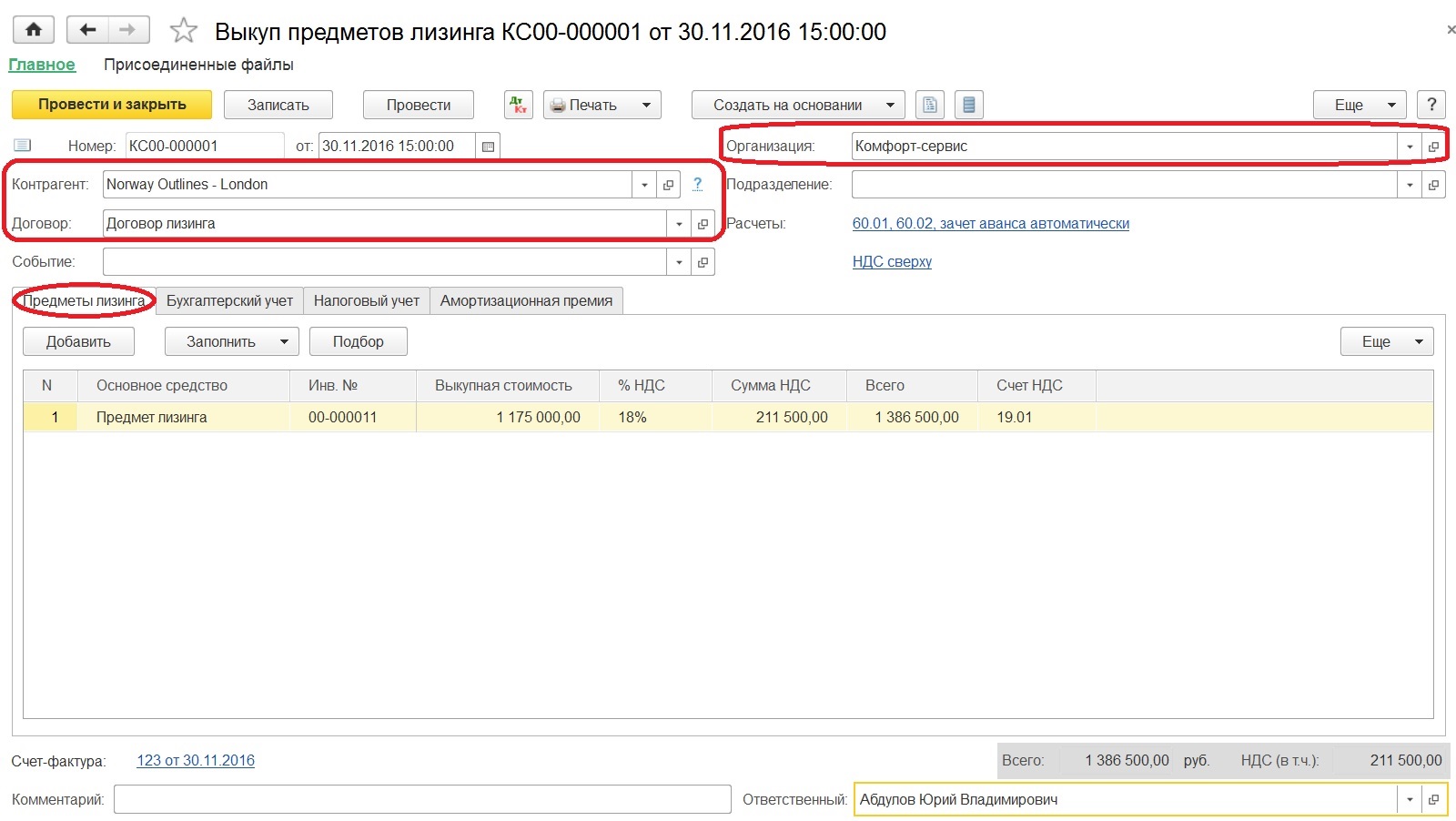

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел "ОС и НМА".

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

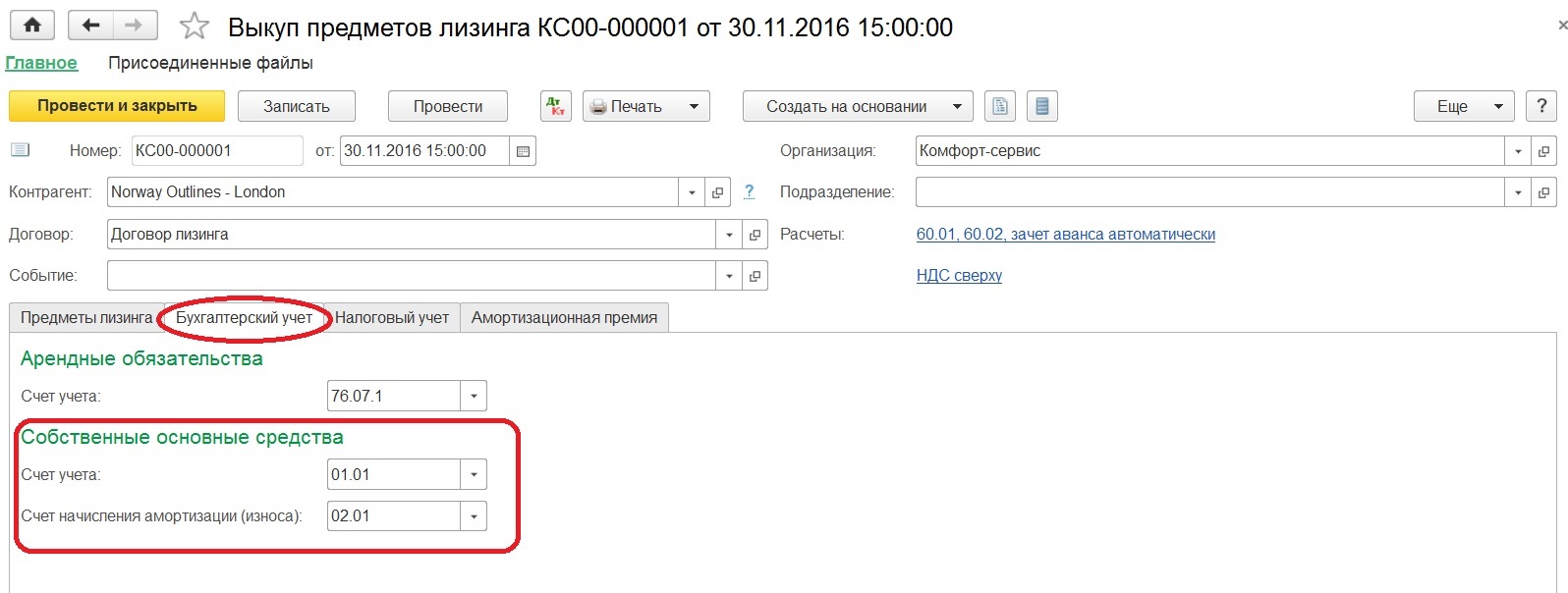

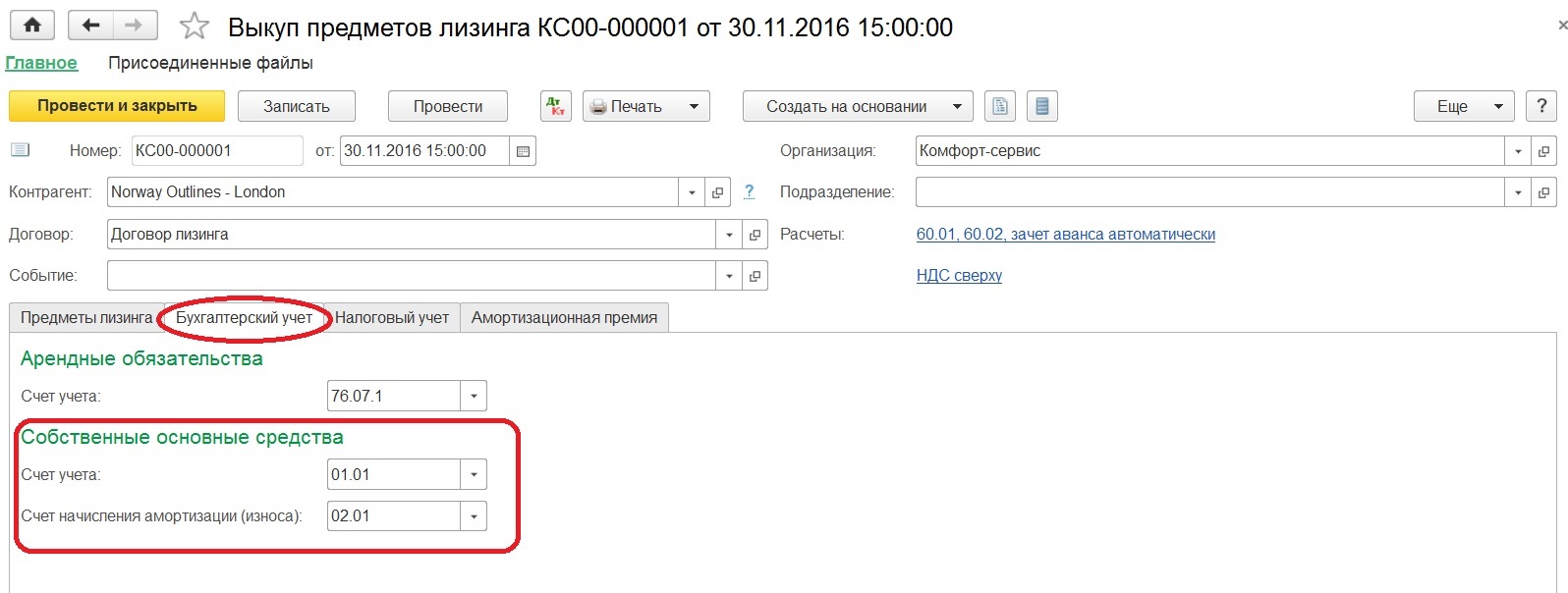

На закладке "Бухгалтерский учет" проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

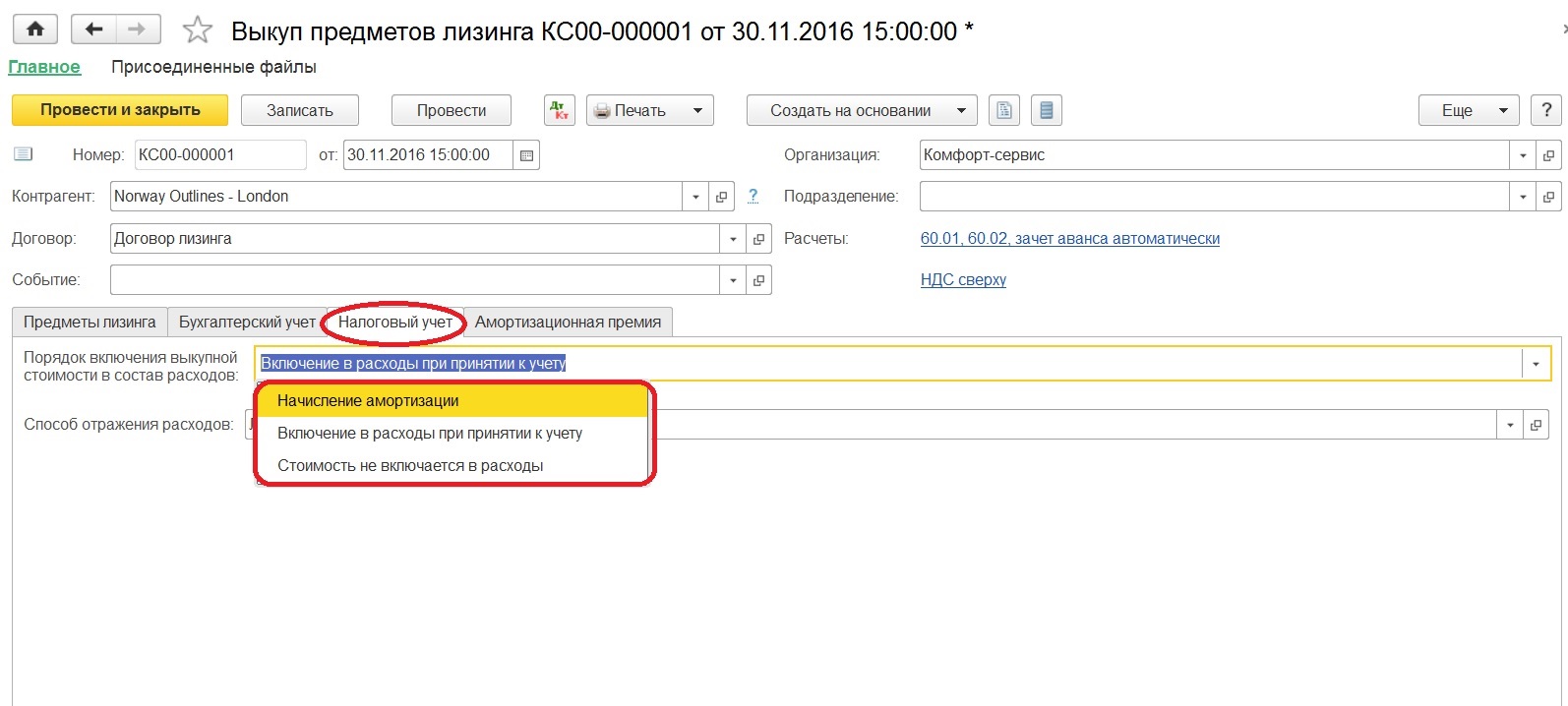

Заполнение закладки "Налоговый учет" строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе "Включение в расходы при принятии к учету" - способ отражения расходов.

Также документ содержит закладку "Амортизационная премия", поэтому если порядок включения выбран "Начисление амортизации", то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Лизинг - это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

Первая операция отражается документом "Поступление в лизинг". Для перехода к документу выбираем раздел "ОС и НМА".

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит. Счет-фактура по данной операции не выставляется.

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу "Принятие к учету ОС", который расположен в том же разделе "ОС и НМА".

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления - "По договору лизинга". То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить - это второе отличие документа. "Контрагент" в данном случае - это лизингодатель, а "Договор" - договор лизинга.

В-третьих, счета учета. На закладке "Бухгалтерский учет" указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

В-четвертых, сумма по налоговому учету - это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле "Порядок включения стоимости в состав расходов" указывается "Начисление амортизации", и устанавливается флаг "Начислять амортизацию".

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому - сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01.К "Корректировка стоимости арендованного имущества", то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа "Поступление (акт, накладная)" с видом операции "Услуги лизинга". Для ввода данной информации обратимся к разделу "Покупки".

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

Ниже табличной части можем внести и зарегистрировать счет-фактуру, тогда НДС будет принят к вычету.

После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы "отложенного" НДС и отражение "входного" НДС с суммы начисленного лизингового платежа.

Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

При обращении к обработке "Закрытие месяца" видим актуальные для нашей ситуации регламентные операции: "Амортизация и износ основных средств" и "Признание в НУ лизинговых платежей". При выполнении первой из этих операций, суммы начисленной по счету 02.03 амортизации списываются на расходы.

При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете.

Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом "Признание расходов по ОС, поступившим в лизинг".

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе "ОС и НМА".

При создании выбираем одноименную позицию.

В поле «Способ» указываем новый требуемый способ.

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел "ОС и НМА".

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

На закладке "Бухгалтерский учет" проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

Заполнение закладки "Налоговый учет" строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе "Включение в расходы при принятии к учету" - способ отражения расходов.

Также документ содержит закладку "Амортизационная премия", поэтому если порядок включения выбран "Начисление амортизации", то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Здравствуйте. Прошу помочь разобраться. Я все лизинговые операции провожу в программе и в этот процесс не вмешиваюсь. Да, смотрела в Вашей базе информацию по учету лизинга. Вопрос. Подскажите, эта краснота по счету 01.К когда закроется? Дело в том, что по условиям договора у нас сумма аванса= первому платежу — и составляет большую сумму. И потом сумма амортизации по данному оборудованию меньше ежемесячного платежа. Программа это видит и считает. Вроде бы все правильно. Но краснота растет. И еще вопрос по правильности (вроде бы и не сомневаюсь в методологии 1С: когда сумма начисленной амортизации превышает сумму месячного платежа по договору — уменьшается сумма амортизации. Получается всякий раз откладывается амортизация в НУ , ну на некоторую сумму. У меня обособки и я считаю остаточную стоимость ОС по НУ для распределения прибыли между регионами.

Добрый день, Галина!

Минусовое сальдо на счете 01.К не является ошибкой и закроется при закрытии договора. После операции выкупа 01.К у нее должен закрыться. 01.К предназначен для учета неамортизируемой части стоимости имущества в НУ. Это разница между стоимостью имущества в БУ и НУ при введении в эксплуатацию.

Что касается второго вопроса, в состав расходов включается только сумма начисленной амортизации, не превышающую размера лизингового платежа (Письмо Минфина РФ от 29.03.2006 № 03-03-04/1/305).

Стандартные лизинговые операции программа хорошо отрабатывает. Если первоначально все введено верно, то и отрабатывается верно.

Елена, в том и дело, что сумма первого платежа гораздо больше разницы между стоимостью имущества в БУ и НУ при введении в эксплуатацию. А потом еще добавляется разница (превышение) между амортизацией в НУ и ежемесячным платежом. На поверхности все кажется верным. Но программа не сверяет эту разницу между превышением — отсюда и минус. У нас есть и выкуп — но программа опять не закрыла минус

Первый лизинговый платеж, который значительно превышает разницу между стоимостями НУ и БУ — это стандартные лизинговые операции?

У всех договоров свои нюансы, по идее должна отрабатывать. Чтобы конкретно вашу ситуацию смоделировать, нужна часть договора с основными условиями. Или напишите все данные:

Стоимость БУ

Стоимость НУ

Срок договора

Выкупная стоимость и включена ли в сумму договора

Сумма и дата аванса

Дата принятия на учет ОС

Суммы и даты ежемесячных платежей

Стоимость БУ 8977032,67

Стоимость НУ 7502835,14

Срок договора 36 мес.

Выкупная стоимость и включена ли в сумму договора 1000 9не включена0

Сумма и дата аванса

Дата принятия на учет ОС 17.07.2019

Суммы и даты ежемесячных платежей график платежей вложила. Платим четко.

Первые счф были четко на 2 платежа на суммы 2 801 158,54 и 68 278,24 , и полностью эти суммы отразились — карточку дополнительно пришлю

Вот как отобразились.

Спасибо. Уточните еще СПИ и выпишете выкуп был. Это досрочный выкуп?

А почему сумма 2 801 158,54 сразу признана в расходах? Это аванс, как я поняла? Акты на какие суммы ежемесячно выставляют?

СЧФ без актов, если посмотрите *** в файле с графиком платежей — равным сумме платежа. Т.е. счф обычная, не на аванс. Как и все последующие.

Т.е. акты на услуги не предусмотрены договором

Спасибо. Уточните еще СПИ и выпишете выкуп был. Это досрочный выкуп?

Ответ. Срок 36 мес. Это приобретение 2019г. Выкупа еще не было. Меня волнует краснота по 01.К — и она ничем не корректируется. А выкуп — это по другому договору, выкуп в марте 2020. У нас куча договоров лизинга.

Тогда давайте по тому договору, где выкуп был, а сальдо не закрылось по 01.К. Потому что само по себе красное сально — это нормально и что сумма платежа больше 01.К тоже

Все же продолжим пока по договору без состоявшегося выкупа. Т.е. я описала ситуацию с таким вот большим первым платежом — и все. 01.К — у меня стоит. Потом по этому договору состоится выкуп спустя 3 года, а амортизация всегда корректировалась, уменьшалась на сумму превышения над месячным платежом. В конце срока будет в НУ не доамортизированный объект ОС, а фактически сумму договора лизинга мы выберем — так? Т.е. вся сумма договора отнесется на затраты исходя из настройки программы — и это верно. А дальше как поведет себя стоимость в НУ? Как должна закрыться 01К — ведь сумма в Кт. Можете уже известный алгоритм мне написать (программный) — я сравню. Мне же проще в своих цифрах.

Мне нужно смоделировать подобную ситуацию. На это потребуется некоторое время

Добрый день, Галина! Смоделировала в своей базе пример. После выкупа все лизинговые счета закрылись (см. вложение).

При выкупе и 01.К и 02 закроется на 01.

Здравствуйте. А где вложение?Как его посмотреть?

Все увидела, простите!

Я не увидела по 01.К: все же у Вас первый лизинговый платеж был значительным? Больше разницы между стоимостями НУ и БУ?

Вы такие исходные данные брали?

Прилагаю 01.К.

Да, брала ваши условия

Проводки по выкупу

Елена, спасибо большое.

Рада, если смогла помочь 🙂

Елена, здравствуйте. Прошу продолжить эту тему — превышение при первичном платеже по договору лизинга разницы между стоимостями в НУ и БУ.

В качестве Вашего личного профессионального мнения.

Вот мнение тоже участвующего в обслуживании 1С , мною уважаемого авторитета. Мы с ней и вступили в полемику, почему краснота по 01.К.

Вот мнение:

А с позиции программы, я могу утверждать что по Кт01.К в расходы (Дт25) по НУ может отражаться только та часть,

ежемесячных лизинговых платежей, что не отразилась через амортизацию, а в целом — это разница между БУ и НУ на 01.03

Поэтому — само формирование по Кт.01.К суммы больше чем по Дт01.К — абсурдно.

Елена, могли бы высказать свое профессиональное суждение? Дело в том, что в 2019г. я в программе формировала лизинговые проводки и действительно краснота по 01.К продолжается. Но мы с Вами (веренее Вы) протестировали программу: она четко относит на затраты ТОЛЬКО стоимость договора, уменьшая потом амортизацию. В вашем тестовом варианте какой осталась амортизация в НУ? Ведь программа снимает превышение, получается постоянно не доамортизируется ОС в НУ? Т.е. сначала большой платеж на затраты. Потом по чуть-чуть амортизации в НУ — это понятно. Но ведь затраты и амортизация — это разные вещи.

Добрый день, Галина!

С точки зрения налогового учета (Письмо Минфира РФ от 29 марта 2006 г. N 03-03-04/1/305):

— Если сумма амортизационных начислений равна нулю, т.е. амортизация не начисляется, лизинговый платеж признается расходом в полном размере.

— если сумма лизингового платежа меньше суммы начисленной амортизации, лизинговый платеж в составе расходов не учитывается.

Получается, в программе верно отражается

Елена, здравствуйте. Благодарю за ответ. И все же еще профессиональный ответ: программа снимает превышение с амортизации в случае если лизинговый платеж больше суммы амортизации, получается постоянно не доамортизируется ОС в НУ? Т.е. сначала большой платеж на затраты. Потом по чуть-чуть амортизации в НУ. Но ведь затраты и амортизация — это разные вещи. Почему именно снимает амортизацию, а не с 01.К. Ведь тогда бы и краснота ушла быстрее, а не ждать выкупа. Вы это можете пояснить, почему идет именно корректировка расходов по амортизации?

Добрый день, Галина! Методологи 1С разработали такой алгоритм. Главное, что резельтат достигается, в любом случае, изменить мы его не можем.

Автор статьи

Читайте также: