Куда уходят деньги с подоходного налога зарплаты

Обновлено: 19.04.2024

Зарплатные доходы граждан являются объектом налогообложения. Работодатель в данном случае выступает в качестве налогового агента, который удерживает из зарплаты сотрудника НДФЛ и перечисляет его в бюджет. При этом работодателю следует четко придерживаться установленных законом сроков для перечисления НДФЛ.

Сроки перечисления НДФЛ в бюджет

При перечислении НДФЛ в бюджет работодателю следует учитывать сроки, которые прописаны в действующем налоговом законодательстве. Сроки для перевода НДФЛ зависят от того, в какой форме уплачивается заработок: в наличной или безналичной форме на банковские карты.

Днем получения зарплаты считается последний день месяца, за который она была начислена. Поэтому из авансового платежа НДФЛ не удерживается и не перечисляется. Он уплачивается ежемесячно при окончательном расчете за месяц. Указанная позиция приведена в разъясняющих письмах Минфина и ФНС: Письме Минфина от 2013 года №03-04-05/25494; ФНС от 2014 года №БС-4-11/10126@.

Исходя из вышеизложенного, НДФЛ, который уплачен в момент выплаты аванса, также считается досрочно выплаченным, так как доход работником за месяц в этот момент еще не получен.

При выплате зарплаты на банковскую карту НДФЛ уплачивается в день ее выплаты по пп. 4, 6 ст. 226 Налогового кодекса. То есть платежное поручение на выплаты окончательного расчета подается в банк одновременно с платежкой на перечисление налога.

Если работодатель снимает деньги со своего банковского счета для выплаты зарплаты, то платежное поручение на перечисление НДФЛ в бюджет он подает в день снятия наличности по чеку на основании п. 6 ст. 226 Налогового кодекса.

Даже если в указанный день сотрудник не получил зарплату наличными, так как отсутствовал на рабочем месте, то обязанности работодателя как налогового агента при перечислении НДФЛ в этот день считаются своевременно исполненными. Заработная плата при этом депонируется, а обязанности по возврату НДФЛ из бюджета у работодателя нет.

Таким образом, если зарплата была получена работником с задержкой, то это никак не влияет на взаиморасчеты работодателя с бюджетом.

Судебные решения также доказывают, что депонирование зарплаты не освобождает работодателя от необходимости заплатить НДФЛ в положенные сроки. Если он этого не сделает, то ему грозит штраф 20% от суммы, которая подлежит удержанию, и пени за просрочку.

Если в организации была наличная выручка в кассе для выдачи зарплаты, то она не обязана снимать для этого деньги со счета (согласно п. 2 Указания ЦБ от 2013 года №3073-У). В этом случае НДФЛ уплачивается не позднее следующего дня после выдачи сотрудникам зарплаты в наличной форме по абз. 2 п. 6 ст. 226 Налогового кодекса и Письму Минфина от 2014 года №03-04-06/33737. Но в данном случае допускается и перечисление налога день в день, дожидаться следующего не нужно: это не будет считаться его досрочной уплатой. Ведь на момент удержания НДФЛ доходы уже были получены сотрудником.

Можно ли заплатить НДФЛ раньше выплаты зарплаты

Всем работодателям хорошо известно, что задержка при перечислении НДФЛ грозит им штрафными санкциями. Так, на основании ст. 75 и 123 Налогового кодекса несвоевременная уплата налога в бюджет грозит работодателю начислением пени и штрафом в размере 20% от суммы, подлежащей удержанию. Но и перечисление НДФЛ заранее также крайне нежелательно.

Подоходный налог, который был перечислен работодателем в авансовом порядке (то есть до момента удержания его из полученных доходов физическими лицами), по мнению налоговиков, не является НДФЛ.

С такими разъяснениями выступили представители ФНС в разъясняющем письме от 2014 года №БС-4-11/14507. На сайте ФНС также в подтверждение указанной позиции было опубликовано решение от 2016 года №СА-4-9/8116@. Ситуация была такой: организация перечислила НДФЛ в бюджет до того, как доход сотрудникам был фактически выплачен. Инспекторы при рассмотрении такой ситуации посчитали налог неуплаченным, так как после фактической выплаты зарплаты налог не перечислили. По результатам проверки контролирующая инстанция доначислила НДФЛ в размере 4,5 млн руб. и пени – 1,9 млн р.

Работодатель обратился с жалобой на действия контролеров и указал, что досрочная уплата НДФЛ не запрещена действующим законодательством. В подтверждение своей правоты он подчеркнул, что налог был перечислен по корректному КБК и с указанием правильного ОКАТО.

Но в ФНС с доводами не согласились и напомнили, что НДФЛ удерживается из доходов налогоплательщика при фактической их выплате (по п. 4 ст. 226 НК). Тогда как по п. 9 ст. 226 уплата налога из средств налоговых агентов недопустима.

В такой ситуации налоговый агент мог бы вернуть платеж из бюджета, так как зачесть его в счет налога нельзя.

Есть ли ответственность за уплату НДФЛ раньше зарплаты

В случае перечисления НДФЛ до срока выдачи зарплаты инспекторы могут посчитать НДФЛ неуплаченным, а перечисленные работодателем в бюджет средства – ошибочным платежом. Причем работодателю могут отказать в зачете данного ошибочного платежа в счет его задолженности по НДФЛ.

В такой ситуации работодателю придется заново перечислять в бюджет подоходный налог, уплачивать пени и штрафные санкции за просрочку платежа.

Согласно разъяснениям ФНС и Минфина (в частности, которые содержатся в письме Минфина от 2014 года №03-04-06/46268), если работодатель перечислил НДФЛ в бюджет до фактической выдачи зарплаты из собственных средств, то такая сумма не может быть рассмотрена как налог. Поэтому работодателю следует обратиться в инспекцию с заявлением на возврат денежных средств и перечислить налог повторно в установленные сроки.

В судебной практике были прецеденты, когда работодателям удавалось доказать свою правоту и что перечисленный авансом подоходный налог выплачен ими не из собственных денег, а из средств работников. Если работодатель готов судиться с ФНС, то он может перечислить НДФЛ заранее. Но чтобы избегать спорных ситуаций, стоит перечислять налог только после его удержания из зарплаты сотрудников.

Таким образом, обязанность по перечислению подоходного налога в бюджет возникает у работодателя как налогового агента только после фактического удержания НДФЛ из средств, которые подлежат к выплате налогоплательщиком. Поэтому, согласно позиции ФНС, работодатель, который уплатил НДФЛ до момента выдачи зарплаты, должен заплатить налог повторно несмотря на то, что фактически образуется переплата. За досрочное перечисление подоходного налога работодателя могут привлечь к ответственности в виде штрафов и пени.

Каждый работник в РФ отдаёт часть зарплаты государству в виде НДФЛ. Кроме того, каждый работодатель перечисляет за своих сотрудников страховые взносы. И частый вопрос, который интересует граждан: на что идут эти средства? Куда поступают деньги, которые перечисляют работодатели за сотрудников?

Предлагаем в этой статье разобраться с особенностями уплаты НДФЛ и страховых взносов и понять, какая в этом польза для обычных граждан.

НДФЛ — налог на доходы физических лиц. Согласно ст. 224 НК РФ , установлено пять видов ставок по НДФЛ — 9, 13, 15, 30, 35%. НДФЛ должен платить каждый человек, который получил доход. НДФЛ в размере 13% от зарплаты за работника платит работодатель, выступая его налоговым агентом. Если человек выиграл в лотерею сумму более 5000 руб., то ему придётся самостоятельно заполнить налоговую декларацию и уплатить НДФЛ в размере 35%.

НДФЛ, уплаченный по ставке 13%, можно уменьшить, получив налоговый вычет. Стандартный налоговый вычет могут получать участники боевых действий, инвалиды, работники, у которых есть дети, и другие категории граждан, указанные в НК РФ . Налоговый вычет можно получить, если человек потратил деньги на собственное обучение или обучение ребёнка, на лечение, покупку недвижимости или открыл индивидуальный инвестиционный счёт (ИИС).

В гл. 23 НК РФ отражены правила начисления и уплаты НДФЛ.

Все налоговые вычеты для физических лиц

Куда идёт НДФЛ?

НДФЛ обязателен к уплате на территории всей России и, согласно ст. 56 и 61 БК РФ , поступает налог в региональный (85%) и местный бюджет (15%). То есть НДФЛ не уходит в федеральный бюджет, а остаётся в региональном и частично в местном. НДФЛ, который уплатил за вас работодатель, останется в этом регионе и пойдёт на его нужды: благоустройство области, города, работу больниц, социальное обеспечение и прочее.

Где посмотреть, на что уходят налоги?

Согласно БК РФ , кроме федерального бюджета, каждый регион, район и город самостоятельно утверждает свой бюджет на основании полученных доходов и планируемых расходов.

В России каждый гражданин может в свободном доступе посмотреть информацию не только о федеральном бюджете, но и о том, сколько налогов было собрано за определённый период и какие расходы планируются региональным и местным бюджетами.

Например, на портале правительства Москвы «Открытый бюджет» можно посмотреть информацию о бюджете столицы на 2021 г. и плановый на 2022 и 2023 г.

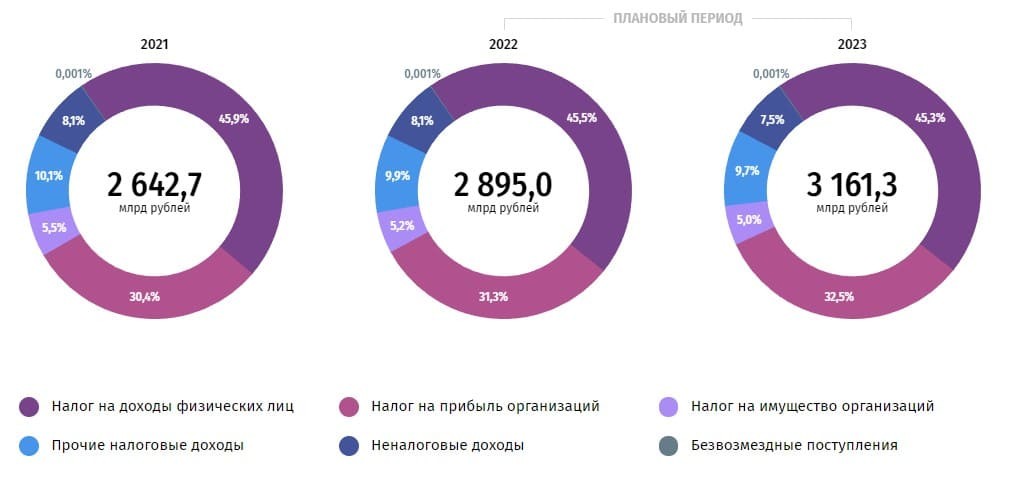

В 2021 г. общие доходы бюджета Москвы составили 2,6 трлн руб., из них наибольшую часть (около 46%) составляет НДФЛ.

Структура доходов бюджета Москвы, %

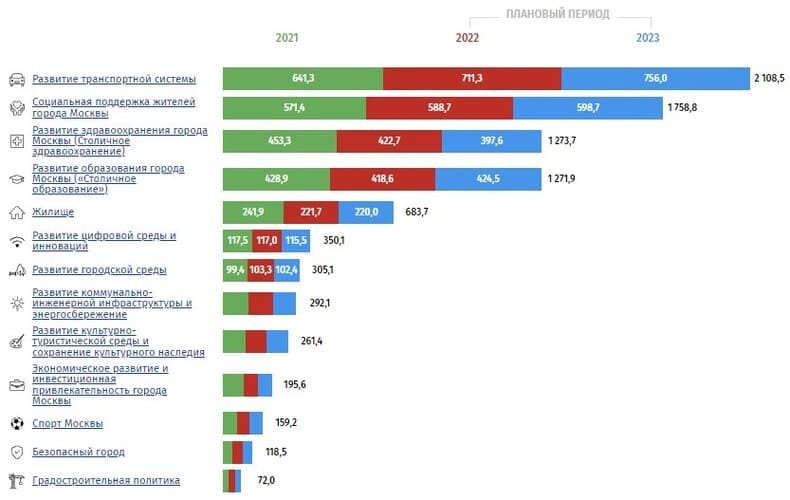

Расходы бюджета Москвы по итогам 2021 г. составили 3,1 трлн руб. Это означает, что бюджет находится в дефиците. Основными статьями расходов бюджета Москвы является развитие транспортной системы (20,3%), социальная поддержка жителей (18,1%) и прочие программы (19,5%).

Структура расходов бюджета Москвы, %

Рассмотрим детальнее государственные программы, на которые расходуются бюджетные деньги, собранные за счёт НДФЛ. Кроме развития транспортной системы и социальной поддержки москвичей, существенную часть расходов составляет развитие здравоохранения и образования в Москве.

Государственные программы Москвы, млрд руб.

Таким же образом можно рассмотреть каждую государственную программу. Например, существенную часть в расходах на здравоохранение составляют расходы на совершенствование оказания скорой медицинской помощи.

Вызывая скорую помощь, оснащённую высокотехнологичным оборудованием, человек может быть уверен, что оборудование закуплено в том числе и на его НДФЛ.

Структура расходов на развитие здравоохранения города Москвы, %

Граждане из других субъектов РФ и городов могут посмотреть информацию о бюджете на сайтах региональных или местных органов самоуправления.

Страховые взносы

Кроме НДФЛ, работодатель обязан уплачивать за каждого работника страховые взносы:

-

взносы на пенсионное страхование — в размере 22% (+10% в случае, если доходы сотрудника выше установленной предельной величины базы);

Страховые взносы, в отличие от НДФЛ, рассчитываются с зарплаты и прочих выплат работникам (премии, отпускные, компенсации, материальная помощь более 4000 руб., командировочные). Некоторые плательщики страховых взносов могут использовать пониженные тарифы, согласно ст. 427 НК РФ .

Порядок уплаты и размер страховых взносов регулирует ст. 34 НК РФ , а также ряд федеральных законов об обязательном социальном, пенсионном и медицинском страховании.

Зачем нужны страховые взносы?

Страховые взносы на пенсионное, медицинское и социальное страхование уплачиваются в ИФНС по месту нахождения организации, а страховые взносы на травматизм платятся в Фонд социального страхования. Затем взносы на пенсионное страхование поступают в Пенсионный фонд России, на социальное и медицинское страхование — в Фонд социального страхования и в Фонд обязательного медицинского страхования.

Страховые взносы платятся за сотрудника на обеспечение следующих социальных гарантий:

-

взносы на пенсионное страхование обеспечивают пенсии;

На портале «Госуслуги» каждый человек может узнать о состоянии своего лицевого счёта в ПФР.

Кто получает выгоду от уплаты налогов?

В общей сложности работодатель перечисляет за каждого работника более 43% (30% + 13%). При этом в абсолютном выражении, чем больше у человека заработная плата, тем больше сумма его отчислений. Если ощутить выгоду от уплаты НДФЛ сложнее, так как он поступает в бюджет и потом распределяется на общие нужды города или региона, то страховые взносы платятся конкретно за сотрудника на его обеспечение. Операцию в больнице по полису ОМС, пенсию, больничные и декретные обеспечивают страховые взносы. Но и отчисления НДФЛ нельзя недооценивать. Прогуливаясь по новому парку с детской и спортивной площадкой, отправляя ребёнка каждый день в школу или вызывая участкового, чтобы сообщить о краже, не все задумываются, что всё это доступно за счёт налоговых отчислений. Сокрытие налогов может привести к уменьшению доходов бюджета, что отразится на благосостоянии региона, города или района. Поэтому, не пряча зарплату в конвертах и уплачивая НДФЛ, не стоит воспринимать это как подарок государству, эти отчисления вернутся вам в виде бесплатных социальных благ.

Чтобы «Открытый журнал» день ото дня становился лучше, нам важно знать ваше мнение о нём. Делитесь впечатлениями, предложениями, пожеланиями, задавайте вопросы – форма обратной связи существует именно для того, чтобы мы постоянно находились в диалоге с читателями!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Каждый работающий гражданин рано или поздно задается вопросом — куда уходит подоходный налог с зарплаты? Ведь по факту мы получаем только 87%, а 13% работодатель ежемесячно удерживает и перечисляет в качестве налога в бюджет государства.

На что уходят наши налоги, на что расходуется эта сумма и в какой именно бюджет они поступают? Обо всем этом читайте в нашей статье.

Налог с зарплаты — почему 13%?

В России одна из самых низких налоговых ставок в мире. НДФЛ — это налог на доходы физических лиц, который удерживается не только с зарплаты, но и с любого вида дохода. Например, от сдачи квартиры в аренду или продажи имущества.

Основная ставка НДФЛ — 13% (п. 1 ст. 224 НК РФ).

С 2021 года действует прогрессивная ставка налогообложения — 15%. Повышенный размер ставки применяется только к той части доходов, которая превышает 5 миллионов рублей (п. 1 ст. 224 НК РФ). И этот налог, исчисленный с повышенной ставкой 15%, будет уплачиваться отдельным платежным поручением на отдельный КБК. Собранные таким образом деньги пойдут на лечение детей с тяжелыми, редкими заболеваниями.

Ваша з/п составляет 50000 рублей. Но на руки вы не получаете эту сумму. Вы получаете 43 500 руб., а «недостающие» 6 500 руб. — это отчисления в бюджет.

Разница между налогом с заработной платы и налогом с других видов дохода в том, что НДФЛ с зарплаты работодатель удерживает самостоятельно — вы получаете деньги уже за минусом НДФЛ. А вот за другой вид дохода придется отчитаться самостоятельно — подать декларацию и заплатить 13%.

Сроки декларирования доходов строго регламентированы НК РФ. Подать декларацию 3-НДФЛ и сопутствующие документы в инспекцию необходимо до 30 апреля года, следующего за годом, в котором был получен доход, а заплатить 13% — до 15 июля года, следующего за годом, получения дохода.

В 2021 Алексеев продал квартиру за 3000000 рублей. Это доход, с которого Алексеев обязан заплатить 390000 руб. (13% от 3 млн). До 30 апреля 2022 он готовит и передает документы в ИФНС по месту регистрации, а до 15 июля 2022 уплачивает налог.

Не вовремя сданная декларация или ее отсутствие накладывает на налогоплательщика серьезные штрафные санкции, вплоть до уголовной ответственности. Обращайтесь к нашим экспертам: в течение 2 дней мы составим для вас декларацию 3-НДФЛ, отправим ее в налоговую инспекцию или предоставим вам в формате pdf и xml.

Куда идет 13 процентов от зарплаты?

Налоги с зарплаты и другого дохода являются федеральными, но уходят они в региональный и местный бюджет.

Поступления распределяются следующим образом:

региональный (субъект федерации)

местные бюджеты (город, район и т.д.)

Например, налоги с зарплаты москвичей в размере 85% уходят именно в бюджет Москвы. А оставшиеся средства уходят в районы города.

Наглядно увидеть, куда уходит налог с зарплаты в размере 13 процентов в Москве, можно на сайте мэра. Там есть открытый бюджет.

Налоговые отчисления уходят на транспортную отрасль, восстановление дорог, сферу здравоохранения, ремонт школ и образовательных учреждений, строительство спортивных объектов, муниципальные нужды, заработную плату сотрудников силовых структур, выплаты материнского капитала и т.д.

Распределение средств в каждом городе и регионе отличается — где-то большее внимание уделяется сфере здравоохранения, где-то образовательной, где-то озабочены вопросом экологии или обустройством парков и детских площадок.

Часть бюджета уходит на различные льготы, к которым относятся и налоговые вычеты. При совершении социально-значимых действий налогоплательщик с помощью вычетов может вернуть часть своих налогов. Например, при покупке жилья или расходах на обучение, лечение и т.д.

Вычеты уменьшают налогооблагаемую базу (доход), за счет чего снижается общая сумма отчислений, или же на счет налогоплательщика возвращается ранее уплаченный НДФЛ. Понятие и расчет налоговых вычетов закреплены в Налоговом кодексе (ст. 218, ст. 219, ст. 219.1, ст. 220, ст. 220.1, ст. 220.2, ст. 221 НК РФ).

Частые вопросы

Вы можете получить вычет, если у вас есть иные налогооблагаемые доходы. Вспомните, не продавали ли вы в том году, за который претендуете вернуть НДФЛ, квартиру, машину или другое имущество? Не сдаете ли вы в аренду жилье или автомобиль? Если нет, то права на налоговую льготу у вас нет.

Нет, для 2021 и 2022 гг. предусмотрен льготный период налогообложения по повышенной налоговой ставке. В эти годы налоговые базы рассматриваются отдельно, а не в совокупности. Это значит, что и с заработной платы, и с дивидендов вы заплатите 13%, так как каждая из этих баз не превысила 5 млн рублей. С 2023 налоговые базы будут суммироваться.

Сформировать справки 2-НДФЛ за последние три года вы можете в Личном кабинете налогоплательщика на сайте ФНС.

Нет, не можете, так как в расчете налогового вычета за определенный период участвует доход и НДФЛ за этот же период. Перенести социальный вычет на будущие периоды нельзя.

Заключение эксперта:

Таким образом, отвечая на вопрос, на что уходят 13 процентов от зарплаты, можно сделать вывод, что налог с зарплаты идет в региональный и местный бюджет, где распределяется в зависимости от нужд.

Публикуем только проверенную информацию

Составляет налоговые декларации 3-НДФЛ для физлиц. Помогает клиентам получить вычет даже в сложных случаях, защищает интересы клиентов на камеральных проверках, составляет претензии в отношении результатов проверки, оказывает устные и письменные консультации

Если вы официально работаете, то с вашей зарплаты ежемесячно удерживается 13% НДФЛ. В статье мы разберем, в каком размере можно вернуть налог с заработной платы, какие вычеты вам положены и как оформить документы на возврат подоходного налога.

Что такое налоговый вычет

При официальном трудоустройстве работодатель удерживает налог с заработной платы — НДФЛ. На руки вы получаете не 100% оплаты труда, а 87%, так как НДФЛ составляет 13%. С каждых 100 рублей зарплаты в казну государства уходит 13 рублей.

Налоговые вычеты уменьшают налогооблагаемую базу — доход, с которого платится 13% НДФЛ в бюджет государства. В итоге снижается конечный размер налога на доходы физического лица.

Существует два варианта возврата налога: через ИФНС и через работодателя.

Возврат денег через инспекцию можно оформить на следующий год после получения права на льготу. Вычет через работодателя — в том же году, когда получено право.

На следующий год после получения права на льготу

В том году, когда получено право на льготу

При оформлении налогового вычета через работодателя бухгалтерия предприятия приостанавливает удержание НДФЛ из заработной платы и возвращает средства, уплаченные работником с начала года. Так происходит до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Налоговую льготу можно оформить за три последних года. Для этого необходимо заполнить декларации 3-НДФЛ за каждый год. Обращайтесь к нашим экспертам: мы проверим ваши документы, рассчитаем максимальный размер возврата и в течение 2 дней заполним декларацию 3-НДФЛ.

Кто имеет право на налоговый вычет

Чтобы вернуть 13 процентов с зарплаты, необходимо быть резидентом РФ и платить налоги по ставке 13%. Если вы имеете официальную работу и ваш работодатель регулярно платит НДФЛ с зарплаты, вы можете претендовать на налоговую льготу.

Какие существуют виды налоговых вычетов

Перед тем как вернуть налог с зарплаты, налогоплательщик должен понимать, какие условия существуют для возврата подоходного налога и какие расходы можно учесть при расчете налоговой льготы.

На работе можно оформить несколько налоговых возвратов: имущественный, социальный и стандартный.

Имущественный налоговый вычет с зарплаты

Оформить имущественный налоговый вычет (ст. 220 НК РФ) можно за покупку или строительство жилья, а также за приобретение земельного участка.

Максимальный размер составляет 2млн рублей. На счет налогоплательщика возвращается 13% от этой суммы — 260тыс. рублей (пп. 1 п. 3 ст. 220 НК РФ);

При покупке жилой недвижимости в ипотеку предоставляется дополнительная льгота — на проценты по ипотеке. Размер вычета на проценты ограничен 3млн рублей, то есть вернуть на счет можно до 390тыс. рублей.

Основной — при покупке

На проценты по ипотеке

Максимальный размер имущественной льготы

2 000 000 рублей

3 000 000 рублей*

Сумма к возврату

260 000 руб. (13% х 2 млн руб.)

390 000 руб. (13% х 2 млн руб.)

*До 1 января 2014 года максимальный размер имущественной льготы за фактически уплаченные проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Налоговый возврат не может превышать сумму средств, перечисленных налогоплательщиком за год в бюджет государства. Если из вашей зарплаты за год было удержано, например, 200 тыс. рублей НДФЛ, то вернуть больше этой суммы вы не сможете. Но имущественный налоговый вычет не имеет срока давности. И если НДФЛ, уплаченного за год, не хватило для полного исчерпания одобренных средств, остаток переносится на следующий год.

Имущественный налоговый возврат у работодателя можно оформлять в том же году, в котором вы оформили право собственности (для ДКП) или подписали Акт приема-передачи (при приобретении квартиры по ДДУ). Ждать окончания налогового периода, как при оформлении через ФНС, не нужно.

Работодатель возвращает налог из зарплаты с начала календарного года. Даже если вы купили квартиру в январе, оформили в собственность в июле, а уведомление из ФНС работодатель получил только в ноябре, бухгалтерия сделает перерасчет и вернет ранее удержанные средства, применив вычет ко всему доходу с начала года — с января по ноябрь.

Иванов купил квартиру в январе и в июле оформил ее в собственность. В октябре заполнил форму на сайте ФНС и в ноябре получил уведомление для работодателя. Заработная плата Иванова — 50тыс. рублей до удержания НДФЛ. Так как он с января по октябрь платил налог на доход, то при оформлении налогового возврата работодатель вернет ему НДФЛ за эти месяцы. Таким образом, Иванов получит разовую выплату в сумме 65 тыс. рублей за десять месяцев, а за ноябрь и декабрь получит зарплату без удержания НДФЛ.

Социальный вычет с заработной платы

Этот вид льготы предоставляется при оплате обучения, лечения, взносах на накопительную часть пенсии, добровольное страхование, НПО (ст. 219 НК РФ).

Суммарный размер всех социальных налоговых вычетов ограничен 120тыс. рублей в год. То есть вернуть с зарплаты вы можете не более, чем 13% от этой суммы — 15600 рублей.

Исключение составляют расходы на дорогостоящее лечение, которые можно учесть полностью без лимита по сумме и вернуть 13% от фактических затрат. Дорогостоящее лечение в 120 тыс. рублей не входит. Тип лечения указан в Справке клиники об оплате медицинских услуг: если стоит код «02», значит лечение было дорогостоящим.

Сергеев оплатил дорогостоящее лечение в размере 200 тыс. рублей. Он имеет право вернуть 13% от всей суммы расходов — 26 тыс. рублей. Из его зарплаты не будут удерживать 13% до конца года или тех пор, пока не закончится эта сумма — в зависимости от того, что наступит ранее.

Также отдельно применяется социальный вычет за обучение детей. Он ограничен суммой в 50тыс. рублей на каждого ребенка в общей сумме на обоих родителей (пп. 2 п.1 ст. 219 НК РФ). То есть в счет зарплаты можно дополнительно получить 6500 рублей за ребенка в год.

Стандартный вычет с зарплаты

Стандартный налоговый вычет предоставляется некоторым категориям граждан и выдается на самого налогоплательщика, а также родителям на несовершеннолетних детей.

Для получения стандартных возвратов не нужно обращаться в налоговую инспекцию — достаточно написать заявление на работе и приложить подтверждающие документы.

Повышенный для инвалидов

1 400 руб. — за первого и за второго ребенка;

3 000 руб. — за третьего и за последующих детей.

12 000 руб. — для родителя, супруга родителя, усыновителя за ребенка-инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно.

6 000 руб. — для опекуна, супруга опекуна, попечителя за ребенка-инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно.

- 500 рублей — для инвалидов с детства, а также для инвалидов I и II групп, героев России, участников боевых действий и т.д.;

- 3тыс. рублей — для военнослужащих, ставшими инвалидами I, II и III групп вследствие участия в боевых действиях, «чернобыльцев» и т.д.

За счет стандартных вычетов снижается налогооблагаемая база и размер налогов становится меньше.

У Петрова трое несовершеннолетних детей и третий — ребенок-инвалид. Петров имеет право на стандартный вычет в размере 17800 рублей ежемесячно: 1400 (первый ребенок) + 1400 (второй ребенок) + 3000 (третий ребенок) + 12000 (доплата за инвалидность).

У Петрова заработная плата 35тыс. рублей. Ежемесячный НДФЛ равен 4550 рублей (35000 * 13%). С учетом налоговых льгот налог будет считаться таким образом:

(35000 - 17800) * 13% = 2236. То есть отчислений с зарплаты он будет платить меньше почти в два раза.

Стандартные налоговые вычеты исчисляются по нарастающему итогу и имеют лимит: когда доход с начала года достигает 350тыс. рублей, налог с зарплаты уплачивается в общем порядке.

Доход Петрова из нашего примера с зарплатой в 35 тыс. рублей достигнет 350тыс. рублей в октябре. Начиная с ноября Петров начнет платить 13% НДФЛ с полной суммы дохода без учета стандартного вычета.

Как оформить возврат налога с зарплаты

В статье мы разобрали, можно ли вернуть НДФЛ с зарплаты, и теперь осталось рассказать, как оформить документы.

Возврат НДФЛ через работодателя можно оформить в том же году, когда получено право на льготу. В Личном кабинете на сайте ФНС заполните специальную форму и приложите необходимые документы. В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно направит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Частые вопросы

Если в 2020 году вы не работали и не имели налогооблагаемых доходов, то вернуть налог за тот год вы не сможете. Учесть 13%, уплаченные с зарплаты в 2021 году, для налогового вычета 2020 года нельзя

За первого и второго ребенка стандартный вычет по 1400 рублей, плюс за инвалида 12 тыс. рублей. Итого: 1400 + 1400 + 12 000 = 14 800 рублей.

Да, имеет. Но она должна быть единственным родителем и юридически должно быть признано, что второй родитель отсутствует, умер или пропал без вести.

Нет, вычет за обучение можно получить только за себя, своих детей, братьев и сестер. За внука вернуть НДФЛ нельзя — ни через ИФНС, ни через работодателя.

Заключение эксперта:

Теперь вы знаете, что такое возврат налога с зарплаты, как считать зарплату после оформления вычета, и как это можно оформить через работодателя. Сохраняйте нашу статью, чтобы не потерять!

Публикуем только проверенную информацию

Составляет налоговые деклараций 3-НДФЛ для физлиц, помогает клиентам получить вычет даже в сложных случаях, защищает интересы клиентов на камеральных проверках, составляет претензии в отношении результатов проверки, оказывает устные и письменные консультации

С заработной платы сотрудников платится прямой налог на доходы физических лиц (НДФЛ). Работодатели становятся налоговыми агентами и удерживают подоходный налог с зарплаты, направляя деньги в федеральный бюджет. Расскажем о правилах расчета и перечисления налога, льготах и налоговых вычетах.

С каких доходов платится налог

Налог платится не только с зарплаты. В налогооблагаемую базу попадают все поощрения, премии и другие дополнительные выплаты, в том числе материальная выгода и доходы, которые работник получил в натуральной форме. Налог рассчитывается так:

- суммируем все доходы сотрудника;

- вычитаем из этой суммы официальные расходы;

- с полученного остатка взимаем налог 13, 15 или 30 %.

От НДФЛ освобождаются некоторые виды доходов, которые перечислены в ст. 217 НК РФ. Это государственные пособия (кроме пособия по безработице), пенсии, вознаграждения донорам, полученные алименты, суммы единовременной помощи и другие выплаты. С 2021 года этот список пополнился доходами, которые налогоплательщики получают в виде грантов, премий, призов и подарков в денежной или натуральной формах за участие в различных конкурсах. Но есть условие — организаторами должны быть НКО, созданные в соответствии с указами Президента, или НКО,которые учредили такие организации.

Еще одно нововведение есть в освобождении от налога оплаты (компенсации) за путевки для сотрудников, членов их семей и некоторых бывших работников. От НДФЛ освободили путевки для детей младше 18 лет или 24 лет, если они очно учатся в образовательных организациях. При этом освобождена от налога путевка будет только при однократном приобретении. Еще раньше было условие, что для освобождения от налога путевка не должна быть учтена в расходах по налогу на прибыль — его убрали.

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Процентная ставка подоходного налога в 2022 году

Ставка налога зависит от статуса налогоплательщика: является работник резидентом или нет. Резидентом признается тот, кто в течение 12 месяцев более 183 дней легально находится в России. Иначе налогоплательщик признается нерезидентом. Будьте внимательны: в течение года статус вашего сотрудника может меняться.

Стандартная налоговая ставка для резидентов составляет 13 %, для нерезидентов — 30 %.

Дополнительно ставки налога варьируются в зависимости от вида полученного дохода. Так, зарплата облагается по ставке 13 %, а доход от экономии на процентах или победы в конкурсе (на сумму приза свыше 4 000 рублей) — по ставке 35 %. Нерезиденты платят налог по ставке 13 %, если, к примеру, работают по патенту или имеют статус высококвалифицированного специалиста.

Также с 1 января 2021 года появилась новая ставка по НДФЛ — 15 %. Ей облагаются доходы резидентов и некоторых нерезидентов, которые превысили 5 млн рублей. То есть часть дохода в пределах 5 млн рублей облагается по ставке 13 % (650 000 рублей), а далее по ставке 15 %.

Повышенная ставка не применяется к доходам резидентов:

- от продажи любого личного имущества (кроме ценных бумаг);

- в виде стоимости имущества (кроме ценных бумаг), полученного в подарок;

- в виде страховых выплат по договорам страхования и пенсионного обеспечения.

Налоговые вычеты

Перед расчетом налога нужно вычесть из суммы доходов налоговые вычеты — льготы, которые предоставляются работникам. Вычеты положены работникам, которые купили квартиру, потратили деньги на обучение или лечение, а также гражданам с детьми и участникам боевых действий. Среди самых популярных вычетов:

- 1400 рублей — стандартный налоговый вычет на первого и второго ребенка и 3000 рублей на третьего и каждого последующего (подробнее о вычетах на детей читайте здесь);

- 500 рублей — стандартный вычет для героев СССР и РФ, участников ВОВ, блокадников, инвалидов с детства и инвалидов 1 и 2 группы, а также некоторых других категорий граждан (если у работника есть право на несколько стандартных вычетов, он может использовать только один, суммировать можно только вычеты на детей);

- имущественный вычет покупателю жилья на территории РФ предоставляется на основании заявления, налоговой декларации и документов, которые подтверждают покупку или уплату процентов по ипотеке. Его можно получить один раз в жизни, а сумма ограничена фактическими затратами или 2 млн рублей при единовременной покупке/строительстве имущества и 3 млн рублей при ипотеке (подробнее см. ст. 220 НК РФ);

- социальный вычет по расходам на обучение или лечение взрослого или ребенка, новый вычет на физкультурно-оздоровительные услуги, а также вычеты по некоторым другим расходам предоставляются на основании заявления и документов, подтверждающих расходы (подробнее см. ст. 219 НК РФ);

- профессиональные налоговые вычеты получают предприниматели, адвокаты, нотариусы при подтверждении расходов в их предпринимательской или адвокатской деятельности (подробнее см. ст. 221 НК РФ).

Пример. Зарплата сотрудника — 50 000 рублей. Он отец трех несовершеннолетних детей. На первых двух вычет составит 1400 + 1400 = 2800 рублей, на третьего еще 3000 рублей, итого 5800 рублей.

База для исчисления налога составит: 50 000 — 5 800 = 44 200 рублей. С этой суммы необходимо посчитать НДФЛ и перечислить в бюджет.

Расчет и удержание подоходного налога с зарплаты

Обязанность работодателя — рассчитать, удержать и уплатить налог в бюджет. Порядок действий прописан в ст. 226 НК РФ.

Исчисление налога происходит ежемесячно нарастающим итогом, с зачетом удержанных ранее сумм. В обычном и самом простом случае НДФЛ удерживают один раз в месяц при выдаче зарплаты. С авансов налог удерживать нет необходимости. Работодатель удерживает рассчитанный налог, только после этого из зарплаты вычитаются другие удержания — алименты, погашение кредита и пр.

Если сумма вычетов превышает налогооблагаемую базу в этом месяце, то по расчетам нарастающим итогом с начала года НДФЛ в месяце может быть нулевым или отрицательным. Тогда излишне удержанный налог можно зачесть в следующем месяце или вернуть работнику по его заявлению. Перенос стандартных и социальных вычетов с одного месяца на другой возможен только в пределах календарного года. А вот излишек имущественных вычетов переносится на новый год, и тогда работник должен через налоговую передать работодателю новое уведомление о своем праве на вычет.

Перечисление налога

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Подоходный налог с зарплаты, премий и других видов выплат, для которых не установлены специальные сроки, перечисляют в бюджет не позднее рабочего дня, следующего за днем выплаты доходов. Это зависит и от способа выплаты дохода:

- если организация выплачивает зарплату наличными — перечисляем налог в день получения денег в банке;

- если организация выплачивает зарплату безналично — перечисляем налог в день перевода средств на карты сотрудников;

- если организация выплачивает зарплату из других источников (например, из выручки, не снимая деньги с банковского счета) — перечисляем налог на следующий день после выдачи дохода;

- если организация перечисляет материальную выгоду и доходы в натуральной форме — перечисляем налог на следующий день после его удержания.

НДФЛ с больничных и отпускных нужно перечислить не позднее последнего числа месяца, в котором произведены выплаты.

Граждане, которые платят НДФЛ самостоятельно на основании декларации 3-НДФЛ, перечисляют налог не позднее 15 июля года, следующего за истекшим налоговым периодом.

Штрафы за нарушения по НДФЛ

Действия работодателя должны соответствовать требованиям закона и укладываться в заявленные временные рамки, иначе не избежать штрафов и пеней:

- если работодатель не удержал или не перечислил подоходный налог без законных оснований, его ждет штраф — 20% от суммы неперечисленного налога;

- при уклонении от уплаты НДФЛ в крупных размерах нарушителю может грозить штраф в 100-300 тысяч рублей или штраф в размере зарплаты за 1-2 года, лишение права занимать определенные должности на 3 года и даже арест на 6 месяцев или лишение свободы на срок до 2 лет.

Рассчитывайте НДФЛ автоматически и перечисляйте налог с помощью веб-сервиса Контур.Бухгалтерия. Здесь вы можете легко вести учет, начислять зарплату, формировать и отправлять отчетность, а еще пользоваться поддержкой наших экспертов. Первый месяц работы в сервисе — бесплатен.

Автор статьи

Читайте также: