При начислении налоговых платежей составляется корреспонденция счетов

Обновлено: 29.04.2024

Производственно-хозяйственная деятельность компании подвергается тщательному анализу, а все произведенные операции фиксируются на счетах бухгалтерского учета, в т.ч. начисление и уплата налогов. Статьей 12 НК РФ установлено несколько уровневых категорий налогов, определяющих соответствующие бюджеты: федеральные, региональные, местные. Разберемся в особенностях учета.

Расчеты по налогам и сборам: счет

Выбранная предприятием система налогообложения диктует расчет того или иного налога, но все они учитываются по одному правилу: начисление к уплате в бюджет фиксируется по кредиту счета 68, а перечисление платежей по ним, т. е. уплата – по дебету. По видам налоговых отчислений обязательно ведется аналитика, обеспечивающая возможность получения оперативной информации по произведенным, просроченным или отсроченным платежам, а также начисленным штрафам и пени.

- счета производственных затрат при начислении налогов, входящих в стоимость выпускаемой продукции/услуг (транспортный, земельный, на воду, плата за выбросы в окружающую среду, на приобретение ТС и др.) – Д/т 08/20/23/25/26/29/44/97 – К/т 68;

- прибыль до налогообложения (когда рассчитывают имущественные налоги, налог на рекламу и др.) Д/т 91 – К/т 68;

- счета продаж и пр. расходов (при исчислении НДС, акцизов) Д/т 90,91 – К/т 68;

- результативные счета (при расчете налога на прибыль) Д/т 99 – К/т 68;

- счета доходов физлиц (при уплате НДФЛ) Д/т 70 – К/т 68;

- счета пр. расходов или возмещения ущерба при начислении штрафных санкций при неуплате или частичной уплате налогов: Д/т 91 (73 при персональной ответственности) – К/т 68. Записью Д/т91 – К/т 68 оформляют уплату госпошлины для рассмотрения дела в суде.

На перечисление платежа составляется проводка Д/т 68 – К/т. Записью Д/т 51 – К/т 68 отражают суммы, возвращенные при переплате налогов.

При подведении итогов за рассматриваемый период сальдо счета 68 по отдельным субсчетам может быть развернутым, т. е. дебетовым и кредитовым. Это часто необходимо для большей информативности предоставляемых пользователям данных.

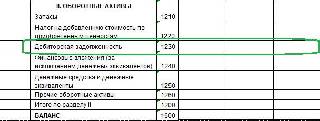

Расчеты по налогам и сборам в балансе

Являясь активно-пассивным, счет 68 объединяет всю деятельность фирмы и отражает расчеты с бюджетом по налогам и сборам, как в активной части баланса, так и в пассиве. Связанные с налоговыми платежами, сведения могут отражаться в бухгалтерском балансе в следующих разделах и строках:

- в активе баланса:

- в 1-м разделе:

- стр. 1180 при учете с отложенными налоговыми активами,

- стр. 1220 «НДС по приобретенным МЦ»:

- стр. 1230, если у фирмы имеется переплата по налоговым платежам;

- в 4-м разделе:

- стр. 1420 при наличии отложенных налоговых обязательств;

- стр. 1450, если имеются долгосрочные обязательства по предоставленной компании рассрочки/отсрочки по налогам, инвестиционные кредитные проекты и др.;

- стр. 1520 при отражении кредиторской задолженности по краткосрочным недоимкам и начисленным налогам с не наступившим пока еще сроком оплаты.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Расчеты по налогам и сборам — это бухгалтерская операция, предваряющая начисление налогов — обязательных платежей, перечисляемых всеми хозяйствующими субъектами в бюджет. Их перечень различен для разных видов деятельности, форм компаний. В статье расскажем, как организовать бухгалтерский учет обязательных фискальных платежей, приведем наиболее распространенные в учете проводки, поясним, как отразить налоги в бухгалтерской отчетности.

Учет расчетов по налогам и сборам

Предназначен для того, чтобы отразить расчеты по налогам и сборам, счет 68 Плана счетов бухучета, утвержденного Приказом Минфина от 31.10.2000 № 94н. Счет 68 является активно-пассивным. Начисление налогового платежа отражается по кредиту. Его уплата или применение налогового вычета — по дебету. Кредитового сальдо демонстрирует наличие задолженности по фискальным сборам перед бюджетом, дебетовое показывает сумму переплаты.

К счету 68 для учета расчетов по разным видам фискальных сборов открываются отдельные субсчета. Кроме того, в разрезе каждого субсчета удобно обеспечить аналитический учет в разрезе непосредственно налоговых платежей, а также налоговых санкций: пеней и штрафов.

Кроме того, при формировании проводок применяются следующие синтетические счета:

- 19 — при отражении входящего НДС;

- 76 — для учета НДС с авансовых платежей;

- 99 — при расчете платежей в бюджет с прибыли;

- 09 и 77 — для отражения отложенных налоговых активов и обязательств.

Бухучет страховых взносов

Страховые взносы с 01.01.2017 администрируются налоговыми органами. Соответствующая глава 34 введена в состав НК РФ . Тем не менее, эти платежи не являются налоговыми и учитываются обособленно, а также обособленно отражаются в бухгалтерской отчетности.

Для учета расчетов по страховым взносам предназначен одноименный счет 69. К нему открываются субсчета в разрезе видов социального страхования и организуется аналитический учет для обособленного учета текущих платежей по страховым взносам и штрафных санкций.

Расчеты по налогам и сборам: проводки

Отражение в бухгалтерской отчетности

Фискальные сборы находят отражение в двух формах бухотчетности:

- бухгалтерский баланс;

- отчет о финансовых результатах.

Расчеты по налогам и сборам в балансе отражаются в составе кредиторской или дебиторской задолженности. Кредитовое сальдо счетов 68 и 69 отражается в строке 1520 раздела V.

![]()

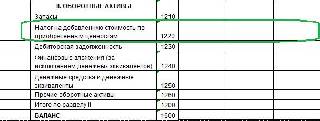

Если на конец отчетного периода образовалась переплата по фискальным платежам, отраженная как дебетовое сальдо счетов 68 и 69, то эту сумму нужно отразить в разделе II в строке 1230 «Дебиторская задолженность».

![]()

Кроме того, в бухгалтерском балансе компании обособленно отражается НДС, предъявленный поставщиками, но не принятый к вычету (дебетовое сальдо счета 19). Для этого предназначена строка 1220.

![]()

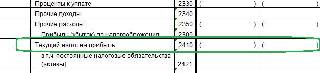

В отчете о финансовых результатах в строке 2410 отражается исчисленный к уплате налог на прибыль.

![]()

Кроме того, в бухгалтерском балансе и ОФП обособленно отражаются сальдо и изменения отложенных налоговых активов и обязательств.

Проводки по зарплате — это операции, связанные с расчетом заработной платы: бухгалтеры считают их довольно сложной бухгалтерской процедурой, требующей умения правильно классифицировать доходы работников, определять налогооблагаемые базы по налогу на доходы физических лиц и по страховым взносам.

В статье рассматриваются правила бухгалтерского учета основных этапов расчета зарплаты: начисление, удержание, выплата. Также определим порядок начисления страховых взносов.

Основные положения

Бухпроводки по зарплате формируются в соответствии с планом счетов и приказом по учетной политике. Планом счетов для учета операций по зарплате предусмотрен счет 70, а вот корреспондирующие счета могут быть разными, в зависимости от вида деятельности:

- Дт 20 Кт 70 — зарплата производственных рабочих;

- Дт 25 Кт 70 — зарплата общепроизводственного персонала;

- Дт 26 Кт 70 — зарплата управленческого персонала;

- Дт 44 Кт 70 — зарплата коммерческого отдела, отдела продаж.

Необходимо помнить, что проводки по ЗП всегда связаны с расчетом налога на доходы физических лиц — НДФЛ, поскольку организации являются налоговыми агентами и обязаны удерживать НДФЛ со всех выплат работникам. Суммы, начисленные по кредиту счета 70, должны быть сопоставимы с начисленным за тот же период НДФЛ (Дт 70 Кт 68.01).

Выплата доходов сотрудникам производится за вычетом НДФЛ и других удержаний, если они были, и всегда отражается по дебету счета 70.

Когда выдача заработной платы из кассы, проводка будет Дт 70 Кт 50. А при перечислении зарплаты на банковскую карту работников формируется следующая корреспонденция счетов: Дт 70 Кт 51.

Проводки по начислению заработной платы

Общие правила формирования проводок по начислению зарплаты:

- заработная плата работникам, проводка всегда будет в корреспонденции с кредитом сч. 70;

- ЗП работникам основного производства, проводка должна быть по дебету счета, на котором учитываются расходы по основной деятельности;

- ЗП, проводка по кредиту 70 показывает общую сумму начисления, включая НДФЛ;

- заработная плата, проводка всегда имеет дату последнего дня месяца.

Существует множество нюансов, дополняющих основные правила.

Например, бухгалтерия может учитывать на счете 70 не только ЗП, но и все налогооблагаемые доходы сотрудников. В этом случае, когда начислена ЗП, проводка включает в себя не только заработную плату, но и иные доходы работника за расчетный месяц, такие как больничный лист, отпускные, премия, материальная помощь, подарки и др.

Удержание из заработной платы: проводки

Общее правило при формировании проводок по удержанию из зарплаты заключается в том, что сумма удержания всегда отражается по дебету сч. 70 вне зависимости от его вида:

- Дт 70 Кт 68.01 — удержан НДФЛ;

- Дт 70 Кт 76 — удержано по исполнительному листку;

- Дт 70 Кт 73.01 — удержана задолженность работника по выданному займу;

- Дт 70 Кт 73.02 — удержано в возмещение материального ущерба, причиненного сотрудником.

Видов удержаний может быть много и для каждого необходимо наличие документа, дающего бухгалтеру основание для удержания.

К таким документам относятся исполнительные листки, заявления сотрудников или бухгалтерский расчет, применяемый в случаях, установленных законодательством. Бухгалтерская справка понадобится при исчислении НДФЛ с материальной выгоды и с доходов, выплаченных в натуральной форме.

Выплачена заработная плата: проводка

Перечислим общие правила формирования проводок по выплате зарплаты:

- выдана заработная плата: всегда по дебету сч. 70;

- выдана из кассы заработная плата: всегда по кредиту сч. 50.

Типовые корреспонденции счетов по выплате зарплаты:

- перечислена зарплата на банковскую карту работника: Дт 70 Кт 51;

- выдана ЗП из кассы: Дт 70 Кт 50.

Начисляем страховые взносы

Подоходный налог — не единственный фискальный платеж, который применим к доходам персонала. На большую часть выплат в пользу сотрудников работодатель обязан начислить и уплатить страховое обеспечение.

Напомним, что с 2017 г. порядок исчисления и уплаты страхового обеспечения регламентирован главой 34 НК РФ . Теперь перечислять данные бюджетные платежи следует в Федеральную налоговую службу. Изменились и правила перечисления. Так, в платежном поручении следует указывать новые КБК, сменился получатель (ранее внебюджетные фонды, теперь ФНС), заполнение статуса плательщика (поле 101) тоже скорректировано. Подробнее в статье «Порядок заполнения платежных поручений на уплату страховых взносов в 2020 году».

Так, на заработную плату должны быть начислены страховые взносы на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- взносы по временной нетрудоспособности и по материнству.

А вот порядок расчетов по страховым взносам от несчастных случаев и профессиональных заболеваний не изменился. Уплачивайте данные платежи в Фонд социального страхования. Платежные поручения заполняйте по старым правилам.

Все начисленные взносы аккумулируйте на бухсчете 69 «Расчеты по социальному страхований и обеспечению». Причем расчеты распределяйте по видам страхового обеспечения. Предусмотрите отдельные субсчета по каждому виду:

- 69.1 — расчеты по социальному страхованию;

- 69.2 — расчеты на пенсионное обеспечение;

- 69.3 — суммы на ОМС;

- 69.11 или 69.1/1 — платежи по НС и ПЗ.

Проводка по начислению страховых взносов: Дт 70 Кт 69 (оборот по соответствующему субсчету).

Взносы уплачены в соответствующий бюджет: Дт 69 Кт 51.

Сроки выплаты заработка

Работодатели обязаны своевременно перечислять заработок в пользу своих сотрудников. Так, чиновники определили, что в рамках трудовых отношений наниматель обязан совершать выплаты не реже двух раз в отчетном периоде. То есть весь причитающийся заработок нужно разбить на две части: зарплату за первую половину месяца и окончательный расчет.

Причем для каждой категории выплат утверждены индивидуальные сроки. Нормативы закреплены в ч. 6 ст. 136 ТК РФ :

- Аванс или заработок за первую половину месяца выплатите не позднее 30 числа или же 31 числа месяца, за который производится расчет.

- Окончательный расчет выплатите работникам не позднее 15 числа месяца, следующего за расчетным.

Например, аванс за ноябрь нужно выплатить не позднее 30.11.2018. А остаток заработка перечислите не позднее 15 декабря. Однако 15.12.2018 — суббота. Если день выплат выпадает на нерабочий или праздничный день, то рассчитайте сотрудников заранее. Например, остаток за ноябрь придется перечислить до 14.12.2018.

Отметим, что на предприятии могут быть установлены и другие сроки расчетов с персоналом по оплате труда. Однако в таком случае предусмотрите, что в положении об оплате труда и коллективном договоре не должно быть размытых формулировок. Указывайте только конкретные числа. Например, 10 числа месяца. А вот указать в положении или коллективном договоре, что зарплата выплачивается с 5 по 10 число, нельзя.

Бухгалтерские проводки по заработной плате: примеры:

Начислена заработная плата работникам основного производства, проводка

Расчетная ведомость (Т-51), кадровые приказы, табель учета рабочего времени

Начислена премия за месяц работникам управленческого аппарата

Приказ о премировании, расчетная ведомость (Т-51)

Начислена доплата за работу в выходной день сотруднику бухгалтерии

Табель учета рабочего времени, справка-расчет, Т-51

Начислено пособие по больничному листку работнику общепроизводственного отдела

Больничный лист, расчет среднего заработка, расчет пособия, Т-51

Начислен НДФЛ с доходов сотрудников за расчетный месяц

Регистр учета НДФЛ, Т-51

Удержана из заработной платы задолженность работника по выданному займу

Заявление сотрудника, Т-51

Выплачена из кассы заработная плата, проводки

Платежная ведомость, расходный кассовый ордер

Удержание из заработной платы по исполнительному листку

Исполнительный лист, справка-расчет, Т-51

Начислены страховые взносы

Карточка учета страхового обеспечения, бухгалтерские справки по начислению СВ

![]()

Начислен налог на прибыль — проводка этой операции формируется с учетом норм ПБУ 18/02. От использования этих норм освобождены НКО и налогоплательщики, которые не уплачивают налог на прибыль. А что касается малого бизнеса, то его представители сами вправе выбирать, следовать ли данному положению.

Какие бухгалтерские счета участвуют в проводках?

Все операции по начислению налогов отображаются по кредиту счета 68. Для отображения начисления налога на прибыль к нему открывают специальный субсчет. При начислении прибыли с учетом норм ПБУ 18/02 (утв. приказом Минфина от 19.11.2002 № 114н) соблюдается приведение к общему значению искомой величины, рассчитываемой в налоговом и бухгалтерском учете. С целью увязки возникающих разниц (временных и постоянных) при расчете налога на прибыль используются различные бухгалтерские проводки.

Появление этих разниц обусловлено тем, что не все расходы в налоговом учете уменьшают налогооблагаемую прибыль, в то же время в бухучете они учитываются. Именно с целью последующей коррекции рассчитанной в бухучете прибыли и необходимо учитывать все возникающие разницы.

Подробнее о расхождениях между бухгалтерским и налоговым учетом см. здесь.

В зависимости от того, какую разницу получил налогоплательщик за отчетный период (вычитаемую или налогооблагаемую), применяются различные проводки.

Отражаем ОНА

Если при расчете в налоговом учете значение прибыли выше аналогичного показателя в бухучете, то возникает вычитаемая разница, а значит, имеет место отложенный налоговый актив.

ОНА = Свр * НС, где:

ОНА — отложенный налоговый актив;

Свр — сумма временной разницы;

НС — налоговая ставка, которая равна 20% (17% уплачиваются в региональный бюджет, а 3% — в федеральный).

Для отражения в учете делается такая корреспонденция:

Дт 09 – Кт 68 — начисление ОНА.

С примерами, когда возникает ОНА и ОНО, можно ознакомиться в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Отражаем ОНО

Если прибыль по бухучету больше налоговой, то возникает отложенное налоговое обязательство.

Отобразить в учете это можно такой корреспонденцией:

Дт 68 – Кт 77 — начисление ОНО.

При возникновении ситуации, когда временные разницы остаются по каким-то причинам непогашенными, для их списания делаются такие проводки:

Для досписания отложенного налогового актива проводки налога на прибыль — Дт 91 – Кт 09

Для списания отложенного налогового обязательства — Дт 77 – Кт 91.

Бухучет ПНР и ПНД

Постоянные налоговые расходы возникают в том случае, если по итогам за отчетный период значение прибыли в налоговом учете больше, чем в бухучете.

ПНР = Прп * НС, где

ПНР — постоянный налоговый расход;

Обратите внимание! ПНР и ПНД ранее назывались ПНО (постоянное налоговое обязательство) и ПНА (постоянный налоговый актив). В связи с внесением правок в ПБУ 18/02 поменяли свои названия.

Прп — постоянная разница (положительная);

НС — ставка налога, которая равна 20%.

Бухгалтерские проводки по налогу на прибыль в этом случае будут следующими:

Дт 99 – Кт 68 — начисление постоянного налогового расхода.

В той ситуации, когда прибыль меньше в налоговом, а не в бухучете, соответственно, и постоянная разница получается отрицательной. Возникает постоянный налоговый доход.

Налог на прибыль в бухгалтерских проводках отражается следующим образом:

Дт 99 – Кт 68 — начисление условного расхода по налогу.

Значение равно прибыли в бухучете, умноженной на ставку налога.

Возникший в результате проведения операции убыток, который также умножается на налоговую ставку, составляет условный доход, и отображается так:

Рассчитанная прибыль в налоговом учете, помноженная на ставку налога, составляет текущий налог на прибыль. Для его отображения делать корреспонденции не нужно.

В результате проведенных операций финрезультат по налогу на прибыль становится равен текущему значению налога.

Для малых предприятий проводки налога на прибыль выглядят так: Дт 99 – Кт 68.

Проверьте правильно ли вы учитываете постоянные налоговые расходы/доходы с помощью подсказок от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Узнать больше о налоговых льготах по налогу на прибыль вы сможете в нашей статье «Какие льготы по налогу на прибыль организаций установлены на 2020 - 2021?».

Итоги

Применение ПБУ 18/02 часто вызывает вопросы. Но единожды четко разобравшись с рассмотренными выше понятиями ОНО, ОНА, ПНР и ПНД, вы с легкостью справитесь с приведением сальдо на счете 68 к сумме налога на прибыль, показанной в декларации.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Как отразить в учете авансовый платеж по налогу на прибыль, подлежащий уплате по итогам I квартала 2017 г., если ежемесячные авансовые платежи по налогу на прибыль в I квартале 2017 г. не уплачивались?

По итогам девяти месяцев 2016 г. организацией был получен убыток, в связи с чем суммы ежемесячных авансовых платежей в IV квартале 2016 г. и, соответственно, в I квартале 2017 г. не уплачивались. По итогам I квартала 2017 г. прибыль по данным бухгалтерского и налогового учета составила 127 000 руб.

Отчетными периодами в бухгалтерском и налоговом учете признаются I квартал, полугодие и девять месяцев. Законом субъекта РФ не предусмотрено применение пониженной ставки по налогу на прибыль в бюджет субъекта РФ.

Корреспонденция счетов:

Налог на прибыль организаций

По общему правилу по итогам каждого отчетного периода налогоплательщики исчисляют сумму авансового платежа по налогу на прибыль, исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода. В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа (абз. 2 п. 2 ст. 286 Налогового кодекса РФ).

Суммы ежемесячных авансовых платежей определяются следующим образом (п. 2 ст. 286 НК РФ):

- ежемесячный авансовый платеж, подлежащий уплате в I квартале, равен сумме ежемесячного авансового платежа, подлежащего уплате в IV квартале предыдущего налогового периода;

- ежемесячный авансовый платеж, подлежащий уплате в II квартале, равен 1/3 суммы авансового платежа, исчисленного за I квартал текущего года;

- ежемесячный авансовый платеж, подлежащий уплате в III квартале, равен 1/3 разницы между суммой авансового платежа, рассчитанной по итогам полугодия, и суммой авансового платежа, рассчитанной по итогам I квартала;

- ежемесячный авансовый платеж, подлежащий уплате в IV квартале, равен 1/3 разницы между суммой авансового платежа, рассчитанной по итогам девяти месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия.

Если рассчитанная в приведенном порядке сумма ежемесячного авансового платежа отрицательна или равна нулю, указанные платежи в соответствующем квартале не осуществляются (абз. 6 п. 2 ст. 286 НК РФ).

В рассматриваемой ситуации за девять месяцев 2016 г. получен убыток, т.е. налоговая база за этот отчетный период признается равной нулю (п. 8 ст. 274 НК РФ), соответственно, авансовый платеж по итогам девяти месяцев 2016 г. также равен нулю. В связи с этим ежемесячные авансовые платежи в IV квартале 2016 г. и в I квартале 2017 г. также равны нулю, т.е. не уплачиваются.

Сумма авансового платежа по налогу на прибыль, подлежащая уплате по итогам I квартала 2017 г., составляет 25 400 руб. (127 000 руб. x 20%), из которых подлежит уплате в федеральный бюджет 3 810 руб. (127 000 руб. x 3%), в бюджет субъекта РФ - 21 590 руб. (127 000 руб. x 17%) (п. 1 ст. 284 НК РФ).

Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период, т.е. не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 1 ст. 287, п. 3 ст. 289 НК РФ).

Бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат от деятельности организации, выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций и оценки статей бухгалтерского баланса по правилам, принятым нормативными правовыми актами по бухгалтерскому учету (п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н).

Информация о формировании конечного финансового результата отражается на счете 99 "Прибыли и убытки". На указанном счете отражаются также суммы начисленного условного расхода (дохода) по налогу на прибыль (о чем сказано в разделе "Применение ПБУ 18/02") в корреспонденции со счетом 68 "Расчеты по налогам и сборам" (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Применение ПБУ 18/02

По итогам отчетного периода (I квартала) в бухгалтерском учете отражается сумма условного расхода по налогу на прибыль, определяемая исходя из суммы бухгалтерской прибыли, полученной за отчетный период, и действующей ставки налога на прибыль (независимо от суммы налогооблагаемой прибыли) (п. 20 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

В данном случае разницы между прибылью по данным бухгалтерского и налогового учета по итогам отчетного периода не возникло и сумма условного расхода по налогу на прибыль равна сумме текущего налога на прибыль, определяемого в порядке, установленном п. п. 21, 22 ПБУ 18/02.

Обозначения аналитических счетов и субсчетов, используемые в таблице проводок

К балансовому счету 99:

99-1 "Бухгалтерская прибыль (убыток) до налогообложения";

99-2 "Условный расход (доход) по налогу на прибыль".

К балансовому счету 68:

Автор статьи

Читайте также:

- в 1-м разделе: